小盤代幣崩盤:山寨幣牛市終結還是流動性遷移?

- 核心观点:山寨币投资价值存疑,风险收益远逊于主流资产。

- 关键要素:

- 山寨币指数暴跌,小盘指数跌至多年新低。

- 与主流资产高相关,但回报为负且波动巨大。

- 流动性向比特币、以太坊等头部资产集中。

- 市场影响:加剧资金向主流加密资产和美股集中。

- 时效性标注:中期影响。

原文作者:Gino Matos

原文編譯:Luffy,Foresight News

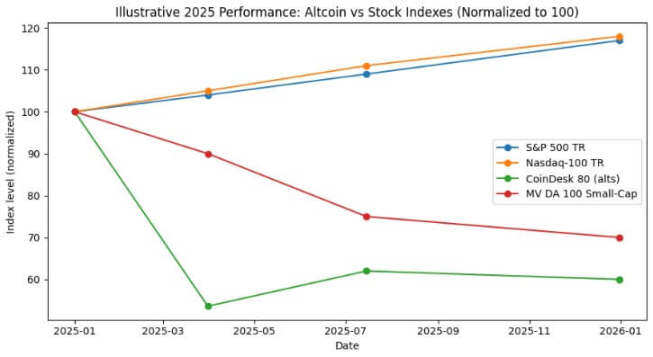

自2024 年1 月以來,加密貨幣與股票的表現對比表明,所謂的新型「山寨幣交易」,本質上不過是股票交易的替代品。

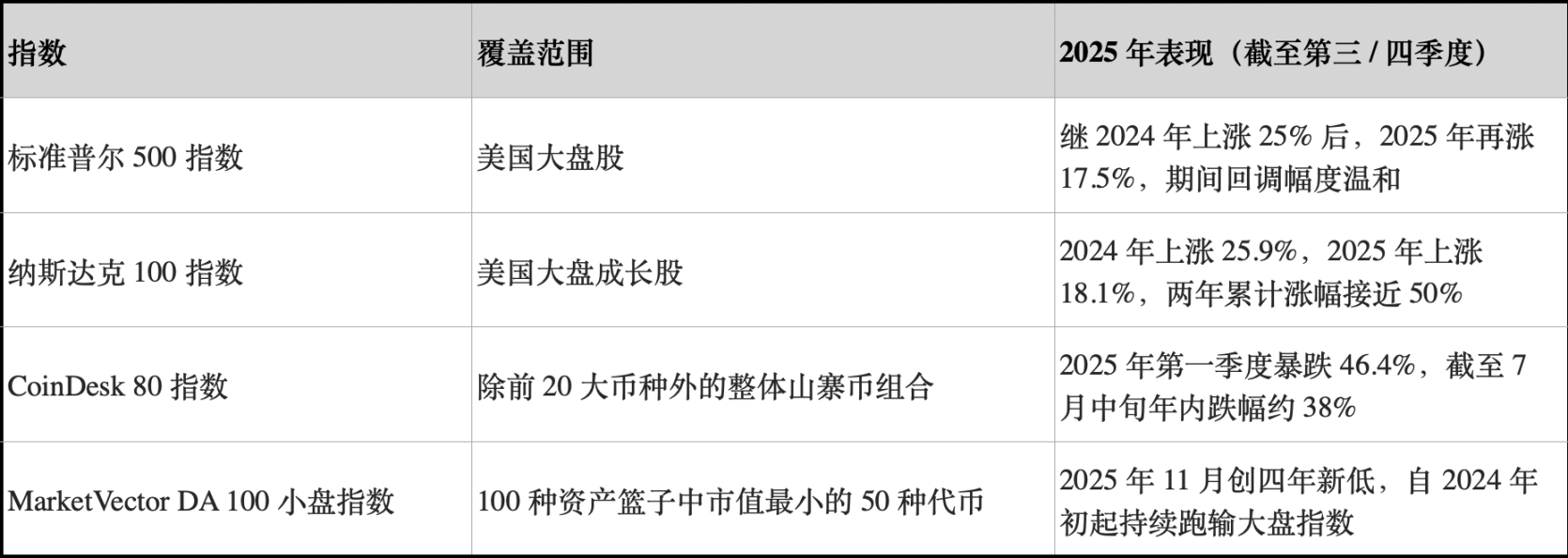

2024 年,標普500 指數報酬率約25%,2025 年達17.5%,兩年累計漲幅約47%。同期那斯達克100 指數漲幅分別為25.9% 及18.1%,累計漲幅接近49%。

追蹤加密貨幣市值前20 名之外的80 種資產的CoinDesk 80 指數,光是2025 年第一季就暴跌46.4%,截至7 月中旬,年內跌幅約38%。

到2025 年底,MarketVector Digital Assets 100 小盤指數跌至2020 年11 月以來的最低水平,導致加密貨幣總市值蒸發超1 兆美元。

這種走勢分化絕非統計誤差。整體山寨幣資產組合不僅報酬率為負,波動性還與股票相當甚至更高;反觀美股大盤指數,在回撤可控的前提下實現了兩位數成長。

對比特幣投資人而言,核心問題在於:配置小盤代幣究竟能否帶來風險調整後的收益?或者說,這種配置只是在保持與股票相似相關性的同時,額外承擔了負夏普比率的風險敞口? (註:夏普比率是衡量投資組合風險調整後收益的核心指標,其計算公式為:投資組合年化收益率- 年化無風險利率/ 投資組合年化波動率。)

選擇一個可靠的山寨幣指數

為了進行分析,CryptoSlate 追蹤了三個山寨幣指數。

其一為2025 年1 月推出的CoinDesk 80 指數,該指數涵蓋CoinDesk 20 指數之外的80 種資產,提供了比特幣、以太坊及其他頭部代幣之外的多元化投資組合標的。

其二是MarketVector Digital Assets 100 小盤指數,該指數選取100 種資產籃子中市值最小的50 種代幣,堪稱衡量市場「垃圾資產」 的風向標。

其三是Kaiko 推出的小型股指數,這是一款研究型產品,而非可交易基準,為分析小型資產群提供了清晰的賣方量化視角。

這三者從不同維度描繪市場圖景:整體山寨幣組合、高beta 小盤代幣以及量化研究視角,而三者指向的結論卻高度一致。

反觀股票市場的基準表現,則呈現截然相反的態勢。

2024 年,美國大盤指數達到25% 左右的漲幅,2025 年漲幅也達到兩位數,期間回檔幅度相對有限。在此期間,標準普爾500 指數年內最大回撤幅度僅為中高個位數,納斯達克100 指數則始終保持強勁上漲趨勢。

兩大股指均實現了年度收益複利增長,並未出現顯著的收益回吐。

而整體山寨幣指數的走勢則大相逕庭。 CoinDesk 指數公司的報告顯示,CoinDesk 80 指數僅第一季就暴跌46.4%,而同期追蹤大盤的CoinDesk 20 指數跌幅為23.2%。

截至2025 年7 月中旬,CoinDesk 80 指數年內跌幅達38%,而追蹤比特幣、以太幣及另外三種主流幣種的CoinDesk 5 指數同期漲幅卻達到12% 至13%。

CoinDesk 指數公司的Andrew Baehr 在接受ETF.com 採訪時,將這種現象描述為「相關性完全相同,盈虧表現天差地別」。

CoinDesk 5 指數與CoinDesk 80 指數的相關性高達0.9,意味著二者走勢方向完全一致,但前者實現了兩位數的小幅增長,後者卻暴跌近40%。

事實證明,持有小盤山寨幣帶來的多元化收益微乎其微,而付出的業績代價卻極為慘重。

小盤資產板塊的表現更為糟糕。根據彭博社報道,截至2025 年11 月,MarketVector Digital Assets 100 小盤指數已跌至2020 年11 月以來的最低水準。

過去五年間,該小盤指數報酬率約為- 8%,而對應的大盤指數漲幅卻高達380% 左右。機構資金明顯青睞大盤資產,對尾部風險避之不及。

從2024 年山寨幣的表現來看,Kaiko 小盤指數全年跌幅超30%,中盤代幣也難以跟上比特幣的漲幅。

市場贏家高度集中在少數頭部幣種,如SOL 和瑞波幣。儘管2024 年山寨幣交易總量佔一度回升至2021 年的高點,但64% 的交易規模都集中在前十大山寨幣身上。

加密貨幣市場的流動性並未消失,而是轉移到高價值資產。

夏普比率與回撤幅度

如果從風險調整後收益的角度對比,差距則進一步拉大。 CoinDesk 80 指數及各類小盤山寨幣指數不僅報酬率深陷負值區間,波動性也與股票相當甚至更高。

CoinDesk 80 指數單季就暴跌46.4%;MarketVector 小盤指數在經歷又一輪下跌後,於11 月跌至疫情時期的低點。

整體山寨幣指數多次出現指數級的腰斬式回撤:2024 年Kaiko 小盤指數跌幅超30%、2025 年第一季CoinDesk 80 指數暴跌46%、2025 年末小盤指數再度跌至2020 年低點。

相較之下,標準普爾500 指數和納斯達克100 指數在兩年間實現了25% 與17% 的累積回報,最大回撤幅度僅為中高個位數。美股市場雖有波動,但整體可控;而加密貨幣指數的波動則極具破壞性。

即便將山寨幣的高波動性視為結構性特徵,其2024 至2025 年的單位風險回報率,仍遠低於持有美股大盤指數的水平。

2024 至2025 年間,整體山寨幣指數夏普比率為負;而標準普爾和納斯達克指數在未調整波動的情況下,夏普比率就已表現強勁。經波動性調整後,二者的差距進一步擴大。

比特幣投資者與加密貨幣流動性

上述數據帶來的首個啟示,是流動性集中化與遷移到高價值資產的趨勢。彭博社與Whalebook 對MarketVector 小盤指數的報道均指出,自2024 年初以來,小盤山寨幣表現持續落後,機構資金轉而湧入比特幣和以太坊ETF。

結合Kaiko 的觀察結論,儘管山寨幣交易總量佔比回升至2021 年水平,但資金集中在前十大山寨幣。市場趨勢已十分明確:流動性並未完全撤離加密貨幣市場,而是轉移到高價值資產。

曾經的山寨幣牛市,本質上只是基差交易策略,並非資產的結構性跑贏。 2024 年12 月,CryptoRank 山寨幣牛市指數一度飆升至88 點,隨後在2025 年4 月暴跌至16 點,漲幅完全回吐。

2024 年的山寨幣牛市最終淪為一場典型的泡沫破裂行情;到2025 年年中,整體山寨幣組合幾乎回吐了全部漲幅,而標準普爾和納斯達克指數則持續複利增長。

對於那些考慮在比特幣和以太坊之外進行多元化配置的財務顧問與資產配置者而言,CoinDesk 的數據提供了明確的案例參考。

截至2025 年7 月中旬,追蹤大盤的CoinDesk 5 指數年內實現兩位數小幅增長,而多元化的山寨幣指數CoinDesk 80 卻暴跌近40%,二者相關性卻高達0.9。

投資人配置小盤山寨幣,並未獲得實質的多元化收益,反而承受了遠高於比特幣、以太坊及美股的回報率損失與回撤風險,同時仍暴露於相同的宏觀驅動因素之下。

當前資本將大多數山寨幣視為戰術性交易標的,而非戰略性配置資產。 2024 至2025 年,比特幣和以太幣現貨ETF 的風險調整後收益顯著更優,美股同樣表現亮眼。

山寨幣市場的流動性正持續向少數「機構級幣種」 集中,如SOL、瑞波幣,以及其他少數具備獨立利好因素或明確監管前景的代幣。指數層面的資產多樣性正遭受市場擠壓。

2025 年,標普500 指數和納斯達克100 指數上漲了約17%,而CoinDesk 80 加密貨幣指數下跌了40%,小市值加密貨幣下跌了30%

這對下一輪市場週期的流動性意味著什麼?

2024 至2025 年的市場表現,檢驗了在宏觀風險偏好上行的環境中,山寨幣能否實現多元化價值或跑贏大盤。在此期間,美股連續兩年達到兩位數成長,且回撤幅度可控。

比特幣和以太坊則透過現貨ETF 獲得了機構認可,並受益於監管環境的緩和。

反觀整體山寨幣指數,不僅回報率為負、回撤幅度更大,還與加密大盤代幣及股票保持高相關性,卻未能為投資者承擔的額外風險提供相應補償。

機構資金向來追逐業績表現。 MarketVector 小盤指數五年回報率為- 8%,而對應大盤指數漲幅達380%,這一差距反映出資本正不斷向監管明確、衍生品市場流動性充足且具備完善託管基礎設施的資產遷移。

CoinDesk 80 指數第一季暴跌46%,並在7 月中旬錄得38% 的年內跌幅,這一走勢表明,資本向高價值資產遷移的趨勢非但沒有逆轉,反而在加速。

對於正在評估是否要配置小型加密代幣的比特幣和以太坊投資者而言,2024 至2025 年的數據給出了明確答案:整體山寨幣組合的絕對收益跑輸美股,風險調整後收益不及比特幣和以太坊;儘管與加密大盤代幣的相關性高達0.9,卻未能提供任何多元化價值。