重定價+大換手,BTC 11月大跌的邏輯與思考

- 核心观点:BTC暴跌主因是宏观流动性枯竭与市场内部抛售。

- 关键要素:

- 美国政府停摆致短期流动性枯竭,抽走市场资金。

- 美联储降息预期摇摆,打击市场风险偏好。

- BTC ETF资金大幅流出,长手群体周期性抛售。

- 市场影响:市场面临由旧周期向新周期转变的关键考验。

- 时效性标注:中期影响。

本報告所提及市場、項目、幣種等資訊、觀點及判斷,僅供參考,不構成任何投資建議。

「當前,隨著降息前景再生波折,風險偏好尚未完全好轉,週期性拋售(週期律)成為主導BTC 走勢的主要力量。如無更多經濟及就業數據支持,風險偏好轉變推動資金回流,且長手拋售不止,BTC 一旦有效跌破牛熊分界線,可能出現「多殺多周期」踩踏,BTC 結束的機率將大幅上升」。

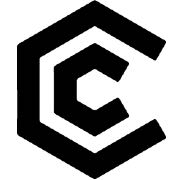

——最終,BTC 走出我們在10 月報告中提示的「多殺多」踩踏行情,單月下跌17.51%,創下本週期以來第二大單月跌幅。截止月底,自高點最大回檔幅度達36.45%,為本週期最大。

技術上,BTC 一度跌破90000~110000 美元區間所構建的“特朗普底”,並連續3 週運行於360 日均線之下。從空間及時間上,已經完成日線級“牛轉熊”確認,正在完成周級別確認,月度級別的確認仍有待觀察。

美國政府停擺所導致的短期流動性緊張,與經濟及就業數據混亂所導致的聯準會降息預期的「過山車」搖擺(中期流動性緊張預期),引發全球資金對高β資產的規模性拋售/對沖,以及加密市場內部週期運動,是導致BTC 及整個加密市場出現極端行情的根本原因。宏觀流動性的莫測,使得加密市場「舊週期與新周期轉變」的研判也愈加困難。

本期報告,我們將依據EMC Labs 「BTC 週期多因子研判模型」對11 月行情做結構化分析,以期尋找下跌邏輯與路徑,並對「中期調整」或「轉入熊市」的中長期走勢做出研判。

BTC 價格日線

流動性危機:枯竭與莫測

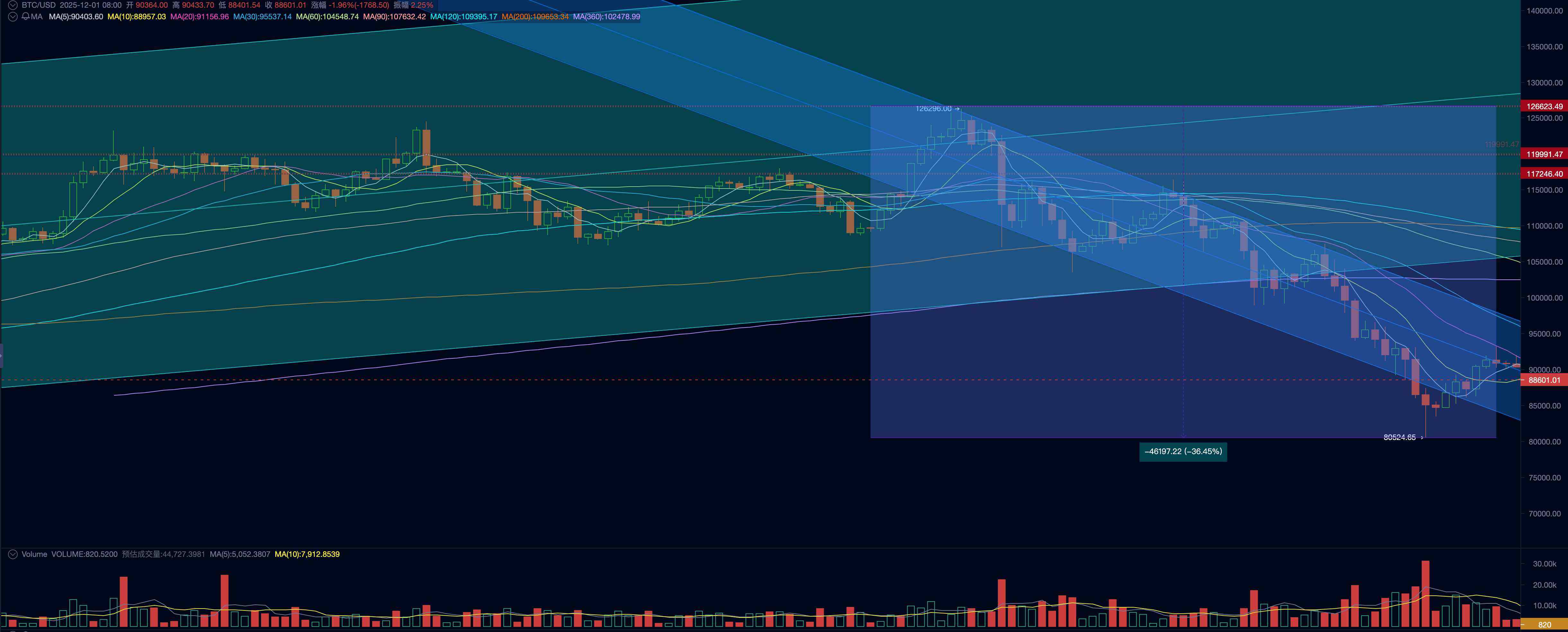

截止11 月12 日,美國政府停擺達43 天,創下歷史紀錄。停擺期間,財政支出被大幅壓縮,但稅收、關稅等收入仍在持續流入,形成「只進不出」的現金流堆積,直接推高財政部在美聯儲的TGA 帳戶餘額,形成對市場的猛烈「吸水」。

TGA 餘額單月增加超過2000 億美元,總餘額逼近萬億美元,將私人部門的銀行準備金抽走,造成「流動性真空」。銀行準備金從約3.3 兆降到約2.8 兆,接近市場認為的「充裕儲備」下限。最終ON RRP Rate(隔夜回購利率)、SOFR(有擔保隔夜融資利率)持續高於IORB(聯準會準備金利率),導致交易機構難以從銀行取得足夠資金,甚至被迫還款。

美國財政部TAG 帳戶餘額

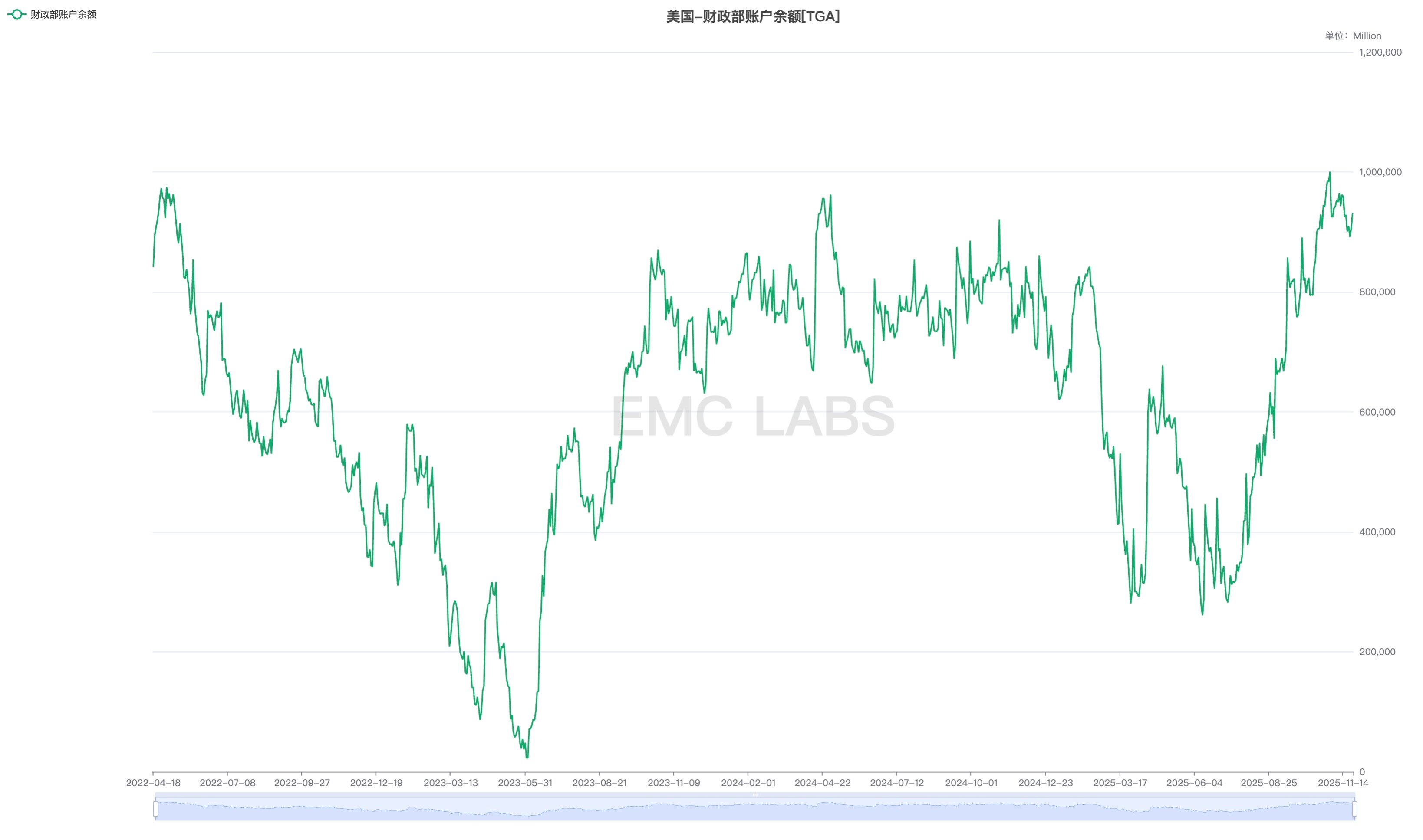

聯準會在10 月29 日的FOMC 會議宣布了本年度的第二次降息。許多人判斷中期流動性在被釋放,但忽略了微觀結構的阻遏──聯準會實際向市場釋放的流動性,其實自7 月下旬以來持續下降。

聯準會市場流動性淨投放量

流動性緊張推高了交易市場的資金成本,對美國AI 概念股及BTC 等高β資產的估值形成威壓。

EMC Labs 注意到,隨著實際流動性的逐步枯竭,市場風險偏好惡化,估值威壓最終導致高β資產被次第拋售,BTC 則是這一拋售鏈中的第一環。

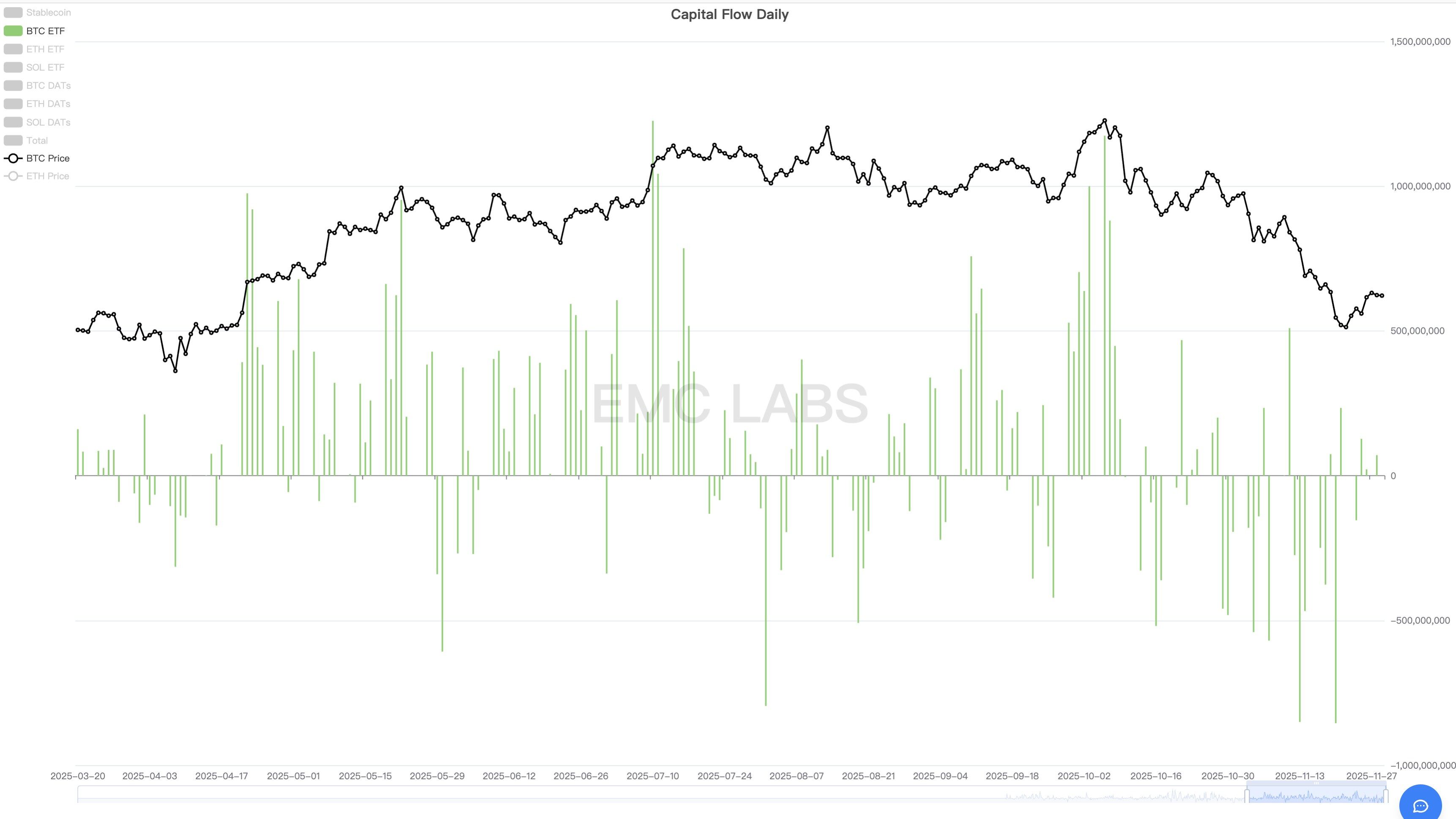

10 月初,BTC ETF 資金流入充沛,推動BTC 創下歷史新高,隨即隨聯準會市場流動性投放跌至谷底,開始轉為流出,此後整體以大幅流出為主。

美國11 支ETF 資金流入流出統計(日)

同樣作為高β資產的納指AI 概念股,優於缺乏基本面支撐的加密資產,BTC 開始下跌啟動再平衡之後,依然在7 巨頭超預期財報推動下持續創下歷史新高,直到11 月4 日才開始破位下跌。

美股破位後,加密市場的資金進一步加速流出。一方面是BTC ETF 通道資金的持續撤退,一方面是市場內部長手群體的進一步拋售,導致先於納指下跌的BTC 進一步破位下行,並與納指同在11 月21 日到達本輪調整的低點。

納指 VS BTC 價格走勢

這段期間,BTC 調整早於納指近一月,幅度則為納指的近4 倍(BTC:-36.45%,納指:-8.87%),彈性大於之前的2~3 倍。

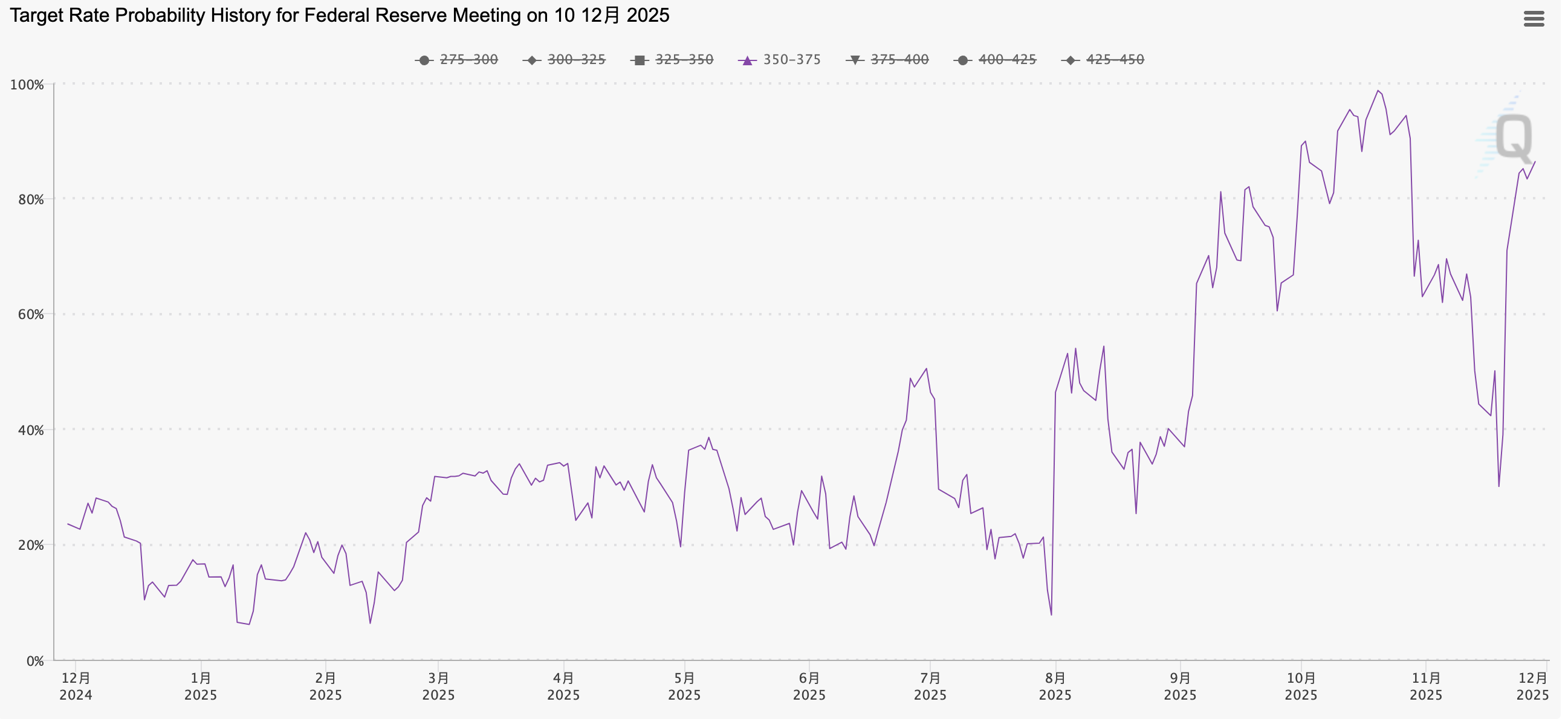

除短期流動性威壓之外,我們持續關注標識中期流動性預期的重要指標—聯準會12 月降息機率。在10 月份,12 月降息預期一度高達98.78%(10 月20 日),之後在聯準會官員持續「放鷹」促動下,最低跌至30.07%(11 月19 日)。中期流動性預期減弱所引發的資金風險偏好變化,無疑也加劇了交易者對高β久期資產的拋售。

11 月12 日,美國政府結束停擺,短期流動性開始緩慢釋放,但聯準會關於仍在持續“放鷹”,這使得停擺後12 月降息的機率依然在下降。我們判斷,最初是真實的短期流動性枯竭,後來是對中期流動性的悲觀預期,共同主導了美股及加密市場的本輪下跌和價格再平衡。

BTC 和美股的真正止跌拐點,出現在11 月21 日。是日為週五,聯準會「三號人物」、紐約聯邦儲備銀行主席約翰威廉斯在公共論壇中表述,就業下行風險已增加,存在進一步調整聯邦基金利率的空間,以使政策立場更接近中性區間。此表態被認為是聯準會「管理階層」的意見,當日12 月降息機率迅速被交易至70%之上,美股和BTC 均由跌轉漲。

FedWatch 聯準會12 月降息25 基點機率

之後,11 月26 日,聯準會褐皮書發布,顯示經濟及就業狀況的確在惡化。這項訊息,進一步消弭了市場對12 月降息會議前缺乏足夠經濟及就業數據,聯準會可能選擇保守不降的憂慮。 FedWatch 12 月降息機率逐步升至80%之上,由鮑威爾10 月30 日表述的「絕非板上釘釘」一個月後再次反轉為「板上釘釘」。

美股11 月的調整,亦包含AI 概念股估值過高的憂慮,使得龍頭股英偉達調整幅度達到20%,且反彈乏力。但整體而言,更多是短期流動性威壓和中期流動性莫測所導致的風險偏好與估值的雙重調整。所以,隨著短期流動性拐點出現,12 月降息機率重回高位,納指在11 月最後一周全部4 個交易日全部錄得上漲,正試圖收付10 月29 日創下的歷史高點。

雖然美股強勢反彈,短期市場風險似已排除。但流動性風險並未完全解除,短期流動性仍未明顯回暖。中期流動性方面,雖然12 月降息接近“板上釘釘”,但明年第一季市場降息能否繼續,仍要取決於接下來的經濟和就業數據。

內部結構:重定價與大換手

流動性危機拐點出現,納指可能很快就會收復前期歷史高點,但同步反彈的BTC 彈性表現相去甚遠,距離10 月6 日的歷史高點,仍有超過38%的空間。我們認為,價格疲軟表現的背後一方面是BTC 彈性本就大於納指,一方面是內部結構破壞嚴重疊加「週期率」拋售使然。

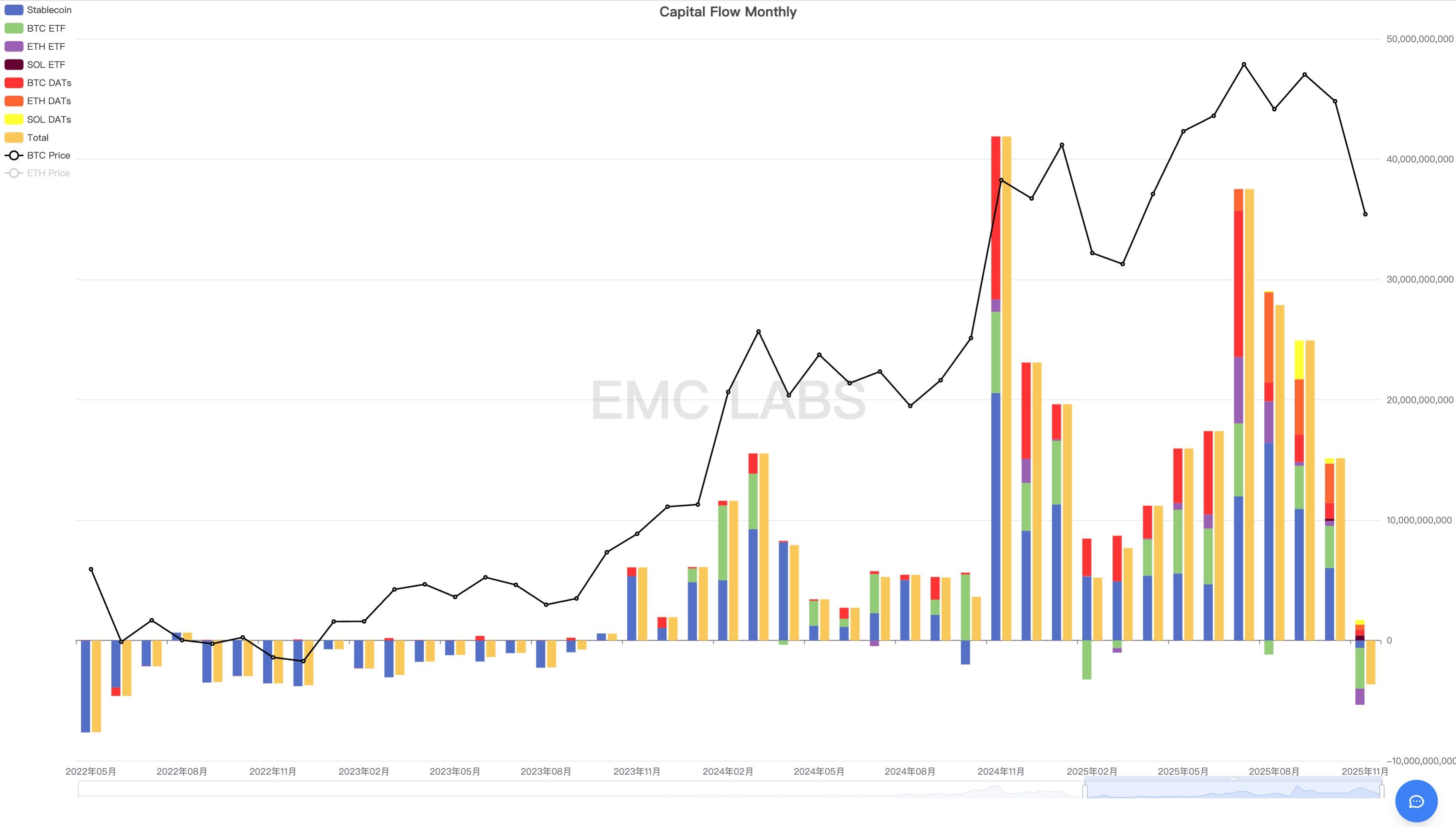

首先,透過eMerge Engine 加密市場全通道資金進出統計,我們可以看到11 月加密市場共錄得超過36 億美元的流出,其中BTC ETF 通道為33.82 億,ETH ETF 通道為13.52 億,穩定幣6.15 億,SOL ETF 錄得4.12 億正流入。 BTC/ETH/SOL 財庫公司整體錄得正流入,共約12.98 億。

加密市場全通路資金流入流出統計(月)

11 月,加密市場整體錄得本週期以來最大單月流出,而且這是在資金流入連續三月縮減後的轉流出。這是BTC 本月遭遇本週期最大下跌幅度的根本原因。其中,BTC ETF 通道流出佔整體流出的93.94%,所以我們將本輪調整主要歸因於流動性危機對BTC 這類高β資產的向下再定價。

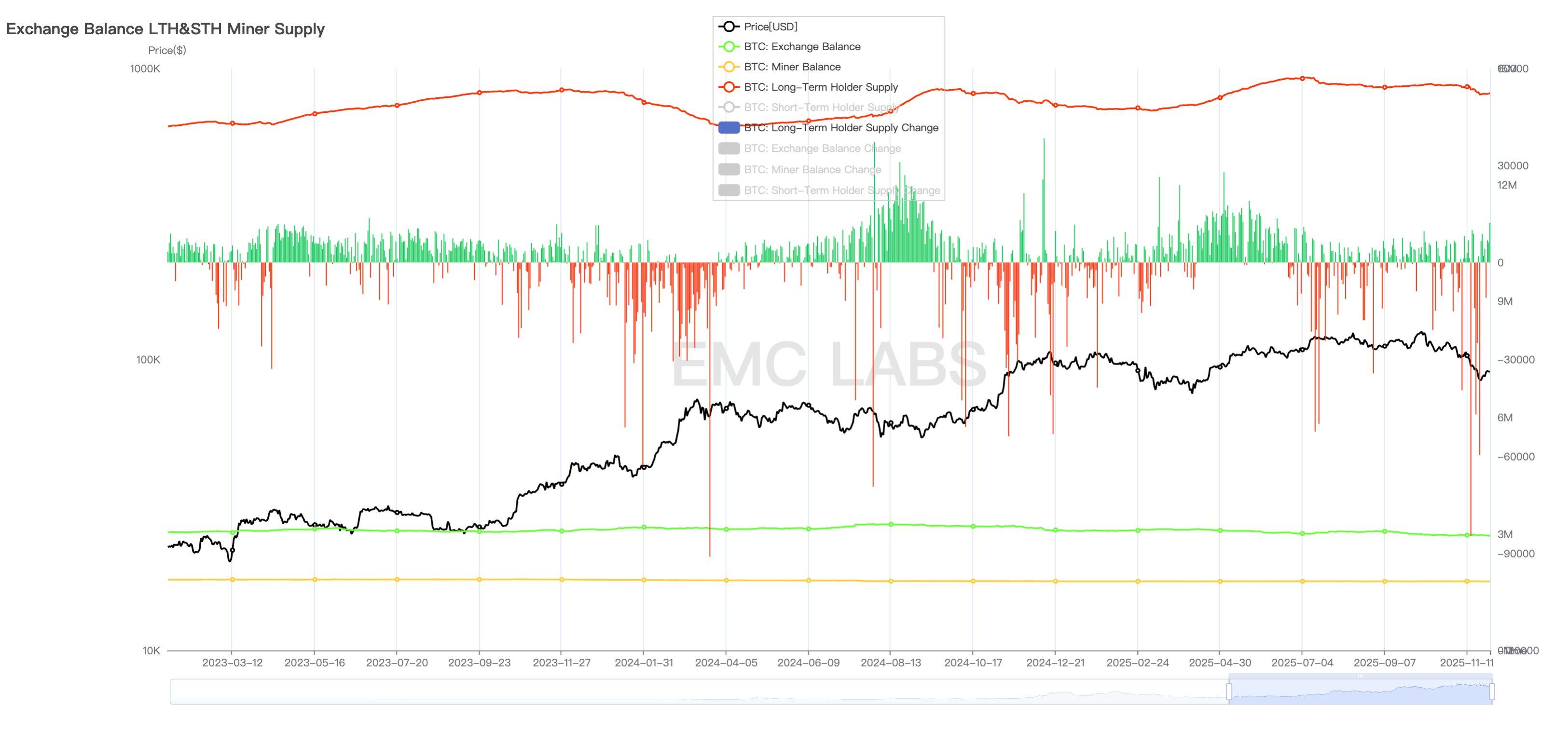

其次,週期律驅動的長手群體週期性減持也是重要原因。本週期以來,BTC 長手群體總計展開過三輪規模性拋售,第一撥為2024 年1~3 月,第二撥為2024 年10~2025 年1 月,第三波即為本輪BTC 價格深調的2027 年7~11 月。

BTC 長手持有及持倉變動統計(日)

與以往兩撥在BTC 價格上漲中規模減持不同,本撥減持主要在7~11 月價格走平甚至在價格快速下跌中展開。長手群體的這項行為其實並非反常,與其在「牛轉熊」後的行為依然一致。考慮到歷時十多年形成的減半牛市的“思想鋼印”的巨大影響力,以及10 月左右達到過往週期牛市高點的“巧合”,我們相信的確有足夠規模的長手群體,依然在恪守“週期律”而展開“牛轉熊”後的拋售。這一拋售是放大BTC 跌幅的重要原因。

最後,BTC 本輪的下跌不僅受制於如上兩個因素,還有期貨套利交易者、加密市場做市商群體因為「幣安USDe 脫錨事件」而遭受重創等其他負面因素。

慘烈的下跌已經發生,有人大舉拋售,也有人擇機加倉,最終大規模的BTC 發生了換手,在宏觀流動性預期拐點之後,市場終於迎來片刻喘息。

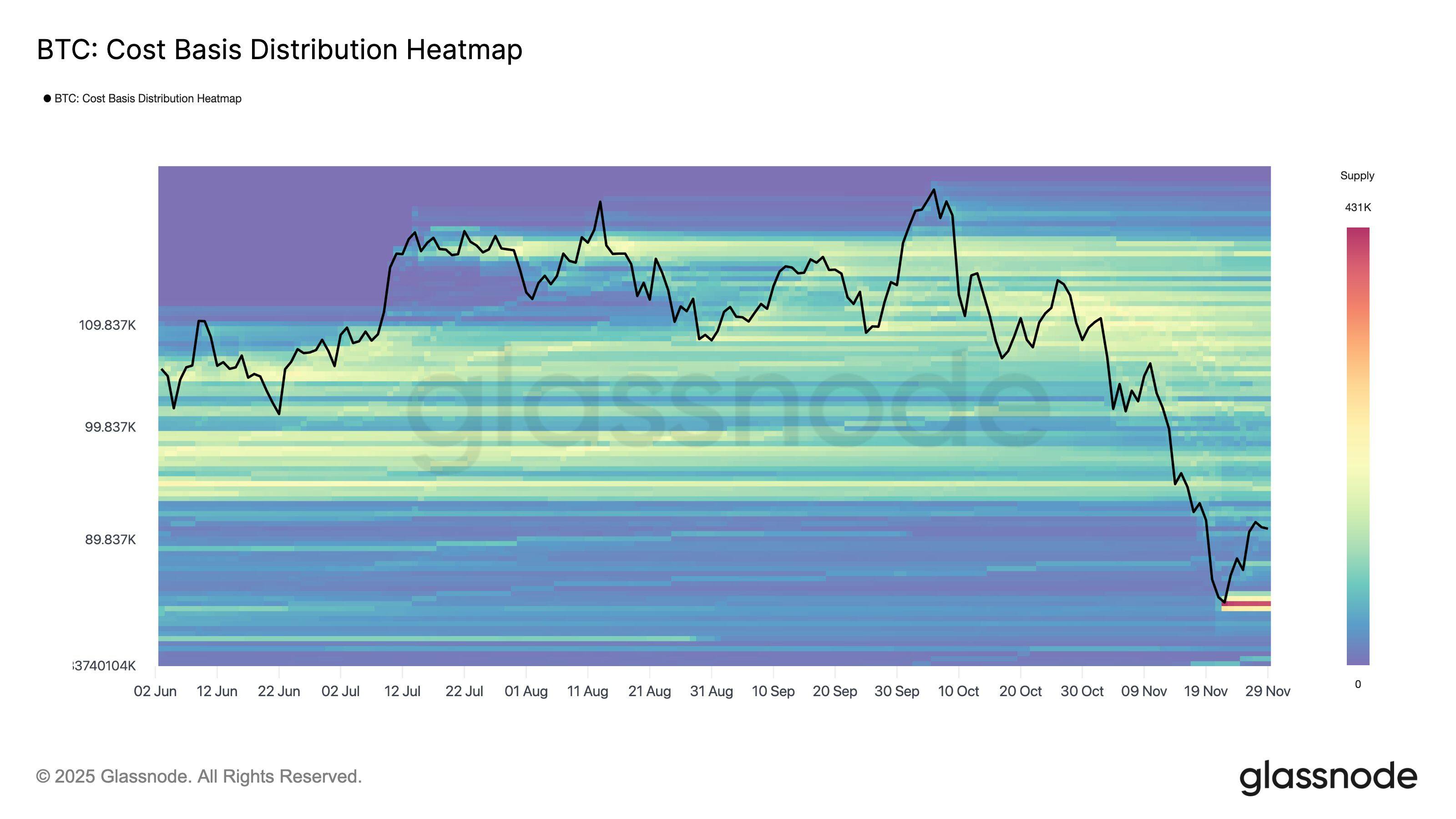

透過BTC 鏈上數據分析,我們發現在84,000 美元左右,超過43 萬枚BTC 被重新標記了價格,在BTC 再分配歷史上重重寫下一筆。

BTC 鏈上成本分佈熱力圖

BTC 長手在下跌中持續買入累積籌碼,而在市場上升中逐步拋售給新進場的短手。這項基本運動,與BTC 減半共同構成了以往的BTC 週期牛熊轉換。今天,隨著BTC 在華爾街的共識擴散,持幣結構正在發生根本性的變化,BTC ETF 持有者、財庫公司正在成為新的長期投資者。我們先前多次在月報中討論到,舊週期會否因為新的市場結構而改變,新周期會否塑造新形態。

今天,我們依然沒有答案。但如果這次BTC 長手拋售最終熄滅市場熱情,市場趨勢被扭轉重新進入熊市,那麼我們可以說,新周期仍未塑造成功。

結語

11 月,短期宏觀流動性枯竭及中期宏觀流動性預期轉向悲觀,推動包括納指AI 概念股和加密資產在內的殺估值與向下再定價。此後,隨著預期變化,兩大市場均開始反彈。

加密市場內部運動及結構脆弱性,加劇了這項調整的強度。

本輪調整中,資金流出規模及BTC 回撤幅度均為本週期以來單月最大。

基於這個邏輯,我們判斷短期價格拐點在11 月21 日已經出現。後繼,隨12 月降息及聯準會量化緊縮(QT)結束,美國宏觀流動性將得以改善,資金可能會回流加密市場,進一步推動價格反彈。如果能隨2026 年美股牛市的繼續,重創新高,BTC 則脫離了舊週期,進入一個華爾街機構主導的新周期。如果資金無法回流,可以判定新周期形態塑造失敗,舊週期仍主導市場,並且2022 年11 月以來的BTC 牛市將轉入熊市,再次尋底。

EMC Labs(湧現實驗室)

由加密資產投資人和資料科學家於2023 年4 月創建。專注區塊鏈產業研究及Crypto 二級市場投資,以產業前瞻性、洞察及資料探勘為核心競爭力,致力於以研究和投資方式參與蓬勃發展的區塊鏈產業,推動區塊鏈及加密資產為人類帶來福祉。

更多資訊請見:https://www.emc.fund