BTC中期趨勢走弱,短期震盪難掩方向性風險| 特邀分析

- 核心观点:比特币处于关键趋势线交汇点,方向待定。

- 关键要素:

- 长期上升与短期下降趋势线即将交汇。

- 周线级别已进入空头市场结构。

- 上周策略验证成功,收益2.14%。

- 市场影响:关键区域争夺将决定短期市场走向。

- 时效性标注:短期影响

Odaily 特邀行情分析師Conaldo,美國哥倫比亞大學金融統計碩士,自大學期間專注美股量化交易,並逐步拓展至比特幣等數位資產,在實戰中構建出一套系統化的量化交易模型與風險控制體系;對市場波動具備敏銳的數據洞察力,並立志於在專業交易領域持續深耕,追求穩健回報將於每週挖穩健;技術、宏觀、資金面等變化,複盤並展示實操策略,預告近期值得關注的大事記,以供參考。

核心摘要:

• 從宏觀技術視角看(見下圖三):在比特幣日線圖中,代表長期多頭市場的上升趨勢線(自2022年末起)與界定近期調整的下降趨勢線(自2025年10月高點起)即將交會。目前市場正處於長期趨勢破位後的修復震盪期,比特幣價格受到雙重壓制,在價格未能伴隨量能強勢突破該雙重壓制之前,所有的上漲行情都只能先視為空頭格局下的反彈,並以這兩條關鍵趨勢線的有效突破與否,作為判斷市場中期方向選擇的最終依據。

• 核心觀點驗證:上週提出的「行情將大機率轉入震盪調整格局」的核心判斷,與市場的實際走勢高度一致。多空反覆爭取87,500~89,000美元區域,並且周中調整低點84,456美元與預測支撐區域上沿83,500美元相對誤差率約1.18%。

• 策略執行成效驗證:上週交易嚴格遵循既定策略執行,成功完成四次操作,累計實現收益2.14%。

下文將詳細回顧行情預判、策略執行與具體交易過程。

一、比特幣上週行情回顧(12.15~12.21)

1.上週走勢預測與操作策略回顧:

在上週的前瞻分析中明確指出:行情將大機率轉入震盪調整格局。其中, 87,500~89,000美元區域被界定為關鍵觀察區,其多空爭奪結果,將直接決定市場的短期方向選擇。需特別注意,若該區域被有效跌破,也會直接影響幣價後續調整的力度與深度。以下為策略複盤與解析。

①、行情走勢預測回顧:

• 核心壓力位:第一壓力看92,500~94,500美元區域;第二壓力看96,500~98,500美元區域。

• 核心支撐位:第一支撐看87,500~89,000美元區域;第二支撐看80,000~83,500美元區域。

②、操作策略回顧:

• 中線策略:維持65%左右的中線部位(空單)。

• 短線策略:為因應行情走勢,我們初步擬定了A/B兩套短線操作預案。結合市場的實際演變,我們最 終以方案B作為核心策略並予以執行。

• 開倉:若幣價跌破87,500~89,000美元區域並確認後,建立30%的空頭部位。

• 風控:停損設於89,000 美元上方。

• 平倉:當幣價下探至80,000~83,500美元區域出現抵抗時,清倉全部空單,獲利了結。

2.上週依既定計畫成功完成四次短線操作(圖一),累計達到收益2.14% 。具體交易明細與複盤如下:

比特幣30分鐘K線圖:(動能量化模型+價差交易模型)

圖一

①、交易明細總表:

②、短線交易複盤:

• 第一次交易(盈利0.73% ):我們嚴格秉持「有效跌破關鍵點位順勢做空」的思路,當行情觸發時,價差交易模型同步發出頂部信號,我們據此果斷建立了30%的空頭倉位,並最終在價格回落至前低支撐區域附近時獲利了結。

• 第二次及第三次交易(累計獲利1.41% ):依據「反彈至核心壓力區域遇阻沽空「操作模式。在幣價衝擊87,500~89,000美元區域遇阻時,疊加兩個模型發出的共振訊號,成功完成這兩次交易。

• 第四次交易(獲利0 ):本次建倉邏輯與前兩次交易一致。需特別強調的是,這次交易我們嚴格執行「當浮動盈利達到1%時,立即將止損位移至開倉成本價」的原則,致使本次交易最終以保本方式清倉了結。

二、量化技術分析:基於多模型與多維度操作

結合上週的市場運行,筆者將綜合運用多維度分析模型,對比特幣內部結構的演變進行深入剖析。

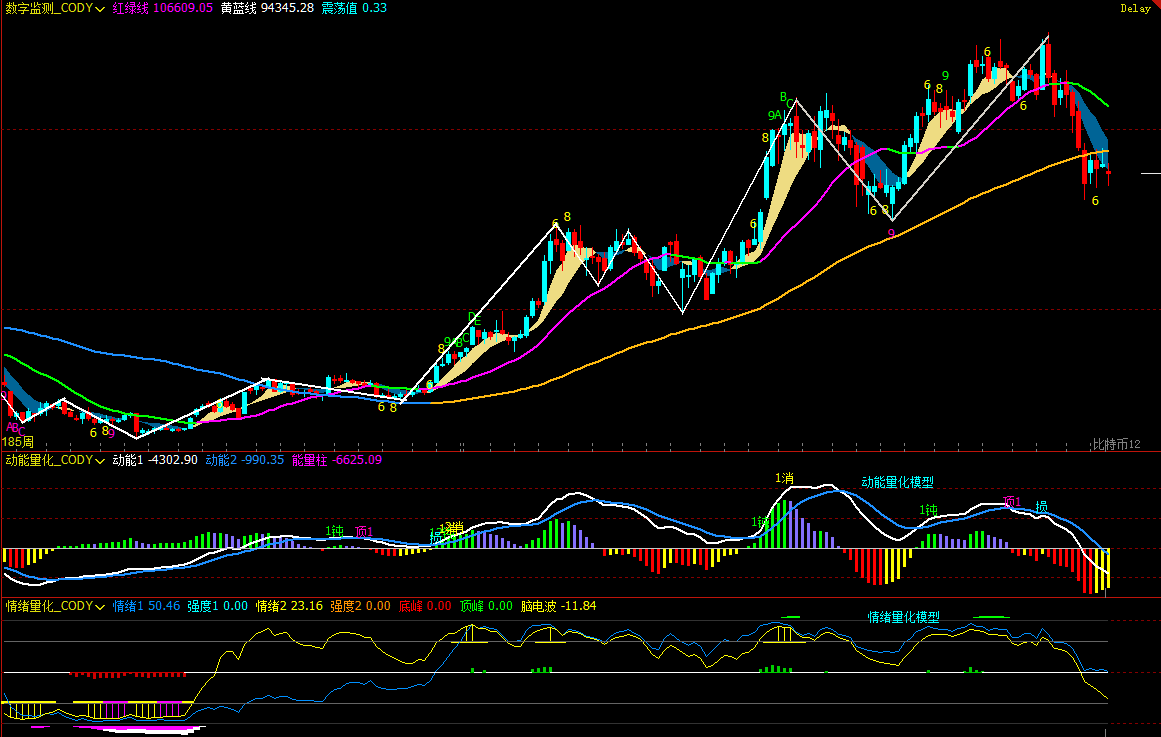

比特幣週K線圖:(動能量化模型+情緒量化模型)

圖二

1、如(圖二)所示,從週線圖分析:

• 動能量化模型:經歷上週調整後,兩條動能指標線仍持續運行於零軸下方。儘管先前數週的反彈走勢,使得負向量能柱尚未出現明顯放大,但當前市場結構依然偏弱,需警惕調整壓力進一步釋放的風險。

動能量化模型預示:幣價下跌指數:高

• 情緒量化模型:藍色情緒線數值50.46,強度為零;黃色情緒線數值23.16,強度為零,頂峰數值為0。

情緒量化模型預測:幣價壓力及支撐指數:中性

• 數位監控模型:圖中呈現,幣價跌破多空(黃藍線)分界線已有5週時間,有效跌破機率增加。短期見底數位訊號(9以上)還未出現。

以上數據預示:比特幣處於下跌走勢中,週線級別進入空頭市場,警惕調整風險。

比特幣日K線圖:

圖三

2、如(圖三)所示,從日線圖分析:

• 動能量化模型:在上週行情裡,兩條動能線在零軸下方經歷了從「金叉—死叉—金叉」的反覆交叉過程,成交量並未放大,正向量能柱增長不明顯。

動能量化模型預示:多空雙方激烈爭奪市場控制權,做過動能疲軟。

• 情緒量化模型:上週日收盤後,藍色情緒線數值17,強度為零;黃色情緒線數值45,強度為零。

情緒量化模型預測:壓力及支撐指數:中性

以上數據提示:日線等級處於空頭市場,短期市場走勢仍有重複。

三、本週行情預測(12.22~12.28)

1.本週市場預計將主要呈現寬幅區間震盪格局。核心觀測區間為89,500~91,000美元,該區域的競爭結果將決定短期走向:

•若有效跌破:將意味著調整力道加強,預期調整幅度會擴大,週期也會隨之延長。

•若有效站穩:市場可望延續震盪反彈,但預計反彈空間將相對有限。

2、核心壓力位:

• 第一壓力區: 89,500~91,000美元區域

• 第二壓力區: 93,000~94,500美元區域

• 重要壓力區: 97,000美元附近

3、核心支撐位:

• 第一支撐位: 86,500~87,500美元區域

• 第二支撐位: 83,500~84,500美元區域

• 重要支撐位: 80,000美元附近。

四、本週操作策略(排除突發訊息影響) (12.22~12.28)

1. 中線策略:維持65%左右的中線部位(空單)。

2、 短線策略:利用30%部位,設定停損點,依據支撐及壓力位,尋找做「價差」機會。 (以30分鐘作為操作週期)。

3. 重點觀察多空雙方對89,500~91,000美元區域爭奪及得失。為因應市場行情,我們擬定A/B兩套短線操作計畫:

•方案A :若該區域有效站穩:

• 開倉:若幣價反彈到93,000~94,500美元區域並出現遇阻時,建立30%的空頭部位。

• 風控:空單停損設於96,000 美元上方。

• 平倉:當幣價下跌至89,500~91,000美元區域出現抵抗時,清倉全部空單,獲利了結。

•方案B:若該區域被有效跌破:

• 開倉:若幣價跌破該區域並確認後,建立30%的空頭部位。

• 風控:停損設於92,000美元上方。

• 平倉:當幣價下探至83,500~84,500美元區域出現抵抗時,考慮部分或全部清倉,獲利了結。

五、特別提示

1.開倉時:立即設定初始停損位。

2.獲利達1%時:將停損位移至開倉成本價(損益平衡點),確保本金安全。

3.獲利達2%時:將停損位移至獲利1%的位置。

4.持續追蹤:此後幣價每再獲利1%,停損位就同步移動1%,動態保護並鎖定已有利潤。

(註:上述1%的獲利觸發門檻,投資人可根據自身風險偏好與標的波動性靈活調整。)

六、本週宏觀前瞻及重點事件(12.22~12.28|聖誕週)

1. 聖誕假期壓縮交易時段,流動性顯著下降

本周美股將於週三提前收市,週四全天休市。假期因素疊加年末結算,市場整體流動性偏低,價格更容易被情緒與單邊資金推動,需警惕低成交量下的「假突破」與短期波動放大。

2. 聯準會主席提名預期升溫,政策連續性成市場焦點

市場關注川普是否在聖誕假期期間宣布下一任聯準會主席人選。目前凱文·哈塞特(Kevin Hassett)被提名機率明顯領先,其政策立場被視為偏向「可預期的漸進調整」。

(若提名落地,短期有助於穩定利率預期與風險偏好;若出現意外人選,則可能引發利率與美元的階段性波動。)

3. 美國第三季數據收官,驗證「軟著陸」敘事

週二公佈的美國三季GDP、個人消費支出及核心PCE 修正數據,將用於確認經濟韌性與通膨路徑是否與先前判斷一致。

(若數據溫和修正,市場更容易維持對明年降息路徑的定價;若出現明顯上修,則可能重新抬升長端利率。)

4. 就業數據作為年末邊際觀察指標

週三公佈的初請失業金人數雖不具趨勢性意義,但在假期前後仍是觀察勞動市場是否出現鬆動的輔助訊號。

(目前更偏向“穩定而非惡化”,對市場影響預計有限。)

5. 日本央行動態提供全球流動性參考

日本央行總裁植田和男的演講及11 月失業率數據,將持續影響市場對日本貨幣政策正常化節奏的判斷。

(日圓波動若放大,可能對全球風險資產,尤其是美股與加密市場形成情緒擾動。)

金融市場瞬息萬變,所有行情分析及交易策略均需動態調整。本文所涉及的全部觀點、分析模型與操作策略,均源自個人技術分析,僅為個人交易日誌之用,不構成任何投資建議或操作依據。市場有風險,投資需謹慎,DYOR。