加密市場宏觀研報:宏觀流動性、機構化與風險重估的關鍵窗口

- 核心观点:加密市场反弹源于宏观预期与结构修复。

- 关键要素:

- 美联储降息预期增强,结束量化紧缩。

- 市场恐慌出清后,资金低吸并触发空头挤压。

- BTC技术面守住支撑,带动市场情绪修复。

- 市场影响:趋势未明,需观察资金与宏观面确认。

- 时效性标注:短期影响

一、加密市場宏觀經濟概況

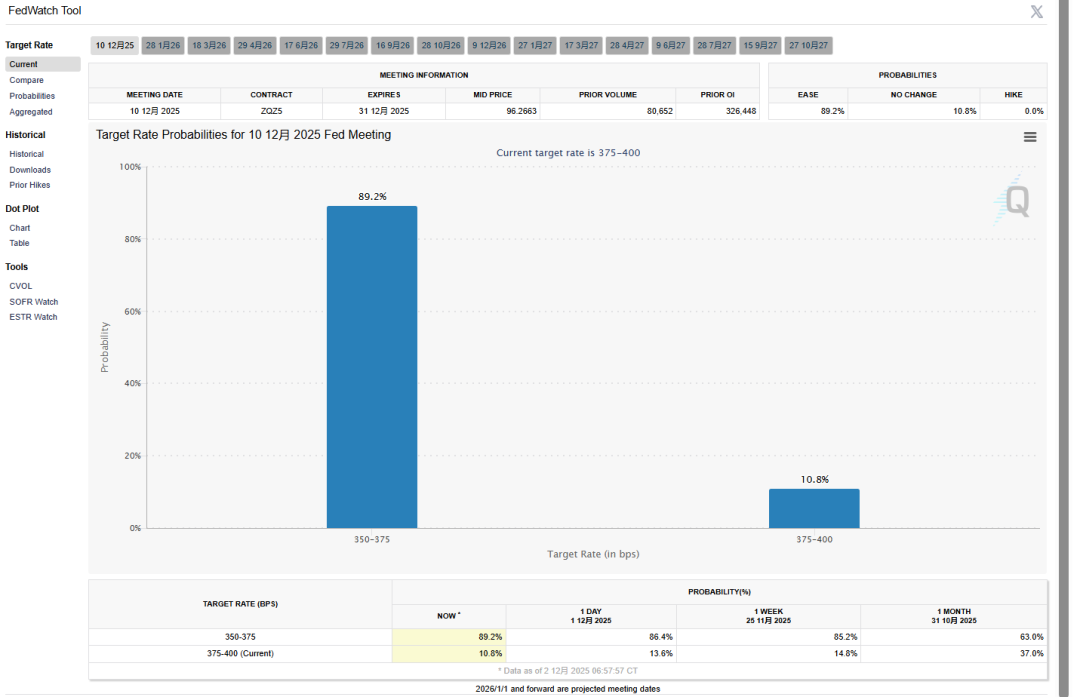

過去數週,加密貨幣市場在經歷了強烈回調後,迎來了情緒與價格層面的顯著修復。 BTC 作為市場基準資產,一度跌至8萬美元,市場在那段時間呈現出普遍恐慌,高槓桿倉位被動出清、短期風險偏好迅速下降。然而,在宏觀預期變化與市場結構性反應的共同作用下,BTC 在近期快速反彈並重回94,000美元上方,24小時漲幅達到7%–8%的數據被多家機構平台報道。這樣的價格行為既反映了前期跌勢的緩和,也意味著市場正從極端悲觀中試圖走向結構性修復。本輪反彈並非單一原因推動,而是宏觀流動性、市場結構變化、技術面條件與資金行為共同作用的結果。首先,從宏觀角度來看,全球貨幣政策預期變化成為影響風險資產的重要變數。市場對主要央行未來降息週期的預判與對流動性邊際改善的預期增強,使高風險資產重新獲得關注。由於11月PPI數據遠低於預期,通膨壓力持續緩和,以及聯準會官員多次強調2026年前仍以「軟著陸」為核心目標,避免過早轉向緊縮。根據CME FedWatch工具最新數據,市場對12月10日聯準會降息25個基點的押注機率已從一週前的35%飆升至89.2%。另一方面,美國時間12月1日,聯準會宣布正式結束量化緊縮(QT)政策。同日,加密市場迎來集體大反彈。歷史經驗顯示,無論是美股或BTC,均在寬鬆週期或寬鬆預期階段表現較好,而當前市場所反映的正是這種轉折性情緒。雖然宏觀政策尚未明確反轉,但預期本身已足以對資產價格產生推動作用。此外,在高利率政策對實體經濟形成壓力的背景下,市場傾向提前定價政策轉向,這為風險資產提供了更多想像空間。

其次,從市場結構與資金面觀察,本輪反彈的形成具備典型的「恐慌出清+ 機構低吸」特質。在先前下跌階段,交易所數據顯示大量高槓桿多頭與部分空頭被迫平倉,流動性集中釋放。歷史上,此類階段往往伴隨方向性誇張和情緒極端化,而資金流動行為隨之發生逆向變化。部分長期資本在大幅殺跌後進行佈局,使得底部區域形成支撐。此外,當空頭集中化後,反彈過程中容易觸發“空頭擠壓”,進一步推高價格,加劇反彈速度,從而形成一種“結構性逼空+ 資金反切”的典型反彈模式。技術分析的角度也為反彈提供解釋。 BTC 在約8.6至8.8萬美元的區域反覆測試並守住支撐,顯示該價位成為階段性底部與籌碼密集區。短期價格的快速反彈也與前期超跌有關。如果技術面形成支撐並疊加資金流入,通常將帶來動量改善與交易行為轉向。近階段的行情表現出成交量提升與價格突破關鍵位的同步性,意味著部分買盤具有主動性,而不是單純由空頭回補支撐。然而,由於整體市場成交量尚無法完全顯示長期趨勢確認的特徵,本輪反彈仍處於觀察窗口,能否形成更高結構,需要進一步驗證。

除了BTC 的恢復狀況之外,市場更關注反彈是否會帶動ETH 與山寨幣市場的連動與輪動。 12月4日啟動的Fusaka升級,是合併後的以太坊另一個重要升級。其核心PeerDAS技術將Blob容量從9提升至15個,使Layer2交易費用在當前基礎上能夠再次下降30%-50%,並首次讓普通帳戶具備社交恢復、批量操作等「帳戶抽象(AA)」能力。此次升級一方面不僅優化了資料可用性管理,更關鍵的是為Verkle Trees無狀態客戶端鋪路,將節點同步時間從數週壓縮至數小時。而從歷史經驗來看,每一輪加密市場的反彈,都存在著從主流資產→ 次級資產→ 高風險資產的資金遷移模式。 ETH/BTC匯率比值企穩反彈,預示資本可能從比特幣向山寨幣輪動。 但這種遷移需要滿足一定條件。首先,風險偏好必須持續改善,而不僅限於短暫情緒修復;其次,市場必須具備充足流動性,而非依靠短線交易驅動;第三,主流資產的趨勢需要穩定,而不是處於高波動無方向狀態。目前BTC 的反彈在帶動市場情緒修復的同時,也促使部分資金關注ETH 與部分大型山寨幣。 ETH 在此次反彈中同步上漲,並重新站回關鍵區間,這對市場信心有正面影響。

值得注意的是,機構化趨勢正在改變市場結構。過去一年,機構資金在配置策略中逐漸將BTC 視為獨立資產類別,而非純粹投機。這導致資金更傾向於集中投資資產屬性明確、價值主張穩定的標的,而不是追逐高風險代幣。這個因素使得altcoins 即便在市場恢復階段,其表現也可能顯著弱於BTC 或ETH。同時,穩定幣市場規模變化、衍生性商品流動性分佈以及交易所資金費率變化,將成為判斷資金走向的重要指標,而這些指標在短期內尚無法明確指向強烈週期啟動。在風險層面,影響市場趨勢的不確定因素依然顯著。首先,全球利率週期尚未明確反轉,若貨幣政策預期落空,風險資產可能會承壓。其次,技術性反彈若缺乏成交量支撐,容易形成“脆弱上漲”,並在面臨宏觀消息衝擊時快速下跌。此外,山寨幣市場仍存在系統性風險,尤其在缺乏風險偏好與資本承接的背景下,更容易放大波動。更重要的是,加密市場在過去一年中經歷了「估值修復+ 價格新高」的快速階段,在這種背景下,投資者對新的風險回報比往往更加敏感,導致市場難以形成一致性的趨勢共識。

綜合來看,目前加密市場正處於一個結構性修復與趨勢判斷的關鍵階段。 BTC 的反彈反映了市場從恐慌過渡到修復的過程,但尚不能證明牛市週期的全面恢復。若價格突破關鍵阻力並獲得成交量配合,市場可能進入新一輪趨勢發展,並有機會形成更長期的價格區間重塑;若反彈力度不足,或宏觀壓力再度增大,則可能回到底部區間重新測試。 ETH 與山寨幣市場的表現高度依賴BTC 的穩定性與資金面延續性,而非單獨驅動。未來一段時間內,市場仍將圍繞結構性調整、宏觀預期變化與風險偏好波動展開,而趨勢方向只有在關鍵區間突破與資金確認後才會逐步明確。

二、宏觀經濟結構性機會與風險分析

在評估當前加密資產的反彈是否具有持續性時,單純依靠價格行為、技術面訊號或短期情緒修復並不足以建立長期邏輯。市場未來走向在更大程度上取決於制度環境、資金結構、宏觀政策方向以及資本週期本身的演化,而這些因素既可能構成結構性機會,也可能孕育潛在風險。近年來,隨著加密貨幣市場與傳統金融市場的關係加深,其價格行為越來越受到宏觀流動性和政策預期的驅動。這意味著比特幣的估值邏輯不再是孤立的“加密原生邏輯”,而逐漸與利率週期、通膨走勢、資產配置偏好甚至機構風險預算掛鉤。

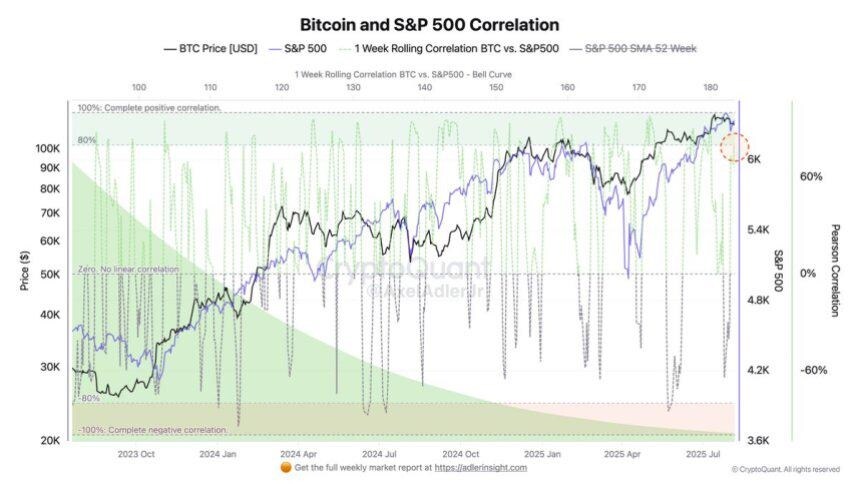

最新研究顯示,比特幣與傳統金融市場指數之間的相關性正在增強,這種趨勢表明加密資產正在逐漸從「邊緣投機資產」轉向「主流金融資產」,而機構採用在其中扮演關鍵角色。當比特幣與標普500或納斯達克呈現較高相關性,意味著市場對其風險定價邏輯發生變化:它不再是與宏觀週期脫鉤的獨立品類,而成為風險資產籃子中的組成部分。這樣的變化一方面降低了比特幣作為「另類資產」的多元化效應,但另一方面也提升了其作為「可配置資產」的吸引力。尤其當機構投資人、ETF、退休金或大型資產管理者開始介入時,加密資產的資金池容量可能出現結構性擴張,使市場不再僅依賴散戶情緒波動驅動。資金結構變化背後,ETF 資本流入、託管基礎設施完善、合規與報表體系建立等行為,有可能重新定義估價範圍和風險溢價結構。這不僅意味著加密資產獲得了更廣泛的資金來源,也可能推動其波動率與風險收益結構向傳統資產靠攏。特別是在宏觀流動性改善、利率下降預期增強的背景下,機構資金可能將加密資產作為「風險資產敞口的一部分」納入策略配置框架,而不再視其為短期交易標的。在這種情境下,市場上漲可以有更深的資金基礎,而非單純依賴交易所滾倉與散戶追漲。這項機制如果成立,將對未來週期有深遠影響。然而,制度化與金融化並不意味著市場風險的終結,反而可能帶來新的結構性風險。如果比特幣的風險屬性更接近高貝塔資產,那麼當市場出現流動性收緊、風險偏好下降時,加密市場將更容易受到宏觀系統性衝擊。在傳統金融市場中,這類資產通常在下行週期表現脆弱,而如果加密資產與其同步,意味著風險敞口擴大而非收斂。這種「制度化帶來順週期風險」的結構,是未來市場運作需要關注的重要議題。

三、加密宏觀市場未來展望

在經歷了過去數週的顯著反彈之後,加密市場進入一個充滿不確定性的策略觀察窗口。比特幣重新站穩在9萬美元一線並一度測試更高水平,市場情緒從先前的極度悲觀修復至謹慎樂觀。然而,反彈能否延續、趨勢是否能夠形成、市場是否具備向上突破的永續動力,仍取決於資金結構、宏觀變數、政策變化與市場主體行為等多個驅動因子。結合當前環境、歷史規律與市場結構特徵,可以觀察到未來三到六個月內加密市場可能出現的多種演化路徑,而每一種路徑都依賴特定的觸發條件與行為回饋機制。

一種可能的路徑是當前反彈延續並進一步放大,引導價格測試95,000至100,000美元的區間。此情境往往出現在市場情緒持續恢復、成交量增加、機構與散戶資本同時流入、市場形成一致性方向預期的階段。若宏觀流動性改善、貨幣政策轉向寬鬆、風險偏好上升,而比特幣能夠突破關鍵阻力區間,則可能形成二次加速的趨勢結構。在這種狀態下,價格不僅依賴技術動能,還會受到資金推動與結構性估值修復的共同影響。另一種可能路徑是比特幣在92,000至95,000美元區間反覆震盪整固,難以形成持續上漲。這種情況通常發生在市場信心恢復但資金流入不穩定、宏觀政策預期模糊、多頭無力突破關鍵阻力。在這種狀態下,價格波動是由短期交易驅動,而市場主體行為呈現猶豫與博弈特徵。資金面若缺乏持續強化,機構觀望、散戶謹慎、衍生性商品市場槓桿中性或偏低,則價格更可能維持區間震盪,而非趨勢突破。第三種路徑則是市場再次回調,價格重新回測支撐區甚至出現更深幅度調整,目標區間可能在85,000至88,000美元附近。這種情況往往由宏觀風險、政策環境變化或市場預期逆轉所引發。例如通膨再度抬頭導致利率預期上升、央行政策語調轉鷹、地緣風險引發避險需求、市場流動性收緊、監管風險增加或ETF等機構管道出現資金流出等因素,都可能重塑風險偏好。

對於山寨幣或高風險資產類別而言,儘管反彈可能帶來短期機會,但風險水平顯著高於比特幣與以太幣。由於其估價體系脆弱、流動性不足、投機性強、敘事驅動明顯,一旦市場出現結構性調整,山寨幣往往跌幅更大、恢復較慢。因此只有具備高度風險承受能力、對專案有深度認知並擁有短期交易策略的投資者才可能在這一領域操作,而普通投資者在趨勢未明的階段應保持謹慎。

整體來看,加密市場短期反彈雖具備強度,但趨勢尚未確認。價格能否突破阻力、震盪整固或重新回調,將取決於未來幾週內宏觀經濟數據、政策訊號、機構資金流動與市場行為回饋。反彈階段容易產生樂觀情緒與高收益預期,但市場依舊嵌入流動性風險、監管風險與結構性脆弱性,任何突發事件都可能改變趨勢方向。在趨勢確認之前,樂觀需要建立在謹慎之上,而參與市場的方式應以靈活性與風險管理為核心,而非基於對新周期過早的預判。

四、結論

整體來看,本輪反彈在情緒層面顯著改善市場氣氛,在技術層面重塑關鍵支撐,在資金層面釋放潛在參與意願,但距離趨勢性多頭市場仍有階段性距離。目前市場處於「修復—測試—等待」的過渡期,上漲動力是否能夠轉化為趨勢突破,將取決於未來數週內的宏觀政策走向、資金流入持續性以及市場主體對風險的再定價過程。對於具備風險承受能力的投資人而言,分批佈局與靈活配置在此階段或具備一定策略價值,但必須以嚴格的部位控制與風險管理為前提。從長期角度來看,若資本進入節奏持續增強、宏觀環境逐步改善、比特幣實現關鍵阻力突破,則新一輪結構性上漲具備現實可能;反之,市場仍可能面臨震盪與回調。謹慎參與、理性判斷,將是穿越不確定性的主要方法論。