2026:聯準會政權更迭之年

- 核心观点:特朗普若当选,美联储将转向鸽派。

- 关键要素:

- 哈塞特可能任主席,鸽派评分2/10。

- 新美联储或形成鸽派核心,推动降息。

- 市场利率预期未完全消化政策转变幅度。

- 市场影响:风险资产偏好上升,利率曲线陡峭化。

- 时效性标注:中期影响

原文作者:Alex Krüger

原文編譯:Block unicorn

前言

我們所知的聯準會將在2026 年終結。

明年資產回報最重要的驅動因素將是新的聯準會,特別是川普新任聯準會主席所帶來的政權轉變。

哈塞特已成為川普領導聯準會的首選人選(Polymarket 的可能性為71%)。目前擔任國家經濟委員會主任的他是一位供給側經濟學家和川普的長期忠實擁護者,擁護「成長優先」的理念。他認為在反通膨戰爭基本上獲勝的情況下,維持高實際利率是一種政治固執而非經濟審慎行為。他的潛在上任標誌著決定性的政權轉變:聯準會將擺脫鮑威爾時代的技術官僚謹慎態度,轉向明確優先考慮降低借貸成本以推動總統經濟議程的新使命。

為了了解他將實施的政策制度,讓我們準確評估他今年關於利率和聯準會的言論:

- 「唯一能解釋聯準會12 月不降息的理由就是反川普的黨派偏見。」(11 月21 日)。

- 「如果我在FOMC,我更有可能採取降息措施,而鮑威爾則不太可能」(11 月12 日)。

- 「我同意川普的觀點,利率可以低很多」(11 月12 日)。

- 「預期的三次降息只是一個開始」(10 月17 日)。

- 「我希望聯準會繼續大幅降息」(10 月2 日)。

- 「聯準會降息是朝著大幅降低利率的正確方向。」(9 月18 日)。

- 「沃勒和川普對利率的看法是正確的」(6 月23 日)。

以1-10 的鴿派到鷹派評分標準(1 = 最鴿派,10 = 最鷹派),哈塞特的得分為2。

如果獲得提名,哈塞特將在一月份接替米蘭擔任聯準會理事,屆時米蘭的短期任期將滿。然後在五月,當鮑威爾任期結束時,哈塞特將被提升為主席。按照歷史先例,鮑威爾在提前幾個月宣布自己的意圖後,將辭去剩餘的理事席位,為川普提名沃什填補這一職位鋪平道路。

儘管沃什目前是哈塞特主席提名的主要競爭對手,但我的核心假設是他將被納入變革陣營。作為前聯準會理事,沃什一直在以結構性改革為綱領進行「競選」,明確呼籲達成「新的財政部- 美聯儲協議」,並攻擊美聯儲的領導層屈服於「現狀的暴政」。至關重要的是,沃什認為,當前人工智慧驅動的生產力繁榮本質上是通貨緊縮,這意味著聯準會維持限制性利率是一項政策錯誤。

新的權力平衡

這種格局將賦予川普的聯準會一個強大的鴿派核心,並在大多數寬鬆決策上擁有可信的投票影響力,儘管這並非板上釘釘,鴿派傾斜的程度也需視共識而定。

- 鴿派核心(4 人):哈塞特(主席)、沃什(理事)、沃勒(理事)、鮑曼(理事)。

- 「可爭取的中間派」(6 人):庫克(理事)、巴爾(理事)、傑佛遜(理事)、卡什卡利(明尼亞波利斯)、威廉斯(紐約)、A.保爾森(費城)。

- 鷹派(2 人):哈馬克(克里夫蘭)、洛根(達拉斯)。

然而,如果鮑威爾不辭去理事席位(他這樣做的可能性極高;歷史上所有卸任主席均辭職,例如耶倫在鮑威爾提名後18 天辭職),那將極度利空。此舉不僅會阻斷沃什所需的空缺,還會使鮑威爾成為「影子主席」,並在鴿派核心之外形成另一個可能更具忠誠度的權力中心。

時間軸:市場反應的四個階段

考慮到上述所有因素,市場反應應分為四個不同的階段:

人們立即看好哈塞特的提名(12 月)以及確認後數週的看漲情緒,因為風險資產將熱愛一位高調鴿派忠實擁躉坐上主席寶座。

如果鮑威爾在三週內沒有宣布董事會辭職,人們就會越來越不安,因為每多拖一天,就會再次出現「萬一他賴著不走怎麼辦?」的問題。尾部風險就會復活。

鮑威爾宣布辭職的那一刻,掀起了一陣欣喜。

2026 年6 月哈塞特領導的首次FOMC 會議即將到來,市場再次緊張不安,市場關注著FOMC 投票成員的每一句話(他們定期發言,讓人們一睹他們的觀點和思維過程)。

風險:分裂的委員會

由於主席並不擁有許多人想像中的「決勝票」(實際上沒有),哈塞特必須在FOMC 贏得辯論才能獲得真正的多數席位。每50 個基點的變動就會產生7-5 的分歧,這將在製度上產生腐蝕性傷害,向市場發出信號,表明主席是政治操作者,而不是公正的經濟學家。在極端情況下,6 比6 平手或4 比8 反對降息將是一場災難。確切的計票結果將在每次FOMC 會議三週後的FOMC 會議記錄中公佈,從而將這些發布的信息變成影響市場的重大事件。

第一次會議之後的發展是最大的未知數。我的基本預測是哈塞特,如果他獲得4 票堅定支持,並有可靠的途徑獲得10 票,他將達成鴿派共識並執行他的議程。

推論:市場無法完全搶先於聯準會新一輪的鴿派立場。

利率重定價

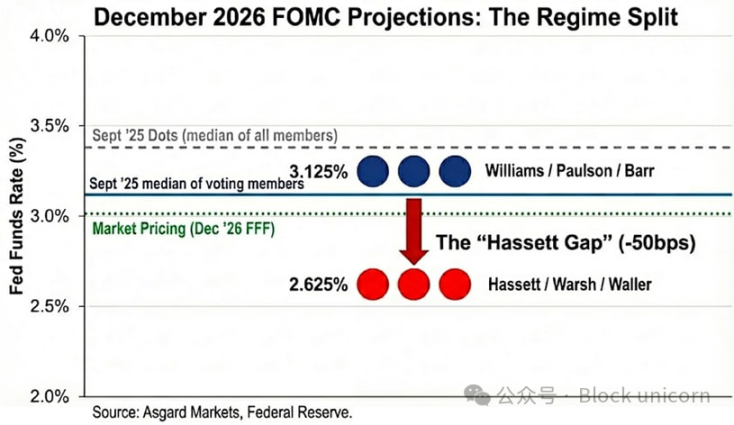

點陣圖只是個假象。儘管9 月的點陣圖對2026 年12 月利率的預測為3.4%,但這個數字代表了所有參與者的中位數,包括那些鷹派但未投票的參與者。透過根據公開聲明對點陣圖進行匿名化處理,我估計投票者的中位數要低得多,為3.1%。

當我用哈塞特和沃什代替鮑威爾和米蘭後,情況發生了進一步的變化。如果用米蘭和沃勒來代表新一屆聯準會激進的降息立場,2026 年的投票分佈仍然是雙峰分佈,但高峰更低:威廉斯/ 保爾森/ 巴爾為3.1%,哈塞特/ 沃什/ 沃勒為2.6%。我將新領導層的利率錨定在2.6%,與米蘭的官方預測相符。不過,我注意到他曾表示傾向於2.0% 至2.5% 的「適當利率」,這意味著新機制的傾向甚至比他們預測的還要低。

市場已部分意識到這一點,截至12 月2 日,2026 年12 月的利率預期為3.02%,但尚未完全消化此政權更迭的幅度。如果哈塞特成功引導利率下調,短期殖利率曲線將需要再下調40 個基點。此外,如果哈塞特關於供給側通縮的預測正確,通膨下降速度將快於市場普遍預期,這將推動更大幅度的降息,以防止被動緊縮。

跨資產影響

儘管對哈塞特提名的第一反應應該是“風險偏好上升”,但這一政權更迭的確切表現形式是“通脹陡峭化”,即押注短期內採取激進的寬鬆政策,但預期長期內名義增長(以及通脹風險)會更高。

利率:哈塞特希望聯準會在經濟衰退時期採取激進的降息措施,同時維持經濟繁榮時期3% 以上的成長。如果他成功,2 年期公債殖利率應該會大幅下跌以反映降息預期,而10 年期公債殖利率則可能由於結構性成長較高和持續存在的通膨溢價而保持高位。

股票:哈塞特認為目前的政策立場正在積極抑制人工智慧驅動的生產力繁榮。他將大幅降低實際貼現率,從而推動成長股的估值倍數「飆升」。危險並非經濟衰退,而是長端殖利率因抗議而暴漲引發的債券市場動盪。

黃金:一個政治立場一致的聯準會,明確將經濟成長置於通膨目標之上,這無疑是硬資產的教科書級多頭情境。由於市場對沖新政府因過度降息而重蹈20 世紀70 年代政策覆轍的風險,黃金的表現應該會優於美國國債。

比特幣:在正常情況下,比特幣將是「政權更迭」交易策略最純粹的體現。然而,自10 月10 日衝擊以來,比特幣呈現出嚴重的下行偏斜,宏觀經濟反彈勢頭疲軟,而一旦出現利空消息,便會暴跌,這主要是由於市場對「四年周期」的擔憂加劇以及比特幣自身定位的危機。我認為,到2026 年,哈塞特的貨幣政策和川普的放鬆管制議程將戰勝目前占主導地位的自我實現的看空情緒。

技術說明:「藍皮書」(Tealbook)

藍皮書是聯準會工作人員的官方經濟預測,也是所有聯邦公開市場委員會(FOMC)討論的統計基準。這份報告由研究與統計部門製作,該部門由特夫林主任領導,擁有超過400 名經濟學家。特夫林和她的大多數員工一樣,都是凱因斯主義者,而聯準會的主力模型(FRB/US)則明確採用新凱因斯主義。

哈塞特可以透過理事會投票任命一位供給側經濟學家來領導該部門。用一位供給側經濟學家(他認為人工智慧的繁榮會帶來通貨緊縮)取代一位傳統的凱因斯主義經濟學家(他認為經濟成長會導致通膨),將會顯著改變預測結果。例如,如果該部門的模型預測通膨率將從2.5% 降至1.8%,原因是生產力的提高,那麼立場不那麼鴿派的聯邦公開市場委員會(FOMC)成員可能會更願意投票支持大幅降息。