BitMart Insights:11月加密市場回顧與熱點剖析

- 核心观点:宏观数据缺失与市场情绪低迷致加密市场震荡下行。

- 关键要素:

- BTC现货ETF月净流出高达358亿美元。

- 市场总市值由3.88万亿跌至最低2.98万亿美元。

- 稳定币总流通量减少23.4亿美元。

- 市场影响:资金流出压力增大,市场信心修复依赖关键阻力突破。

- 时效性标注:短期影响。

TL,DR

- 2025年11月,美國因政府關門導致關鍵經濟數據缺失,加之就業疲軟、消費走弱及政策方向不明,使市場預期反覆波動,經濟成長與通膨訊號分歧。儘管外部風險有所緩解,但整體復甦仍溫和,且對政策透明度、資料恢復和市場信心依賴性增強。

- 11月,加密市場日均交易量約1,808億美元,整體呈現短線活躍、資金頻繁流入流出但缺乏持續趨勢的特徵。同期市場總市值從約3.88兆美元下跌至最低2.98兆美元,多次短暫反彈未能扭轉整體下行態勢,新上線熱門代幣如Monad、Pieverse和Allora交易活躍,但meme類項目活躍度偏低。

- 11月BTC現貨ETF大幅淨流出358億美元,ETH現貨ETF淨流入83.4億美元,同時整體穩定幣流通量下降23.4億美元,顯示加密市場受價格下跌和市場情緒低迷影響資金流動顯著波動。

- 上週BTC 下跌約8%,但回檔吸引了逢低買盤,目前正嘗試重回88,000 美元上方,短期能否突破20 日EMA(94,620 美元)將決定多空主導方向;ETH 和SOL 亦在關鍵均線附近震盪,ETH 面臨3,148–3,350 美元在關鍵均線附近震盪,ETH 面臨3,148–3,350 美元在探頭,SOL126–3,350 美元。若兩者突破各自關鍵均線,則市場情緒可能轉向多頭,否則空頭仍占主導,下行修正風險依然存在。

- 本月熱點方面,Coinbase 首次上線代幣公募功能,Monad 表現波動明顯,而Uniswap 提出「UNIfication」提案,計劃透過通縮機制與治理重組提升UNI 的協議價值與長期競爭力。展望下個月,Circle 正加速Arc 生態佈局並探索原生代幣發行,同時Dogecoin 與XRP ETF 獲批上市,標誌著山寨幣ETF 市場正式開啟,未來更多代幣產品可能加速落地。

1.宏觀視角

2025 年11 月,美國因政府關門導致關鍵經濟數據缺失,市場對基本面的判斷多次反轉,經濟預期分歧明顯。儘管AI 與高科技領域企業的財報表現尚可,但就業疲軟、消費趨弱、政策方向不明確,使整體經濟表現較為複雜。

政策方向

11 月,聯準會在數據缺失的情況下強調保持耐心,以避免對脆弱的經濟環境造成新的衝擊。政府關門帶來的統計中斷使政策制定面臨資訊缺口,也讓市場對未來利率路徑的預期反覆搖擺。一方面,就業走弱推動部分市場參與者押注更早降息;另一方面,通膨黏性與財政風險又強化了維持利率更久的論調。政策預期在寬鬆與謹慎之間不斷切換,成為11 月金融市場波動的主要來源。

美股走勢

11 月美股在政策預期反覆變化的壓力下出現明顯回調,降息時點的不確定性、政府關門導致的數據缺口、以及就業與消費走弱共同壓制市場風險偏好。月底在降息預期再度升溫、長端美債殖利率回落的推動下,三大股指出現短暫反彈。美股接下來的走勢取決於核心數據是否確認經濟放緩與通膨回落,使聯準會在12 月繼續降息。若政策清晰、流動性改善,市場可望重拾上行動力,否則科技與成長板塊仍可能面臨進一步的估值修正壓力。

通膨仍高於目標

受政府關門影響,部分通膨分項資料缺失加大了市場對物價走勢判斷的短期不穩定性。雖然最新數據顯示價格壓力略有緩解,但服務、住房等領域的價格仍偏強,顯示結構性通膨尚未完全消散。聯準會重申,在數據不連續的背景下不能依賴單一訊號做出判斷,通膨路徑仍需數月的完整樣本來驗證。

就業市場進一步疲軟

11 月就業市場統計中斷對真實情況造成一定遮掩,使判斷難度進一步上升。美國勞工統計局延遲公佈的9 月非農報告顯示新增就業11.9 萬顯著超預期,但失業率升至四年來最高的4.4%,且前兩個月數據大幅下修。 10 月與11 月報告將於12 月16 日合併發布,這意味著9 月報告成為聯準會在12 月10 日會議前能看到的最後一份就業報告,使12 月決策更具挑戰。

政治、財政與外部風險仍在

政府關門雖然已經結束,財政支出與統計工作正在逐步恢復,但先前累積的合約延遲與預算壓力仍需時間消化。同時,外部環境在11 月出現顯著緩和:中美重啟並達成階段性協議性談判,有助於降低科技與貿易領域的緊張情緒;俄烏衝突也出現接近停火訊號,地緣政治外溢風險明顯下降。外部不確定性轉向改善,為全球供應鏈穩定與企業預期修復創造條件。

展望

隨著政府恢復正常運作,缺失資料將在未來數週陸續補齊。未來復甦路徑取決於通膨能否在完整數據支持下持續回落、就業能否在政策托底下企穩,以及寬鬆政策能否在預期反覆後重新獲得清晰方向。整體而言,美國處於寬鬆週期中,經濟修復溫和但波動性上升,復甦進程對政策透明度與市場信心的依賴度進一步提高。

2、加密市場概覽

幣種數據分析

交易量&日成長率

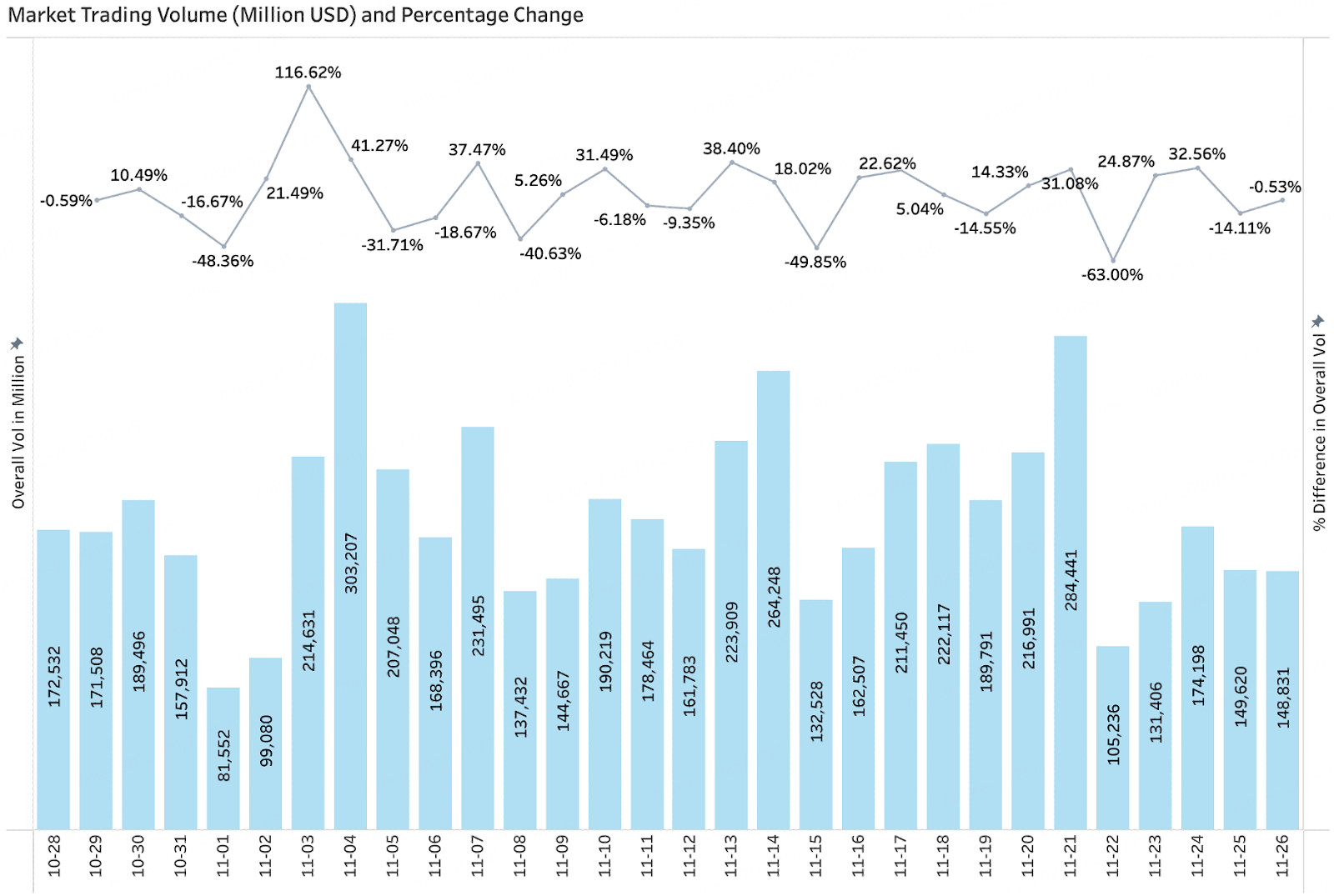

根據CoinGecko數據,截至11月26日,加密市場整體交易量波動顯著,日均交易量約1,808億美元。整體來看,11 月初在短暫回調後迅速放量反彈,中旬交易量維持在較高區間震盪並伴隨頻繁的資金進出,下旬雖再度出現局部放量高點,但未能形成持續性動能,隨後交易量明顯回落,整體指向資金更偏好短線博弈,而非開展趨勢性佈局。

全市場市值&日增長量

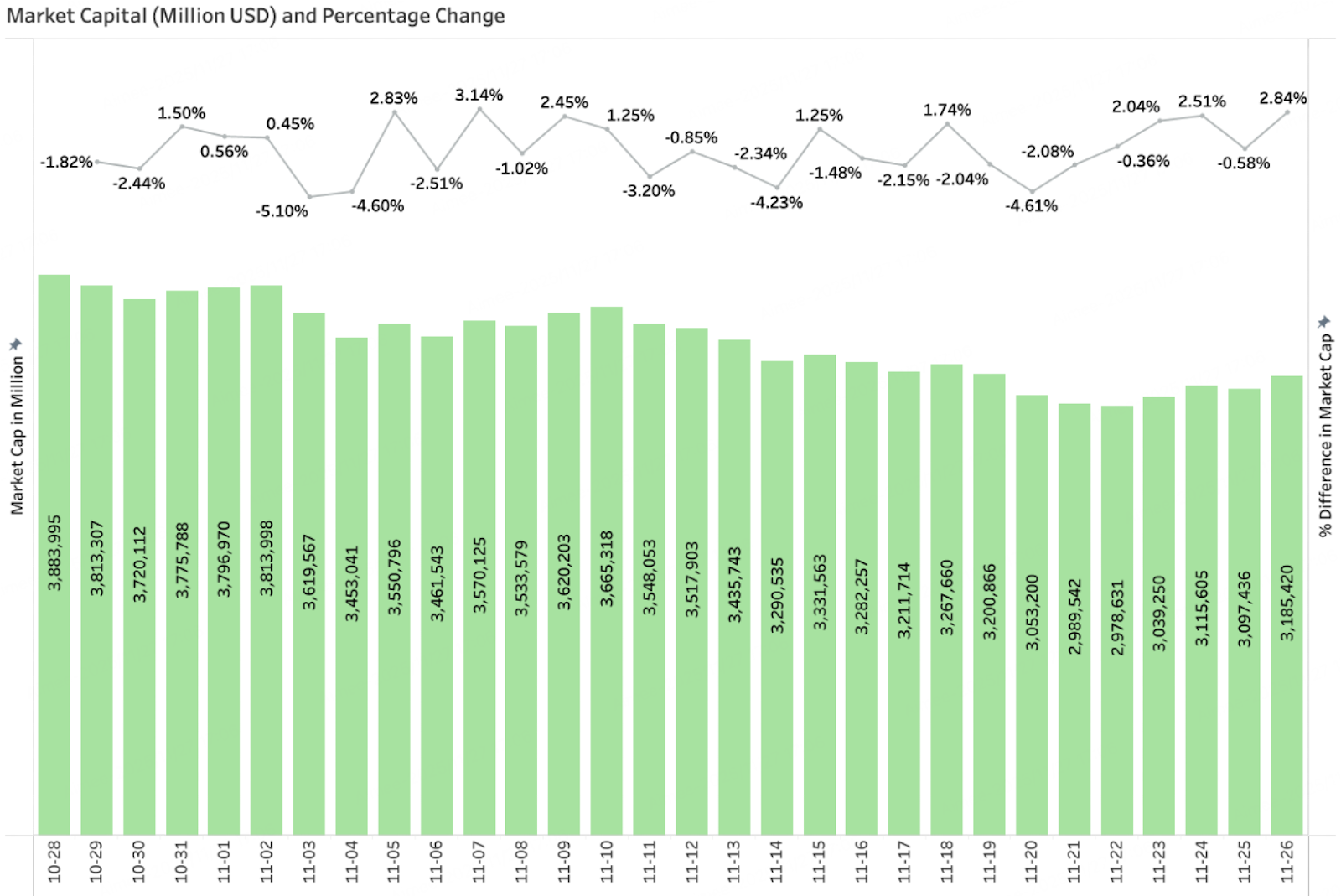

根據CoinGecko 數據,截至11月26日,加密市場整體市值呈現震盪下跌走勢。月初市值約3.8兆美元,其後在多次小幅反彈與回落中重心持續下移,低點不斷刷新(從3.88萬億美元下探至最低2.98萬億美元),期間雖出現數次2%–3% 的短暫反彈,但均未扭轉整體下行結構。整體來看,11 月市值表現偏弱,呈現結構性回檔特徵,市場恐慌情緒蔓延。

11月新上熱門代幣

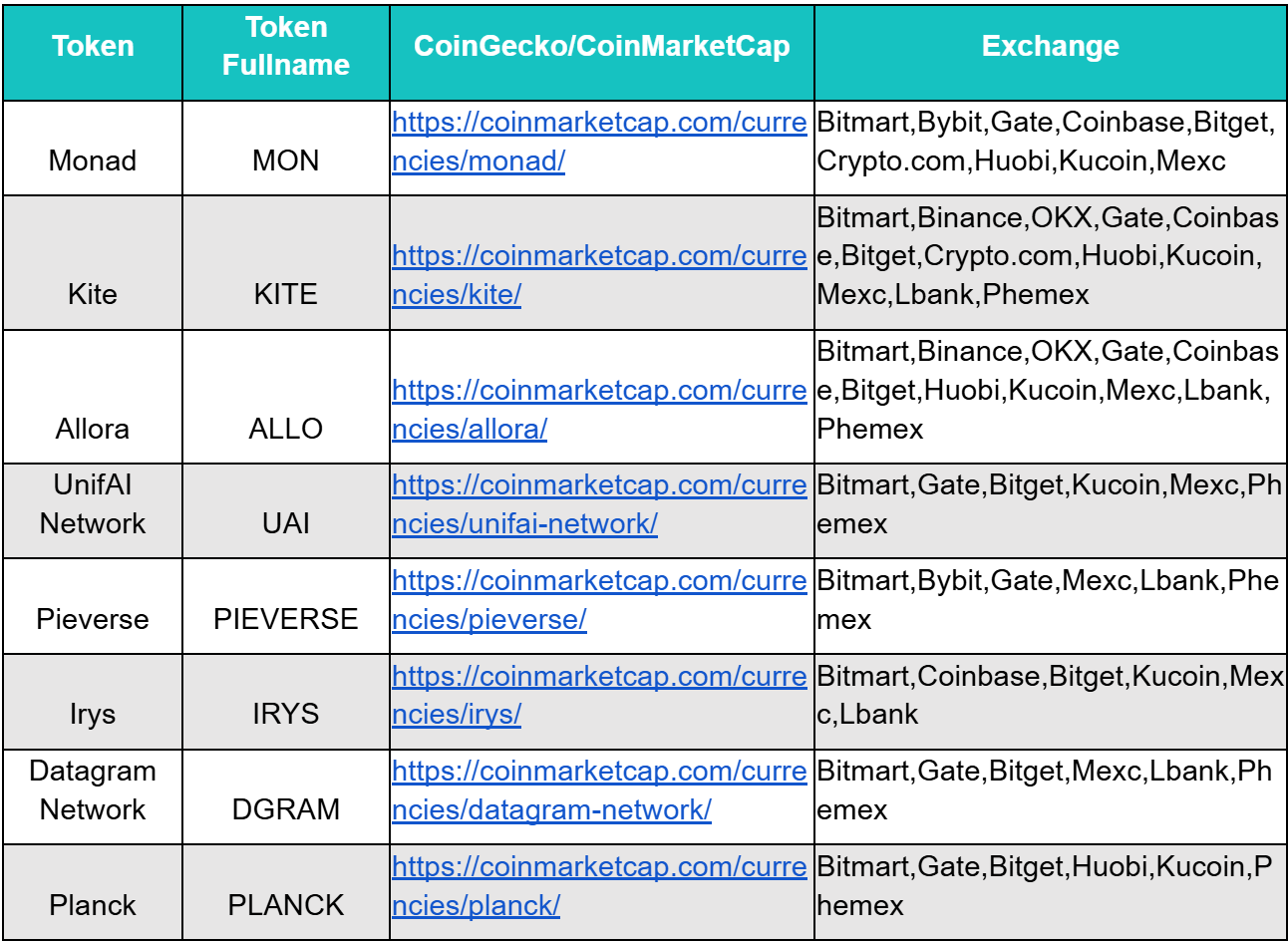

11月新上線的熱門代幣依舊以VC背景項目為主,meme活躍度偏低。其中,Monad、 Pieverse 、 Allora等項目表現突出,上線後交易量較為活躍。

3、鏈上數據分析

BTC、ETH ETF流入流出量分析

11月BTC現貨ETF淨流出358億美元

本月BTC現貨ETF大幅外流,單月淨流出規模達358億美元,較上月減少23.9%。此趨勢主要受BTC價格下跌影響,當月BTC跌幅達20.6%,不僅引發贖回壓力,同時導致ETF總資產價值同步縮水。自10月11日黑天鵝事件以來,加密資產整體反彈乏力,BTC及其他代幣價格修復不足,市場情緒持續低迷,進一步加劇資金流出效應。

11月ETH現貨ETF淨流入83.4億美元

本月ETH現貨ETF大幅外流,單月淨流出規模達83.4億美元,較上月減少31.3%。 BTC的價格下跌導致加密市場整體出現了大幅下跌,市場的持續低迷加劇了ETH ETF資金的流出。

穩定幣流入流出情況分析

11月穩定幣總流通量減少23.4億美元

受加密市場大幅下行影響,場外增量資金明顯放緩,穩定幣整體流通量自2025年以來首次下滑。除USDT 與PYUSD仍維持小幅淨流入外,其餘主流穩定幣均錄得顯著流出,其中USDE受10月11日黑天鵝事件及多項演算法穩定幣脫錨衝擊,市場信心急劇下滑,單月流通量驟降約26.5%。此外,USDC、DAI等頭部穩定幣同樣因市場情緒低迷而出現不同程度的縮減。

4.主流貨幣的價格分析

BTC價格變動分析

BTC上週下跌約8%,受整體市場情緒走弱影響,但回檔成功吸引了逢低買盤。隨著新一周開始,多頭正嘗試將價格重新推回至88,000 美元上方,這顯示出在上週波動後信心有所恢復。

目前BTC 正從急跌至80,600 美元的低點反彈,但上行路徑依舊充滿挑戰。 20 日指數移動平均線(EMA,94,620 美元)仍是關鍵阻力,可能決定短期趨勢。若價格在該均線遭遇強烈拒絕,將意味著空頭情緒仍占主導,賣方依舊傾向於在反彈中退出倉位。在這種情況下,下行修正可能加速,目標指向73,777 美元這段歷史重要支撐區,屆時買盤可能再度嘗試奪回主動。

若多頭希望獲得實質推動,BTC 必須有效突破並站穩20 天EMA,以證明近期的賣壓已明顯減弱。一旦價格穩定在該水平之上,市場情緒可能明顯轉向多頭傾斜,使BTC/USDT 有機會進一步邁向下一個重要心理關口:100,000 美元。

ETH價格變化分析

ETH正嘗試自近期跌勢中恢復,但在20 日EMA(3,148 美元)至3,350 美元之間面臨明顯的供應壓力區。這一區域先前多次構成阻擋,買方需要更強勁的動能才能有效突破。若ETH 未能突破該上方阻力區,空頭可能迅速重奪優勢。若跌破2,623 美元,將強烈確認新一輪下跌趨勢的開始,並可能使ETH 進一步下探至2,400 美元,甚至低至2,111 美元。

反之,若ETH 強勢突破3,350 美元,將顯示買方動能回升,並願意在更高價格區域承接。在此情境下,ETH/USDT 有機會挑戰50 日簡單移動平均線(SMA,3,659 美元)。若收盤價能站穩在50 日SMA 上方,則更能驗證市場情緒的反轉,暗示多頭正為更大規模的反彈做準備。

SOL價格變動分析

SOL正嘗試在126 美元支撐位企穩,但目前反彈力度偏弱,顯示買盤興趣不足。這種謹慎態度表明,在近期市場低迷下,多頭依然猶豫不決。若SOL 無法累積動能,並從目前價位或20 日EMA(145 美元)回落,將顯示空頭仍穩控高位區域。跌破126 美元可能進一步引發加速下跌,目標指向110 美元,隨後甚至可能下探至95 美元——這一區域在歷史上曾是重要支撐。

但若買方成功將SOL 推升並站穩在20 日EMA 上方,則可視為早期的多頭迴歸訊號。若收盤價能穩定在該關鍵均線之上,SOL 預計將進一步反彈至50 日SMA(174 美元),在那裡多頭將迎來下一道重大考驗。

5.本月熱點事件

Coinbase 公募銷售功能首次上線,Monad 表現不如預期

本月,Coinbase宣布推出代幣公募功能首期專案為Monad。自11月17日起,平台向公眾發售75億枚MON,公募價格為0.025美元,佔總代幣供應量的7.5%,對專案估值約25億美元。上線前,MON在幣安場外盤的最高成交價一度達到約0.051美元,對應市值近51億美元,市場預期情緒較為樂觀。

但在11月24日正式開盤後,MON走勢急轉直下,最低跌至約0.0204美元,期間一度跌破公募價引發短線恐慌性拋售。隨後拋壓消化價格迅速反彈,一度觸及0.048美元。截至11月28日,Coinbase首期公募項目仍錄得約92%的最高回報率,呈現明顯的波動式行情結構。

Uniswap 推出「UNIfication」 提案:協定價值重塑與治理架構轉型

本月,Uniswap創辦人Hayden Adams與Uniswap Labs正式提交「UNIfication」提案,核心在於啟動協議費用開關並引入通縮機制,使UNI從治理代幣轉向能實際捕獲協議價值的資產。提案首先擬一次性銷毀1億枚UNI作為追溯性補償,隨後啟動長期通縮機制:從v2、v3池抽取部分LP交易費注入TokenJar,由合約透過銷毀UNI實現價值回流;同時引入協議費用折扣拍賣,競拍所得同樣用於銷毀UNI。

在治理層面,提案建議將Uniswap的治理架構重組為懷俄明州DUNA實體“DUNI”,強化法律責任保護;Labs也將整合生態與產品團隊並取消介面、錢包、API收費,全面聚焦協議成長。市場對此反應積極,UNI公告後顯著上漲。不過,費用開關的啟動可能導致LP效益下降,引發部分流動性遷移。但從長期看,Uniswap正試圖以品牌、技術優勢(尤其是v4)推動自身從單一DEX向平台級生態擴張。整體而言,「UNIfication」標誌著Uniswap在經濟模型與組織架構上的全面升級,若進展順利,將重塑UNI的價值邏輯並提升協議的長期競爭力。

6、下個月展望

Circle加速Arc生態佈局,探索原生代幣發行成策略轉折點

本月,穩定幣發行巨頭Circle發布Q3財務與業務進展,重點落在其新公鏈Arc的生態擴張與潛在代幣計畫。 Arc 於10月末開啟公共測試網,目前已有逾100家機構參與。 Circle在報告中首次明確正探索在Arc網路發行原生代幣,此舉意味著公司正從單一穩定幣發行方向區塊鏈基礎設施建設者轉型,並試圖透過代幣激勵完善Arc的生態閉環,以鞏固其在穩定幣支付、外匯及資本市場領域的競爭優勢。

財務表現方面,Circle第三季營收年增66% 至約7.4億美元,淨利年增202%,USDC市值突破730億美元,穩居全球第二大穩定幣。隨著全球監管趨嚴、MiCA 合規優勢凸顯以及穩定幣敘事持續升溫,Circle把Arc佈局視為應對Tether公鏈生態擴張的關鍵策略。若原生代幣成功推出,將成為推動Arc網路採用度與社群參與度的核心槓桿,並可能在DeFi、RWA與跨國支付賽道中形成新的成長引擎。

Doge和XRP ETF獲批,山寨幣ETF季正式開啟

11月26日,Dogecoin與XRP的現貨ETF正式上市,宣告山寨幣資產邁入ETF時代。數據顯示,DOGE現貨ETF首日淨流入36.5萬美元,而XRP現貨ETF上線當日淨流入高達2181萬美元。這不僅意味著主流山寨幣正式進入合規金融通道,也預示山寨幣ETF發行將進入密集爆發階段,後續或有更多代幣產品加速完成監管落地。

同時,Bitwise推進Avalanche現貨ETF進程,向SEC提交申請更新。該ETF代號為BAVA,管理費0.34%,計畫將70%的AVAX持股用於質押,使其可望成為美國市場首批具備收益產生機制的加密ETF之一。相較之下,VanEck的Avalanche ETF費用為0.40%,灰階產品則高達0.50%。隨著ETF競爭進入費率與收益結構比拼階段,加密資產正快速融入傳統金融估值體系,並從單一資產敞口演化為「可計收益」的投資品種。