BitMart VIP Insights | 10月加密市場回顧與熱點剖析

- 核心观点:美国宽松政策难抵经济疲弱,加密市场震荡修复。

- 关键要素:

- 美联储降息至3.75%-4.0%,暂停缩表。

- 加密市场单日爆仓191亿美元,创历史新高。

- 比特币ETF净流入55.5亿美元,稳定币流通量增93.8亿。

- 市场影响:短期波动加剧,风险偏好下降。

- 时效性标注:短期影响

TL,DR

- 2025年10月,美國進入貨幣寬鬆週期,聯準會降息並暫停縮表,但經濟復甦仍疲軟,高通膨、就業市場疲軟、消費信心低迷以及政府和外部風險交織影響成長。通膨雖有所回落但仍高於目標,就業疲軟和財政限制削弱了寬鬆政策對消費和投資的短期拉動動作用。整體來看,美國處於寬鬆週期初期,政策環境改善,但通膨、就業和外部風險的不確定性仍對經濟復甦構成壓力。

- 10月加密市場經歷劇烈波動,「10·11」暴跌期間交易量飆升至4,282億美元創月內峰值,此後交投趨於平淡,資金面偏弱、風險偏好下降。整體市值較上月微跌0.57%,劇烈回檔後維持震盪,市場情緒謹慎、增量資金不足。新上線代幣以基礎建設、DeFi與AI項目為主,中文meme短期走熱但持續性有限。

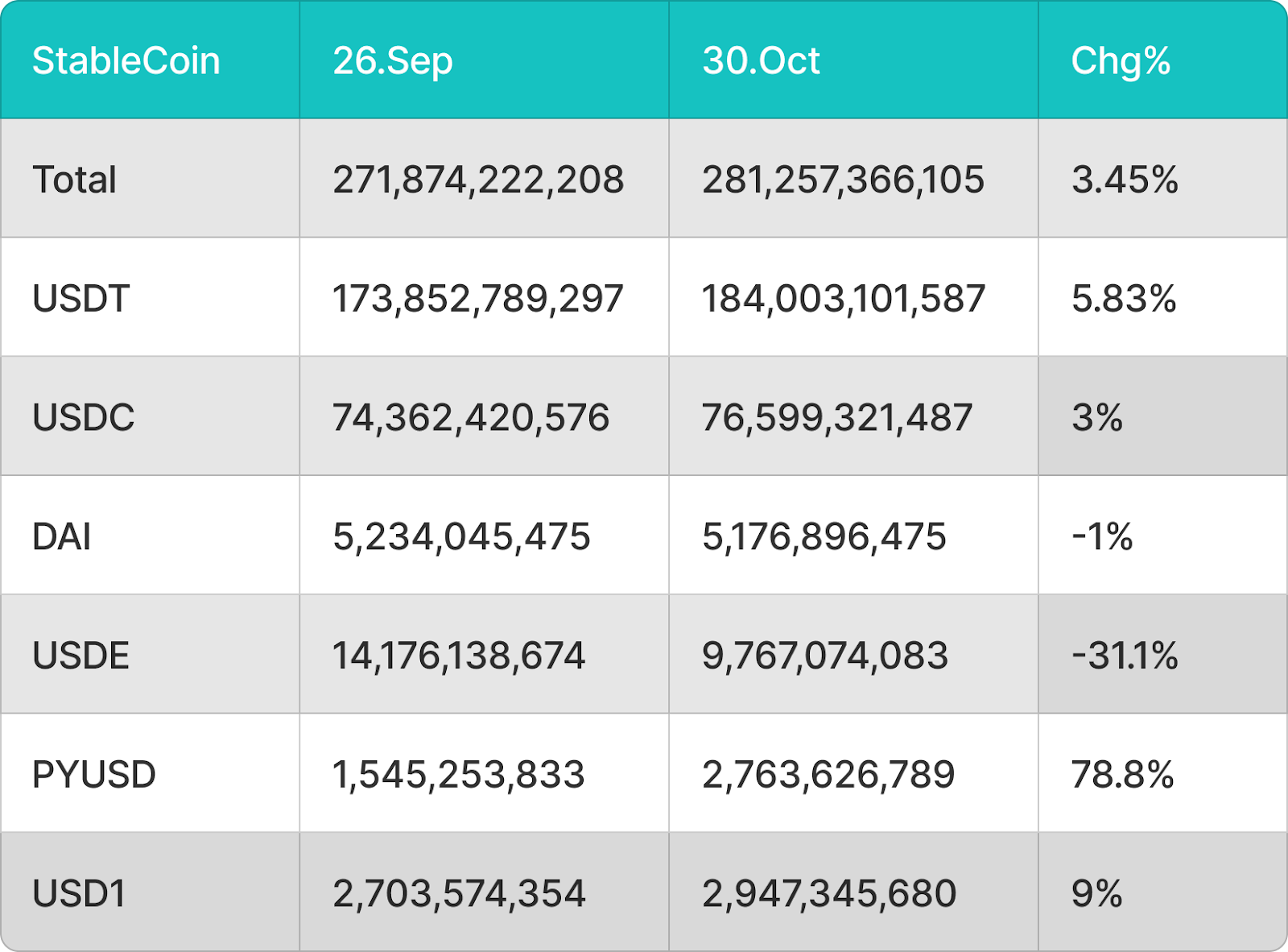

- 10月比特幣與以太坊現貨ETF分別淨流入55.5億美元和10.1億美元,市場信心在黑天鵝事件後有所修復,但整體仍偏謹慎。穩定幣總流通量增加93.8億美元,USDT與USDC成為主要增量來源,USDE因脫錨事件流通量大幅下滑31.1%。

- 比特幣短期動能減弱,價格未能穩站50日SMA,目前在20日EMA附近震盪,若跌破$107,000支撐可能加速下探至$100,000,而上方$118,000是關鍵阻力。以太幣整體偏弱,價格回落至50日SMA下方,若跌破下降三角支撐可能進一步下探至$3,350;若重回50日SMA上方,多頭可望推動反彈,但上方阻力仍強。索拉納多空拉鋸明顯,未能穩站20日EMA,若突破並收穩上方有望上行至通道阻力線,跌破$190則空頭佔優,可能回落至$177甚至測試通道下沿。

- 10月加密市場經歷史上最大清算,比特幣、以太坊及山寨幣因川普關稅和USDe脫錨事件大幅下跌,全網爆倉金額創191億美元新高,顯示系統性槓桿風險曝光。中文meme幣在幣安及Solana、Base生態快速走紅,「幣安人生」等項目短期內市值暴漲並吸引大量新交易者,成為現象級熱點。 x402協議推出後引發市場關注,相關項目價格短期飆升,但隨後回落,顯示創新概念熱度集中且波動劇烈。

- 下個月預測市場可望持續加速擴張,Polymarket、Kalshi及Truth Predict等項目帶動產業流動性和關注度上升,資本及公鏈生態佈局同步加快。加密市場在10月11日黑天鵝事件後雖結構性受損,但貿易緩和預期和政策利好為短期風險資產回歸提供支撐。後續需重點關注預測市場新項目表現、中美貿易進展、美元與流動性環境變化、加密市場槓桿風險。

1.宏觀視角

2025年10月,美國經濟進入寬鬆週期,但復甦動能仍弱。聯準會連續降息並將會暫停縮表,政策重點從壓制通膨轉向穩定成長與保就業,反映出對經濟放緩的擔憂。通膨仍偏高,就業市場持續疲軟、消費信心下滑、政府停擺和外部風險交織,使經濟呈現出「政策已寬鬆、成長未起勢」的狀態。整體來看,美國正處於週期轉折點早期,政策環境改善但宏觀修復仍需時間。

政策轉向

10月,聯準會再次降息25個基點,將聯邦基金利率下調至3.75%–4.00%區間,並宣布將會暫停縮表,以釋放流動性並強化寬鬆效果。這標誌著貨幣政策全面轉向成長導向。目前決策邏輯強調穩健成長優先,聯準會認為通膨風險已相對可控,而就業惡化與財政不確定性是更緊迫挑戰。市場預計年內有可能再降一次息,但政策傳導仍需時間,短期內難以迅速刺激消費和企業投資。

通膨仍高於目標

9月CPI年增3.0%,核心CPI年增3.0%,雖低於預期但仍高於聯準會2%目標。食品、房屋和服務價格漲幅依然堅挺,顯示內生性通膨尚未完全消散。鮑威爾在聲明中強調,通膨雖趨於溫和,但政策不能過早放鬆警戒。若通膨回落放緩,聯準會或將延緩進一步寬鬆。通膨階段性可控,但目標區間仍未達成。

就業市場進一步疲軟

勞動市場的快速降溫成為本輪寬鬆的核心誘因。由於美國政府停擺,勞工統計局暫停發布9月非農就業數據,令市場缺乏關鍵參考。最新可得的8月數據顯示,就業成長顯著放緩,僅新增2.2萬個職缺。同時,6月數據下修至負成長。疲軟的勞動市場正削弱消費與服務業的支撐力量,並加劇家庭收入預期的惡化。市場普遍擔憂,若就業持續惡化,經濟將陷入更深層的成長衰減,迫使聯準會不得不採取更激進的寬鬆措施。

政治、財政與外部風險仍在

美國政府因預算未通過已停擺,部分部門停薪停運,削弱財政支出與數據透明度。地緣摩擦持續,包括中東緊張與美中科技衝突,均增加風險溢酬。財政與外部不確定性削弱了貨幣寬鬆的邊際效力,使市場復甦節奏更顯遲滯。寬鬆雖提供短期支撐,但政策傳導通道受阻,企業信心與長期投資回升仍有限。

展望

美國正處於寬鬆週期早期,政策環境改善但經濟復甦尚未穩固。未來重點在於通膨能否持續回落、就業是否穩定、寬鬆政策是否有效傳導至消費與投資。財政僵局、地緣風險及市場信心仍是主要不確定因素。

2、加密市場概覽

幣種數據分析

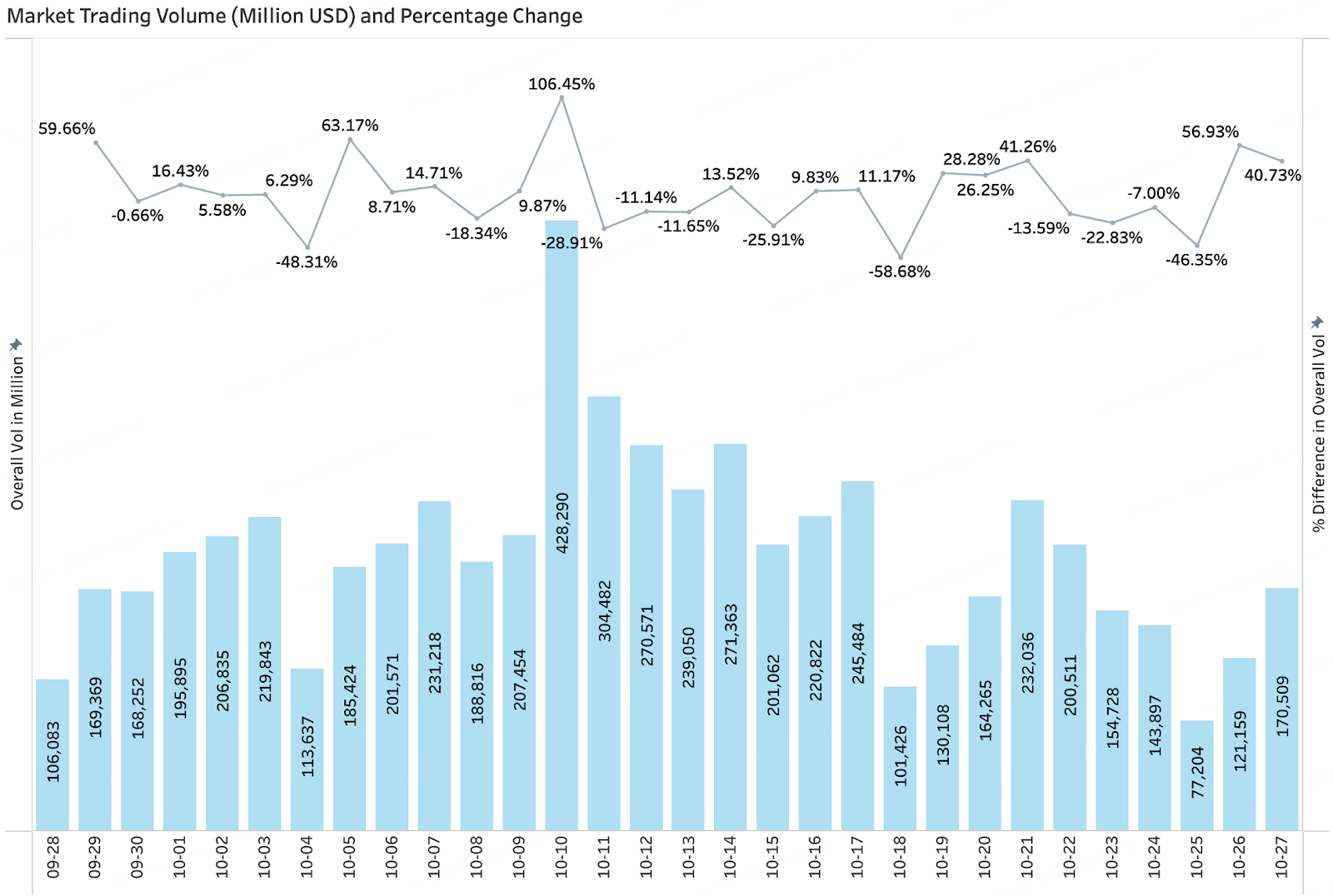

交易量&日成長率

根據CoinGecko數據,截至10月27日,加密市場整體交易量波動顯著,其中「10·11」暴跌期間,市場情緒急劇升溫,交易量飆升至4282億美元,環比上漲106%,創下月內峰值,資金在恐慌與博弈中短期集中釋放。除此階段外,市場整體交投趨於平淡,多數時間交易量維持在1,500億至2,000億美元區間,顯示投資人風險偏好下降,情緒趨於謹慎。資金面略顯疲弱,市場缺乏持續增量資金入場,短期仍需宏觀及政策利好因素推動,方能恢復更強的上行動能。

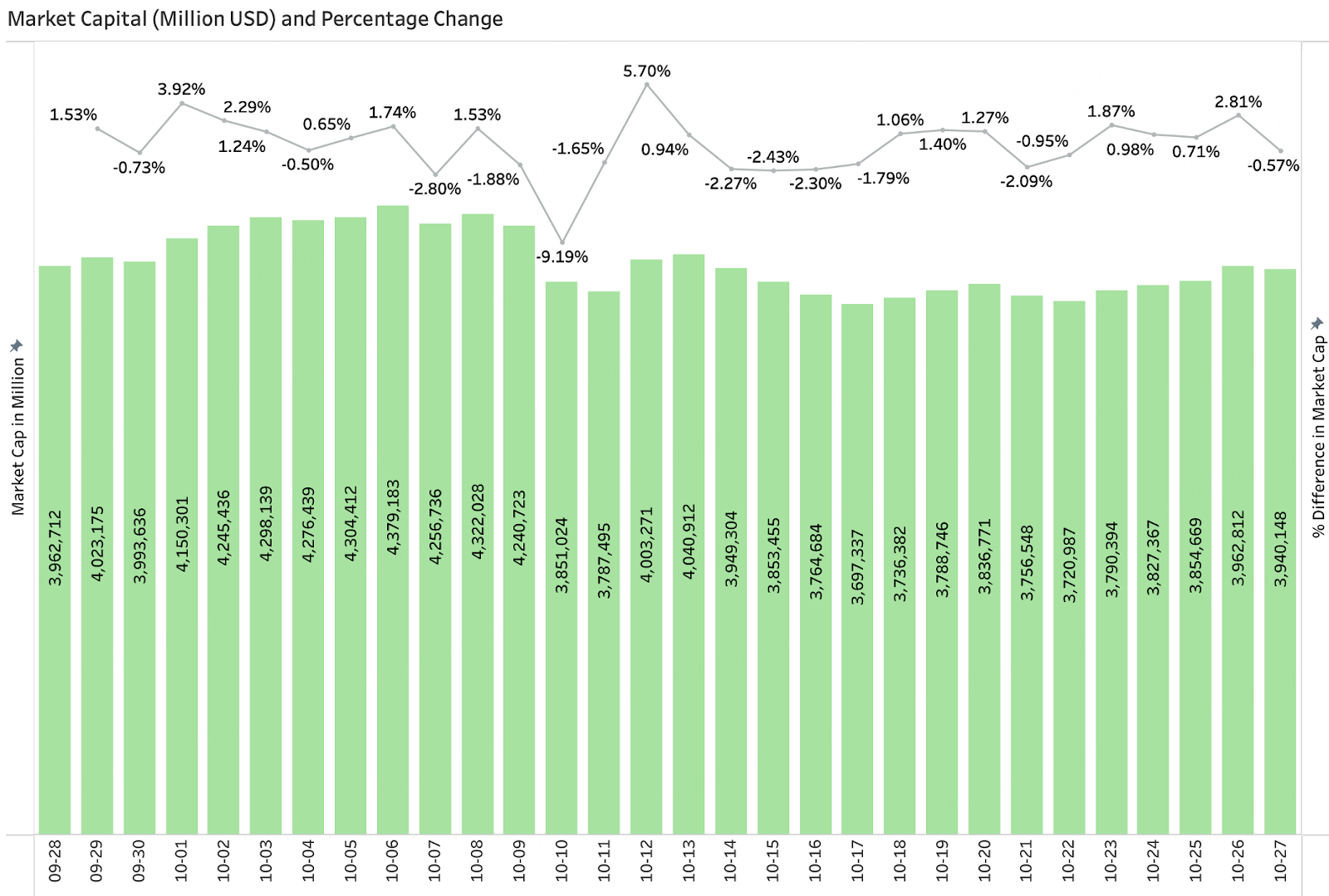

全市場市值&日增長量

根據CoinGecko 數據,截至10月27日,加密貨幣總市值為3.94兆美元,較上月下滑0.57%,月初至10月9日期間加密總市值持續小幅上升,從3.96萬億美元增至4.32萬億美元,反映出資金在階段性利好下逐步回流。但10月10日至11日市場突發下行,市值日降幅超9%,為全月最大回撤,顯示在「10·11」行情中資金出現恐慌性出逃。此後市場雖短暫反彈,最高回升約5.7%,但整體反彈力道有限,市值維持在3.7兆至3.9兆美元區間震盪。整體來看,市場在經歷劇烈調適後趨於平穩,資金觀望情緒增強,增量資金入場意願不足,仍處於震盪階段。

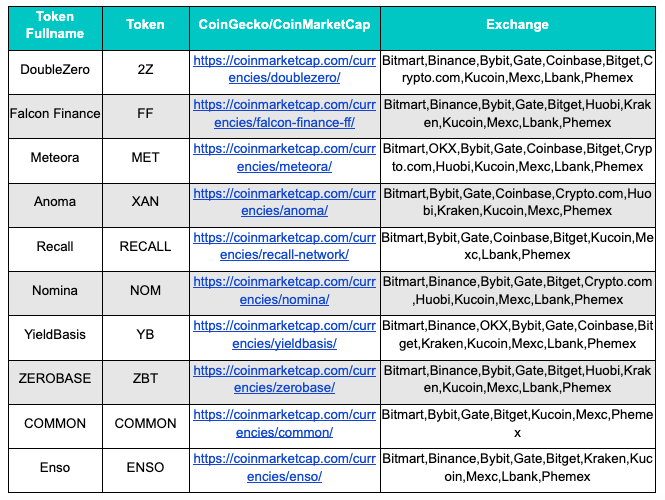

10月新上熱門代幣

10月新上線的熱門代幣主要集中於基礎建設、DeFi 和AI 賽道,整體仍以VC背景項目為主。其中Enso、 Recall、 Falcon Finance、 YieldBasis、 ZEROBASE等項目表現突出,上線後交易量較活躍。此外,中文meme板塊在「幣安人生」效應及CZ喊單帶動下短期升溫,幣安合約上線進一步推動其情緒發酵。

3、鏈上數據分析

BTC、ETH ETF流入流出量分析

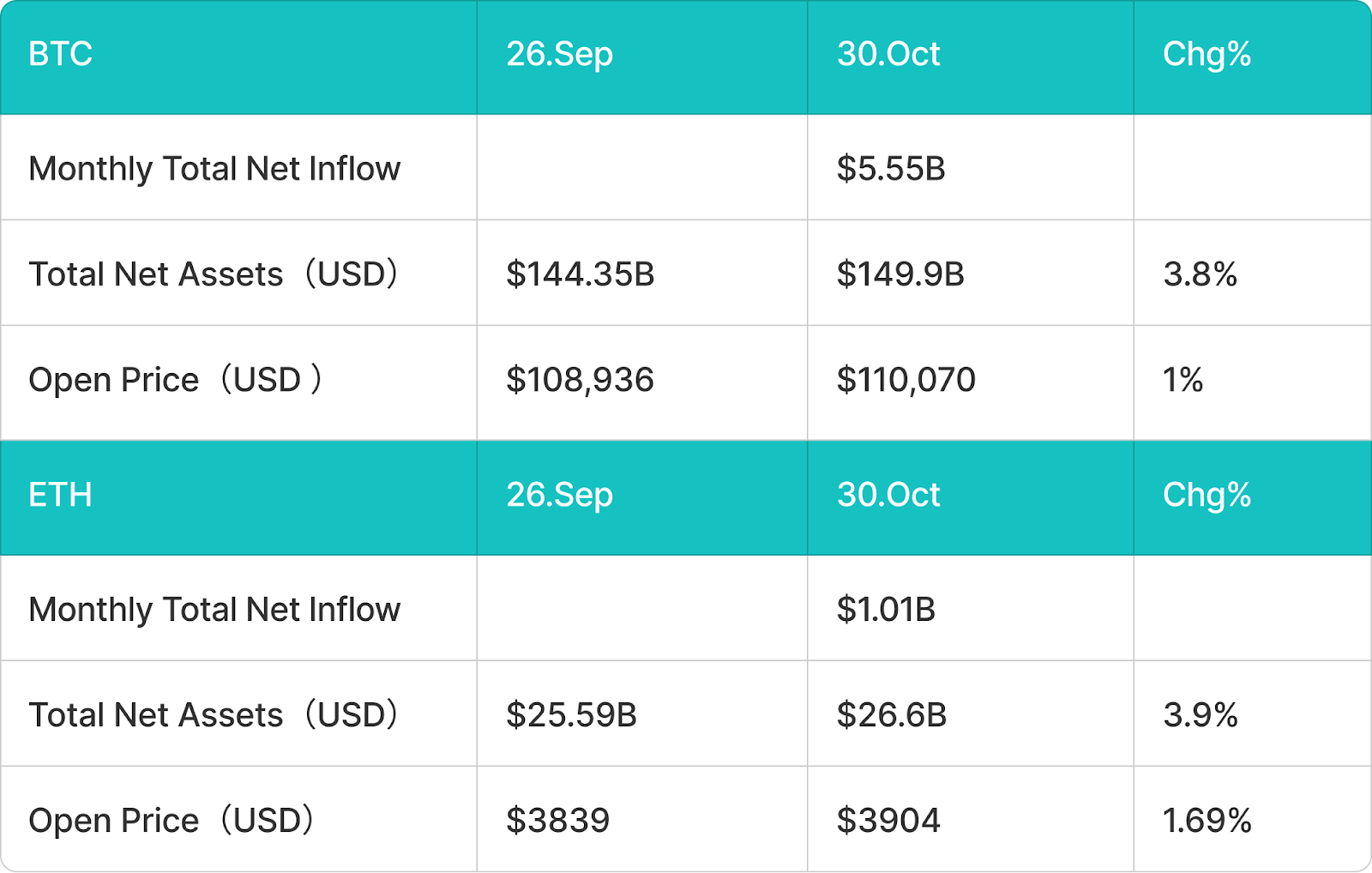

10月BTC現貨ETF淨流入55.5億美元

10月比特幣現貨ETF延續資金流入趨勢,月淨流入規模達55.5億美元,總資產增加至1,499億美元,季增3.8%。比特幣價格自9月底的108,936美元小漲至11萬美元,漲幅1%。加密市場經歷10月11日黑天鵝後目前市場信心有所改善,但整體變化不大仍處於低迷環境下。

10月ETH現貨ETF淨流入10.1億美元

以太幣現貨ETF在10月錄得約10.1億美元的淨流入,總資產規模成長至266億美元,季增3.9%。 ETH價格從3,839美元上漲至3,904美元,漲幅1.69%。

穩定幣流入流出情況分析

10月穩定幣總流通量激增93.8億美元

雖然10月穩定幣整體市場仍處於流入狀態並維持成長,但受到10月11日黑天鵝的影響市場信心嚴重受挫。其中尤其是USDE,因為在黑天鵝中價格脫錨導致市場懷疑其演算法穩定幣機制因此導致流通量減少近31.1%。其他方面,穩定幣總流通量增加93.8億美元,達到2,812.5億美元。 USDT單月增加101.5億美元,持續穩居首位。 USDC(+22.3億美元)亦成為主要增量來源。

4.主流貨幣的價格分析

BTC價格變動分析

比特幣未能穩站在50日簡單移動平均線(SMA,$114,278)之上,引發了新的拋壓,使價格跌回至20日指數移動平均線(EMA,$112,347)下方。這顯示短線動能開始減弱,市場情緒趨於謹慎。如果BTC收盤價持續低於20日EMA,空頭可能進一步發力,將BTC/USDT價格壓向關鍵支撐位$107,000。多頭預計會在此位置全力防守,因為一旦該支撐失守,將確認「雙頂」形態,或引發價格加速下探至心理關口$100,000。

上檔方面,$118,000仍是多頭需要攻克的重要阻力。若物價能突破並穩定在該水準之上,將釋放出強烈的上行動能,推動BTC向歷史高點$126,199發起衝擊。在此之前,市場可能會在均線附近維持震盪格局,並伴隨短期波動加劇。

ETH價格變化分析

以太坊在觸及50日SMA($4,220)後再度回落,顯示空頭仍在高位積極出手,整體趨勢依然偏弱。目前價格正在逼近下降三角形的支撐線,這是決定短期方向的關鍵位置。一旦該支撐被有效跌破,ETH/USDT可能進一步下探至$3,350甚至更低。

若多頭能夠重新奪回50日SMA上方,則表示短線動能正在恢復。屆時,價格預計將反彈至下降三角形的上邊界,而該區域的賣壓預計將非常強勁。只有當以太坊能夠成功突破該阻力線,並穩固站在上方時,才可能開啟新一輪上升趨勢,並確認中期反轉訊號。

SOL價格變動分析

索拉納一度突破20日EMA($196),但未能穩住漲勢,顯示高位買盤動力不足。目前20日EMA趨於走平,RSI指標也在中性區域附近波動,顯示多空雙方處於拉鋸狀態。如果買方能推動價格並穩穩收在20日EMA之上,SOL/USDT可望進一步上行至通道阻力線,若成功突破該區域,將顯著增強市場的看漲預期。

反之,若價格跌破$190,將意味著空頭重新佔據主導地位。此情況下,SOL可能回落至$177,並進一步測試上升通道的下緣支撐。若能在此獲得支撐並企穩,可能意味著資金開始在低位累積;但若支撐失守,調整幅度可能擴大。

5.本月熱點事件

加密市場迎來史上最大清算,川普關稅與USDe脫錨引發連鎖暴跌

10月10日晚,美國總統川普突襲宣布自11月1日起對中國進口商品徵收100%關稅,同時取消原定在亞太經濟合作高峰會(APEC)期間的中美會晤,引發全球金融市場劇烈波動。美股盤中先漲後跌,道瓊工業指數一度上升283點後暴跌887點,那斯達克指數重挫逾3.5%。風險資產連鎖反應,加密市場在數小時內經歷猛烈下跌,比特幣一度跌至10.2萬美元,以太幣最低觸及3,392美元,全網爆倉金額高達191億美元,創歷史新高。根據Coinglass數據,全球被爆倉人數超過162萬人,其中多單爆倉167億美元,空單爆倉近25億美元。山寨幣受衝擊最為嚴重,跌幅多超過80%,部分小型代幣甚至接近歸零,穩定幣USDe在幣安平台一度脫錨至0.6美元,隨後回升至0.99美元以上。

本輪市場暴跌不僅由宏觀政策衝擊引發,更揭露了做市商資金短缺的系統性風險。做市商在Jump倒台後承擔了大量原本由Jump服務的項目,但資金有限,優先保障Tier0和Tier1大型項目,導緻小型山寨幣在市場拋售潮中幾乎失去支撐。 USDe的高息循環借貸活動在極端拋壓下被集中清算,槓桿倍增,觸發連鎖爆倉,進一步加劇了市場恐慌。

中文meme

2025年10月初,幣安聯合創始人何一在社群媒體上的一句“祝你享幣安人生”,意外點燃了中文加密社群的創作熱情,催生出名為“幣安人生”的meme幣。這個概念在社群傳播與KOL助推下迅速發酵,短短數日內市值飆升至5億美元,漲幅高達6000倍,形成現象級熱點。根據DeFiLlama統計,BNB鏈DEX日交易量飆升至60.5億美元,吸引了超過10萬名新交易者入場。

值得注意的是,Solana、Base這兩條meme主要集中地的公鏈近期也出現了熱度較高的中文meme。 Solana官方推文表示自己的中文名字叫做索拉拉,因此衍生出相關中文meme索拉拉。 Base上的Base人生市值也突破了千萬,Base上也出現了一些小市值的中文meme。目前看來,從幣安人生到修仙、客服小何等項目的接連爆火,中文meme已經在加密市場佔據了一定的地位。隨著BSC生態的持續擴張與更多創作者的參與,預計還會有更多以中文話題、人物形像或網路熱梗為靈感的新Meme計畫湧現。

x402協議

x402由Coinbase與Cloudflare共同推出AI支付協議,其靈感來自長期未啟用的HTTP狀態碼「402 Payment Required」。協議的核心創新在於將支付邏輯嵌入網頁互動流程,使支付成為網路通訊的一部分,形成支付即網頁互動(Payment as Interaction)的新模式。透過x402,AI Agent、API服務及Web應用程式可在標準HTTP請求中直接完成即時穩定幣支付,由於天然支援穩定幣、小額高頻和低延遲,x402 適合AI Agent按調用為數據、工具、算力即買即用,也讓Web2服務以很小的改動鏈上結算,不必再繞註冊、接入信箱或複雜接入的多重門檻。

儘管x402概念在推出後的短短兩天內便成為市場熱議焦點,帶動多個相關項目價格大幅上漲,其中典型的項目如PING的價格在兩天內上漲近20倍,市值一度達到8000萬美元,Payai市值最高上漲至7000萬美元。但其熱度在一週後迅速回落。多個熱門項目從高點出現近80%的深度回調。然而這一概念並未就此消退。隨著Kite、Pieverse等新代幣的陸續推出,市場對x402生態的關注有望再次被點燃。

6、下個月展望

預測市場進入加速擴張階段

2024–2025年,預測市場賽道迎來了爆炸性成長階段。以Polymarket與Kalshi為代表的「雙龍頭」計畫持續領先產業,其每日平均交易量多次突破1億美元,累計交易量已達數百億美元規模。在資本層面,Polymarket與Kalshi分別以約90億美元與50億美元估值完成新一輪融資,標誌著預測市場正從邊緣創新走向主流金融基礎設施的關鍵轉折點。

10月,川普旗下媒體TMTG宣布透過Truth Social平台正式進軍預測市場,推出Truth Predict服務。這不僅將進一步擴大預測市場在美國政治與公眾輿論領域的影響力,也可能成為傳統社群媒體與加密預測市場融合的里程碑事件。同時,資本與公鏈生態佈局也在同步加速。 YZI Labs本月連續投資了兩個預測市場項目-Opinion與Apro;Coinbase參投的預測市場協議Limitless於本月正式發行代幣,目前市值約3.5億美元。主流機構與頭部生態的積極入場,意味著預測市場正從早期的「加密小眾實驗」轉向以流動性、合規性與可組合性為核心的下一代金融市場基礎設施。後續需要重點關注Limitless、Opinion(暫未發幣)、Apro等項目代幣的市場表現,在當前市場缺乏熱門敘事的情況下可能會帶來新的討論熱點。

10月11日黑天鵝後的市場行情恢復

自10月11日市場「黑天鵝」事件後,加密市場已顯著呈現結構性受損,短期內仍可能維持高波動與高風險狀態。 10月30日,川普與習近平會晤,緩和了中美之間的緊張局勢;隔天,美國參議院以51票贊成、47票反對通過決議,意在終止川普在全球實施的全面關稅政策。這一政策層面的變化,對市場來說是一個正面訊號,可望釋放貿易緩和預期、改善風險偏好。但與此同時,結構性損傷並未立即修復:關稅制度雖被議會“否決”,但實際執行層面與中美全面貿易協定尚不確定,政策落地仍具不確定性;此外美國政府因預算未通過已停擺,部分部門停薪停運,削弱財政支出與數據透明度。而加密市場高度依賴宏觀流動性、美元強弱、地緣政治與監管預期,多重變數仍在發酵。

後續來看,若貿易關係真正變暖並帶動實體經濟恢復,則可能為加密資產提供「風險資產回歸」的觸發點;若政策兌現滯後或新的摩擦再起,則仍可能引發資金回撤與市場再度波動。在此背景下應重點關注:一是中美貿易談判進度及具體關稅解除/恢復時間表;二是美元走勢、流動性環境變化、尤其是美國貨幣政策與外匯政策的傳導效應;三是加密市場中槓桿使用情況與清算風險,因為結構性被動受損的環境下,槓桿平倉容易引發連鎖反應。