鏈上「次貸危機」已現? DeFi結構化產品的成熟之路

- 核心观点:DeFi结构化产品需平衡复杂性与透明度。

- 关键要素:

- OCCA管理资产激增万倍至200亿美元。

- 产品存在中心化控制与再抵押风险。

- 市场缺乏标准化披露与风险验证机制。

- 市场影响:推动行业建立透明化风险管理标准。

- 时效性标注:中期影响

原文作者:Chaos Labs

原文編譯:AididiaoJP,Foresight News

風險管理與鏈上資本配置者(OCCA)的崛起

DeFi 已經進入了新的結構化階段,機構交易策略正在被抽象化為可組合、可代幣化的資產。

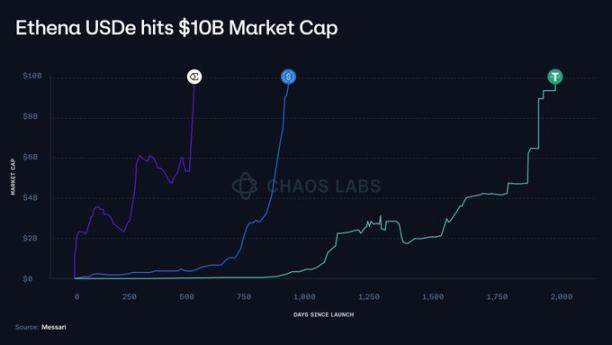

這一切始於流動性質押代幣的出現,而Ethena Labs 推出的代幣化基差交易,成為DeFi 結構化產品的關鍵轉折點。該協議將一套需要24 小時管理保證金的德爾塔中性對沖策略,打包成一個合成美元代幣,用戶只需點擊一次即可參與,從而重新定義了他們對DeFi 的期望。

過去僅屬於交易部門和機構的收益產品,如今已走入主流。 USDe 成為最快達到100 億美元總鎖倉價值的穩定幣。

Ethena 的成功,印證了市場對「機構策略代幣化」的強烈需求。這項轉變正在重塑市場結構,並催生了一批「風險管理者」或「鏈上資本配置者」,他們將複雜的收益和風險策略封裝成更簡單的產品,提供給使用者。

什麼是風險管理人與鏈上資本配置者OCCA?

目前產業對「風險管理人」或「OCCA」尚無統一定義。這類標籤涵蓋多種設計,但共同點在於:它們都對生息策略進行重新打包。

譯者註:OCCA 是Onchain Capital Allocator 鏈上資產配置者的縮寫,可以理解為DeFi 中的專業基金經理或資產管理員,它們透過將複雜策略封裝成簡單產品來吸引用戶資金。

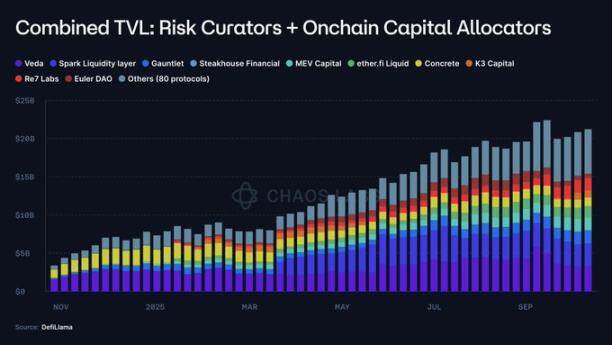

OCCA 通常推出具有品牌識別的策略產品,而風險管理人則更多利用模組化貨幣市場(如Morpho 和Euler),透過參數化金庫來提供收益。這兩類產品的總鎖倉價值從2023 年的不到200 萬美元,激增至200 億美元,成長約一萬倍。

這也帶來一系列根本性問題:

- 存款被投向哪裡?

- 資金暴露在哪些協議或交易對手方面前?

- 即使面對劇烈波動,風險參數是否能靈活調整?它們是基於哪些假設?

- 底層資產的流動性如何?

- 如果出現大規模贖回或擠兌,退出路徑是什麼?

- 風險究竟藏在哪裡?

10 月10 日,加密貨幣市場經歷了史上最大的山寨幣崩盤,波及中心化交易所與永續合約DEX,引發跨市場清算與自動去槓桿。

然而delta 中性的代幣化產品似乎不會受到太大影響。

這些產品大多如同黑箱運作,除了高亮顯示的APY 和行銷口號之外,幾乎不提供其他資訊。極少數OCCA 會間接透露協議敞口和策略細節,但頭寸層面的數據、對沖場所、保證金緩衝、實時儲備以及壓力測試策略等關鍵信息,很少被公開;即便有也往往是選擇性或延遲披露。

缺乏可驗證的標記或交易場所足跡,使用者難以判斷產品的韌性是來自穩健設計,還是運氣,甚至是財務延遲確認。大多數時候,他們甚至無法得知是否已發生損失。

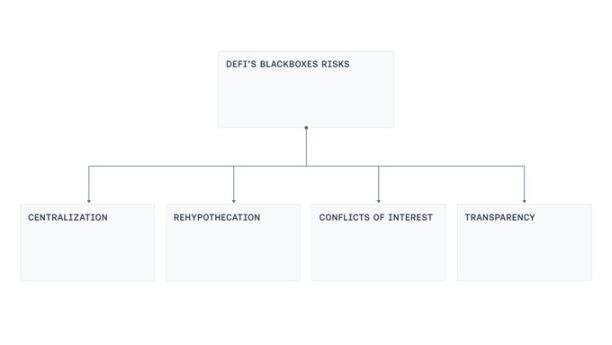

我們觀察到設計中反覆出現的四個弱點:中心化控制、再抵押、利益衝突和透明度不足。

中心化

大多數收益型「黑箱」由外部帳戶或營運商控制的多簽錢包管理,負責託管、轉移和部署用戶資金。這種控制權的集中,使得一旦發生操作失誤(如私鑰洩漏或簽署人被脅迫),極易導致災難性損失。這也重現了上一周期中橋接攻擊的常見模式:即便沒有惡意意圖,單一點的工作站被入侵、釣魚連結或內部人員濫用緊急權限,都可能造成巨大破壞。

再抵押

在部分收益產品中,抵押品會在多個金庫之間重複使用。一個金庫存入或借給另一個,後者再循環進入第三個。調查發現有循環借貸模式:存款經過多個金庫「清洗」,虛增TVL,形成「鑄造- 出借」或「借入- 供應」的遞歸鏈條,不斷累積系統性風險。

利益衝突

即便所有參與者都出於善意,為產品設定最佳的供應/ 借貸上限、利率曲線或選擇合適的預言機,也並非易事。這些決策都涉及權衡。規模過大或無上限的市場可能耗盡退出流動性,導致清算無法執行,進而誘發操縱。相反,上限過低又會限制正常活動。忽略流動性深度的利率曲線可能會使貸方資金受困。當策展人的績效以成長為評量時,問題更加突出,他們的利益可能與存款人發生分歧。

透明度

10 月的市場清洗暴露了一個簡單事實:用戶缺乏有效數據來判斷風險位置、風險標記方式,以及支持資產是否始終充足。雖然即時公開所有頭寸可能因搶跑、軋空等風險而不現實,但一定程度的透明度仍與商業模式相容。例如,組合層面的可視性、儲備資產構成揭露、按資產匯總的對沖覆蓋率等,均可透過第三方審計驗證。系統也可引入儀錶板與證明,將託管餘額、託管或鎖倉頭寸與未償負債進行對賬,提供儲備證明與權限治理,同時不暴露交易細節。

一條可行的前進路徑

目前這波封裝生息產品正將DeFi 推離其「非託管、可驗證、透明」的初心,轉向更接近傳統機構的營運模式。

這轉變本身並無原罪。 DeFi 的成熟為結構化策略創造了空間,而這些策略確實需要一定的營運彈性與中心化操作。

但接受複雜性,不等於接受不透明。

我們的目標,是在操作者能運行複雜策略的同時,為使用者保留透明度,找到兼顧雙方的可行中間道路。

為此,業界應朝以下幾個方向推進:

- 儲備證明:不應只宣傳APY,也應揭露底層策略,配合定期第三方審計與PoR 系統,使用戶隨時驗證資產背書。

- 現代風險管理:已有解決方案可對結構化收益產品進行定價與管理風險,如Aave 等主流協議已採用風險預言機,透過去中心化框架優化參數,維護貨幣市場的健康與安全。

- 降低中心化:這不是新問題。橋接攻擊已迫使業界正視升級權限、簽署人共謀與不透明緊急權限等問題。我們應汲取教訓,採用閾值簽名、密鑰職責分離、角色分離(提議/ 批准/ 執行)、最小熱錢包餘額的即時融資、託管路徑提款白名單、公共隊列的時間鎖升級、範圍嚴格可撤銷的緊急權限等。

- 限制系統性風險:抵押品重複使用是保險或再質押類產品的內在特點,但應限制再抵押並明確披露,避免關聯產品間形成循環鑄造- 借貸迴路。

- 對齊機制透明化:激勵應盡可能公開。使用者需要知道風險管理人的利益所在、是否存在關聯方關係、變更如何審批,這樣才能將黑箱轉化為可評估的合約。

- 標準化:鏈上封裝生息資產已是200 億美元規模的產業,DeFi 這一領域應建立最低標準的通用分類、揭露要求與事件追蹤機制。

透過這些努力,鏈上封裝生息市場既能保留專業結構化的優勢,也能藉助透明度與可驗證資料保護使用者。

結語

OCCA 與風險管理者的崛起,是DeFi 進入結構化產品階段的必然結果。自Ethena 證明機構級策略可被代幣化分發後,圍繞貨幣市場形成專業配置層就已成定局。這一層本身不是問題,問題在於其所依賴的操作自由度,不應取代可驗證性。

解決方案並不複雜:發布與負債對應的儲備證明,揭露激勵與關聯方,限制再抵押,透過現代金鑰管理與變更控制減少單點控制,並將風險訊號納入參數管理。

最終,成功取決於能否隨時回答三個關鍵問題:

- 我的存款有真實資產支持嗎?

- 資產曝險暴露於哪些協議、場所或交易對手?

- 誰在控制資產?

DeFi 無須在複雜度與基本原則之間二選一。兩者可以共存,透明度應隨複雜性同步擴展。