穩定幣,普惠金融的助力還是阻礙?

- 核心观点:稳定币加剧新兴市场资本外流。

- 关键要素:

- 新兴市场万亿美元存款或流向稳定币。

- 削弱当地银行信贷与货币政策效力。

- 资金最终流入美国国债强化美元。

- 市场影响:冲击新兴市场金融稳定。

- 时效性标注:中期影响。

撰文:Jeff Gapusan

編譯:Block unicorn

隨著傳統金融(TradFi)在應對技術創新和不斷增長的消費者需求方面面臨挑戰,穩定幣已成為最具影響力、最具爭議的產品之一。美國(包括政策制定者和私部門)已逐漸意識到,穩定幣可以作為一種強大的工具,為全球最大經濟體提供資金,而美國國債則是其最安全的金融工具。渣打銀行近期發布的研究報告指出,穩定幣可能會對發展中國家金融機構的穩定性產生負面影響,引發大規模存款外流,並削弱當地央行的實力。

穩定幣的故事正在演變,可能出現兩種截然不同的金融結果:最熱衷的用戶(新興市場)可能會進一步破壞他們試圖保護自身財富的經濟基礎設施,同時進一步加強已開發市場企業。

數位美元化:價值 1 兆美元的穩定幣岌岌可危

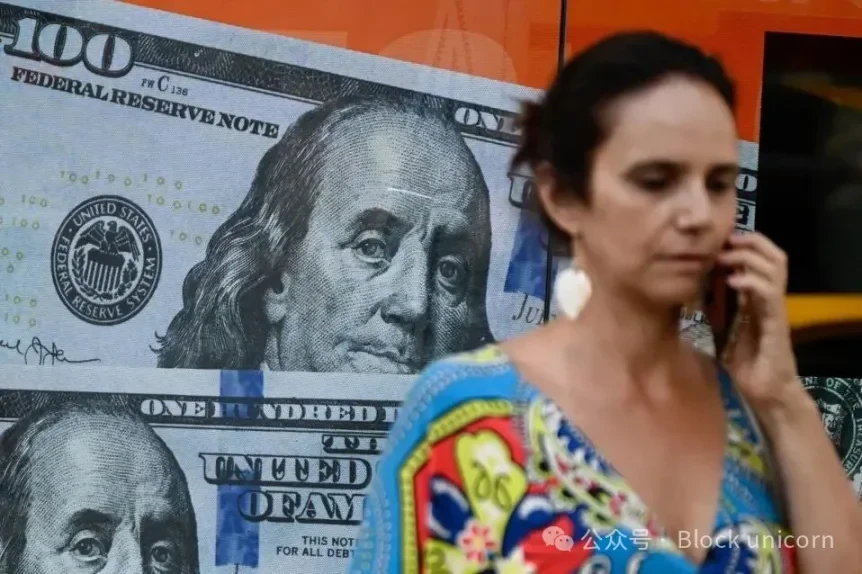

在布宜諾斯艾利斯,一名女子走過一幅印有100 美元鈔票的廣告看板。阿根廷人通常會將比索兌換成美元,以保護他們的儲蓄免受「惡性通貨膨脹」的影響。 (圖片來源:LUIS ROBAYO/AFP via Getty Images)

從阿根廷到非洲,將貨幣兌換成美元是日常生活的一部分。穩定幣大大加速了這一過程,為其提供了一條便捷的數位化通道。

幾十年來,貨幣疲軟、不穩定的國家的公民一直選擇將本國貨幣兌換成美元或以美元計價的資產。在飽受多年惡性通貨膨脹和經濟動盪困擾的津巴布韋,約85% 的交易以美元計價。而在厄瓜多和薩爾瓦多等其他國家,美元已成為其官方貨幣。

絕大多數穩定幣的使用集中在發展中國家。在新興市場,穩定幣是一種必需品,能夠抵禦惡性通貨膨脹和不可預測的政治危機。

在已開發市場,穩定幣已成為加密貨幣交易、機構結算或從銀行存款轉向數位資產領域的法幣入口。用戶可以利用穩定幣獲得替代性的數位支付、金融和投資手段,這些方式在速度、效率和成本方面可與許多傳統金融方案相媲美。

這兩種用例形成了鮮明的對比。有人可能會認為,這兩種立場關乎的是財務上的優劣與實際需求之間的權衡。

渣打銀行擁有廣泛的業務網絡、本地市場專業知識,並專注於跨境貿易和金融服務,一直是亞洲、非洲和中東新興市場銀行業務的中流砥柱。 (圖片來源:Matthew Lloyd/Getty Images)

渣銀行率先對穩定幣經濟可能帶來的負面影響發出警告。根據其10 月發布的一份研究報告,目前的趨勢表明,到2028 年底,多達1 兆美元的存款可能會從新興市場銀行流向穩定幣。這種財富轉移絕非紙上談兵,它可能對許多國家的信貸體系構成深遠威脅。

新興市場穩定幣成長

新興市場穩定幣成長的核心動力是自我保護。

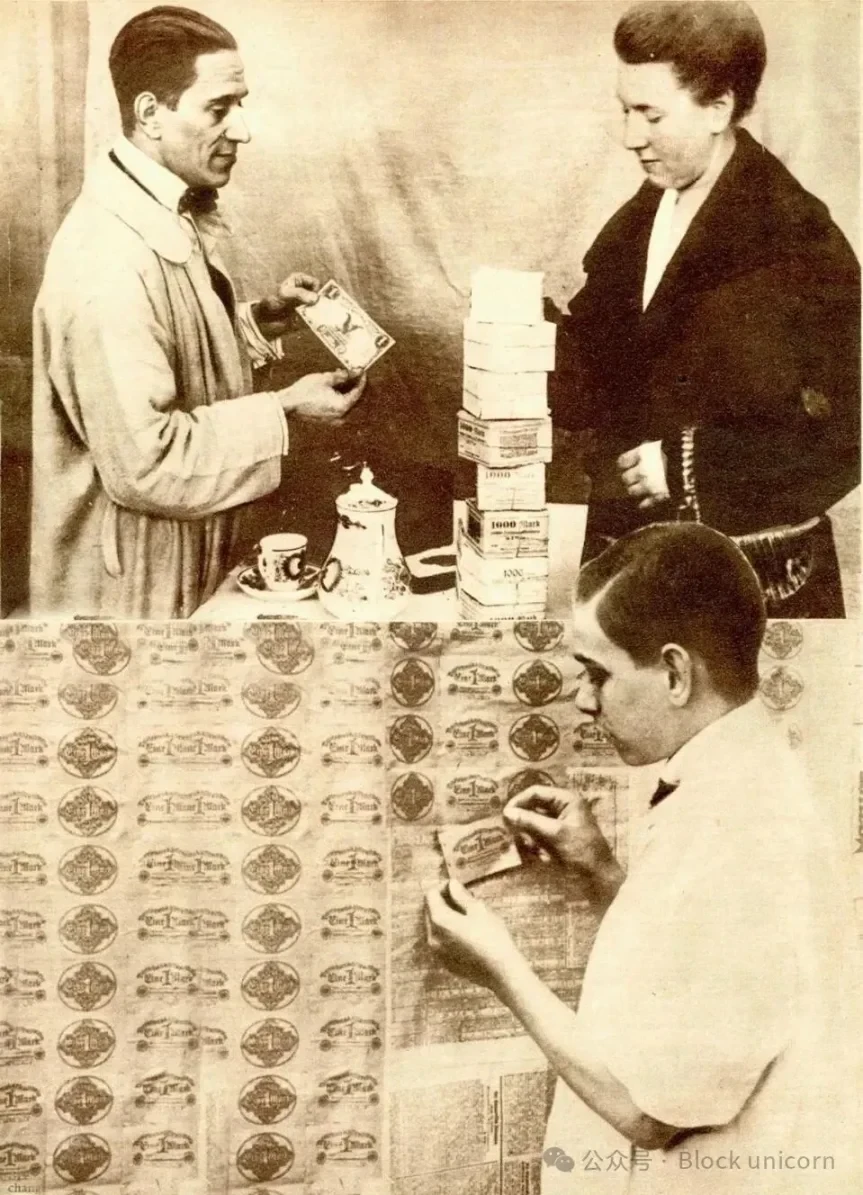

人們希望保住他們辛苦賺來的財富。根據渣打銀行的說法,對於面臨惡性通貨膨脹或貨幣貶值的國家的公民來說,「資本返還比資本回報率更重要」。

與1923-1924 年惡性通貨膨脹時期的德國一樣,新興市場更關注資本的回饋而非資本的回報。 (圖片來源:環球歷史檔案/ 蓋蒂圖片社)

穩定幣提供了一種可靠、即時且無國界的手段,將與美元掛鉤的財富儲存在數位錢包中。當公民將本國貨幣(例如土耳其里拉、阿根廷比索或奈及利亞奈拉)變現以購買穩定幣時,這些本國貨幣的流動性就會從國內銀行體系中消失。這種資金外流的後果是多方面的,並且對地方政府而言十分嚴重。

部分準備金銀行體系:傳統金融作業系統

部分準備金銀行體系允許金融機構僅持有存款資金的一部分作為準備金,從而促進經濟擴張。這使得它們能夠向消費者發放房屋抵押貸款和汽車貸款。 (圖片來源:Mario Tama/Getty Images)

部分準備金銀行體係是全球主流的銀行模式。它允許銀行將一定比例的客戶存款作為準備金,其餘部分則貸給借款人。隨著商業銀行失去其最廉價且最可靠的資金來源(零售存款),它們向本地企業和消費者提供信貸的能力受到限制,從而推高了借貸成本,並抑制了國內經濟成長。

貨幣政策管理

各國央行製定貨幣政策,進而影響各自國家的經濟。美國聯邦儲備系統理事會印章(圖片來源:MANDEL NGAN/AFP via Getty Images)

各國央行依賴傳統工具(例如提高利率)來管理貨幣供應和抑制通貨膨脹。然而,當大量本國貨幣被兌換成境外美元代幣,而這些兌換行為又不受央行監管時,這種傳統的貨幣政策傳導機制就會被嚴重削弱。監管機構將無法掌握美元流動的真實規模,也無法評估其政策措施的有效性。

加速資本外流:穩定幣vs ATM 機

2015 年7 月,全球目睹了希臘公民成群結隊在全國各地從自動櫃員機提款。為了阻止資本外逃,希臘政府實施了資本管制。 (圖片來源:Getty Images)

2015 年7 月,希臘債務危機爆發,希臘公民在希臘各地的自動櫃員機前排隊提取他們辛苦積攢的存款的照片和影片傳遍全球,全世界都目睹了這一危機的爆發。

就像希臘債務危機、1997 年亞洲金融危機,甚至是銀門事件或矽谷銀行倒閉事件一樣,資本外逃通常是流動性危機即將到來的先兆。穩定幣為資本逃離本地貨幣提供了一條全天候無縫銜接的途徑,這可能加速匯率波動並導致銀行倒閉。它們有可能促成瞬間發生的數位化資本外逃,而傳統的監管機制根本無法處理這種情況。

被列為最脆弱的國家包括那些財政狀況薄弱、高度依賴匯款的國家,例如埃及、巴基斯坦、孟加拉、斯里蘭卡等。

透過穩定幣為美國債務融資

如果1 兆美元潛在地從發展中世界流失,這些資本最終將流向何處?

新興市場對穩定幣的需求,必然導致對最安全抵押品——美國國債——的需求。這個機制是穩定幣悖論的關鍵所在,它有效地鞏固了美國的金融核心。

穩定幣,尤其是那些旨在符合監管要求並實現1:1 錨定的穩定幣,必須持有高流動性、低風險的儲備金。這些儲備金主要由現金、現金等價物及短期美國公債構成。

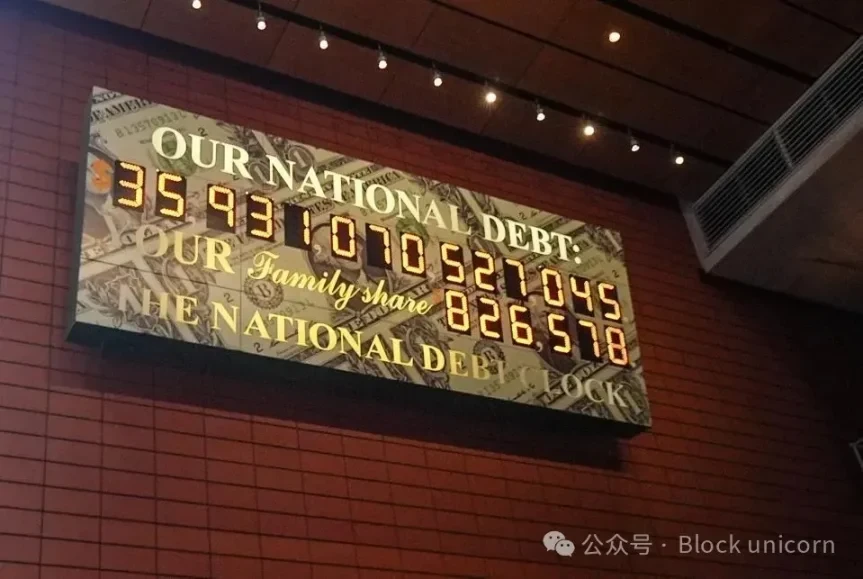

堪薩斯城聯邦儲備銀行等機構的研究凸顯了這種至關重要的金融連結。隨著穩定幣研發的不斷深入,預計其總市值將在短短三年內從目前的3,000 多億美元增長到數萬億美元,從而刺激對美國短期政府債券的需求。

堪薩斯城聯邦儲備銀行在分析中指出,雖然穩定幣可能取代對貨幣市場基金等其他短期工具的需求,但會對美國債務產生不可忽視的增量需求。

新的穩定之錨

在財政和貨幣政策備受關注之際,對美國公債日益增長的需求將對美國大有裨益。聯準會的研究證實了穩定幣不僅僅是一種加密貨幣現象,而是美國政府融資體系中至關重要的全新組成部分。

美國國家債務時鐘即時追蹤美國國債及其在美國家庭中所佔的比例,它鮮明地提醒人們美國日益增長的財政負擔。 (圖片來源:Selcuk Acar/Anadolu via Getty Images)

美國國債規模已達38 兆美元,而且還在快速成長!不斷增長的國債需求將吸收巨額的美國政府債務發行,同時有可能幫助降低借貸成本。

影子銀行通常是個貶義詞,但隨著金融機構開發穩定幣,影子銀行可能會進一步滋長。 (圖片來源:Ernst Haas/Ernst Haas/Getty Images)

諷刺的是,穩定幣的普及反而助長了銀行業一個令人避諱的詞彙——影子銀行——的蔓延。透過強制規定儲備資產必須具有極高的品質和流動性,監管實際上將數位資產產業變成了美國債務的「俘虜投資者」。

穩定幣促成強勢美元政策

隨著世界各地的人們選擇以美元計價的穩定幣時,美元的強勢和重要性將會提升。 (圖片來源:Matias Baglietto/NurPhoto via Getty Images)

每發行一種以美元計價的穩定幣,實際上都代表著對美元的信任投票,鞏固了美元作為世界儲備貨幣的地位。穩定幣建構的數位基礎設施,讓世界其他地區的人們更容易以美元進行交易和儲蓄,在當今全球金融動盪的時期,進一步鞏固了美元的全球金融主導地位。

穩定幣的全球互聯與監管挑戰

全球金融領袖必須審視利用穩定幣技術的方式,同時避免對那些最依賴穩定的經濟體造成潛在的負面影響。 (圖片來源:Andrew Harnik/Getty Images)

穩定幣市場創造了一條直接、即時的資本轉移管道:發展中國家規避風險的心理,推動了全球對以美國國債為抵押的安全資產的無限需求,尤其是在新興市場。

當民眾將本國貨幣兌換成美元以規避通貨膨脹和經濟不穩定的風險時,這些兌換的資金最終將增強美國的金融實力。以美元計價的穩定幣可以在幾秒鐘內完成全球金融體系需要數天才能完成的資本運作。

在為受惡性通貨膨脹和經濟不穩定影響的人們打開大門的同時,穩定幣的快速增長也給全球金融監管機構和銀行帶來了挑戰,因為他們需要找到利用穩定幣技術(更便宜的跨境支付和普惠金融)的優勢的方法,同時又不破壞他們所服務的最脆弱經濟體的穩定性。