加密網路銀行面臨的獲利陷阱

- 核心观点:加密银行正重蹈传统互联网银行覆辙。

- 关键要素:

- 收入过度依赖微薄交换费。

- 缺乏核心借贷业务致资本闲置。

- 高昂获客成本挤压利润空间。

- 市场影响:推动行业向嵌入式DeFi转型。

- 时效性标注:中期影响

原文標題:Replaying the Neobank Mistake in Crypto Or Rebuilding It Right?

原文作者:@0xcoconutt

原文編譯:SpecialistXBT, BlockBeats

編按:本文是對當下火熱的「加密銀行」賽道的一針清醒劑。作者一針見血地指出,絕大多數「傳統網路銀行」都未能實現盈利,因為它們過度依賴微薄的交換費,且缺乏核心的借貸業務,最終淪為昂貴的「存款倉庫」。而如今,大多數加密新銀行似乎正盲目地重蹈這一覆轍,用高額誘因換取無法獲利的存款。

你知道嗎?只有不到5% 的網路銀行(Neobank)實現了盈利。

網路銀行的宣傳點很誘人:全數位化銀行服務、更低的費用和更佳的使用者體驗。然而,事實證明,這些數位銀行的經濟模式存在根本缺陷。

本文將深入探討為何眾多傳統網路銀行難以獲利,以及為何加密網路銀行也正步其後塵。

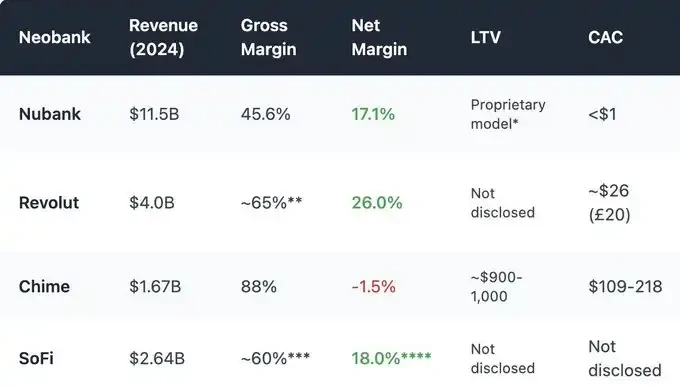

圖片來源:@ashwathbk (https://x.com/ashwathbk/status/1975899128745054710)

圖片來源:@ashwathbk (https://x.com/ashwathbk/status/1975899128745054710)

商業模式過度依賴交換費

網路銀行的收入絕大多數依賴「交換費」,即用戶每次刷簽帳卡時銀行賺取的小額分成。

這種模式在規模效應下才有效,而且前提是利潤率得以維持且消費總額夠高。但在實際操作中,這種經濟模式往往利潤微薄且極度脆弱。

以美國網路銀行Chime 為例,它沒有自己的銀行執照,只能依賴合作銀行來持有存款和發行卡片——這與加密網路銀行的運作方式非常相似。其商業模式高度聚焦於銀行卡交易。 2024 年,其總收入中約有80% 來自交換費。

然而,許多地區的監管機構已經對交換費率設定了上限:

歐盟: 每筆交易0.2%

美國(德賓修正案): 每次刷卡約0.21 美元+ 0.05%

Chime 利用小型合作銀行,每次刷卡最多可收取約0.44 美元

但這種「監管套利」正面臨越來越大的壓力,而且對網路銀行而言,僅靠交換費本就利潤微薄,難以支撐起可持續的商業模式。

此外,交換費收入對消費者的支出週期高度敏感。在經濟低迷時期,如果人們減少刷卡消費,網路銀行的收入就會隨之下降。

資本閒置:沒有借貸,就沒有利息收入

銀行業務的核心收入來自借貸利息,而非支付。

傳統銀行將存款轉化為貸款,透過抵押貸款、信貸額度和商業融資來賺取利息。

而網路銀行,即便是那些擁有銀行牌照的,也大多未能建立起這項核心功能。

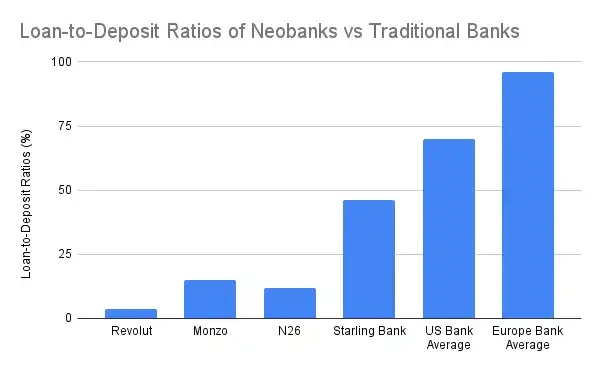

傳統銀行60-65% 的收入來自淨利息收入,其存貸比達到55-65%,全球平均甚至更高。然而,大多數網路銀行在這一主要收入來源上都遠遠落後,唯一的例外是Starling Bank,因為它收購了一個抵押貸款組合。

在自我託管模式下運作的加密網路銀行,沒有能力透過存款獲得利息收入。它們不能動用用戶的資金來產生收益。充其量,它們只是將存款「導流」至Aave 或Lido 等DeFi 協議,從中抽取一小部分收益作為佣金。然而,這種整合既不提供風險承銷,也沒有真正的資金控制權,也帶來了其特有的風險,例如協議被駭、穩定幣脫錨等。

無論是在傳統金融科技或採用加密貨幣的模型中,同樣的悖論都在重演:存款堆積如山,卻無法將其貨幣化。

本質上,許多網路銀行(包括加密網路銀行)只是昂貴的「存款倉庫」。

高昂的獲客成本與維修成本

傳統銀行在歷史上透過支行分行實現有機成長,而網路銀行則必須在擁擠的數位市場中,透過行銷和推薦來爭奪每位客戶。這導致了極高的客戶獲取成本,嚴重擠壓了它們的利潤空間。

由於更高的入門門檻和所需的用戶教育成本,加密網路銀行的獲客成本只會更高。更不用說,它們中的大多數還使用高年化和代幣激勵來吸引用戶存款。這構成了公司需要償還的「遞延負債」,並顯著增加了獲客成本。

加密網路銀行的成本收入比甚至比傳統網路銀行還要糟糕:

基於穩定幣的支付壓縮了外匯兌換和交換費的利潤空間,在日益激烈的競爭中陷入了「逐底競爭」。

監理義務(即使採用自託管模式)也要求KYC、出入金控制和銀行卡合規。如果發現詐欺性的刷卡消費,退單和罰款將由加密網路銀行承擔。它們甚至可能面臨被中心化發卡機構暫停服務的風險。

大多數用戶是低餘額的散戶(存款< 1,000 美元),而客戶支援、反詐欺和基礎設施的成本卻是固定的。

重建商業模式:透過嵌入式DeFi 取勝

鑑於其自我託管的性質,加密網路銀行的業務基礎完全不同,因此無法透過效仿Chime 或Monzo 來取勝。我並不認為加密網路銀行相比傳統網路銀行有什麼優勢,但我認為加密技術可以透過「嵌入式DeFi」幫助網路銀行提高獲利能力。

以交易為主要收入來源

交易收入已成為傳統網路銀行和加密錢包推動高利潤收入的成熟途徑。

Revolut 財富部門(含加密業務,2024 年):營收5.06 億英鎊(佔總營收16.3%),年增298%,這主要由客戶的加密貨幣投機行為而非傳統銀行業務推動。

Phantom 錢包(2025 年預計):透過錢包內代幣交易獲利7,900 萬美元。

嵌入交易功能已成為業界標配。應用程式需要提供廣泛的資產類別、交易對、MEV(最大可提取價值)保護、快速執行等功能,才能脫穎而出,並確保用戶獲得最佳交易體驗。

結構化收益與鏈上理財產品

網路銀行不必直接放貸,而是可以將複雜的DeFi 產品包裝成易於散戶理解和投資的理財產品。

自行發行穩定幣,透過促使用戶兌換該穩定幣來賺取背後的美國國債(T-bill)收益

精心策劃的收益金庫和麵向散戶的儲蓄協議

鏈上ETF / 真實世界資產(RWA)

保險

我還沒看到多少西方的網路銀行能夠複製「支付寶財富」產品套件的成功。

支付寶理財產品介面截圖

支付寶理財產品介面截圖

在提供廣泛的財富管理產品方面,加密網路銀行具有優勢,它們可以簡化DeFi,並使高收益金融產品更容易觸及更廣泛的受眾。

嵌入式DeFi 有助於大幅豐富網路銀行的理財產品線。

搭建DeFi“軌道”,而非再造銀行

網路銀行向來利潤微薄。而加密網路銀行,儘管擁有DeFi 原生工具,卻面臨著更嚴峻的挑戰:穩定幣支付帶來的更低費率、更高的合規成本、更困難的用戶引導(onboarding),以及一旦傳統網路銀行也「擁抱加密」後所面臨的激烈競爭。

隨著Revolut 和Nubank 開始在其現有基礎設施之上提供穩定幣、加密貨幣交易和鏈上收益,「加密優先」的網路銀行將很難在用戶心智佔有率上與之抗衡。

真正的取勝之匙不在於再造一家網路銀行,而是提供「軌道」:即開發那些可以插入現有銀行通路的收益路由器、穩定幣外匯層、DeFi 封裝器或策展協議。我們很難與那些已經累積了龐大用戶基礎的網路銀行競爭,但我們應該努力利用加密技術來補充和增強它們的獲利能力。