局部多頭或成常態,Q4迎來市場復甦

2025-10-01 09:00

本文約1416字,閱讀全文需要約3分鐘

多頭市場可能還會持續一段時間,但波動會變得更劇烈,資產選擇將是成為市場贏家的關鍵。

AI總結

展開

- 核心观点:当前经济分化,需精选资产应对波动。

- 关键要素:

- AI与半导体是长期增长核心。

- 增持黄金等稀缺实物资产。

- 警惕美股七巨头高占比风险。

- 市场影响:局部牛市延续,波动加剧。

- 时效性标注:中期影响。

原文作者:arndxt

原文編譯:AididiaoJP,Foresight News

關於經濟重新加速向好的觀點其實很片面,目前主要依靠富裕家庭的資產和人工智慧帶動的投資在支持。對投資者來說,這個週期不能簡單地指望市場普漲:

- 長期成長的核心是半導體和AI 基礎設施。

- 增持稀缺的實體資產:黃金、金屬、以及部分有潛力的房地產市場。

- 對寬基指數保持警戒:「美股七巨頭」的高佔比掩蓋了市場整體的脆弱性。

- 密切注意美元走勢:它的走向將決定這個週期是延續還是中斷。

就像1998 年到2000 年一樣,多頭市場可能還會持續一段時間,但波動會變得更劇烈,資產選擇將是成為市場贏家的關鍵。

經濟分化

市場表現就是經濟的真實寫照,只要股市維持在歷史高點附近,經濟衰退的說法很難讓人信服。

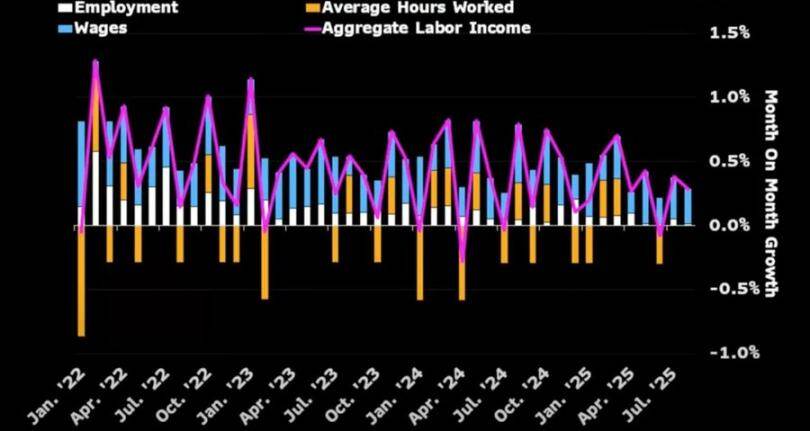

我們正處在一個明顯分化的經濟環境中:

- 收入最高的10% 人口貢獻了超過60% 的消費,他們透過股票和房產累積財富。

- 同時,通貨膨脹卻在不斷侵蝕中低收入家庭的購買力。這種日益擴大的差距解釋了為什麼一方面經濟在「重新加速」,另一方面就業市場卻表現疲軟,生活成本危機依然存在。

聯準會政策帶來的不確定性

準備好面對政策波動。聯準會既要應對通膨表象,也要考慮政治週期。這為把握機會創造了條件,但也意味著一旦市場預期改變,可能突然面臨下跌風險。

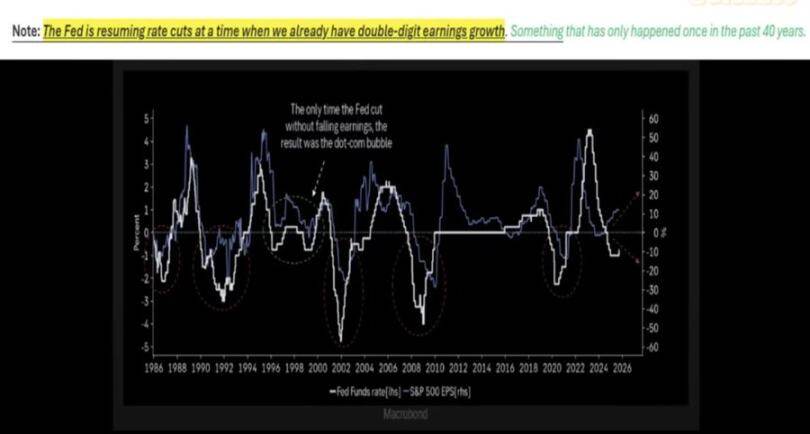

聯準會目前陷入兩難:

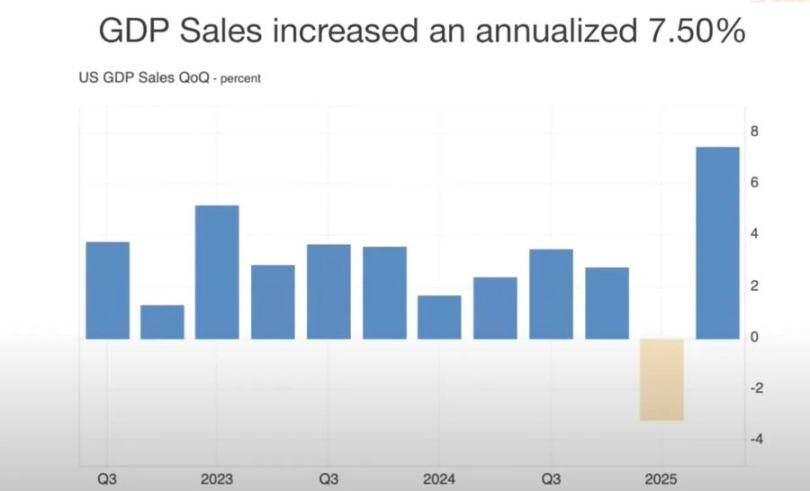

- 一方面GDP 強勁成長、消費韌性十足,支持放緩降息腳步;

- 另一方面市場估值過高,延後降息可能引發「成長擔憂」。

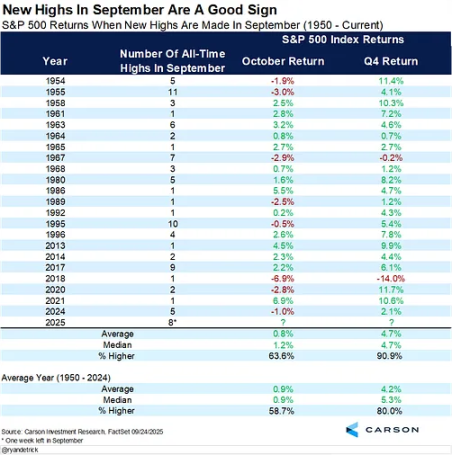

歷史經驗顯示,在獲利強勁時降息(如上世紀1998 年)能延長牛市。但這次情況不同:通膨依然頑固,「美股七巨頭」獲利亮眼,而標普500 其餘493 家公司表現平平。

名目成長環境下的資產選擇

應該持有稀缺的實體資產(黃金、關鍵大宗商品、供應受限區域的房產)和代表生產力的領域(AI 基礎設施、半導體),同時避免過度集中在被網路熱度推高的股票上。

接下來的時期不太可能出現全面繁榮,更像是局部牛市:

- 半導體仍然是AI 基礎設施的核心,相關投資持續推動成長。

- 黃金和實體資產正重新展現其作為貨幣貶值對沖工具的價值。

- 加密貨幣目前面臨去槓桿和國債過剩的壓力,但從結構上看,它與推動黃金上漲的流動性週期密切相關。

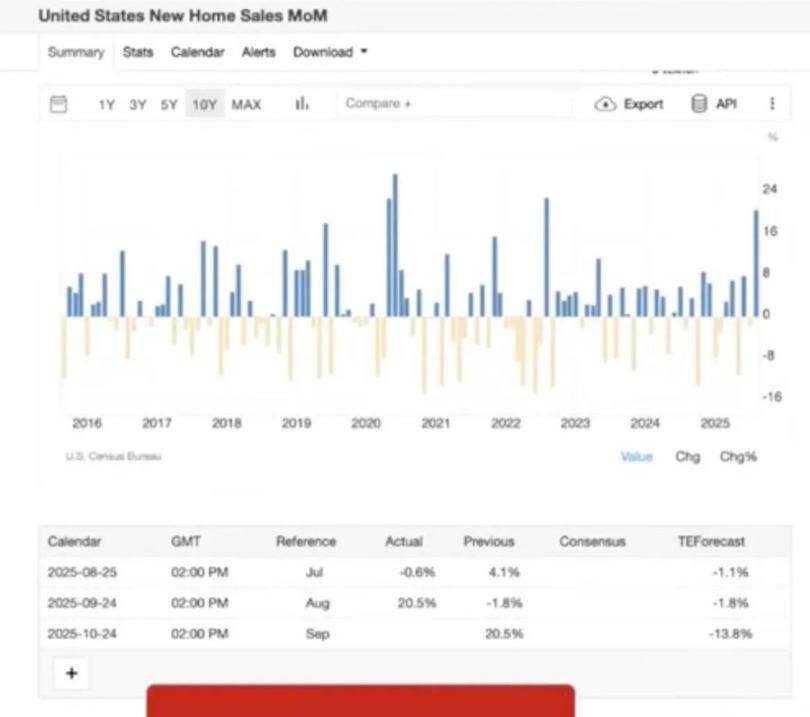

房地產與消費動態

如果房地產與股市同步走弱,支撐消費的「財富效應」就會受到衝擊。

房地產會在利率小幅下調時出現短暫反彈,但深層問題依然存在:

- 人口結構變化所帶來的供需失衡;

- 學生貸款和房貸寬容期結束導致的違約率上升;

- 地區差異明顯(老年族群擁有資產緩衝,年輕家庭壓力沉重)。

美元流動性與全球佈局

美元是影響全局的關鍵因素。如果全球經濟疲軟而美元走強,較脆弱的市場可能會先於美國出現問題。

一個被忽視的風險是美元供應收縮:

- 關稅政策減少貿易逆差,限制了美元回流至美國資產的規模;

- 財政赤字依然高企,但外國買家對美國公債興趣減弱,可能引發流動性問題。

- 期貨市場數據顯示美元空頭部位達到歷史極值,可能引發美元軋空行情,進而破壞風險資產穩定。

政治經濟與市場心理

我們正處於金融化週期的晚期階段:

- 政策制定者力求「維持局面」,直到重要政治節點(如大選、中期選舉)過去;

- 結構性不平等(房租漲幅超過薪資、財富向老年人集中)助長民粹壓力,促使政策在教育、房屋等領域進行調整;

- 市場本身俱有反身性:資金高度集中在七隻大盤股上,既支撐了估值,也埋下了脆弱性的種子。

BTC

貨幣

歡迎加入Odaily官方社群