Hyperliquid穩定幣即將落錘:新團隊Native Markets為何拿下USDH?

- 核心观点:Hyperliquid稳定币发行权争夺重塑行业格局。

- 关键要素:

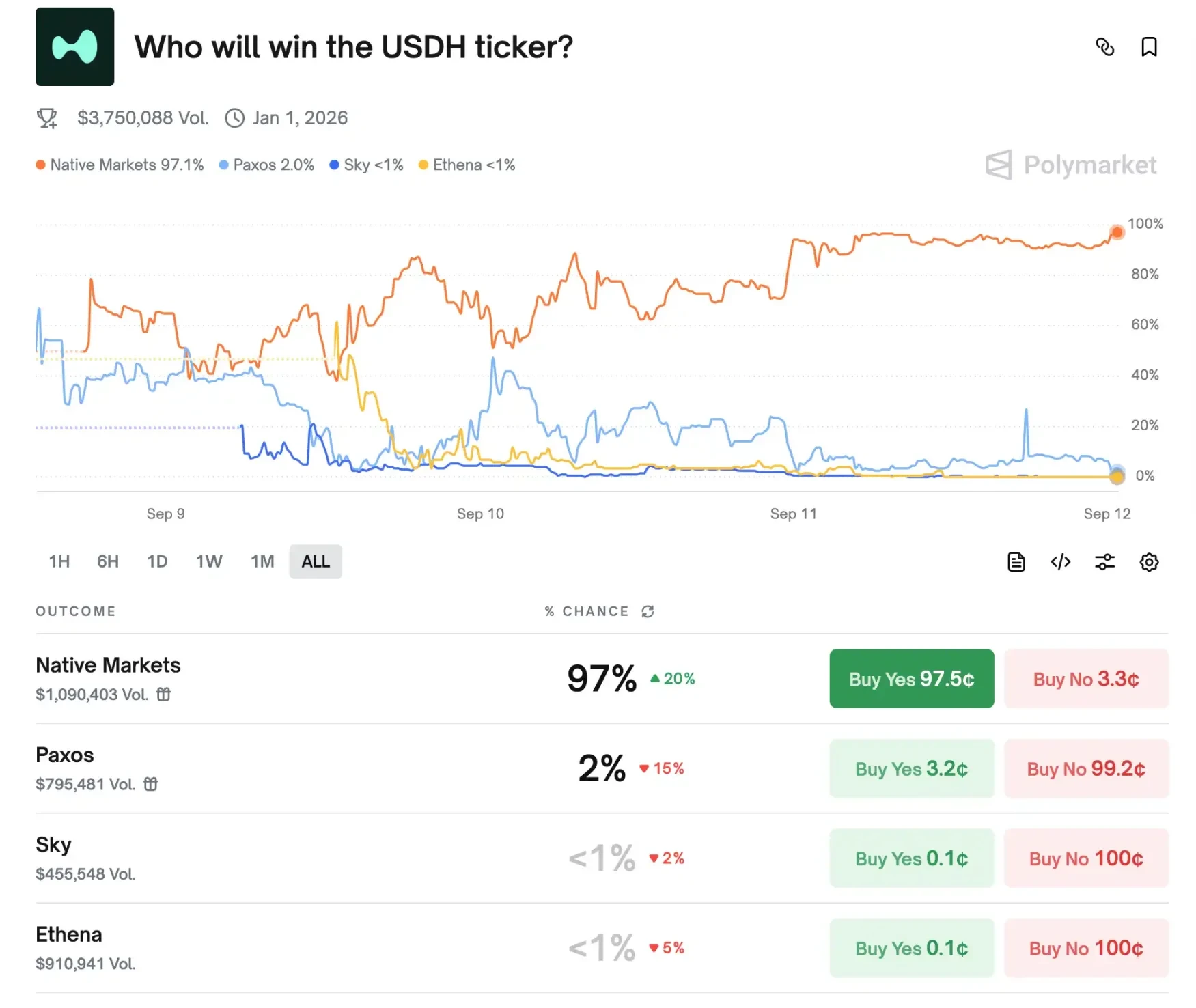

- Native Markets以97%优势几乎锁定胜局。

- 其方案将利息收益返还社区与生态。

- 团队背景深厚,含前Uniswap总裁等。

- 市场影响:或引发行业稳定币战略重大变革。

- 时效性标注:中期影响。

原文作者:kkk,律動

近日,去中心化衍生性商品交易平台Hyperliquid 上演了一場備受矚目的穩定幣爭奪戰。 9 月5 日,官方宣布即將開放原生穩定幣USDH 的Ticker 拍賣,這項決定瞬間點燃了市場。包括Paxos、Ethena、Frax、Agora 與Native Markets 在內的多家機構紛紛提交方案,競逐USDH 的發行權。身為perp DEX 熱門賽道的頭部玩家,Hyperliquid 已成為機構眼中即便「不賺錢」也必須入局的策略性機會。而目前,Native Markets 以97% 的斷層優勢領先,幾乎鎖定勝局。

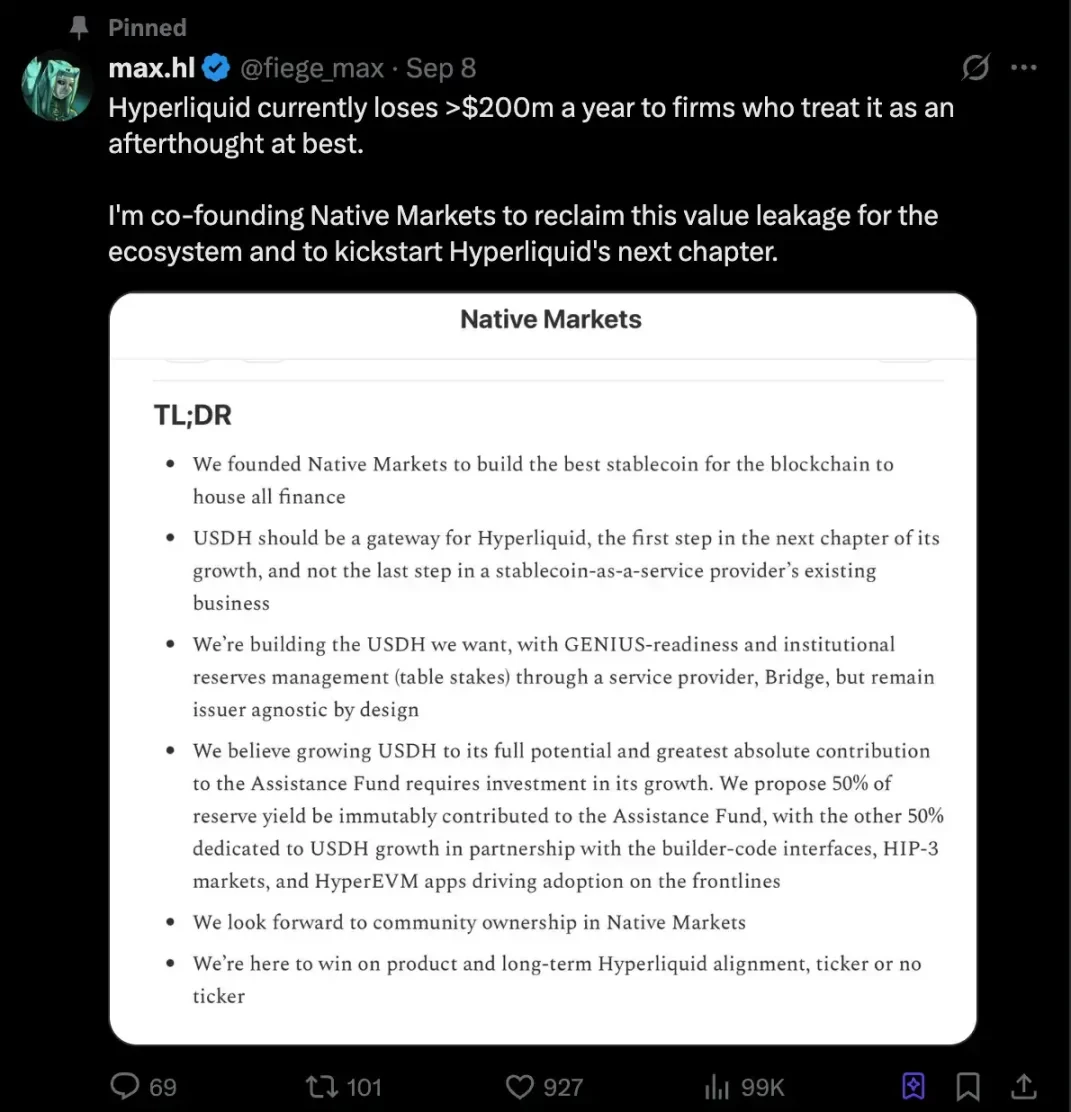

Native Markets 的策略

Native Markets 的想法是,USDH 的儲備由BlackRock(鏈下)與Superstate(鏈上)共同管理,既保證合規性,也保持發行人中立。其機制別具一格:儲備利息對半分流-一半透過援助基金(Assistance Fund)用於HYPE 回購,另一半則投入生態建設,包括HIP-3 市場與HyperEVM 應用的發展。

用戶可透過Bridge 鑄造或贖回USDH,未來也將開放更多法幣入金通道。協議核心組件CoreRouter 已完成審計並開源,鼓勵社區直接參與建設。 Native Markets 也承諾,USDH 將符合美國GENIUS 監管標準,並繼承發行方Bridge 的全球合規資格與法幣通道能力。值得注意的是,Bridge 去年已被支付巨頭Stripe 收購,Native 計劃利用其網路完成穩定幣與法幣的深度對接。

儘管Native Markets 是當前幾大競標方中知名度最小的一家,但憑藉團隊在Hyperliquid 鏈的長期深耕,以及邀請到多位行業重磅人物(來自Paradigm、Uniswap 等)加入,成為目前呼聲最高的玩家。

創始團隊

@fiege_max

在過去一年裡,Max 一直深耕Hyperliquid 生態,作為投資人和顧問推動了近25 億美元的HyperEVM 鎖倉量與150 億美元的HyperCore 交易量。他曾在Liquity 和Barnbridge 負責產品與策略,專注穩定幣與固定利率工具。同時,身為Hyperion 的社群領袖,他也主導了Hyperliquid DAT 上市公司的成立。

@Mclader

Mary-Catherine Lader 曾任Uniswap Labs 總裁兼營運長(2021–2025),早在2015 年就推動BlackRock 佈局數位資產,並作為董事總經理在高盛投資金融科技業務,如今已準備好為USDH 和Hyperliquid 在後GENIUS 時代的發展方向指明。

@_anishagnihotri

Anish 是區塊鏈研究員與軟體工程師,深耕十餘年。他曾是Ritual 的首位員工,也曾短暫擔任Paradigm 最年輕的研究員,並在Polychain 擔任專有DeFi 交易員。此外,他在MEV 與DeFi 工具開源方面也有長期貢獻與影響力。

社區爭議

當然,關於這場社區投票,也有不少質疑。知名VC Dragonfly 的執行合夥人哈西布·庫雷希(Haseeb Qureshi) 週二寫道,他“開始覺得USDH RFP 有點荒唐”,並聲稱驗證者似乎不願意認真考慮Native Markets 以外的任何團隊。

他補充說,Native Markets 的競標幾乎是在徵求建議書發布後立即出現的,「這意味著他們已經提前收到通知」,而其他競標者則忙於準備投標文件。他表示,儘管Paxos、Ethena 和Agora 等更老牌的參與者提出了更強有力的提案,但這項流程似乎「為Native Markets 量身定制」。

不過,Nansen CEO @ASvanevik 發文否定了這一推測,並聲明作為Hyperliquid 最大的驗證節點運營方之一,他們與@hypurr_co 團隊投入了大量精力去審查提案、和競標方溝通,目標是找到最優穩定幣方案。最終選擇了支援Native Markets。

Ethena Labs 一看大勢已去後,宣布退出USDH 的競標,並表示雖然有人質疑Native Markets 的可信度,但認為他們的成功完美體現了Hyperliquid 和其社區的特質:這裡是公平的競技場,新興參與者可以贏得社區的支持,獲得公平成功的機會。

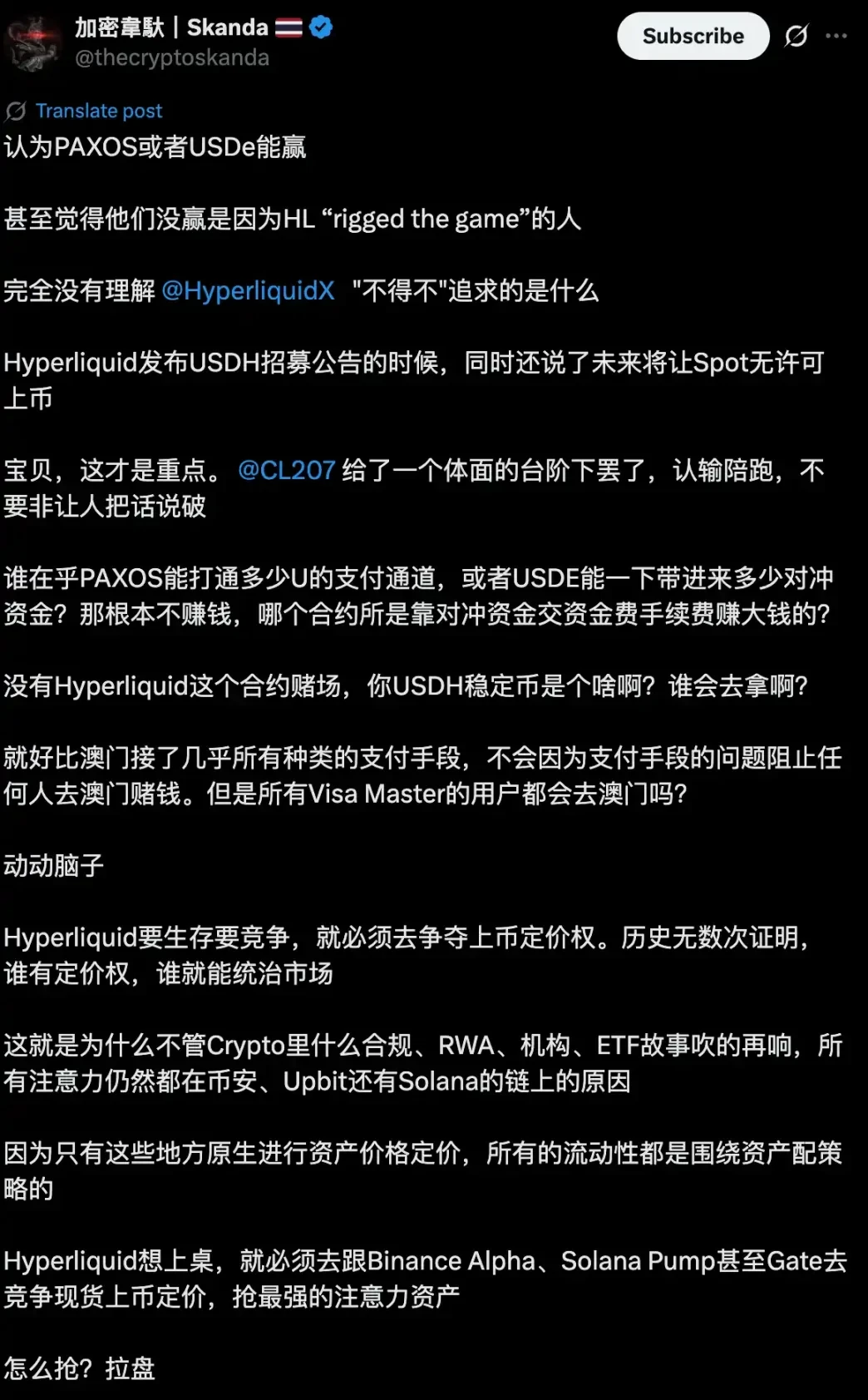

KOL 加密韋陀@thecryptoskanda Native Market 被選擇是必然,交易平台的核心的上幣定價,其他團隊給不了Hyperliquid 最明顯的需求。

在Hyperliquid 鏈上,美元流動性的沉澱長期依賴USDC 等外部穩定幣,流通規模一度高達約57 億美元,佔USDC 總發行量的7.8%。而Hyperliquid 團隊的這個選擇,實際上意味著他們將每年可能高達數億美元的利息收益,直接讓渡給了社區。

也正因如此,USDH 的發行權不僅關乎龐大的市場份額,更關乎誰能掌握這筆巨額潛在收益的主導權。在Hyperliquid 的案例中,我們看到穩定幣發行方願意讓渡幾乎全部收益,只為換取場景中的分發機會——這一幕在過去幾乎難以想像。可以預見,一旦USDH 順利上線並跑通了「收益返還社群、價值反哺生態」的正循環邏輯,其他交易平台或公鏈勢必會競相效仿,從而引發行業穩定幣戰略的重大變革。屆時,「穩定幣2.0 時代」或許將真正拉開序幕。