Delphi Digital:以史為鑑,降息如何影響比特幣的短期走勢?

- 核心观点:比特币9月走势取决于降息前价格表现。

- 关键要素:

- 历史显示降息前涨、落地后跌。

- 2024年因结构性买盘打破模式。

- 当前ETF流入放缓、企业买盘减弱。

- 市场影响:降息或成条件性行情触发点。

- 时效性标注:短期影响。

原文作者: that 1618 guy ,Delphi Digital 市場研究員

原文編譯:Yuliya,PANews

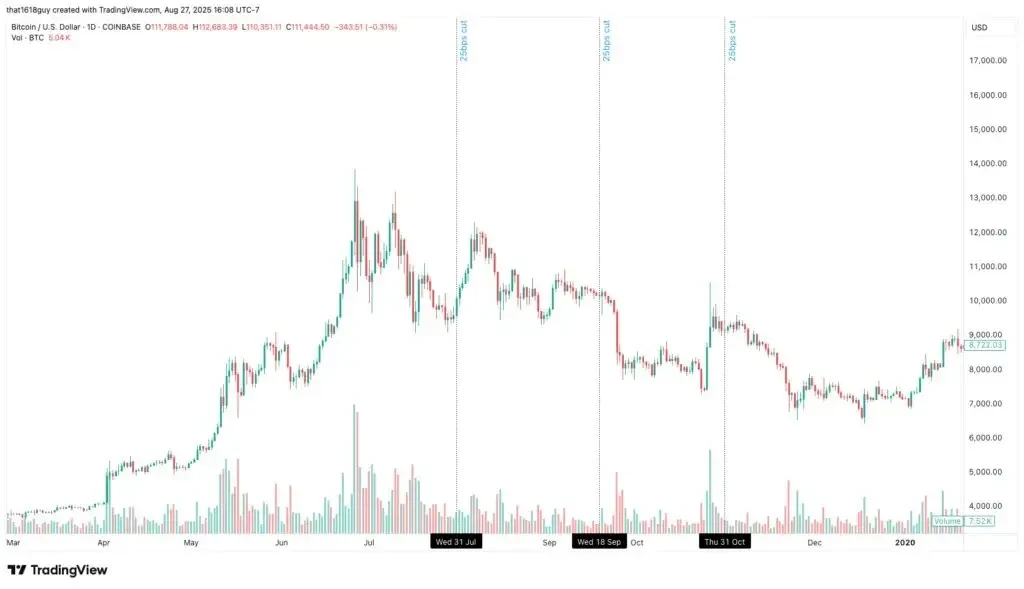

市場普遍預期聯準會將在9 月進行本輪週期的首次降息。從歷史上看,比特幣通常在寬鬆政策出台前上漲,但在降息落地後回落。然而,這一模式並非總是應驗。本文將回顧2019 年、2020 年及2024 年的情況,以預判2025 年9 月可能出現的走勢。

2019 年:預期內上漲,兌現後下跌

在2019 年,比特幣從2018 年底的3000 美元一路反彈至6 月的13,000 美元。聯準會在7 月31 日、9 月18 日和10 月30 日分別宣布降息。

每一次降息決定都標誌著比特幣的上漲動能接近枯竭。 BTC 在議息會議前大幅上漲,但會後隨著經濟成長疲軟的現實再次顯現而遭到拋售。這顯示降息的利好已被市場提前消化,而經濟成長放緩的現實主導了後續走勢。

2020 年:緊急降息下的例外

2020 年3 月的情況並非典型的周期。當時,為應對新冠疫情引發的恐慌,聯準會將利率大幅削減至零。

在這場流動性危機中,BTC 與股票一同暴跌,但隨後在海量的財政和貨幣政策支持下強勢反彈。因此,這是一個危機驅動下的特例,不能作為預測2025 年走勢的模板。

2024 年:敘事壓倒流動性

2024 年趨勢發生了變化。 BTC 在降息後並未回落,反而延續了上漲動能。

原因在於:

- 川普的競選活動將加密貨幣變成了選舉議題。

- 現貨ETF 正吸引創紀錄的資金流入。

- MicroStrategy 在資產負債表層面的購買需求仍然強勁。

在這一背景下,流動性的重要性有所下降。結構性的買盤和政治上的利多因素壓倒了傳統的經濟週期影響。

2025 年9 月:有條件的行情啟動

目前的市場背景與過去幾輪週期中的失控式上漲並不相同。自8 月下旬以來,比特幣一直處於盤整狀態,ETF 的資金流入已大幅放緩,而一度作為持續利好因素的企業資產負債表買盤也開始減弱。

這使得9 月的降息成為一個有條件的行情觸發點,而非直接的催化劑。

- 如果比特幣在議息會議前大幅上漲,那麼歷史重演的風險就會增加——即交易員在寬鬆政策落地後“賣出事實”,導致“漲後即跌”的局面。

- 但如果在此次決議前,價格保持平穩或小幅走低,那麼大部分的超額頭寸可能已被清除,從而使降息更能起到穩定市場的作用,而不是成為上漲動力的終點。

核心觀點

目前比特幣走勢可能受到聯準會9 月議息會議及相關流動性變化的影響,整體來看,比特幣可能會在FOMC 會議前出現一波上漲,但上漲幅度可能難以突破新高。

- 如果價格在會議前大幅上漲,,那麼很可能會出現「賣新聞」式的回檔;

- 但若價格在9 月初至會議期間出現整理或下跌,則有可能因利率調整而帶來意外的上漲。

然而,即便出現反彈,市場仍需保持謹慎。下一輪上漲可能形成較低的高點(約在11.8 萬至12 萬美元區間)。

假設出現這一較低高點,這可能為Q 4 後半段創造條件,屆時流動性狀況可望穩定,需求或將重新回升,推動比特幣邁向新高。