西聯匯款的穩定幣賭局:172 年傳統老店能否華麗轉身?

- 核心观点:西联汇款需转型为现金与数字资产桥梁。

- 关键要素:

- 传统业务衰退,收入持续缩减。

- 数字化落后,增长远逊竞争对手。

- 实体代理网络可转化为战略优势。

- 市场影响:推动传统金融与加密生态融合。

- 时效性标注:中期影响。

原文作者:Stablecoin Blueprint

原文編譯:深潮TechFlow

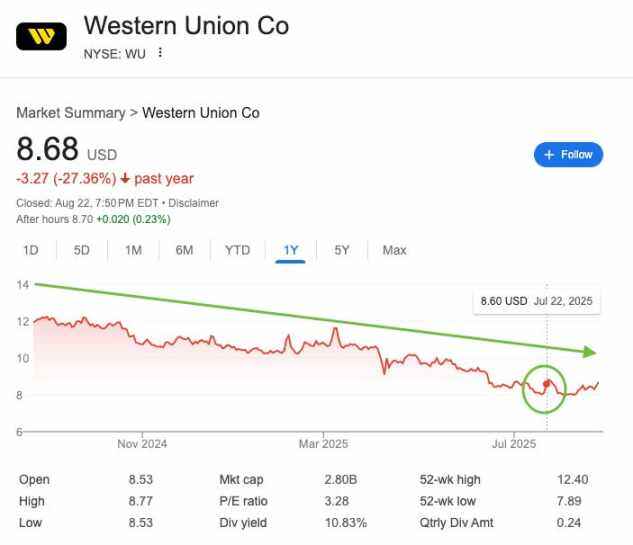

7 月22 日,西聯匯款(Western Union)似乎迎來了久違的曙光。在其CEO 於彭博採訪中提及公司將深入探索穩定幣領域後,這家傳統支付巨頭的股價迅速飆升,當日收盤上漲近10%,吸引了投資者多年未見的「抄底」熱潮。然而,這份希望轉瞬即逝。一週後,西聯匯款發布的財報再次未達分析師預期,股價隨即回落至低點,早前的漲幅被徹底抹去。

這短暫的市場興奮不僅關乎西聯匯款,也折射出華爾街對穩定幣的全新偏好。在標誌性天才法案通過以及穩定幣發行商Circle 股價驚人上漲五倍的背景下,投資者幾乎形成了一種條件反射:聽到「穩定幣」便蜂擁而至。但這種對「穩定幣」的追捧更多是對流行詞的誤解,而非真正的商業策略。穩定幣無法拯救西聯匯款的核心業務,但如果該公司能夠採取正確的行動,它或許能藉此開啟全新的未來。

巨人的衰落

成立於1851 年的西聯匯款(Western Union),曾是全球匯款領域的巨頭,但其財務表現卻講述了一個巨人在新時代掙扎的故事。近年來,華爾街將這家世界最大匯款公司視為逐漸消融的「冰塊」,而數據也印證了這一觀點:自2021 年以來,公司收入從超過50 億美元縮減至預計2025 年的41 億美元,同時市場份額不斷被數字化優先的競爭對手蠶食。這一衰退同樣反映在其股價上——從2021 年的高點26 美元跌至如今徘徊在8 至9 美元之間。

支撐這家擁有172 年歷史巨頭的基礎力量——其全球近40 萬家實體代理點的網絡——如今卻成為其最大的結構性弱點。這種依賴代理商的模式成本高昂,佔西聯匯款服務成本的約60%。這個網絡主要服務於一個關鍵客戶群:依賴現金且通常無法獲得銀行服務的移民工人。數十年來,這模式曾是西聯匯款的護城河。

然而,隨著全球數位化進程加速,這個依賴現金的客戶群正處於長期結構性衰退中。而在數位化領域──未來的戰場──西聯匯款的表現則遠遜於競爭對手。在上季度,西聯匯款品牌的數位收入僅成長了6%,而競爭對手如Wise 和Remitly 的成長率卻達到了20%-30% 甚至更高。曾經是匯款領域無可爭議的王者,如今卻在競爭對手的數位領域節期敗退。

迷人卻有缺陷的解決方案

表面上看,西聯匯款(Western Union)提出的穩定幣計畫似乎頗俱全面性。在最近的財報電話會議中,公司闡述了四項關鍵策略:

- 改善自身的財務管理;

- 透過穩定幣實現全球支付;

- 在數位錢包中提供買賣和持有功能;

- 最為重要的是,將其全球網路作為加密生態系統的出入口。

然而,公司目前的重點顯然集中在第一項策略。正如CEO Devin McGranahan 所言,「我們大部分時間和精力都放在這一領域」,即透過穩定幣解決後台營運效率問題。

這項策略的吸引力毋庸置疑。 McGranahan 強調穩定幣可以「大幅提升結算速度,並減少合作夥伴所需的預付款金額」。他舉例提到,印度近期發生的一次週末流動性緊張事件導致支付延遲,而穩定幣可以實現即時補充流動性,全天候提供服務,從而大幅改善客戶體驗。

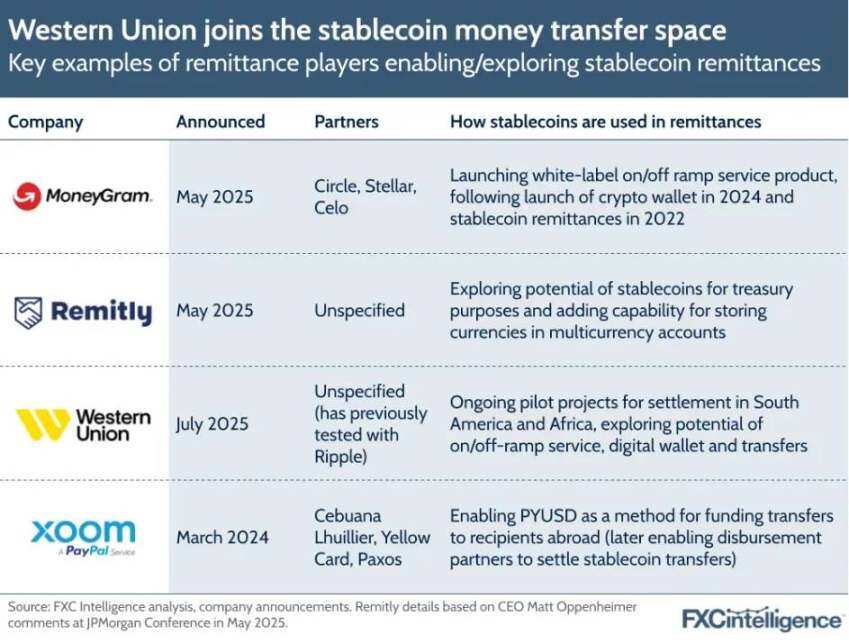

然而,儘管透過穩定幣優化財務管理是明智的目標,但它無法帶來長期的競爭優勢。西聯匯款的主要競爭對手,例如MoneyGram 和Remitly,已經在實施類似的基於穩定幣的結算策略。任何成本節約都可能在競爭壓力下被削弱,尤其是在那些本身營運成本較低的數位化企業面前。這使得這項潛在創新淪為一種「商業營運成本」,無法扭轉公司目前的結構性衰退。

資料來源:FXC Intelligence

真正的機會:通往數位經濟的現金橋樑

西聯匯款(Western Union)的未來並不在於試圖在數位領域追趕競爭對手,而是成為一個他們無法取代的角色:全球主要的現金到穩定幣的接入層。公司應充分利用其擁有的40 萬個實體代理點,將其視為最重要的策略資產。透過強化這個網絡並依賴其備受信賴的品牌,西聯匯款有望解決一項關鍵的金融基礎設施問題:在實體現金和全球數位經濟之間提供無縫的連接,而這項服務正是許多新興市場迫切需要的。

這一策略轉型可以透過兩種方式來實現。首先,自有流量。

西聯匯款可以將現金到穩定幣的轉換功能直接整合到其備受好評的行動應用中。用戶可以走進一家值得信賴的西聯匯款代理點,交付波動性較大的本地貨幣,並在幾分鐘內將美元穩定幣存入自己的數位錢包。這對於那些希望透過美元穩定幣保護財富的用戶來說,尤其是生活在貨幣波動較大的地區,是一個極具吸引力的解決方案。

第二種更強大的方法是透過平台流量。

更具潛力的方式是透過API 將其代理網絡開放給第三方錢包和金融科技公司。這些合作夥伴可以直接在其應用程式中嵌入「使用西聯匯款付款」或「透過西聯匯款提領」的按鈕。市場對此的需求已經顯現出來。 McGranahan 在公司財報電話會議上透露,他們對入金和出金服務的「意外高需求量」感到驚訝。這種方式將西聯匯款從一個封閉的匯款服務轉變為開放的基礎設施,成為快速成長的數位生態系統與實體世界之間的關鍵「最後一哩路」連結。

僅透過入金和出金服務,西聯匯款便可實現可觀的財務回報。根據目前的手續費率和代理經濟模型(考慮其在現金交易中的定價能力),僅10 億美元的入/ 出金交易量就可能帶來約8000 萬美元的營業利潤,這對公司目前約8 億美元的總利潤來說是一個顯著的提升。作為對比,數位競品Remitly 在最近一個季度的交易量相較去年增加了50 億美元。

除了交易費用外,西聯匯款透過其數位錢包切入點,還能提供更多金融服務,例如線上消費的金融卡、信貸產品,以及儲蓄和投資服務。西聯匯款甚至正在考慮發行自己的穩定幣,其數位錢包與廣泛的現金入/ 出金網絡將構成一個極具吸引力的服務組合和便捷的分發管道。更重要的是,與西方消費者不同,這些服務的目標使用者對利率的敏感度較低,這可能使西聯匯款能夠保留更多的收益。

這些新功能將從根本上重新定義西聯匯款代理的角色。代理點將不再只是領取一次性匯款的場所,而是成為數位時代的高效銀行分行。對於數百萬未被銀行覆蓋或銀行服務不足的人群來說,西聯匯款的本地代理將成為通往全球數位錢包的實體橋樑,最終兌現「為未被銀行服務的人群提供銀行服務」的承諾。

必要的轉型,充滿風險

這項策略轉型充滿挑戰,從一家擁有172 年歷史的公司所面臨的巨大執行風險,到現金使用的長期下降以及非正式P 2 P 網路的威脅。然而,正是其核心業務的結構性衰退,使得這項轉型顯得格外必要。

西聯匯款在捍衛傳統業務的同時,迫切需要透過入金/ 出金策略為公司注入新的成長動力。這項策略不僅讓公司更深入參與快速擴張的數位資產經濟,還憑藉其全球實體網絡這一強大的差異化優勢,為其贏得了寶貴時間,以成為未來不可或缺的現金橋樑——前提是能夠成功執行。

西聯匯款近期宣布以5 億美元收購專注於拉丁美洲地區現金匯款業務的Intermex,顯示公司更傾向於透過整合衰退業務的協同效應,並將低成本取得的用戶轉化為數位用戶。雖然收購可能會耗費大量時間和精力,成為阻礙西聯匯款轉型的另一個主要風險,但新增的零售據點也可能成為戰略資產,與其未來作為現金橋樑的潛在角色相契合。

結論

西聯匯款的未來無法透過新科技對舊商業模式的微調來保障。如今,策略選擇已然明晰:要麼繼續以防守姿態在數位優先的競爭者設定的規則下苦戰;要麼果斷轉型,成為連接實體世界與快速發展的數位資產經濟的不可或缺的現金橋樑。穩定幣無法拯救傳統匯款經濟,但它們是打開未來平台經濟大門的關鍵。一條路引向優雅的落幕;另一條路,則通往存在的嶄新意義。