回購失真與舊聞纏身,PUMP的自證時刻

- 核心观点:Pump.fun回购透明度不足加剧信任危机。

- 关键要素:

- 两笔大额SOL转入回购池但未明确用途。

- 代币价格暴跌60%,回购未提振市场信心。

- 创始人涉Rug Pull旧闻及监管诉讼风险。

- 市场影响:Meme币项目信任门槛进一步抬高。

- 时效性标注:中期影响。

原文| Odaily 星球日報( @OdailyChina )

作者| Ethan( @ethanzhang_web 3 )

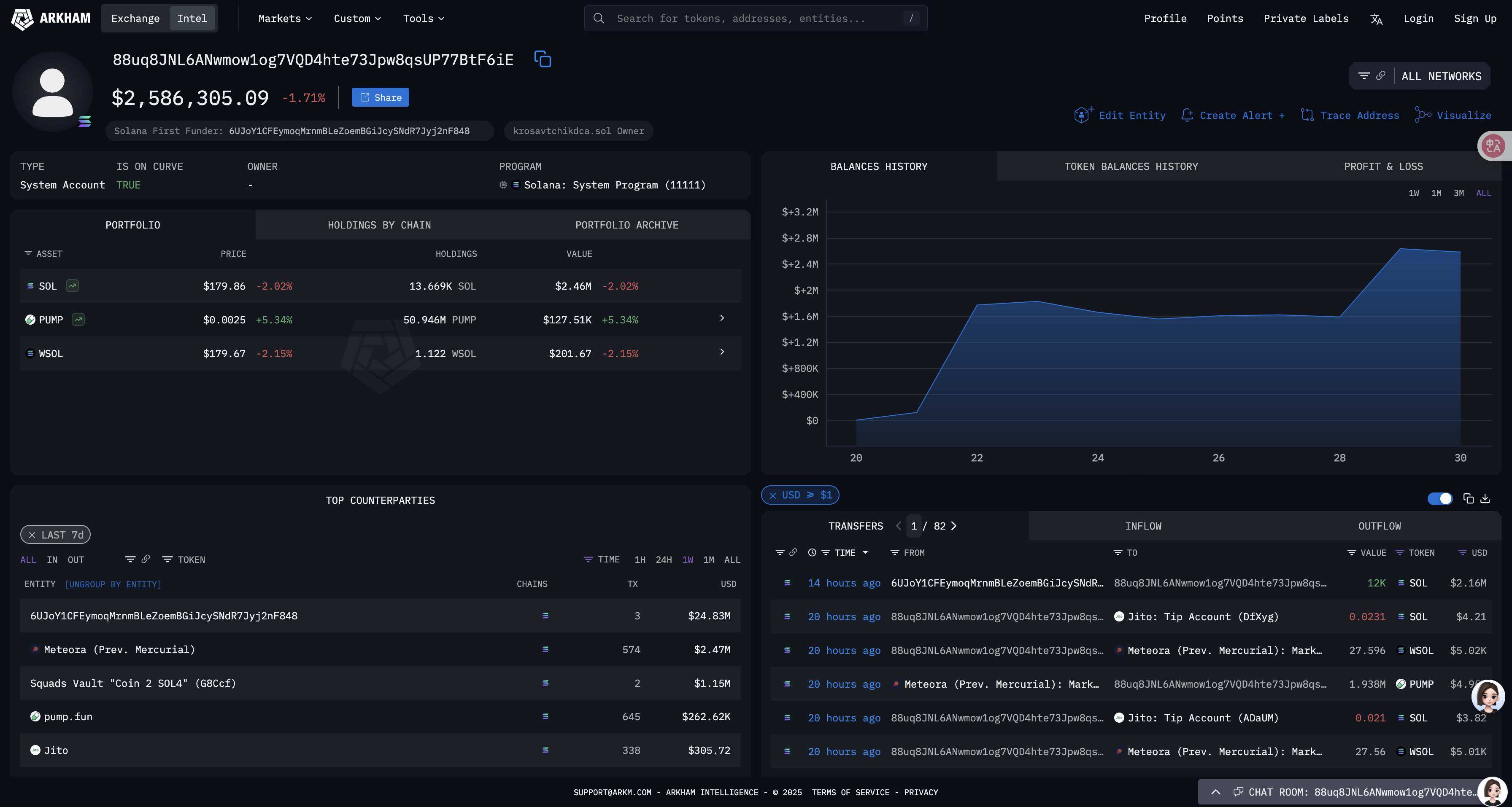

7 月30 日4:56, 鏈上監控顯示Pump.fun再度向其「PUMP 回購執行位址」轉入12 000 枚SOL(約216 萬美元) 。這是繼7 月16 日一次將187 770 枚SOL自手續費錢包劃出後,時隔兩週的另一個大額轉帳。

官方並未同步揭露新的回購週期或銷毀方案,但社群迅速將這筆轉帳與先前傳出的「每日收入100% 回購」口號對錶。 Dumpster DAO 等鏈上觀察者提醒:目前唯獨確認僅有1 天的收入達到100% 打包標準,且打包金額並未全部落到真實成交;缺乏銷毀、多簽鎖倉等實際通縮方案,「托底買盤」仍停留在「預期」層面。

另一邊,OKX 行情顯示, Pump 代幣價格於昨日更是一度失守0.0023 美元,從7 月16 日上市當天高點已累計回撤逾60%,截至發稿前,現報價0.002479 美元,仍未出現明顯回調跡象。

一筆「看似利好」的入金,配上「似曾相識」的質疑,為Pump.fun 持續半月的信任危機再添導火線。

幣價觸底,回購質疑:入金≠買單,透明度決定折價

一場「高估值—高回撤」的速度賽

PUMP 以0.004 美元的公售價、40 億美元FDV 上線,被視為高估值融資;開盤數小時便一路直下。多家鏈上面板顯示,兩隻私募輪地址六日內套現1.41 億美元,實現利潤近4,000 萬美元,「鯨魚出逃」與「散戶接盤」標籤同時貼向Pump.fun。

傳言的「100% 回購」口號怎麼說?

- 資金來源:手續費抽成-平台以1% 收費累計已超6 億美元;

- 執行路徑:7 月16 日和7 月30 日分別一次劃轉187 770 枚和12000 枚SOL入回購池;

- 實際買單:鏈上共129 100 枚SOL轉為市價成交,餘裕仍停留在執行地址( 88uq***F6iE );

- 去向:回購所得38.28 億枚PUMP 既未銷毀,也未進入鎖倉/國庫多簽。

換言之,入金只是把「潛在買盤」擺在聚光燈下,卻未回答「何時成交、買哪、買完幹嘛」三連問。買入均價高達0.0056 美元的首日操作,反而在隨後兩週成為市價上方沉重的浮虧籌碼。

外部對照:Bonk.fun 的「回流飛輪」壓力

7 月8 日,Bonk.fun(LetsBONK)在新幣發行市佔率首次升至55.2% ,而Pump.fun 跌至34.9% ;原因之一,即Bonk.fun 將58% 平台收入用於BONK 預期提升並即時銷毀,形成「費用→買盤→銷毀。

當對手把「回購+ 銷毀」寫進鏈上合約自動執行,Pump.fun 的「人工買單+ 未揭露去向」自然被貼上更高的折價因子。

敘事衝擊:Solana 聯創一句“digital slop”

更尷尬的是,底層公鏈創始人Anatoly Yakovenko 在與Coinbase 的公開對話中將Meme 幣與NFT 訥為“ digital slop (數位垃圾)”,並把它們比作手遊開箱。言論迅速在社媒發酵,把「Meme × 社群× 早期樂趣」 的敘事直接打上「無內在價值」標籤,為價格雪上加霜。

創辦人Rug 前科:舊聞、訴訟與監管的三重陰影

圍繞團隊與歷史的質疑並非始於今日。先從舊聞說起——根據WIRED 先前的調查報道,Pump.fun 的聯合創始人、現任CTO Dylan Kerler被指在2017 年(時年16 歲)以真名或別名發行過eBitcoinCash、EthereumCash等代幣,並在價格被拉高後迅速拋售,安全公司將其近似於定性的“RugtiK 分析) Pull」的操作,相關獲利規模估算為約7.5 萬美元(折現約40 萬美元)。截至發稿,報道所涉當事人及Pump.fun 官方並未就細節作出公開回應。換言之,這依然是媒體的調查性指控,但它客觀上為當下的信任討論埋下了伏筆。

進入今年7 月,法律戰線明顯升溫。紐約南區Aguilar v. pump.fun集體訴訟在7 月22 日提交的修訂起訴書中引入“RICO(反有組織犯罪)”條款,並將Solana 基金會、Solana Labs、Jito等列入被告序列,原告訴稱相關各方在代幣設計、費用抽取與基礎設施層面“參與並受益”,從而構成“共同發行未經註冊證券”等行為。目前案件處於起訴與證據交換階段,尚無法院判決,一切結論仍以司法程序為準。但這項進展把「公鏈與明星應用的責任邊界」問題,推到了更刺眼的位置。

2024 年12 月3 日,英國FCA將pump.fun 列入「未經授權實體」警示名單,隨後平台對英國用戶的存取做出限制。對以「低門檻、強擴散」為成長引擎的Meme 工廠而言,這既是風險提醒,也意味著其全球化敘事必須面對分區合規與業務收縮的現實成本。

更讓外界不安的是內部治理的可靠性。 2024 年5 月16 日發生的安全事件顯示,相關損失(約190 萬美元)並非源自智能合約漏洞,而是前員工濫用權限所致。對一家自詡「降低Rug 風險」的平台來說,這起事故無異於一次反諷:技術上降低了發行與做市門檻,管理上卻暴露了權限控制與流程約束的薄弱。

從媒體舊聞,到訴訟升級,再到監管與內控的連環拷問,三個線索並行作用的結果是:科技可以降低發行成本,但無法抹平信任成本。當團隊背景、法律不確定性與治理缺口疊加在一處,市場自然會把更高的折價計入PUMP 的定價模型之中,而任何「回購-托底」的正向動作,唯有在可驗證的製度透明之下,才可能抵銷這種結構性折價。

結論:信任危機的下一幕,看三個確定性訊號

- 回購執行率- 繼續追蹤「打包餘額/ 實際成交」是否穩定,以及資金是否在鏈上轉入DEX 或做市地址;

- 代幣去向- 回購所得PUMP 是否進入銷毀、時間鎖倉或多簽國庫,並附帶可驗證的合約呼叫;

- 制度化揭露- 團隊是否發布涵蓋資金來源、價格區間、頻率、託管方式的《回購與治理白皮書》等相關文件,接受第三方審計。

若三條訊號同步改善,Pump.fun 仍有機會將「1% 手續費→ 社區回流」故事重新寫實;否則,「入金≠買單、買單≠銷毀」的邏輯空窗只會持續被市場放大。

Meme 世界的敘事從來短平快:漲幅靠情緒,托底靠兌現。當回購計畫缺乏透明度、創辦人有舊案陰影、訴訟與監管步步緊逼,任何一筆新的入金都可能在鏈上產生疑問句而非感嘆號。

潑下冷水或許殘酷,卻是快速迭代的Web3 舞台上必經的理性時刻。 Pump.fun 的下一步,不只要回答“錢去哪”,更要回答“信任從哪裡來”。