LD Capital宏觀週報(12.11):一切都好,FOMC會兌現漲幅嗎,做下行保護的時刻已到

市場一覽

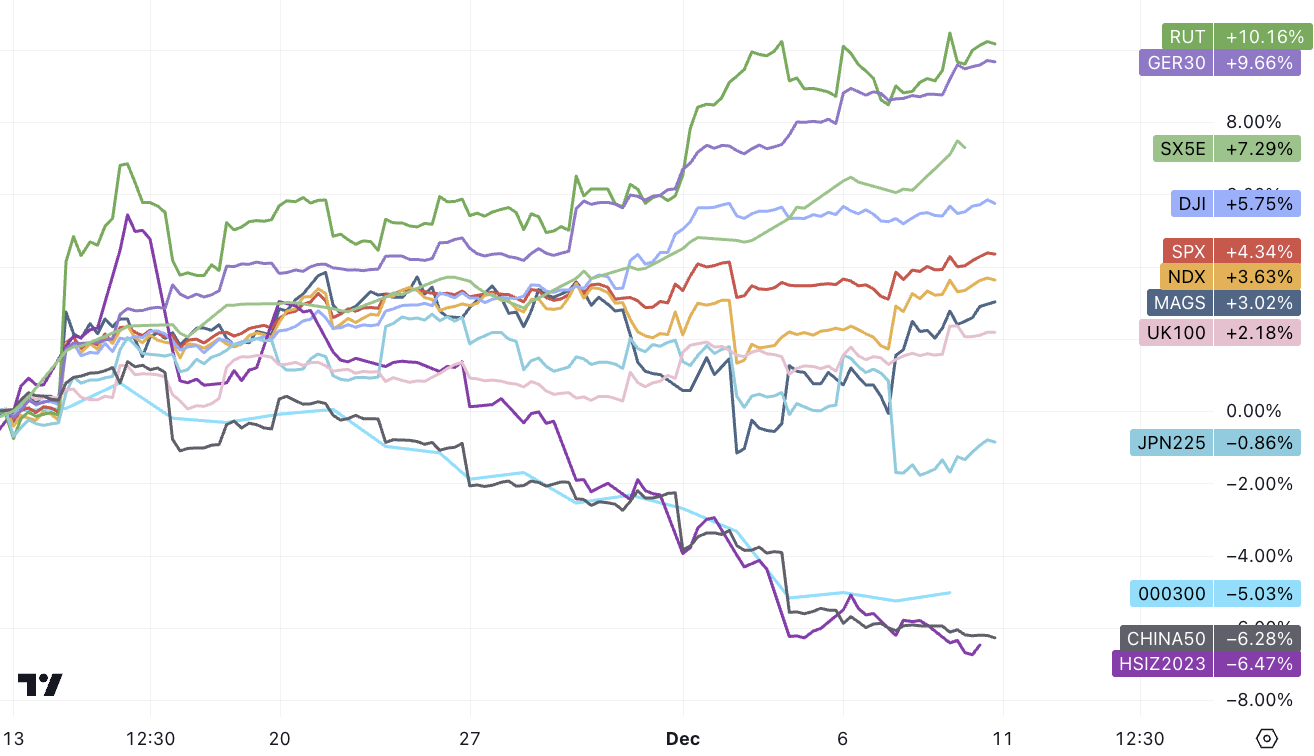

上週歐股和美股表現強勢,超預期的非農僅產生小幅波動最終當日美股還是收漲;中日股市表現落後,中國主要因為被穆迪下調評級展望,日股因為日元大幅升值;美聯儲即將轉向的利率穩定可能會成為今年贏家向落後者輪換的催化劑,過去三週Magnificent 7 漲幅落後小盤股7% ,巨大的估值差距為落後的市場創造了追趕機會:

債券殖利率的下降伴隨著風險資產市場對經濟成長預期的改善,股票包括加密貨幣投資者似乎並沒有把聯儲進一步寬鬆政策等同於增加的經濟衰退幾率,最近goldiloc 的情緒蔓延,而較低的實際殖利率和較強的股市對經濟成長的定價通常會帶來最強的股票回報週期。

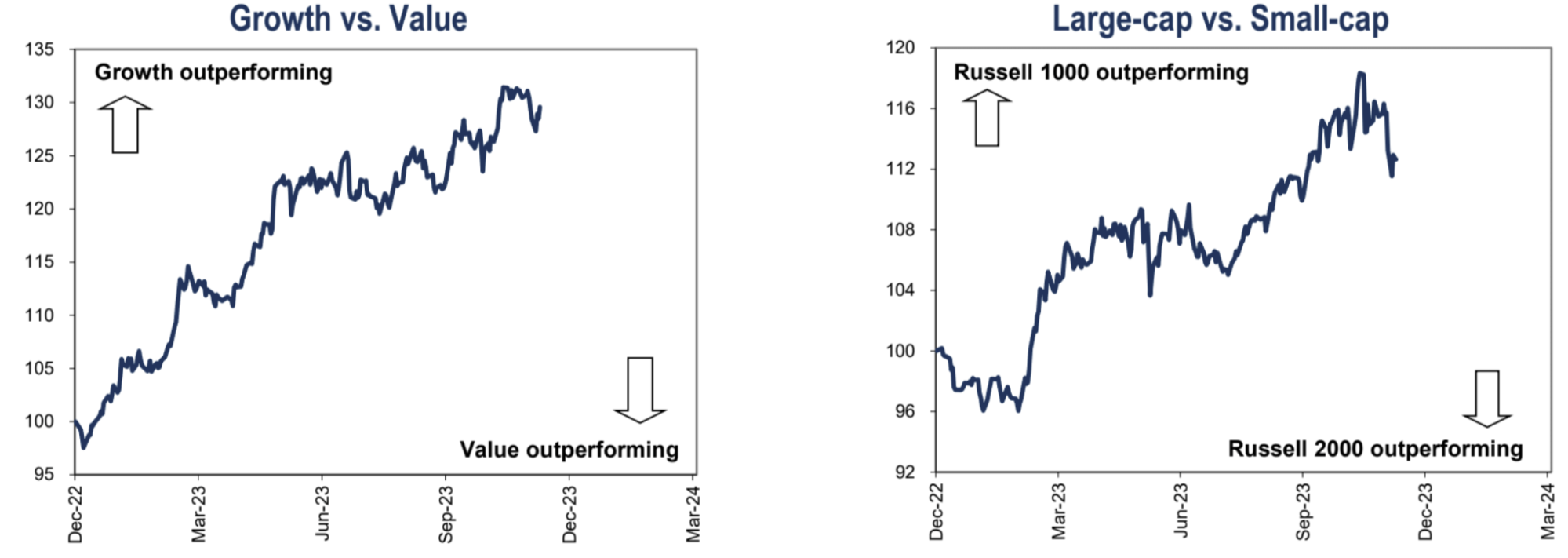

但由於進入2024 年初的經濟疲軟,以及過度定價的利率市場,風險偏好有可能先降再升。債券以及其替代品,例如傳統防禦性行業,在2024 年初經濟進入疲軟時先出現機會,然後隨著成長重新抬頭,小型股以及成長股的投資機會可能會晚點再次出現。

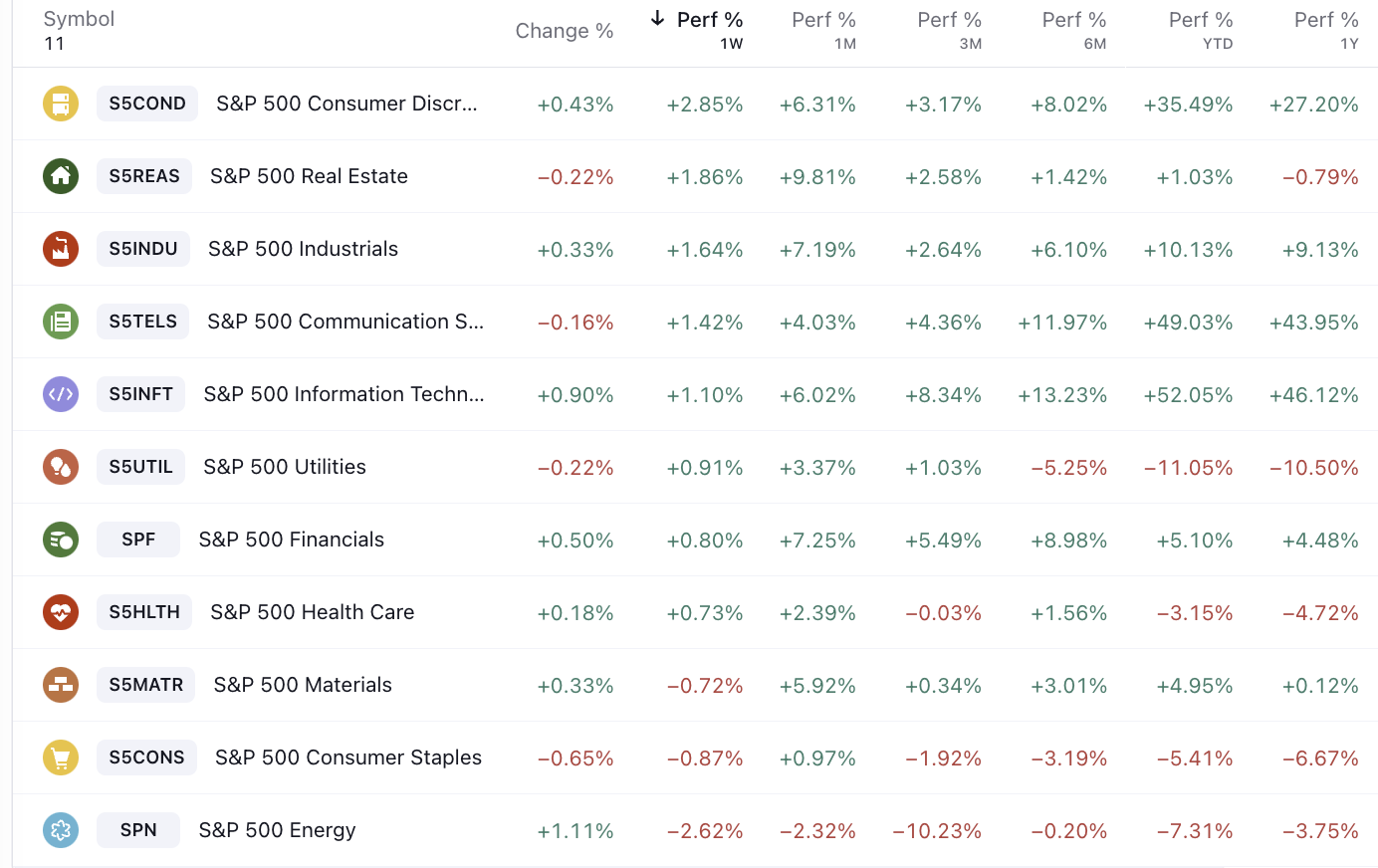

上週表現最好的依舊是貸款依賴度高也就是利率敏感產業,可選消費與房地產:

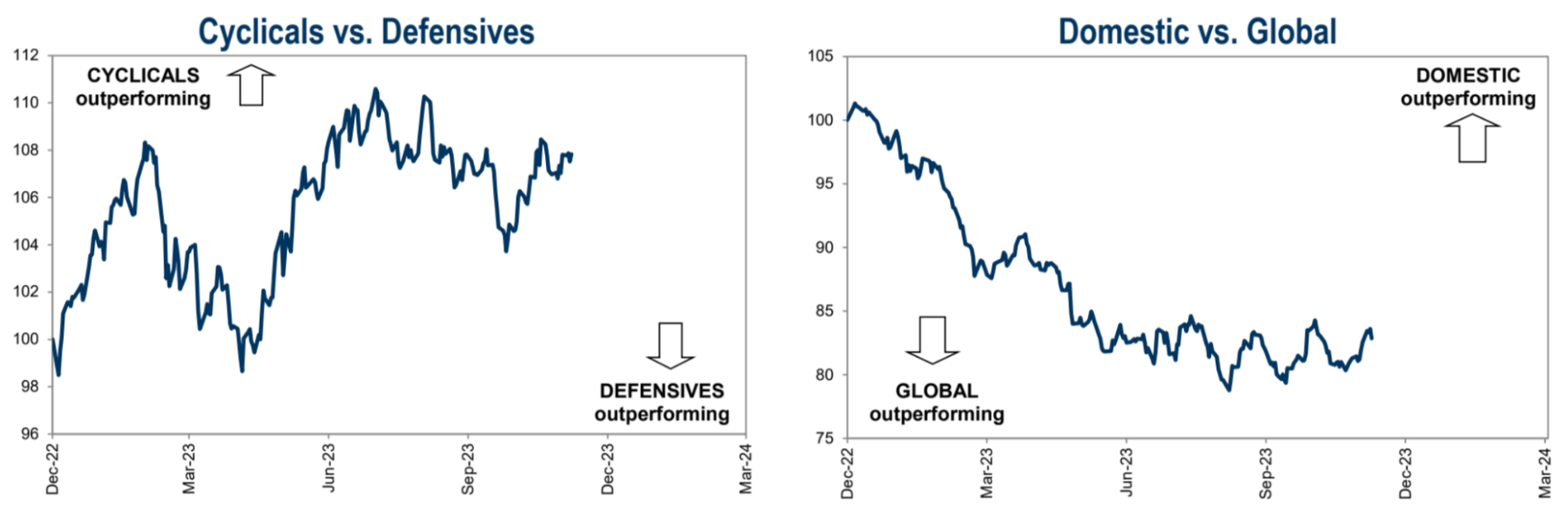

最近幾週,週期性股票和防禦性股票強弱關係陷入僵持,美股略跑贏全球:

最近幾週,成長型股票和價值型股票的趨勢有所逆轉。成長股開始下跌,價值型股票開始反彈。但是這樣的動能逆轉不如大盤股和小型股的趨勢逆轉的明顯,結合倉位數據可以體會到市場趨險情緒很強,正在補倉小盤,對於高成長也不願放棄:

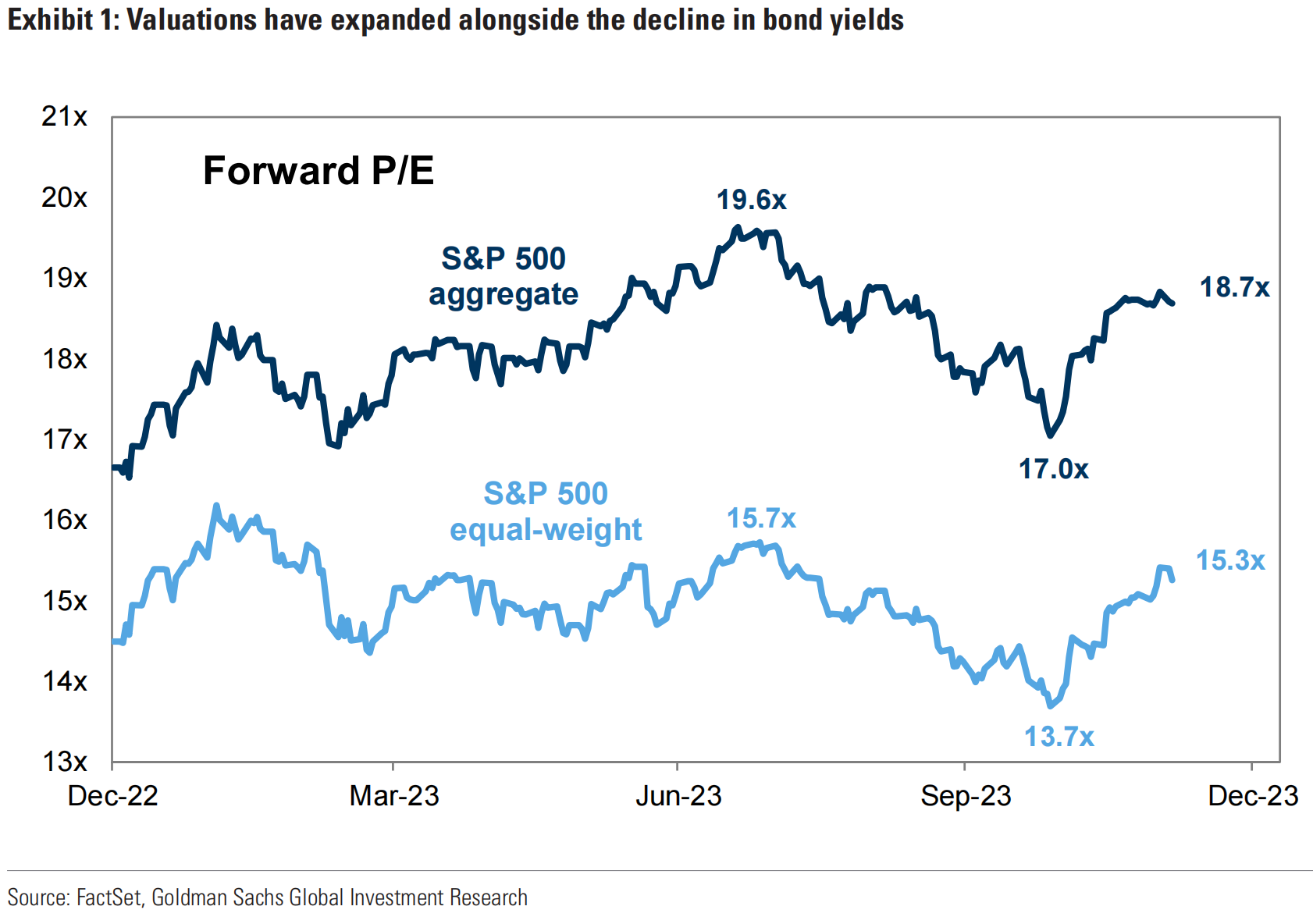

最近一個月標準普爾500 指數上漲11% 的主要原因是估值擴張,並非源自於獲利基本面的改善。 SPX 等權市盈率從14 倍適度的15 倍;而標準市盈率從17 倍,達到18.7 倍略低於7 月高點。 :

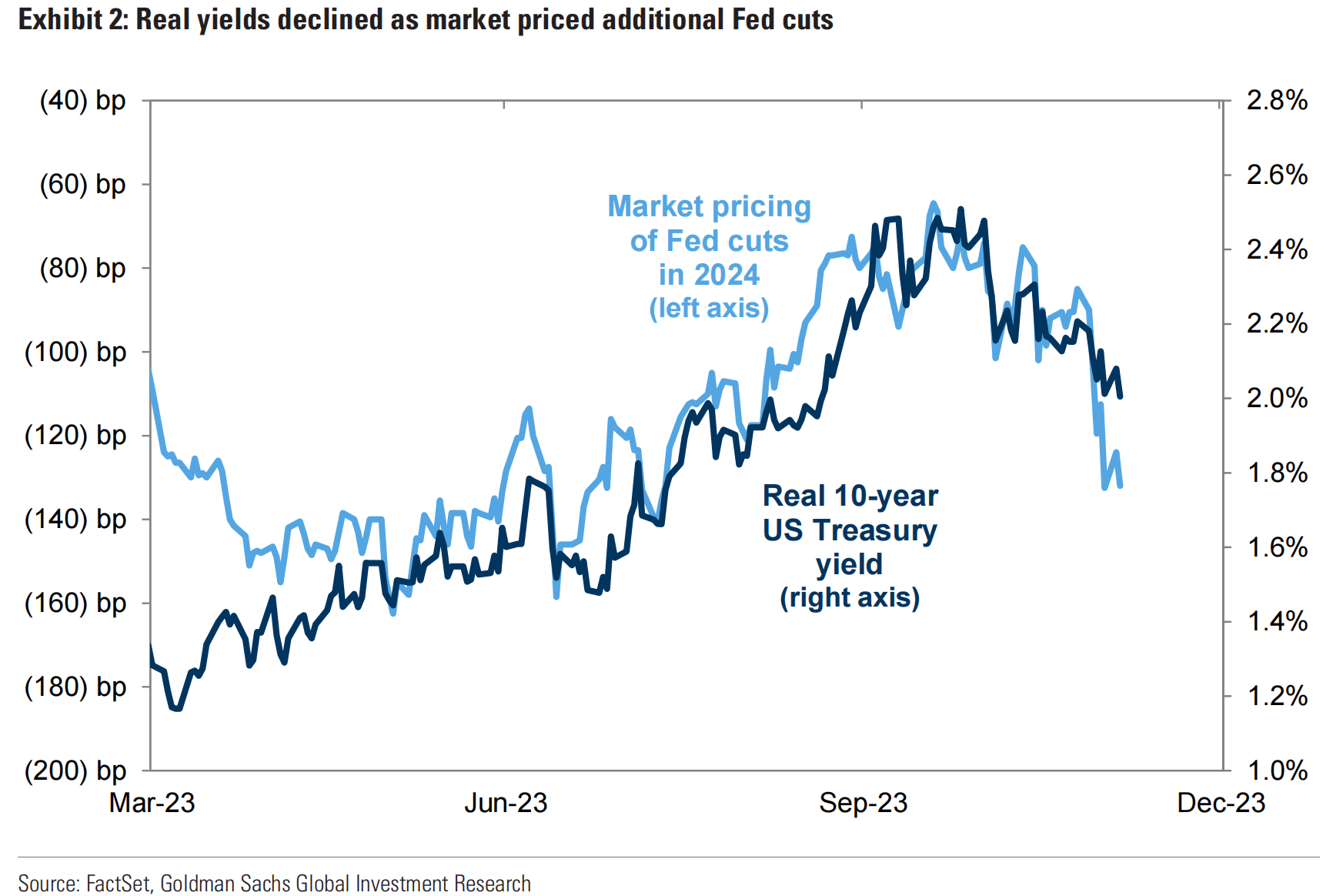

實質殖利率下滑:隨著實質殖利率(即通膨調整後的利率)出現下跌,市場資金成本變得便宜,推高了股價:

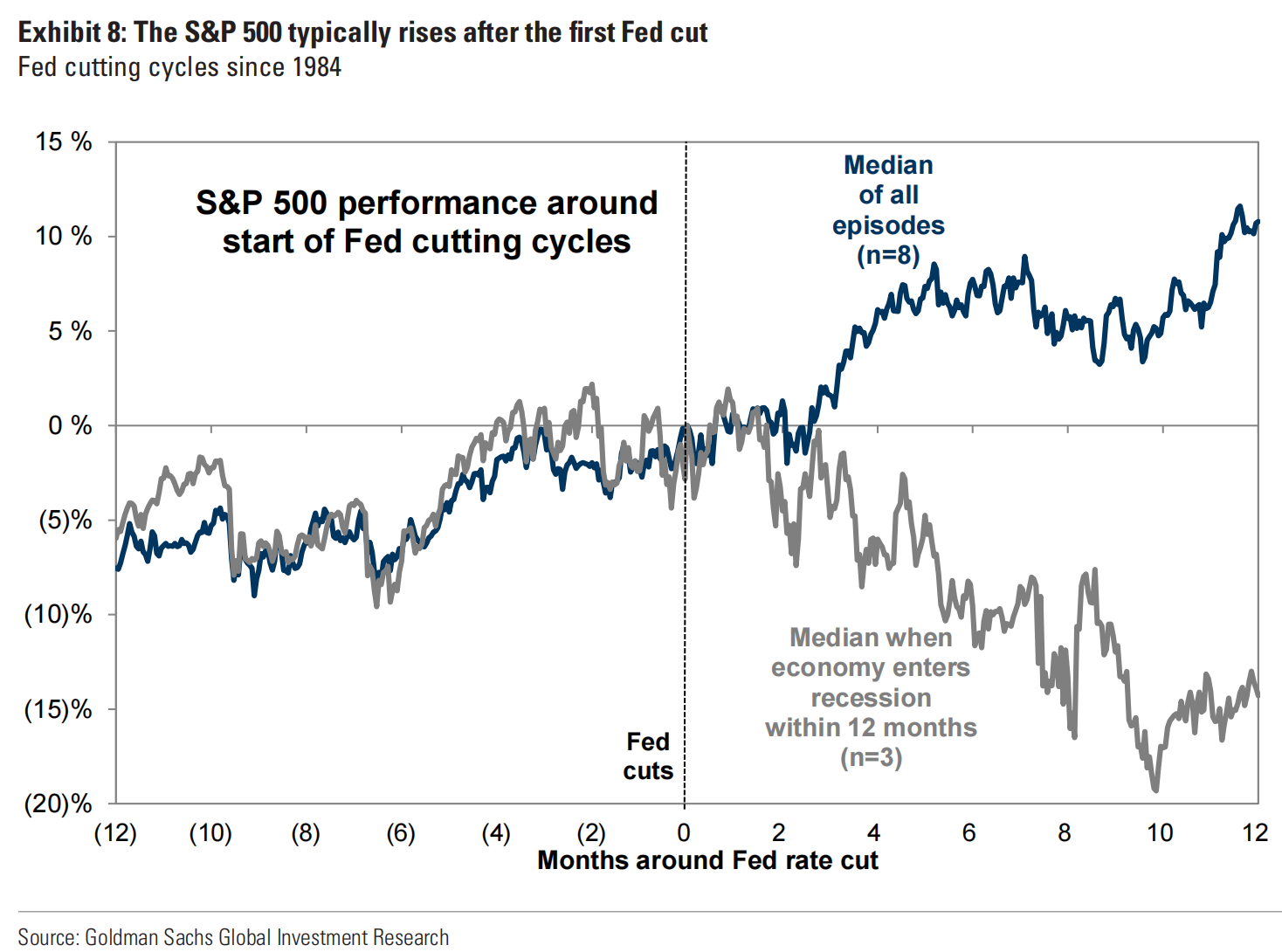

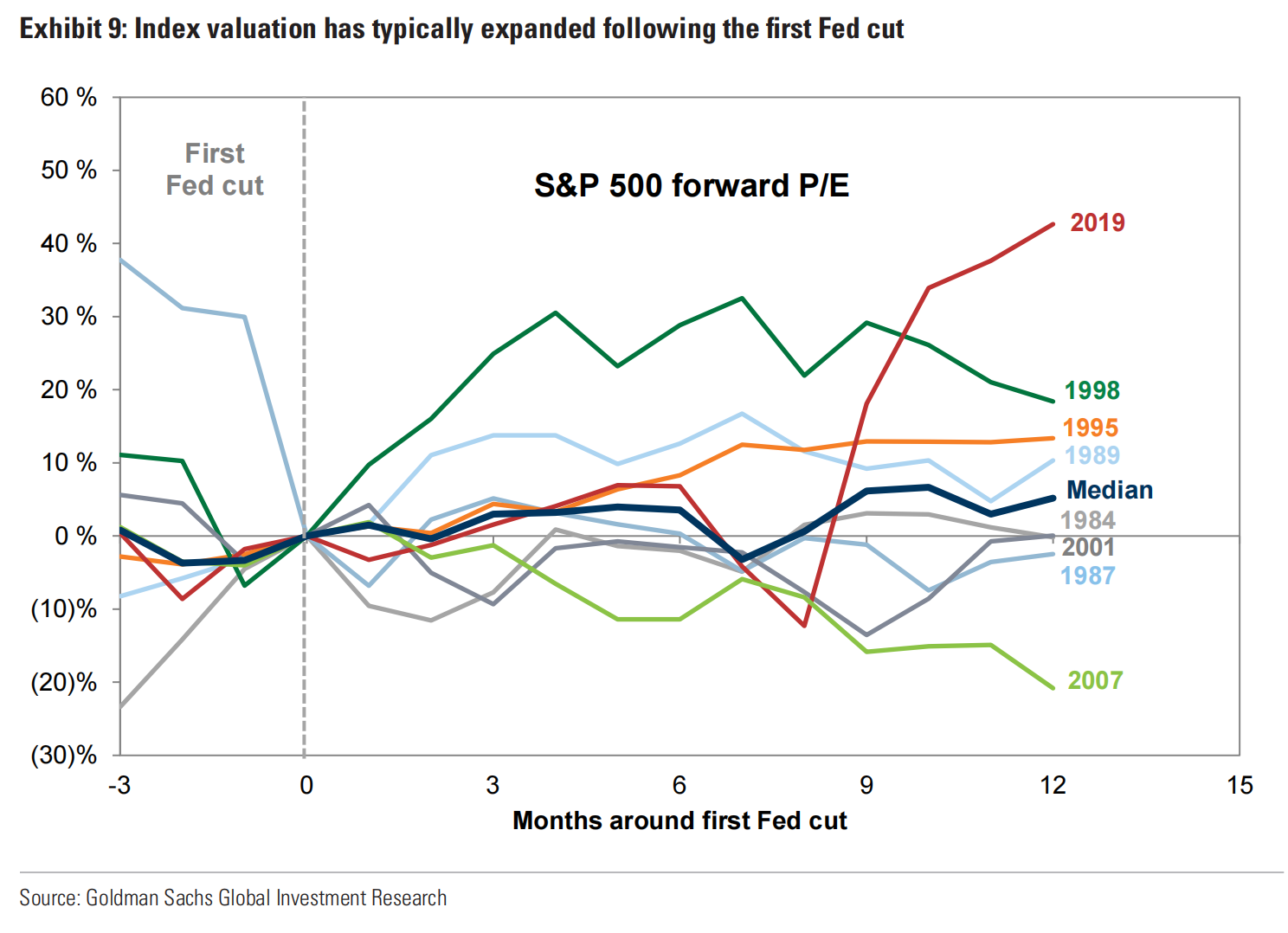

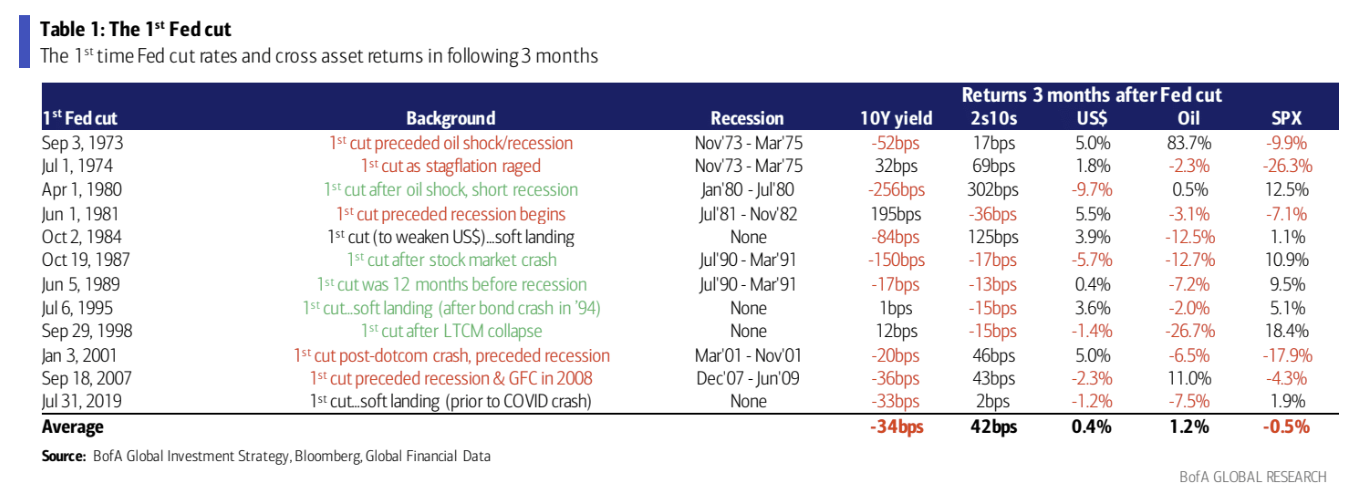

歷史數據顯示,在美聯儲結束升息週期之後,估值和價格通常會上升,但經濟成長仍是決定因素。自1984 年以來的過去8 個美聯儲降息週期中,標普500 指數在第一次降息後的前3 個月通常會上升2% ,在隨後的12 個月內上升11% 。對於美聯儲即將降息的預期意味著股票市場通常會在第一次降息之前上漲。然而,結果的分佈範圍很廣,後續12 個月的漲跌幅度從+ 21% (1995 年)到-24% (2007 年)不等。

1995 年美國的經濟背景是:

經濟成長放緩但絕對水準還不錯,GDP 成長率從1994 年的4.0% 下降到3.0% 。

通貨膨脹率上升但絕對值不高,CPI 年增率從1994 年的2.8% 上升到3.0% 。

失業率下降,失業率從1994 年的5.5% 下降到5.2% 。

2007 年美國的經濟背景:

經濟成長放緩,GDP 成長速度從2006 年的2.6% 下降到2.2% 。

通貨膨脹率上升,CPI 年增率從2006 年的3.2% 上升到4.0% 。

失業率上升,失業率從2006 年的4.6% 上升到5.1% 。

對照2023 經濟背景

美國2023 年GDP 成長率預期是2.1% ,持平2022 年;

美國2023 年CPI 年增速預期降至3.3% ,較2022 年7.9% 大幅下降

美國2023 年失業率預期為3.9% ,與2022 年的3.8% 基本持平

美聯儲於1995 年2 月開始加息,以遏制通膨。然而,隨著經濟成長放緩的跡象越來越明顯,美聯儲於1995 年7 月停止加息,並於1995 年8 月開始降息,整體來說經濟比較健康,並且90 年代中期出現了重大技術進步(計算和網絡),所以降息前後股市都大漲。而2007 年早些時候降息預期提振了市場情緒,結合房地產泡沫,使得股票市場在2007 年上半年出現了大幅上漲。然而,隨著次貸危機和經濟衰退的發生,投資者開始意識到降息並不能解決根本問題,因此股票市場開始下跌。

所以經濟衰退仍是關鍵問題:當經濟衰退在第一次美聯儲降息後不久發生時,股票歷史上表現不佳,這種情況在8 個週期中有3 次:

如過覺得股市難預測,可以考慮國債市場,歷史上有8/12 的機率在降息後三個月後收益率下跌,平均跌34 bp,降息前3 個月平均跌15 bp,可見該資產確定性更高:

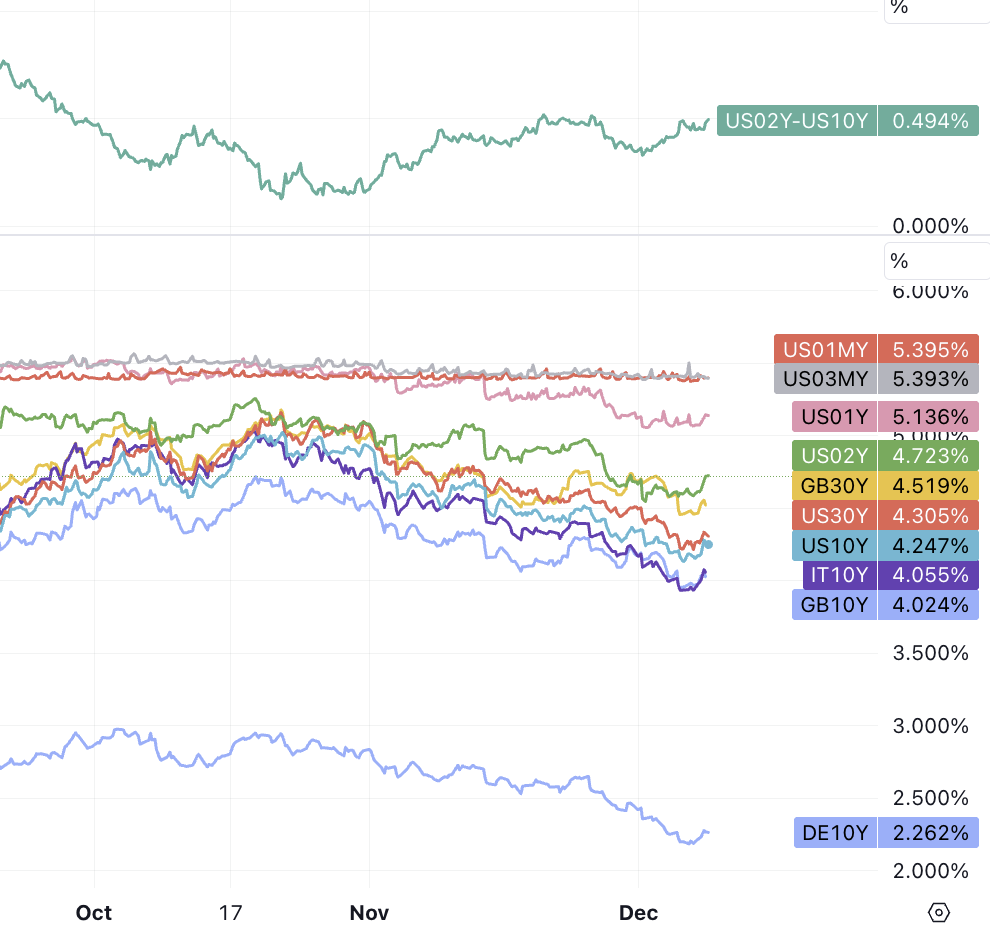

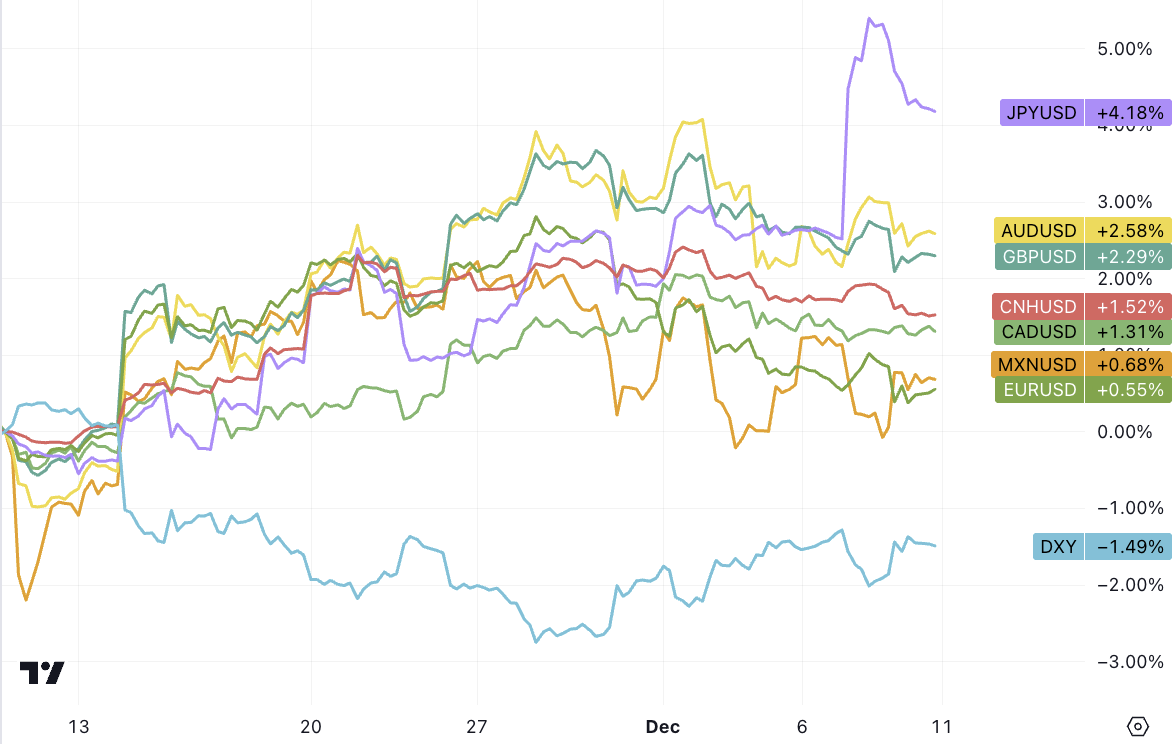

上週尾盤市場收益率因超預期的NFP 和消費者信心調查而小幅反彈,收益率曲線倒掛程度加深,美元獲得一些助力,但日本央行放風加息,日圓一度大幅走強4% 對美元指數施壓頗大,不過因為不少人並不看好日本經濟和升息帶來的負面影響,所以USDJPY 全週僅跌1.14% :

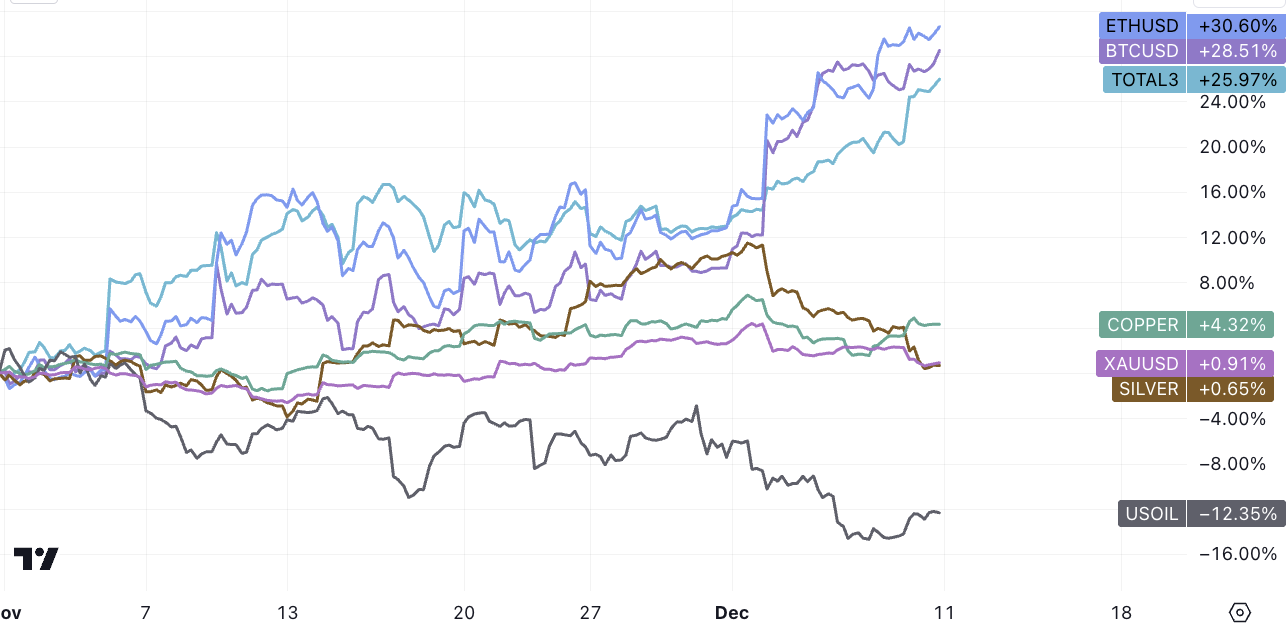

數字貨幣持續維持強勢,但上週alts 漲幅(+ 8% )超過了BTC 和ETH(+ 6% ),為4 週來首次,顯示原本集中的炒作情緒有所蔓延;黃金全周大跌3.4% ,油價再次錄得跌勢,但煤、鐵礦石、鋰礦走高,中國碳酸鋰期貨合約連續兩天漲停,似乎出現了逼空行情:

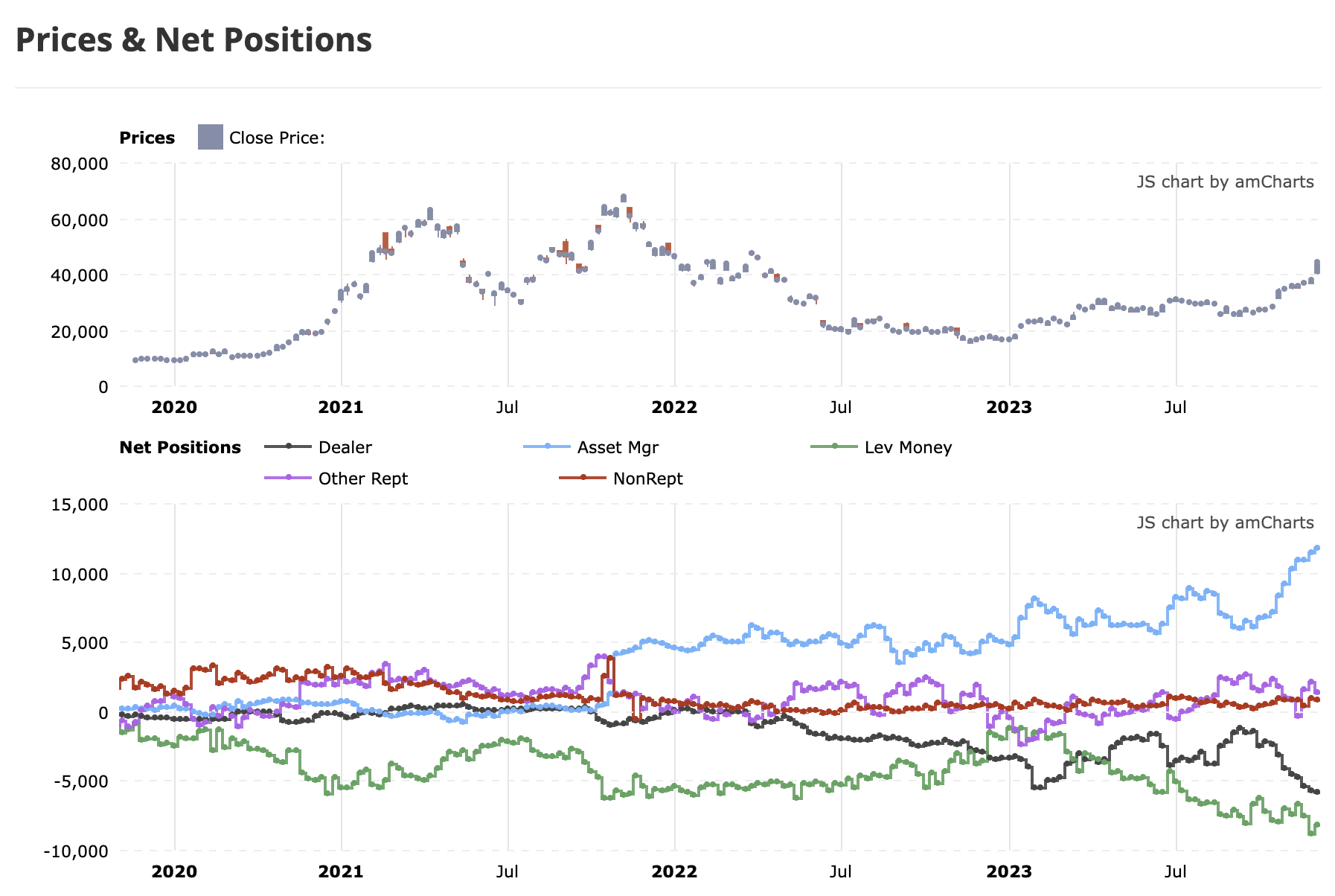

BTC 期貨大型投機者淨空頭略有減少,但仍維持在歷史高位,做市商淨空頭上週刷新歷史最高水平,兩者與資管類歷史最高淨多頭水平形成對比:

利率預期

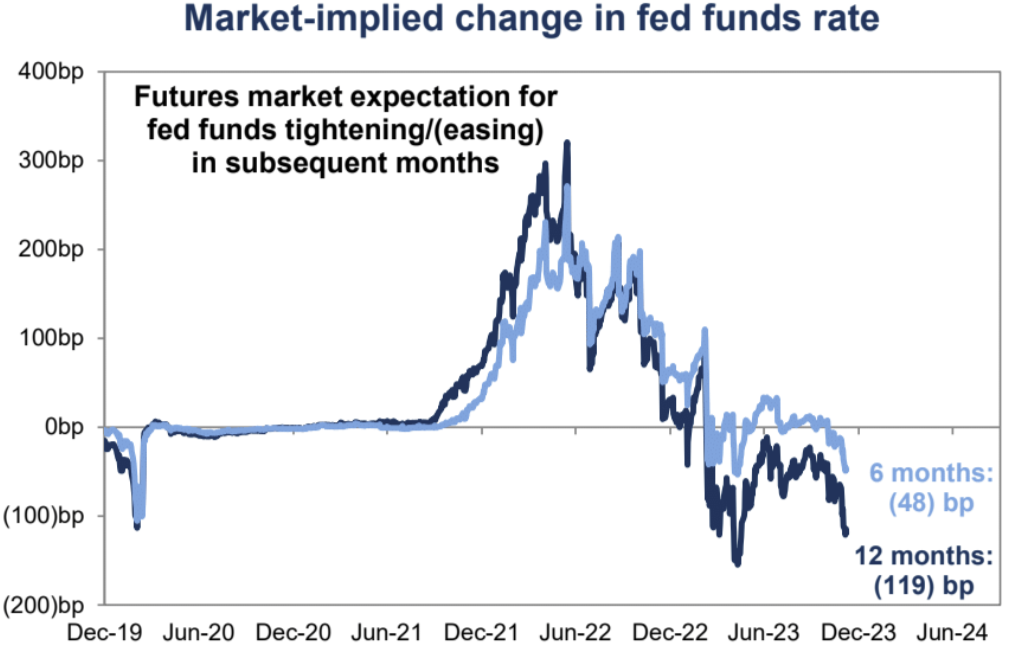

利率市場目前預測明年3 月降息機率達到71% , 5 月降息機率100% ,全年120 bp 也就是5 次,有點極端,對比今年3 月銀行業危機時候市場恐慌創下的150 bp 的預期:

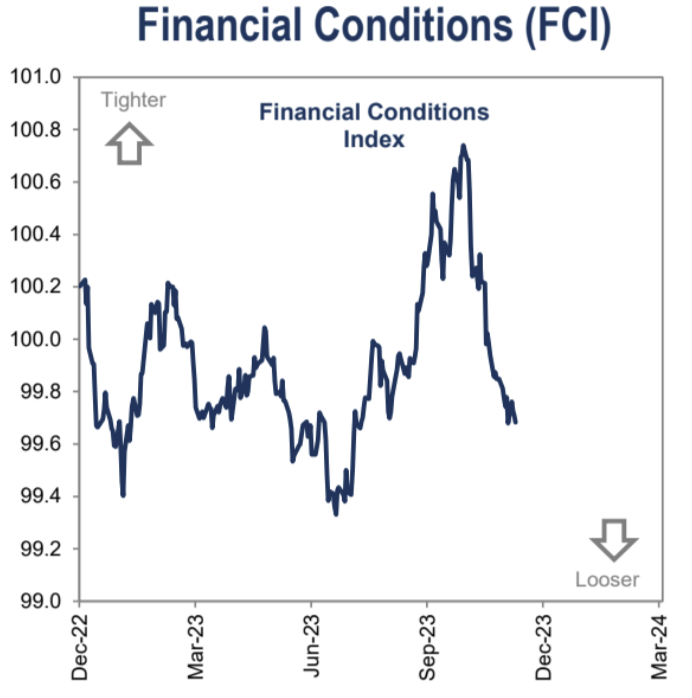

市場利率的下降讓金融環境指數跌至四個月來最低點:

極端的預期不是沒有根據。目前通膨低於預期的程度與2024 年早些時候廣泛預期差距很大,特別是歐洲的趨勢顯示出在歐洲通膨可能出現戲劇性的低於預期的風險,下圖是基於零息通膨互換(Zero -Coupon Inflation Swap)衍生性商品定價的歐美2 年期通膨預期,美國接近2% ,而歐元區通膨預期已經低於歐洲央行2% 的通膨目標只有1.8% :

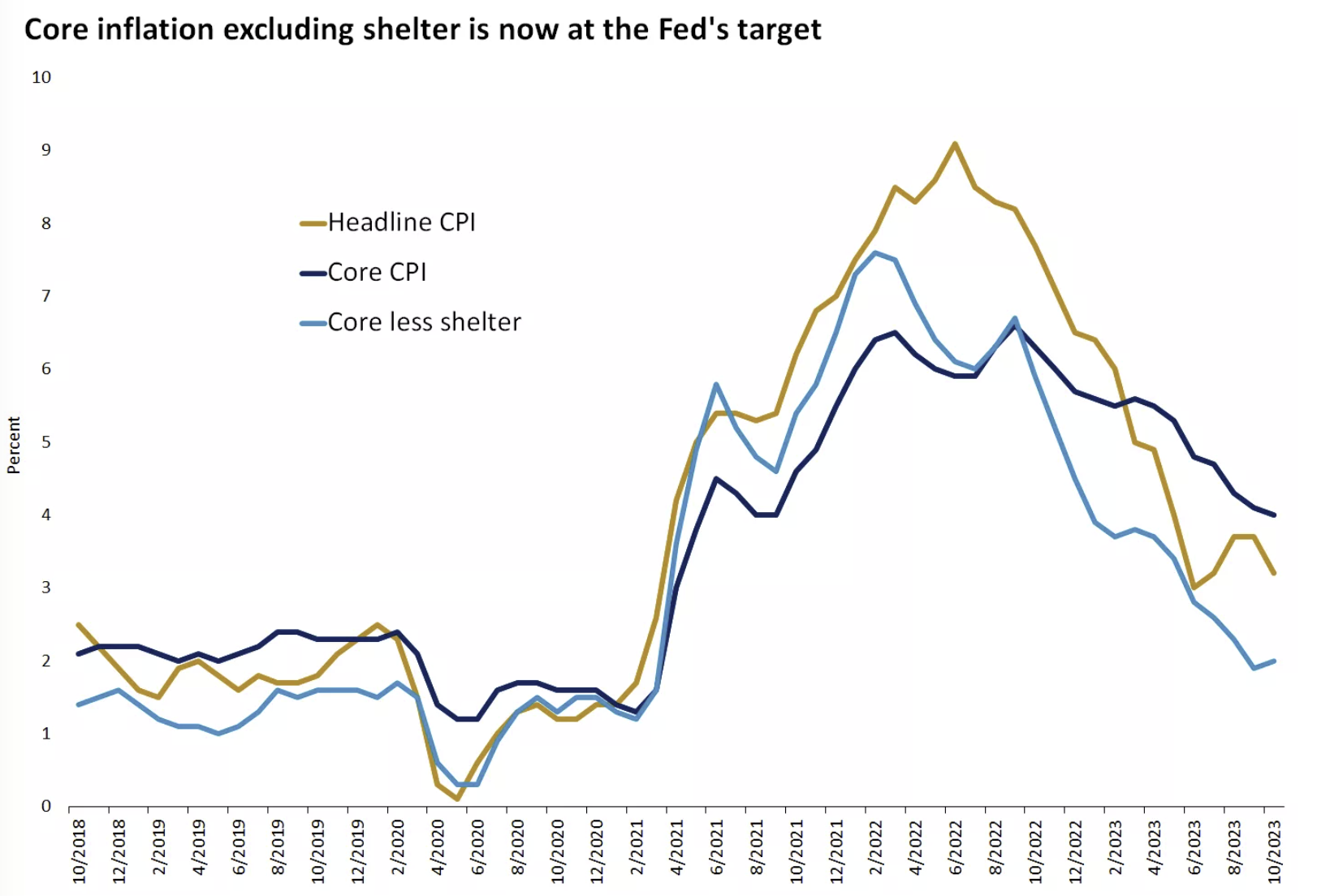

美國這邊如果去除住房成本的滯後影響,過去兩個月核心CPI(消費者物價指數)已經達到美聯儲設定的2% ,因為新租賃價格上漲的急劇下降應該會在2024 年的大部分時間里拉低房通膨;最大的不確定性來自油價,但目前看來供大於需仍是主題:

就業市場溫和降溫

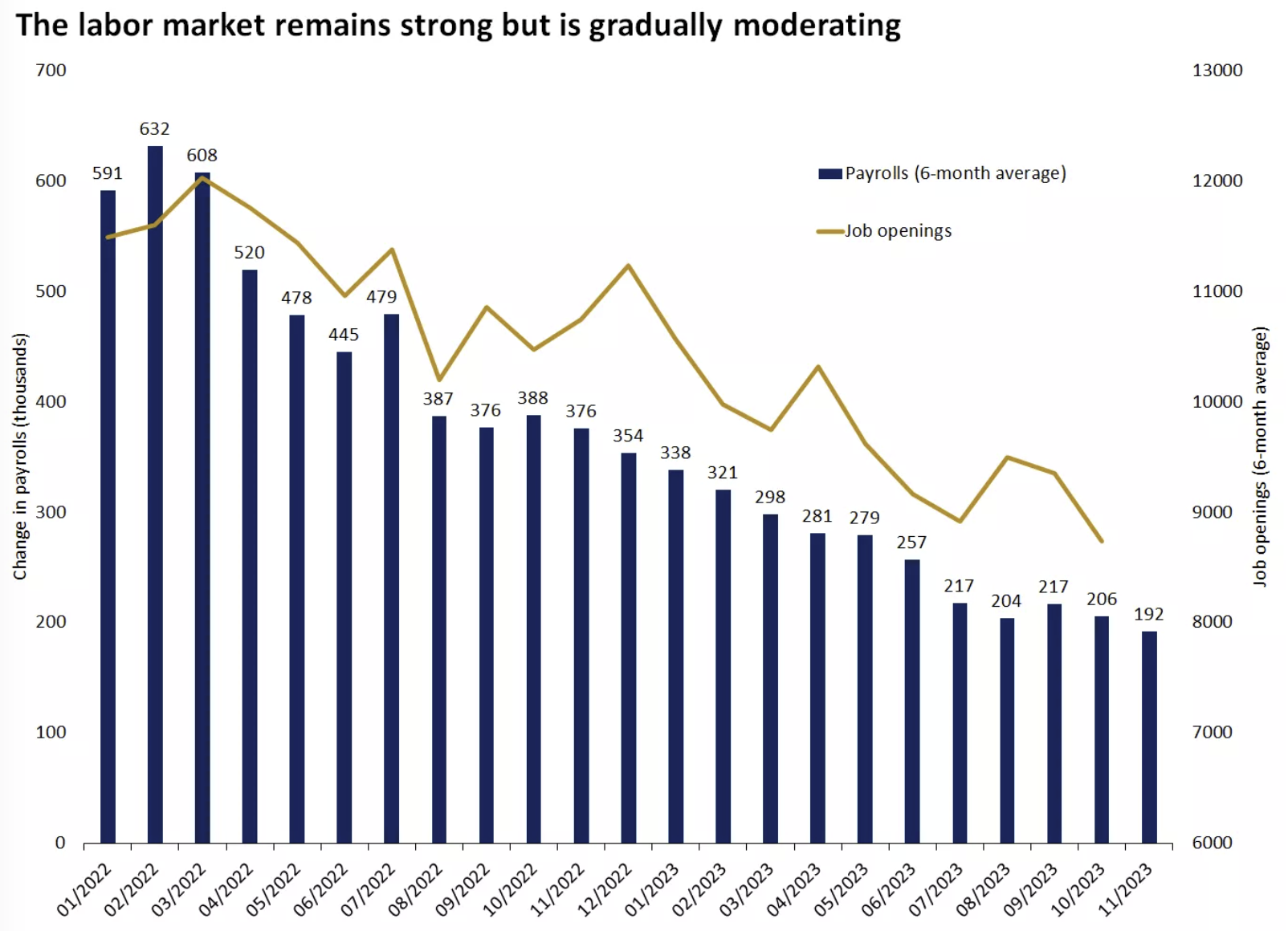

上週的數據焦點集中在就業上,數據提供了好壞參半,沒有扭轉已經出現的降溫趨勢,這是美聯儲喜歡看到的局面:

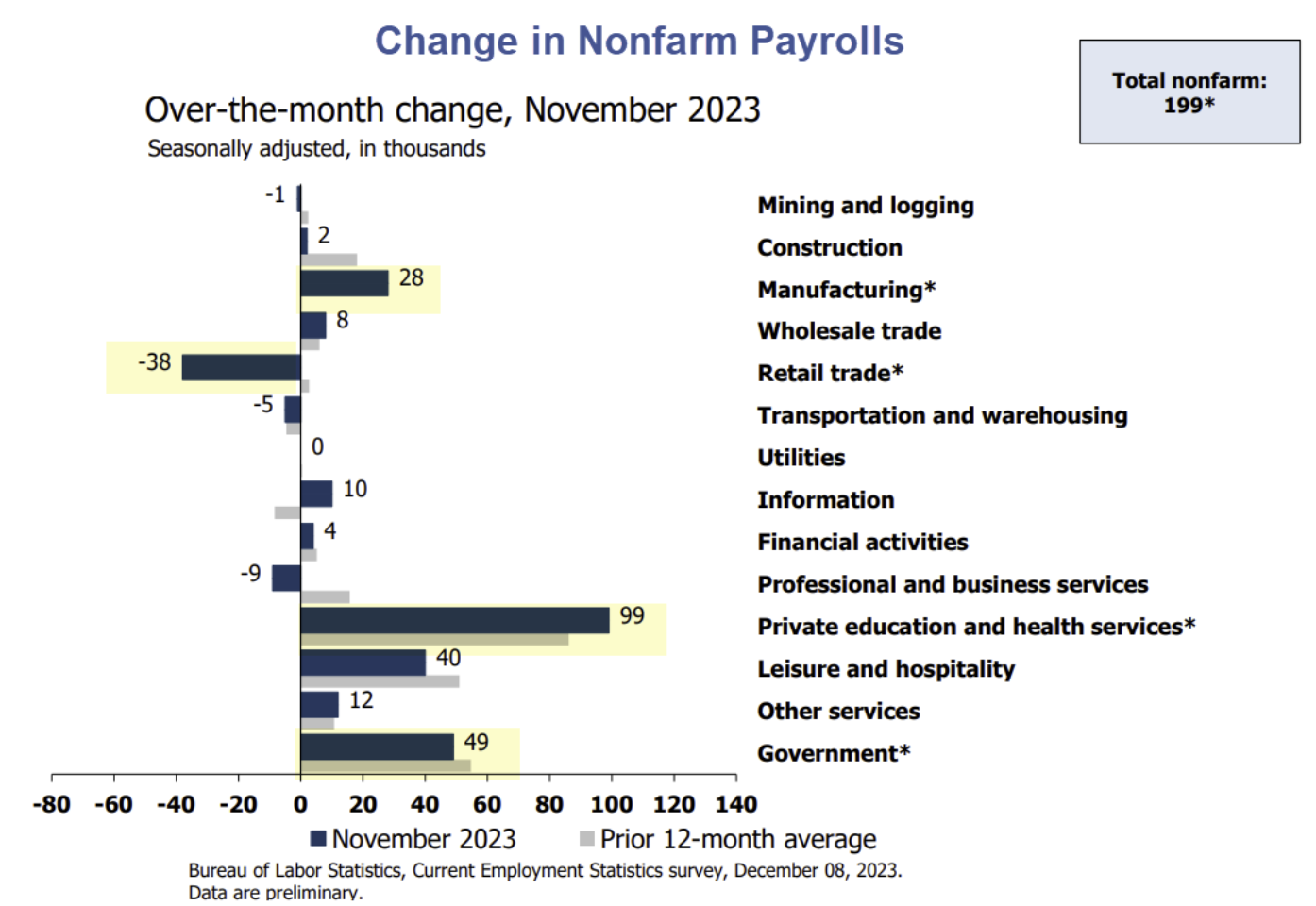

11 月美國經濟新增就業19.9 萬個,略高於預期,失業率降至3.7% (四個月低點),勞動參與率上升,所有這些都顯示勞動市場健康。然而,罷工的汽車工人和影視從業者的回歸使工資增加了4.7 萬人。所以拉到3 個月和6 個月平均值來看實際成長水準大致穩定。

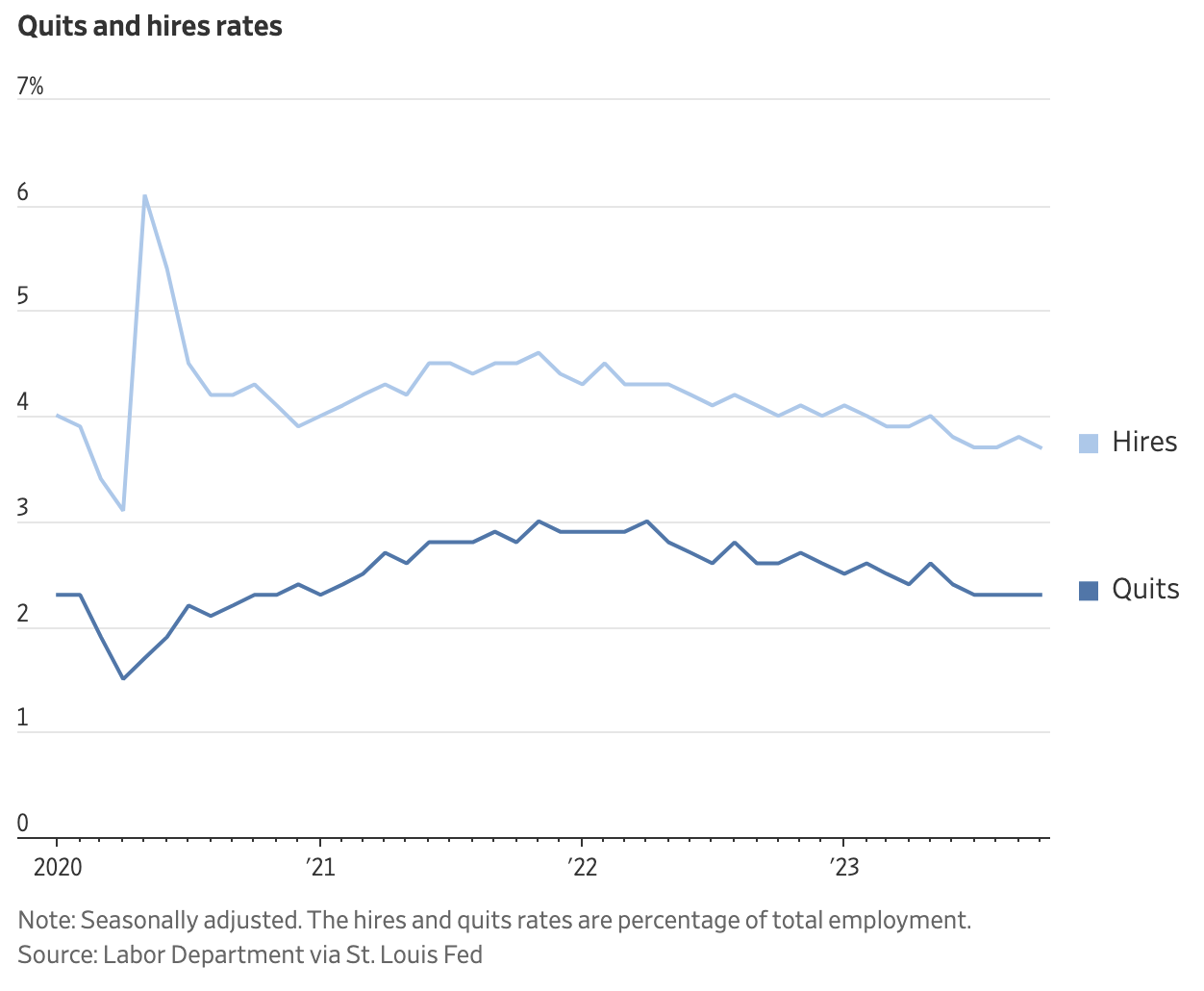

10 月職位連續第三個月下降( 873.3 萬個),降幅大於預期,降至2021 年3 月以來的最低水平,但仍高於2019 年新冠前的平均水平(~ 700 萬),且高於總失業人數( 650 萬)。同時,辭職人數保持穩定,也顯示勞動市場的緊張狀況有所緩解。從歷史上看,辭職率一直引領薪資成長,而最新數據是近兩年來的最低水平,這表明未來薪資成長將難有起色。

從結構來看,教育新增9.9 萬,政府僱員新增4.9 萬,休閒業新增4 萬,這三部門之和幾乎就是11 月新就業的全部。這也是今年以來美國就業市場的特色,過去12 個月非農累積新增280 萬,其中有220 萬來自這三個行業,包括教育1 百萬,政府僱員64 萬,休閒53 萬。除去政府僱員之外的私部門就業人數已經達到了上個週期的低點。

股市上漲,職缺數下降,如今這樣的情形在歷史上並不多見:

資金和倉位

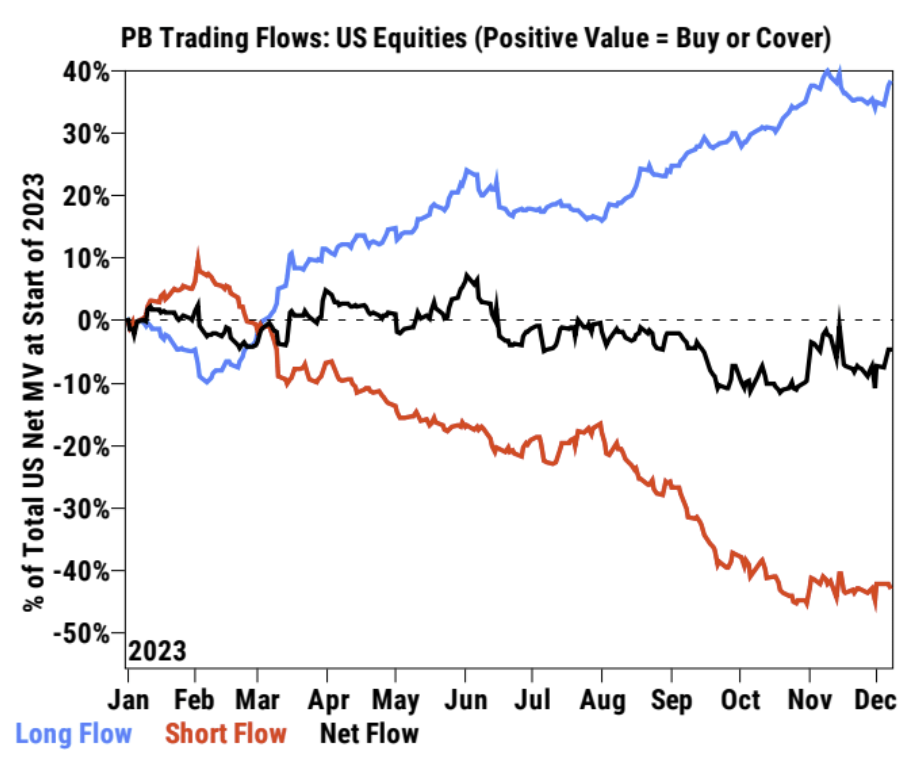

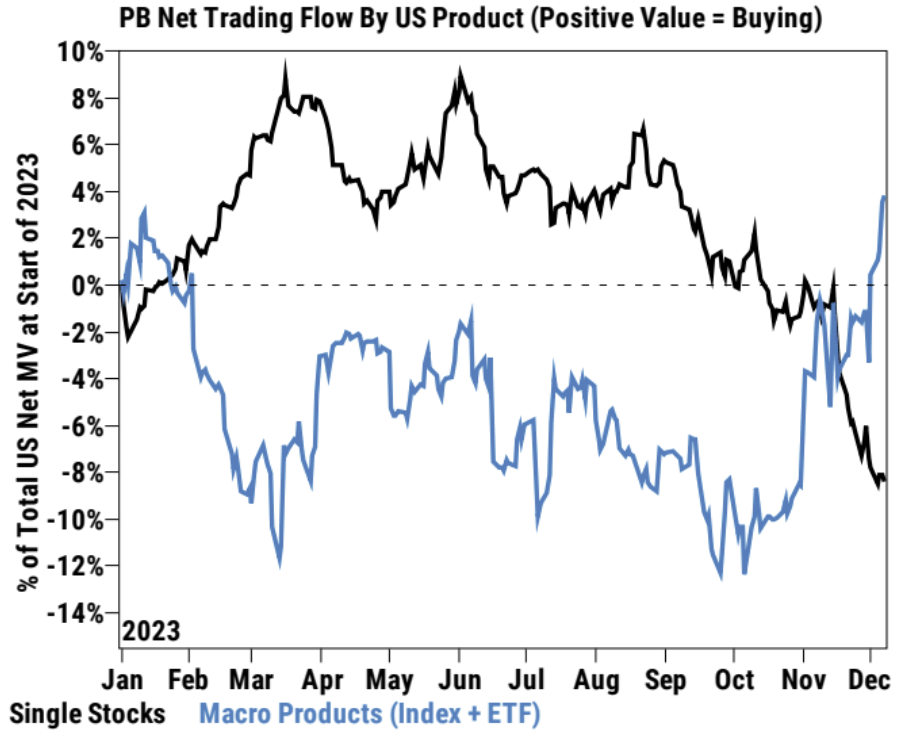

高盛PrimeBook 數據,對沖基金(HF)四個星期以來首次淨買進美國股票,主要是宏觀產品。然而,個股連續第五週出現淨拋售,儘管而散戶在積極買入。短線交易繼續增加。大部分投資者觀望狀態,面對下週CPI 數據及美聯儲會議不願大規模交易。但一些長線投資者開始小規模買入科技部門。

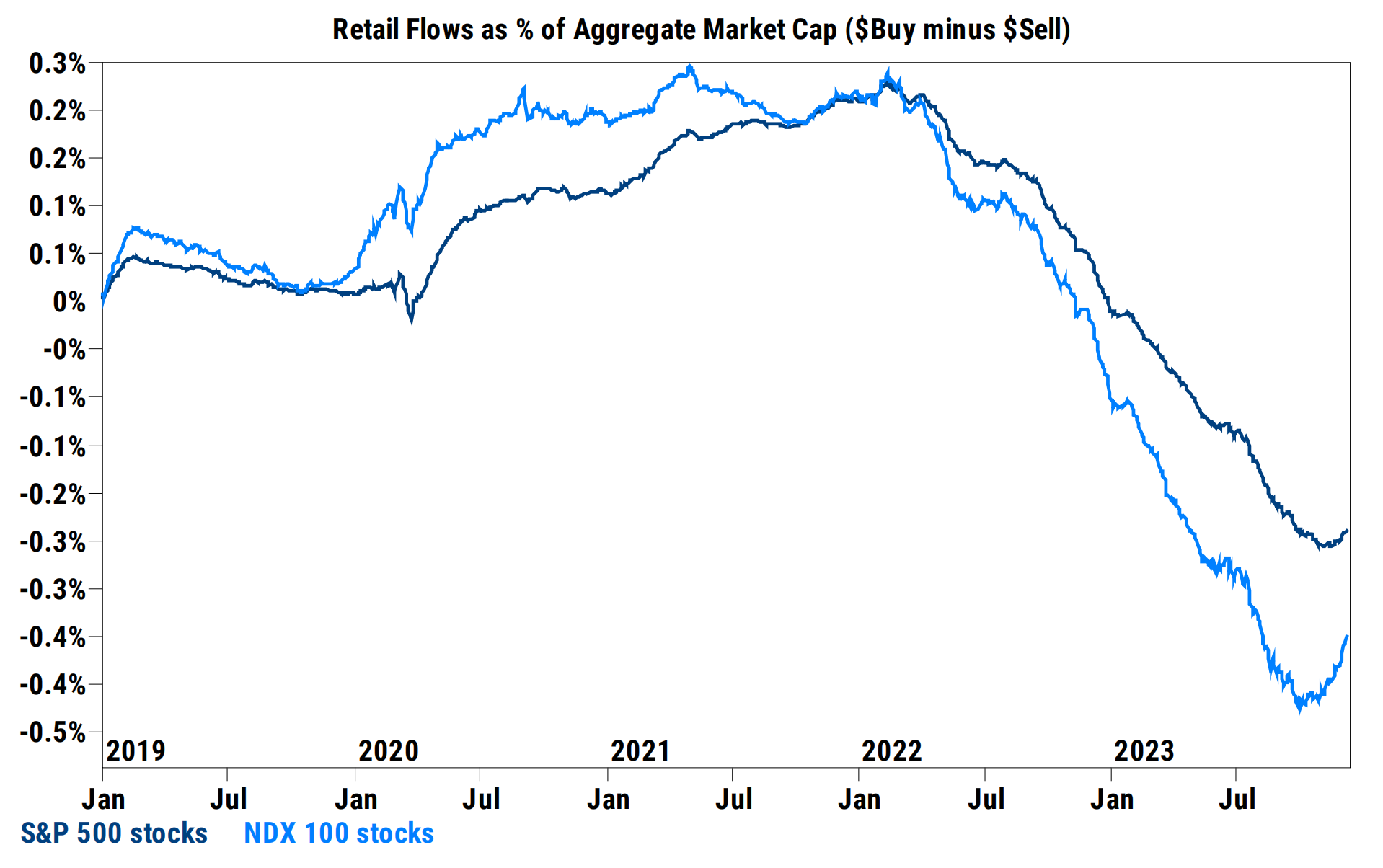

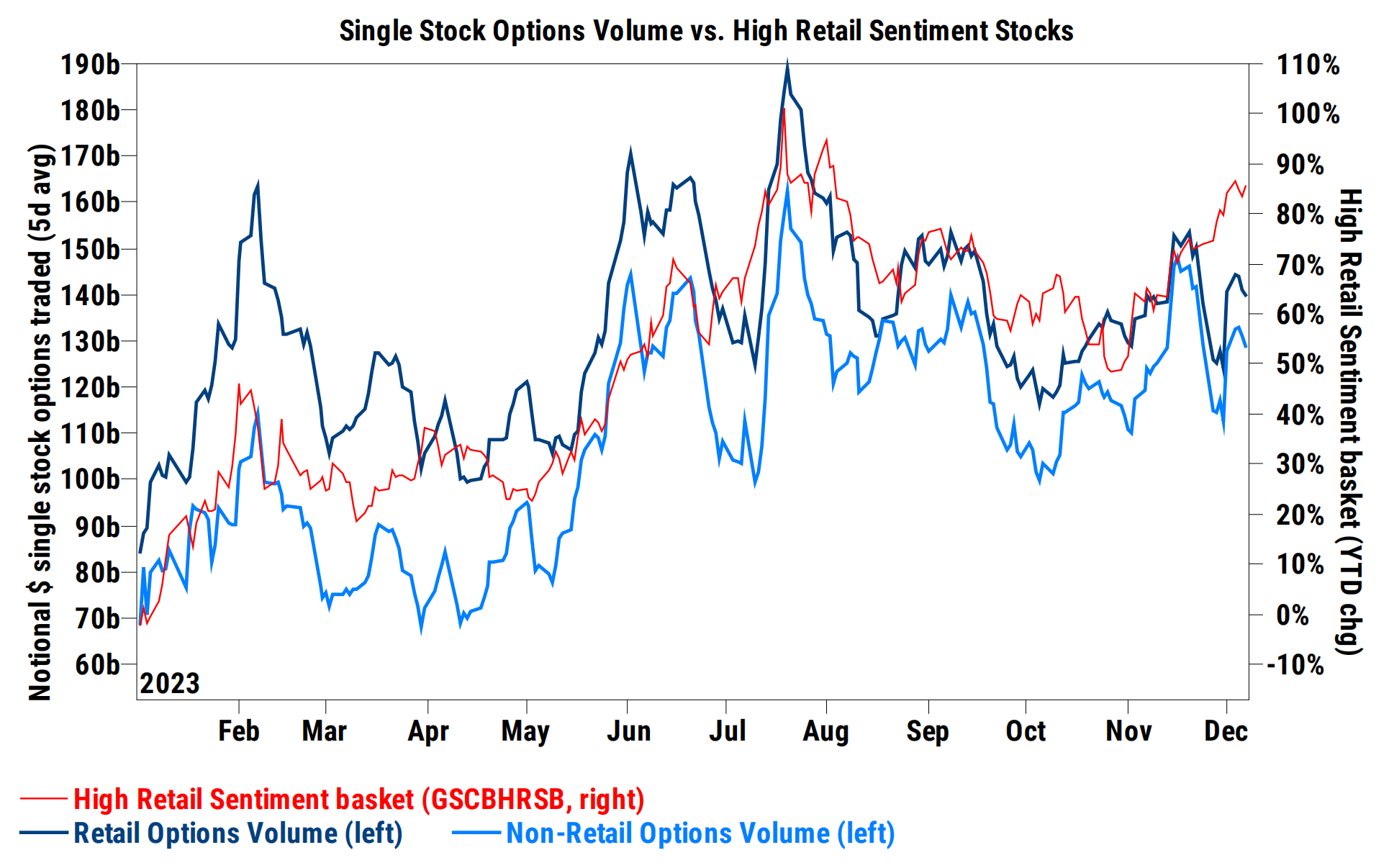

散戶市場選擇權買進最近下降,顯示short squeeze 可能高峰已過:

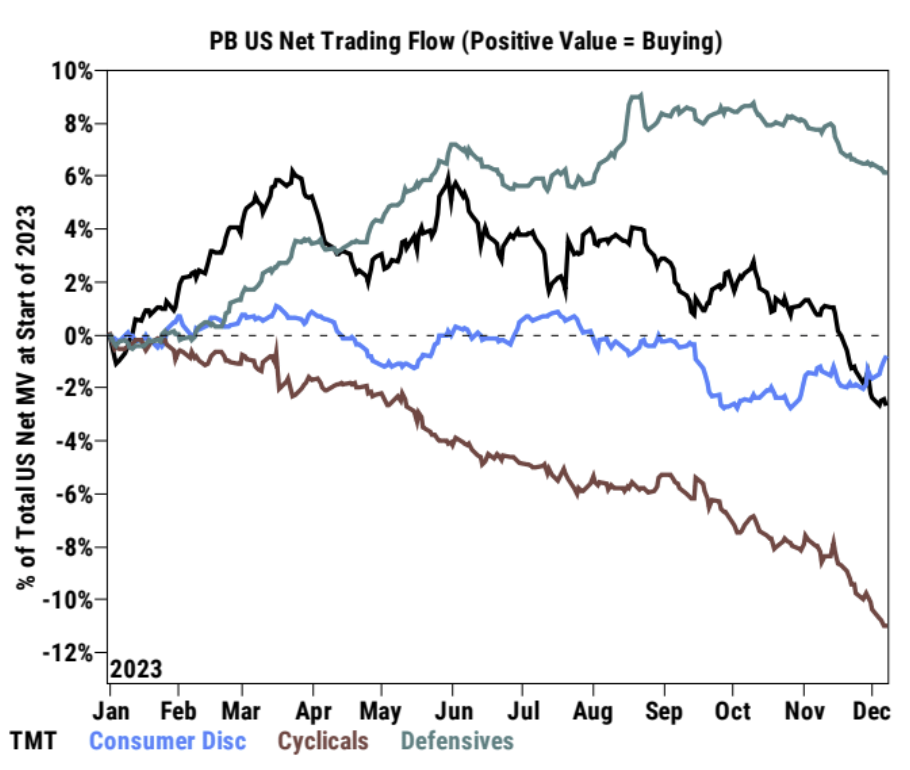

累積淨交易流向顯示,週期股整體跌至新低,主要是由於在能源、金融業的淨賣出導致的,科技、媒體和電信(TMT)股票:TMT 股票連續第四周出現淨賣出,主要由空頭賣出引領,但相較於11 月以長期賣出為主的情況,賣出速度顯著放緩。大科技在最近幾週被積極賣出後,The Mag 7 本週集體實現了淨買入,並在過去三個交易日中每日都有淨買入:

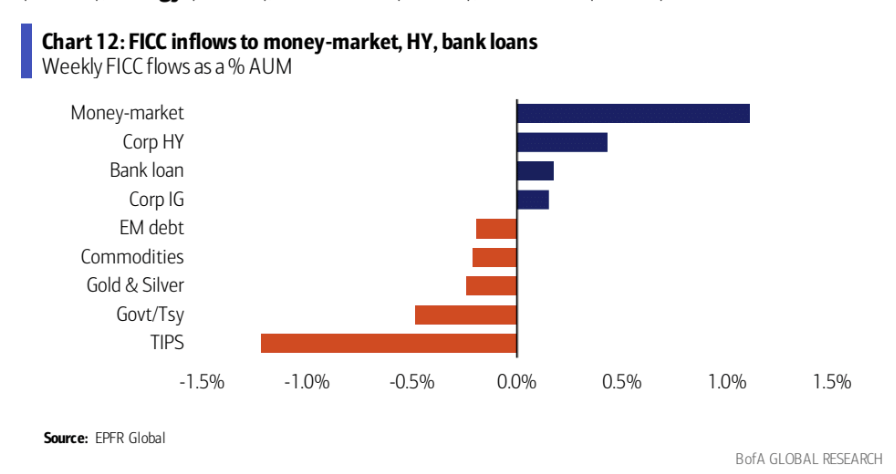

過去一周股票和高收益債券維持資金流入,但投資等級債券和政府債券出現大規模資金外流。這顯示投資者正從較安全的資產轉向更具投機性質的資產。

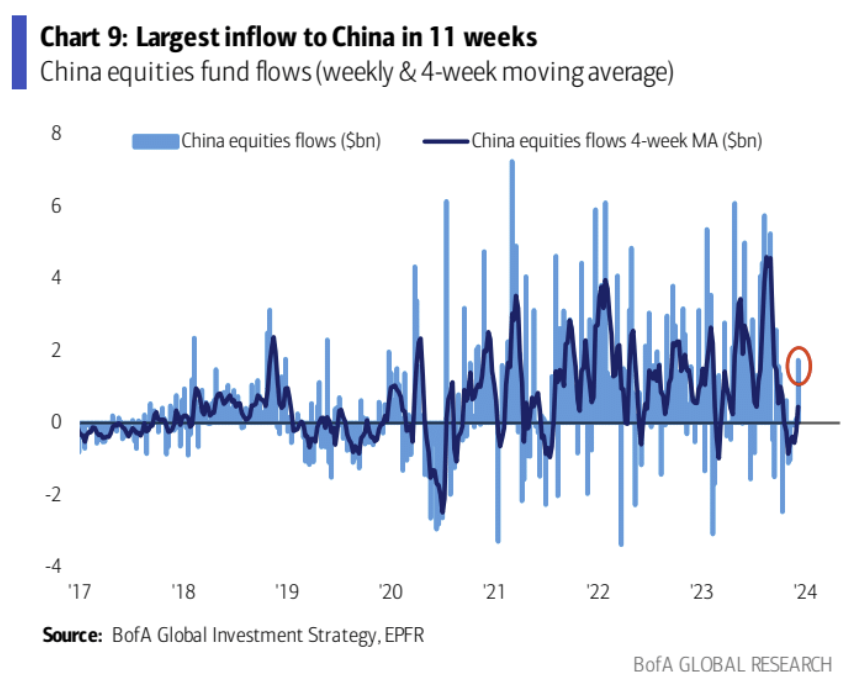

值得注意的是儘管中國股票大跌,但公開市場基金出現了11 週來最大的單週流入:

情緒

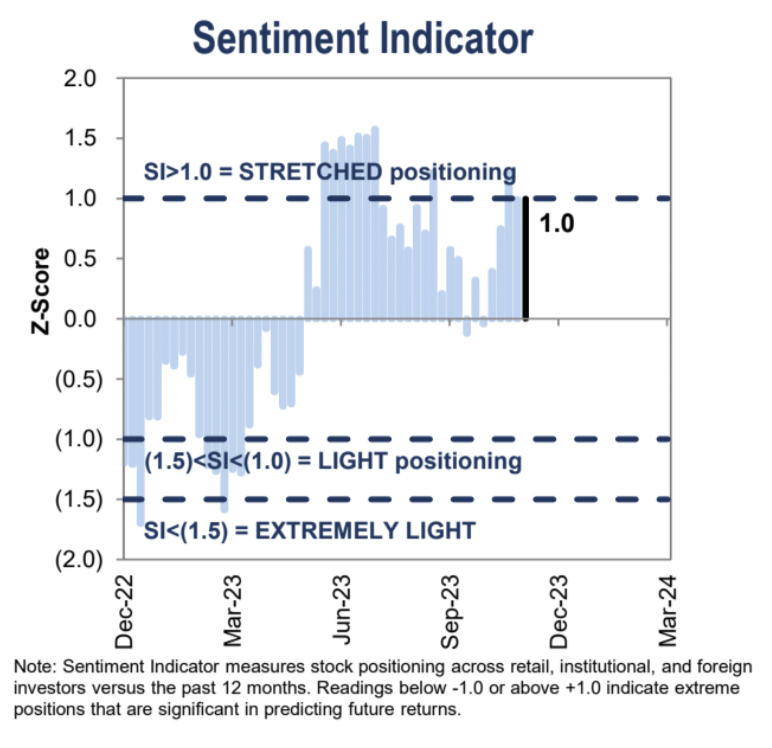

高盛情緒指標連續第三週維持在」過度」的1.0 或以上

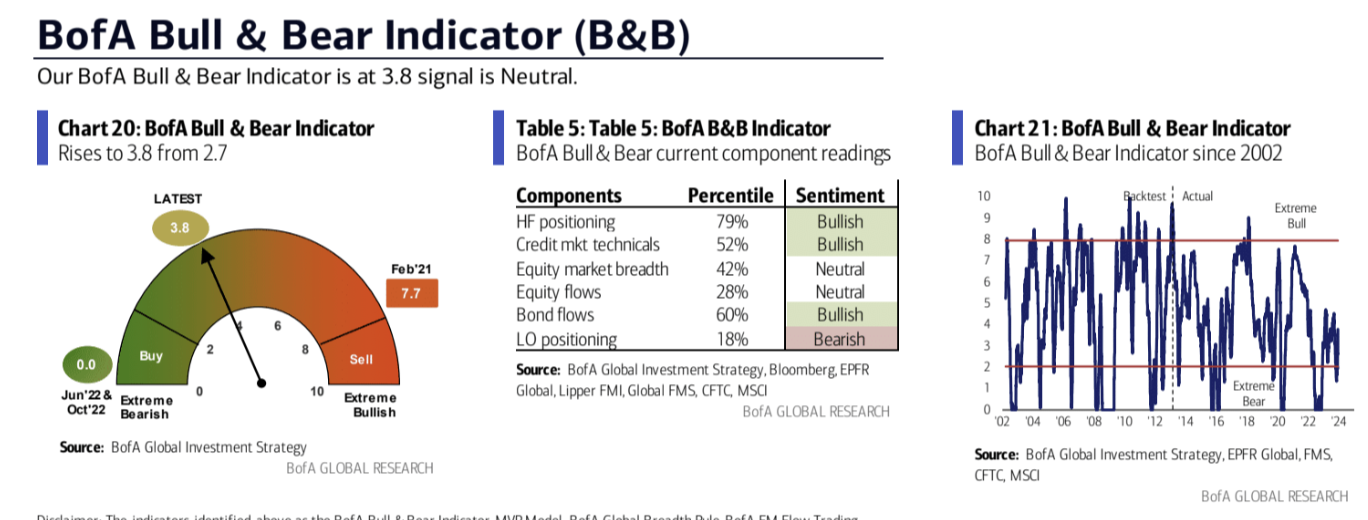

BofA 市場情緒指標(Bull Bear Indicator)大幅上升至3.8,顯示投資者悲觀情緒正在明顯改善。不過此指標接近中性區,意味著市場情緒轉向不再對風險資產有利。

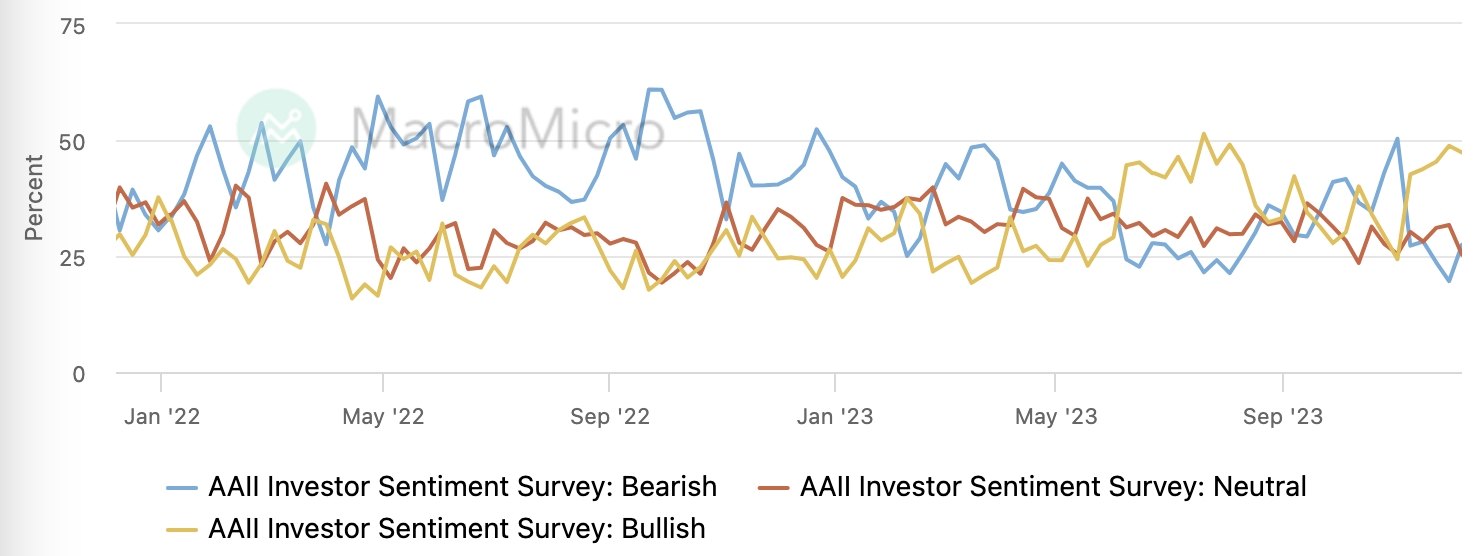

AAII 投資人調查看多情緒略為下降,看空情緒略為上升:

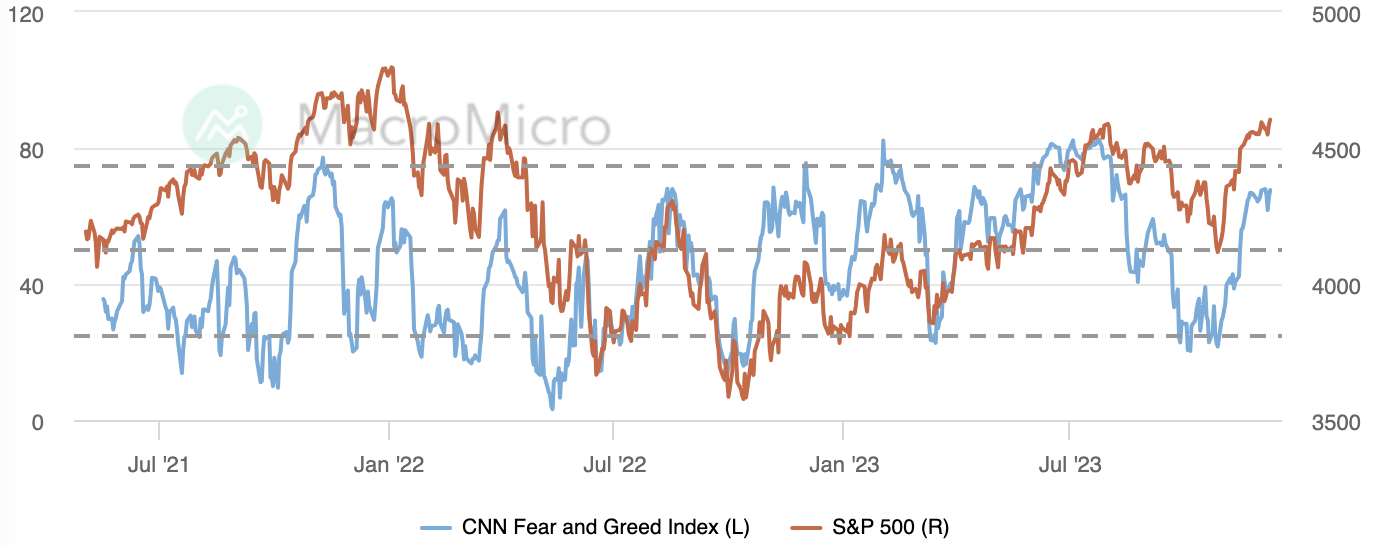

CNN 恐懼貪婪指數維持在8 月初來高點上週幾無變化:

機構觀點

GS:樂觀情境已反映在價格中,考慮下行保護

標準普爾500 指數的整體市盈率僅比高盛的樂觀情境低5% 。高盛的樂觀情境基於實際收益率降至1.5% ,市盈率達到20 倍。而目前實質殖利率2% 左右,市盈率接近19 倍。 GS 認為未來可能有三種情況:

如果實際收益率因為通膨下降和美聯儲的寬鬆政策而進一步適度下降,市盈率可能達到20 倍。

如果實際收益率因經濟成長的彈性而適度上升,市盈率可能是18 倍。

如果實際收益率因經濟成長擔憂而進一步大幅下降,市盈率可能為17 倍。

另外還要考慮:

市場已經料到2024 年130 個基點的美聯儲降息,高於高盛經濟學家的預期。銀行業策略師認為市場難以再對降息進行更樂觀定價。

高盛情緒指標從10 月的中性讀數上升到了今天的+ 1 標準差「streched」狀態。表示投資者在最近的反彈中重新增持了風險。

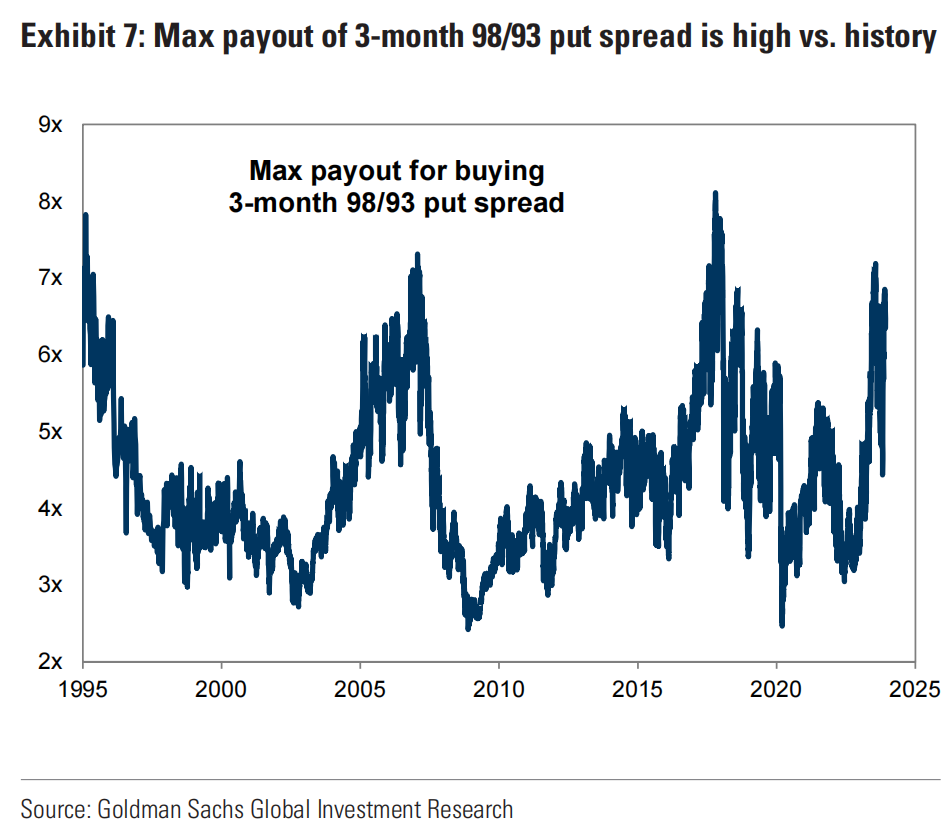

綜上,考慮到樂觀情境可能已在當前股價中反映出來,GS 建議投資者可能需要購買下行保護,例如建立看跌期權價差:

買入看跌期權:投資者可以買入一個行使價比標普500 當前水準低2% 的3 個月看跌期權。

賣出看跌期權:同時,投資者可以賣出一個行使價比標普500 目前水準低7% 的3 個月看跌期權。

兩個行使價之間的差值是5% ,這個5% 寬的看跌期權價差的潛在最大回報在過去28 年的歷史中排在95 百分位,表明這種價差策略在過去相對於其他策略而言有著很高的潛在回報(這種策略的信仰基礎是美股正常的回檔一般不超過5% ):

這種策略的好處是,如果市場下跌,買入的看跌期權增值,但如果市場下跌不足7% ,賣出的看跌期權失效,此時利益最大化。因此整體上的損失只是淨權利金。而購買單一看跌期權的投資者所承擔的風險是他們支付的權利金。

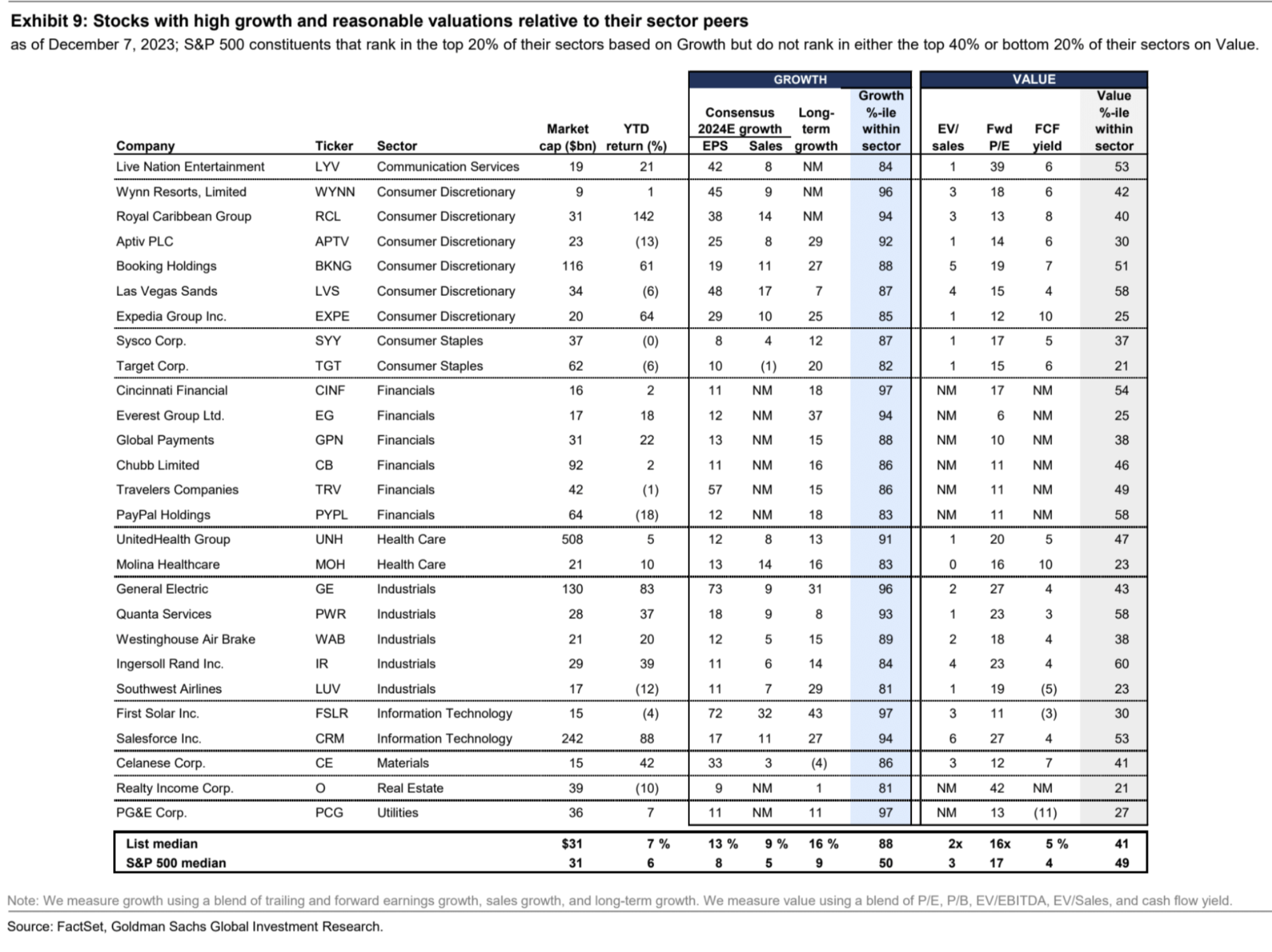

GS:明年宜押注高成長公司

根據GS 宏觀模型,當經濟成長接近趨勢水準,經濟成長放緩,利率和通膨下降時,成長股的表現優於價值股。高盛經濟學家預計2024 年美國GDP 成長率為2.1% ,利率策略師預期利率已見頂,這將是有利於成長股表現超過價值股的環境。如果由於數據疲軟導致利率進一步下降,預計增長股也將領先,除非經濟進入衰退。經濟成長significant acceleration 也可能導致價值股表現超過成長股。但高盛認為這種情況不太可能出現。

下圖是GS 篩選的相對於行業同業具有高成長和合理估值的股票。這些股票在成長方面排名在其行業的前20% ,但估值既沒有排名在其行業的前40% 也沒有排名後20% :

下週關注

歐美央行年內最後一次會議。最近經濟數據走弱支持美聯儲下調經濟展望包括點陣圖的利率預期,但鮑威爾講話可能繼續保持強硬口吻以求維護聯邦儲備銀行信譽。這些內容如果發生對市場至少不會構成利空,但鑑於最近情緒高漲也不排除出現賣事實兌現最近的漲幅。最大的意外可能出現在點陣圖下調度不夠,例如點陣圖對明年底降息預測低於50 bp,這可能導致市場大失所望。目前大部分機構都預測明年降息在100 bp 以上,例如ING 預測150 ,UBS 預測275 ,巴克萊預測100 ,麥格理225 。

FMOC 會議前夕會公佈12 月通膨數據,分析師預計,不包含食品和能源的核心CPI 年率將穩定在4% ,環比為0.3% ,與10 月份的0.2% 基本持平;汽車、電力和取暖成本以及汽油價格的下降顯著。總體而言,該數據可能顯示通膨壓力正在明顯減弱。由於上個月名義CPI 環比0% ,這個數字萬一跌倒負數,那則會相當提振風險情緒。