R.I.P. "去中心化"穩定幣

原文作者:TapiocaDao

去中心化

去中心化"去中心化"去中心化

去中心化

去中心化"去中心化"去中心化

穩定幣都因為一家銀行的失敗而與美元發生脫錨(達到10% 或更多)?

大多數去中心化穩定幣是如何變成最終都以USDC 為支持資產的?

一級標題

去中心化"去中心化"一級標題

一級標題

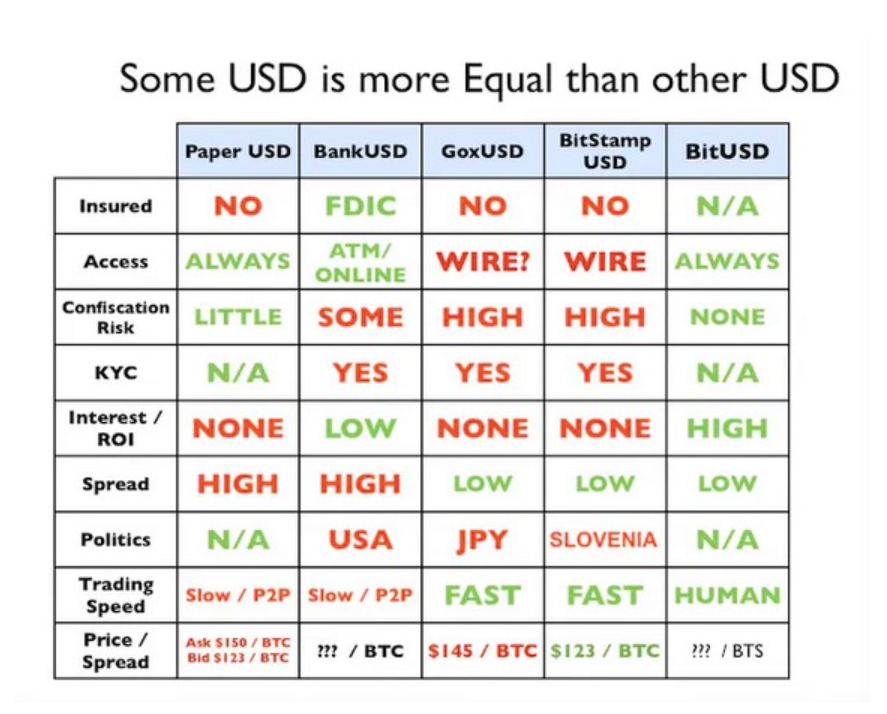

DeFi 之父- 去中心化穩定幣"在2014 年初,最令人驚嘆、最大膽、最具創新性的區塊鏈技術發布,我個人將去中心化金融的創造歸功於這個人,他就是丹·拉里默(你可能知道他是"以太坊殺手

EOS 的創始人)。但我不是在談論那個失敗的項目,而是關於BitShares 這個項目。

BitShares 的誕生帶來了BitUSD——第一個去中心化穩定幣!"二級標題"二級標題

二級標題

那麼,BitUSD 是如何工作的呢?

BitUSD 並不像泰達幣(Tether)一樣由現金儲備支持(我只是假設有現金儲備,我說得對吧?),而是由BitShares 的原生代幣BTS 支持。"要創建1 美元的bitUSD,您需要提供價值2 美元的BTS 作為抵押品,因此bitUSD 是第一個"超額抵押

穩定幣或抵押債務倉位(CDP),具有相當於200% 的抵押比例(或50% 的貸款價值比例,即LTV)。"您可以通過提供bitUSD 來兌換底層的BTS 抵押品,或者如果抵押品係數下降到150% ,將會發生一種簡單的清算機制,通過"追加保證金

機制來買入與bitUSD CDP 相關的BTS 並進行清算(再次強調,這是在2014 年)。

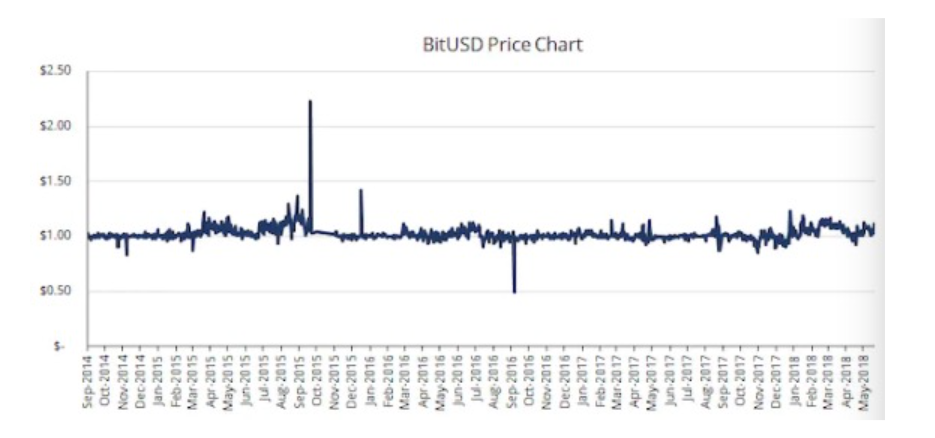

這一切看起來很不錯,但bitUSD 是如何保持與美元的價格錨定的呢?"BitShares 白皮書的一個真實引用:"

到目前為止,我們已經展示了BitUSD 的價格與實際美元之間高度相關,但我們沒有提供任何實際建立價格的合理方法。

實際上,BitUSD 的價格是根據其在BitShares 內置的DEX 上與BTS 的權重相對比來確定的。沒有直接的機制來強制bitUSD 的1 美元價格錨定。

但是誰在乎呢!雖然幾乎沒有智能幣保持錨定,但bitUSD 基本上保持了與美元的錨定。

但在2014 年,有了BitShares 區塊鏈上的bitUSD,您可以進行外匯交易,在早期的DEX 上購買bitGOLD 和其他真實世界的合成資產,借貸以獲得收益,對這些智能幣進行抵押借貸,做多或做空這些資產,幾乎涵蓋了您在今天的DeFi 中可以想像到的所有功能,只是,沒有什麼是最終真正起作用的。"二級標題"二級標題

二級標題

沒有繁榮?"不,除了沒有預言機實時餵價、BitShares 交易所的低交易量容易被操縱、以及穩定機制類似於"嗯,它應該值1 美元,為什麼不是呢?

之外,還存在一個更為關鍵的問題:"也許邏輯上認為"bitUSD 以BTS 為200% 的抵押,所以至少不會出現死亡螺旋

聽起來很合理,但BTS 是什麼呢?它是一種高度流動性不足且波動性很大的資產。抵押資產的質量幾乎和抵押比例(以及債務上限、清算系統、預言機質量和許多其他因素)一樣重要。

因此,bitUSD 失去1 美元錨定只需要BTS 迅速大幅下跌50% 或更多,而清算者將不再清算底層的BTS,因為這樣做將不再盈利。"一級標題"一級標題

一級標題

進入DAI 時代

致敬尼古拉·穆舍吉安Nikolai Mushegian,一個真正的創新者"在快速穿越歷史的過程中,我們來到了2017 年的"單一抵押物

DAI,它由傳奇的MakerDAO 及其領導人Rune 創建。 DAI 的名稱來自於加密貨幣的創始人WeiDai(還有其他含義)。具有諷刺意味的是,Rune 曾是BitShares 社區中眾所周知的成員,實際上,最初Maker 的部署目標就是在BitShares 上。

與bitUSD 相比,DAI 在技術上的進步非常大。但讓我們從相似之處開始講述:

DAI 的抵押比例為150% ,略低於BitUSD,首先提供了更高的資本效率(更少的閒置流動性)。 DAI 只支持以太坊,與之類似,BitUSD 只由BTS 支持。"DAI 也是一種基於CDP 的穩定幣,但更加複雜。如果借款人因Maker 的利率而累積了太多債務,一個離鏈清算機器人可以以盈利為目的購買部分用戶的抵押品,這是一個比BitShare 的"強制平倉

機制更加順暢和高效的系統。

二級標題

二級標題

二級標題

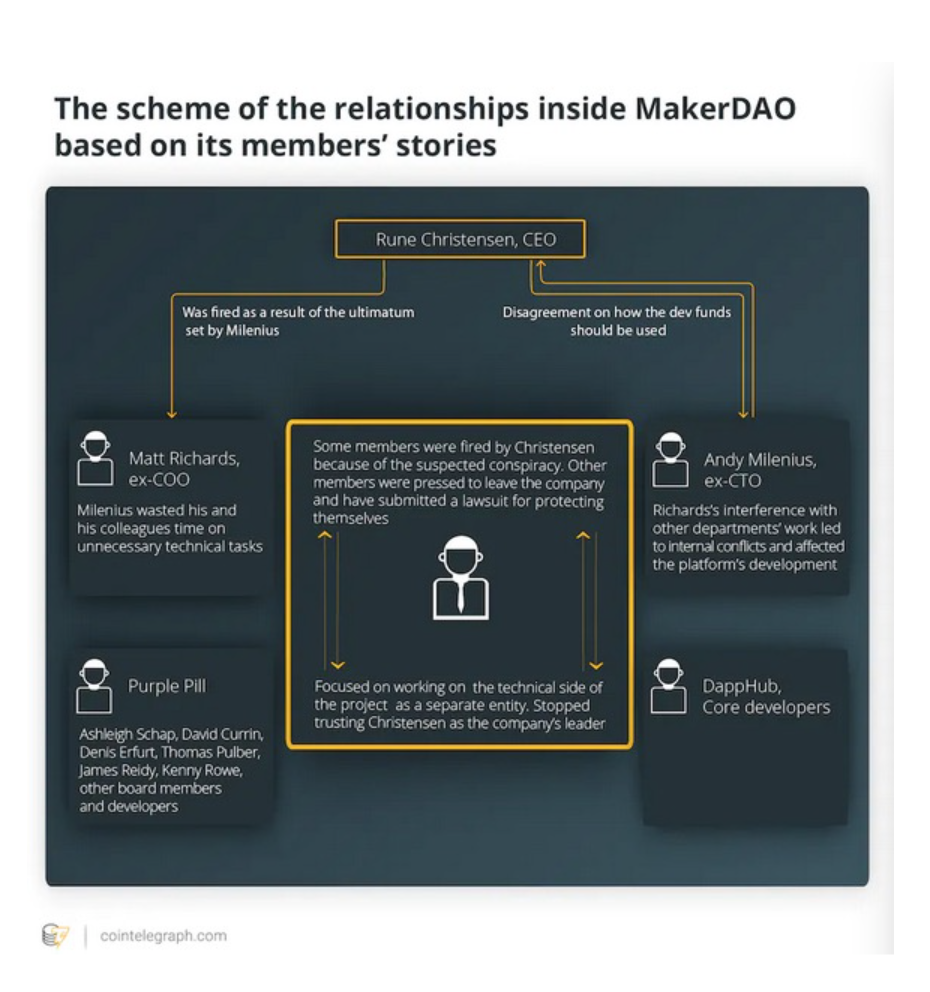

權力鬥爭

由於實際上DAI 穩定幣取得了近1 億美元的流動性,當然就必然開始了一場權力鬥爭,而這場鬥爭在2019 年開始。

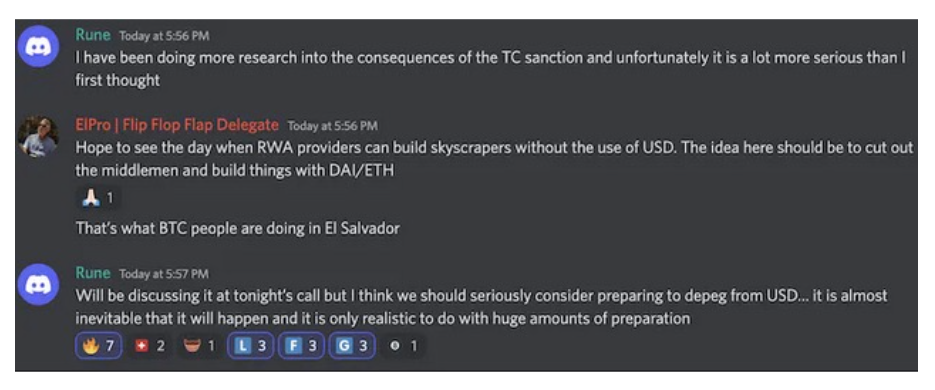

Rune 的觀點發生了轉變-他認為純去中心化主義的道路限制了DAI 的潛力,Maker 需要將自身整合到傳統金融體系中,才能真正展翅高飛。 Maker 在這一轉變中失去了其首席技術官Zandy。 Zandy 在2019 年4 月3 日留下了一篇名為《Zandy 的故事》的公開回憶錄。

你永遠無法確定這是在2019 年還是2023 年寫的,Zandy 顯然在事情發生之前就知道即將發生的事情:

在Zandy 離開後,Rune 取得了勝利,他決心通過將傳統金融界高度複雜和嚴格監管的金融系統與DeFi 的無信任交易媒介- DAI 相結合,來實現對世界的統治。

Rune 給MakerDAO 的貢獻者提供了兩個選擇-紅色藥丸或藍色藥丸:

二級標題

二級標題

二級標題

毒蘋果的誕生

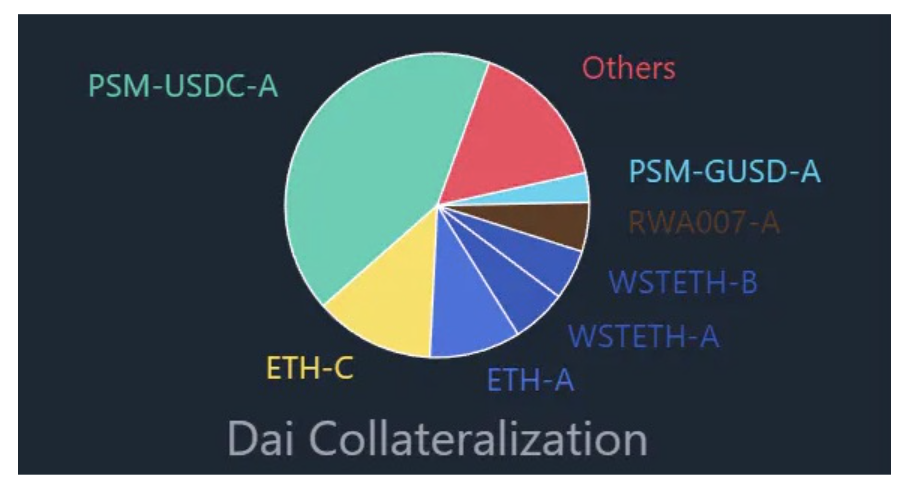

到了2020 年,多抵押品DAI 誕生了,支持除了ETH 之外的更多抵押品來鑄造DAI。 Basic Attention Token(BAT)是第二種允許抵押為DAI 的資產。傳奇的Maker PSM(“價格穩定模塊”)通過MIP 29 誕生,它使得DAI 可以通過低滑點和低費用與其他資產進行輕鬆交換。

在2020 年3 月16 日這個決定性的日子,Maker 引入了第三種抵押品來支持多抵押品DAI,那就是Circle 的USDC。

這對於DeFi 來說是一個極其重要的事件。然而,起初它確實是通過一種較為“隔離”的方式進行的- USDC 被設定了一個上限,即它能夠支持DAI 的數量,當時大約為10% ,相當於2000 萬美元。

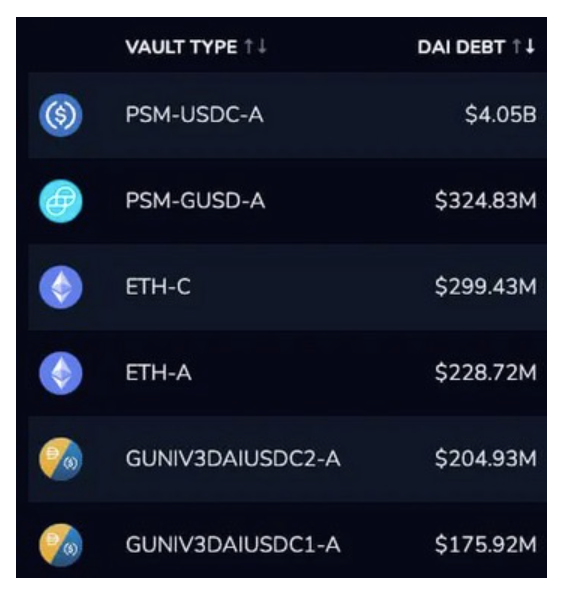

然而,隨著這顆毒蘋果的咬下,DAI 的USDC 抵押迅速增長,最終成為DAI 的主要支持資產。 USDC 目前佔據了DAI 流通量的57% ,並且佔據了其40% 的支持資產。

這一事件後湧入越來越多“去中心化”穩定幣對中心化的毒蘋果(USDC)咬一口,以在2021 年的牛市狂歡時期獲得實質性的採用。

中心化實體如Circle 所提供的大量資本吸引力太過強大,以至於很容易忘記加密貨幣被創造出來的真正原因-即2008 年金融危機和由無休止的貪婪所引發的銀行機構的不斷崩潰和無節制的放縱。

15 年後,我們還是停留在同一個該死的地方, 為了更好地理解過去幾個月的加密貨幣領域:

Silicon Valley Bank: 18 億美元的損失

Silvergate Bank: 10 億美元的損失

FTX: 80 億美元的損失

Celcius: 50 億美元的損失

Three Arrows Capital: 35 億美元的損失

Genesis(Digital Currency Group): 34 億美元的損失

總計: 227 億美元

儘管2008 年雷曼兄弟的破產損失達到6000 億美元,我們可以選擇繼續欺騙自己相信中心化實體“太大而無法失敗”,以及認為USDC 封套之所以被視為去中心化是因為其以去中心化的方式進行治理,即使Circle(或政府)可以按下一個按鈕將它們消滅。

或者,我們可以接受”沒有中心化實體太巨大而不會失敗”的事實,並且需要一種無需信任且能夠抵禦審查的與美元掛鉤的貨幣-這正是DAI 曾經所代表的,在真正的去中心化金融中,這是最基本的需求之一。

請注意:

2022 年8 月,亞歷克謝·佩爾采夫(Tornado Cash 的創建者)被逮捕後,Rune(看似)意識到了DeFi 所面臨的嚴峻情況,甚至表示我們應該認真考慮將一個價值數十億美元的穩定幣(DAI)與美元脫鉤。

中心化實體現在擁有了對所謂“去中心化”穩定幣的關閉開關,他們可以隨時打開這個開關- 以及大部分“去中心化”金融系統,就像對待一個蟲子一樣。

不久之後,Rune 發布瞭如今(臭名昭著的)的Maker 終局提案。

這種激進的轉變將採取措施來啟動Maker 的化療計劃,治療其中心化的癌症- 將ETH 積累到Maker PSM 中,最終將剩餘的USDC 全部轉化為ETH,成為一個無審查的,自由浮動的非穩定幣。

在Silvergate Bank、Silicon Valley Bank 和Circle USDC 脫鉤的崩潰之後,Maker 還發布了一項緊急提案,開始清除Maker PSM 中的中心化資產,因為DAI 正在失去錨定。

但不幸的是,我認為這種癌症是晚期的。

Maker 和DAI 面臨更深層次的問題:

循環融資:用DAI(DAI/USDC LP - 3.75 億美元)來支持DAI。用DAI 來支持DAI,沒錯,你沒看錯!

更多的中心化: 3 億美元的Gemini USD(GUSD)用於支持DAI。

託管風險:Maker PSM 的16 億美元USDC 借給了Coinbase Prime。

更加中心化:濫用Maker 的可升級自動化合約,從DAI 存儲庫(Wormhole Hacker 的2.02 億美元)中奪取用戶資金,供英國法院使用。

請注意有關Wormhole 黑客逆向攻擊的說明:

雖然Wormhole 黑客的資金被盜並且應該被歸還給合法所有者,但真正的去中心化和無信任協議不能決定這一點。想想其中的影響?法院現在可以命令協議奪取用戶的資金嗎?這就是DeFi 嗎?

一級標題

一級標題

一級標題

瑞克與莫蒂(Rick&Morty)與去中心化穩定幣

你可能會說的第一件事是,“等等,瑞克?”親愛的讀者,請耐心等待。

在這位穩定幣的“大師”使用真名之前,他的名字是瑞克——這顯然顯示了他敏銳的智慧——他借用了受歡迎的“瑞克與莫蒂”卡通片的主角之一的化名,以及他公司的一位工程師“莫蒂”。

那麼,“瑞克”和“莫蒂”構建了什麼呢?基礎現金(Basis Cash),但實際上他們並沒有真正“構建”什麼。基礎現金實際上在瑞克自稱為穩定幣的“大師”之前就存在了,並且它的根源可以追溯到Basecoin / Basis。 Basecoin 是一種無擔保算法穩定幣,利用了現在普遍使用的貨幣發行模型。基本上,當Basecoin 低於其錨定價格時,會拍賣Base 債券以重新錨定它,當Basecoin 高於錨定價格時,會發行股份。

讓我們暫停一會兒——什麼是算法穩定幣?算法穩定幣不是直接以支持物作為後盾,而是依靠數學公式和激勵機制與美元持有價格等價。

目前主要採用的三種算法穩定幣模型是Rebases, Seigniorage 和Fractionally Backed,即部分支持——這是抵押和貨幣發行的混合。

Rebases——穩定幣鑄造和銷毀其供應量以使其與美元保持錨定,Ampleforth 就是一個例子。通常,Rebases 穩定幣已經不再流行。

Seigniorage——這些穩定幣通常擁有多代幣經濟體系。一個是穩定幣本身,另一個是非固定價格的第二代幣,用於保持穩定幣的穩定。通常會採用激勵措施來引導市場參與者購買或出售第二代資產,以保持穩定幣與錨定價格一致。

Fractionally Backed——部分貨幣發行,部分抵押。 Frax 就是一個例子。儘管完全由USDC 支持,但Frax 最近已正式宣布將成為超額抵押的穩定幣,並通過FIP-188 明確了這一點。

然而,Basecoin 從未被部署,因為其創始人Nader Al-Naji 表示存在強制Basecoin 關閉的監管限制。然而,Nader 卻認為克隆比特幣區塊鏈並給其貼上“BitClout”這種令人極為尷尬的名字,以0.80 美元的價格將CLOUT 代幣賣給風險投資者,然後以180 美元的價格將其賣給散戶投資者,從中獲得毫不費力的5000% 收益,並不會引起監管機構的擔憂。在Nader 的心目中,為什麼Basecoin 的機制比他和一群“一流”風投公司欺騙散戶投資者獲得巨額利潤更違法,這位主管永遠不會明白。

然而,回到我們的穩定幣大師“瑞克”,他並不關心Nader 的法律擔憂,或者更重要的是技術的可持續性。在2020 年夏天的他的Telegram 群中,他發表了一項公告,堪比在山上的佈道詞:

“餵,各位玩家,還記得Basis 是什麼嗎?它是一個早期的'DeFi'算法穩定幣,有著很高的雄心壯志,但由於涉及SEC 的風險而被關閉。今天,我們將Basis 從墳墓中復活。”

憑藉這項公告,“瑞克”開始了他的任務,構建許多沒有後盾、無憂無慮的貨幣發行模型的算法穩定幣,其中有一個我們都很熟悉的(不用擔心,我們會說到的) 。

Basis Cash 於2020 年夏季推出,由Rick 和Morty 部署了Basis Cash(穩定幣)、Basis Bond(國債)和Basis Share(國庫券)。

美國財政部是美國政府負責印製美元、發行國債和國庫券的機構。因此,像Basis Cash 這樣的算法穩定幣實際上並沒有創新,只是簡單地模仿了實際的法定貨幣系統,完美地運作著。

Basis Cash = 美元,Basis Bond = 國債,Basis Share = 國庫券。

需要補充的一點是,美國政府的全面信譽和信用當然與“瑞克和莫蒂”是相等的,對嗎?

Basis Cash 是一個糟糕的構想和龐氏騙局的實踐,最終在2021 年1 月跌至0.30 美元之前吸引了3000 萬美元的資金。但Rick 和Morty 還是忙得不亦樂乎,他們推出了Empty Set Dollar(ESD),市值達到2200 萬美元,但在幾個月內跌至一分錢;Dynamic Set Dollar(DSD)則是一個即時的失敗。

那麼為什麼Basis Cash 失敗了? Basis Cash 是這三個項目中表現最好的,市值達到1.7 億美元,令人驚訝的是,實際上並沒有發生災難性的失敗,只是它從未保持住與美元的掛鉤。

這句話的最佳總結來自以下引述:

“當DeFi 的人們忙於將零和遊戲陷入像@emptysetsquad、@dsdproject 和@BasisCash 這樣的陷阱時,記住算法穩定幣中唯一真正的穩定力量是增長的採用和使用。”

這句話是誰說的?就是Rick(瑞克)本人,也就是創造了ESD、DSD 和BAC 的那個傢伙。

這怎麼說得通呢?為什麼Rick 會把自己的項目稱為“零和遊戲”?

一級標題

一級標題

一級標題

是我毀了DeFi?

是的,你毀掉了DeFi - 進入Terra 時代。

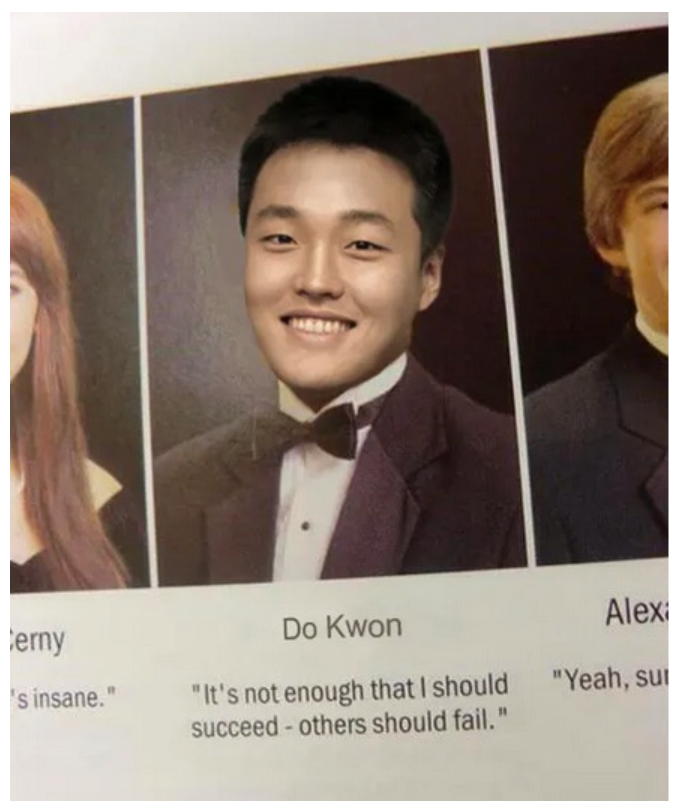

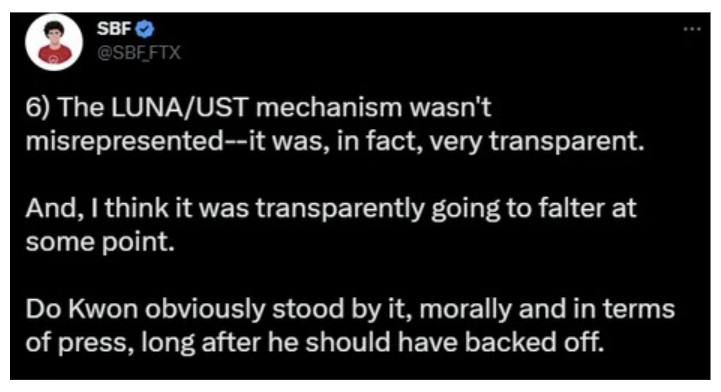

2019 年,Do Kwon 和Terraform Labs 在新加坡註冊成立,以每個LUNA 代幣18 美分的價格完成了種子輪融資,創建了一個Cosmos 區塊鏈,並得到了幾乎所有“頂級風投”(一個自相矛盾的詞)的參與。

隨後不久,在2020 年,UST 在Terra 區塊鏈上被公開宣佈為一個“去中心化”的“穩定幣”。然而,故事的第二個關鍵部分是,Terraform Labs 的一名工程師創建了Anchor Protocol,這是一個在Terra 上的貨幣市場,可以獲得以UST 支付的高一致性收益。 Terraform Labs 的開發人員告訴Do,他們將為UST 設定Anchor 的收益率為3.6% 。在Anchor 上線前一周,Do 告訴他們:“ 3.6% ?不,我們來設定為20% ”。

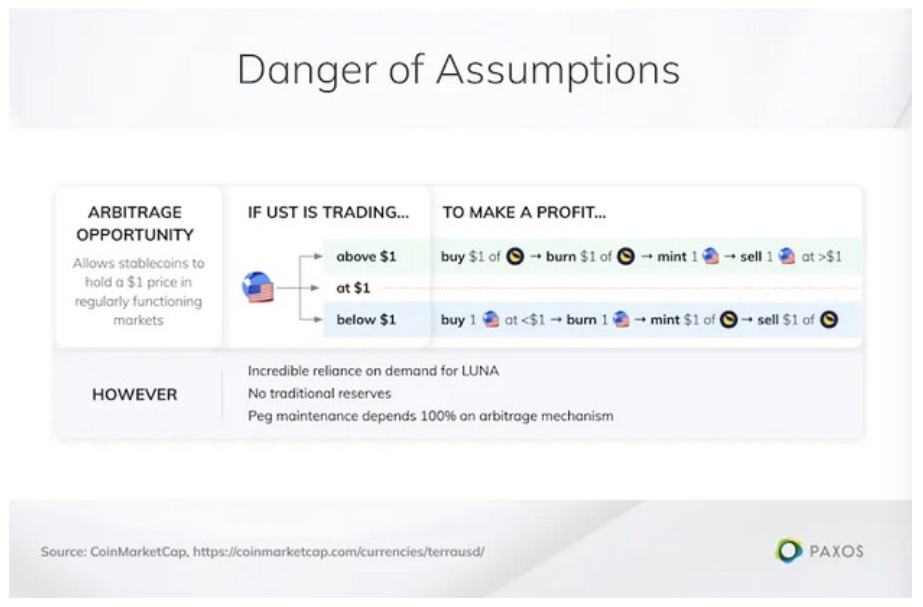

UST,又稱為TerraUST,是一個“去中心化”的“穩定幣”。許多匿名用戶錯誤地認為UST 是由LUNA 支持的,但事實並非如此。

UST 沒有任何支持,它是一個純粹的鑄幣權算法的無擔保“穩定幣”。

我們已經討論過鑄幣權模型了,但再解釋一次:你可以通過銷毀1 美元的LUNA 來創造1 UST,反之亦然。

如果UST 超過了錨定價格,你可以將1 美元的LUNA 兌換為價值超過1 美元的1 UST,並以利潤出售。

如果UST 低於錨定價格,你總是可以以1 UST 換取1 美元的LUNA。 (這是重要的部分)

在理論上,這個模型在某種程度上可能看起來是合乎邏輯的。但請記住,“算法穩定幣中唯一的穩定力量就是不斷增長的採用和使用”。

那麼,為什麼有人會冒著風險持有或使用UST 而不是USDC 或DAI 呢?

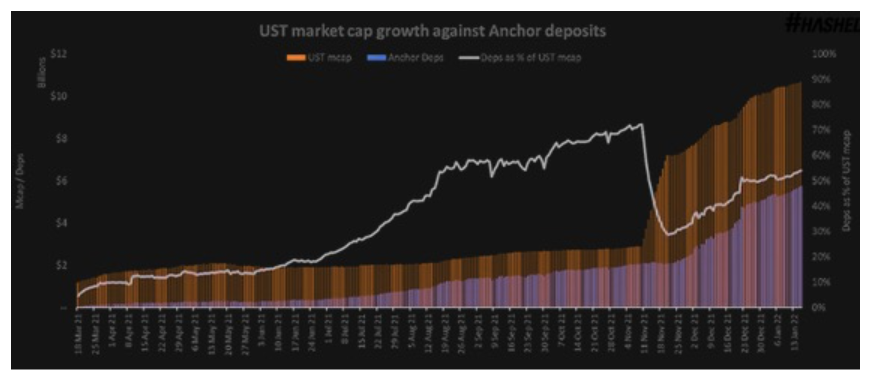

好吧,這就是價值600 億美元的答案了,還記得Anchor Protocol 嗎?那是Terra 的中央銀行。還記得那個20% 的保證收益部分嗎?

二級標題

二級標題

黑色星期三

黑色星期三

英國在1990 年加入了歐洲匯率機制(ERM)。 ERM 基本上是將成員國貨幣與歐洲貨幣單位掛鉤。這個歐洲貨幣單位將確保所有成員國的貨幣在彼此之間以“區間”進行交易,最大程度地減少歐洲貨幣匯率的波動,以便順利過渡到共享一種歐洲貨幣。然而,當成員國將他們的貨幣相互掛鉤時,他們在人為地改變貨幣的價值,以便更容易進行兌換,因此可能使貨幣處於脆弱的狀態。

德國馬克(DM)在統一的德國大力增長,因此ERM 的大多數成員國將其貨幣決策與德國央行掛鉤。然而,這存在一個問題,那就是德國經濟蓬勃發展,而英國則感受到了經濟停滯中的通貨膨脹的困擾。

英國加入ERM 時將其匯率設定為1 英鎊等於2.95 德國馬克,大大高估了英鎊的價值。英國的通貨膨脹繼續失控,迫使他們將利率提高到10% ,進一步加劇了經濟的困境。

一個名叫喬治·索羅斯的億萬富翁看到英國以過高的匯率加入ERM 後,決定通過以20: 1 的保證金頭寸對英鎊進行100 億美元的空頭交易。中央銀行家認為索羅斯過度槓桿,就像一個對Web3 VC 上癮的人一樣,但索羅斯知道這是一個易於推翻的紙牌屋,他可以輕鬆地推倒它,從中獲得無盡的現金。

二級標題

二級標題

黑色星期六

黑色星期六

在Twitter 上,@FreddieReynolds 不久前描述了一種類似於黑色星期三的攻擊來摧毀Terra 和UST 之後,Do Kwon 從Three Arrows Capital 等公司籌集了10 億美元,創建了一個以比特幣為基礎的“Luna基金會警衛”,用於回購LUNA/UST 以保護UST 的錨定。

不幸的是,對於Do Kwon 來說,如果你還記得黑色星期三,就像英國一樣,Do Kwon 正在實施回購,而他的中央銀行Anchor 也陷入了困境。

現在有140 億美元的UST 存入了Anchor,維持這個規模將需要每年超過10 億美元的成本。關於為什麼這沒有被發現是可笑地不可持續的,稍後再說。

Do Kwon 聲稱Terra 不會出現任何問題。然後他臭名昭著地宣稱DAI 將被他搞死,並利用Curve 的FRAX/UST/USDT/USDC 4 池對抗Curve 的3 池(DAI/USDC/USDT)。

隨著借給Anchor Protocol 存款人的不斷增加的收益推向臨界點,通過Abracadabra 的Degenbox(Bentobox)策略在UST 上提供10 倍槓桿,為Anchor 提供接近100% 的收益率,又有近30 億美元的存款從Anchor 獲得了不可持續的、可笑地高槓桿的收益。這個Degenbox 策略是有史以來最賺錢的收益策略,全部建立在Terra 荒謬的龐氏騙局之上。

事情達到了臨界點,Anchor 的總收益儲備為6, 550 萬美元的UST,用於支付給在Anchor 上借出數十億美元的UST 的存款人的20% APY。

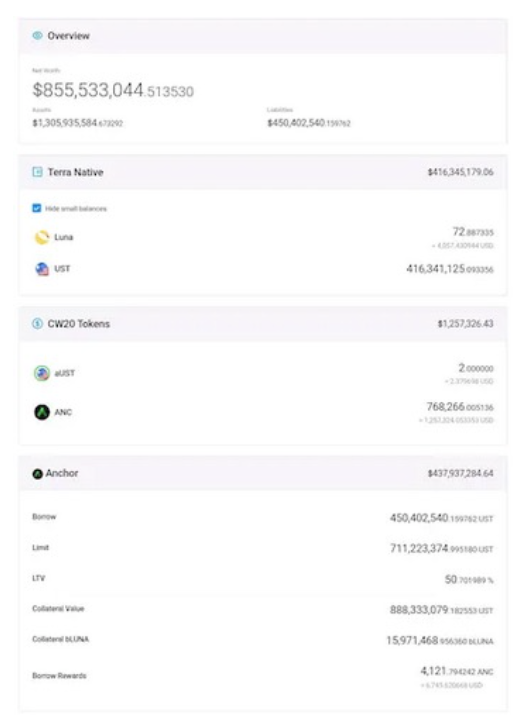

那麼為什麼沒有人看到Anchor 正在大量虧損呢? @FatManTerra 發現聲名顯赫的小丑級別的風險投資公司TFL 和Hashed 正在操縱Anchor 的借入資本,使其看起來不會出問題,好像有真實的借款使得UST 的20% APY 可持續。

這個賬戶借入了4.5 億美元的UST,沒有獲得任何收益,因此放棄了2900 萬美元的收益,並支付了4400 萬美元的貸款利息。還有很多類似的“巨鯨”賬戶,只是為了讓Anchor 能夠以虛假的貸款利息維持其對UST 的20% APY。

二級標題

二級標題

二級標題

Do,你喜歡坐牢嗎?

一個攻擊者(絕對不是SBF OTC)積累了10 億美元的UST,並藉入30 億美元的比特幣建立了一個巨大的比特幣空頭頭寸。

記住——Luna Foundation Guard(LFG)正在積累比特幣來保護UST 的錨定。

首先,攻擊者恰好等待著UST 從Curve 的3 Pool 遷移到殺死DAI 的4 Pool,以使其UST 流動性足夠低,以便輕鬆地將其排空,其中還剩下3.5 億美元的UST。記住,Do 宣稱DAI 將會被他的手終結,並通過4 Pool 實際上準備好了(以及UST)與4 Pool 一起自殺。我發誓這不是編的。

其次,在UST 開始大幅下跌($ 0.97 )進入解錨狀態後,他開始在幣安交易所拋售UST。 LFG 隨後開始出售BTC 以買回UST 並修復解錨狀態。請記住,我們的攻擊者在做空BTC,因此通過出售BTC 保護他們的錨定,他們實際上讓攻擊者在兩個方向上獲利(LUNA/UST 下跌= 獲利,BTC 下跌= 獲利) ,這使得這筆交易相當聰明。

當Curve 3 Pool 被清空後,攻擊者開始用其餘的UST 持倉在幣安交易所瘋狂拋售,進一步導致解錨情況惡化,隨之引發了銀行擠兌。

二級標題

二級標題

二級標題

TerraUST 結論

雖然UST 對“去中心化”穩定幣的消費者信心造成了重大打擊,但它傳達了一個重要的教訓。算法穩定幣在長期內根本行不通。

除非比支出更多地流入無需信任的去中心化貨幣,否則它無法保持與美元的錨定。這意味著,對於每一美元的去中心化美元(Decentralized USD),需要有超過一美元的資金支持。雖然現在的法定貨幣沒有後盾,但甚至在上個世紀,法定貨幣也始於與貴金屬的充分支持。

一級標題

一級標題

一級標題

進入Omnichain Dollar

“去中心化”這個詞已經成為自嘲的符號,僅僅是一種意識形態上的花招,用來吸引不了解加密貨幣的人。我們拒絕這種前景,並相信是時候回歸到真正無需信任和去中心化的貨幣,正如加密貨幣和去中心化金融(DeFi)在2008 年金融危機中根植的無政府主義根源所確定的那樣。 2022 年11 月8 日和2023 年3 月11 日的事件已經證明,這是DeFi 為了生存而必須前進的唯一路徑。必須劃定一條底線,為了確保真正的DeFi 應用,不僅僅只是生存,而且還需蓬勃發展,我們要再次在鏈上建立起去中心化的美元貨幣。

在這個基礎上,TapiocaDAO 向全球的匿名用戶介紹了Omnichain Dollar(USDO),它建立在一個DAO 治理的去中心化中央銀行Tapioca 之上。

塑造USDO 的五個原則:可組合性:

我們現在生活在一個多鏈世界中。在DeFiLlama 上列出了179 個鏈,而以太坊目前僅佔總鎖定價值的60% 。根據Tapioca 社區的數據,大多數成員至少定期使用3 個鏈。我們不能在一個鏈上發行穩定幣,然後在另一個鏈上存儲(經常受到黑客攻擊的)信用額度(例如以太坊上的USDC 對比Avalanche 上的USDC.e)。因此,USDO 是為多鏈世界而建立的,可以在各個鏈上進行鑄造和銷毀(傳送),而無需使用橋接或中間人。 Axelar 等競爭對手使用一個中間人共識鏈Wormhole,Multichain 和Nomad 曾經受到黑客攻擊並使用中間人,較為不知名的跨鏈解決方案,如Synapse 和Abacus/Hyperlane 分別使用中間人和未知的外部驗證者集。無需信任:

一些穩定幣(例如MIM)需要基於從5/10 多簽名合約進行鑄造,同時需要手動幹預來填充其市場。 USDC 和USDT 顯然需要信任,因為鏈上發行的穩定幣需要真正有鏈下流動性支持。算法穩定幣需要某種機制,通過穩定幣和其代幣經濟體系的購買壓力保持穩定,這與對系統的信任有內在關聯。一些去中心化穩定幣包含可升級的合約,可能修改關鍵系統。 USDO 是根據用戶提供的抵押品無需信任地鑄造的,而Tapioca 的合約完全不可變。在USDO 的錨定能力方面,沒有對信任的假設,因為鏈上有高質量抵押品支持USDO 的發行量。在USDO 的中央銀行發行者Tapioca 方面,同樣是通過不可變的代碼,無需信任。穩定性:https://docs.tapioca.xyz/tapioca/core-technologies/singularity/big-bang)

USDO 不僅採用超擔保機制,最低抵押率為110% ,而且其流動性由Tapioca 的POL (POL - Protocol Owned Liquidity, 協議捕獲流動性)組成。用戶贖回oTAP 期權時會產生POL,然後通過Arrakis Vaults 跨鏈供應給USDO 的LP 交易對。這確保了USDO 的流動性深度不斷增長,無需擔心銀行擠兌,並且無需依賴外部系統(如Curve 的veCRV 賄賂)來確保足夠的流動性存在並保持錨定。高貸款價值比(LTV)可能看起來很危險,但清算是快速高效的,是在鏈下進行結算的。 USDO 的抵押品支持也不像DAI 和其他一些較小的穩定幣那樣被借出(再質押),這會帶來巨大的風險,特別是當利用再質押的抵押品進行槓桿操作時,實際上使穩定幣不再是超擔保的。最後,Tapioca 在“Big Bang”貸款中採用“抵押品負債比”(CDR)來鑄造USDO,這使得Tapioca 的Big Bang 市場能夠準確控制抵押品資產的支持權重和風險定價,以及控制供應的擴張和收縮。 (了解關於Tapioca Big Bang,可訪問:資本效率:

由於可以使用ETH、wstETH 進行90% 的LTV,以及在獨立的CDP(貸款)中使用其他資產進行80% 以上的LTV,這確保了休眠流動性需求盡可能小。其他穩定幣(如LUSD)需要大規模的穩定性池來覆蓋清算——在高峰時期,超過80% 的發行的LUSD 被存入了穩定性池。這導致二級市場出現流動性問題,並且次要地導致LUSD 始終在錨定價之上交易(支付溢價和偏離下限一樣糟糕)。抗審查性:

USDO 只能通過網絡燃料代幣(如ETH、AVAX、FTM、MATIC)以及Liquid Staking 衍生品(如RETH、stMATIC、sAVAX 等)進行鑄造。 USDO 沒有任何USDC 或其他中心化穩定幣支持。 USDO 還將與ETH 形成交易對,以確保即使USDC 被摧毀,用戶仍然可以繼續交易USDO,就好像什麼都沒有發生過一樣。

當然,這些都是USDO 的重要賣點,但為什麼有人想要使用USDO 呢?這就引入了“奇點”。

奇點是Tapioca 全鏈隔離借貸引擎,基於Kashi,允許用戶在諸如GMX 的GLP、Stargate 的ETH 和USDC、Curve 的TriCrypto 等有吸引力的收益資產上獲得高實際收益。由於Aave 和Compound(以及它們的無數分叉版本)擁有共享的抵押品池,它們無法提供這些更具風險的資產,也無法讓用戶獲得高效的槓桿。

這使得用戶可以在他們想要的資產上獲得槓桿,同時USDO 持有者獲得借出流動性的收益,這是奇點的第二個好處。在Aave 或Compound 中,利率的最小值和最大值是手動設置的,而奇點的利率是通過利用率來確定的,沒有最低或最高限制。

需求越大= 實際收益越高

這是一種可持續的方法,通過提供類似Anchor 的有吸引力的收益率來推動USDO 的採用,但無需依賴激勵或現金儲備,也不像Abracadabra 那樣為支持高收益的風險資產而產生過多的風險,以彌補USDO 的實際抵押品支持的不足。

USDO 可以填補DAI 留下的巨大空缺,成為DeFi 的基礎層資產的去中心化、不可變和無需信任的美元穩定幣。但更重要的是,它能夠以盡可能高的資本效率提供基於CDP 的超額抵押穩定幣,而不犧牲可持續性和穩定性,並且最後賦予DeFi 用戶在每個鏈上再次自由流動資金的能力,不再被停在不安全的橋樑收費站。

相信我們設計出了完美的去中心化穩定幣,能夠在不採取集中化的有害方式的情況下實現新的高度擴展——不可變的代碼畢竟是法律。