多案例分析代幣經濟設計思路

摘要

摘要

摘要

Token 是用於管理和激勵加密資產的措施,可以促進項目利益分配、影響用戶行為預期從而推動和生態發展。本文通過對多個案例分析,探索代幣經濟設計的思路。文章結構如下:

對商業價值進行評估,選擇合適的北極星指標

設計激勵,用Tokenomics 來激勵與懲罰相應的行為

選擇單幣vs.多幣,通常情況下Multi-token 可以幫助分離治理、遊戲等不同目的

選擇實現模型,考慮是否為同質化商品

針對流速問題,提升代幣Holdability

設計解鎖計劃與代幣分配

Tips:發行token 需要考慮合規、以及token 的內在價值;Token 不是零成本的,不要過早透支了成本;合理匹配支出和收入,避免最後只剩下投機者。

一、商業評估

1.1 項目價值

The Product

提供哪些產品和服務來幫助滿足客戶的基本需求?

哪些輔助產品和服務可以幫助客戶發揮作用?

產品和服務是有形的、數字的/虛擬的、無形的還是金融的?

The Pain Reliever

產品讓客戶感覺更好嗎?

是否解決了客戶的困難?

是否消除了客戶風險?

是否限製或消除了客戶常犯的錯誤? (例如使用錯誤,……)

是否消除了阻礙客戶採用解決方案的障礙?

The Gain Creator

結果是否達到或者超出客戶的期望?

是否優於當前令客戶滿意的解決方案?

是否使客戶的工作或生活更輕鬆?

1.2 制定北極星指標

北極星指標(North Star Metric),又稱唯一關鍵指標(One Martric That Matter,OMTM)。之所以用北極星來命名,因為它確立後就如同北極星般指引全公司向著這一個方向邁進。

一個好的北極星指標是能實現商業目標和用戶價值之間的平衡,同時兼顧企業長期和短期發展的。

企業的本質就是賺錢,那麼直接選擇營收或者利潤作為北極星指標行不行?

理論上其實也不是不行,但是營收並不是一個好的北極星指標。因為營收是具有很強的滯後性;片面考慮營收的話,可能就會忽略用戶的體驗;如果公司成長階段沒有清晰的營收模型,就無法把營收或者利潤直接定為北極星指標。

Web2

Uber:每週的乘車次數

不是用戶數量或道路上的汽車數量,而是實際發生的匹配次數

Hubspot:每週活躍的團隊數量

不僅僅是讓用戶待在平台上,黏性最高的用戶產生於團隊,因此指標圍繞協作展開

Spotify:用戶一共聽了多少分鐘的音樂

Amazon:交易訂單量;Spotify:用戶一共聽了多少分鐘的音樂

Airbnb:預訂的晚數

不是列出的房產數量、尋找房源的人數,而是實際連接的數量

Web3

Uniswap:日活躍用戶

Coinbase:每月交易用戶

Algorand:每週在鏈上交易的總額

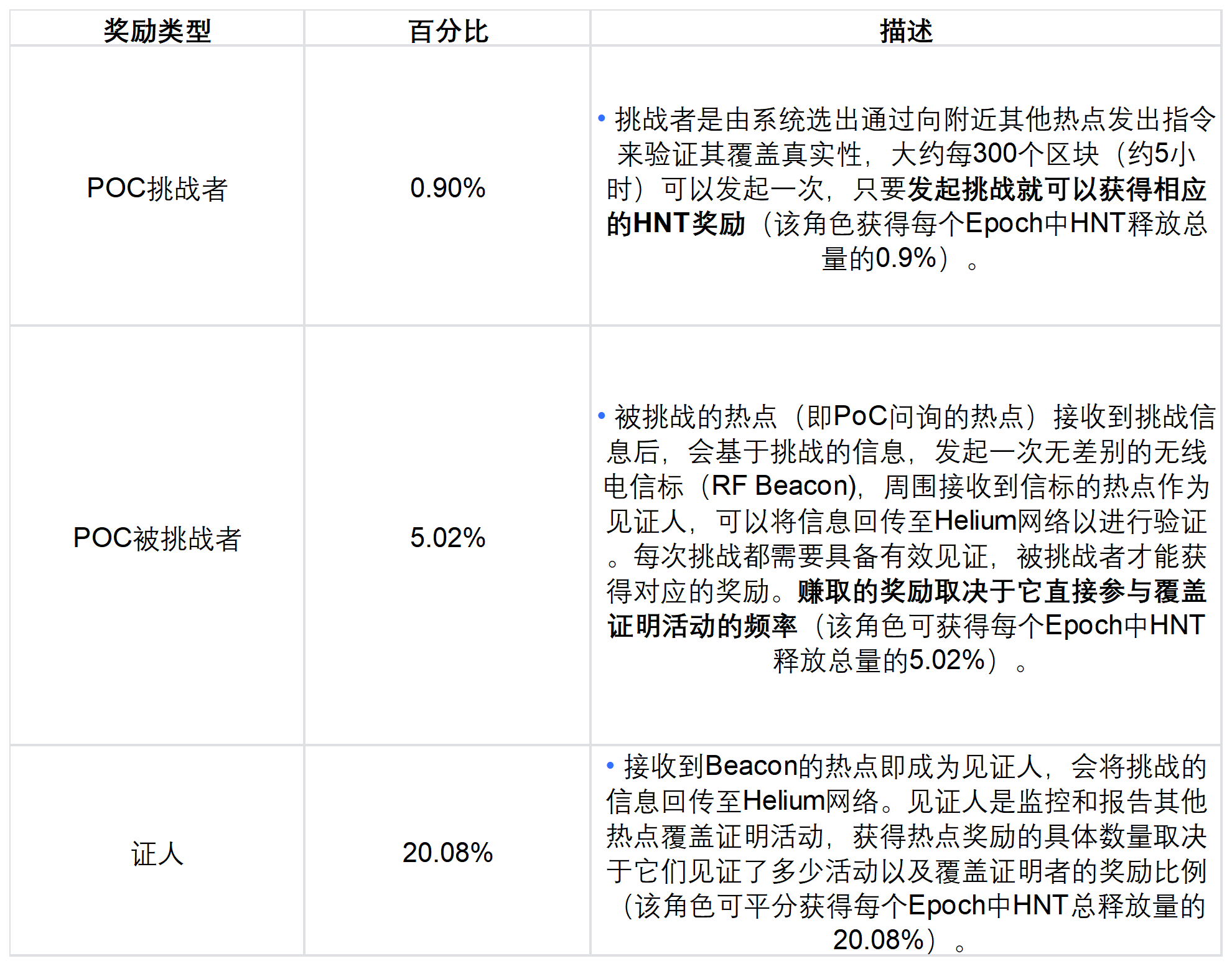

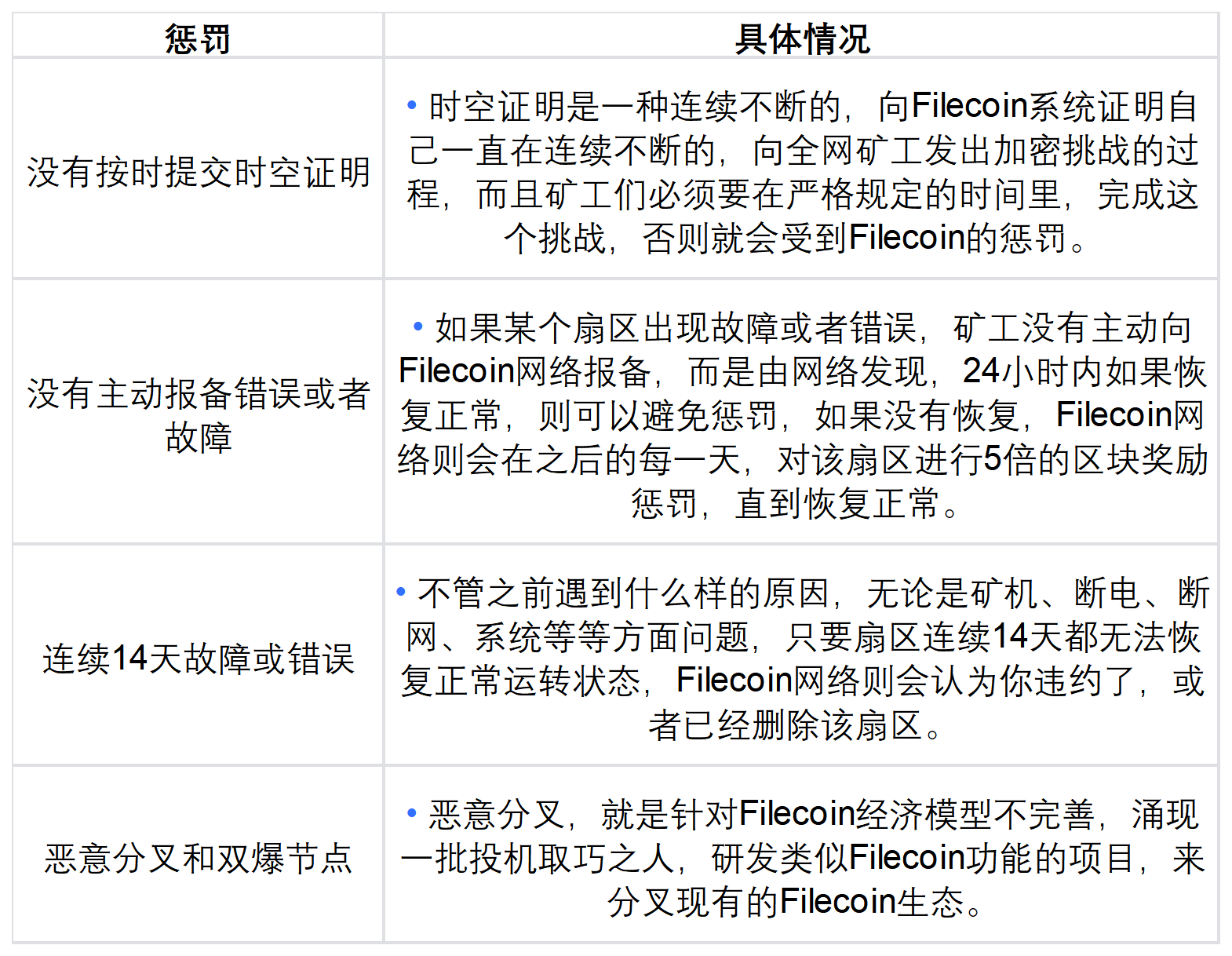

二、激勵設計

正文

正文

正文

正文

正文

正文

正文

正文

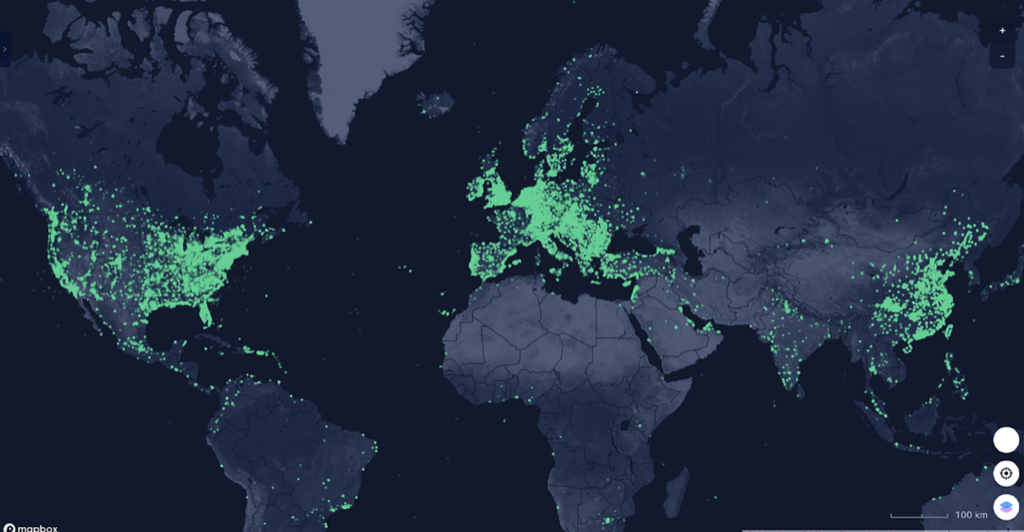

2.1.2 Hive Mapper——項目介紹

正文

正文

正文

正文

2.1.3 Hive Mapper——具體措施

質量:項目方創建了一個由上傳數據質量驅動的聲譽評分。比如用戶可以在車內安裝攝像頭,上傳的照片產生眩光,網絡會獲取這些數據,但給這些數據更少的獎勵。當用戶將攝像頭安裝在車外捕獲的圖像質量更高時,可以獲得更高的聲譽分數。同時用戶獲得的獎勵與其聲譽分數掛鉤,其聲譽滾動平均更高,獎勵更高。

正文

二級標題

正文

正文

正文

正文

正文

正文

正文

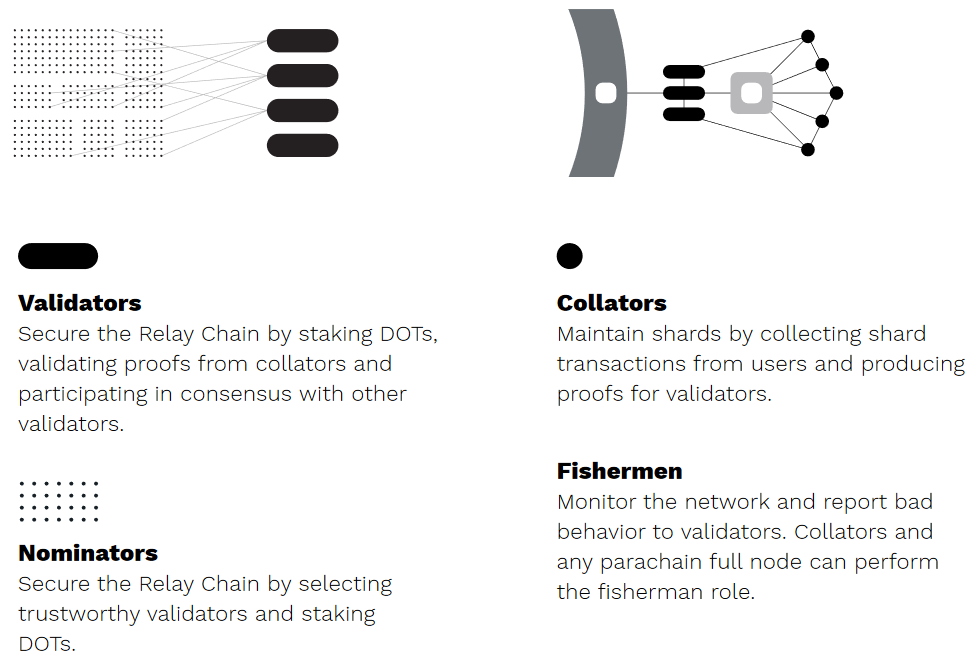

2.2.2 Polkadot——項目介紹

正文

正文

正文

正文

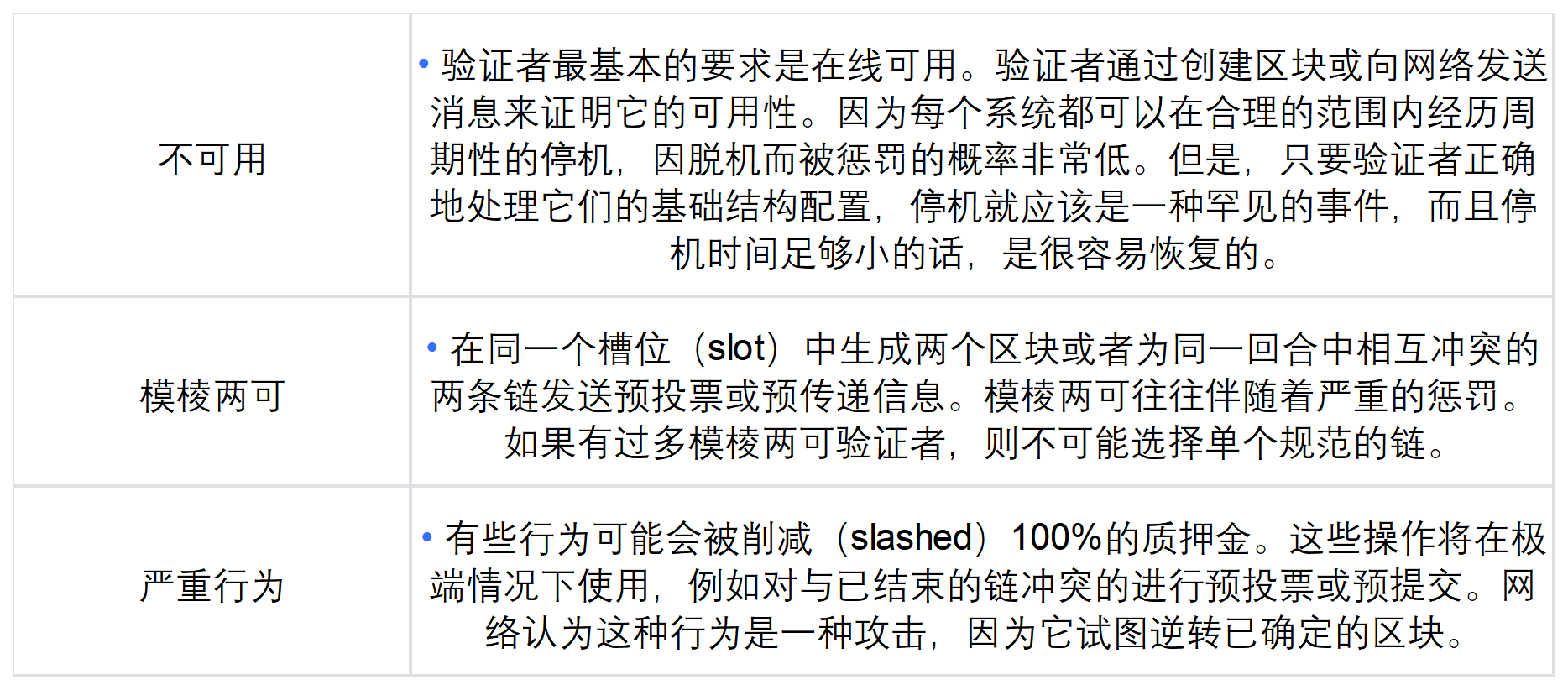

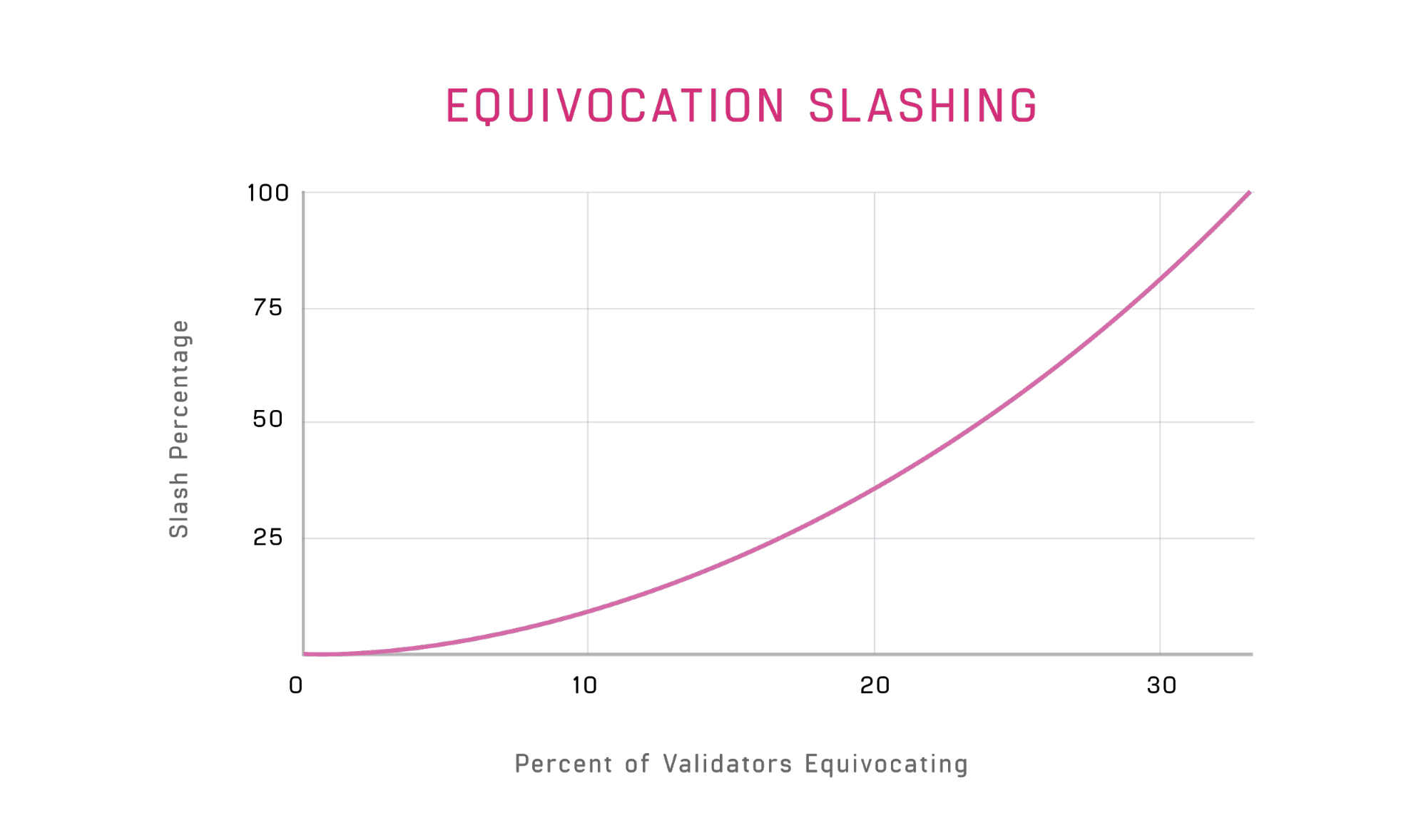

2.2.2 Polkadot——具體措施

一級標題

一級標題

優勢:

優勢:

優勢:

對於用戶、投資者、市場而言都更容易理解,更容易融資或類似於市場宣傳

劣勢:

優勢:

優勢:

優勢:

專業人士可以利用多代幣解耦不同的功能,比如治理、支出能力

比如:把投機和遊戲經濟生態分離。在加密貨幣世界中推出任何產品的時候,人們往往會對其進行投機操作,以盡快獲得出色的回報。分開用於投機和用於遊玩的代幣可以避免投資激增引發遊戲內經濟體系的價格激增。

用戶有無限的創造力,系統可以有上百個代幣

正文

項目介紹

3.1 StepN

項目介紹

正文

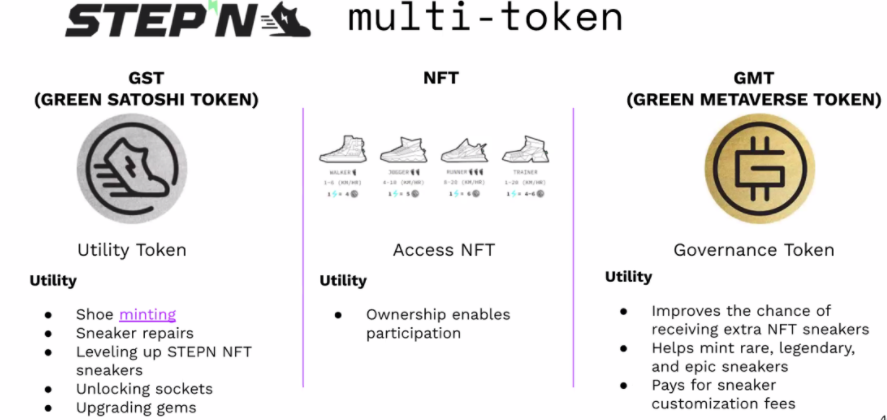

代幣設計

入場NFT:用戶在進入遊戲之前,需要先用SOL 購買或者租賃一雙運動鞋,當然這並不是一雙真正的鞋子,而是一個NFT。每一雙運動鞋都有著效率、運氣、舒適度、彈性四種屬性,分別對應著GST 收入、神秘盒的掉落、GMT 收入以及耐久度的衰減率。

GMT:治理代幣,主要用於投票,但也提高了獲得額外NFT 運動鞋的機會,包括罕見的稀有運動鞋。

正文

項目介紹

3.1 Maker Dao

項目介紹

正文

代幣設計

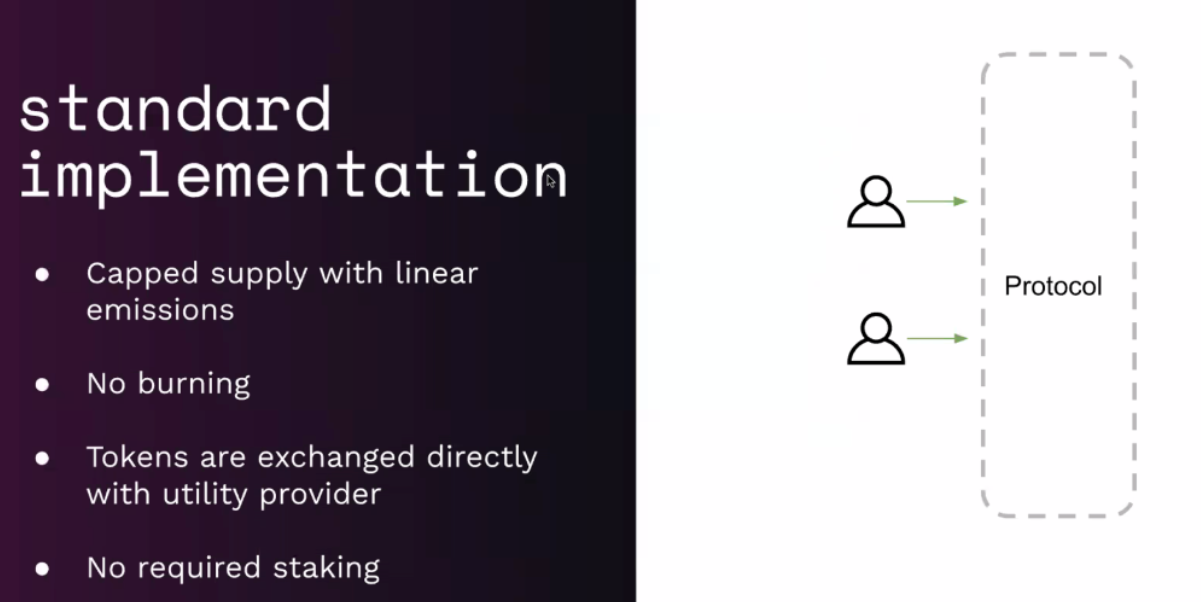

二級標題

一級標題

二級標題

二級標題

二級標題

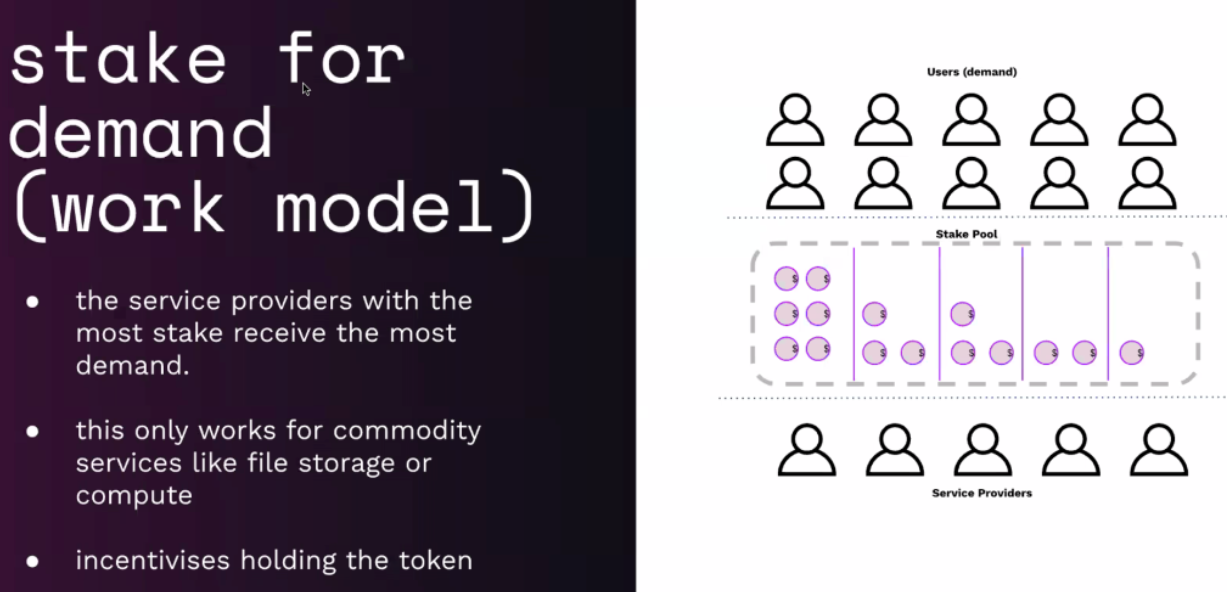

4.2 Stake for Demand

二級標題

二級標題

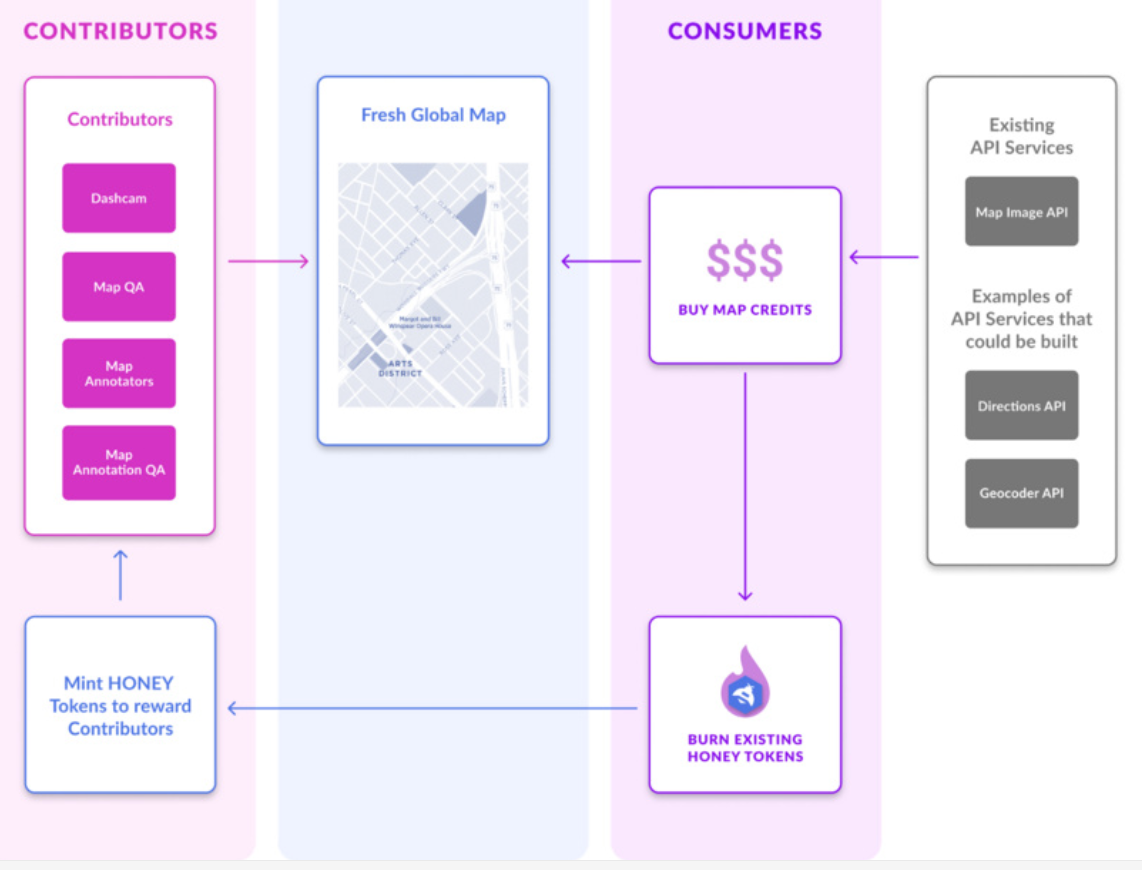

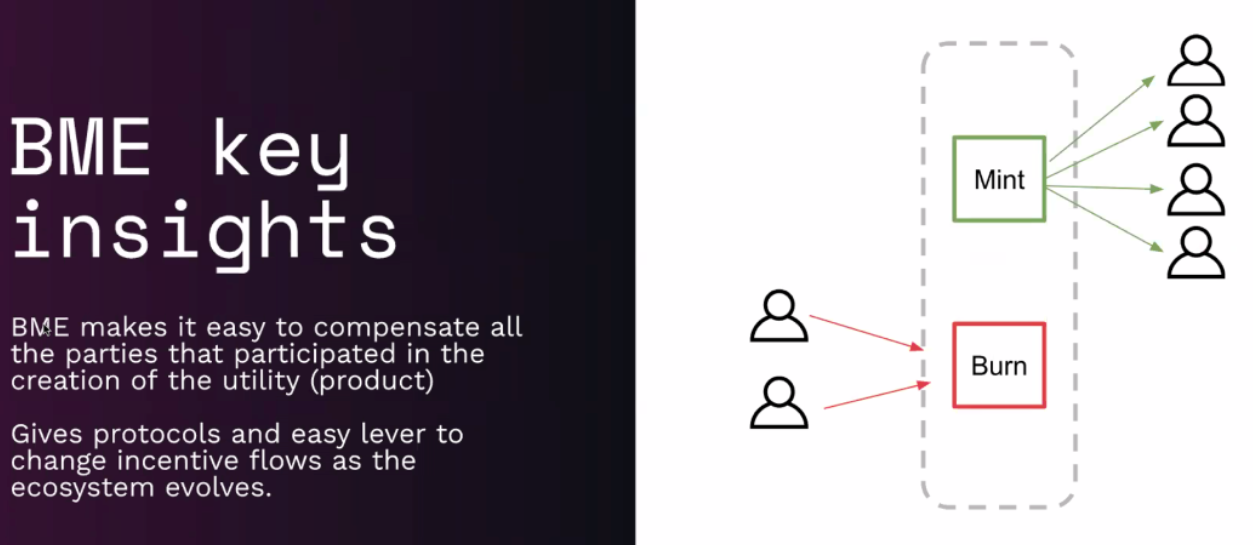

4.3 鑄造與銷毀

用戶為了獲取服務銷毀掉X 個代幣,然後協議鑄造Y 個新代幣並將這些代幣分配給服務提供商。

銷毀和鑄幣均衡(BME) 模型使用兩種代幣系統:支付代幣和增值的可交易代幣。 Factom 開創了BME 模型,在這個模型中,用戶必須燒掉“尋求價值”的代幣才能收到“支付”的代幣。

與工作代幣模型不同,在BME 模型中,代幣是所有權支付貨幣。但與傳統所有權支付貨幣不同,想要使用服務的消費者不直接向對方(即服務提供商)支付使用該服務的費用。相反,消費者會銷毀代幣。

獨立於代幣銷毀過程,協議應該在每個時間段內創建X 個新代幣,並且可以將這些代幣按比例分配給服務提供商:如果在代幣產生期間,銷毀的50 個代幣中有1 個是服務提供者A 的,那麼服務提供者A 應該得到2 %新造的代幣。注意到X 不一定是靜態的。它是可變的,只要X 不是被銷毀的代幣的函數(這會建立起死循環邏輯,並最終使BME 模型的假設失效)。

假設沒有市場投機者:

每個月新造的代幣: 10, 000 個

代幣的成本價(用美元衡量): 10 美元

單位服務成本: 0.001 美元

一級標題

一級標題

二級標題

二級標題

二級標題

二級標題

5.2 如何提升holdability?

一些例子是為長期持有者提供特定功能的訪問權限,比如訪問高級社區。如果有溢價回報,也可以獲得更高收益的長期持有人。

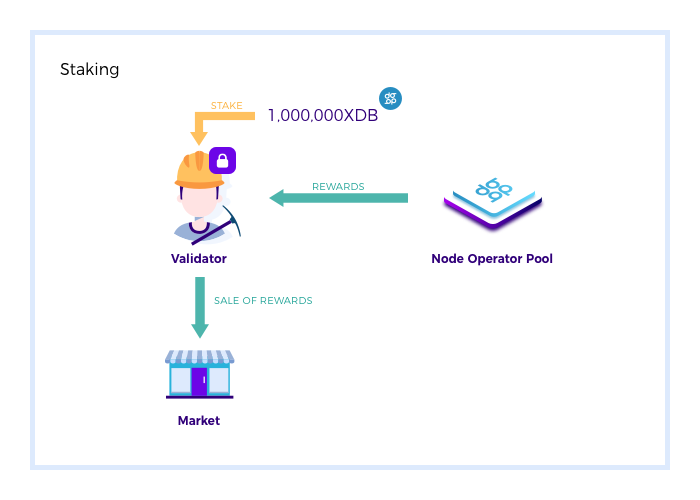

舉例:XDB

Protective Security Feature (Anti-Spam)

至少需要質押20 個XDB 才能激活一個帳戶,在賬戶持有代幣時無法移動,從流通供應中移除。這可以減慢代幣速度並減少代幣的活躍供應。

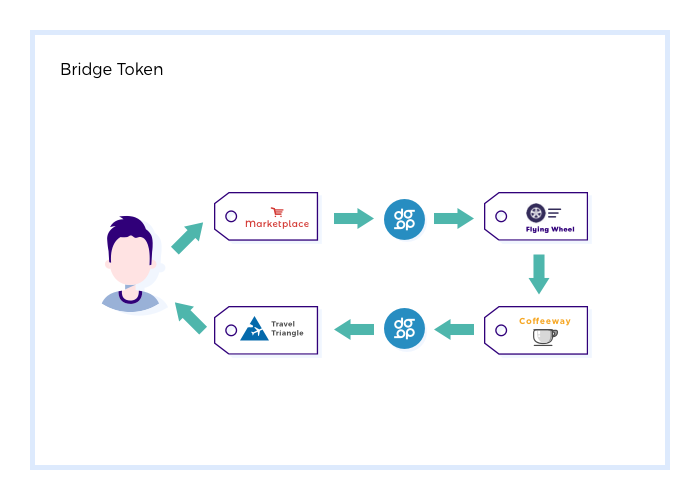

Bridge Token

作為橋接代幣,XDB 能夠與多種不同的代幣資產進行交互。

二級標題

Node Operator Program

一級標題

二級標題

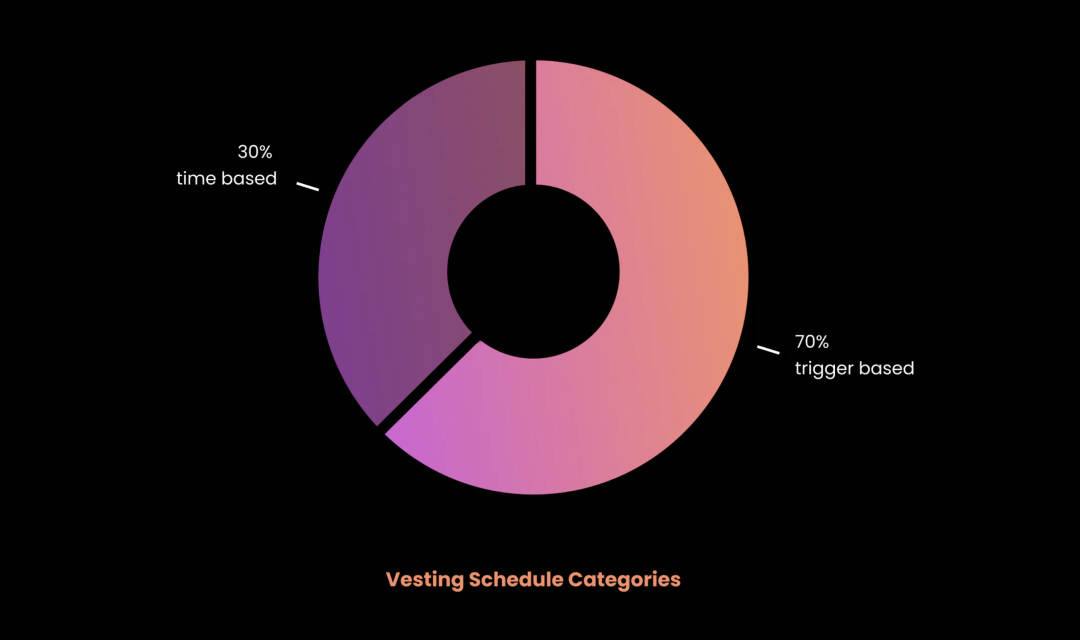

6.1 解鎖類型

二級標題

二級標題

二級標題

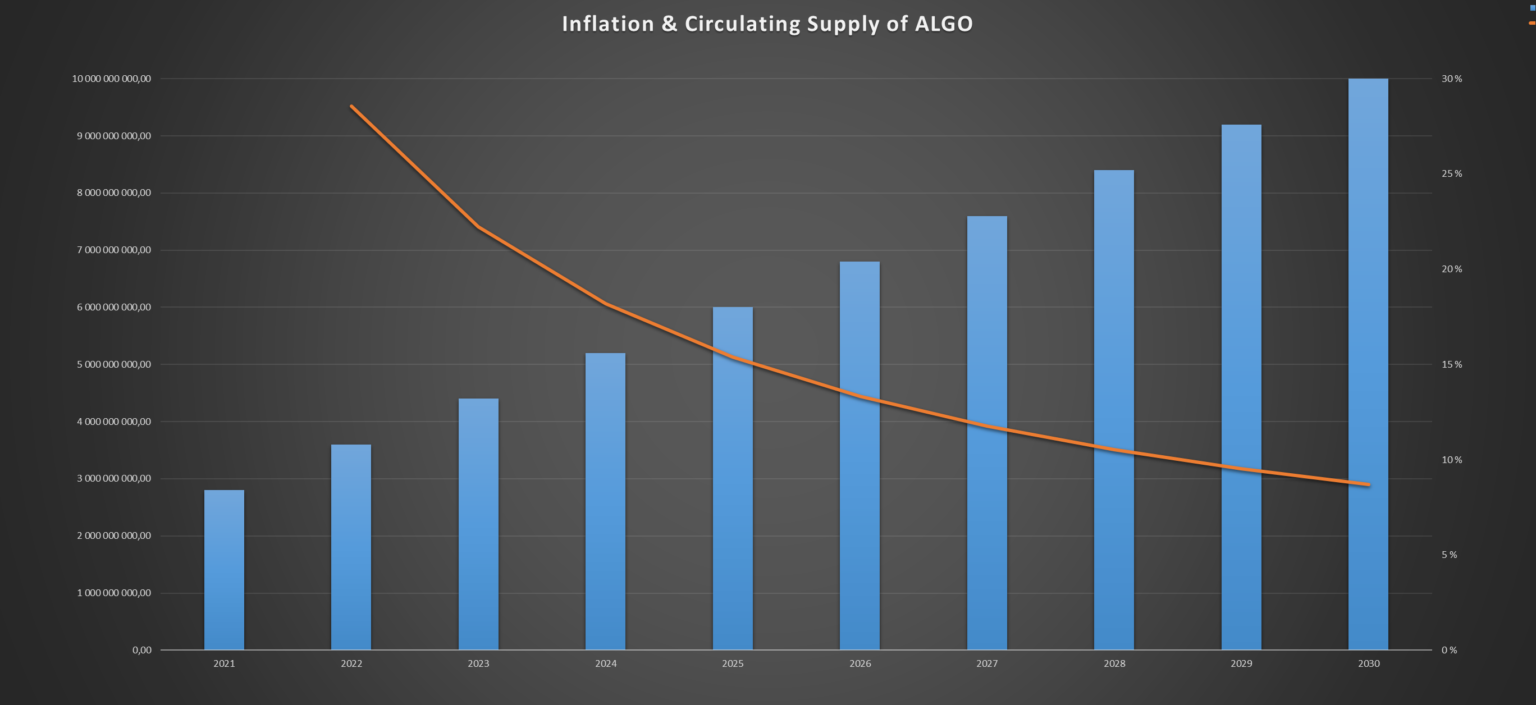

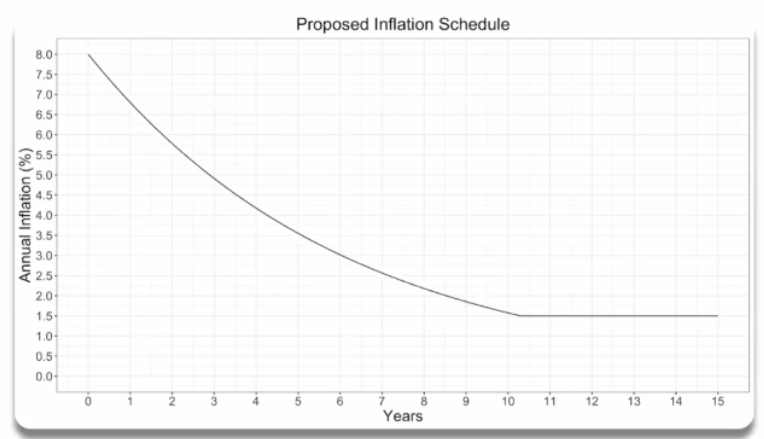

代表:Alogorand

二級標題

二級標題

代表:Solana

二級標題

二級標題

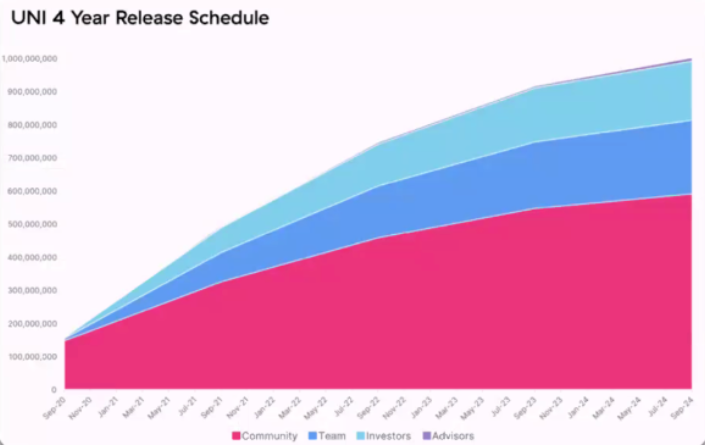

代表:Uniswap

二級標題

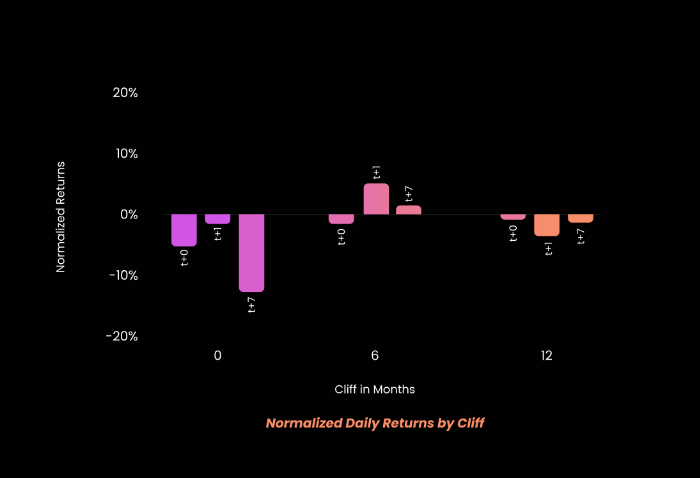

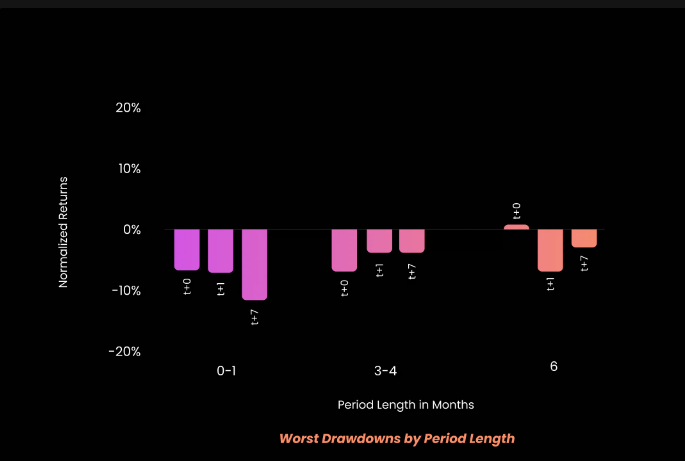

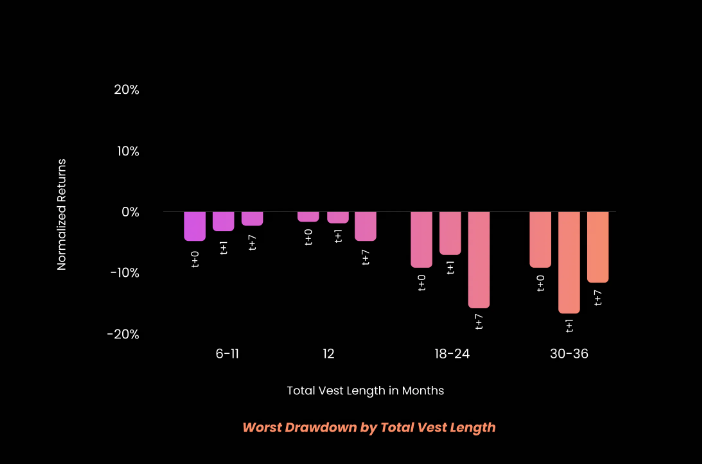

6.2 是否存在最優解鎖時間

此處定義的「最優」是指:解鎖期內的Token 波動性最小,同時解鎖日對Token 價格的負面影響最小。當然影響這些的可能還有其它因素,包括:開發中的里程碑、權力去中心化的達成以及監管因素(這可能導緻美國的解鎖條件會有些不同)。

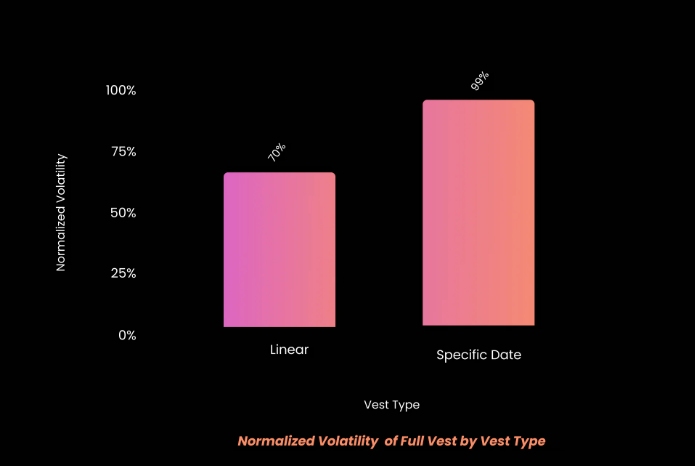

對比線性解鎖和特定日期解鎖:

假設A:線性解鎖在解鎖期間的波動性高於特定日期解鎖;

假設B:線性解鎖在解鎖期間的波動性低於特定日期解鎖。

特定日期解鎖對比:

假設C:由於對潛在Token 傾銷的預期,cliff 解鎖比例越高,對Token 價格的影響越小;

假設D:每個時期解鎖更多(因此總的解鎖日更少)的項目比解鎖更少但總解鎖日期更多的項目會經歷更平穩的最大回撤;

假設E:總鎖定期較長的項目相比總鎖定期較短的項目,Token 受到的價格影響更嚴重。

結論如下:

對於特定日期解鎖, 6 個月的鎖倉期要優於1 年或者無鎖倉期。

越大的初始解鎖對Token 價格的負面影響越小。

解鎖間隔越長(最多6 個月)、解鎖量越大、總鎖定期越短,Token 的「最差回報」越高。

線性解鎖在解鎖期內的波動性低於特定日期解鎖。

與特定日期解鎖相比,線性解鎖在初始解鎖事件後對價格的影響更友好。

計算過程

收益標準化處理

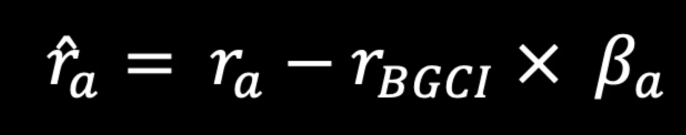

計算解鎖期內的Token 貝塔值,並從Token 收益中減去BGCI 的每日收益乘以Token 貝塔值,以適應不同的市場條件(換句話說,對Token alpha 值進行了標準化)

假設A/BToken 首先被分成線性和特定日期解鎖,然後評估Token 在整個解鎖期內的標準化波動率。這是為了評估線性解鎖可能會隨著時間的推移導致Token 更持續波動的假設。

結果是在其他條件不變的情況下,與特定日期解鎖相比,線性解鎖沒有明顯的長期波動影響;事實上,線性解鎖的波動性低於特定日期解鎖。證實了假設,即線性解鎖對初始解鎖事件的回報的影響小於特定日期解鎖。

假設 C

接下來,我們比較了特定日期解鎖。首先,我們評估了鎖倉期長度和初始解鎖量在初始解鎖事件當天、之後和一周後的影響。我們的結果表明, 6 個月的鎖倉期優於1 年或沒有鎖倉期。這有點違反直覺,在鎖倉期結束後解鎖較高比例的Token 要更優(假設C)。為了解釋這一點,我們假設解鎖量較小的項目對其早期投資者可能的「傾銷」行為有一定認識,並希望通過解鎖更少的Token 來最小化拋售壓力。

假設D/E

一級標題

一級標題

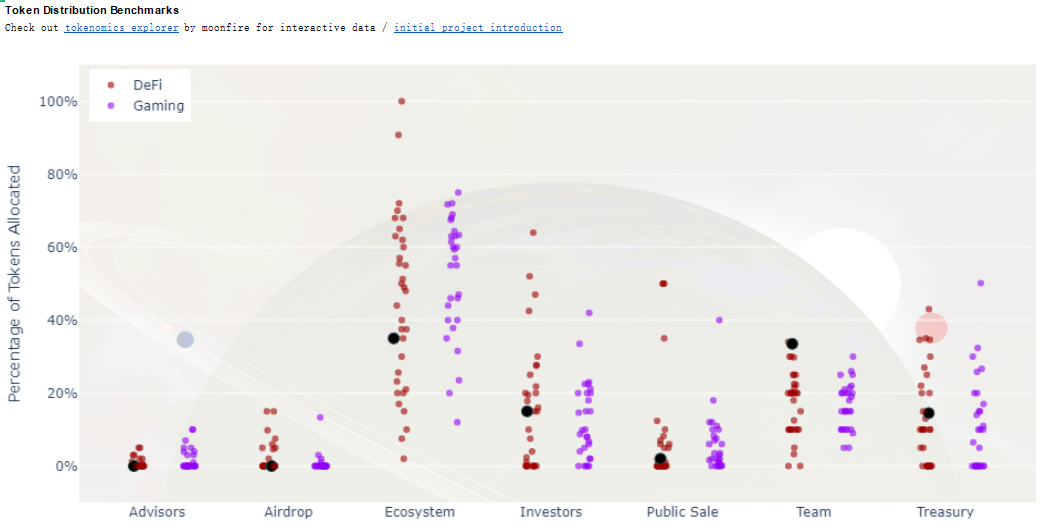

七、代幣分配

代幣分配可以分為6 個主要部分:社區金庫、核心團隊、私人投資者、生態系統激勵、空投、公開發售。

大約10% 到25% 的代幣分配給團隊,投資者持有約10% 至30% 的股權,基金會持有12% 至18% ,社區和生態系統持有20% 至70% 。

八、總結

代幣經濟的重要性在於:

Token 是用於管理和激勵加密資產的措施,可以促進項目利益分配、影響用戶行為預期從而推動和生態發展。

設計代幣經濟的主要步驟包括:

對商業價值進行評估,選擇合適的北極星指標

設計激勵,用tokenomics 來激勵與懲罰相應的行為

選擇單幣vs.多幣,通常情況下Multi-token 可以幫助分離治理、遊戲等不同目的

選擇實現模型,考慮是否為同質化商品

針對流速問題,提升代幣Holdability

設計解鎖計劃與代幣分配

Tips:

發行token 需要考慮合規、以及token 的內在價值

Token 不是零成本的,不要過早透支了成本

合理匹配支出和收入,避免最後只剩下投機者