從DAO國庫入手,如何分析DAO財務健康狀況?

原文編譯:aididiaojp.eth,Foresight News

原文編譯:aididiaojp.eth,Foresight News

原文編譯:aididiaojp.eth,Foresight News

原文編譯:aididiaojp.eth,Foresight News

市場已陷深熊,許多DAO 及其貢獻者開始懷疑他們能否度過這漫長的加密寒冬。

為了了解DAO 的健康狀況,本文提供了一個基本框架。無論你是投資者、貢獻者還是用戶,每個人都可以使用Dune Analytics 等工具查看DAO 資金信息。我們通過儀錶盤來監控和跟踪DAO 組織的財務狀況,以判斷哪些項目是以可持續發展和長期成功為目標而構建的。

DAO 國庫分析的重要性

DAO 是利用代幣來激勵特定行為的組織。人們經常為DAO 工作以換取DAO 治理代幣或其他原生加密貨幣,如MATIC 和ETH 等。所有提供任何形式報酬的DAO 都需要一個金庫,如果沒有金庫,DAO 將無法支付給貢獻者報酬,也無法為項目提供資金。除非DAO 有類似傳教士般的貢獻者,否則協議很難啟動。

這就是為什麼了解DAO 國庫對於確定它們在加密經濟領域的定位至關重要:

DAO 是否有足夠多的穩定幣?如果沒有,為了持續運營,它們將出售治理代幣,並稀釋持有者手中的份額。

DAO 是否持有少量的治理代幣?如果是這樣,它們投票支持對增長至關重要的舉措的權力就會減少。

有時DAO 國庫會難以辨別,因為資產可能分散在多個合約地址中,例如根據openorgs.info 顯示,Uniswap 有五個國庫地址。

DAO 資產可以分為四個組成部分:

穩定幣

穩定幣

穩定幣

穩定幣

區塊鏈的原生代幣

其他合作夥伴的代幣

DAO 治理代幣

DAO 治理代幣具有提供流動性、投票和投資等作用,治理代幣通常被用於激勵用戶來參與協議。就像早期初創公司的股權一樣,DAO 會擁很多代幣,同時如果DAO 持有一些其他資產,那麼這些資產通常可以被用來換取啟動資金來支付給貢獻者。

治理代幣通常具有很高的流動性,如果代幣解鎖量非常高,貢獻者通常會選擇出售其代幣以換取穩定幣。除非有同樣強大的機制來增加需求,否則由於供應增加,持有者會在價格進一步下跌前出售。

圖片描述

圖片描述

圖片描述

如果市場出現低迷或某種黑客行為導致項目急需大筆資金,DAO 通過出售治理代幣將稀釋現有持有人的份額,並且造成巨大的價格下行壓力。大多數DEX 沒有足夠的流動性來面對大量代幣的傾銷。 Hasu 在DeFi 國債的新心理模型中指出:

想像一下Uniswap 試圖出售2% 的資金,當通過1inch 執行交易時,訂單路由將到許多鏈上和鏈下市場,對UNI 價格的影響接近80%。

穩定幣

穩定幣

穩定幣

穩定幣

DAO 國庫中第二大常見資產是穩定幣,其中包括DAI、FRAX、USDT 和USDC 等穩定幣,它們通常是與美元保持1:1 的匯率。

由於加密原生資產非常不穩定,價格波動巨大,包括比特幣和以太坊同樣會像風險資產一樣受到市場波動和交易的影響,所以持有穩定幣有助於降低國債波動率。

DAO 應該在國庫中至少保留一定的穩定幣,用於支付貢獻者和對沖市場風險。

例如Maker 從2018 年到2020 年積累了700 萬美元的淨收益。按照協議要求,Maker 用這些資產購買和銷毀MKR 代幣。但在黑色星期四(2020 年3 月12 號)加密市場出現暴跌,由於網絡擁堵,Maker 未能清算水下頭寸,導致虧損300 萬DAI。

如果這時他們持有700 萬DAI,並用它來償還壞賬,Maker 將剩下100 萬美元,另外還有300 萬美元穩定幣,而MKR 代幣的供應根本不會改變。

或者換一種說法,Maker 持有的資產本可以增加400 萬美元的額外價值。

如果DAO 希望在未來幾年生存下去,它必須經受住熊市和黑天鵝事件的考驗。 DAO 不能僅僅靠治理代幣來抵禦風險,否則就會出現在底部最壞的情況出售代幣,在頂部最好的情況買回這些代幣。持有穩定幣來降低國庫風險是可取的。

注意:穩定幣的選擇也是至關重要,如果在脫鉤事件(5 月7 號)期間持有UST,那麼到5 月9 號,這些代幣價值將下降65%,而在撰文時已下降95% 。

區塊鏈原生代幣

在DAO 國庫中還存在鏈上原生資產,被用於支付網絡交易的Gas 費用。大多數代幣都在Ethereum 和Polygon 上運行,因此這些鏈上DAO 分別持有ETH 和MATIC.

圖片描述

圖片描述

圖片描述

圖片描述

圖片描述

在此過程中,Maker 賺取AAVE 代幣作為Aave 流動性質押獎勵計劃的一部分,讓Maker 在Aave 的治理過程中擁有發言權。 DAO 還可以花費額外的資金來購買其他DAO 的治理代幣,如果有足夠的份額,其影響可能是深遠的。

從理論上將,它們也是彼此保障對方資金安全的一種方式,如果你傾銷我的代幣,我也會傾銷你的代幣。治理代幣互換增加了貢獻者之間的合作溝通,並且可以本著開源開發精神來促進更好的協作。

可持續性的財務規劃

為了能夠保障可持續的財務,DAO 的收入應該多於支出。這意味著我們需要分析代幣資金的流入流出。

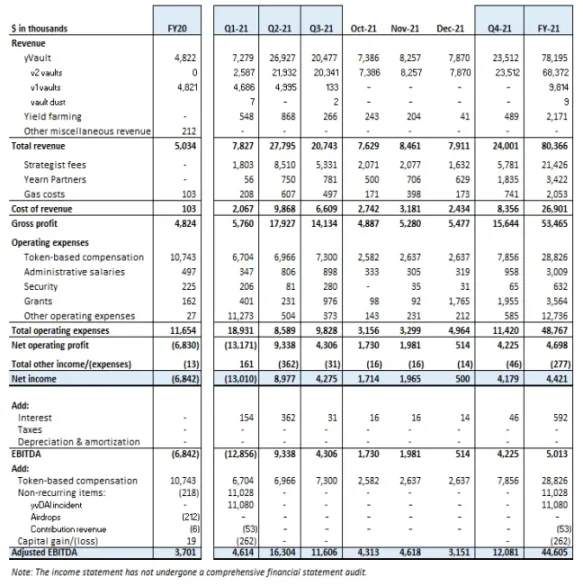

https://github.com/Yearn 的季度報告

中顯示的收入、支出和營業利潤率為例:

從報告中可以看出,Yearn 的毛利潤在2020 年之後有所增長,薪酬和管理成本同時也在增加。許多DAO 會公開它們的財務報告,貢獻者、用戶和投資者可以更好了解DAO 組織。

這些報告裡會包含一些比純數據更多的內容,包括支出的分類、支出目的、代幣回收協議以及協議即將發生的決策變化。 Yearn 在最近的報告中指出,他們最多的現金支出是給監督和管理Yearn 保險庫的開發人員。但他們也提到了希望不再為管理者提供薪酬,而是為所有DAO 貢獻者建立利潤分享模型。此外,Yearn 還記錄了他們的資產和負債。

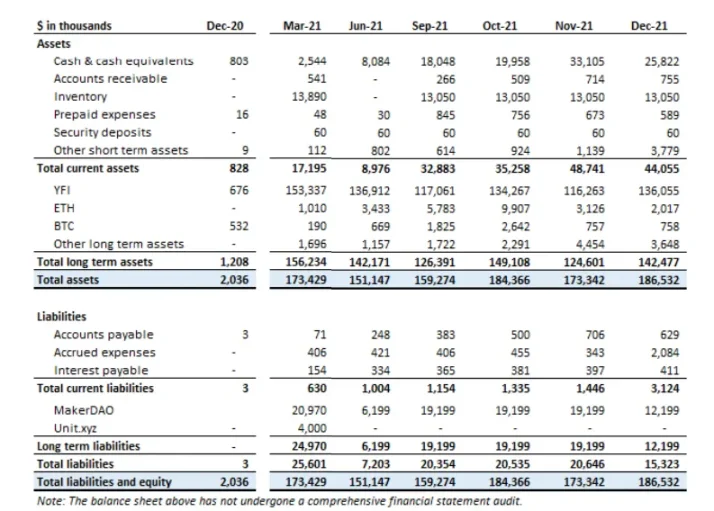

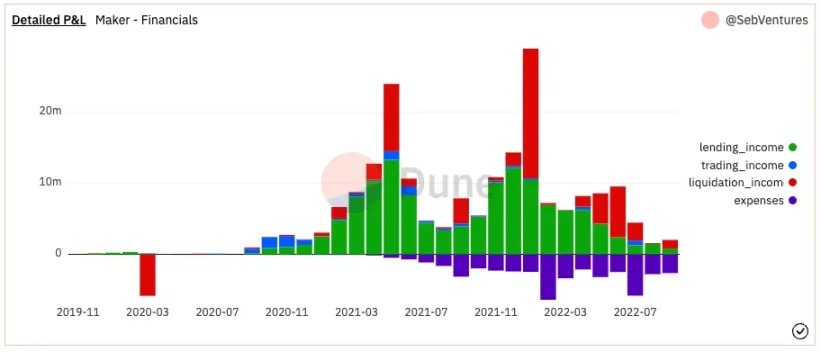

但是這些陳述中會受到人為乾預導致出錯。另一種方法是創建實時區塊鏈數據的儀表板。例如Maker 有一個儀表板專門顯示實時損益數據。

資產流入

DAO 應該明確他們從費用和其他投資中的收益。一般資產流入可以以多種形式實現:

協議費用

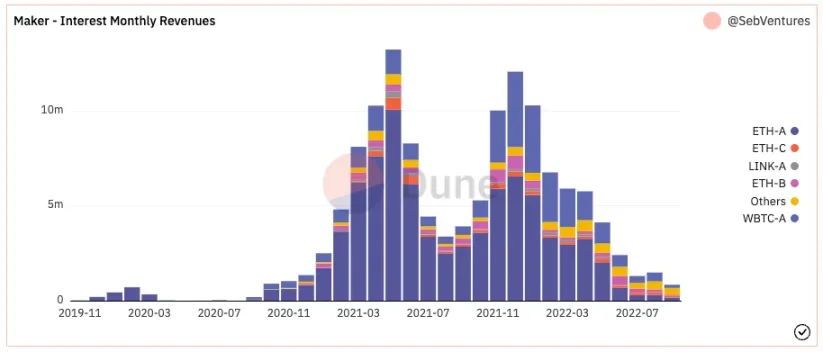

研究人員可以利用Maker Dashboard 查明Maker 如何進行收入分類。 Dune SQL 是公開可用的,用戶可以自行查看他們的賬戶。

圖片描述

圖片描述

圖片描述

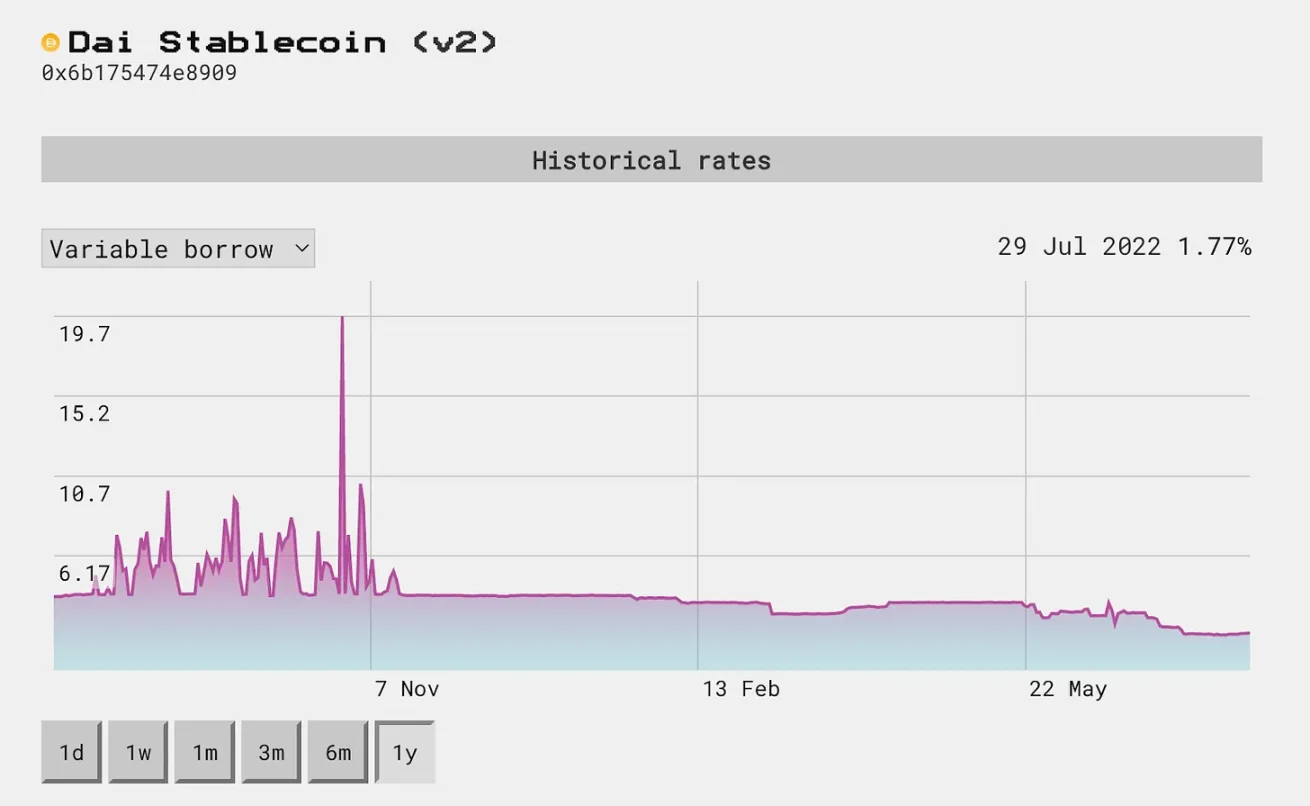

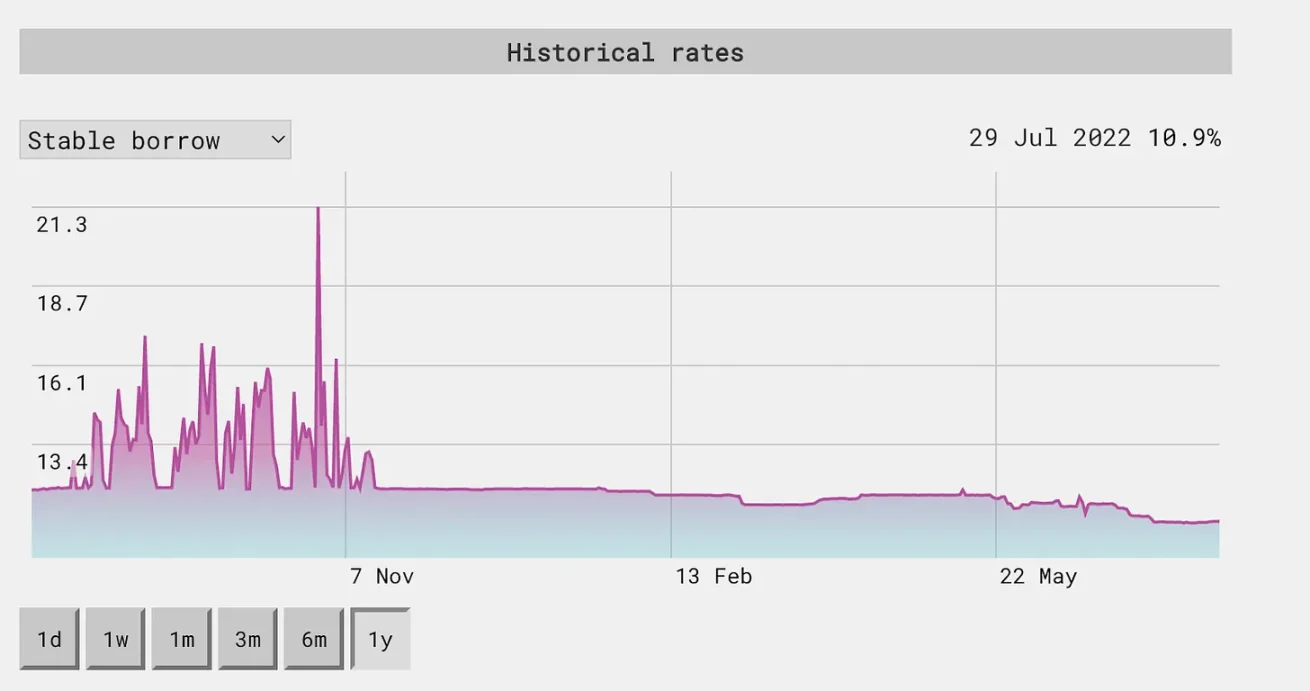

他們按資產類別劃分了每月的利息收入:

通過儀表板,可以識別不同產品的收入。在上述儀表板中顯示,Maker 有幾個細分收入流,包括掛鉤穩定模塊、現實世界資產和清算。 Dune 是一個有用的工具,但需要一些SQL 知識。

資產流出

通常流出細節不僅可以查看DAO 的國庫,還可以在治理提案和財務報告中找到。整體費用包括工資支付、利潤分享、安全審計或贈款。

與傳統金融一樣,我們通常會關註一下問題:

DAO 的燃燒率是多少?

花了多少錢,這些資金都花在了什麼地方?

支出如何增加或減少?

這筆支出是否會對DAO 的長期路線圖產生積極影響?

ENS

一些DAO 會將資金用於多個項目,並讓這些團隊隨意使用這些資金,因此識別和分類DAO 支出可能會存在一些困難。為了準確識別DAO 支出,需要密切關注DAO 的治理建議、識別國庫中的交易,同時要及時查看財務報表。

Lido

探索DAO 國庫

MakerDAO

ENS 國庫持有大部分的ENS 代幣,也有相當數量的ETH,用戶必須支付ETH 才能購買ENS 域名。

Bankless

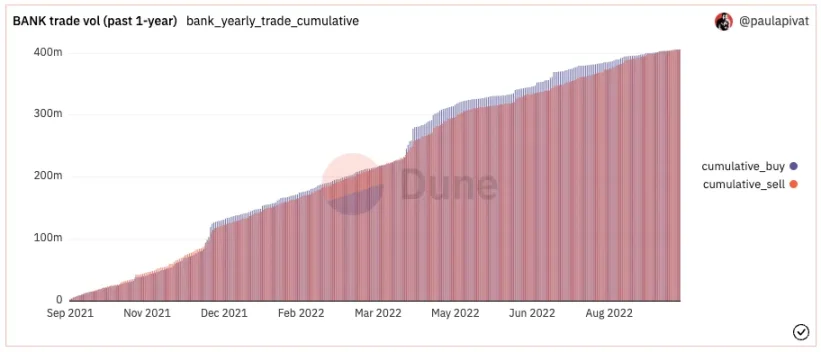

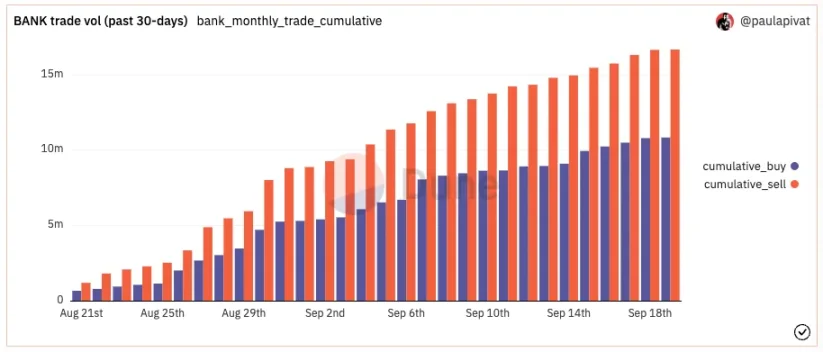

雖然BANK 佔DAO 國庫的80%,但整體比上面的例子更加多樣化。不過Banklss 國庫並未持有穩定幣,如果出現黑天鵝事件,BanklessDAO 維持項目的購買力會大幅下降。

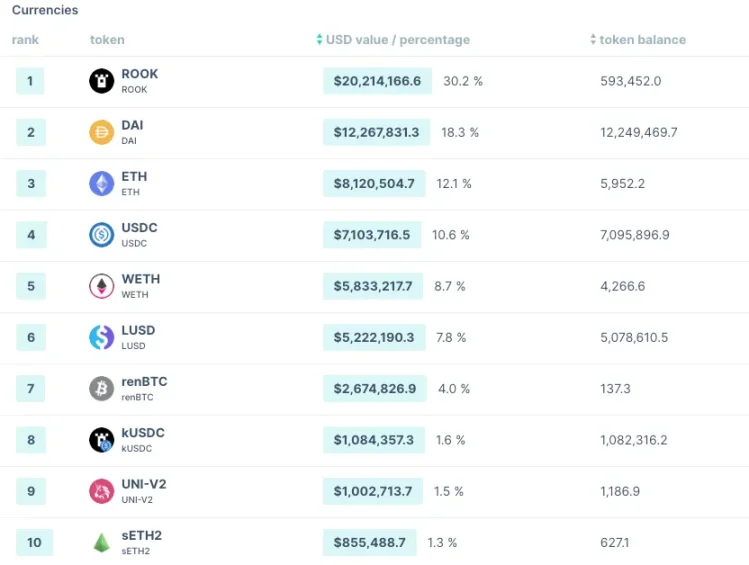

Rook

結論

結論

結論

原文鏈接

原文鏈接