如果DAI遭遇攻擊,加密世界會發生什麼?

本文來自 Twitter本文來自

本文來自

本文來自

,原文作者:Adam Cochran,由Odaily 譯者Katie 辜編譯。

我很好奇DAI 如果遭受末日攻擊會是什麼樣子。在目前的結構下,具有可能性的攻擊情況會有相對應的避險方法。

目前,大約有73 億美元DAI 在流通。其中只有大約10 億美元是由波動資產支持的。這大約是13.7%。但我們已經看到當資產與固定匯率脫鉤時,它們往往會出現條件反射。當它們達到0.95% 時,會有加速的趨勢。

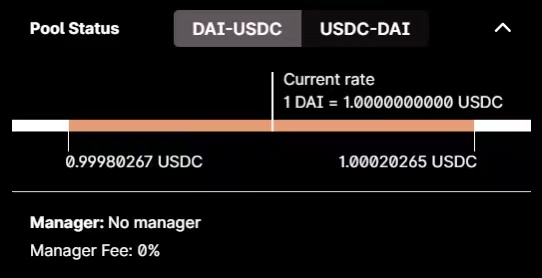

Uniswap 上大約20% 的倉位也是USDC/DAI 的範圍倉位,其中大部分由Arrakis Finance 上的自動資金庫管理,該資金庫有管理者負責其範圍,但目前該倉位的範圍很窄。

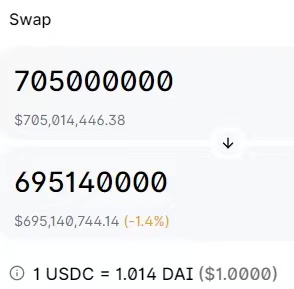

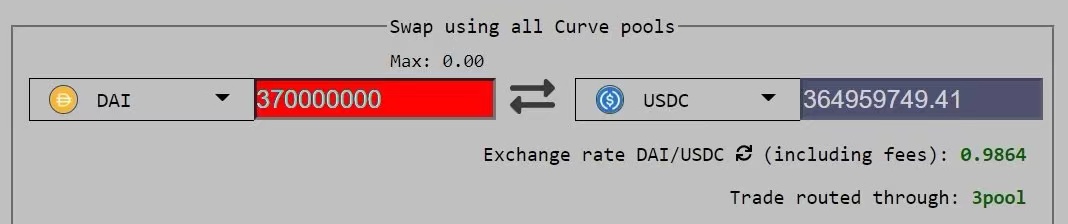

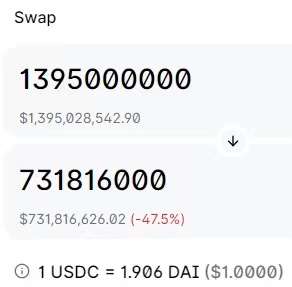

在Uniswap V3 上,一筆7.05 億美元的交易開始超出頭寸,但仍然會獲得6.95 億美元的回報,所以一旦損失1.4% 會將其推到危險邊緣。在Curve 上,同樣的情況大約需要3.7 億美元。

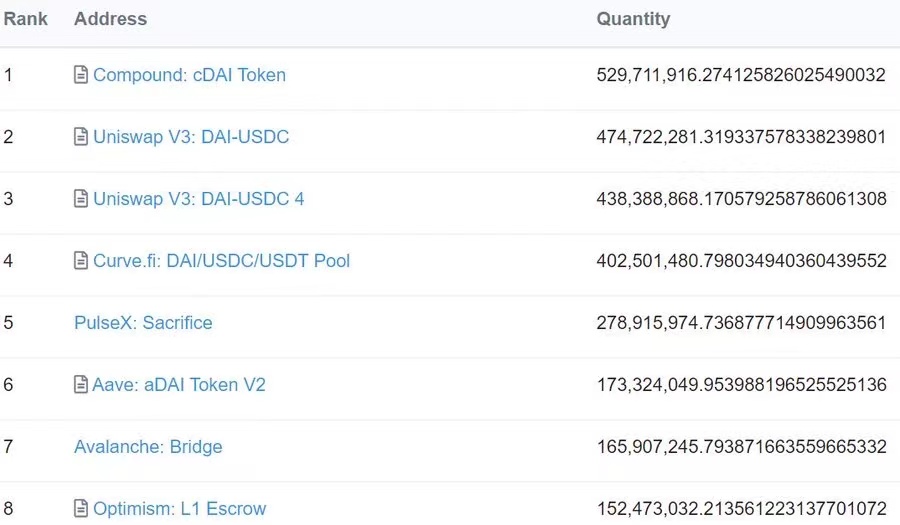

當它開始超出頭寸時,下一個催化劑點將在價格上偏離大於17% ,因為Compound 讓DAI 作為83% 的質押品。只需再增加1.95 億美元的DAI 就能達到這一水平。

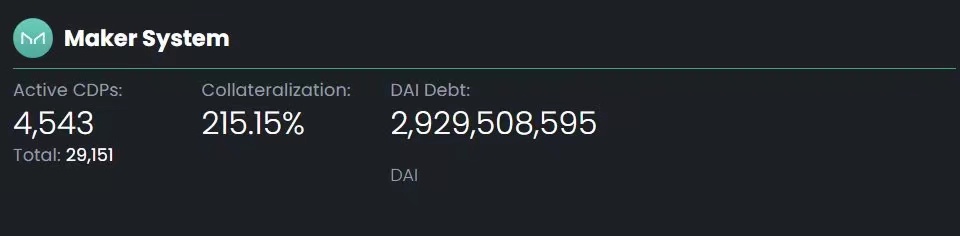

問題是,你能以DAI 的數量以及想要平倉的人們的買入壓力,到達那一水平嗎?因為流通中的DAI 大部分來自於PSM,所以實際上只有29 億的DAI 債務存在。

Odaily注:Maker 系統的錨定穩定模塊(PSM,Peg-Stability Module)允許用戶以1:1 的兌換率直接將其他穩定幣抵押品兌換為DAI,而非以質押鑄造的方式,PSM 的主要目的是幫助保持DAI 與美元的掛鉤。

所以我們預計上行的買盤壓力不會超過這個水平。目前,ETH-A、ETH-C、WBTC-C、WBTC-B 資金庫的可用DAI 總價值約為4.446 億美元。 USDC 的PSM 有12 億美元可用,Compound 有大約5.3 億美元可用。

攻擊者可以以4 億美元的價格打開ETH-A、ETH-C、WBTC-C 和WBTC-B 資金庫,使用Compound 借款4 億美元(最高APY 為每年34%,這可能會將DAI 從其他倉位吸引到Compound 中一兩天,使其更容易被盜),通過PSM 將USDC 換成3.5 億美元的DAI。

此時,攻擊者將針對UniV3 頭寸和3Pool 進行出售。以10.7 億美元計,他們將獲得約105 億美元的USDC。 PSM 將2.5 億美元的USDC 注入DAI,並再次交易。這方面的損失將為2500 萬美元。但這將引發另一筆6.5 億美元的DAI 交易,以流動性的形式進入市場。

隨著清算的到來,大多數清算機器人都在試圖買入和拋售,但稀薄的流動性將意味著他們要么撤回報價,要么進一步壓低價格。很難預測隨著套利持續下去價格會有多低,但如果是單筆交易(你可以通過捆綁交易來實現),然後它會處於47% 這一點上,會有其他質押品清算,資金庫和用戶在傾銷DAI 問題上將面臨更大的定價壓力。攻擊者可以慢慢開始購買打折的資產。如果他們損失了3500 萬美元,那也不算太糟。單是流動性的以太坊價格下跌10%,他們就可以收回4000 萬美元的資金庫債務。隨著DAI 的梯級下降47%,他們也可以用DAI 來償還他們的部分PSM 或Compound 債務。但可能不需要,因為他們全部都是現金,不想增加上升的壓力。 DAI 可能會從類似這樣的情況中恢復過來,而且這種攻擊需要非常快地完成(可能是一次交易+閃電貸)並且需要額外的資金以防套利機器人的強力反擊。

但是,即使其中某種情況發生了,任何對DAI 的信心都將被徹底摧毀,你會將其視為質押品的衰落,或至少其質押品價值的大幅下降會降低其需求。完成這項工作需要幾十億美元的資金和詳細的協調,但在這種市場條件下並非不可能。

在很大程度上,這是因為許多DAI是由PSM、非流動資產和非多樣化質押品發行的。如果我們將Uniswap 頭寸計算為50/50,這意味著大約10% 的DAI 由DAI 作為質押品支持的。這是產生反射性風險的主要問題。

目前DAI 使用的主要驅動因素是:槓桿交易費用挖礦和Curve 基礎池的使用。在槓桿和缺乏多樣性的基礎上建立了太多的風險。為了防止此類風險,

Maker 可能會採取以下措施:將協議中的治理最小化,以增加信心;降低對PSM 的依賴,從而產生規模風險;進一步限制每種質押品類型的上限大小;不使用DAI 對作為質押品。