油盡燈枯? Sushiswap的慘淡局面還能扭轉嗎

本文來自Twitter,原文作者:0xHamZ

Odaily 譯者| Moni

Odaily 譯者| Moni

本文來自

,原文作者:0xHamZ

Odaily 譯者| Moni

Odaily 譯者| Moni

Facebook 股價暴跌讓這家科技巨頭市值驟降,顯然,在華爾街資金空頭的攻擊下,“技術多頭”輸了。

那麼,同樣的情況會發生加密行業裡嗎?如果一個加密項目遭遇“資金空頭”會發生什麼呢?

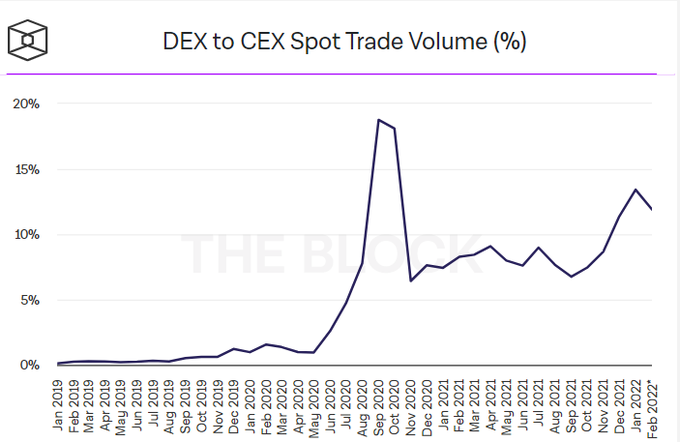

首先,讓我們先退後一步了解下加密交易行業的現狀。現階段,在現貨交易方面,DEX 的交易量大概占到CEX 交易量的10-15%。如果基於技術接受模型(TAM)分析,DEX 的確保持了較快的增長速度,但我們無法從中了解AMM(自動化做市商)技術在DEX 增長過程中發揮的作用。從現在的情況來看,DEX 現貨交易市場份額想要獲得進一步增長,難度很大。

2、品牌知名度最高;

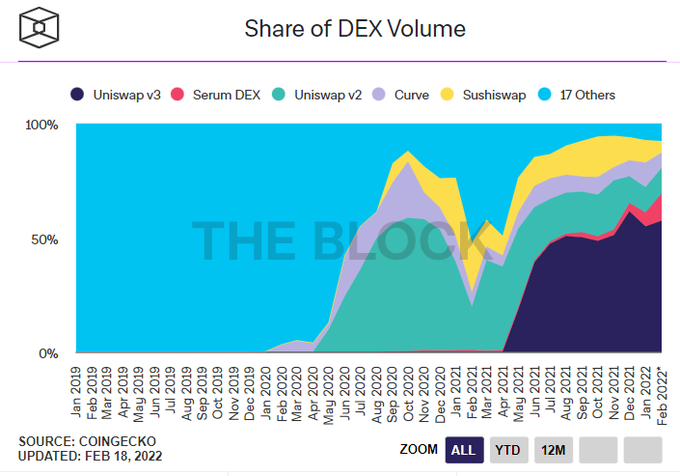

在DEX 市場裡,我們很容易迷失,比如人們關注的焦點往往在“誰擁有最大的市場份額”、“哪條鏈的表現最好”、“哪些鏈的交易最便捷”。但不可否認的是,在當前DEX 領域裡,Uniswap 依然佔據主導地位。

Uniswap 之所以能在DEX 獨佔鰲頭,主要是因為具備以下幾個優勢:

1、交易費用最低;

2、品牌知名度最高;

3、Uniswap V3 提供了較好的流動性集中度。Curve(CUV)在DEX 市場也有一席之地,通過允許用戶以專為穩定幣設計的低延誤、低費用算法在DAI與USDC之間進行交易。與Uniswap或Balancer一樣,Curve讓加密貨幣用戶可以潛在更好的價格買賣資產,從而獲取收益。。

如今,AMM 市場競爭非常激烈,隨著時間的推移,一些AMM 會持續削減費用來吸引用戶,如果AMM 將費用從5 個基點降低到3 個基點,相信沒有誰會反對吧。讓我們來看看Curve 做了什麼,他們從Sushiswap 上刪除了CRV/ETH 和CVX/ETH 等關鍵流動性池並遷移到Curve 協議上。

Sushiswap 或已無利可圖。

現在已經沒有人願意使用Sushiswap 了

你要關注的不是自己買入了什麼,而是要關注自己能賣出什麼。你要關注的不是自己買入了什麼,而是要關注自己能賣出什麼。

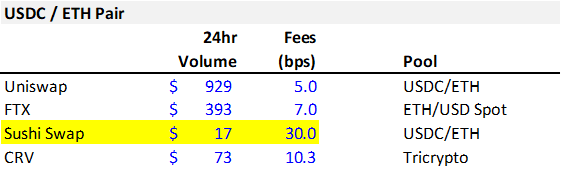

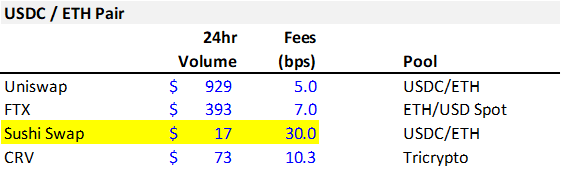

讓我們來看看ETH/USDC 交易對——這是Sushiswap 上交易量最大的交易對。現在,Sushiswap 卡在了CEX、Uniswap 和Curve 之間,原因就是它沒有產品/市場契合度。 Sushiswap 其實是一種基於通脹代幣的“昂貴版Uniswap”,但現在卻變成了“夾心餅乾”(如下圖所示)。

坦率地說,沒有壞資產,只有壞價格。

你要關注的不是自己買入了什麼,而是要關注自己能賣出什麼。

你要關注的不是自己買入了什麼,而是要關注自己能賣出什麼。

如果我們看看Token Terminal 給出的估值數據(如下圖所示),就會發現Sushiswap 一直是“最便宜”的DAO。

我曾對Sushiswap 的估值是其淨銷售額的17.5 倍,但這一指標數字顯然是被誇大了,主要有以下幾個原因:

1、7天年化費用由於市場波動導致大幅上漲;

2、當前鎖倉量不會大幅下跌;

3、Sushiswap 已經無法在ETH/USDC 流動性池上賺更多了,而它收取的費用卻是Uniswap 的6 倍。