致2021:加密世界的黃金年代

出品| Odaily(ID:o-daily)

出品| Odaily(ID:o-daily)

出品| Odaily(ID:o-daily)

2021 年,人類進入疫情時代的第二年,社會生活和商業活動持續向線上大規模遷徙。

拜登就任美國總統;2020 年東京奧運會推遲到今年舉辦;同樣延期的第93 屆奧斯卡將最佳影片頒給了趙婷的《無依之地》……

全球央行繼續放水,美股三大指數較年初上漲20%;貝索斯卸任亞馬遜CEO,Facebook 改名為Meta;馬斯克當選美國《時代》2021 年度人物,曾經他的標籤是特斯拉,如今則成了狗狗幣;“數字人民幣”、“元宇宙”與“雙減”、“雙碳”一同入選新華社的《熱詞2021》……

我們見證了太多商業形態沉浮起落,甚至消亡覆滅。卻少有領域如Crypto 一般混亂卻又充滿生機,總有新故事,總有新資本,總有新流量。

2021 年,可謂是加密世界的黃金時代。

比特幣、以太坊屢次刷新歷史新高,加密貨幣總市值一度達3 萬億美元;一級市場繁榮、主流資本入局,據統計風投基金今年向加密行業投入達300 億美元;鏈上智能合約的應用爆炸式增長,僅以太坊網絡的交易量就超過了3.6 萬億美元。

從年初的Meme 幣狂歡、NFT 熱潮,到年中新公鏈生態的崛起,GameFi、DeFi 的持續演進,元宇宙、DAO 等各版塊的龍頭和新貴輪番上陣,我們每刻都在感受創新的力量。

2021 年,美SEC 終於通過比特幣期貨ETF;比特幣在薩爾瓦多成為法幣;Coinbase 等合規加密公司上市;NFT 持續破圈滲透大文娛領域。我們不得不相信,這一切都在為Web 3.0 寫就序章。

同時,

一級標題

同時,

2021 年,加密貨幣市值屢創新高。

年初,加密貨幣總市值僅為7795 億美元,在1 月和5 月接連跨過1 萬億美元、2 萬億美元大關,並於今年11 月10 日達到創紀錄的3 萬億美元;截至12 月22 日,加密總市值暫報24159 億美元,較年初上漲175%。

同時,比特幣在加密市場中的主導地位被削弱,市值佔比從年初的70.66%,不斷下滑至38.8%,這也是自2018 年年中起,比特幣市值佔比首次跌至50% 以下。

背後的主要原因就是加密生態整體發展壯大下,湧現出了更多新興項目,各生態板塊百花齊放。值得注意的是,以太坊市值佔比在今年大幅上漲,從年初的11% 上漲至當前的21%。

價格方面,2021 年,2021 年,

2021 年,比特幣和以太坊的交易總額達到創紀錄的7.5 萬億美元,較上一年增長435%。

再來看看穩定幣,2021 年穩定幣市場持續增長穩定幣市場正迎來了更多的監管和審查,對於非合規穩定幣來說,未來或將進一步失去生存空間。

穩定幣市場正迎來了更多的監管和審查,對於非合規穩定幣來說,未來或將進一步失去生存空間。

市場規模上,當前穩定幣市場的“龍頭”依然是USDT,但其在穩定幣市場的佔有率已經從年初時的68% 一度下降至57%;與此同時,USDC 以及BUSD 的市場佔有率則顯著上升,USDC 在12 月20 日發行量突破420 億美元,再創歷史新高。

穩定幣市場正迎來了更多的監管和審查,對於非合規穩定幣來說,未來或將進一步失去生存空間。

今年加密市場市值前十的幣種,也發生了翻天覆地的變化。曾經的分叉幣(BCH、BSV)排名不斷下跌;EOS 等老公鏈一蹶不振,排位受到衝擊;“萬年不動”的XRP 上演過山車般走勢;就連去年大熱的DeFi 龍頭項目LINK、UNI ,也被擠出前十。

而以DOGE、SHIB 為首的MEME 代幣,在馬斯克的盛情“喊單”下,市值一度躋身前十、甚至前五;特別是SHIB,在過去一年漲幅最高達到125 萬倍,是當之無愧的“年度造富神話”。

最強“釘子戶”BNB 則始終穩居前十,主要原因有二:一是年初BSC 生態爆發,為其找到更強的價值支撐和更多應用場景,二是幣安在“長牛”中交易量暴增,BNB 價格一度上漲接近700 美元,目前暫報535 美元,年內漲幅高達1350%。

一級標題

一級標題

二、投融資超1500筆,VC開啟範式轉變

繁榮的二級市場背後,是更為瘋狂的一級市場。

挺過了漫長熊市的VC 們在這輪狂暴牛市中賺了個盆滿缽滿,隨即又將利潤化成“子彈”,於各大賽道“瘋狂掃貨”。

經Odaily不完全數據統計,截至12 月19 日,2021 年加密行業公開披露了1529 筆一級市場融資,同比增長252.3%,已披露總金額約為326 億美元,同比增長814.2%。

熱錢湧動的市場之中,頭部項目的估值被不斷拉高,業內單筆融資的最高紀錄被多次打破。依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:

CeFi 領域,NYDIG 完成了由WestCap 領投的一輪10 億美元融資,這也是加密貨幣歷史上規模最大的單筆融資。

中心化交易所領域,FTX 在B 輪融資中拿到了9 億美元,此後又在追加的B-1 輪融資中獲得了4.2 億美元注資。

穩定幣服務領域,USDC 開發公司Circle 完成了4.4 億美元融資,並開始謀求以SPAC 形式IPO。

礦業領域,Blockstream 完成了由Baillie Gifford 和iFinex 領投的2.1 億美元融資,新的資金部分將用於探索太陽能等清潔能源挖礦方式。

錢包領域,老牌硬件錢包Ledger 完成了3.8 億美元融資,估值高達15 億美元。

公鏈領域,Solana 斬獲3.14 億美元融資,並成為全年最亮眼的新興公鏈。

Layer2 領域,Arbitrum 開發商OffchainLabs 以12 億美元估值完成了1.2 億美元B 輪融資,其主網也於下半年正式上線。

DeFi 協議領域,BitDAO 力壓一眾龍頭項目,完成了由Peter Thiel、Founders Fund、Pantera Capital 和Dragonfly Capital 聯合領投的2.3 億美元融資。

NFT 領域的頭牌屬於Dapper Labs,在兩輪融資中,Dapper Labs 先後獲得了3.05 億美元和2.5 億美元的投資,合計5.55 億美元。

遊戲領域,平台型項目Forte 完成了由Sea Capital 和Kora Management 領投的7.25 億美元融資,金額上超過了拿到6.8 億美元投資的足球遊戲Sorare。

社交領域,DeSo 是最引人注目的黑馬,這條專為社交需求打造的Layer1 公鏈在下半年剛一誕生就獲得了2 億美元的投資。

跨鏈領域的價值在年末開始抬頭,Anyswap 在品牌升級為Multichain 的同時也完成了6000 萬美元融資,投資名單中可以看到紅杉中國的身影。

除了這些相對主流的賽道之外,安全、數據分析、鏈上監測、通信網絡、稅務服務、自由職業市場乃至各類開發基礎設施也都曾出現過斬獲巨額融資的項目。

從賽道輪動的大趨勢來看,NFT 在2021 年逐漸完成了對DeFi 王者地位的逆襲。

從年初的略顯弱勢,到年中的分庭抗禮,再到年末的量級碾壓,NFT 成為了下半年一級市場上最為火熱的主題,也帶動了諸如游戲、收藏、交易、借貸、碎片化、展示終端等相關衍生方向的崛起。

2021 年,是機構大洗牌的一年。有老牌機構倒在了熊市的尾巴上,也有新鮮面孔於牛市誕生,而一些穿越了牛熊的頂級機構則逐漸打出了自己的“金字招牌”。憑藉著持續性大額出手,以及對各賽道龍頭的高密度覆蓋能力,a16z 成為了2021 年加密貨幣行業最為強勢的投資機構,其第三支基金Crypto Fund III 的募資規模高達22 億美元;諸如Paradigm、Multicoin Capital 這樣的研究驅動型VC 也不遑多讓,於各自擅長領域不斷發力的同時持續向行業輸出真知灼見;依托著頭部交易所雄厚背景加持Binance Labs、Coinbase Ventures、Alameda Research 等表現同樣搶眼。

能否獲得這些機構的青睞已成為許多普通投資者判斷項目質量的重要指標。

2021 年,我們也看到越來越多的傳統領域VC 開始佈局加密市場。

最值得一提的VC 當然是紅杉,繼高頻佈局公鏈、交易所、Layer2、NFT 賽道之後,年末還在推特簡介上玩了個“DAO 一日遊”。

一級標題

一級標題

三、2021大事記

2021 年開年,比特幣延續漲勢,從年初的29000 美元不斷攀升,接連突破3 萬、4 萬、5 萬、6 萬美元關口,最終在上半年創下65000 美元(4 月14 日)的新紀錄;進入5 月,隨政策收緊以及市場獲利盤退出,比特幣迎來大幅回調,5 月19 日比特幣最低跌至3 萬美元。

2021 年開年,比特幣延續漲勢,從年初的29000 美元不斷攀升,接連突破3 萬、4 萬、5 萬、6 萬美元關口,最終在上半年創下65000 美元(4 月14 日)的新紀錄;進入5 月,隨政策收緊以及市場獲利盤退出,比特幣迎來大幅回調,5 月19 日比特幣最低跌至3 萬美元。

無論加密金融如何演化,作為市場基石和風向標的比特幣永遠是焦點。

2021 年開年,比特幣延續漲勢,從年初的29000 美元不斷攀升,接連突破3 萬、4 萬、5 萬、6 萬美元關口,最終在上半年創下65000 美元(4 月14 日)的新紀錄;進入5 月,隨政策收緊以及市場獲利盤退出,比特幣迎來大幅回調,5 月19 日比特幣最低跌至3 萬美元。

此後兩個月,比特幣始終在3 萬美元附近盤整,並於8 月開始反彈,開始“慢牛”,今年以來,比特幣價格始終位於3 萬美元以上,也讓不少人對後市行情充滿信心,“市場進入長牛”的論調層出不窮。樂觀者認為,2022 年比特幣將突破10 萬美元。今年以來,比特幣價格始終位於3 萬美元以上,也讓不少人對後市行情充滿信心,“市場進入長牛”的論調層出不窮。樂觀者認為,2022 年比特幣將突破10 萬美元。

今年以來,比特幣價格始終位於3 萬美元以上,也讓不少人對後市行情充滿信心,“市場進入長牛”的論調層出不窮。樂觀者認為,2022 年比特幣將突破10 萬美元。

另一家不斷加倉比特幣的上市公司代表便是MicroStrategy,開啟“瘋狂買買買”模式。此外,全球支付平台Visa 開通了加密貨幣支付;資管公司灰度在《紐約時報》報紙上刊登了比特幣信託基金(GBTC)廣告,宣傳比特幣……機構的跑步入場,成功抬升了比特幣的價值認可度增加。另一家不斷加倉比特幣的上市公司代表便是MicroStrategy,開啟“瘋狂買買買”模式。此外,全球支付平台Visa 開通了加密貨幣支付;資管公司灰度在《紐約時報》報紙上刊登了比特幣信託基金(GBTC)廣告,宣傳比特幣……機構的跑步入場,成功抬升了比特幣的價值認可度增加。

2 月,特斯拉向美國SEC 提交報告稱,公司計劃購買價值15 億美元的比特幣;3 月,特斯拉官網宣布支持比特幣付款;但到了5 月,特斯拉創始人馬斯克卻在Twitter 上以“不環保”為理由宣布暫停接受使用比特幣為其汽車付款的計劃。

態度反復又著實有市場影響力的馬斯克,也令眾多加密投資者對其“愛恨交加”。

另一家不斷加倉比特幣的上市公司代表便是MicroStrategy,開啟“瘋狂買買買”模式。此外,全球支付平台Visa 開通了加密貨幣支付;資管公司灰度在《紐約時報》報紙上刊登了比特幣信託基金(GBTC)廣告,宣傳比特幣……機構的跑步入場,成功抬升了比特幣的價值認可度增加。

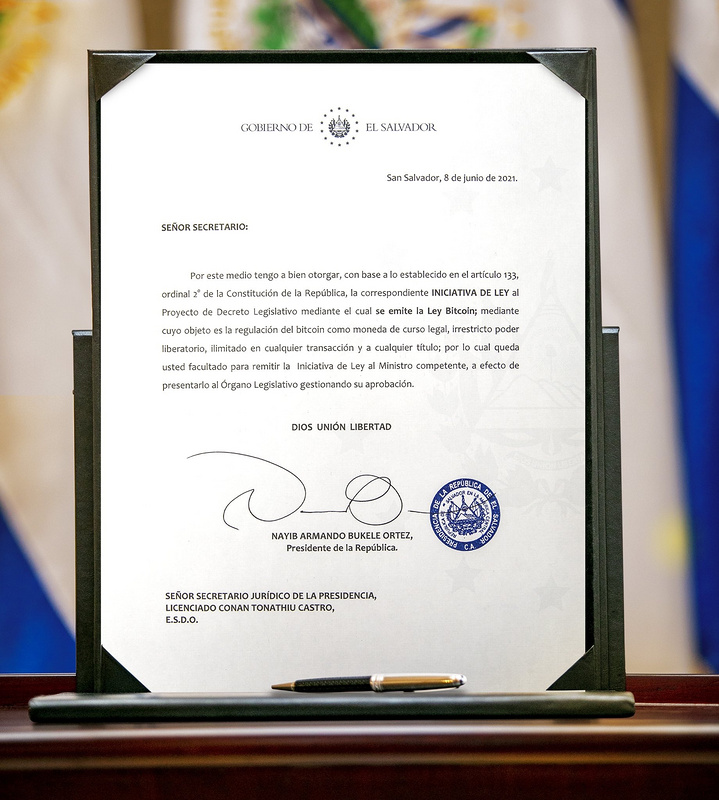

(比特幣合法化法案)(比特幣合法化法案)。

6 月,薩爾瓦多總統Nayib Bukele 向該國立法機構提交了一項法案草案,要求將比特幣變成該國法定貨幣;9 月7 日,該法案正式生效,比特幣終成法定貨幣。雖然這一方案在國內外引起爭議,但對整個加密金融發展而言卻具有重要意義,比特幣首次以合法的身份走入社會生活。薩爾瓦多也樹立了樣本,更多拉美國家正試圖效仿,將比特幣合法化。

(比特幣合法化法案)

結構化產品方面,加密市場翹首以盼的ETF(交易所交易基金)終於在2021 年落地實現。今年10 月,首個比特幣期貨ProShares Bitcoin Strategy ETF 正式問世,登陸NYSE Arca 交易所,而後SEC 陸續批准多個期貨ETF。

雖然從價格反饋來看,ETF 對加密市場帶來的影響未滿足預期。但不管怎麼說,隨著這類合規產品出現,傳統機構投資者以及普通用戶對加密的信心將不斷增加。

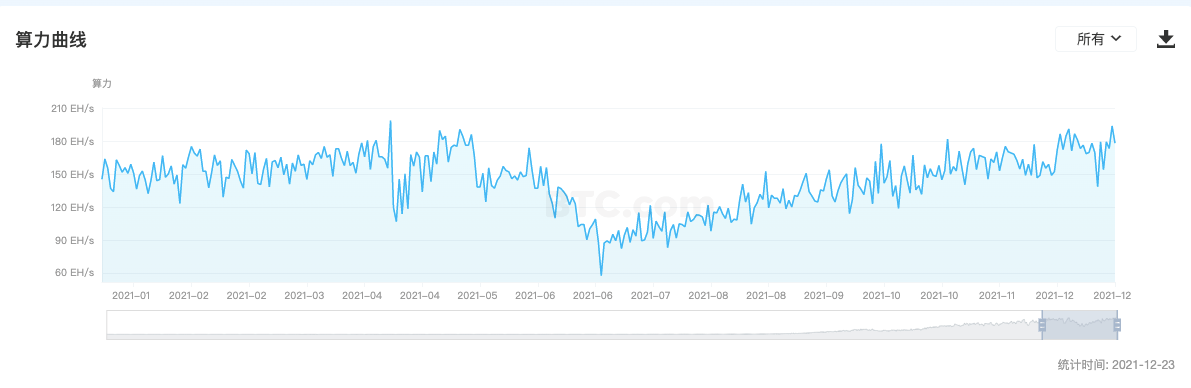

技術層面,今年比特幣迎來了一次今年5 月,國務院金融穩定發展委員在會議中提出“打擊比特幣挖礦和交易行為”,掀起了新一輪監管浪潮;新疆、青海、內蒙古等全國多個省市相繼出台禁令,對虛擬貨幣挖礦進行整頓和清理,大量礦場關停或出海。最終,部分礦工在哈薩克斯坦、美國德州等地找到了新的礦場,繼續耕耘挖礦事業。今年5 月,國務院金融穩定發展委員在會議中提出“打擊比特幣挖礦和交易行為”,掀起了新一輪監管浪潮;新疆、青海、內蒙古等全國多個省市相繼出台禁令,對虛擬貨幣挖礦進行整頓和清理,大量礦場關停或出海。最終,部分礦工在哈薩克斯坦、美國德州等地找到了新的礦場,繼續耕耘挖礦事業。

此外,年底前比特幣非零地址數量突破4000 萬個,創歷史新高。

對於比特幣生態的重要參與者礦工而言,2021 年是一個遷徙的年份。

今年5 月,國務院金融穩定發展委員在會議中提出“打擊比特幣挖礦和交易行為”,掀起了新一輪監管浪潮;新疆、青海、內蒙古等全國多個省市相繼出台禁令,對虛擬貨幣挖礦進行整頓和清理,大量礦場關停或出海。最終,部分礦工在哈薩克斯坦、美國德州等地找到了新的礦場,繼續耕耘挖礦事業。

Meme 文化的起勢,源自今年年初傳統金融市場的一個大事件——GME 保衛戰。簡單概括,華爾街散戶在Robinhood 上聯手買入GME 公司股票,導致機構做空產生虧損,一度扭轉散戶與機構間的江湖地位。

Meme 文化的起勢,源自今年年初傳統金融市場的一個大事件——GME 保衛戰。簡單概括,華爾街散戶在Robinhood 上聯手買入GME 公司股票,導致機構做空產生虧損,一度扭轉散戶與機構間的江湖地位。

如果你年初買了100 美元BTC,到現在會值167.4 美元;如果買的是SHIB,猜猜現在值多少錢?答案是6200 萬美元。這就是Meme 幣財富效應的究極體現。

今年加密市場中誕生了一個新的板塊:Meme 幣,代表性項目包括Doge、SHIB 等各種動物幣。 Meme 文化,可被通俗地理解為"玩梗”,凡是帶有“段子”屬性的項目可被稱為Meme 幣。

Meme 文化的起勢,源自今年年初傳統金融市場的一個大事件——GME 保衛戰。簡單概括,華爾街散戶在Robinhood 上聯手買入GME 公司股票,導致機構做空產生虧損,一度扭轉散戶與機構間的江湖地位。

反傳統、反華爾街運動在主流社會唱響,這股思潮蔓延至加密市場,被塑造成更具反叛精神的Meme 文化。曾經投資者看重的市場前景、商業模式、技術優勢、產品亮點等,在Meme 時代變成了趣味營銷和共識凝聚。

Meme 幣的“首席放大官”當屬馬斯克,其每隔一段時間就在推特上發文,“吐槽”狗狗幣,“反向吸引”到不少圈外人士。甚至在很多海外“韭菜”眼中,狗狗幣才是真正的比特幣。隨著馬斯克一次次“喊單”,最終,最終,

同時,以DOGE 為代表的Meme 幣種逐漸成為加密社區多元文化的一部分。從3 月到5 月,秋田犬(AKITA)、豬豬幣(PIG)、小狗幣(DOG)、Loser 幣(LowB)等各種山寨幣批量誕生;雖然短時獲得驚人的漲幅,但也很快一蹶不振或直接歸零。

最終,其中,GM 在發布的短短3 天內,市值從零上漲至2 億美元(最高達到4 億美元,目前依然維持在1 億美元)。而People 幣則以DAO 之名,眾籌競拍美國憲法副本,並在競拍失利後轉為Meme 幣,價格一度飆升超過50 倍。其中,GM 在發布的短短3 天內,市值從零上漲至2 億美元(最高達到4 億美元,目前依然維持在1 億美元)。而People 幣則以DAO 之名,眾籌競拍美國憲法副本,並在競拍失利後轉為Meme 幣,價格一度飆升超過50 倍。

SHIB 的走高帶動起Meme 文化復興,激勵了GM(Good Morning)、People 等新興Meme 幣代表。

其中,GM 在發布的短短3 天內,市值從零上漲至2 億美元(最高達到4 億美元,目前依然維持在1 億美元)。而People 幣則以DAO 之名,眾籌競拍美國憲法副本,並在競拍失利後轉為Meme 幣,價格一度飆升超過50 倍。

總體而言,如今Meme 文化已充分融入加密社區,憑藉亞文化共識,具備了較強的傳播影響力。但我們也應清楚地認識到,想要推動加密金融走向成熟和發展,僅靠營銷和FOMO 還不夠,技術與產品才是變革的第一生產力。由此,宏觀數據層面,DeFi 一直都保持著正向的增長態勢。

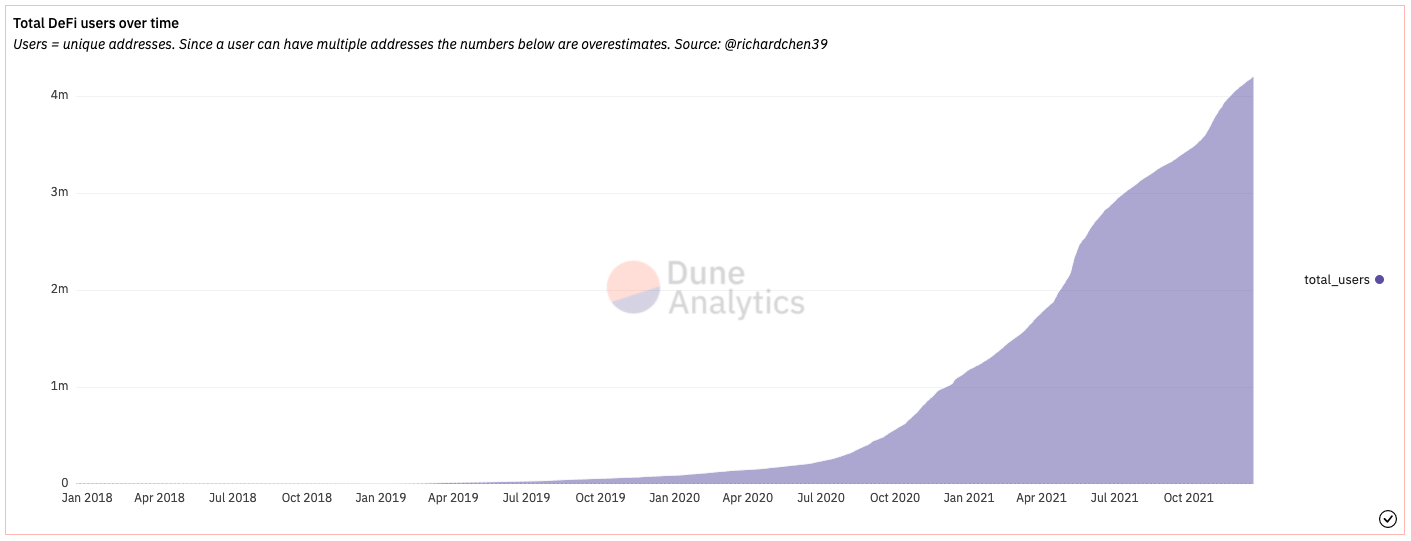

宏觀數據層面,DeFi 一直都保持著正向的增長態勢。

相比Meme 幣大起大落的行情表現,DeFi 板塊略顯冷清,但如果從更高的視角、更多的維度來看DeFi 全年表現,不難發現DeFi 的演進從未停歇。

宏觀數據層面,DeFi 一直都保持著正向的增長態勢。

DeFi Pulse數據顯示,截至12 月21 日,鎖定在各大生態DeFi 協議之內的資產總價值(TVL)已達24.32 億美元。細看TVL 的變化曲線,“519”級別的黑天鵝事件也僅僅是上升態勢中的一段小波折。

Dune Analytics數據則顯示,臨近年末,曾交互過DeFi 協議的獨立地址數量首次突破了400 萬關口,大量的新鮮血液正在不斷湧入。

個體項目層面,首先是

首先是

賽道趨勢層面,隨著穩定幣、借貸、DEX 等基礎細分板塊的市場結構日漸穩固,DeFi 的關注焦點也在逐漸轉移。

首先是衍生品的爆發,這裡不得不提dYdX 的發幣及空投。作為衍生品概念下最受關注的項目,市場對dYdX 的價值寄予了相當高的期待,再加之項目方的大手筆(空投比例7.5%),絕大多數曾交互過dYdX 的用戶都拿到了上萬美元的空投收益,這也掀起了市場新一輪的薅羊毛熱潮。然而,從行業角度來看,儘管在交易挖礦策略的加持下dYdX 曾一度超過了其他所有DEX 之和,但這樣的刺激顯然很難長久,伴隨著dYdX 日交易量的回落以及幣價的走低,“衍生品爆發”的呼聲也慢慢變弱。我們堅信衍生品定會像現貨那樣在DeFi 領域實現大爆發,但這樣的爆發看起來並不是單一項目發幣就能引燃的。

第二個比較值得關注的趨勢是擁抱傳統金融(TradFi)年末,

年末,除了上述趨勢之外,多鏈佈局也是當前DeFi 賽道內的一大主要趨勢(詳見下文“跨鏈”部分)。除了上述趨勢之外,多鏈佈局也是當前DeFi 賽道內的一大主要趨勢(詳見下文“跨鏈”部分)。

除了上述趨勢之外,多鏈佈局也是當前DeFi 賽道內的一大主要趨勢(詳見下文“跨鏈”部分)。

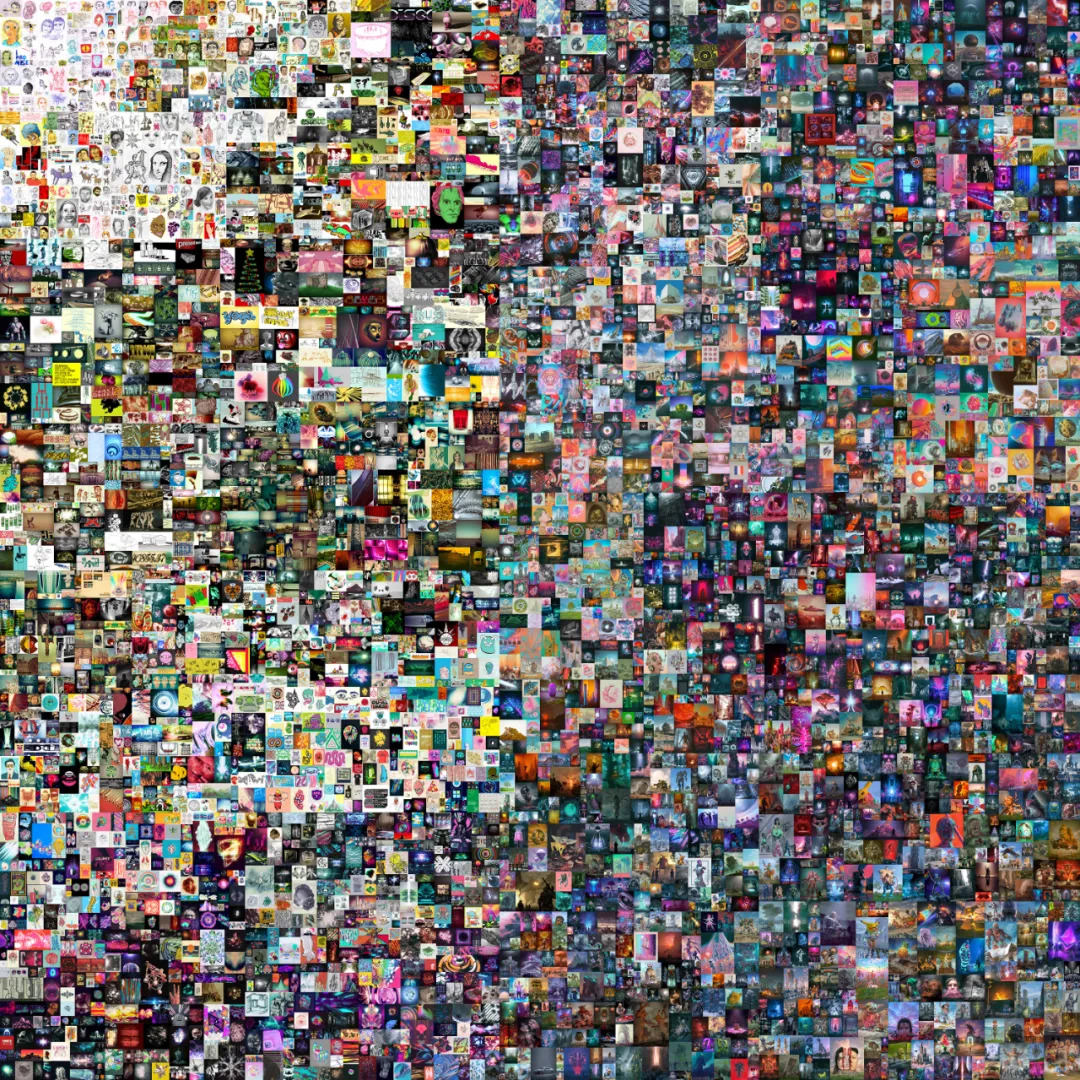

瘋狂吸粉的NFT × 萬物

區塊鏈行業曾用十年尋找12 月,藝術家Pak 的項目《Merge》在NFT 交易平台Nifty Gateway 公開發售,最終總成交額近9181 萬美元,成為新晉的史上最貴NFT,更躋身全球在世藝術家作品成交金額的第三位。12 月,藝術家Pak 的項目《Merge》在NFT 交易平台Nifty Gateway 公開發售,最終總成交額近9181 萬美元,成為新晉的史上最貴NFT,更躋身全球在世藝術家作品成交金額的第三位。

2021 年,NFT 領域年度標誌性事件當屬:3 月,藝術家Beeple 的NFT 作品《Everydays: The First 5000 Days》在佳士得拍得6934.6 萬美元,成功吸引傳統藝術等各領域人士的關注。

12 月,藝術家Pak 的項目《Merge》在NFT 交易平台Nifty Gateway 公開發售,最終總成交額近9181 萬美元,成為新晉的史上最貴NFT,更躋身全球在世藝術家作品成交金額的第三位。

與很多年輕小眾的“FT”一樣,NFT 的高價也會受到炒作、營銷、泡沫的質疑,但高價就是會“漲服”一批人,並吸引更多資金NFT 從最初的小範圍影響藏品領域,到為創作者經濟賦能,再到更廣域消費級別上改造粉絲經濟和品牌市場關係,逐步擴大輻射半徑。NFT 從最初的小範圍影響藏品領域,到為創作者經濟賦能,再到更廣域消費級別上改造粉絲經濟和品牌市場關係,逐步擴大輻射半徑。。

這一年,不少科技巨頭(騰訊、支付寶、Mega、微軟、Twitter 等)、一眾傳媒平台(時代雜誌、CNN、Vogue 等)、很多消費品牌和大IP方(Nike、歐萊雅、可口可樂、麥當勞、迪士尼、索尼等)、文體領域明星(Jay-Z、惠特妮·休斯頓、王家衛、陳小春、貝利、庫裡等)、政商界人士(Jack Dorsey、馬斯克、斯諾登、梅拉尼婭·特朗普等)都購買、發行或佈局了NFT。

NFT 從最初的小範圍影響藏品領域,到為創作者經濟賦能,再到更廣域消費級別上改造粉絲經濟和品牌市場關係,逐步擴大輻射半徑。

這一類NFTFi × DAO 創新產品往往在實操上以捆綁或集合法、基金化的形式分拆權益,的確降低了某些高價NFT 的入局門檻、提升其流動性,但也對應著託管和展示權不清、退出或轉售困難、買斷機制不完善等新的風險。這一類NFTFi × DAO 創新產品往往在實操上以捆綁或集合法、基金化的形式分拆權益,的確降低了某些高價NFT 的入局門檻、提升其流動性,但也對應著託管和展示權不清、退出或轉售困難、買斷機制不完善等新的風險。。

7 月獲a16z 領投1 億美元B 輪的NFT 交易市場龍頭Opensea 每月成交額呈指數級增長,當前用戶總數已超75 萬人,12 月ETH 交易量市佔率達98.2%,全年銷售額至少160 億美元,總收入估算下來達4 億美元。

NFT 生成藝術平台Art Blocks 總交易量破11 億美元,現市值近1.3 億美元。

今年,承接過Pak NFT作品、萬維網源代碼NFT、CryptoPunks、BAYC 等拍賣的藝術品拍賣行蘇富比從NFT 銷售中賺取了1 億美元。

最後,我們想單獨提一個細分領域——NFT 眾籌DAO。 8 月,CryptoPunk #173 通過社區眾籌形式以99.9 ETH 成交,People's Punk 此後發行代幣DDDD。眾籌買NFT 玩法的鼻祖項目PleasrDAO 更是在今年收錄了11 幅NFT 作品,包括Uniswap V3 官宣視頻片段NFT、斯諾登首個NFT、Dogecoin 原始照片NFT、Wu-Tang Clan 孤本專輯《Once Upon A Time In Shaolin(少林往事)》等。

這一類NFTFi × DAO 創新產品往往在實操上以捆綁或集合法、基金化的形式分拆權益,的確降低了某些高價NFT 的入局門檻、提升其流動性,但也對應著託管和展示權不清、退出或轉售困難、買斷機制不完善等新的風險。

鏈遊和GameFi向前大步躍進

此外,在Axie Infinity 的強大“玩賺效應”下,以YGG 等為代表的遊戲公會們也基於“打金”主業之上,衍生出scholar(獎學金)、遊戲資產租賃、投資孵化等多條業務線,並在Q4 引發了融資熱潮。

再來看傳統遊戲對NFT 的加碼:育碧(Ubisoft)將推出NFT 平台;網易旗下游戲《永劫無間》IP 授權發行NFT 盲盒;Epic Games 旗下數字遊戲平台Epic Games Store 將向區塊鏈以及NFT遊戲開放……

今年,還有很多NFT 項目獲得了充分的關注並屢創銷售記錄:“子孫成群”的BAYC 系列、卡牌類遊戲Parallel Alpha、隨機生成裝備名稱的TXT 文字版NFT 代表Loot……

再來看傳統遊戲對NFT 的加碼:育碧(Ubisoft)將推出NFT 平台;網易旗下游戲《永劫無間》IP 授權發行NFT 盲盒;Epic Games 旗下數字遊戲平台Epic Games Store 將向區塊鏈以及NFT遊戲開放……

今年,此外,在Axie Infinity 的強大“玩賺效應”下,以YGG 等為代表的遊戲公會們也基於“打金”主業之上,衍生出scholar(獎學金)、遊戲資產租賃、投資孵化等多條業務線,並在Q4 引發了融資熱潮。

此外,在Axie Infinity 的強大“玩賺效應”下,以YGG 等為代表的遊戲公會們也基於“打金”主業之上,衍生出scholar(獎學金)、遊戲資產租賃、投資孵化等多條業務線,並在Q4 引發了融資熱潮。

站在“元宇宙元年”眺望遠方

將元宇宙裝入年終盤點,對於很多垂直領域來說都算“蹭”熱點,但誰讓元宇宙還是一個概念模糊、技術融合、不斷進化中的泛概念呢。

元宇宙和Crypto 的結合點主要落在較為底層的經濟體系及生產關係上。具體而言,相當一部分業內人士認為,元宇宙內的一切資產(身份、數據、道具、貨幣、事務等)均應代幣化(或起碼基於分佈式系統),並以去中心化方式生成、流轉及銷毀。

當前,圈內最接近這一“設想範式”的三大虛擬土地平台,The Sandbox、Decentraland 和Cryptovoxels,均在今年迎來爆發式增長。

The Sandbox 當前市值超2 億美元,有63 萬多個NFT,持有者約3.4 萬人,Republic Realm 在12 月初以430 萬美元購買The Sandbox 地塊,創下虛擬土地銷售價格歷史記錄。這一年,說唱歌手Snoop Dogg、Nipsey Hussle、NFT 收藏家Cozomo de' Medici 等人入駐The Sandbox。

公開身份的買家還有香港房地產巨頭新世界發展集團CEO 鄭志剛、歌手林俊傑(也買了Decentraland 地塊)、魚池聯合創始人王純(要建設狗狗幣愛好者總部)等。 The Sandbox 還和卡通人物IP“麥兜”、Adidas Originals 建立合作,並獲軟銀Vision Fund 2 領投的9300 萬美元融資。

Decentraland 當前市值約7487 萬美元,有16 萬多個NFT,位列地塊成交榜首的是當時價值242 萬美元(61.8 萬枚MANA)的Fashion Street Estate。這一年,Decentraland 承辦過80 組藝人(的虛擬化身)參演的元宇宙音樂節、RacingTime 的虛擬車展、Boson Protocol 的虛擬商城、與蘇富比合作的虛擬畫廊等。

Cryptovoxels 當前市值約2690 萬美元,有近40 萬個NFT。這一年,Cryptovoxels 開始支持Facebook(現Meta)賬戶登錄,推出了帶有自治投票場景的虛擬土地Scarcity Island,並於內部討論或在明年4 月推出的原生Token CV 的細節情況。元宇宙房地產開發商MetaEstate 還在Cryptovoxels 上設計搭建了波場TRON 生態建築群。

11 月最後一周,The Sandbox、Decentraland、CryptoVoxels 和Somnium Space 四個元宇宙虛擬土地的單週銷售總額超過了1 億美元。

在這“三大”背後,更多圈內外新興平台躍躍欲試,掀起一陣陣“買地狂潮”。同時,虛擬地產開發/承建商、元宇宙內的小道俱生產商、靠AR/MR增強NFT視覺效果的服務商等各“送水者”也接踵而至,為加密世界帶來更多跨領域的複合型人才及圈外流量。

總的來說,稱2021 年為“元宇宙元年”並不為過。

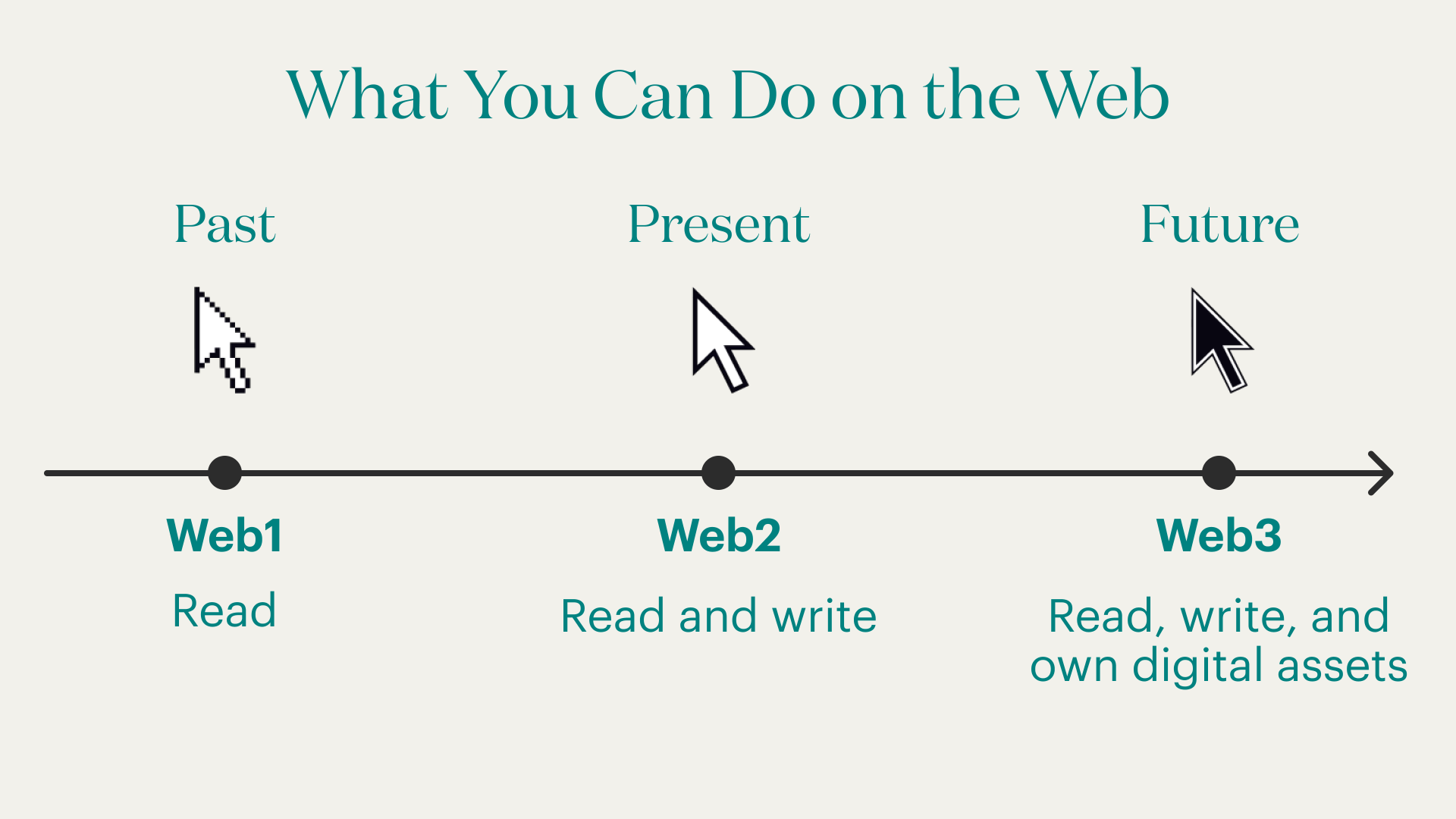

Web 3.0:勝利之日不遠矣

會上,Bitfury 首席執行官Brian P. Brooks 在回答眾議員Patrick McHenry 關於Web 3.0 的提問時也援引了Chris 的理論。 Brooks 解釋稱,在Web 1.0 中,用戶只有特定的閱讀,所以這是“僅可讀的互聯網”;在Web 2.0 中,除閱讀內容外,用戶也可以自己發佈內容,但這些內容並不歸屬用戶所有,所以只是“僅可寫的互聯網”;而在Web 3.0 中,除了可以閱讀和發佈內容外,用戶也將真正擁有內容的所有權益,實現真正的“可讀,可寫,也可擁有的互聯網”。會上,Bitfury 首席執行官Brian P. Brooks 在回答眾議員Patrick McHenry 關於Web 3.0 的提問時也援引了Chris 的理論。 Brooks 解釋稱,在Web 1.0 中,用戶只有特定的閱讀,所以這是“僅可讀的互聯網”;在Web 2.0 中,除閱讀內容外,用戶也可以自己發佈內容,但這些內容並不歸屬用戶所有,所以只是“僅可寫的互聯網”;而在Web 3.0 中,除了可以閱讀和發佈內容外,用戶也將真正擁有內容的所有權益,實現真正的“可讀,可寫,也可擁有的互聯網”。(read、write、own)”。

12 月8 日,美國眾議院金融服務委員會(House Committee on Financial Services)於國會山舉行了以“數字資產和金融的未來:了解美國金融創新的挑戰和利益”為題的聽證會。

會上,Bitfury 首席執行官Brian P. Brooks 在回答眾議員Patrick McHenry 關於Web 3.0 的提問時也援引了Chris 的理論。 Brooks 解釋稱,在Web 1.0 中,用戶只有特定的閱讀,所以這是“僅可讀的互聯網”;在Web 2.0 中,除閱讀內容外,用戶也可以自己發佈內容,但這些內容並不歸屬用戶所有,所以只是“僅可寫的互聯網”;而在Web 3.0 中,除了可以閱讀和發佈內容外,用戶也將真正擁有內容的所有權益,實現真正的“可讀,可寫,也可擁有的互聯網”。

會後,Brooks 這段回答的剪輯視頻被業內人士轉發傳播,像一劑強心針般幫助尚存迷茫的人們堅定心中的信念。

2021 年,我們看到了或許我們該重新默念這句Chris 的名言:起初他們無視你,然後他們嘲笑你,接著他們會批鬥你(我們所處的位置),再然後就是你的勝利之日。或許我們該重新默念這句Chris 的名言:起初他們無視你,然後他們嘲笑你,接著他們會批鬥你(我們所處的位置),再然後就是你的勝利之日。

在加密行業對Web 3.0 前景表示堅定的同時,一些傳統互聯網的代表人物則對這一新興概念表達了不同觀點,馬斯克存疑,Jack Dorsey 則就“Web 3.0 到底屬於誰”和a16z 展開了激烈討論,話不投機,甚至還玩起了取關和拉黑。

或許我們該重新默念這句Chris 的名言:起初他們無視你,然後他們嘲笑你,接著他們會批鬥你(我們所處的位置),再然後就是你的勝利之日。

以太坊衛冕公鏈之王

雖然今年新生態公鏈陸續崛起,但以太坊“公鏈之王”的地位依然無可撼動。

數據顯示,ETH 價格年初的750 美元最高上漲至4860 美元(11 月10 日),目前暫報4050 美元,較年初價格上漲450%;以太坊市值佔比也從年初的11% 上漲至當前的21 %,漲幅10%;此外,以太坊上DeFi 鎖倉價值也從年初的186 億美元最高上漲至1675 億美元,漲幅高達800%。

Gas 方面,今年

Gas 方面,今年受NFT mint(鑄造)以及空投刷量等影響,Gas 費用始終居高不下,增加了普通用戶以及項目開發者交互的成本,也迫使部分項目轉向Layer 2 等擴容方案和其他公鏈生態。

為降低Gas,以太坊社區提出EIP-1559 提案,試圖通過改變基礎費用的設定,讓用戶更方便地支付更合理的手續費。

該提案自提出後備受爭議,其中當屬收入被直接影響的礦工群體反對情緒最為激烈,不少礦工感受到自己成為生態棄子。為此,推特網友@Red Panda Mining發起一項運動,號召反對EIP-1559 的礦工將算力切換至反對派礦池,宣誓主權;雖然該行動最終以失敗告終——反對派算力佔比不到20%,但還是讓整個加密市場聽到了礦工的聲音。

爭議並沒有動搖開發者們的決心,EIP-1559 於8 月在“倫敦升級”中被實現,最終的效果也有目共睹。自EIP-1559 實施以來,累計銷毀124.3 萬個ETH(約50 億美元),開啟以太坊“通縮”新紀元。

除了“倫敦升級”之外,以太坊今年還完成了兩次升級:4 月柏林硬分叉升級以及12 月的“箭形冰川”升級,後者的主要內容是將難度炸彈推遲至明年6 月。

除了以太坊1.0,以太坊2.0 今年也備受關注。截至以太坊信標鏈上線一周年(12 月3 日),以太坊2.0 存款合約地址已收到850.2 萬ETH,占到ETH 供應量的7.24%,信標鏈上的驗證節點超過26.42 萬個,參與ETH2.0 質押的地址數量達56393 個。

今年,

今年,以太坊與傳統金融產生了更深層的聯繫。 4 月,加拿大監管機構批准了三隻以太坊交易所交易基金(ETF);三季度,美國SEC 文件透露機構以太坊產品(主要是灰度的以太坊信託)持有量增長19%;12 月,美國芝商所(CME)宣布推出微型以太坊期貨。雖然目前美國金融市場尚未正式推出以太坊ETF,但我們相信這一天不會太遠。

公鍊及Layer 2新生態的爆發

2021 年,是新生態集體爆發的一年。

應用層的大爆發給以太坊Layer 1 帶來了無限風光,但同時也造成了鏈上交易的持續擁堵以及gas 費用的居高不下。受此影響,以太坊生態的價值開始出現外溢,項目、用戶、資金都在尋找更快速、更便宜的全新發展土壤,這也成為了新生態們爆發的契機。

公鏈方面,從BSC 到Solana,再到Avalanche、Fantom、Terra,各大生態蓬勃發展,基礎設施逐漸成熟,多類應用百花齊放,在鎖倉資金屢創新高的同時也實現了二級市場的價值放大。

BSC 作為最早崛起的新公鏈生態,經歷了早期的快速爆發階段後,現已進入了一個相對平靜的穩步增長期。從數據上看,BSC 的鏈上TVL 總值長期高居新興生態(除去以太坊)榜首之位,直到年末才被黑馬Terra 超越。

憑藉著卓越的性能優勢以及SBF 的強援加持,Solana 成為全年絕大多數時間裡表現最為亮眼的新興公鏈。臨近年末,Solana 又開始了另一個大動作——扶持Neon Labs 來為該鏈構建EVM 開發環境,這或許將Solana 繼續增長的又一引擎。

Avalanche 和Fantom 的爆發路徑有一定的相似性,在利用跨鏈橋打通了資金進出渠道之後,兩大新興公鏈都效仿Polygon 推出了上億級別的流動性激勵計劃,以吸引項目(尤其是龍頭DeFi )和用戶的入駐。事後看來,Avalanche 和Fantom 的策略大獲成功,“造橋+撒錢”也成為了公鏈爆發的經典策略,被一些起步更晚的新公鏈們效仿。

臨近年關,Terra(LUNA)似乎是“衝業績”一般狂飆突進,不但登頂了TVL 排行榜,更是在加密貨幣總市值排行榜上殺進前十,風頭一時無二;其“基石產品”穩定幣UST 在年底市值超過DAI。

其他生態方面,Polkadot 及Kusama 終於啟動了社區等待已久的平行鏈插槽拍賣;DFINITY 也在今年正式啟動了主網;Algorand 則在積極探索如何結合TradFi 和DeFi;Flow、DeSo 等垂直應用公鏈崛起;Near、Tron、Conflux 等團隊在DeFi 與NFT 等熱點跟進,和特色IP 市場策略上均表現不俗。比較值得一提的一家公鍊是“傷透人心”的EOS,在驅逐了B1、重塑品牌之後,這條已被“宣判死亡”的老公鏈也煥發了一些新的生機。

當然,面臨諸多公鏈生態的挑戰,以太坊生態也沒有停步,Layer 2 便是以太坊今年給出的最強回擊,四大Rollup 擴容方案(Optimism、Arbitrum、zkSync、Starkware)都在今年拿到了千萬美元甚至上億美元級別的融資,Polygon 傳聞也將獲得紅杉印度的5000 萬到1.5 億美元資金支持。

作為最早執行“撒錢”策略的新興生態,Polygon(MATIC)幾乎可以說是上半年加密貨幣市場最亮眼的項目,即便在“519”,MATIC 的價格也曾一度轉陽。不過,因Polygon 當前主要採用的是側鏈方案,所以也曾被以太坊社區質疑過是否屬於正統Layer 2,但隨著接連收購兩家ZK Rollup 開發團隊Hermez 和Mir,這些爭議也逐漸消退。

Optimistic Rollup 雙雄Optimism、Arbitrum 今年雙雙上線了主網。作為更加符合以太坊社區上層意識的Layer 2 方案,Optimism、Arbitrum 相繼迎來了DeFi 第一龍頭Uniswap 的入駐。不過,或許是由於gas 價格相對新興公鏈仍然偏高,這兩大Layer 2 網絡(尤其是Optimism)在生態擴張進度上暫不如社區預期的那麼順利。

主攻ZK Rollup 的兩家項目zkSync 和Starkware 今年也是動作頻頻,前者的zkRollup 版本EVM 開發工作已取得階段性成果,後者則是在年末提出了Layer 3 概念,擬通過遞歸證明實現多次方級別的擴容效果。

隨著2021 年的行將結束,多鏈並存的格局正在日接一日地愈發牢固,一家獨大的局面可能再也不會出現了。

跨鏈:當下最明確的風口

新生態集體爆發的必然結果就是跨鏈需求的擴大,為了追逐新生態上不斷湧現的財富機會,用戶的資產跨鏈需求也在快速提升。

憑藉著覆蓋能力更廣、對接更為靈活等諸多優勢,跨鏈橋已超越中心化服務商,成為了承載資金跨鏈流動的主要渠道。

當前,市面上已存在的跨鏈橋項目不下數十家,拋開Avalanche Bridge、Optimism Gateway 等由原底層開發團隊牽頭構建,大多僅服務於特定生態的“官方跨鏈橋”不談,比較值得關注的第三方跨鏈橋有Multichain(原Anyswap)、cBridge、Hop Protocol 等等。

賽道龍頭Multichain 近日宣布完成6000 萬美元新一輪融資,在資方名單中可以看到幣安、紅杉中國、IDG Capital、Three Arrows Capital 等多家頂級機構的身影。這能否成為打開跨鏈服務價值發現之旅的開端,讓我們拭目以待吧。

從賽道的演變趨勢來看,我們將持續關注以下幾個小方向。

一是針對跨鏈橋的聚合,當前跨鏈橋數量的飛速增長就如同一年之前DEX 數量的增長,那為何不做一個跨鏈橋版本的1inch,幫助用戶找到價格最理想的跨鏈路徑呢?事實上,已有多家項目開始了這一領域的嘗試,包括最近剛剛完成了協議升級的ChainSwap 以及產品表現驚豔的FundMovr 。

二是在橋接服務之外嵌接其他金融服務,比如FibSwap DEx、Li.Finance、XY Finance、Symbiosis Finance 正在探索的跨鏈+ 交易,以及龍頭DeFi 協議Aave 在V3 版本中提到的跨鏈+ 借貸方案。

三是超越單純的資產跨鏈,上升至更高的信息跨鏈層面,通過實現跨底層的合約驗證和調用,打通不同生態之間的互操作性。

中心化交易平台合規上市

作為流量入口和價值聚集中心,中心化交易平台(CEX)在加密金融生態中扮演著不可或缺的角色。

頭部合規交易平台在今年成功敲鐘,加密龍頭陸續上市。

2 月,美國最大的合規加密交易平台Coinbase 向美國SEC 提交S-1 註冊表格,在納斯達克直接上市,股票代碼為COIN。 Coinbase 也被稱為“加密交易所第一股”。

7 月29 日,主打美國散戶的券商平台Robinhood 在納斯達克證券交易所正式上市;由於其在今年年初的Meme 浪潮中率先開通狗狗幣交易通道,備受加密市場關注。

10 月19 日,曾被譽為“牛市之光”的Bakkt 正式登錄紐交所,股票代碼為BKKT。

另據外媒報導,幣安創始人兼CEO 趙長鵬在最近的一次採訪中表示,其美國子公司(Binance US)可能會在未來三年內進行首次公開募股(IPO)。

合規加密交易平台的上市,意味著傳統市場對於加密金融的肯定,相當於SEC 對整個行業開了一扇門,對於加密世界而言起到了提振作用;未來隨著熱度增加,更多的資金將藉由這些平台進入,作用於整個加密市場。而對傳統金融來說,加密交易所是礦業以外少數可持續盈利的業態之一,是當之無愧的藍籌股。

傳統金融對加密金融的青睞,也反饋加密交易所的一級市場融資上。今年7 月,FTX 交易所宣布完成9 億美元B 輪融資,投後估值高達180 億美元,投資方包括紅杉資本、軟銀、Thoma Bravo、Ribbit Capital 以及Circle 等60 餘家;時隔3 個月,FTX 交易所又以250 億美元估值(估值上漲了近39%)在B-1 輪融資中籌集4.2 億美元,BlackRock、Tiger Global 等69 位投資者參投。

5 月21 日,國務院金融委在會議中提出“打擊比特幣挖礦和交易行為”。此後,新疆、青海、內蒙古、雲南、四川紛紛出台相關政策對虛擬貨幣挖礦進行整頓和清理。

一級標題

過去的一年,隨著加密世界的多元化發展,全球政策收緊、監管趨嚴。

過去的一年,隨著加密世界的多元化發展,全球政策收緊、監管趨嚴。

5 月21 日,國務院金融委在會議中提出“打擊比特幣挖礦和交易行為”。此後,新疆、青海、內蒙古、雲南、四川紛紛出台相關政策對虛擬貨幣挖礦進行整頓和清理。

早在2017 年,七部委聯合發布了“九四通知”,禁止加密貨幣在中國運營、交易,但對加密貨幣挖礦未明確限制。今年,我國明令禁止了加密礦業在國內的存續。

5 月21 日,國務院金融委在會議中提出“打擊比特幣挖礦和交易行為”。此後,新疆、青海、內蒙古、雲南、四川紛紛出台相關政策對虛擬貨幣挖礦進行整頓和清理。

此後,包括幣安、火幣、OKEx 等多家交易平台宣布清退中國大陸用戶及退出中國市場。此後,包括幣安、火幣、OKEx 等多家交易平台宣布清退中國大陸用戶及退出中國市場。

此後,包括幣安、火幣、OKEx 等多家交易平台宣布清退中國大陸用戶及退出中國市場。

美國處罰力度增大,擴大加密監管邊界

2021 年,美國加密監管事件變得頻繁起來。

另外,今年Gary Gensler 成為SEC 主席,其對加密金融監管相對激進,在一個月內先後對Terra 開發公司Terraform Labs、Marathon Digital 等公司發起調查。他還多次重申,未來對加密貨幣的監管措施不會被改變,相關公司必須向SEC 報告註冊。

有趣的是,據媒體統計,SEC 70% 以上的執法行動最終都以和解(繳納罰金)告終,而SEC 最常用的理由是“違反證券法”。 SEC 去年起訴Ripple 一案,歷時一年多仍無結果,2022 年大概率要達成和解了。

另外,今年Gary Gensler 成為SEC 主席,其對加密金融監管相對激進,在一個月內先後對Terra 開發公司Terraform Labs、Marathon Digital 等公司發起調查。他還多次重申,未來對加密貨幣的監管措施不會被改變,相關公司必須向SEC 報告註冊。

除了CFTC、SEC,美國貨幣總核查辦公室(OCC)也在今年10 月聯合美聯儲及聯邦存款保險公司聯合開展了一項名為“加密衝刺”(crypto sprint)的調查,對加密行業進行嚴格審查,最終得出了對加密行業並不友好的結論,也暗示之後可能採取行動。

目前,只有SEC 真正具有影響力和話語權。美國國會正試圖通過《數字商品交易法》改變這一局面。該法案由美國眾議員Michael Conaway 於去年提出,旨在為“數字商品交易所”建立聯邦定義,將其歸入自己的法律類別並使CFTC 對其進行監督。今年美國國會提出《基礎設施投資和就業法案》,其中明確要求“經紀人”向美國國稅局報告超過1 萬美元的交易信息。有觀點認為該法案對“經紀人”的定義“過於寬泛和模糊”,可能將這些要求強加給礦工和錢包開發商,而不僅僅是Coinbase 這樣的加密貨幣交易所。一些對加密友好的參議員開始試圖修補這一問題,提出新的修正案,但最終被否決。

目前,只有SEC 真正具有影響力和話語權。美國國會正試圖通過《數字商品交易法》改變這一局面。該法案由美國眾議員Michael Conaway 於去年提出,旨在為“數字商品交易所”建立聯邦定義,將其歸入自己的法律類別並使CFTC 對其進行監督。

此項措施導致上百家韓國加密貨幣交易所關停。不過作為最早實現加密貨幣合法化的國家,韓當局表示政策初衷是為了維護加密市場的健康有序發展。

今年美國監管方面,還有一個備受關注的話題:加密貨幣納稅。

今年美國國會提出《基礎設施投資和就業法案》,其中明確要求“經紀人”向美國國稅局報告超過1 萬美元的交易信息。有觀點認為該法案對“經紀人”的定義“過於寬泛和模糊”,可能將這些要求強加給礦工和錢包開發商,而不僅僅是Coinbase 這樣的加密貨幣交易所。一些對加密友好的參議員開始試圖修補這一問題,提出新的修正案,但最終被否決。

一級標題

其它國家的監管舉措也逐漸趨嚴,今年9 月,韓國相關金融部門加強對加密貨幣交易所的監管。所有韓國加密貨幣交易所必須在特定時間之前在金融部門註冊,提供互聯網安全機構的合規證書,並與銀行合作,以確保賬戶的實名,未註冊的交易所將在9月24日之後關閉服務。

此項措施導致上百家韓國加密貨幣交易所關停。不過作為最早實現加密貨幣合法化的國家,韓當局表示政策初衷是為了維護加密市場的健康有序發展。

一級標題

五、安全暗影:金額損失同比增幅1000%

2020 年末,我們曾專門做過一期全年的DeFi 安全事故回顧盤點,統計結果顯示,DeFi 行業全年因黑客事件而損失的資金總額高達1.774 億美元。

2021 年,我們甚至不需要統計,就知道今年的損失資金總額遠高去年。僅Poly Network 一起事件,黑客就竊取了6.1 億美元。

8 月10 日,跨鏈互操作協議Poly Network 突遭攻擊,按事件發生時相關資產的市場價計算,這不僅僅是DeFi 歷史上、更是整個加密貨幣歷史上涉案金額最大的黑客事件,超過了Mt.Gox 事件(744408 枚BTC,當時總價值約4 億美元),以及2018 年的Coincheck 大案(5.23 億枚XEM,當時總價值約5.34 億美元)。

Rekt 數據顯示,2021 年迄今DeFi 領域共發生了161 次黑客攻擊事件,損失金額高達18.6 億美元,同比增幅近1000%。其中,金額損失排名前十的項目分別為:Poly Network(6.1 億美元)、Vulcan Forged(1.4 億美元)、Boy X Highspeed(1.3億美元)、Cream Finance(1.3 億美元)、BadgerDAO(1.2 億美元)、Venus(7700 萬美元)、Compound(7110 萬美元)、AnubisDAO(6000 萬美元)、EasyFi(5900 萬美元)、Uranium Finance(5720 萬美元)。

從事件發生頻率來看,跨鏈賽道成為今年黑客關注的焦點,除Poly Network 外,Chainswap、Multichain(原Anyswap)、THORChain 等也曾遭遇毒手。究其原因,一是跨鏈服務本就是個資金密集性的賽道,二是跨鏈服務往往涉及到多條鍊和多個合約之間的交互,結構上更為複雜。

此外,2021 年的CeFi 領域也發生過多起巨額安全事件,其中較典型的案例為三家交易所的失竊,Liquid、BitMart 、AscendEX 分別丟失了9100 萬美元、1.5 億美元、7700 萬美元資金。

從攻擊類別來看,黑客的手法可謂是五花八門,從邏輯缺陷利用,到閃電貸攻擊、交易排擠攻擊、私鑰破解,甚至是通過社交手段對關鍵信息進行攻破……藏匿於暗處的黑客不會放過任何可能被利用的漏洞。

安全形勢愈發嚴峻,從業者和用戶能夠做些什麼?

從項目方來說,一是需要在產品上線預先進行充分測試,尤其是要測試極端情況下的協議承壓狀況;二是需要尋求專業的第三方審計機構對協議進行全面審查;三是通過一些Bug 賞金計劃來積極調動社區力量;四是可以考慮整合一些保險項目;五是可以針對一些特定的被黑場景提前部署災備方案。

對於用戶來說,一是需要保持良好的網頁訪問及錢包操作習慣;二是保持理性的投資思維,合理控制自己的倉位;三是在使用某款DeFi 協議前行留意該項目是否已完成審計。

六、2022:Crypto保持創新並邁向主流

六、2022:Crypto保持創新並邁向主流

2021 年的亮點極多,板塊輪動迅速,還有不少小熱點、小風口未能在本文中一一詳述,如NFTFi、SocialFi、去中心化存儲、去中心化預言機、流動性釋放方案……

2021 年的亮點極多,板塊輪動迅速,還有不少小熱點、小風口未能在本文中一一詳述,如NFTFi、SocialFi、去中心化存儲、去中心化預言機、流動性釋放方案……

在2021 承上啟下之後,我們期待著2022 年的Crypto 行業繼續成為全球化的主流命題,並在更多垂直行業迎來更豐富的創新。

GameFi 和遊戲公會將進入下一發展階段,進一步實現元宇宙的初步設想;所有權經濟和創作者經濟將進一步在SocialFi 的嘗試中被驗證;綠色和隱私會從概念踏向大規模採用……

頭部交易所或將登陸傳統二級市場;以太坊1.0 和2.0 合併將成公鏈歷史上的標誌性里程碑;傳奇加密基金們會迎來大豐收的一年;來自傳統金融和科技領域的人才將繼續湧入並建設加密行業……

細分而言,包含新公鍊和擴容方案的新生態依然對應廣闊的增長空間;自動投資和被動收入型產品蘊藏新機會;帶有入口和聚合性質的平台服務將異軍突起;代幣發行方式、資金募集方式和去中心化治理方面會再有創新;資金效率更強的DeFi 將嶄露頭角……

GameFi 和遊戲公會將進入下一發展階段,進一步實現元宇宙的初步設想;所有權經濟和創作者經濟將進一步在SocialFi 的嘗試中被驗證;綠色和隱私會從概念踏向大規模採用……

Odaily也將繼續深耕Crypto 領域,覆蓋最快最新的資訊和最全最深的解讀,下載Odaily APP,快人一步掌握行業密碼。