上市60天盤點:比特幣ETF如何影響加密行業

本文來自Coingecko,原文作者:Benjamin Hor

Odaily 譯者| Moni

Odaily 譯者| Moni

本文來自

o,原文作者:Benjamin Hor

過去十多年以來,比特幣支持者一直在爭取主流認可。

二級標題

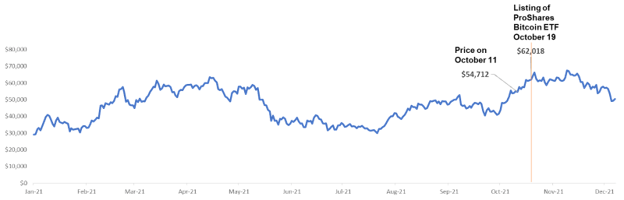

自卡梅隆·文克萊沃斯(Cameron Winklevoss)和泰勒·文克萊沃斯(Tyler Winklevoss)從2013 年開始申請比特幣交易交易基金(BTC ETF)以來,已經過去了八年多時間,而美國第一支BTC ETF ProShares Bitcoin Strategy ETF ($BITO) 終於在今年獲得了SEC 的批准並在10 月19 日登陸紐約證券交易所(NYSE)。

如今BITO 已經上市60 多天了,就讓我們深入分析一下這個創新產品如何影響加密行業吧。

二級標題

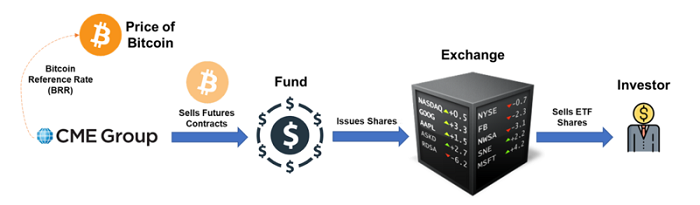

雖然BITO 和其他後續基的BTC ETF 都在追踪比特幣價格,但它們實際上都是基於衍生品——即比特幣期貨的ETF,基金中並沒有實際持有比特幣。更具體地說,該基金購買並持有在芝加哥商品交易所(CME) 交易的標準化、以現金結算的比特幣期貨合約(BTC futures contracts)。芝商所通常是美國BTC ETF 的首選,因為芝商所本身的流動性很強,同時也是少數獲得美國商品期貨交易委員會(CFTC) 對BTC 期貨合約的監管批准的交易所之一。

二級標題

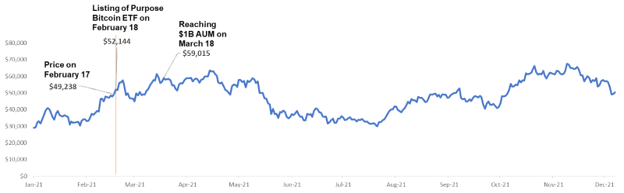

上圖資料來源:CoinGecko Research

以BITO 的例子中,該基金采用了移月期貨的購買方法,這意味著ETF 將按月展期期貨合約。實際上,大多數基金都很喜歡這種操作方式,因為它是與芝商所到期日間隔最短的期貨合約。

二級標題

二級標題

上圖資料來源:TradingView

二級標題

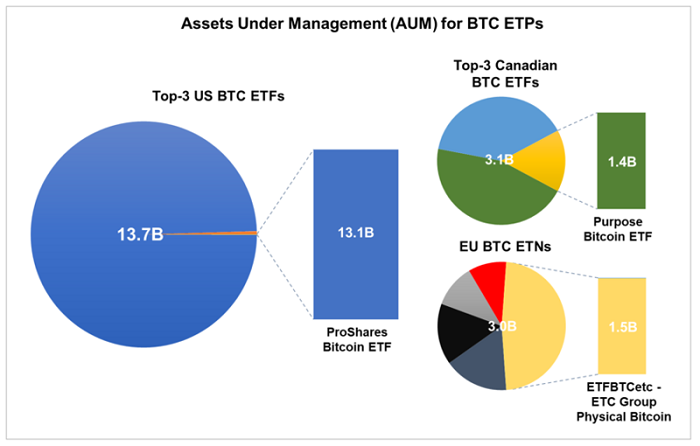

從上面這張圖可以清楚看出,儘管美國的BTC ETF 上市時間較短,但區域需求存在顯著差異,畢竟美國擁有世界上最大的ETF 市場,其規模在2020 年占到佔全球資產管理總額( AUM) 的近75%(約為5.6 萬億美元)。

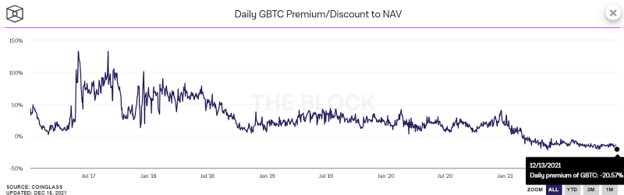

除了監管批准這一利好之外,BTC ETF 的成功還可以歸因於比特幣和加密貨幣在投資者社區中日益增長的吸引力。此外,與灰度比特幣信託(如上圖所示)等其他產品相比,BTC ETF 的交易滑點很小,這是因為交易所交易基金本身俱有建倉/贖回機制,有助於將價格保持在接近其資產淨值的水平。無論如何,這種價格差異應該更多地被視為一種功能,畢竟如果哎基於衍生品的BTC ETF中引入了其他變量,價格均衡似乎也很難實現。

二級標題

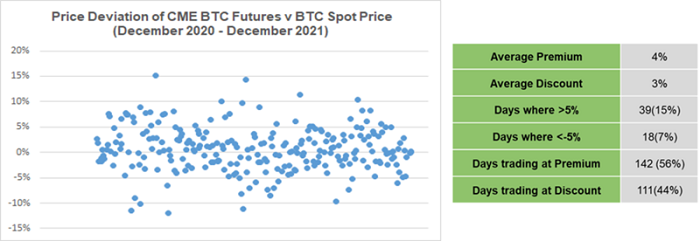

對於BITO 和其他美國BTC ETF 而言,由於採取了“滾動購買”模式,意味著無論價格如何,在現有的BTC 期貨合約即將到期時他們必須出售併購買新的期貨合約。換言之,這些BTC ETF 必須承擔任何價格差異的溢價或折價,這些價格偏差被稱為“期貨溢價”(contango)和“現貨溢價”(backwardation),當到期期限較長的期貨合約的定價高於到期期限較短的期貨合約時,就會出現期貨溢價。相反,當到期期限較長的期貨合約的價格低於到期期限較短的期貨合約時,就會出現現貨溢價。

二級標題

如果我們查看CME BTC 期貨合約的收盤價偏差,會發現這一指標數字往往很大且經常發生,如上圖所示(資料來源:TradingView)。

當合約離到期日更遠時,它們通常更具投機性且更便宜。而越接近到期,通常價格會變得越高,因為確定性溢價更高。由於BTC ETF 傳統上在月底接近到期時出售其合約(CME 期貨在每個月的最後一個星期五到期),以便為下一批期貨合約騰出空間,因此期貨合約的可能性更高。

二級標題

二級標題

對比特幣現貨價格的影響

ETF 對比特幣現貨價格的影響的確存在,但不可能完全概括,主要原因是影響比特幣現貨價格的市場變量很多。

當然,我們也可以根據ETF 基本機制來進行分析評估。

現貨ETF 可以被視為比特幣的獲取渠道。就像企業的運作方式一樣,營銷渠道越廣泛,分銷的可能性就越大。在這種情況下,現貨ETF 為傳統投資者提供了更大的分銷機會。反過來,這會導致更高的需求,轉化為進一步收購比特幣(作為ETF 的基礎資產)並推高其價格。

如果我們回顧一下加拿大第一個現貨BTC ETF:BTCC(如下圖所示,資料來源:Coingecko),會發現情況似乎和上面描述的非常相似。

根據彭博社高級ETF 分析師Eric Balchunas提供的數據顯示,在BTCC 推出後一天,比特幣收盤價上漲了3000 美元,與此同時BTCC 首日交易額也高達2 億美元。一個月後,BTC ETF 的總資產管理規模達到10 億美元,這意味著在短短1 個月時間裡,有價值10 億美元的比特幣被“鎖定”在ETF 中。

但值得記住的是,2021 年3 月18 日,比特幣市值約為1.1 萬億美元。考慮到流動性、滑點、宏觀經濟因素等價格影響變量,一個月內積累價值10 億美元的比特幣極不可能是價格上漲的唯一因素,所以更合理的假設是,首個BTC ETF 上市是推動了市場上漲。

然而,除了FOMO 誘導效應之外,值得注意的是,期貨ETF 可以間接影響價格。如果現貨和期貨價格之間存在顯著差異,交易者可以採用現金套利交易(也稱為基差交易),其中涉及做空/做多BTC 期貨合約,同時買賣比特幣,也就是說,套利者可以利用定價低效率來獲取無風險的利潤。

二級標題

最後的想法

最後的想法

二級標題

二級標題