每週編輯精選Weekly Editor's Picks(1129-1205)

- 核心观点:加密货币成年轻群体重要政治资产。

- 关键要素:

- AI独撑增长,市场非基本面驱动。

- 机构预测显示监管环境持续改善。

- MicroStrategy债务风险集中于2028年。

- 市场影响:增强资产政治属性,关注长期风险。

- 时效性标注:长期影响。

「每週編輯精選」是Odaily星球日報的一檔「功能性」專欄。星球日報在每週涵蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在資訊流和熱點新聞中,與你擦肩而過。

因此,我們編輯部將於每週六從過去 7 天發布的內容中,摘選一些值得花費時間品讀、收藏的優質文章,從數據分析、行業判斷、觀點輸出等角度,給身處加密世界的你帶來新的啟發。

下面,來和我們一起閱讀:

投資

市場已不再由基本面驅動;

AI 資本支出是避免技術性衰退的唯一支柱,AI 的瓶頸並非GPU,而是能源;

2026 年將迎來一波流動性浪潮,而市場共識甚至還沒有開始對此進行定價;

貧富差距已成為倒逼政策調整的宏觀阻力;

加密貨幣正成為年輕族群唯一具有真實上漲潛力的資產類別,這使其具有政治意義。

預測數量與正確率負基本負相關,說的越多,錯的越多。

試著預測具體的價格點位和數字,基本都事與願違。

對政策的預測非常可靠,監管環境的改善和美國對加密的友好化,幾乎所有機構和個人都預測對了。

每年這些機構的預測,價值不在於「告訴你買什麼」,而在於「告訴你產業在想什麼」。我們可以把這些預測當作產業情緒指標;而如果你要把它當投資指南用,那結果可能會很慘。

另推薦:《 Tether 最新投資版圖,加密賽道仍佔主流》《 CZ 與Peter Schiff 激辯全文:3 億用戶撐起的不是龐氏,是新一代金融共識》《 Saylor 迪拜演講全文:為何比特幣將成為全球數位資本的底層資產》《 BitMEX Alpha:在Hyperliquid 上「擼」資金的資金。

創業

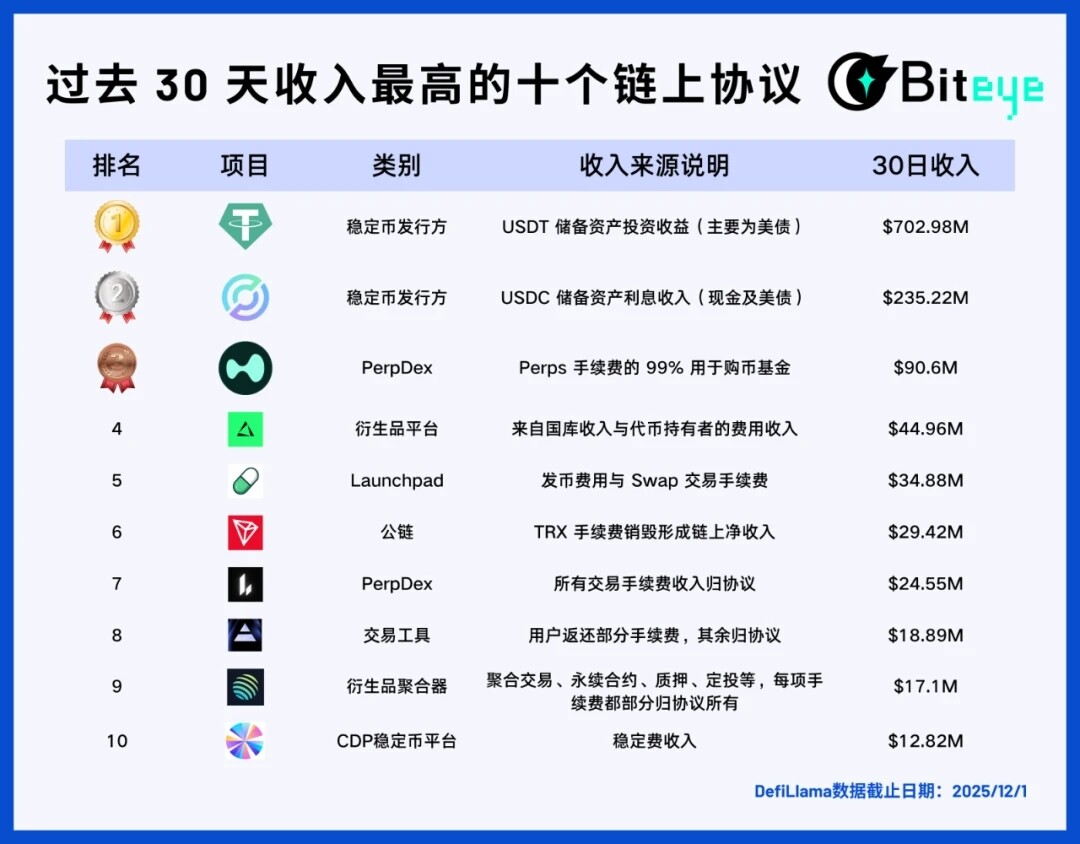

CEX+鏈上項目(PerpDex、穩定幣、公鏈)。

Nansen 新推出的7 天協議收入數據觀察。

ENA 產生了巨額費用,但幾乎所有費用都循環用於補貼以維持TVL,因此協議的實際「盈餘」微乎其微。

PENDLE 的基本面隨著價格一同惡化。隨著TVL 暴跌至約36 億美元,目前的拋售並非價格與價值的背離,而是市場對業務萎縮的理性反應。

HYPE 是一台巨大的印鈔機,年化收入超過12 億美元,幾乎全部用於代幣回購——但它的價格已經反映了勝者預期,目前正在透過降費來維持成長。

另推薦:《從ETH 到SOL:為什麼L1 最後都會輸給比特幣? 》。

CeFi

資金流向的回落反映的不僅是投資者情緒,還會直接影響ETF 發行商的手續費收入。發行規模越大,跌得越慘。雖然發行方無法阻止投資者在拋售潮中贖回份額,但收益型產品可在一定程度上緩衝下行風險。

Tiger Research:Strategy 真正的危機在2028 年

Strategy 靜態破產門檻預計在2025 年約為23,000 美元,幾乎是2023 年12,000 美元水準的兩倍。

該公司於2024 年將其融資模式從簡單的現金和小額可轉換債券轉變為可轉換債券、優先股和ATM 發行等多元化組合。

投資者持有的看漲期權允許他們在到期前提前贖回。如果比特幣價格下跌,投資者很可能會行使該選擇權,這使得2028 年成為一個關鍵的風險窗口期。

如果2028 年再融資失敗,假設比特幣價格為9 萬美元,Strategy 可能需要出售約7.1 萬枚比特幣。這相當於日均交易量的20%至30%,將對市場造成重大壓力。

14.4 億美元股利儲備金落地,股價下跌10%,Strategy 的真實問題是什麼?

儲備金可以短期“止血”,但無法改變商業模式的底色;困境不是突然出現,而是寫在Strategy 的基因裡——長期依賴高波動、高槓桿、高融資。

風險不是突然出現的,但市場價格會使它看起來像是突然爆發的。

MSTR 的股價,市值短期內大幅縮水,暴跌60% 以上,甚至Strategy 還有可能被移出MSCI 股票指數,更深遠的是——被捲入一場貨幣權力爭奪戰中。

宮鬥一邊是舊體系:Fed+ 華爾街+ 商業銀行(以摩根大通為核心);另一邊是正在成形的新體系:財政部+ 穩定幣體系+ 以比特幣為長週期抵押的金融體系。

圍獵MSTR 的手法是成體系的。摩根大通太懂這套遊戲規則了,因為規則就是他們訂的。只要華爾街將MSTR 其中一個螺絲擰掉,那麼“價格崩盤、債務違約、溢價消失、指數絞殺”,都會帶來MSTR 的結構在短時間內失衡。但反過來說:當鏈條同時運轉,它又可能成為全球資本市場最具爆發力的標的之一。

這是MSTR 的魅力,也是它的危險。

Bitwise 首席投資長:別杞人憂天了,Strategy 不會拋售比特幣

長期來看,MSTR 的價值取決於其策略執行效果,而非指數基金是否被迫持有其股票。 MSTR 股價跌破資產淨值,不會觸發其拋售比特幣的行為。同樣,債務轉換也非近期難題。公司2027 年前無到期債務,且現金足以覆蓋可預見的利息支出,極端情況絕無可能發生。

另推薦:《股價腰斬卻獲長期資本押注,揭秘Strategy“神秘股東團” 》《納斯達克狂踩油門:從“喝湯”到“吃肉”,美股代幣化進入決勝局? 》。

預測市場

兩者的價格形成機制不同(市場vs 莊家),存在用途差異(娛樂消費vs 經濟意義),參與者結構不同(投機性賭客vs 資訊套利者),監管邏輯不同(金融衍生品vs 區域博彩業)。

監管歸屬決定產業規模:博彩的天花板在州一級,這意味著碎片化監管、沉重稅負、合規不統一、機構資金無法參與,其增長路徑先天受限;預測市場的天花板則在聯邦,一旦被納入衍生品框架,它便可以復用期貨和期權的所有基礎設施:全球通行、可規模化、可指數化、可規模化機構。 屆時,它不再是一個“預測工具”,而是一整套可交易的事件風險曲線。

對資本來說,背後的問題不在於預測市場是否能成長;而在於,它將被允許成長到多大。

Kalshi 聯手Solana:美國第一合規預測市場開始收割加密人?

雙方聯手後,最受打擊的會是Polymarket 和它的“加密Native 用戶”,最大受益者是Solana 生態,長期受益者則是整個預測市場賽道。

而Polymarket 的反擊窗口只剩下6–9 個月。

另推薦:《預測市場未來之爭:向左是賭場,向右是新聞》《一邊被七州訴訟,一邊融資估值110 億美元:預測市場明星Kalshi 的冰與火之歌》《從芭蕾舞者、MIT 學霸到29 歲女億萬富翁,Kalshi 創始人用6 年完成人生逆襲》。

空投機會和互動指南

熱門交互合輯| Doma Protocol 賺積分;predict.fun 候補申請(12 月5 日)

以太坊

詳解Fusaka 升級的9 大EIP 提案,需要一定技術背景。核心變化圍繞著擴容、操作碼更新和執行安全性等方面。

推薦:《 Trend Research:從公鏈基建到全球金融生態,以太坊的價值躍遷》。

多元生態

安全

成功模擬竊盜460 萬美元,AI 已經學會自主攻擊智能合約了

頭部AI 大廠、Claude LLM 模型的開發商Anthropic 今日公佈了一項利用AI 去自主攻擊智能合約的測試。

最終的測試結果為:可獲利、現實中可重複使用的AI 自主攻擊在技術上已經可行。

一週熱點惡補

在過去的一週內,市場再次下探後反彈; 央行召開打擊虛擬貨幣交易炒作會議,強調穩定幣風險; HashKey Holdings 透過港交所聆訊,正式啟動赴港上市進程(解讀); 以太坊完成Fusaka 升級,正式進入一年兩次硬分叉節奏;SEC 主席: 加密貨幣公司創新豁免將於2026 年1 月生效;

此外,政策與宏觀市場方面,美國SEC 主席: 加密貨幣市場結構法案即將通過;美國銀行允許 財富顧問建議客戶資產配置高達4%的比特幣; 英國政府將於2026 年1 月起實施加密稅收新規,嚴查避稅行為; 日本20 年期公債殖利率上漲5.5 個基點起實施加密稅新規,嚴查避稅行為;日本20 年期公債殖利率上漲5.5 個基點起 實施加密稅金風險,創19996 月創1996 月期將經濟股原下跌; ,最快2026 年提交國會審議;

觀點與發聲方面,Delphi Digital:聯準會的流動性緩衝已耗盡, 加密市場的一個關鍵阻力可能正在消退; 灰度預測比特幣2026 年創新高,否定四年周期論;觀點: 機構浪潮湧向比特幣零售市場,2026 年或有望實現強勁增長;WSJ:投資者正擔憂新一輪加密 比特幣來臨,預測大冬比特Burry: 比特幣是「我們這個時代的鬱金香球莖」 ,10 萬美元的比特幣是荒謬的;Arca 首席投資官:這是史上最詭異的一輪拋售, 原生投資人精疲力竭,新增資金亦未能入場;Peter Schiff 評論Strategy 推出 股息CEO: 只有股價跌破淨資產值且無法獲得新資金時才會考慮出售比特幣;Michael Saylor 現場 公示Strategy 財務數據,稱資本結構無比健康; 納斯達克高管:正全力推進代幣化股票計劃,已將SEC 審批列為最高優先級;何一:盡可能照顧散戶利益,這是幣別的基本受訪或資不抵債;Alliance DAO 聯創: 手續費/收入比是評估L1 護城河的客觀指標;

機構、大公司與頭部項目方面, Vanguard將開放比特幣、Solana、XRP 等加密資產相關基金交易;幣安聯合創始人何一出任聯合首席執行官, 平台註冊用戶近3 億; Polymarket 推出美國版APP ;由YZi Labs 孵化的預測平台predict.fun 即將在BNB Chain 上線 ;或將推出美元穩定幣,用於遊戲和動漫等生態支付;Uniswap:已 支援Revolut 購買加密貨幣; Stable 上線代幣經濟模型,生態系統與社區佔總供應量40%; Sahara AI :未發生解鎖與安全事件,市場異常波動調查進行中;預測市場平台Kalshi Rayls 申幣,被指在博彩無牌代幣上進行 核子交易;

數據上,F2Pool: 多數舊比特幣礦機已跌破關機幣價;

安全方面,匯旺支付鏈上僅剩99 萬USDT, 已停止用戶提現;Yearn: yETH 池遭複雜攻擊,損失約890 萬美元……嗯,又是跌宕起伏的一周。

附《每週編輯精選》系列傳送門。

下期再會~