BTC trở lại mức 93.000 đô la: Bốn tín hiệu kinh tế vĩ mô chính cộng hưởng, thị trường tiền điện tử có thể đang bước vào bước ngoặt mang tính cấu trúc

- 核心观点:加密市场反弹源于多重宏观利好共振。

- 关键要素:

- 市场预期美联储12月将开启降息。

- 美联储结束QT并向市场注入流动性。

- 传统资管巨头开始接纳并配置加密ETF。

- 市场影响:推动加密资产从交易走向主流配置。

- 时效性标注:中期影响。

Bài viết gốc | Odaily Planet Daily ( @OdailyChina )

Tác giả | Đinh Đang ( @XiaMiPP )

Trong 48 giờ qua, thị trường tiền điện tử một lần nữa nhắc nhở mọi người một cách gần như kịch tính: ở đây, một "cú sụp đổ" và một "đợt tăng giá" luôn chỉ cách nhau một ngày giao dịch. BTC đã phục hồi mạnh mẽ lên khoảng 93.000 đô la, với mức tăng gần 7% trong 24 giờ; ETH đã trở lại trên 3.000 đô la; và SOL cũng chạm mốc 140 đô la một lần nữa.

Sau khi thị trường chứng khoán Mỹ mở cửa, lĩnh vực tiền điện tử cũng chứng kiến một đợt tăng giá trên diện rộng . BitMine, công ty quản lý quỹ ETH, đã chứng kiến giá cổ phiếu tăng 11,6% trong 24 giờ qua, trong khi Strategy, công ty nắm giữ BTC lớn nhất, chứng kiến giá cổ phiếu tăng 6,2% trong 24 giờ qua.

Trên thị trường phái sinh, tổng giá trị thanh lý trên toàn mạng lưới trong 24 giờ qua đạt 430 triệu đô la, trong đó 70 triệu đô la là vị thế mua và 360 triệu đô la là vị thế bán, trong đó vị thế bán bị thanh lý nhiều nhất. Đợt thanh lý lớn nhất diễn ra tại Bybit - BTCUSD, với giá trị vị thế là 13 triệu đô la.

Về tâm lý thị trường, theo dữ liệu từ Alternative.me, chỉ số sợ hãi và tham lam tiền điện tử đã tăng lên 28 hôm nay. Mặc dù vẫn nằm trong vùng "sợ hãi", nhưng đã tốt hơn đáng kể so với mức 23 (cực kỳ sợ hãi) của ngày hôm qua, và thị trường đang cho thấy những dấu hiệu phục hồi.

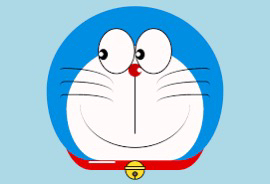

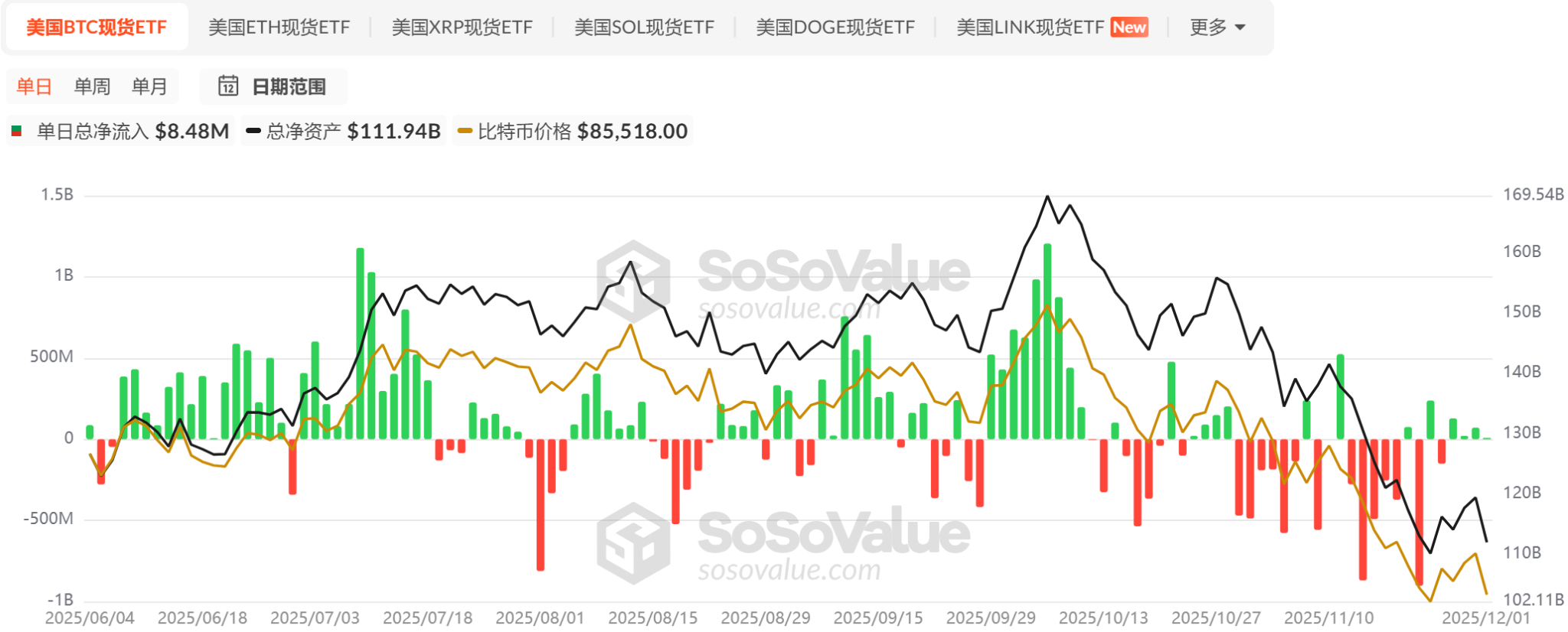

Về dòng vốn vào, theo dữ liệu từ sosovalue.com , sau bốn tuần liên tiếp dòng vốn rút mạnh, ETF giao ngay BTC cuối cùng đã chứng kiến dòng vốn chảy vào nhẹ trong bốn ngày giao dịch liên tiếp; tuy nhiên, ETF giao ngay ETH đã chuyển sang dòng vốn chảy ròng 79 triệu đô la sau năm ngày liên tiếp dòng vốn chảy vào. Nhìn chung, đà chảy vào hiện tại của dòng vốn vẫn còn tương đối yếu.

Trong khi đó, các quỹ ETF altcoin đang chứng kiến quá trình phê duyệt được đẩy nhanh nhờ các chính sách thuận lợi, với các quỹ ETF cho XRP, SOL, LTC và DOGE được niêm yết liên tiếp. Để biết thêm chi tiết, vui lòng xem " Các quỹ ETF altcoin mở ra một loạt các đợt niêm yết: Đợt dự án đầu tiên đã hoạt động như thế nào? ". Trong số đó, XRP ETF, mặc dù ra đời muộn hơn SOL ETF, nhưng lại hoạt động thậm chí còn tốt hơn. Tổng dòng vốn ròng hiện tại của nó đã đạt 824 triệu đô la, vượt qua SOL ETF, trở thành "tác phẩm đại diện" cho các altcoin trong ngắn hạn.

Nhìn bề ngoài, sự tăng vọt gần đây trên thị trường tiền điện tử dường như thiếu bất kỳ yếu tố tích cực trực tiếp lớn nào, nhưng trên thực tế, các lực lượng đang tích tụ bên dưới bề mặt—từ kỳ vọng về lãi suất đến sự thay đổi thanh khoản và việc tái cấu trúc logic phân bổ của tổ chức, mỗi yếu tố đều đủ để ảnh hưởng đến hướng đi của thị trường.

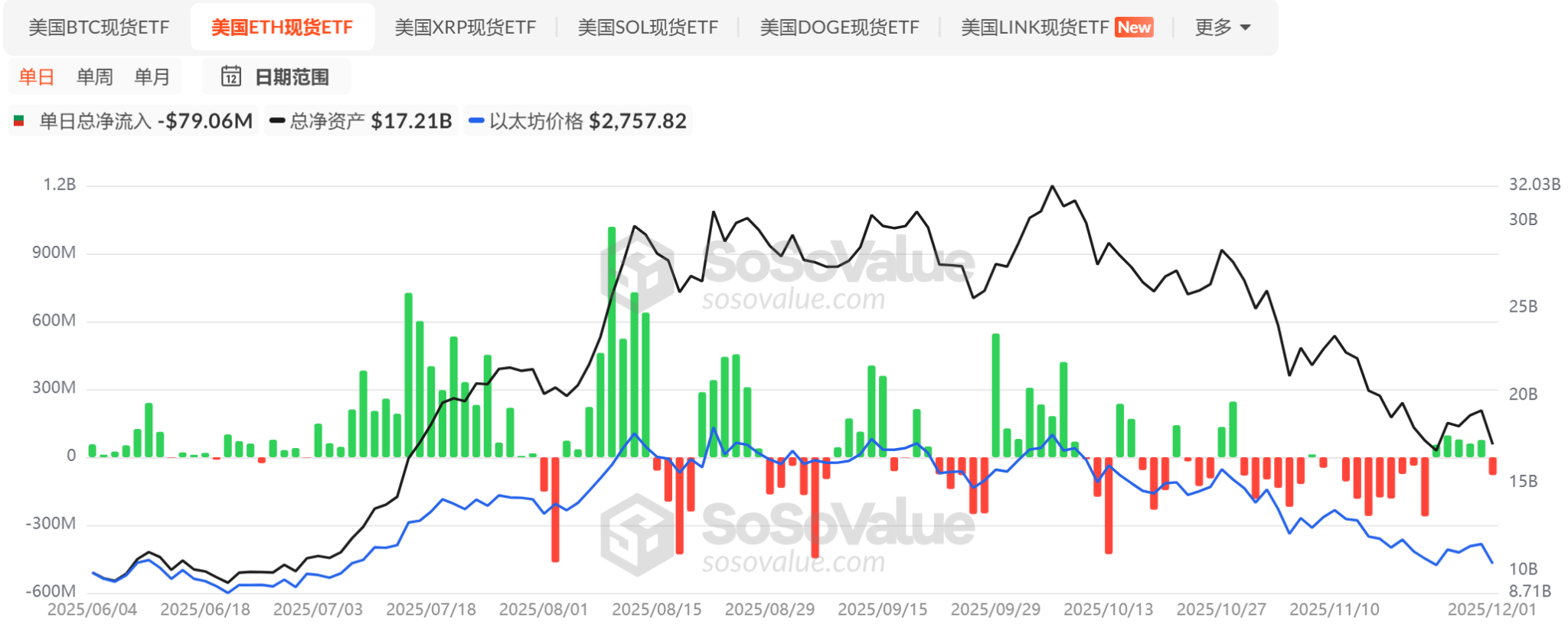

Đảo ngược dự đoán: Việc cắt giảm lãi suất vào tháng 12 về cơ bản là một kết luận đã được dự đoán trước

Các nhà phân tích tại bộ phận Thu nhập cố định, Ngoại hối và Hàng hóa (FICC) của Goldman Sachs tin rằng việc Cục Dự trữ Liên bang (Fed) cắt giảm lãi suất tại cuộc họp sắp tới vào tháng 12 là gần như chắc chắn. Bank of America Global Research cũng cho biết, xét đến thị trường lao động yếu kém và những gợi ý gần đây từ các nhà hoạch định chính sách về việc cắt giảm lãi suất sớm hơn, họ hiện kỳ vọng Fed sẽ cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp tháng 12. Trước đó, ngân hàng này dự đoán Fed sẽ giữ nguyên lãi suất tại cuộc họp tháng 12. Hơn nữa, ngân hàng này hiện dự đoán Fed sẽ tiếp tục cắt giảm 25 điểm cơ bản vào tháng 6 và tháng 7 năm 2026 , cuối cùng đưa lãi suất xuống khoảng 3,00%-3,25%.

Theo dữ liệu của Polymarket, khả năng Cục Dự trữ Liên bang cắt giảm lãi suất 25 điểm cơ bản vào tuần tới đã tăng lên 93% và tổng khối lượng giao dịch trong nhóm dự đoán đã đạt 300 triệu đô la.

Chuyển dịch thanh khoản: QT kết thúc và 13,5 tỷ đô la được bơm vào

Một tín hiệu quan trọng hơn đến từ hoạt động bảng cân đối kế toán của Cục Dự trữ Liên bang. Chính sách thắt chặt định lượng (QT) chính thức kết thúc vào ngày 1 tháng 12. Trước đó, QT đã rút hơn 2,4 nghìn tỷ đô la thanh khoản khỏi hệ thống, ổn định bảng cân đối kế toán của Cục Dự trữ Liên bang ở mức khoảng 6,57 nghìn tỷ đô la.

Đáng chú ý hơn, cùng ngày, Cục Dự trữ Liên bang đã bơm 13,5 tỷ đô la thanh khoản vào thị trường thông qua chương trình mua lại qua đêm, đây là đợt bơm tiền trong một ngày lớn thứ hai kể từ khi đại dịch bắt đầu, nhằm mục đích giảm bớt nhu cầu vốn ngắn hạn của các ngân hàng. Tuy nhiên, đây không phải là nới lỏng định lượng (QE), mà là hỗ trợ thanh khoản tạm thời.

Người kế nhiệm Powell: Biến số chính trị trước Giáng sinh

Bên cạnh thanh khoản và lãi suất, một yếu tố khác ảnh hưởng đến tâm lý thị trường đến từ chính trị. Với việc nhiệm kỳ của Powell kết thúc vào tháng 5 năm sau, cuộc tìm kiếm người kế nhiệm ông cho vị trí Chủ tịch Cục Dự trữ Liên bang đang diễn ra sôi nổi, với năm ứng cử viên cạnh tranh cho vị trí được cho là quan trọng nhất trong nền kinh tế Hoa Kỳ. Danh sách rút gọn bao gồm các Thống đốc Cục Dự trữ Liên bang Christopher Waller và Michelle Bowman, cựu Thống đốc Cục Dự trữ Liên bang Kevin Warsh, Rick Rieder của BlackRock, và Giám đốc Hội đồng Kinh tế Quốc gia Nhà Trắng Hassett. Bộ trưởng Tài chính Bessant, người giám sát quá trình lựa chọn, cho biết tuần trước rằng Trump có thể công bố người được đề cử trước kỳ nghỉ Giáng sinh.

Các nguồn tin thân cận cho biết Trump tin tưởng Hassett và tin rằng ông chia sẻ mong muốn của Trump trong việc thúc đẩy ngân hàng trung ương cắt giảm lãi suất mạnh tay hơn. Hassett đã cho biết ông sẽ chấp nhận vị trí này nếu được mời.

Các ông lớn quản lý tài sản đang nới lỏng sự kiểm soát của mình: Các quỹ ETF tiền điện tử chính thức bước vào "hoạt động quản lý tài sản chính thống".

Trong vài năm qua, những gã khổng lồ truyền thống như Vanguard và Merrill Lynch đã giữ khoảng cách với các ETF tiền điện tử—không phải vì họ không hiểu chúng, mà vì họ "không muốn chấp nhận rủi ro". Nhưng tuần này, với việc Vanguard và Merrill công bố mở rộng quyền truy cập của khách hàng vào ETF tiền điện tử và Charles Schwab có kế hoạch mở giao dịch Bitcoin vào nửa đầu năm 2026, thì xu hướng này cuối cùng cũng bắt đầu thay đổi.

Điều quan trọng là các tổ chức truyền thống luôn duy trì quan điểm "thà bỏ lỡ còn hơn lỗ". Việc nới lỏng các hạn chế của họ không phải là một tín hiệu giao dịch ngắn hạn, mà là một sự thay đổi chiến lược dài hạn. Nếu các tổ chức này phân bổ dù chỉ 0,25% quỹ của họ vào BTC, điều đó sẽ ngụ ý khoảng 75 tỷ đô la mua vào mang tính cấu trúc trong 12–24 tháng tới. Cùng với việc nới lỏng các điều kiện tiền tệ, dự kiến tăng trưởng mạnh mẽ vào năm 2026.

Hơn nữa, Bank of America, một trong những tổ chức tài chính lớn nhất Hoa Kỳ, đã cho phép các cố vấn tài sản khuyến nghị phân bổ 1%–4% tài sản của họ vào tài sản tiền điện tử cho khách hàng bắt đầu từ tháng 1 năm 2025. Các khuyến nghị ban đầu bao gồm IBIT, FBTC, BITB và BTC—có nghĩa là BTC đã chính thức được đưa vào danh sách "lựa chọn tiêu chuẩn" của quản lý tài sản truyền thống tại Hoa Kỳ. Động thái này đưa Bank of America ngang hàng với các nền tảng quản lý tài sản của các tổ chức lớn như BlackRock và Morgan Stanley. Đối với Wells Fargo và Goldman Sachs, vốn đã hành động chậm chạp, áp lực trong ngành đang nhanh chóng gia tăng.

Phần kết luận

Sự phục hồi của thị trường này không chỉ được thúc đẩy bởi một yếu tố tích cực duy nhất, mà là sự hội tụ của nhiều yếu tố kinh tế vĩ mô cùng lúc: kỳ vọng rõ ràng về việc cắt giảm lãi suất, dòng tiền thanh khoản đổ vào, những bất ổn chính trị sắp xảy ra, và việc nới lỏng các hạn chế từ các tập đoàn quản lý tài sản khổng lồ. Quan trọng hơn, tài sản tiền điện tử đang chuyển từ trạng thái "được phép giao dịch" sang trạng thái "được công nhận để phân bổ tài sản", điều này sẽ thúc đẩy tài sản tiền điện tử vào một chu kỳ dòng vốn chảy vào bền vững hơn.