Sự bùng nổ, sự sụp đổ và sự di cư: Sự vỡ mộng của các VC cổ điển với Web3

- 核心观点:古典VC在加密领域经历狂热、退潮与理性回归。

- 关键要素:

- 2017-2021年牛市,红杉等机构高调入场。

- 2022年FTX崩盘致VC巨额亏损,信心受挫。

- 2025年转向稳定币/RWA等合规赛道。

- 市场影响:资本更趋谨慎,聚焦金融科技与合规资产。

- 时效性标注:中期影响。

Tác giả gốc: Ada & Liam, TechFlow

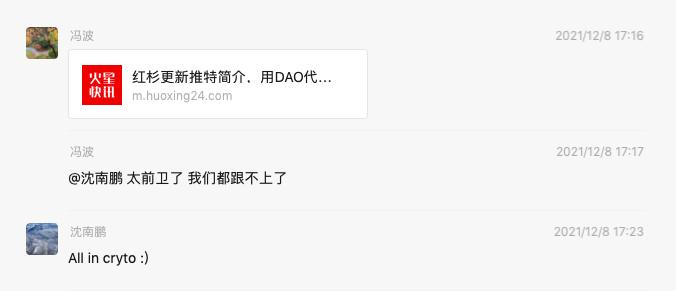

“Tất cả đều bằng tiền điện tử”!

Năm 2021, Neil Shen, người đứng đầu Sequoia China, đã gõ vài từ vào một nhóm WeChat và ảnh chụp màn hình đã nhanh chóng được chuyển tiếp đến vô số nhóm đầu tư, giống như một hồi trống trận, đẩy sự nhiệt tình của thị trường lên một tầm cao mới.

Không khí thị trường lúc đó gần như sôi động. Coinbase vừa được niêm yết trên Nasdaq, FTX được ca ngợi là "gã khổng lồ Phố Wall tiếp theo", và hầu hết các quỹ đầu tư mạo hiểm truyền thống đều đang nỗ lực để được gắn mác "thân thiện với tiền điện tử".

"Đây là làn sóng công nghệ chỉ xuất hiện ba mươi năm một lần", có người đã mô tả như vậy. Tuyên bố của Sequoia đã trở thành chú thích mang tính biểu tượng nhất cho thị trường tăng giá đó.

Tuy nhiên, chỉ bốn năm sau, tuyên bố này nghe thật trớ trêu. Nhiều tổ chức từng tuyên bố "dồn hết tâm sức vào Web 3" đã âm thầm rút lui, giảm mạnh nỗ lực hoặc chuyển sang theo đuổi AI.

Những bước nhảy vọt liên tục của vốn về cơ bản là lời nhắc nhở khắc nghiệt về chu kỳ này.

Những công ty đầu tư mạo hiểm châu Á cổ điển tham gia Web 3 hiện đang hoạt động thế nào?

Những người tiên phong của thời đại man rợ

Năm 2012, Coinbase được thành lập bởi Brian Armstrong và Fred Earlsom, hai doanh nhân trẻ đến từ San Francisco. Vào thời điểm đó, Bitcoin vẫn được coi là món đồ chơi của dân công nghệ, với giá chỉ hơn chục đô la một chút.

Tại buổi roadshow của YC, IDG Capital đã bỏ phiếu vòng gọi vốn thiên thần cho Coinbase. Vào thời điểm Coinbase được niêm yết trên Nasdaq vào năm 2021, lợi nhuận từ khoản đầu tư này ước tính gấp hàng nghìn lần.

Câu chuyện của Trung Quốc cũng thú vị không kém.

Năm 2013, OKCoin nhận được khoản đầu tư từ Tim Draper và Mike Mak; cùng năm đó, Huobi cũng nhận được khoản đầu tư từ ZhenFund, và năm tiếp theo nhận được khoản đầu tư từ Sequoia China. Theo thông tin được Huobi công bố năm 2018, Sequoia China nắm giữ 23,3% cổ phần của Huobi, trở thành cổ đông lớn thứ hai sau nhà sáng lập Li Lin.

Cũng trong năm 2013, Cao Darong, đối tác của Lightspeed Venture Partners, lần đầu tiên giới thiệu Bitcoin cho một người đàn ông tên là Zhao Changpeng trong một ván bài poker. "Anh nên đầu tư vào Bitcoin hoặc khởi nghiệp blockchain", Cao Darong nói với Zhao Changpeng.

Triệu Trường Bằng đã bán căn nhà ở Thượng Hải và dồn toàn lực vào Bitcoin. Câu chuyện sau đó ai cũng biết. Ông thành lập Binance vào năm 2017. Chỉ trong 165 ngày, Binance đã trở thành nền tảng giao dịch tiền điện tử giao ngay lớn nhất thế giới. Triệu Trường Bằng sau này trở thành người Trung Quốc giàu nhất trong thế giới tiền điện tử.

So với hai sàn giao dịch kia, hành trình gọi vốn ban đầu của Binance không mấy suôn sẻ. Sàn giao dịch này chủ yếu nhận được đầu tư từ Pancheng Capital dưới sự dẫn dắt của Chen Weixing, Black Hole Capital dưới sự dẫn dắt của Zhang Liang, con trai của R&F Properties, và một số nhà sáng lập Internet và blockchain.

Chuyện kể rằng vào tháng 8 năm 2017, Sequoia China đã có cơ hội mua lại khoảng 10% cổ phần của Binance với mức định giá 80 triệu đô la Mỹ, nhưng thương vụ đầu tư đã không hoàn tất vì lý do từ phía Binance. Sau đó, Sequoia Capital đã kiện Binance, và hai công ty đã có một cuộc tranh cãi rất gay gắt trong một thời gian.

Cũng trong năm 2014, nhà đầu tư thiên thần Vương Lập Kiệt đã đầu tư 200.000 nhân dân tệ vào blockchain nội địa NEO (Ant), đây trở thành khoản đầu tư quan trọng nhất trong cuộc đời ông.

Từ năm 2012 đến năm 2014, khi VC tiền điện tử vẫn còn trong giai đoạn sơ khai, VC truyền thống đã hỗ trợ một nửa Web 3. Cho dù đó là ba sàn giao dịch lớn, Bitmain hay imToken... đằng sau họ là các quỹ đầu tư truyền thống như Sequoia Capital và IDG.

Mọi thứ trở nên điên rồ vào năm 2017.

Dưới làn sóng ICO, vô số token đã chứng kiến sự tăng vọt về giá trị. Vương Lập Kiệt, người đã kiếm được rất nhiều tiền, đã quyết định bán NEO với giá 1,5 nhân dân tệ. Kết quả là, đà tăng trưởng của NEO tiếp tục, đạt mức cao nhất là hơn 1.000 nhân dân tệ, với mức tăng tích lũy hơn 6.000 lần trong ba năm.

Bị kích thích mạnh mẽ, Vương Lập Kiệt bắt đầu đặt cược điên cuồng vào blockchain, tuyên bố rằng ông "đi ngủ lúc 1 giờ sáng, thức dậy lúc 5 giờ sáng, gặp gỡ các nhà phát triển dự án và đọc sách trắng từ sáng đến tối, và đầu tư trung bình 2 triệu đô la Ethereum mỗi ngày". Nhiều đến mức khi có người mời ông uống trà, ông đáp trả: "Anh đang làm chậm khả năng kiếm tiền của tôi đấy".

Vào tháng 1 năm 2018, Vương Lập Kiệt đã phát biểu tại hội nghị thượng đỉnh về blockchain ở Ma Cao: “Tôi đã kiếm được nhiều tiền hơn trong tháng qua so với bảy năm qua”.

Cũng vào đầu năm 2018, Từ Tiểu Bình, người sáng lập Zhen Fund, đã có bài phát biểu trong một nhóm WeChat nội bộ gồm 500 người, kêu gọi mọi người không lan truyền nó ra bên ngoài. Ông nói: "Blockchain là một cuộc cách mạng công nghệ vĩ đại, những người theo đuổi nó sẽ thịnh vượng và những người chống lại nó sẽ diệt vong. Nó sẽ nhanh hơn và toàn diện hơn Internet và Internet di động, và ông kêu gọi mọi người hãy học hỏi và đón nhận cuộc cách mạng này."

Bài phát biểu của hai người cũng trở thành biểu tượng đỉnh cao nổi tiếng nhất của chu kỳ thị trường tăng giá đó.

Năm 2018, bong bóng ICO vỡ tung, khiến hàng nghìn token lao dốc xuống gần bằng 0, xóa sổ vốn hóa thị trường của các dự án từng được thổi phồng. Bitcoin cũng lao dốc từ mức đỉnh gần 20.000 đô la xuống chỉ còn hơn 3.000 đô la, giảm hơn 80%.

Vào cuối năm đó, thuật ngữ tiền điện tử đã trở thành một từ ngữ khó nghe trong giới đầu tư.

Leo, một cựu doanh nhân blockchain, nhớ lại: “Tôi đang tham dự một sự kiện đầu tư mạo hiểm ở Bắc Kinh thì một đối tác VC nói đùa: 'Doanh nghiệp của bạn thất bại cũng không sao, điều tệ nhất có thể xảy ra là bạn chỉ cần phát hành một đồng tiền mới.' Khán giả phá lên cười, nhưng tôi chỉ đỏ mặt và hoảng sợ".

Nửa cuối năm 2018, toàn bộ ngành công nghiệp dường như đã tạm dừng. Các nhóm WeChat đông đúc bỗng im bặt chỉ sau một đêm, còn các nhóm thảo luận dự án thì tràn ngập liên kết đến các giao dịch "cắt lỗ" của Pinduoduo. Ngày 12 tháng 3 năm 2020, thị trường lại trải qua một ngày thảm họa nữa, với giá Bitcoin giảm mạnh 50% chỉ trong một ngày. Cảm giác như ngày tận thế đã đến.

“Đừng nhắc đến chuyện các nhà đầu tư mạo hiểm cổ điển coi thường ngành công nghiệp tiền điện tử. Bản thân tôi cũng cảm thấy ngành công nghiệp này đã chết vào thời điểm đó”, Leo nói.

Cả doanh nhân lẫn nhà đầu tư đều bị dư luận chính thống chế giễu. Như Justin Sun nhớ lại, anh sẽ không bao giờ quên cảnh Vương Tiểu Xuyên nhìn anh như một "kẻ lừa đảo".

Vào năm 2018, thế giới tiền điện tử đã rơi từ trung tâm của huyền thoại làm giàu xuống đáy của chuỗi khinh miệt.

VC cổ điển quay trở lại thị trường

Nhìn lại, ngày 12 tháng 3 năm 2020 là thời điểm đen tối nhất trong ngành tiền điện tử trong gần một thập kỷ.

Vòng tròn bạn bè tràn ngập những dòng chữ K đỏ như máu, và mọi người nghĩ rằng đây là đòn giáng cuối cùng và ngành công nghiệp này sẽ sụp đổ.

Nhưng sự thay đổi này thật bất ngờ và ngoạn mục. Dòng tiền ồ ạt của Cục Dự trữ Liên bang đã đẩy thị trường vốn đang trì trệ lên đến đỉnh điểm. Bitcoin đã bứt phá từ mức thấp nhất, tăng hơn sáu lần trong một năm, trở thành tài sản sáng giá nhất sau đại dịch.

Nhưng điều thực sự khiến các nhà đầu tư mạo hiểm truyền thống coi trọng ngành công nghiệp tiền điện tử một lần nữa có lẽ là việc niêm yết Coinbase.

Vào tháng 4 năm 2021, sàn giao dịch chín năm tuổi này đã rung chuông báo hiệu niêm yết trên Nasdaq. Nó chứng minh rằng "các công ty tiền điện tử cũng có thể niêm yết" và cho phép các nhà đầu tư ban đầu như IDG thu về lợi nhuận gấp nghìn lần.

Tiếng chuông của Coinbase vang vọng khắp Phố Wall và Lương Mã Kiều. Theo Liam, người dẫn chương trình truyền thông tiền điện tử, nhiều chuyên gia đầu tư mạo hiểm truyền thống đã liên hệ với anh sau đó để trao đổi trực tiếp và tìm hiểu về tình hình chung của tiền điện tử.

Nhưng theo quan điểm của Leo, sự trở lại của VC cổ điển không chỉ là do hiệu ứng giàu có.

"Nhóm người này tự nhiên mang lớp mặt nạ của giới thượng lưu. Ngay cả khi họ bí mật mua một số đồng tiền trong thị trường giá xuống, họ cũng sẽ không thừa nhận điều đó một cách công khai." Điều thực sự giúp họ gỡ bỏ lớp mặt nạ này chính là việc nâng cấp câu chuyện: từ Crypto lên Web 3.

Đây là một sự thay đổi về quan điểm, được dẫn dắt bởi Chris Dixon, người đứng đầu a16z crypto. Nhiều người thường đồng nhất "đầu tư vào tiền điện tử" với đầu cơ, trong khi cụm từ "đầu tư vào thế hệ internet tiếp theo" ngay lập tức mang lại cảm giác có mục đích và tính chính đáng về mặt đạo đức. Việc lên án sự độc quyền của Facebook và Google, đồng thời nhấn mạnh tính phi tập trung và công bằng, đã nhận được sự ủng hộ và tán thưởng. Cơn sốt DeFi và sự bùng nổ của NFT có thể dễ dàng được lồng ghép vào câu chuyện lớn này.

Sự phổ biến của câu chuyện Web 3 đã giúp nhiều VC truyền thống giải tỏa gánh nặng đạo đức.

Will, một nhà đầu tư tiền điện tử-fintech làm việc cho một tổ chức hàng đầu, nhớ lại: "Chúng tôi đã trải qua một sự thay đổi về nhận thức. Ban đầu, chúng tôi xem nó như một phần mở rộng của internet tiêu dùng, nhưng logic này đã bị bác bỏ. Điều thực sự thay đổi quan điểm của chúng tôi chính là fintech."

Theo quan điểm của ông, sự bùng nổ của làn sóng Web 3 trùng hợp với sự kết thúc của kỷ nguyên internet di động và những ngày đầu của AI. Vốn cần một câu chuyện mới, vì vậy họ đã đưa blockchain vào khuôn khổ internet. Tuy nhiên, điều thực sự đưa ngành công nghiệp này thoát khỏi vòng xoáy diệt vong chính là sự thức tỉnh về bản chất tài chính của nó. "Hãy nhìn vào các dự án thành công; dự án nào không liên quan đến tài chính? Uniswap là một sàn giao dịch, Aave là một khoản vay, Compound là quản lý tài sản. Ngay cả NFT về cơ bản cũng là sự tài chính hóa tài sản."

Một chất xúc tác khác đến từ FTX.

Nhà sáng lập SBF nổi lên như một "thần đồng tài chính", thu hút gần như mọi công ty đầu tư mạo hiểm truyền thống lớn. Hình ảnh tích cực và định giá tăng nhanh chóng của ông đã khơi dậy tâm lý FOMO (Sợ Động lực) trong giới đầu tư mạo hiểm trên toàn thế giới.

Tại một bữa tiệc rượu của các nhà đầu tư mạo hiểm ở Bắc Kinh, các ông trùm đầu tư đã hỏi nhau: "Ai có thể mua được cổ phiếu cũ của FTX và Opensea?" và ghen tị với những người may mắn đã mua được chúng.

Trong giai đoạn này, một hiện tượng thú vị cũng xuất hiện: dòng chảy nhân tài giữa các công ty đầu tư mạo hiểm truyền thống và các công ty đầu tư mạo hiểm tiền điện tử .

Một số người rời Sequoia và IDG để gia nhập các quỹ tiền điện tử mới nổi; những người khác rời khỏi các công ty đầu tư mạo hiểm tiền điện tử để gia nhập các tổ chức truyền thống, đảm nhận chức danh "Trưởng nhóm Web 3". Dòng vốn và nhân tài hai chiều này đã cho phép thị trường tiền điện tử thực sự bước vào câu chuyện của các nhà đầu tư chính thống lần đầu tiên.

Thị trường tăng giá năm 2021 giống như một lễ hội hóa trang.

Nhóm WeChat đang rất sôi động. Khác với trước đây, lần này có nhiều người đến từ các quỹ đầu tư mạo hiểm truyền thống, công ty quản lý quỹ gia đình và các công ty Internet lớn tham gia hơn.

NFT đang là xu hướng, và các nhà lãnh đạo VC đang thay ảnh đại diện bằng những NFT có giá trị ròng cao như khỉ và punk. Ngay cả Zhu Xiaohu, người từng nổi tiếng với quan điểm bi quan về tiền điện tử, cũng đã nhận nuôi một chú khỉ. Tại các hội nghị ngoại tuyến, bên cạnh các doanh nhân tiền điện tử bản địa, các đối tác VC ưu tú, kinh điển cũng bắt đầu xuất hiện.

Các quỹ đầu tư mạo hiểm truyền thống đang tham gia thị trường Web 3 theo nhiều cách khác nhau: đầu tư trực tiếp vào các dự án tiền điện tử, thúc đẩy định giá tăng vọt; đầu tư vào các quỹ đầu tư mạo hiểm tiền điện tử với tư cách là một LP. Sequoia China, trước đây đã tham gia vào một cuộc chiến pháp lý với Binance, đã trở thành LP của Binance Labs sau khi hai bên giải quyết xong vụ việc; và trực tiếp mua Bitcoin trên thị trường thứ cấp.

Crypto VC, VC cổ điển, các sàn giao dịch và các bên tham gia dự án có mối liên hệ chặt chẽ với nhau, định giá dự án tiếp tục tăng và mọi người đều mong đợi một thị trường tăng giá huy hoàng hơn, nhưng đằng sau sự hối hả và nhộn nhịp, những rủi ro đang âm thầm xuất hiện.

Thác VC

Nếu thị trường tăng giá năm 2021 là thiên đường thì năm 2022 ngay lập tức biến thành địa ngục.

FTX vừa là thành công vừa là thất bại của họ. Sự sụp đổ của LUNA và FTX không chỉ làm lung lay niềm tin của thị trường mà còn kéo theo sự sụp đổ của một số công ty đầu tư mạo hiểm lâu đời. Các tổ chức như Sequoia Capital và Temasek chịu tổn thất nặng nề, và Temasek, một doanh nghiệp nhà nước, thậm chí còn phải chịu trách nhiệm trước Quốc hội Singapore.

Sau khi bong bóng thị trường tăng giá vỡ tung, nhiều dự án tiền điện tử từng được định giá cao đã trở về trạng thái ban đầu. Không giống như các nhà đầu tư mạo hiểm tiền điện tử bản địa thử nghiệm các khoản đầu tư nhỏ, các nhà đầu tư mạo hiểm truyền thống thường đặt cược lớn, thường lên tới hàng chục triệu đô la cho mỗi khoản đầu tư. Họ cũng mua một lượng lớn hợp đồng tương lai (SAFT) từ các nhà đầu tư mạo hiểm tiền điện tử, trở thành nguồn thanh khoản thoát vốn quan trọng cho các nhà đầu tư mạo hiểm tiền điện tử trong chu kỳ trước.

Điều còn đáng thất vọng hơn đối với các nhà đầu tư mạo hiểm truyền thống là sự thay đổi nhanh chóng trong câu chuyện về ngành công nghiệp tiền điện tử, vượt xa logic đầu tư của họ. Các dự án từng được kỳ vọng cao có thể bị thị trường từ bỏ hoàn toàn chỉ trong vài tháng, thường khiến các nhà đầu tư gặp khó khăn nghiêm trọng về vốn chủ sở hữu và thanh khoản.

Đường dẫn Layer 2 (L2) của Ethereum là một ví dụ điển hình. Năm 2023, Scroll đã hoàn thành vòng gọi vốn với định giá 1,8 tỷ đô la, với các nhà đầu tư Sequoia China và Qiming Venture Partners. Tuy nhiên, vào ngày 11 tháng 9 năm nay, Scroll đã thông báo tạm dừng quản trị DAO và từ chức đội ngũ cốt lõi, khiến tổng vốn hóa thị trường của công ty chỉ còn 268 triệu đô la và khoản lỗ đầu tư mạo hiểm lên tới 85%.

Đồng thời, vị thế vững chắc của các sàn giao dịch và nhà tạo lập thị trường khiến các nhà đầu tư mạo hiểm ngày càng trở nên thừa thãi.

Nhà đầu tư Zhe thẳng thắn tuyên bố: "Đối với các dự án có định giá dưới 30-40 triệu đô la, nếu được niêm yết trên Binance, chúng vẫn có thể sinh lời, có khả năng tăng gấp đôi hoặc gấp ba giá trị sau thời gian khóa sổ. Nếu đắt hơn, chúng sẽ chỉ có thể được niêm yết trên OKX hoặc các sàn giao dịch nhỏ hơn, và đó là một khoản lỗ."

Theo ông, logic kiếm tiền không liên quan gì đến bản thân dự án mà chỉ phụ thuộc vào ba điều:

Có thể niêm yết trên Binance không?

Cấu trúc chip có thuận lợi không?

Liệu bên dự án có sẵn sàng "cho thịt ăn" không.

"Dù sao thì, sàn giao dịch có tiếng nói lớn nhất và được hưởng phần lớn nhất. Còn phần còn lại bạn nhận được bao nhiêu thì hoàn toàn phụ thuộc vào may mắn."

Lời nói của Zhe bộc lộ nỗi đau của nhiều nhà đầu tư mạo hiểm kinh điển.

Họ ngày càng hành động như những "người khuân vác" trên thị trường sơ cấp: đầu tư vào các dự án, chỉ để được hưởng lợi nhuận lớn nhất từ các sàn giao dịch, còn lại họ chỉ là những mảnh vụn. Một số nhà đầu tư thậm chí còn than thở: "Thực sự không cần thị trường sơ cấp nữa. Các dự án có thể tự kiếm tiền bằng cách niêm yết trên Binance Alpha. Tại sao họ phải chia sẻ lợi nhuận với các nhà đầu tư mạo hiểm?"

Khi logic vốn bị lung lay, trọng tâm của các quỹ đầu tư mạo hiểm truyền thống đã chuyển hướng. Như Will đã lưu ý, sự trỗi dậy của Web 3 trùng với sự kết thúc của kỷ nguyên internet di động và những ngày đầu của AI, một giai đoạn trì trệ. Tuy nhiên, khi ChatGPT xuất hiện, ngôi sao Bắc Đẩu thực sự đã xuất hiện.

Nguồn vốn, nhân tài và các câu chuyện ngay lập tức chuyển hướng sang AI. Trong WeChat Moments, các nhà đầu tư mạo hiểm từng tích cực chia sẻ tin tức về các vòng gọi vốn Web 3 đã nhanh chóng trở thành "nhà đầu tư AI".

Theo Zac, một cựu nhà đầu tư VC cổ điển, nhiều VC cổ điển đã xem xét các dự án Web 3 trong thời kỳ đỉnh cao của ngành vào năm 2022-2023. Tuy nhiên, 90% trong số họ hiện đã ngừng tìm kiếm. Ông cũng dự đoán rằng nếu thị trường tiền điện tử sơ cấp ở Châu Á - Thái Bình Dương vẫn im ắng như hiện tại trong sáu tháng đến một năm nữa, sẽ có thêm nhiều nhà đầu tư từ bỏ.

Không còn cờ bạc nữa

Thị trường sơ cấp Web 3 vào năm 2025 trông giống như một ván cờ vua đang thu hẹp lại.

Sự phấn khích đã phai nhạt và chỉ còn lại một vài người chơi, nhưng cục diện đang được định hình lại một cách bí mật.

Là người đi đầu trong lĩnh vực VC cổ điển, những động thái của Sequoia Capital vẫn đáng chú ý.

Theo dữ liệu của Rootdata, Sequoia China đã đầu tư vào tổng cộng 7 dự án trong năm 2025, bao gồm OpenMind, Yuanbi Technology, Donut, ARAI, RedotPay, SOLO và SoSoValue, tiếp theo là IDG Capital, Jinshajiang Venture Capital và Xiangfeng Investment. Qiming Venture Partners, trước đây hoạt động tích cực, đã thực hiện khoản đầu tư web 3 cuối cùng vào tháng 7 năm 2024.

Theo quan sát của Zac: “Số lượng các nhà đầu tư mạo hiểm truyền thống vẫn đang xem xét các dự án Web 3 có thể đếm được trên một bàn tay.”

Theo ông, chất lượng của các dự án tiền điện tử đã suy giảm nghiêm trọng.

Zac cho biết: "Các nhóm nỗ lực tìm kiếm PMF và tạo ra giá trị lâu dài cho người dùng nhận được ít phản hồi tích cực hơn nhiều so với các nhóm nghiên cứu sâu về nền kinh tế chú ý và hoạt động tạo lập thị trường tích cực" .

Ngoài ra, các công ty kho bạc tiền điện tử do MicroStrategy và BMNR đại diện đã trở thành một lựa chọn đầu tư mới, nhưng điều này một lần nữa tạo ra hiệu ứng hút máu trên thị trường tiền điện tử sơ cấp đang ngày càng cạn kiệt.

"Bạn có biết hiện tại có bao nhiêu dự án PIPE trên thị trường không?", Wang Yuehua, đối tác của Draper Dragon, cho biết. "Có ít nhất 15 dự án, và mỗi dự án cần trung bình 500 triệu đô la. Tức là 7,5 tỷ đô la. Hầu hết các ông lớn trên thị trường đều ở Phố Wall, và họ đang tham gia vào các dự án PIPE."

PIPE (Đầu tư tư nhân vào vốn cổ phần công khai) là việc một công ty niêm yết phát hành cổ phiếu hoặc trái phiếu chuyển đổi cho các nhà đầu tư tổ chức cụ thể với mức giá chiết khấu để đạt được mục tiêu tài trợ nhanh chóng.

Nhiều công ty niêm yết ban đầu không liên quan đến hoạt động kinh doanh tiền điện tử đã nhận được khoản tài trợ lớn thông qua PIPE, sau đó mua lại một lượng lớn BTC, ETH, SOL và các tài sản khác, biến mình thành công ty quản lý quỹ tiền điện tử. Các công ty đầu tư tham gia thị trường với mức giá chiết khấu thường thu được lợi nhuận đáng kể.

"Đó là lý do tại sao thị trường sơ cấp không có tiền", Vương Nguyệt Hoa nói. "Các quỹ lớn đều đổ xô vào PIPE, vốn mang lại độ chắc chắn cao hơn. Ai sẵn sàng chấp nhận rủi ro đầu tư vào các công ty giai đoạn đầu?"

Có người ra đi, có người ở lại, nhưng Will vẫn chọn tin tưởng và kiên trì theo đuổi. Anh tin vào Web 3, AI, và thậm chí còn sẵn sàng đầu tư vào những hàng hóa công cộng dường như "không có mô hình kinh doanh".

“Không phải ai cũng muốn kinh doanh,” Will nói. “Những dự án thực sự tuyệt vời thường bắt đầu từ một lợi ích công cộng đơn giản. Giống như khi Satoshi Nakamoto tạo ra Bitcoin, ông ấy không đào trước hay huy động vốn, nhưng ông ấy đã tạo ra sự đổi mới tài chính thành công nhất trong lịch sử nhân loại.”

Bình minh của tương lai

Một số sự kiện lớn xảy ra vào năm 2025 đang thay đổi luật chơi.

Việc niêm yết của Circle giống như tia lửa thắp sáng các đồng tiền ổn định và RWA (Tài sản thế giới thực).

Công ty phát hành stablecoin này đã niêm yết trên Sàn giao dịch Chứng khoán New York với mức định giá khoảng 4,5 tỷ đô la, một ví dụ điển hình về một phương án thoái vốn "không token hóa" được các quỹ đầu tư mạo hiểm truyền thống mong đợi từ lâu. Sau đó, Bullish, Figure và các công ty khác đã lên sàn, củng cố thêm niềm tin cho các nhà đầu tư.

"Chúng tôi không tham gia vào thị trường sơ cấp và thứ cấp của các token thuần túy, nhưng sẽ xem xét các stablecoin và RWA", một số nhà đầu tư VC truyền thống đồng tình. Lý do rất đơn giản: còn nhiều dư địa tăng trưởng, dòng tiền rõ ràng và lộ trình pháp lý rõ ràng hơn.

Mô hình kinh doanh của stablecoin có tính "giống ngân hàng" hơn, với chênh lệch quỹ dự trữ, phí phát hành/đổi và thanh toán, phí dịch vụ lưu ký và mạng lưới thanh toán tuân thủ, v.v., tất nhiên có tiềm năng sinh lời bền vững.

RWA di chuyển các khoản phải thu, trái phiếu chính phủ, thế chấp/bất động sản, cổ phiếu quỹ, v.v. "theo chuỗi" và thu nhập của RWA đến từ phí và chênh lệch lãi suất trong nhiều liên kết như phát hành/khớp lệnh/lưu ký/lưu thông .

Nếu thế hệ công ty tiền điện tử trước đây được niêm yết trên thị trường chứng khoán Hoa Kỳ chủ yếu là các sàn giao dịch, công ty khai thác và công ty quản lý tài sản, thì thế hệ bản cáo bạch mới thuộc về stablecoin và RWA.

Đồng thời, ranh giới giữa cổ phiếu và mã thông báo đang trở nên mờ nhạt.

Chiến lược đầu tư kho bạc theo phong cách "MicroStrategy" đã thu hút một nhóm các công ty bắt chước. Các công ty niêm yết đã phân bổ các tài sản hàng đầu như BTC/ETH/SOL thông qua hình thức tài trợ vốn cổ phần hoặc phát hành PIPE, biến mình thành "cổ phiếu tiền điện tử".

Đằng sau những người dẫn đầu xu hướng này, chúng ta có thể thấy một số lượng lớn các nhà đầu tư mạo hiểm kinh điển như Peter Tiel, và thậm chí một số tổ chức đã đích thân tham gia thị trường. Ví dụ, Huaxing Capital đã công bố sẽ mua 100 triệu đô la BNB và lựa chọn tham gia phân bổ tài sản tiền điện tử thông qua thị trường mở.

"Thế giới tài chính truyền thống đang đón nhận tiền điện tử", Wang nói. "Hãy nhìn vào việc Nasdaq đầu tư 50 triệu đô la vào Gemini. Đây không chỉ là một động thái về vốn; mà còn là một sự thay đổi về thái độ."

Sự thay đổi này cũng được phản ánh ở cấp độ LP. Theo nhiều người được phỏng vấn, các LP truyền thống như quỹ đầu tư quốc gia, quỹ hưu trí và quỹ tài trợ đại học đang bắt đầu đánh giá lại giá trị phân bổ tài sản tiền điện tử.

Thập kỷ qua của thị trường vốn đã chứng kiến sự tăng trưởng và suy thoái. Các quỹ đầu tư mạo hiểm lâu đời của châu Á, từng ủng hộ các sàn giao dịch và hô hào "tất tay" trong các thị trường tăng giá, cuối cùng đã trở thành những người chơi bị gạt ra bên lề trong thế giới tiền điện tử.

Mặc dù thực tế hiện tại khá ảm đạm, nhưng vẫn có thể có hy vọng trong tương lai.

Như Will tin chắc: "VC cổ điển chắc chắn sẽ phân bổ nhiều hơn cho các khoản đầu tư công nghệ tài chính liên quan đến tiền điện tử."

Liệu các quỹ đầu tư mạo hiểm truyền thống có tiếp tục tham gia thị trường ồ ạt trong tương lai không? Không ai có thể dự đoán được. Điều chắc chắn duy nhất là tốc độ phát triển của thế giới tiền điện tử sẽ không dừng lại.