Cơn sốt thanh khoản lại bắt đầu và một thị trường tăng giá dữ dội có thể sẽ diễn ra vào cuối năm

- 核心观点:比特币受益于流动性扩张,将成新对冲工具。

- 关键要素:

- 比特币与流动性相关性达0.94。

- 央行多元化储备,美元走弱。

- 财政部补款短期抽流动性。

- 市场影响:比特币将获机构资金流入,表现优于传统资产。

- 时效性标注:中期影响。

Tác giả gốc: arndxt

Bản dịch gốc: AididiaoJP, Foresight News

Lao động bình thường không liên quan

Lập luận cho rằng "người lao động bình thường không quan trọng" là, trong cơ chế kinh tế vĩ mô hiện nay, một thị trường lao động yếu kém sẽ không ngăn cản tăng trưởng kinh tế. Nó chỉ đơn giản buộc Cục Dự trữ Liên bang phải cắt giảm lãi suất và bơm thêm thanh khoản vào thị trường. Năng suất, chi tiêu vốn và hỗ trợ chính sách đồng nghĩa với việc vốn tiếp tục tăng, ngay cả khi người lao động cá nhân gặp khó khăn.

Người lao động cá nhân đang trở nên ít quan trọng hơn đối với sản xuất khi sức mạnh mặc cả của họ sụp đổ trước sự tự động hóa và chi tiêu vốn toàn cầu.

Hệ thống này không còn đòi hỏi mức tiêu dùng hộ gia đình mạnh để thúc đẩy tăng trưởng, với chi tiêu vốn chiếm ưu thế trong việc tính toán GDP.

Hoàn cảnh khó khăn của người lao động trực tiếp thúc đẩy tăng trưởng vốn. Đối với những người nắm giữ tài sản, nỗi đau của thị trường lao động lại là tin tốt.

Cuộc đấu tranh của người lao động sẽ không làm gián đoạn chu kỳ kinh tế. Thị trường không còn định giá “người dân thường” nữa, mà giờ đây định giá thanh khoản và dòng vốn.

Một lần nữa, thị trường được thúc đẩy bởi: tính thanh khoản.

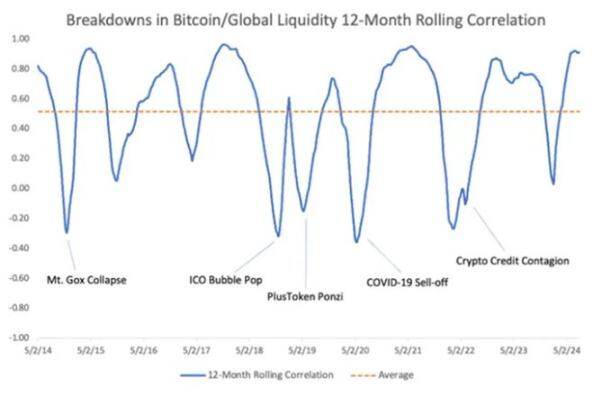

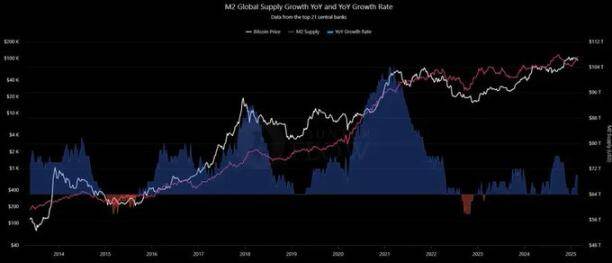

Tổng cung tiền M2 toàn cầu đã tăng vọt lên mức cao kỷ lục 112 nghìn tỷ đô la. Trong hơn một thập kỷ thu thập dữ liệu, hệ số tương quan dài hạn của Bitcoin với thanh khoản vẫn ở mức 0,94, gần hơn so với cổ phiếu và vàng.

Khi các ngân hàng trung ương nới lỏng chính sách, Bitcoin tăng giá. Khi họ thắt chặt thanh khoản, Bitcoin chịu thiệt hại.

Chúng ta hãy cùng xem lại lịch sử.

- 2014-15: Hợp đồng M2 và sự sụp đổ của Bitcoin.

- 2016-18: Mở rộng ổn định, đợt tăng giá đầu tiên của BTC theo thể chế.

- 2020-21: Thanh khoản COVID tràn vào, Bitcoin tăng vọt.

Hôm nay, M2 đang tăng trở lại và Bitcoin đang vượt trội hơn các kênh phòng ngừa rủi ro truyền thống. Chúng ta một lần nữa đang ở giai đoạn đầu của một chu kỳ do thanh khoản chi phối.

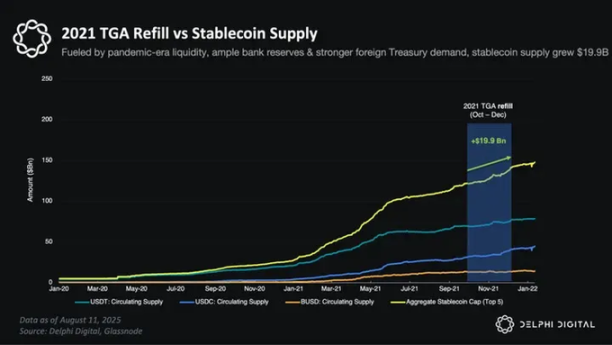

Việc bổ sung TGA (Tài khoản Tổng hợp Kho bạc) năm 2025 đặt ra rủi ro lớn hơn so với các chu kỳ trước vì bộ đệm repo ngược qua đêm về cơ bản đã cạn kiệt. Mỗi đô la được huy động hiện nay sẽ trực tiếp rút thanh khoản khỏi các thị trường đang hoạt động.

Tiền điện tử sẽ là yếu tố đầu tiên báo hiệu sự căng thẳng. Sự sụt giảm của stablecoin vào tháng 9 sẽ là một chỉ báo hàng đầu, nhấp nháy đèn đỏ rất lâu trước khi cổ phiếu hoặc trái phiếu phản ứng.

Các mức độ phục hồi rất rõ ràng:

- Trong thời kỳ căng thẳng: BTC > ETH > altcoin (Bitcoin có khả năng hấp thụ cú sốc tốt nhất).

- Giai đoạn phục hồi: ETH > BTC > altcoin (khi dòng tiền và nhu cầu ETF tăng tốc trở lại).

Trường hợp cơ bản: Tháng 9-tháng 11 biến động với thanh khoản eo hẹp, sau đó tăng mạnh hơn vào cuối năm khi hoạt động phát hành chậm lại và tốc độ tăng trưởng của stablecoin ổn định.

Nhìn vào bức tranh toàn cảnh, tình hình trở nên rõ ràng:

- Tính thanh khoản đang tăng lên.

- Đồng đô la Mỹ đang yếu đi.

- Chi tiêu vốn đang tăng vọt.

- Các tổ chức đang phân bổ lại vào các tài sản rủi ro.

Nhưng điều làm cho khoảnh khắc này trở nên độc đáo chính là sự hội tụ của nhiều lực lượng.

Cục Dự trữ Liên bang bị kẹt giữa nợ và lạm phát

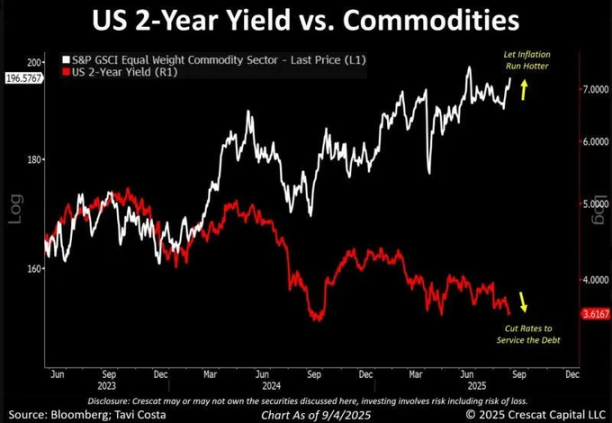

Cục Dự trữ Liên bang đang gặp khó khăn, chi phí trả nợ trở nên quá sức chịu đựng, nhưng áp lực lạm phát vẫn còn đó.

Lợi suất đã giảm mạnh, với lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm giảm xuống 3,6%, trong khi giá hàng hóa đang dao động gần mức cao kỷ lục.

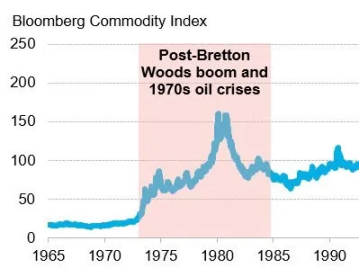

Chúng ta đã từng chứng kiến kịch bản này trước đây: vào cuối những năm 1970, khi lợi suất trái phiếu giảm trong khi giá hàng hóa tăng vọt, dẫn đến lạm phát hai chữ số. Các nhà hoạch định chính sách khi đó không có lựa chọn nào tốt, và ngày nay họ còn ít lựa chọn hơn nữa.

Sự căng thẳng này là một tín hiệu tích cực cho Bitcoin. Xuyên suốt lịch sử, trong mỗi giai đoạn mất uy tín chính sách, dòng vốn lại tìm kiếm nơi trú ẩn an toàn trong các tài sản chống lạm phát. Vàng đã nắm bắt được dòng chảy này vào những năm 1970; ngày nay, Bitcoin được định vị là một công cụ phòng ngừa rủi ro với độ lồi cao hơn.

Lực lượng lao động yếu, năng suất cao

Thị trường lao động kể một câu chuyện đáng suy ngẫm.

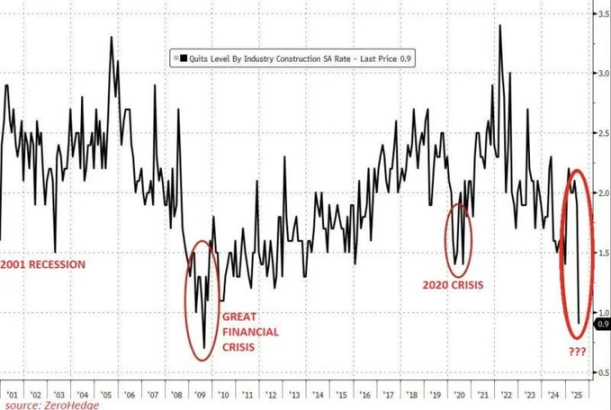

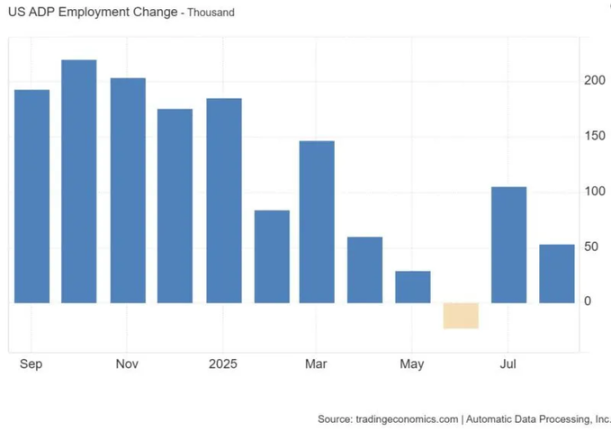

Tỷ lệ nghỉ việc đã giảm mạnh xuống còn 0,9%, tỷ lệ việc làm của ADP thấp hơn mức trung bình dài hạn và niềm tin đang suy giảm. Tuy nhiên, không giống như năm 2008, năng suất đang tăng lên.

Động lực: Siêu chu kỳ chi tiêu vốn do AI dẫn dắt.

Chỉ riêng Meta đã cam kết đầu tư 600 tỷ đô la vào năm 2028, với hàng nghìn tỷ đô la đổ vào các trung tâm dữ liệu, chuyển dịch sản xuất về nước và chuyển đổi năng lượng. Người lao động đang bị AI thay thế, nhưng giá trị vốn lại tăng lên. Đây chính là nghịch lý của nền kinh tế hiện tại: nền kinh tế thực sự đang gặp khó khăn, trong khi Phố Wall lại phát triển mạnh mẽ. Kết quả có thể dự đoán được: Cục Dự trữ Liên bang cắt giảm lãi suất để hỗ trợ thị trường lao động, trong khi năng suất vẫn duy trì ở mức cao. Sự kết hợp này bơm thanh khoản vào các tài sản rủi ro.

Sự tích lũy vàng một cách lặng lẽ

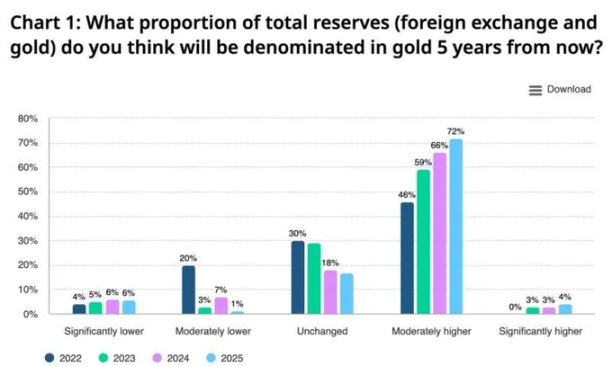

Khi thị trường chứng khoán chao đảo và thị trường lao động xuất hiện những rạn nứt, vàng đã âm thầm nổi lên như một kênh phòng hộ hệ thống. Chỉ riêng tuần trước, 3,3 tỷ đô la đã chảy vào Quỹ ETF Vàng SPDR (GLD). Các ngân hàng trung ương là những người mua chính: 76% dự định tăng dự trữ, tăng từ mức 50% vào năm 2022.

So với vàng, S&P 500 hiện đã ở trong thị trường giá xuống tiềm ẩn: giảm 19% tính đến thời điểm hiện tại và 29% kể từ năm 2022. Theo lịch sử, ba năm liên tiếp cổ phiếu hoạt động kém hiệu quả hơn vàng đã đánh dấu sự luân chuyển cấu trúc dài hạn (những năm 1970, đầu những năm 2000).

Nhưng đây không phải là cơn sốt do các nhà đầu tư bán lẻ thúc đẩy; mà là sự tích lũy âm thầm của dòng tiền kiên nhẫn từ các tổ chức và vốn chiến lược. Vàng đang đảm nhận vai trò ổn định vốn từng do trái phiếu và đồng đô la Mỹ đảm nhiệm. Tuy nhiên, Bitcoin vẫn là một kênh phòng ngừa rủi ro có hệ số beta cao hơn.

Sự suy giảm của đồng đô la Mỹ và việc tìm kiếm các giải pháp thay thế

Đồng đô la Mỹ đang trải qua sáu tháng tồi tệ nhất kể từ sự sụp đổ của hệ thống Bretton Woods năm 1973. Theo lịch sử, bất cứ khi nào Bitcoin tách khỏi đồng đô la Mỹ, một sự thay đổi chế độ sẽ xảy ra. Chỉ số đô la Mỹ (DXY) đã giảm xuống dưới 100 vào tháng 4, tương tự như mức giảm vào tháng 11 năm 2020, đánh dấu sự khởi đầu của một đợt tăng giá tiền điện tử nhờ thanh khoản.

Trong khi đó, các ngân hàng trung ương đang đa dạng hóa. Tỷ trọng đô la trong dự trữ toàn cầu đã giảm xuống còn khoảng 58%, và 76% ngân hàng trung ương có kế hoạch tăng lượng vàng nắm giữ. Vàng đang hấp thụ lượng vốn phân bổ âm thầm này, nhưng Bitcoin đang sẵn sàng thu hút các dòng vốn nhỏ, đặc biệt là từ các tổ chức tìm kiếm lợi nhuận cao hơn so với các kênh phòng ngừa rủi ro thụ động.

Áp lực gần đây: bổ sung tài khoản của Bộ Tài chính

Lưu ý: Bổ sung tài khoản Kho bạc là hành động do Bộ Tài chính Hoa Kỳ thực hiện để tăng số dư tiền mặt trong Tài khoản Kho bạc (TGA) tại Cục Dự trữ Liên bang, trong quá trình này, Bộ Tài chính rút thanh khoản khỏi hệ thống tài chính.

Tài khoản Kho bạc đã nhận được gần 500-600 tỷ đô la tiền bổ sung.

Các bộ đệm dồi dào (giá chào bán lại, nhu cầu nước ngoài, bảng cân đối kế toán của ngân hàng) đã giảm thiểu tác động vào năm 2023. Các bộ đệm này hiện đã biến mất.

Mỗi đô la bổ sung đều bị rút trực tiếp khỏi thị trường. Các kênh tiền mặt của stablecoin và tiền điện tử là những kênh đầu tiên bị thu hẹp, và thanh khoản của altcoin cũng cạn kiệt.

Điều này có nghĩa là 2-3 tháng tới sẽ rất biến động. Dự kiến BTC sẽ vượt trội hơn ETH, và ETH cũng sẽ vượt trội hơn các altcoin, nhưng tất cả các loại tiền tệ đều sẽ chịu ảnh hưởng và rủi ro thanh khoản là có thật.

Việc bổ sung tài khoản Kho bạc sẽ làm suy yếu xu hướng này, nhưng nó chỉ là một cơn bão trong làn sóng đang lên. Đến cuối năm 2025, khi việc phát hành chậm lại và chính sách của Fed chuyển sang ôn hòa, Bitcoin dự kiến sẽ kiểm tra mức 150.000-200.000 đô la, được hỗ trợ không chỉ bởi thanh khoản mà còn bởi dòng vốn cấu trúc từ các quỹ ETF, công ty và chính phủ.

lý lẽ

Đây là khởi đầu của một chu kỳ thanh khoản trong đó vốn tăng giá trong khi lao động phân kỳ, đồng đô la suy yếu trong khi các lựa chọn thay thế tăng giá và Bitcoin chuyển từ tài sản đầu cơ thành công cụ phòng ngừa rủi ro có hệ thống.

Vàng sẽ đóng vai trò của mình, nhưng Bitcoin, với beta cao hơn về tính thanh khoản, khả năng tiếp cận của tổ chức và khả năng tiếp cận toàn cầu, sẽ là tài sản hàng đầu của chu kỳ này.

Tính thanh khoản quyết định vận mệnh và chương tiếp theo của vận mệnh thuộc về Bitcoin.