Đạo luật GENIUS đã được thông qua. Những tài sản tiền điện tử nào sẽ được hưởng lợi?

Tác giả gốc: TechFlow

Tâm lý của thị trường tiền điện tử một lần nữa tập trung vào các hành động quản lý.

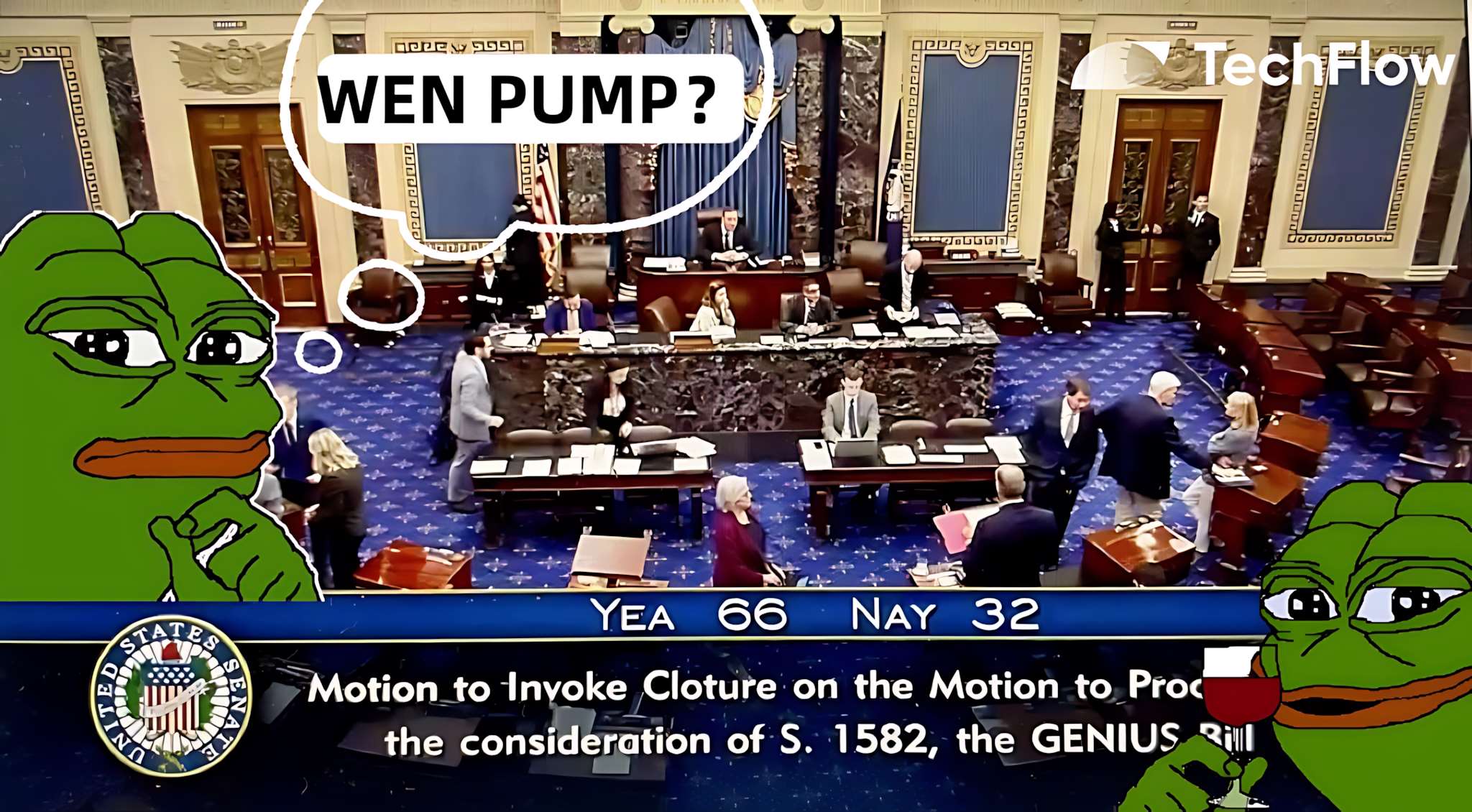

Vào ngày 19 tháng 5, Thượng viện Hoa Kỳ đã thông qua Đạo luật GENIUS (Đạo luật hướng dẫn và thành lập đổi mới tiền ổn định của Hoa Kỳ năm 2025) trong cuộc bỏ phiếu thủ tục với số phiếu 66-32. Cột mốc này đánh dấu việc triển khai sắp tới khuôn khổ quản lý tiền ổn định của Hoa Kỳ.

Là dự luật quản lý stablecoin toàn diện đầu tiên của liên bang Hoa Kỳ, sự tiến triển của Đạo luật GENIUS đã nhanh chóng gây ra phản ứng dữ dội trên thị trường tiền điện tử, và các lĩnh vực DeFi và RWA liên quan đến stablecoin đã dẫn đầu thị trường ngày hôm nay.

Liệu Đạo luật GENIUS có trở thành chất xúc tác cho một thị trường tăng giá mới không?

Theo dự báo của Citibank, đến năm 2030, thị trường stablecoin toàn cầu dự kiến sẽ đạt 1,6 đến 3,7 nghìn tỷ đô la Mỹ. Việc thông qua dự luật mang lại cho các loại tiền ổn định đặc tính "tuân thủ" và không gian phát triển nhiều hơn, đồng thời các công ty truyền thống cũng có nhiều lý do chính đáng hơn để tham gia.

Thị trường cũng kỳ vọng rằng sự gia tăng nguồn vốn sẽ tạo ra một làn sóng "dòng tiền" và bơm thêm thanh khoản vào các tài sản tiền điện tử liên quan.

Nhưng trước đó, ít nhất bạn nên hiểu nội dung thực sự của dự luật và động cơ lập pháp đằng sau nó, để đưa ra lý do thuyết phục hơn khi lựa chọn tài sản tiền điện tử có liên quan.

Từ "tăng trưởng tự phát" đến chuẩn hóa

Đạo luật GENIUS, dịch theo nghĩa đen là "Đạo luật Genius", thực chất là viết tắt của "Đạo luật hướng dẫn và thiết lập đổi mới quốc gia cho đồng tiền ổn định của Hoa Kỳ năm 2025".

Nói một cách đơn giản, đây là văn bản lập pháp quốc gia của Hoa Kỳ.

Lý do khiến thị trường chú ý là vì đây là dự luật quản lý toàn diện đầu tiên của liên bang về stablecoin trong lịch sử Hoa Kỳ. Trước đó, stablecoin và tiền điện tử luôn nằm trong vùng xám tinh tế:

Bạn có thể làm bất cứ điều gì trừ khi luật pháp cấm rõ ràng, nhưng không có quy định rõ ràng nào trong luật chỉ dẫn bạn "phải làm như thế nào".

Mục tiêu của Đạo luật GENIUS là cung cấp tính hợp pháp và bảo mật cho thị trường stablecoin thông qua khuôn khổ quản lý rõ ràng, đồng thời củng cố sự thống trị của đồng đô la trong tài chính kỹ thuật số.

Tóm lại, nội dung chính của dự luật bao gồm:

Yêu cầu về dự trữ: Người phát hành Stablecoin phải có 100% dự trữ được bảo đảm và tài sản dự trữ phải là tài sản có tính thanh khoản cao như đô la Mỹ và trái phiếu kho bạc Hoa Kỳ ngắn hạn, đồng thời thành phần dự trữ phải được công bố hàng tháng.

Mức độ quản lý: Các tổ chức phát hành lớn có giá trị thị trường hơn 10 tỷ đô la (như Tether và Circle) phải chịu sự giám sát trực tiếp của Hệ thống Dự trữ Liên bang hoặc Văn phòng Kiểm toán Tiền tệ (OCC), trong khi các tổ chức phát hành nhỏ có thể chịu sự quản lý của tiểu bang.

Tính minh bạch và tuân thủ: Hoạt động tiếp thị gây hiểu lầm (chẳng hạn như tuyên bố rằng stablecoin được chính phủ Hoa Kỳ bảo lãnh) bị nghiêm cấm và bên phát hành phải tuân thủ các quy định về chống rửa tiền (AML) và hiểu rõ khách hàng (KYC). Các tổ chức phát hành có giá trị thị trường trên 50 tỷ đô la Mỹ phải kiểm toán báo cáo tài chính hàng năm để đảm bảo tính minh bạch.

Điều này có nghĩa là thái độ của Hoa Kỳ đối với stablecoin thực chất là thân thiện, nhưng điều kiện tiên quyết là stablecoin phải được hỗ trợ bằng đô la Mỹ và phải đáp ứng các yêu cầu về tính công khai và minh bạch.

Nhìn lại lịch sử, sự ra đời của Đạo luật GENIUS không diễn ra trong một sớm một chiều mà là kết quả của nhiều năm tìm hiểu về quy định đối với tiền ổn định của Hoa Kỳ. Chúng tôi cũng nhanh chóng sắp xếp toàn bộ dòng thời gian của dự luật này để giúp bạn hiểu nhanh bối cảnh và động cơ của dự luật:

Thị trường stablecoin đang phát triển nhanh chóng, nhưng rủi ro do thiếu sự giám sát đang ngày càng trở nên nổi bật. Ví dụ, sự sụp đổ của đồng tiền ổn định thuật toán UST vào năm 2022 đã nêu bật nhu cầu giám sát rõ ràng.

Ngay từ năm 2023, Ủy ban Dịch vụ Tài chính Hạ viện đã đề xuất Đạo luật STABLE, nhằm thiết lập khuôn khổ quản lý cho các loại tiền ổn định, nhưng dự luật này đã không được Thượng viện thông qua do bất đồng giữa hai đảng;

Vào ngày 4 tháng 2 năm 2025, Thượng nghị sĩ Bill Hagerty, cùng với các nhà lập pháp lưỡng đảng bao gồm Kirsten Gillibrand và Cynthia Lummis, đã chính thức đề xuất Đạo luật GENIUS, nhằm mục đích cân bằng giữa đổi mới và quy định. Vào ngày 13 tháng 3, dự luật đã được Ủy ban Ngân hàng Thượng viện thông qua với số phiếu 18-6, chứng tỏ sự ủng hộ mạnh mẽ của lưỡng đảng.

Tuy nhiên, cuộc bỏ phiếu nhất trí đầu tiên vào ngày 8 tháng 5 đã thất bại vì không đạt ngưỡng 60 phiếu (48-49) và một số nhà lập pháp đảng Dân chủ (như Elizabeth Warren) lo ngại rằng dự luật có thể có lợi cho các dự án tiền điện tử của gia đình Trump (như đồng tiền ổn định giá 1 USD), tin rằng có xung đột lợi ích.

Sau khi sửa đổi, dự luật đã bổ sung các điều khoản hạn chế đối với các công ty công nghệ lớn và xóa bỏ mối lo ngại của một số nhà lập pháp về xung đột lợi ích. Cuối cùng, dự luật đã được thông qua bằng cuộc bỏ phiếu thủ tục với tỷ lệ 66-32 vào ngày 19 tháng 5 và dự kiến sẽ sớm được toàn thể Thượng viện bỏ phiếu thông qua với đa số phiếu.

Vậy, ý nghĩa của việc luật pháp đạt tới giai đoạn này là gì?

Đầu tiên, thị trường muốn có sự chắc chắn. Việc thông qua dự luật về cơ bản đánh dấu sự chuyển đổi của thị trường stablecoin Hoa Kỳ từ "tăng trưởng mạnh" sang chuẩn hóa, lấp đầy khoảng trống pháp lý lâu đời và mang lại sự chắc chắn cho thị trường.

Thứ hai, rõ ràng là Hoa Kỳ muốn củng cố vị thế của đồng đô la Mỹ thông qua các đồng tiền ổn định, đặc biệt là dưới áp lực cạnh tranh của đồng Nhân dân tệ kỹ thuật số của Trung Quốc và các quy định MiCA của EU.

Cuối cùng, sự thúc đẩy của Đạo luật GENIUS có thể mở đường cho luật thị trường tiền điện tử rộng hơn (như Đạo luật Cấu trúc Thị trường), thúc đẩy sự hội nhập của ngành tiền điện tử với tài chính truyền thống và cung cấp cơ sở pháp lý cho sự mở rộng của bạn.

Tài sản tiền điện tử liên quan đến lãi suất

Các điều khoản cốt lõi của Đạo luật GENIUS ảnh hưởng trực tiếp đến hệ sinh thái stablecoin và tác động đến toàn bộ thị trường tiền điện tử thông qua các phản ứng dây chuyền. Khung pháp lý này không chỉ định hình lại ngành công nghiệp stablecoin mà còn tác động đến nhiều lĩnh vực tiền điện tử như DeFi, blockchain lớp 1 và RWA thông qua việc ứng dụng rộng rãi stablecoin.

Tuy nhiên, một số dự án trong danh mục không đáp ứng đầy đủ các yêu cầu quy định của dự luật. Nếu dự luật được coi là một lợi ích thì cần phải có những điều chỉnh tương ứng trong thiết kế sản phẩm và hoạt động kinh doanh.

Chúng tôi đã tổng hợp một số dự án lớn và liệt kê các lợi ích và điểm điều chỉnh như sau.

Các đơn vị phát hành stablecoin tập trung:

Yêu cầu dự trữ của dự luật (100% tài sản thanh khoản, được yêu cầu nắm giữ trái phiếu kho bạc Hoa Kỳ) và các điều khoản minh bạch (như công bố hàng tháng) có lợi nhất cho các đồng tiền ổn định tập trung. Các loại tiền ổn định này về cơ bản đã đáp ứng được các yêu cầu và các quy định rõ ràng sẽ thu hút nhiều quỹ đầu tư tổ chức hơn tham gia thị trường và mở rộng việc sử dụng chúng trong các giao dịch và thanh toán.

$USDT (Tether): USDT là đồng tiền ổn định lớn nhất theo giá trị thị trường (giá trị thị trường khoảng 130 tỷ đô la Mỹ vào năm 2025). Khoảng 60% dự trữ của Tether là trái phiếu kho bạc ngắn hạn của Hoa Kỳ (khoảng 78 tỷ đô la Mỹ) và 40% là tiền mặt và các khoản tương đương tiền mặt (nguồn dữ liệu: Báo cáo minh bạch quý đầu tiên năm 2025 của Tether).

Đạo luật GENIUS yêu cầu tài sản dự trữ chủ yếu phải là trái phiếu kho bạc Hoa Kỳ, mà Tether đã tuân thủ đầy đủ, và các biện pháp minh bạch (như kiểm toán hàng quý) cũng đáp ứng các yêu cầu của đạo luật. Tuy nhiên, vấn đề là việc sử dụng USDT luôn có thành phần công nghiệp mờ ám (như gian lận trực tuyến) và cách điều chỉnh doanh nghiệp để thích ứng với quy định là vấn đề tiếp theo cần xem xét.

$USDC (Circle): USDC có giá trị thị trường khoảng 60 tỷ đô la Mỹ, 80% dự trữ của đồng này là trái phiếu kho bạc Hoa Kỳ ngắn hạn (khoảng 48 tỷ đô la Mỹ) và 20% là tiền mặt (nguồn dữ liệu: báo cáo hàng tháng của Circle tháng 5 năm 2025). Circle được đăng ký tại Hoa Kỳ và tích cực hợp tác với các quy định (chẳng hạn như nộp đơn xin IPO vào năm 2024) và dự trữ của công ty tuân thủ đầy đủ các yêu cầu của dự luật. Việc thông qua dự luật có thể biến USDC trở thành đồng tiền ổn định được các tổ chức ưa chuộng, đặc biệt là trong lĩnh vực DeFi (USDC chiếm 30% DeFi vào năm 2025) và thị phần của đồng tiền này dự kiến sẽ còn tăng thêm nữa.

Stablecoin phi tập trung:

$MKR (MakerDAO, phát hành DAI): DAI là đồng tiền ổn định phi tập trung lớn nhất (giá trị thị trường khoảng 9 tỷ đô la Mỹ), được phát hành thông qua tài sản tiền điện tử được thế chấp quá mức (như ETH). Hiện tại, khoảng 10% dự trữ của nó là trái phiếu kho bạc Hoa Kỳ (khoảng 900 triệu đô la Mỹ), chủ yếu được thế chấp bằng tài sản tiền điện tử (nguồn dữ liệu: báo cáo MakerDAO tháng 5 năm 2025).

Các yêu cầu nghiêm ngặt của Đạo luật GENIUS về tài sản dự trữ có thể đặt ra thách thức cho DAI, nhưng nếu MakerDAO tăng dự trữ Kho bạc Hoa Kỳ, công ty có thể được hưởng lợi từ sự tăng trưởng chung của thị trường. Người nắm giữ $MKR có thể hưởng lợi từ việc sử dụng DAI ngày càng tăng (doanh thu hàng năm của giao thức MakerDAO là khoảng 200 triệu đô la vào năm 2025).

$FXS (Frax Finance, phát hành FRAX): FRAX có giá trị thị trường khoảng 2 tỷ đô la và sử dụng cơ chế thuật toán một phần (50% thế chấp, 50% thuật toán). Khoảng 15% tài sản thế chấp là trái phiếu kho bạc Hoa Kỳ (khoảng 300 triệu đô la). Nếu Frax điều chỉnh theo mô hình thế chấp hoàn toàn và tăng tỷ lệ nợ của Hoa Kỳ, công ty có thể được hưởng lợi từ việc mở rộng thị trường, nhưng cơ chế thuật toán của công ty có thể phải đối mặt với áp lực pháp lý vì dự luật không bảo vệ các đồng tiền ổn định thuật toán.

$ENA (Ethena Labs, phát hành USDe): USDe có giá trị thị trường khoảng 1,4 tỷ đô la Mỹ và được phát hành thông qua các chiến lược phòng ngừa rủi ro và thu nhập ETH. Chỉ có 5% dự trữ của nước này là trái phiếu kho bạc Hoa Kỳ (khoảng 70 triệu đô la Mỹ).

Chiến lược của họ có thể cần phải được điều chỉnh đáng kể để tuân thủ dự luật và nếu thành công, họ có thể hưởng lợi từ sự tăng trưởng của thị trường, nhưng cũng có những rủi ro.

Giao dịch/Cho vay DeFi

$CRV (Curve Finance): Curve tập trung vào giao dịch stablecoin (TVL khoảng 2 tỷ đô la Mỹ vào năm 2025) và 70% nguồn thanh khoản của Curve là các cặp giao dịch stablecoin (như USDT/USDC).

Việc sử dụng stablecoin ngày càng tăng theo Đạo luật GENIUS sẽ trực tiếp làm tăng khối lượng giao dịch của Curve (hiện trung bình khoảng 300 triệu đô la mỗi ngày) và những người nắm giữ $CRV có thể hưởng lợi thông qua phí giao dịch (lợi nhuận hàng năm khoảng 5%) và quyền quản lý. Nếu thị trường stablecoin tiếp tục tăng trưởng như dự đoán của Citi, TVL của Curve có thể tăng thêm 20%.

$UNI (Uniswap): Uniswap là một DEX mục đích chung (TVL ~5 tỷ đô la vào năm 2025) với các cặp tiền ổn định (ví dụ: USDC/ETH) chiếm 30% thanh khoản. Sự gia tăng hoạt động giao dịch stablecoin do dự luật này mang lại sẽ gián tiếp mang lại lợi ích cho Uniswap, nhưng lợi ích của nó sẽ thấp hơn Curve (vì hoạt động kinh doanh của nó mang tính phi tập trung hơn). Người nắm giữ $UNI có thể hưởng lợi thông qua phí giao dịch (khoảng 3% hàng năm).

$AAVE (Aave): Aave là giao thức cho vay lớn nhất (TVL khoảng 10 tỷ đô la vào năm 2025) và các đồng tiền ổn định (như USDC, DAI) chiếm khoảng 40% nhóm cho vay.

Việc thông qua dự luật sẽ thu hút nhiều người dùng sử dụng stablecoin để cho vay hơn (chẳng hạn như vay ETH bằng cách thế chấp USDC) và khối lượng tiền gửi và tiền vay của Aave có thể còn tăng cao hơn nữa (dựa trên xu hướng hiện tại). Người nắm giữ $AAVE được hưởng lợi từ cả doanh thu từ giao thức (khoảng 150 triệu đô la doanh thu hàng năm vào năm 2025) và giá trị mã thông báo tăng lên.

$COMP(Compound): TVL của Compound là khoảng 3 tỷ đô la Mỹ và hoạt động cho vay stablecoin chiếm khoảng 35%. Tương tự như Aave, việc tăng cường cho vay stablecoin sẽ là điều tích cực đối với Compound, nhưng với thị phần và tỷ lệ đổi mới thấp hơn Aave, tiềm năng tăng giá của $COMP có thể tương đối nhỏ.

Thỏa thuận doanh thu

$PENDLE (Pendle): Pendle tập trung vào mã hóa lợi nhuận (TVL khoảng 500 triệu đô la vào năm 2025) và các đồng tiền ổn định thường được sử dụng trong các chiến lược lợi nhuận của mình (chẳng hạn như nhóm lợi nhuận USDC, với lợi nhuận hàng năm hiện tại khoảng 3%). Sự tăng trưởng của thị trường stablecoin được thúc đẩy bởi dự luật này sẽ làm tăng cơ hội kiếm lợi nhuận của Pendle (chẳng hạn như lợi suất có thể tăng lên 5%) và những người nắm giữ $PENDLE có thể được hưởng lợi từ sự tăng trưởng doanh thu của giao thức (khoảng 30 triệu đô la doanh thu hàng năm vào năm 2025).

Lớp 1

$ETH (Ethereum): Ethereum nắm giữ 90% các hoạt động stablecoin và DeFi (TVL của DeFi vượt quá 100 tỷ đô la vào năm 2025). Việc sử dụng stablecoin ngày càng tăng do dự luật này sẽ thúc đẩy khối lượng giao dịch trên chuỗi của Ethereum (hiện tại doanh thu phí gas là khoảng 2 tỷ đô la mỗi năm) và giá trị của $ETH có thể tăng do nhu cầu tăng.

$TRX (Tron): Tron là một mạng lưới quan trọng để lưu thông các loại tiền ổn định. Dữ liệu công khai cho thấy lượng USDT lưu thông trên chuỗi Tron sẽ đạt khoảng 60 tỷ đô la Mỹ vào năm 2025, chiếm 46% tổng lượng USDT. Việc gia tăng sử dụng stablecoin theo dự luật có thể làm tăng các hoạt động trên chuỗi của Tron.

$SOL (Solana): Solana đã trở thành nền tảng quan trọng cho stablecoin và DeFi nhờ thông lượng cao và chi phí thấp (TVL vào năm 2025 là khoảng 8 tỷ đô la Mỹ và lượng USDC lưu hành trên chuỗi là khoảng 5 tỷ đô la Mỹ). Việc sử dụng stablecoin ngày càng tăng sẽ thúc đẩy hoạt động DeFi trên Solana (hiện đang giao dịch khoảng 1 tỷ đô la/ngày) và $SOL có thể được hưởng lợi từ hoạt động gia tăng trên chuỗi.

$SUI (Sui): Sui là Layer 1 mới nổi (TVL khoảng 1 tỷ đô la vào năm 2025) hỗ trợ các ứng dụng liên quan đến stablecoin (như stablecoin của Thala và DEX). Sự phát triển của hệ sinh thái stablecoin được thúc đẩy bởi dự luật này sẽ thu hút nhiều dự án triển khai trên Sui hơn và $SUI có thể được hưởng lợi từ hoạt động gia tăng của hệ sinh thái (hiện có khoảng 500.000 người dùng hoạt động mỗi ngày).

$APT (Aptos): Aptos cũng là Layer 1 mới nổi (TVL khoảng 800 triệu đô la Mỹ vào năm 2025) và hệ sinh thái của nó hỗ trợ thanh toán bằng stablecoin. Việc tăng lưu thông stablecoin sẽ thúc đẩy các ứng dụng thanh toán và DeFi cho Aptos, và $APT có thể được hưởng lợi từ sự gia tăng người dùng.

Theo dõi thanh toán

$XRP (Ripple): XRP tập trung vào thanh toán xuyên biên giới (khối lượng giao dịch trung bình hàng ngày khoảng 2 tỷ đô la Mỹ vào năm 2025) và đặc điểm chi phí thấp cùng hiệu quả cao của nó có thể bổ sung cho các loại tiền ổn định. Nhu cầu tăng cao về thanh toán xuyên biên giới bằng đồng tiền ổn định do dự luật thúc đẩy (như USDC cho thanh toán quốc tế) sẽ gián tiếp tăng cường các trường hợp sử dụng XRP (như một loại tiền tệ cầu nối) và XRP có thể được hưởng lợi từ nhu cầu thanh toán tăng lên.

$XLM (Stellar): Stellar cũng tập trung vào thanh toán xuyên biên giới (khối lượng giao dịch trung bình hàng ngày khoảng 500 triệu đô la Mỹ vào năm 2025) và đã hợp tác với IBM để khởi động dự án World Wire, sử dụng stablecoin làm tài sản cầu nối.

Tiên tri

$LINK + $PYTH: Oracle cung cấp dữ liệu giá cho stablecoin và DeFi. Sự mở rộng của thị trường stablecoin được thúc đẩy bởi dự luật này sẽ làm tăng nhu cầu về dữ liệu giá theo thời gian thực của DeFi và khối lượng cuộc gọi dữ liệu trên chuỗi có thể tăng lên.

Nhưng điều này giống như sự mở rộng của logic tích cực trong ngành hơn là mối tương quan hoàn toàn mạnh mẽ.

RWA

$ONDO (Ondo Finance): Tập trung vào việc mã hóa tài sản có thu nhập cố định như trái phiếu Kho bạc Hoa Kỳ. Sản phẩm chủ lực của công ty là USDY (một loại token có thu nhập ổn định được bảo đảm bằng trái phiếu kho bạc Hoa Kỳ) đã được phát hành trên các chuỗi như Solana và Ethereum (lượng lưu thông USDY sẽ đạt khoảng 500 triệu đô la vào năm 2025). Đạo luật GENIUS yêu cầu dự trữ stablecoin phải nắm giữ Kho bạc Hoa Kỳ, mang lại lợi ích trực tiếp cho hoạt động mã hóa Kho bạc Hoa Kỳ của Ondo. USDY có thể trở thành một trong những tài sản dự trữ được ưa chuộng đối với các đơn vị phát hành stablecoin. Ngoài ra, sự gia tăng lưu thông stablecoin sẽ thúc đẩy các nhà đầu tư bán lẻ và các tổ chức mua USDY thông qua USDC, nhu cầu mã hóa tài sản của Ondo có thể tăng lên và những người nắm giữ $ONDO sẽ được hưởng lợi.

Đồng đô la Mỹ, một âm mưu lớn hơn

Việc Hoa Kỳ thúc đẩy ban hành luật về tiền điện tử ổn định có thể được coi là một "âm mưu công khai".

Một mặt, Hoa Kỳ muốn có chính sách đồng đô la yếu để tăng xuất khẩu, nhưng mặt khác, nước này không muốn từ bỏ vị thế là đồng tiền toàn cầu của đồng đô la.

Bằng cách hỗ trợ sự phát triển của stablecoin, Hoa Kỳ đã mở rộng ảnh hưởng toàn cầu của đồng đô la Mỹ mà không làm tăng nghĩa vụ của Cục Dự trữ Liên bang - hiện tại 99% stablecoin được neo theo đồng đô la Mỹ.

Đồng thời, các yêu cầu pháp lý yêu cầu các đồng tiền ổn định phải nắm giữ trái phiếu kho bạc ngắn hạn của Hoa Kỳ làm dự trữ đã khéo léo tìm được người mua mới cho trái phiếu Hoa Kỳ, cũng giống như quy mô trái phiếu Hoa Kỳ do Tether nắm giữ đã vượt qua nhiều quốc gia phát triển.

Chính sách này không chỉ duy trì sự thống trị toàn cầu của đồng đô la Mỹ mà còn tìm được người mua đáng tin cậy cho khoản nợ khổng lồ của Hoa Kỳ, đây là chính sách một mũi tên trúng hai đích.

Việc thông qua Đạo luật GENIUS chắc chắn là một cột mốc quan trọng trong thị trường tiền điện tử. Bằng cách liên kết các đồng tiền ổn định và nợ của Hoa Kỳ, nó mở ra một con đường mới để tiếp tục duy trì quyền bá chủ của đồng đô la Hoa Kỳ, đồng thời thúc đẩy sự thịnh vượng chung của hệ sinh thái tiền điện tử.

Tuy nhiên, "âm mưu" này cũng là con dao hai lưỡi - mặc dù mang lại nhiều cơ hội, nhưng sự phụ thuộc lớn vào nợ của Hoa Kỳ, khả năng kìm hãm sự đổi mới của DeFi và sự bất ổn của cạnh tranh toàn cầu đều có thể trở thành mối nguy hiểm tiềm ẩn trong tương lai.

Tuy nhiên, sự không chắc chắn luôn là bước tiến cho thị trường tiền điện tử.

Rủi ro có thể không chắc chắn, nhưng những người tham gia đều đang chờ đợi một thị trường tăng giá nhất định sẽ đến.