Câu chuyện DeFi mới? Mô hình bảo mật hợp đồng thông minh mới không có giao thức Oracle

Tác giả gốc: Nhà nghiên cứu vốn YBB Ac_Core

lời tựa

Oracle (máy oracle) là một nhân tố quan trọng trong thế giới DeFi. Mặc dù tính bảo mật của các giao thức khác nhau thường được mạng hợp đồng thông minh cơ bản kế thừa, nhưng hoạt động bình thường của nó vẫn phụ thuộc vào máy oracle. Nếu máy oracle của một giao thức bị tấn công Hoặc phá hủy thì toàn bộ thỏa thuận sẽ bị thao túng. Gần đây, những người sáng tạo DeFi mới đang tạo ra những câu chuyện mới bằng cách tưởng tượng ra các kiến trúc cho vay và phái sinh mới, đồng thời những thay đổi trong các giao thức này có điểm chung là chúng không còn dựa vào các nhà tiên tri nữa.

Rủi ro và cách khắc phục DeFi

Sức hấp dẫn lớn nhất của DeFi đến từ: tính phi tập trung. Đây là một hệ thống tài chính mở không có thỏa thuận thanh toán được cấp phép theo nghĩa rộng. So với tài chính truyền thống, các quy tắc, lợi nhuận và thậm chí cả rủi ro của nó đều ở một mức độ mờ mịt hơn. Con đường rộng mở , nhưng vẫn có mức độ cởi mở rất mạnh mẽ.

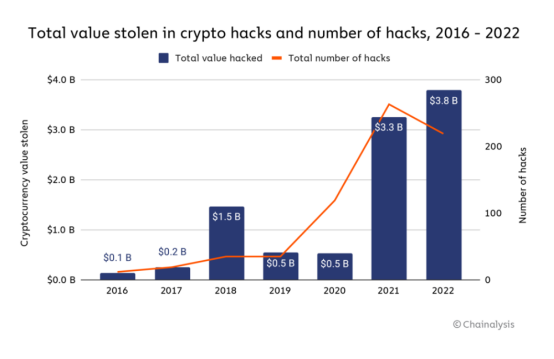

Tuy nhiên, sau vài năm phát triển, hàng tỷ đô la đã bị đánh cắp trong lĩnh vực DeFi [1], và ngay cả những tín đồ cuồng tín nhất cũng sẽ tiếp tục đặt câu hỏi liệu nó có thể trở thành xu hướng chủ đạo của tài chính trong tương lai hay không. Trong số đó, chỉ riêng năm 2022, tin tặc sẽ đánh cắp hơn 3,8 tỷ USD thông qua các giao thức DeFi và cầu nối chuỗi chéo, đây cũng là năm có số lượng hành vi trộm cắp lớn nhất trong lịch sử mã hóa. Nếu bạn muốn cho phép một nhóm lớn hơn bước vào thế giới mã hóa và dựa vào DeFi trong tương lai, thì bảo mật là điều cần cân nhắc hàng đầu.

Nguồn: Phân tích chuỗi

Rủi ro của Oracle và Mã nguồn

Nascent tin rằng khái niệm “Không có giao thức Oracle” về cơ bản sẽ cung cấp cho DeFi một kiến trúc kỹ thuật mạnh mẽ và an toàn hơn. Ngày nay, DeFi thích tự xác định mình là Nguyên thủy và hy vọng rằng nhiều nhóm hơn sẽ xây dựng các sản phẩm hoặc giao thức danh mục đầu tư dựa trên chúng. Một khi hợp đồng bị trộn lẫn với bất kỳ sự phụ thuộc bên ngoài nào, chúng sẽ thừa hưởng tất cả các rủi ro liên quan, đồng thời, hợp đồng sẽ được nâng cấp để mang theo hệ sinh thái hệ thống lớn hơn và biến nâng cấp theo phong cách quản lý này sẽ liên quan đến Hiện tại và tương lai của môi trường thay đổi mang lại nhiều yếu tố rủi ro hơn. Đúng như tên gọi, sự ra đời của Oracle tạo ra sự phụ thuộc vào dữ liệu bên ngoài và mối quan hệ này tiềm ẩn những rủi ro. Vì lý do này, Dan Elitzer đã đề xuất một định nghĩa mới: để đáp ứng các điều kiện của mã nguồn (Primitives), nó không thể dựa vào bất kỳ yếu tố bên ngoài nào ngoại trừ hợp đồng được triển khai trên blockchain, chẳng hạn như: không có quản trị, khả năng nâng cấp hợp đồng và máy oracle .

Nhưng thực tế là các giao thức DeFi đáp ứng được định nghĩa cơ bản này hiện nay rất hiếm, tiêu biểu nhất trong số đó là Uniswap V1, nhưng xét từ góc độ bảo mật, ngay cả Uniswap V2 và V3 cũng phù hợp với định nghĩa do Dan Elitzer đề xuất ở trên. chúng có đủ điều kiện không, vì chúng cho phép quản trị một số tính năng nhất định, chẳng hạn như đóng phí giao thức và các mức phí để đưa vào nhóm.

Phải nói rằng, chức năng quản trị hạn hẹp này không gây ra rủi ro hệ thống do các nâng cấp quy mô lớn tồn tại trong các giao thức khác, nên nguyên nhân dẫn đến thành công rực rỡ của Uniswap ở tất cả các phiên bản cho đến nay là do nó không có hai chìa khóa của oracle và yếu tố chuỗi đầy đủ.

Không còn nghi ngờ gì nữa, Uniswap là công ty dẫn đầu các sàn giao dịch phi tập trung, nó đã đạt được thành công lớn và trên cơ sở đó, nhiều thử nghiệm về sàn giao dịch phi tập trung đã ra đời. Ví dụ: Uniswap V3 đã đưa ra khái niệm về vị thế thanh khoản không đồng nhất, cho phép các nhà cung cấp thanh khoản (LP) tập trung thanh khoản của họ trong một phạm vi cụ thể, cho phép LP nắm bắt được nhiều giao dịch được tạo ra trong phạm vi này hơn. , và thu lợi nhuận từ nó, nhưng cũng sẽ có những khoản lỗ miễn phí khi giá biến động. Điều này dẫn đến việc sử dụng vốn hiệu quả hơn và chuyên môn hóa phân khúc LP của thị trường, dẫn đến một loạt các công cụ quản lý vị thế như Arrakis, Gamma và Sommelier. Mặc dù điều này rất tốt cho DEX nhưng các giao thức cho vay vẫn yêu cầu các oracle.

Vào tháng 3 năm nay, hợp đồng cho vay Euler Finance đã bị hack và số tiền thiệt hại lên tới 200 triệu đô la Mỹ. Nó cho phép người dùng đăng tài sản thế chấp và vay tiền, đồng thời có một số tính năng độc đáo. Nói tóm lại, đó là sự cố xảy ra ở một chức năng cụ thể mà không có kiểm tra bảo mật cho nó, cho phép người dùng phá vỡ các bất biến cơ bản của thị trường cho vay. Để biết quy trình chi tiết của cuộc tấn công này, vui lòng đọc [2].

Đối với các giao thức cho vay, tài sản thế chấp đủ điều kiện được giới hạn ở những tài sản có nguồn cấp dữ liệu giá oracle đáng tin cậy. Các thông số cho vay như tỷ lệ khoản vay trên giá trị [3] được điều chỉnh bởi giao thức của họ, do đó, mọi khoản nợ xấu là trách nhiệm của giao thức chứ không phải của từng người cho vay. Tương tự, các giao thức phái sinh dựa vào các nhà tiên tri để định giá thiếu cơ chế khám phá giá nội bộ và dễ bị trễ giá cũng như không có cập nhật, hạn chế nghiêm trọng quy mô và trải nghiệm người dùng của chúng. Như đã đề cập trong lời nói đầu, điều này cũng giải thích chính xác lý do tại sao nhà giao dịch Avraham Eisenberg có thể tấn công thành công Mango Markets và rút 116 triệu USD từ nền tảng giao dịch tiền điện tử.

Tại sao Uniswap bây giờ lại an toàn

AMM có thể có bất biến cơ bản đơn giản nhất trong bất kỳ mã nguồn DeFi nào (Nguyên thủy): tokenBalanceX * tokenBalanceY == k (như sản phẩm không đổi). Ví dụ: giao diện Pair trong Uniswap V2 được triển khai dựa trên bốn bất biến hàm sau:

Mint: thêm vào k;

Ghi: Trừ k;

Hoán đổi: di chuyển x và y, giữ k không đổi;

Skim: đổi tỷ lệ tokenBalanceX * tokenBalanceY thành k.

Con đường dẫn đến bảo mật của Uniswap V2: một bất biến cốt lõi đơn giản mà tất cả các chức năng đều phục vụ. Điều duy nhất gây tranh cãi là nó có thể chuyển đổi chế độ quản trị của công tắc phí, nhưng điều này không chạm đến tính bất biến cốt lõi, chỉ ảnh hưởng đến việc phân phối quyền sở hữu số dư mã thông báo và chính vì tính đơn giản trong bảo mật của chúng (không phải có thể nâng cấp) hợp đồng thông minh và các bất biến cơ bản), bản thân Uniswap chưa bao giờ bị hack.

Thỏa thuận cho vay tái thiết

Nguồn: Tác giả Balakov

Gần đây, chúng tôi nhận thấy rằng có nhiều dự án cung cấp giao thức cho vay không cần máy oracle, chẳng hạn như Ajna, Ethereum Credit Guild, Automated Tranche Maker của MetaStreet và Blend [4], một giao thức kết hợp do Blur và Paradig cùng ra mắt.

Không giống như các thị trường cho vay DeFi truyền thống, Gauntlet không đặt tài sản thế chấp cũng như không có một nhà tiên tri phổ quát duy nhất như Chainlink cung cấp nguồn giá tài sản “thực sự” cho tất cả người dùng và chức năng giao thức. Thay vào đó, người đi vay cần đánh giá rủi ro và quyết định yêu cầu một số tài sản thế chấp nhất định từ người đi vay, đồng thời phải cập nhật tiêu chí vay của họ khi giá tài sản thay đổi. Nói chung, cách thức hoạt động là người đi vay chọn tài sản thế chấp được chỉ định mà họ sẵn sàng chấp nhận, chẳng hạn như Mã thông báo BAYC và NFT cá nhân Bored Ape, v.v., họ sẵn sàng cung cấp tài sản tham chiếu (chẳng hạn như USDC) mà người đi vay sử dụng làm tài sản thế chấp , và họ sẽ Tỷ lệ tài sản tham chiếu so với tài sản thế chấp yêu cầu người đi vay phải thanh lý. Cuối cùng, người đi vay có thể đăng ký tài sản thế chấp và vay tài sản tham chiếu theo tỷ giá thị trường hiện tại.

Lưu ý rằng không cần phải có lời tiên tri vì người cho vay và người đi vay đã đồng ý rằng việc thanh lý khoản vay được xác định dựa trên số lượng đơn vị của mỗi tài sản chứ không phải tỷ lệ của giá đô la. Tuy nhiên, nếu giá trị đồng đô la tương đối của một trong hai tài sản thay đổi, người cho vay sẽ điều chỉnh các điều khoản của khoản vay hiện tại hoặc tương lai để đạt được tỷ lệ tài sản thế chấp an toàn.

Ưu điểm lớn nhất của các phương pháp này là giao thức thực tế không thể phá hủy được. Điều này là do mỗi người cho vay chịu trách nhiệm cuối cùng về khả năng thanh toán khoản vay của mình, do đó không có"nợ xấu"khái niệm, và điều này"nợ xấu"Có thể phải được bảo hiểm bởi quỹ bảo hiểm/kho bạc DAO hoặc được xử lý giữa những người cho vay.

Giao thức Blend của Blur giả định"Những người cho vay phức tạp hơn tồn tại có thể tham gia vào các thỏa thuận phức tạp trên chuỗi và ngoài chuỗi, đánh giá rủi ro và sử dụng tiền của chính họ". Điều này có ý nghĩa trong bối cảnh Blur là địa điểm giao dịch chính dành cho các nhà giao dịch NFT chuyên nghiệp, nhưng đối với người dùng bình thường, điều này có vẻ phức tạp hơn nhiều so với việc vay và cho vay trên Aave hoặc Hợp chất.

Những gương mặt mới không có Oracle

Theo định nghĩa của Chase Devens, một nhà nghiên cứu tại Messari, kiến trúc được xác định không có oracle có thể được chia thành hai loại, đó là loại lai dựa trên ngang hàng và AMM. Các tính năng chính của cả hai như sau:

ngang hàng

Hỗ trợ mọi loại tài sản thế chấp trên chuỗi

Người dùng giả định các thông số cho vay và chịu rủi ro về nợ khó đòi (hợp đồng không còn chịu rủi ro nữa), người đi vay không còn xác định các thông số lãi suất và LTV mà tự mình quyết định so sánh giá trị và loại bỏ oracle khỏi cơ chế của giao thức có nghĩa là các khoản vay này có thể được thực hiện bằng bất kỳ hoạt động tạo tài sản thế chấp nào trên chuỗi.

Các vị trí cần phải được quản lý tích cực và để đảm bảo rằng tính thanh khoản được cung cấp được sử dụng hiệu quả, người dùng phải chủ động quản lý các vị trí của mình theo cách tương tự như các vị trí thanh khoản tập trung của Uniswap V3.

Loại kết hợp dựa trên AMM (cho vay/phái sinh - nhà cung cấp thanh khoản LP)

Hỗ trợ mọi loại tài sản thế chấp trên chuỗi

Vị trí LP cơ bản cung cấp dữ liệu về giá cho các hợp đồng thanh toán bù trừ và phái sinh, đồng thời cũng là thị trường chính để thanh lý. Cho phép giao thức tính toán kết quả thanh lý và hợp đồng phái sinh từ nhóm thanh khoản cơ bản của nó, vị thế LP về cơ bản là một lời tiên tri. Ngoài ra, các vị trí LP này cung cấp thị trường chính để giảm tải hàng tồn kho giao thức trong quá trình thanh lý hoặc hết hạn hợp đồng mà không cần phải đến nền tảng bên ngoài để thanh lý tài sản thế chấp.

Ví dụ:

Ajna.finance

Ajna là một giao thức cho vay được thiết kế cho EVM, không có quản trị, quyền hoặc nguồn cấp dữ liệu giá bên ngoài (oracle). Nó có thể được sử dụng để vay và cho vay toàn bộ danh mục đầu tư của chúng tôi (bao gồm cả NFT). Các dự án cho vay khác đã đạt đến mức quan trọng của hai vấn đề cốt lõi: (1) Hệ thống quản trị mã thông báo không đủ để phân tích rủi ro phức tạp (2) Việc sử dụng nguồn cấp dữ liệu giá bên ngoài (oracle) giới hạn phạm vi tài sản đối với thị trường thứ cấp thanh khoản Blue Chips . Những sai sót này đã gây ra tổn thất thảm khốc trên thị trường cho vay DeFi và hạn chế khả năng hỗ trợ các tài sản mới. Ajna giải quyết những vấn đề này bằng một số cải tiến quan trọng:

(1) Người cho vay đưa ra định giá tài sản: Khi người cho vay sử dụng giao thức Ajna, họ sẽ cho hợp đồng biết họ muốn thế chấp tài sản bao nhiêu. Điều này cho phép họ nhập giá trị trọn đời của chính mình một cách hiệu quả và biến nó từ thông số quản trị thành thông số thị trường;

(2) Khám phá tỷ giá tự động: Trong mỗi thị trường Ajna, có một trạng thái cân bằng được xác định bởi các chỉ số nội bộ. Nếu thị trường mất cân bằng, bất kỳ ai cũng có thể thay đổi tỷ giá 10% sau mỗi 12 giờ. Nếu không, không thực hiện thay đổi;

(3) Ký quỹ thanh lý: Vì Ajna không có lời tiên tri nên nó dựa vào người dùng để cho biết khi nào nên thanh lý các khoản vay. Điều này đạt được bằng cách yêu cầu người thanh lý đăng ký lợi nhuận để kích hoạt thanh lý. Nếu họ trung thực, họ sẽ được khen thưởng. Nếu không, họ sẽ bị trừng phạt.

Vì vậy, vấn đề là gì? Những đổi mới này cho phép Ajna phục vụ toàn bộ hệ sinh thái. Bất kỳ ai cũng có thể tạo thị trường cho vay với bất kỳ tài sản nào, kể cả NFT. Không còn các quy trình quản trị tốn nhiều công sức và không còn lo lắng về tính thanh khoản, thị trường thứ cấp và các nhà tiên tri.

Blend

Nguồn: Achal Srinivasan, Kirby

Blend là một giao thức cho vay vĩnh viễn ngang hàng hỗ trợ mọi tài sản thế chấp bao gồm NFT. Nó kết nối người đi vay với người cho vay sẵn sàng đưa ra mức lãi suất cạnh tranh thông qua giao thức báo giá ngoài chuỗi phức tạp.

Theo mặc định, các khoản vay Blend có lãi suất cố định và không bao giờ hết hạn. Người đi vay có thể trả nợ bất cứ lúc nào và người cho vay có thể thoát khỏi vị thế của mình bằng cách kích hoạt một cuộc đấu giá kiểu Hà Lan để tìm người cho vay mới với lãi suất mới. Nếu cuộc đấu giá thất bại, người vay sẽ bị thanh lý và người cho vay sẽ sở hữu tài sản thế chấp. Toàn bộ có bốn đặc điểm: độc lập với oracle, không giới hạn, di động và ngang hàng:

không có lời tiên tri

Nhiều giao thức DeFi cần máy oracle để xác định thời điểm thanh lý các vị thế hoặc xác định lãi suất.Lấy NFT làm ví dụ, giá của nó rất khó để đo lường một cách khách quan và việc cập nhật giá sàn kịp thời cũng rất khó được quan sát trên chuỗi. giải pháp thường liên quan đến một bên đáng tin cậy hoặc thao tác giao dịch. Thỏa thuận kết hợp tránh bất kỳ sự phụ thuộc tiên tri nào vào thỏa thuận cốt lõi, cho phép lãi suất và tỷ lệ cho vay được xác định theo sự sẵn lòng của người cho vay và việc thanh lý cuối cùng được kích hoạt do thất bại của cuộc đấu giá ở Hà Lan;

không giới hạn

Một số giao thức DeFi chỉ hỗ trợ các vị thế nợ có kỳ hạn. Điều này gây bất tiện cho người đi vay, những người cần nhớ đóng hoặc điều chỉnh vị thế trước khi đáo hạn (hoặc có nguy cơ bị phạt như mất NFT). Quá trình điều chỉnh vị thế thủ công cũng tiêu tốn Gas, điều này cũng làm giảm lợi nhuận do cho vay tạo ra. Miễn là có người cho vay sẵn sàng cho vay số tiền này bằng tài sản thế chấp, Blend sẽ tự động điều chỉnh vị thế vay và giao dịch trực tuyến chỉ được yêu cầu khi lãi suất thay đổi hoặc một trong các bên muốn thoát vị thế;

Có thể chảy được

Một số giao thức không hỗ trợ thanh lý trước khi đáo hạn, điều này thuận tiện hơn cho người vay và có ý nghĩa trong nhiều trường hợp sử dụng. Nhưng điều này thực sự mang lại cho người đi vay một quyền chọn bán và người cho vay cần chọn khoản vay có lãi suất cao hơn/thấp hơn với thời gian đáo hạn ngắn hơn để tránh rủi ro vị thế bị thanh lý. Trong Blend, miễn là người cho vay kích hoạt cuộc đấu giá tái cấp vốn, NFT có thể được thanh lý khi không ai sẵn sàng tiếp quản khoản nợ với bất kỳ mức lãi suất nào;

ngang hàng

Một số thỏa thuận này tập hợp các quỹ của người cho vay lại với nhau và cố gắng quản lý tài sản cho họ. Điều này có nghĩa là phụ thuộc nhiều vào quản lý trên chuỗi hoặc quản lý tập trung để thiết lập các tham số. Blend áp dụng mô hình ngang hàng và mỗi khoản vay được khớp riêng lẻ. Nó không tối ưu hóa sự đơn giản của phương thức cho vay mà giả định sự tồn tại của những người đi vay phức tạp hơn với khả năng tham gia vào các giao thức phức tạp trên chuỗi và ngoài chuỗi . Điều này mang lại cho bạn quyền kiểm soát tài sản của mình lớn hơn.

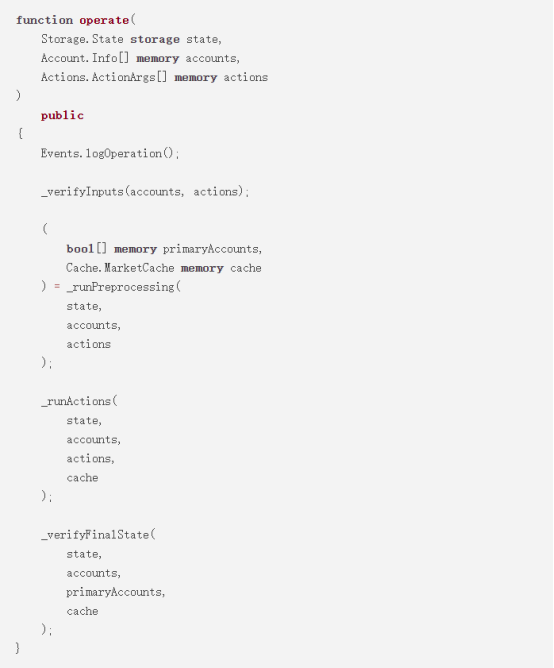

Mô hình FREI-PI là gì

Theo mẫu FREI-PI do thành viên mới thành lập Brock Elmore giải thích: Mẫu chức năng Yêu cầu-Hiệu ứng-Tương tác + Mẫu bất biến giao thức (Mẫu chức năng Yêu cầu-Hiệu ứng-Tương tác + Mẫu Bất biến giao thức), ở đây hợp đồng SoloMargin (mã nguồn) của dYdX là Ví dụ: đây là thị trường cho vay và hợp đồng giao dịch có đòn bẩy, đây là một ví dụ điển hình về mô hình FREI-PI. Đây là thị trường cho vay duy nhất trong thị trường cho vay sớm không có bất kỳ lỗ hổng nào liên quan đến thị trường.

Hãy chú ý những điều trừu tượng sau đây khi xem đoạn mã bên dưới:

Yêu cầu đầu vào ( _verifyInputs )

Hoạt động (chuyển đổi dữ liệu, thao tác trạng thái)

Yêu cầu của tiểu bang ( _verifyFinalState )

Nguồn: Brock Elmore

Kiểm tra-Hiệu ứng-Tương tác thông thường ở đây vẫn được thực thi. Nhưng cần lưu ý rằng Checks-Effects-Interactions với Checks bổ sung không tương đương với FREI-PI, tuy chúng giống nhau nhưng phục vụ các mục tiêu khác nhau. Vì mục đích này, các nhà phát triển nên hiểu sự khác biệt: FREI-PI là bản tóm tắt cấp cao về an toàn giao thức, trong khi CEI là bản tóm tắt cấp cao về an toàn chức năng.

Điều thú vị về cấu trúc hợp đồng này là người dùng có thể liên tục thực hiện nhiều thao tác theo ý muốn của mình, bao gồm: gửi, vay, giao dịch, chuyển khoản, thanh lý, v.v. Chúng tôi giả định rằng 3 Token khác nhau được gửi và Token thứ 4 được rút và tài khoản bị xóa. Chuỗi hoạt động này có thể được hoàn thành chỉ bằng một cú nhấp chuột.

Đây là sức mạnh của FREI-PI: miễn là các bất biến cốt lõi của thị trường cho vay vẫn giữ nguyên ở cuối cuộc gọi, người dùng có thể làm bất cứ điều gì họ muốn trong giao thức. Đối với hợp đồng này, việc này sẽ được thực hiện trong _verifyFinalState, kiểm tra trạng thái tài sản thế chấp của từng tài khoản bị ảnh hưởng để đảm bảo rằng thỏa thuận tốt hơn so với khi giao dịch được bắt đầu.

Có một số bất biến bổ sung được đưa vào chức năng này để bổ sung cho các bất biến cốt lõi và hỗ trợ các chức năng phụ trợ như đóng cửa thị trường, nhưng chính các bước kiểm tra cốt lõi mới thực sự giữ cho giao thức an toàn.

Khái niệm lấy thực thể làm trung tâm là một khó khăn khác của FREI-PI, được minh họa bằng thị trường cho vay và tính bất biến cốt lõi giả định: người dùng không thể thực hiện bất kỳ hành động nào để đưa bất kỳ tài khoản nào vào trạng thái tài sản thế chấp không có bảo đảm. Ở góc độ kỹ thuật, đây không phải là bất biến duy nhất mà là bất biến duy nhất đối với người dùng (có thể hiểu là vẫn là bất biến giao thức cốt lõi, vì bất biến người dùng chính là bất biến giao thức cốt lõi). Thường có hai bất biến bổ sung trong thị trường cho vay:

1. Nhà tiên tri

Nói chung, Chainlink là một lựa chọn tốt, chức năng chính của nó là cung cấp thông tin thời gian thực chính xác và tương đối chính xác, có thể đáp ứng yêu cầu của hầu hết các bất biến. Trong trường hợp thao túng hoặc tai nạn hiếm gặp, có thể có ít biện pháp bảo vệ thời gian thực hơn để đảm bảo độ chính xác (chẳng hạn như kiểm tra xem giá trị được biết cuối cùng có lớn hơn hàng trăm phần trăm so với giá trị hiện tại hay không). Tuy nhiên, Cream Finance đã chứng kiến một cuộc tấn công trị giá 130 triệu USD. Để biết thêm thông tin về oracle, vui lòng tham khảo: Thao tác oracle Uniswap V3 TWAP [5];

2. Quản trị

Quản trị là bất biến phức tạp nhất vì khó có điều kiện và phần lớn tác dụng của nó là thay đổi các bất biến khác và một số quản trị không thể được FREI-PI xác minh khi nó hoạt động. Lấy hoạt động quản trị của Hợp chất đã phá hủy thị trường cETH vào tháng 8 năm 2022 làm ví dụ. Bản nâng cấp này vi phạm tính bất biến của máy oracle. Để biết chi tiết, hãy đọc [6].

Trong thực tế, mỗi bất biến bổ sung làm cho giao thức khó bảo vệ hơn, do đó càng ít càng tốt. Do đó, độ phức tạp là nguy hiểm và bất biến quan trọng nhất là bất biến cốt lõi của giao thức, nhưng như đã đề cập ở trên, cũng sẽ có một số bất biến lấy thực thể làm trung tâm, các bất biến này phải thỏa mãn bất biến cốt lõi Yêu cầu tập đơn giản/nhỏ nhất của bất biến có thể là an toàn.

Tóm tắt: Tương lai của DeFi

Đây có phải là giải pháp tốt nhất để xây dựng DeFi trên mã nguồn không thể nâng cấp (Nguyên thủy) và thoát khỏi oracle? Xét cho cùng, tính linh hoạt và dễ sử dụng do giao thức DeFi hiện tại dựa vào khả năng quản trị, khả năng nâng cấp và oracle mang lại cũng đã khiến toàn bộ quy mô thị trường đạt tới hàng trăm tỷ đô la. Theo Dan Elitzer, thành viên của Nascent: Khả năng quản trị, khả năng nâng cấp và oracle vốn dĩ không tệ, ngược lại, những yếu tố này có giá trị thực tế rất lớn trong môi trường rộng hơn, nhưng điều này cũng sẽ làm tăng xác suất tấn công của giao thức.

Với mục đích cập nhật các chức năng hoặc nâng cao hiệu quả theo yêu cầu, bản thân mã nguồn (Nguyên thủy) đôi khi cũng có thể được thay thế. Khi chọn cách tạo giao thức DeFi, bạn sẽ phải đối mặt với hai lựa chọn quan trọng: bàn giao tất cả dữ liệu người dùng và các điều kiện bên ngoài cho một giao thức duy nhất tương đối tập trung và giao phó cho một số ít chủ sở hữu Token sẵn sàng tham gia quản trị ? Hay chúng ta nên coi trọng quyền sở hữu của từng người tham gia thị trường và để người dùng tự quyết định thỏa thuận và nhà cung cấp dịch vụ?

Những người tham gia và nhà phát triển trong toàn ngành cam kết xây dựng một DeFi phi tập trung hơn, không cần cấp phép và có khả năng kết hợp cao hơn để cải thiện tính bảo mật và khả năng phục hồi của toàn bộ ngành. Về hướng phát triển trong tương lai của DeFi, chúng tôi hy vọng nó có thể tiếp tục chiếm lĩnh thị phần tài chính truyền thống một cách an toàn và hiệu quả hơn.

Giải thích và tài liệu tham khảo:

[ 1 ] https://rekt.news/leaderboard/

[2] https://medium.com/@omniscia.io/euler-finance-incident-post-mortem-1ce077c28454

[3] https://www.investopedia.com/terms/l/loantovalue.asp

[4] https://www.paradigm.xyz/2023/05/blend

[5] https://github.com/euler-xyz/uni-v3-twap-manipulation/blob/master/cost-of-attack.pdf

https://www.nascent.xyz/idea/youre-writing-require-statements-wrong

https://www.nascent.xyz/idea/why-defi-is-broken-and-how-to-fix-it-pt-1-oracle-free-protocols