ในขณะที่ดอลลาร์กำลังจะอ่อนค่าลงอย่างมาก จุดเปลี่ยนที่แท้จริงสำหรับบิตคอยน์ยังมาไม่ถึง

- 核心观点:美联储短期国债购买并非真正量化宽松。

- 关键要素:

- 购买短期国债,未吸收市场久期风险。

- 未实质压低长期收益率和期限溢价。

- 金融条件未全面宽松,影响局部。

- 市场影响:风险资产短期未获强劲动力。

- 时效性标注:短期影响。

ชื่อเรื่องเดิม: BTC: อัปเดตข้อมูลบนบล็อกเชน + มุมมองของเราเกี่ยวกับการประชุม FOMC สัปดาห์ที่แล้วและ "ภาพรวมใหญ่"

ผู้เขียนต้นฉบับ: Michael Nadeau, The DeFi Report

บทความต้นฉบับแปลโดย Bitpush News

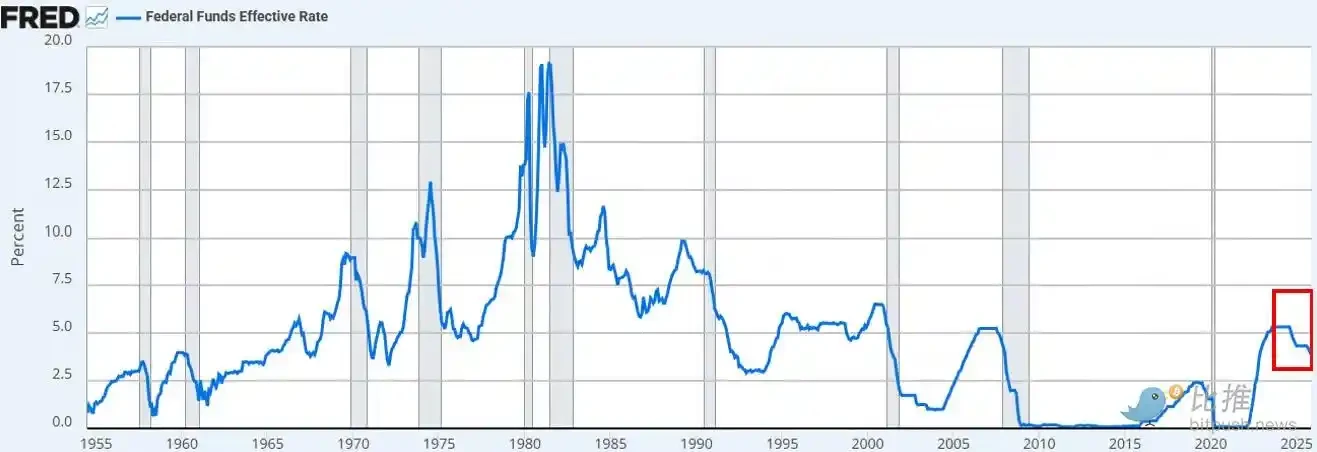

เมื่อสัปดาห์ที่แล้ว ธนาคารกลางสหรัฐ (เฟด) ได้ลดอัตราดอกเบี้ยลงมาอยู่ในช่วงเป้าหมาย 3.50%–3.75% ซึ่งเป็นการเคลื่อนไหวที่ตลาดคาดการณ์ไว้ล่วงหน้าแล้วและเป็นไปตามที่คาดไว้เป็นส่วนใหญ่

สิ่งที่สร้างความประหลาดใจให้กับตลาดอย่างแท้จริงคือการประกาศของธนาคารกลางสหรัฐ (เฟด) ว่าจะเข้าซื้อพันธบัตรระยะสั้น (T-bills) มูลค่า 40 พันล้านดอลลาร์ต่อเดือน ซึ่งบางคนเรียกอย่างรวดเร็วว่าเป็น " มาตรการผ่อนคลายเชิงปริมาณแบบย่อส่วน (QE-lite )"

ในรายงานวันนี้ เราจะเจาะลึกถึงสิ่งที่นโยบายนี้ได้เปลี่ยนแปลงไปและสิ่งที่ยังคงเหมือนเดิม นอกจากนี้ เราจะอธิบายว่าเหตุใดความแตกต่างนี้จึงมีความสำคัญต่อสินทรัพย์ที่มีความเสี่ยง

มาเริ่มกันเลย

1. กลยุทธ์ระยะสั้น

ธนาคารกลางสหรัฐ (เฟด) ปรับลดอัตราดอกเบี้ยตามที่คาดการณ์ไว้ นี่เป็นการปรับลดอัตราดอกเบี้ยครั้งที่สามในปีนี้ และครั้งที่หกนับตั้งแต่เดือนกันยายน 2024 อัตราดอกเบี้ยรวมลดลง 175 จุด ส่งผลให้อัตราดอกเบี้ยเงินกู้ระหว่างธนาคาร (federal funds rate) ลดลงสู่ระดับต่ำสุดในรอบประมาณสามปี

นอกจากการลดอัตราดอกเบี้ยแล้ว พาวเวลล์ยังประกาศด้วยว่าธนาคารกลางสหรัฐจะเริ่ม "การซื้อคืนพันธบัตรระยะสั้นเพื่อบริหารจัดการเงินสำรอง" ในอัตรา 40 พันล้านดอลลาร์ต่อเดือน เริ่มตั้งแต่เดือนธันวาคม การเคลื่อนไหวนี้เป็นไปตามที่คาดการณ์ไว้ เนื่องจากตลาดซื้อคืนพันธบัตรยังคงตึงตัวและสภาพคล่องในภาคธนาคารยังคงขาดแคลน

ความเห็นส่วนใหญ่ของตลาดในปัจจุบัน (ทั้งบนแพลตฟอร์ม X และ CNBC) คือ นี่เป็นการเปลี่ยนแปลงนโยบายไปในทิศทาง "ผ่อนคลาย"

การถกเถียงว่าการประกาศของธนาคารกลางสหรัฐฯ เทียบเท่ากับการ "พิมพ์เงิน" "QE" หรือ "QE แบบย่อ" หรือไม่นั้น กลายเป็นประเด็นหลักในโซเชียลมีเดียทันที

ข้อสังเกตของเรา:

ในฐานะ "ผู้สังเกตการณ์ตลาด" เราสังเกตว่าความเชื่อมั่นของตลาดยังคงอยู่ในภาวะเสี่ยงสูง ในสภาวะเช่นนี้ เราคาดการณ์ว่านักลงทุนจะ "ตีความ" ข่าวพาดหัวนโยบายมากเกินไป โดยพยายามสร้างตรรกะเชิงบวกในขณะที่ละเลยกลไกเฉพาะที่นโยบายเหล่านั้นส่งผลต่อสภาวะทางการเงินที่แท้จริง

เรามองว่านโยบายใหม่ของธนาคารกลางสหรัฐฯ เป็นประโยชน์ต่อ "กระบวนการหมุนเวียนในตลาดการเงิน" แต่ไม่เป็นประโยชน์ต่อสินทรัพย์เสี่ยง

เราแตกต่างจากความเข้าใจทั่วไปของตลาดอย่างไร?

มุมมองของเรามีดังต่อไปนี้:

• การซื้อพันธบัตรรัฐบาลระยะสั้น ≠ การดูดซับระยะเวลาของตลาด

ธนาคารกลางสหรัฐกำลังซื้อตั๋วเงินคลังระยะสั้น (T-bills) ไม่ใช่พันธบัตรระยะยาวที่มีดอกเบี้ย (คูปอง) การกระทำนี้ไม่ได้ขจัดความอ่อนไหวของตลาดต่ออัตราดอกเบี้ย (ระยะเวลา)

• ไม่ได้ทำให้ผลผลิตระยะยาวลดลง

แม้ว่าการซื้อระยะสั้นอาจช่วยลดการออกพันธบัตรระยะยาวในอนาคตลงเล็กน้อย แต่ก็ไม่ได้ช่วยลดส่วนต่างราคา (term premium) ลงแต่อย่างใด ปัจจุบัน การออกพันธบัตรของกระทรวงการคลังประมาณ 84% อยู่ในรูปแบบของพันธบัตรระยะสั้น ดังนั้นนโยบายนี้จึงไม่ได้เปลี่ยนแปลงโครงสร้างระยะเวลา (duration structure) ที่นักลงทุนต้องเผชิญอย่างมีนัยสำคัญ

สถานการณ์ทางการเงินโดยรวมยังไม่ดีขึ้น

การซื้อคืนเพื่อบริหารเงินสำรองเหล่านี้ ซึ่งออกแบบมาเพื่อรักษาเสถียรภาพของตลาดซื้อคืนและสภาพคล่องของธนาคาร ไม่ได้ลดอัตราดอกเบี้ยที่แท้จริง ต้นทุนการกู้ยืมของบริษัท อัตราดอกเบี้ยจำนอง หรืออัตราส่วนลดหุ้นอย่างเป็นระบบ ผลกระทบของมันจึงจำกัดอยู่ในขอบเขตเฉพาะด้านและเป็นไปตามวัตถุประสงค์ มากกว่าจะเป็นการผ่อนคลายทางการเงินในวงกว้าง

ดังนั้น นี่ไม่ใช่ QE และไม่ใช่การกดดันทางการเงิน เพื่อความชัดเจน ตัวย่อไม่สำคัญ คุณจะเรียกมันว่าการพิมพ์เงินก็ได้ แต่การกระทำนี้ไม่ได้จงใจกดดันผลตอบแทนระยะยาวด้วยการลดระยะเวลา ซึ่งเป็นสิ่งที่บังคับให้นักลงทุนต้องย้ายไปอยู่ในส่วนที่มีความเสี่ยงสูงขึ้น

เหตุการณ์นี้ยังไม่เกิดขึ้น การเคลื่อนไหวของราคา BTC และดัชนี Nasdaq ตั้งแต่เมื่อวันพุธที่ผ่านมาก็ยืนยันเรื่องนี้เช่นกัน

อะไรบ้างที่สามารถเปลี่ยนมุมมองของเราได้?

เราเชื่อว่า BTC (และสินทรัพย์เสี่ยงโดยทั่วไป) จะมีช่วงเวลาแห่งความรุ่งโรจน์ แต่สิ่งนั้นจะเกิดขึ้นหลังจากมาตรการ QE (หรือที่เฟดเรียกว่าระยะต่อไปของการกดดันทางการเงิน)

ช่วงเวลานั้นจะมาถึงเมื่อเกิดเหตุการณ์ต่อไปนี้:

• ธนาคารกลางสหรัฐฯ จงใจกดดันอัตราผลตอบแทนระยะยาว (หรือส่งสัญญาณไปยังตลาด)

• อัตราดอกเบี้ยที่แท้จริงกำลังลดลง (เนื่องจากความคาดหวังด้านเงินเฟ้อที่เพิ่มสูงขึ้น)

• ต้นทุนการกู้ยืมของภาคธุรกิจลดลง (ซึ่งส่งผลดีต่อหุ้นกลุ่มเทคโนโลยีและดัชนี Nasdaq)

• ส่วนต่างอัตราดอกเบี้ยระยะยาวแคบลง (อัตราดอกเบี้ยระยะยาวลดลง)

• อัตราส่วนลดสำหรับหุ้นลดลง (ทำให้ผู้ลงทุนต้องหันไปลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงกว่าและมีระยะเวลาการลงทุนที่ยาวนานขึ้น)

• อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยลดลง (เนื่องจากการกดดันอัตราดอกเบี้ยระยะยาว)

ในเวลานั้น นักลงทุนจะรับรู้ถึง "ภาวะกดดันทางการเงิน" และปรับพอร์ตการลงทุนของตนเอง ปัจจุบันเรายังไม่ได้อยู่ในสถานการณ์นั้น แต่เราเชื่อว่ามันกำลังจะมาถึง แม้ว่าการคาดการณ์ช่วงเวลาจะเป็นเรื่องยากเสมอ แต่สมมติฐานพื้นฐานของเราคือ ความผันผวนจะเพิ่มขึ้นอย่างมีนัยสำคัญในไตรมาสแรกของปีหน้า

นี่คือสิ่งที่เราพิจารณาว่าเป็นสถานการณ์ในระยะสั้น

2. มุมมองที่กว้างขึ้น

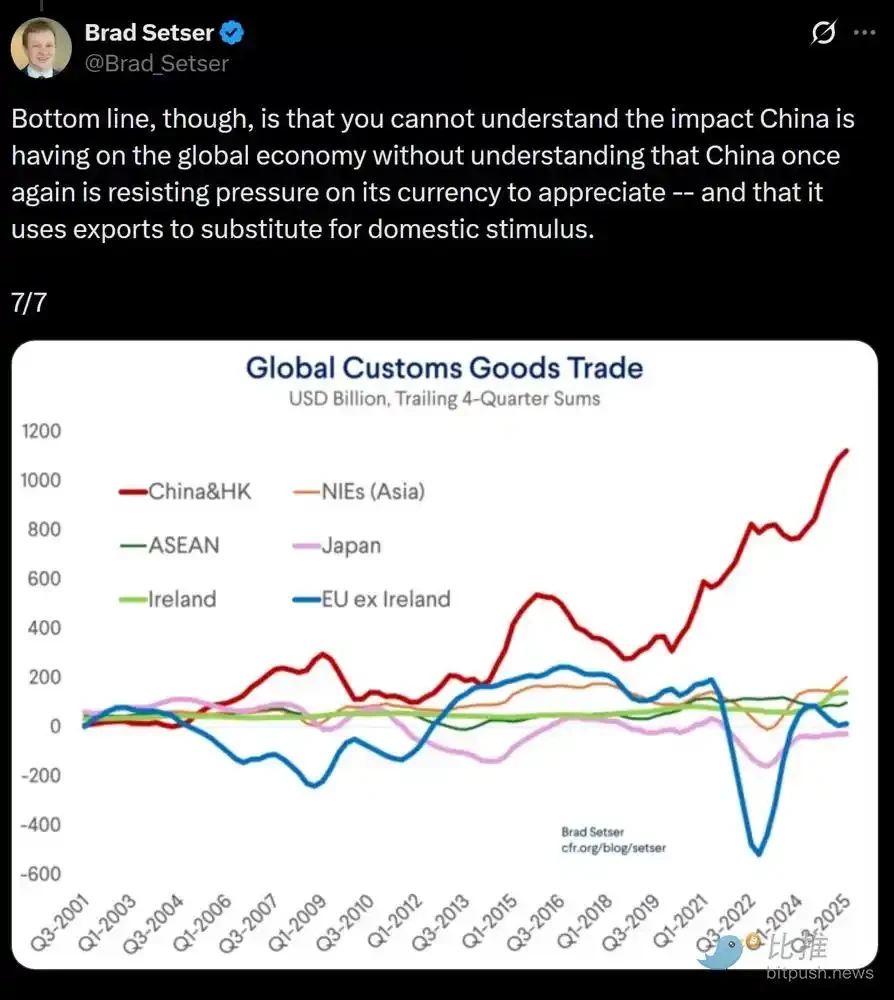

ประเด็นที่แท้จริงไม่ได้อยู่ที่นโยบายระยะสั้นของธนาคารกลางสหรัฐฯ แต่กลับอยู่ที่สงครามการค้าโลก (สงครามค่าเงิน) และความตึงเครียดที่เกิดขึ้นในระบบเงินดอลลาร์

ทำไม

สหรัฐอเมริกากำลังก้าวไปสู่ขั้นตอนเชิงกลยุทธ์ต่อไป นั่นคือ การนำการผลิตกลับมายังสหรัฐฯ การปรับสมดุลการค้าโลก และการแข่งขันในอุตสาหกรรมที่มีความสำคัญเชิงกลยุทธ์ เช่น ปัญญาประดิษฐ์ (AI) เป้าหมายนี้ขัดแย้งโดยตรงกับบทบาทของดอลลาร์ในฐานะสกุลเงินสำรองของโลก

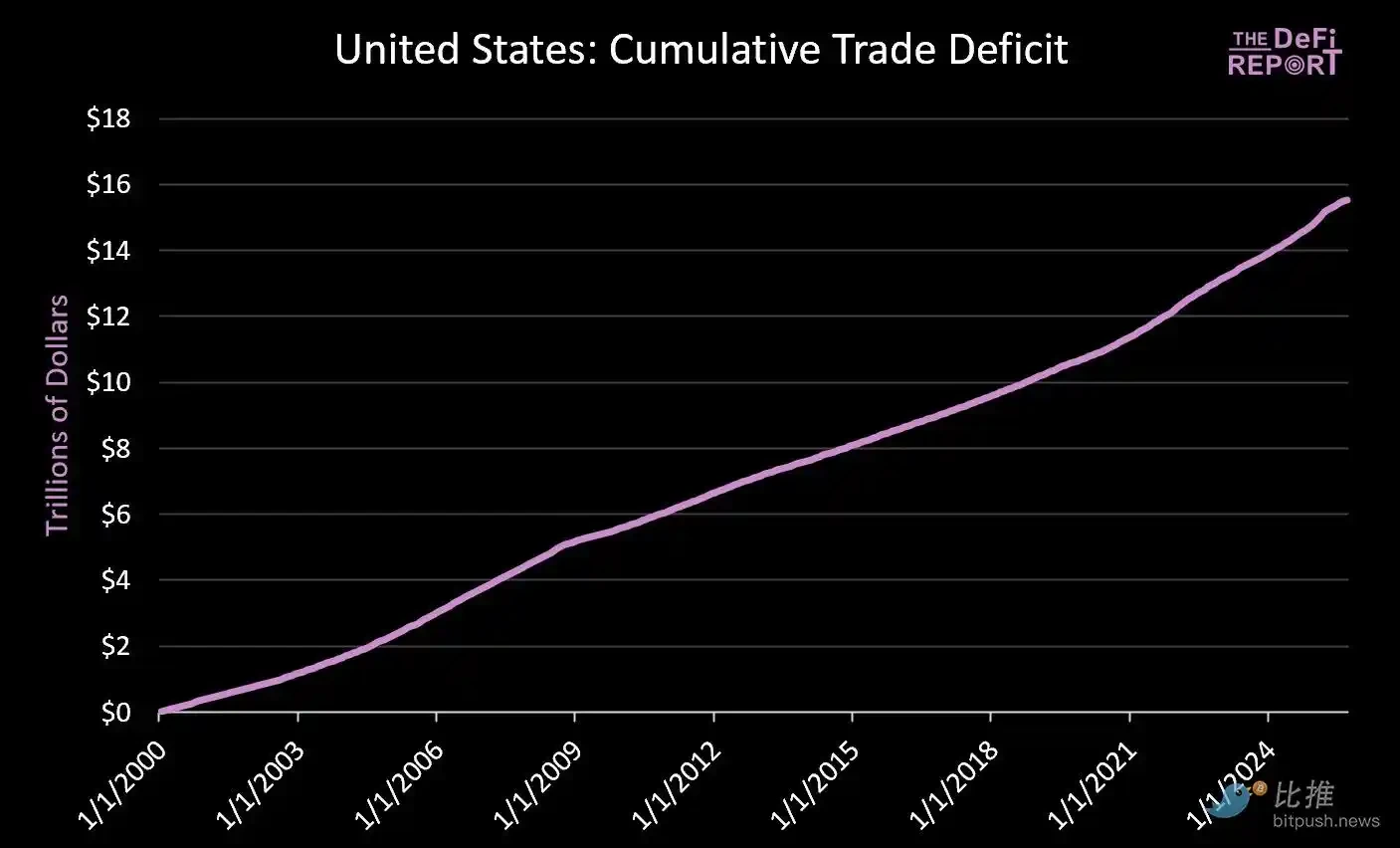

สถานะสกุลเงินสำรองจะคงอยู่ได้ก็ต่อเมื่อสหรัฐอเมริการักษาภาวะขาดดุลการค้าอย่างต่อเนื่อง ภายใต้ระบบปัจจุบัน เงินดอลลาร์ถูกส่งออกไปต่างประเทศเพื่อซื้อสินค้า แล้วไหลกลับเข้ามายังตลาดทุนของสหรัฐฯ ผ่านวงจรของพันธบัตรกระทรวงการคลังและสินทรัพย์ที่มีความเสี่ยง นี่คือสาระสำคัญของ "ภาวะกลืนไม่เข้าคายไม่ออกของทริฟฟิน"

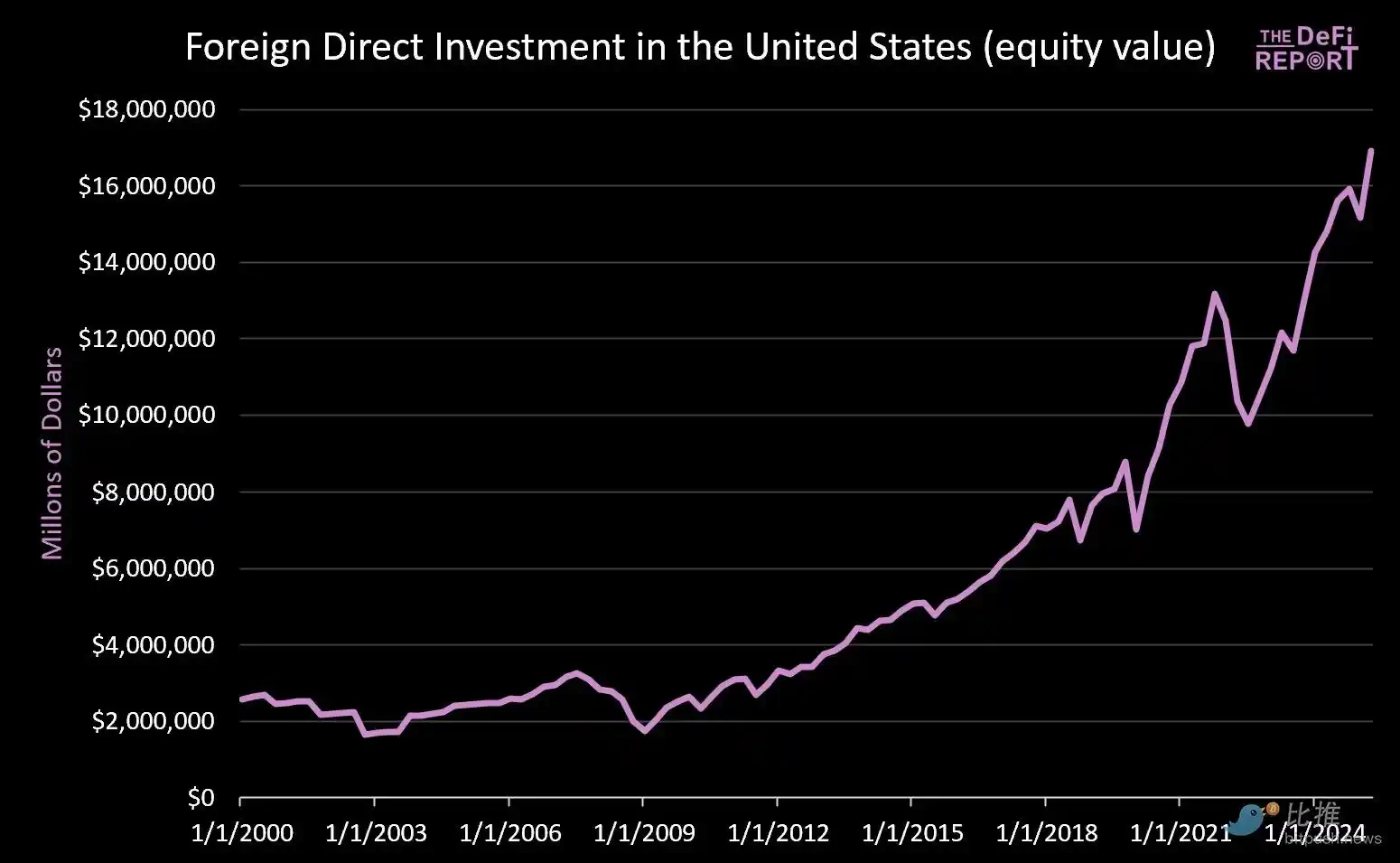

นับตั้งแต่วันที่ 1 มกราคม 2000 เป็นต้นมา มีเงินไหลเข้าสู่ตลาดทุนของสหรัฐฯ มากกว่า 14 ล้านล้านดอลลาร์ (ไม่รวมพันธบัตรมูลค่า 9 ล้านล้านดอลลาร์ที่ชาวต่างชาติถือครองอยู่)

ในขณะเดียวกัน เงินประมาณ 16 ล้านล้านดอลลาร์สหรัฐไหลออกนอกประเทศเพื่อชำระค่าสินค้า

ความพยายามในการลดการขาดดุลการค้าจะส่งผลให้การไหลเวียนของเงินทุนกลับเข้าสู่ตลาดสหรัฐฯ ลดลงอย่างหลีกเลี่ยงไม่ได้ ในขณะที่ทรัมป์ยกย่องความมุ่งมั่นของประเทศต่างๆ เช่น ญี่ปุ่น ที่จะ "ลงทุน 550 พันล้านดอลลาร์ในอุตสาหกรรมของสหรัฐฯ" เขากลับไม่ได้กล่าวถึงข้อเท็จจริงที่ว่า เงินทุนของญี่ปุ่น (และประเทศอื่นๆ) ไม่สามารถดำรงอยู่ในทั้งตลาดการผลิตและตลาดทุนได้พร้อมกัน

เราเชื่อว่าความตึงเครียดนี้จะไม่คลี่คลายไปอย่างราบรื่น แต่เราคาดการณ์ว่าจะเกิดความผันผวนสูงขึ้น การปรับราคาของสินทรัพย์ และการปรับตัวของสกุลเงินในที่สุด (เช่น การอ่อนค่าของดอลลาร์และการลดลงของมูลค่าที่แท้จริงของพันธบัตรกระทรวงการคลังสหรัฐฯ)

ข้อโต้แย้งหลักคือ จีนจงใจกดค่าเงินหยวนให้ต่ำลง (เพื่อให้สินค้าส่งออกได้เปรียบด้านราคา) ในขณะที่ดอลลาร์สหรัฐมีมูลค่าสูงเกินจริงเนื่องจากการลงทุนจากต่างประเทศ (ซึ่งส่งผลให้ราคาสินค้านำเข้าค่อนข้างต่ำ)

เราเชื่อ ว่าการลดค่าเงินดอลลาร์สหรัฐฯ อย่างบังคับอาจเกิดขึ้นในไม่ช้าเพื่อแก้ไขความไม่สมดุลเชิงโครงสร้างนี้ ในมุมมองของเรา นี่เป็นหนทางเดียวที่เป็นไปได้ในการแก้ไขความไม่สมดุลทางการค้าระดับโลก

ในภาวะตลาดการเงินระลอกใหม่นี้ ตลาดจะเป็นตัวตัดสินในท้ายที่สุดว่าสินทรัพย์หรือตลาดใดมีคุณสมบัติเป็น "แหล่งเก็บรักษามูลค่า"

คำถามสำคัญคือ พันธบัตรกระทรวงการคลังสหรัฐฯ จะยังคงทำหน้าที่เป็นสินทรัพย์สำรองระดับโลกได้หรือไม่ เมื่อทุกอย่างคลี่คลายลงแล้ว

เราเชื่อว่าบิตคอยน์ รวมถึงสินทรัพย์คงมูลค่าระดับโลกอื่นๆ ที่ไม่ขึ้นกับรัฐบาล (เช่น ทองคำ) จะมีบทบาทสำคัญมากขึ้นกว่าที่เป็นอยู่ในปัจจุบัน เนื่องจากสินทรัพย์เหล่านี้มีจำนวนจำกัดและไม่ขึ้นอยู่กับนโยบายใดๆ

นี่คือการตั้งค่าใน "ระดับมหภาค" ที่เรากำลังเห็นอยู่