หลุมดำทางการเงิน: Stablecoins กำลังกลืนกินธนาคาร

- 核心观点:稳定币正重塑美元流动路径。

- 关键要素:

- 稳定币复制窄式银行模型。

- 吸收并锁定美国国债。

- 造成流动性黑洞效应。

- 市场影响:收紧全球美元流动性。

- 时效性标注:长期影响。

ชื่อต้นฉบับ: Stablecoins, Narrow Banking, and the Liquidity Blackhole

ผู้เขียนต้นฉบับ: @0x_Arcana

แปลต้นฉบับโดย Peggy, BlockBeats

หมายเหตุบรรณาธิการ: ในกระบวนการเปลี่ยนผ่านสู่ระบบดิจิทัลอย่างค่อยเป็นค่อยไปของระบบการเงินโลก สกุลเงินดิจิทัลที่มีเสถียรภาพ (stablecoin) กำลังกลายเป็นพลังขับเคลื่อนที่ไม่อาจปฏิเสธได้อย่างเงียบๆ พวกมันไม่ได้อยู่ในระบบธนาคาร กองทุนตลาดเงิน หรือระบบการชำระเงินแบบดั้งเดิม แต่พวกมันกำลังเปลี่ยนโฉมเส้นทางการไหลเวียนของเงินดอลลาร์สหรัฐฯ ท้าทายกลไกการส่งผ่านของนโยบายการเงิน และจุดประกายให้เกิดการถกเถียงอย่างลึกซึ้งเกี่ยวกับ "ระเบียบทางการเงิน"

บทความนี้เริ่มต้นด้วยวิวัฒนาการทางประวัติศาสตร์ของ "ธนาคารแคบ" โดยวิเคราะห์เชิงลึกว่า stablecoin เลียนแบบรูปแบบนี้บนเครือข่ายได้อย่างไร และผลกระทบของ "หลุมดำสภาพคล่อง" ที่มีต่อตลาดพันธบัตรสหรัฐฯ และสภาพคล่องทางการเงินทั่วโลก ท่ามกลางความชัดเจนด้านนโยบายและกฎระเบียบที่ยังไม่ครบถ้วน การขยายตัวแบบไม่เป็นวัฏจักร ความเสี่ยงเชิงระบบ และผลกระทบทางเศรษฐกิจมหภาคของ stablecoin กำลังกลายเป็นประเด็นใหม่ที่หลีกเลี่ยงไม่ได้สำหรับโลกการเงิน

ต่อไปนี้เป็นข้อความต้นฉบับ:

Stablecoins ฟื้นคืน "ระบบธนาคารแคบ"

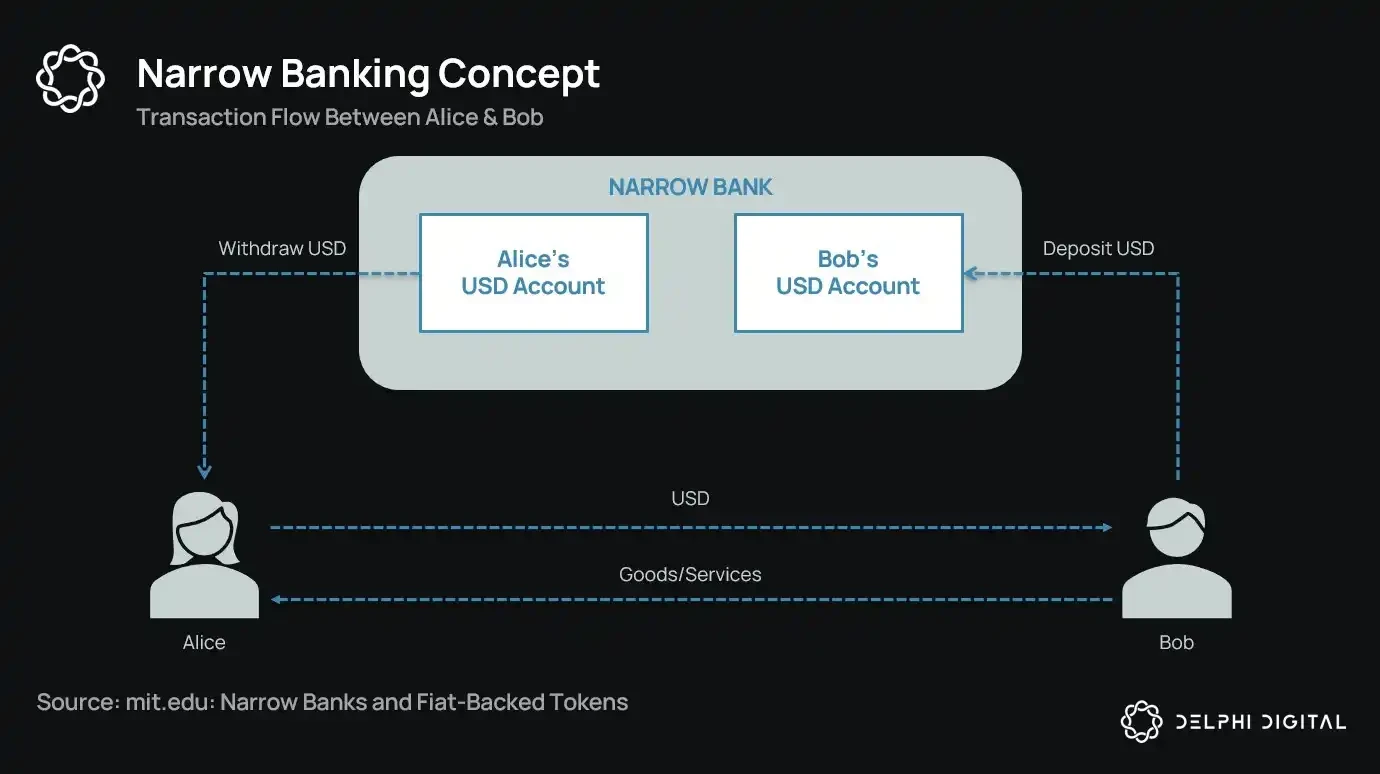

เป็นเวลากว่าศตวรรษที่นักปฏิรูประบบการเงินได้เสนอแนวคิดต่างๆ เกี่ยวกับ "ธนาคารแคบ" นั่นคือ สถาบันการเงินที่ออกสกุลเงินแต่ไม่ได้ให้สินเชื่อ ตั้งแต่แผนชิคาโกในช่วงทศวรรษ 1930 จนถึงข้อเสนอของธนาคารแคบ (TNB) ในปัจจุบัน แนวคิดหลักคือการป้องกันการแห่ถอนเงินของธนาคารและความเสี่ยงเชิงระบบ โดยการกำหนดให้ผู้ออกสกุลเงินถือครองเฉพาะสินทรัพย์ที่มีสภาพคล่องและปลอดภัย (เช่น พันธบัตรรัฐบาล)

อย่างไรก็ตาม หน่วยงานกำกับดูแลปฏิเสธอย่างต่อเนื่องที่จะอนุญาตให้มีการจัดตั้งโครงสร้างธนาคารแบบแคบๆ

เพราะอะไร? เพราะถึงแม้ในทางทฤษฎีแล้ว การปล่อยกู้แบบแคบของธนาคารจะปลอดภัย แต่กลับส่งผลกระทบต่อแก่นแท้ของระบบธนาคารสมัยใหม่ นั่นคือกลไกการสร้างสินเชื่อ ธนาคารถอนเงินฝากจากธนาคารพาณิชย์ กักตุนหลักประกันที่ปราศจากความเสี่ยง และทำลายความสัมพันธ์ระหว่างหนี้สินระยะสั้นกับการปล่อยกู้ที่ให้ผลตอบแทนสูง

น่าแปลกที่อุตสาหกรรมคริปโตได้ "ฟื้นคืนชีพ" รูปแบบการธนาคารแบบแคบในรูปแบบของ Stablecoin ที่ได้รับการสนับสนุนโดยเงินตราสกุล Fiat Stablecoin มีพฤติกรรมคล้ายกับหนี้สินธนาคารแบบแคบเกือบทุกประการ กล่าวคือ มีหลักประกันครบถ้วน สามารถไถ่ถอนได้ทันที และได้รับการสนับสนุนหลักจากพันธบัตรกระทรวงการคลังสหรัฐฯ

หลังจากธนาคารล้มละลายหลายครั้งในช่วงภาวะเศรษฐกิจตกต่ำครั้งใหญ่ นักเศรษฐศาสตร์จากสำนักชิคาโกได้เสนอแผนแยกการสร้างเงินออกจากความเสี่ยงด้านเครดิตอย่างสิ้นเชิง ตาม "แผนชิคาโก" ปี 1933 ธนาคารจำเป็นต้องสำรองเงินฝากออมทรัพย์ตามความต้องการ 100% และเงินกู้สามารถมาจากเงินฝากประจำหรือหุ้นเท่านั้น ไม่ใช่จากเงินฝากที่มีวัตถุประสงค์เพื่อการชำระเงิน

จุดประสงค์เบื้องต้นของแนวคิดนี้คือการกำจัดการแห่ถอนเงินของธนาคารและลดความไม่แน่นอนของระบบการเงิน เนื่องจากหากธนาคารไม่สามารถใช้เงินฝากเพื่อปล่อยกู้ได้ ธนาคารจะไม่ล้มละลายเนื่องจากความไม่สมดุลของสภาพคล่อง

ในช่วงไม่กี่ปีที่ผ่านมา แนวคิดนี้ได้กลับมาปรากฏอีกครั้งในรูปแบบของ "ธนาคารแคบ" ธนาคารแคบรับฝากเงิน แต่ลงทุนเฉพาะในหลักทรัพย์รัฐบาลระยะสั้นที่ปลอดภัย เช่น ตั๋วเงินคลัง หรือเงินสำรองของธนาคารกลางสหรัฐฯ ตัวอย่างล่าสุดคือธนาคารแนร์โรว์แบงก์ (TNB) ซึ่งได้ยื่นขอเข้าถึงดอกเบี้ยเงินสำรองส่วนเกิน (IOER) ของธนาคารกลางสหรัฐฯ ในปี 2561 แต่ถูกปฏิเสธ ธนาคารกลางสหรัฐฯ กังวลว่า TNB จะกลายเป็นทางเลือกที่ปราศจากความเสี่ยงและให้ผลตอบแทนสูงแทนเงินฝาก ซึ่งจะ "ทำให้กลไกการส่งผ่านนโยบายการเงินอ่อนแอลง"

สิ่งที่หน่วยงานกำกับดูแลกังวลอย่างแท้จริงคือ หากธนาคารพาณิชย์ขนาดเล็กประสบความสำเร็จ พวกเขาอาจทำให้ระบบธนาคารพาณิชย์อ่อนแอลง ดึงเงินฝากจากธนาคารแบบดั้งเดิมและกักตุนหลักประกันที่ปลอดภัย โดยพื้นฐานแล้ว ธนาคารพาณิชย์ขนาดเล็กสร้างเครื่องมือทางการเงินที่คล้ายเงินตรา แต่ไม่ได้สนับสนุนตัวกลางสินเชื่อ

มุมมองส่วนตัวของผมเกี่ยวกับ "ทฤษฎีสมคบคิด" คือ ระบบธนาคารสมัยใหม่โดยพื้นฐานแล้วเป็นภาพลวงตาที่เกิดจากการใช้เลเวอเรจ โดยดำเนินงานบนสมมติฐานที่ว่าไม่มีใครพยายาม "หาทางออก" ในทางกลับกัน การธนาคารแบบแคบๆ กลับเป็นภัยคุกคามต่อรูปแบบนี้ แต่เมื่อพิจารณาอย่างละเอียดแล้ว นี่ไม่ใช่การสมคบคิดอย่างแท้จริง แต่มันเพียงเผยให้เห็นถึงความเปราะบางของระบบที่มีอยู่ในปัจจุบัน

ธนาคารกลางไม่ได้พิมพ์เงินโดยตรง แต่ควบคุมเศรษฐกิจโดยอ้อมผ่านธนาคารพาณิชย์ ได้แก่ การส่งเสริมหรือจำกัดการปล่อยกู้ การสนับสนุนในช่วงวิกฤต และการรักษาสภาพคล่องของตราสารหนี้ภาครัฐโดยการอัดฉีดเงินสำรอง ในทางกลับกัน ธนาคารพาณิชย์จะได้รับสภาพคล่องที่ไม่มีค่าใช้จ่าย การผ่อนปรนกฎระเบียบ และภาระผูกพันในการให้ความช่วยเหลือโดยปริยายในช่วงวิกฤต ภายใต้โครงสร้างนี้ ธนาคารพาณิชย์แบบดั้งเดิมไม่ได้เป็นผู้เข้าร่วมตลาดที่เป็นกลาง แต่เป็นเครื่องมือสำหรับการแทรกแซงเศรษฐกิจของรัฐ

ลองนึกภาพธนาคารพูดว่า "เราไม่ต้องการเลเวอเรจ เราแค่ต้องการเสนอเงินที่ปลอดภัยแก่ผู้ใช้ โดยมีพันธบัตรกระทรวงการคลังหรือเงินสำรองของธนาคารกลางหนุนหลังในอัตราส่วน 1:1" ซึ่งจะทำให้รูปแบบการธนาคารที่ใช้เงินสำรองเศษส่วนที่มีอยู่ล้าสมัยและคุกคามระบบที่มีอยู่โดยตรง

การที่ธนาคารกลางสหรัฐฯ ปฏิเสธคำขอเปิดบัญชีหลักของ TNB ถือเป็นการแสดงให้เห็นถึงภัยคุกคามนี้ ปัญหาไม่ได้อยู่ที่ TNB จะล้มเหลว แต่อยู่ที่ว่า TNB อาจประสบความสำเร็จได้ หากประชาชนสามารถมีสกุลเงินที่มีสภาพคล่องสูง ปราศจากความเสี่ยงด้านเครดิต และได้ดอกเบี้ย แล้วทำไมพวกเขาถึงต้องฝากเงินไว้ในธนาคารแบบดั้งเดิม?

นี่คือที่มาของ Stablecoins

สกุลเงินดิจิทัลแบบ Stablecoin ที่ได้รับการสนับสนุนโดยเงินตรา Fiat นั้นส่วนใหญ่แล้วเลียนแบบรูปแบบการธนาคารแบบแคบๆ นั่นคือการออกหนี้สินดิจิทัลที่สามารถแปลงเป็นดอลลาร์สหรัฐฯ ได้ และค้ำประกันหนี้สินเหล่านี้ในอัตราส่วน 1:1 ด้วยเงินสำรองนอกเครือข่ายที่ปลอดภัยและมีสภาพคล่อง เช่นเดียวกับธนาคารแบบแคบๆ ผู้สร้าง Stablecoin ไม่ได้ใช้เงินสำรองเหล่านี้เพื่อการกู้ยืม แม้ว่าในปัจจุบันผู้สร้าง Stablecoin อย่าง Tether จะไม่จ่ายดอกเบี้ยให้กับผู้ใช้ แต่เรื่องนี้อยู่นอกเหนือขอบเขตของบทความนี้ บทความนี้มุ่งเน้นไปที่บทบาทของ Stablecoin ในโครงสร้างการเงินสมัยใหม่

สินทรัพย์ไม่มีความเสี่ยง หนี้สินสามารถไถ่ถอนได้ทันที และมีคุณลักษณะของสกุลเงินมูลค่าที่ตราไว้ ไม่มีการสร้างเครดิต ไม่มีการไม่ตรงกันของระยะเวลาครบกำหนด และไม่มีเลเวอเรจ

แม้ว่าระบบธนาคารขนาดเล็กจะถูกควบคุมอย่างเข้มงวดในช่วงเริ่มต้นโดยหน่วยงานกำกับดูแล แต่ Stablecoin ก็ไม่ได้เผชิญกับข้อจำกัดที่คล้ายคลึงกัน ผู้ให้บริการ Stablecoin หลายรายดำเนินการอยู่นอกระบบธนาคารแบบดั้งเดิม และความต้องการ Stablecoin ยังคงเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งในประเทศที่มีอัตราเงินเฟ้อสูงและตลาดเกิดใหม่ ซึ่งการเข้าถึงบริการธนาคารที่ใช้สกุลเงินดอลลาร์มักเป็นเรื่องยาก

จากมุมมองนี้ Stablecoins ได้พัฒนาไปเป็น "Eurodollar ดิจิทัลดั้งเดิม" ที่หมุนเวียนอยู่นอกระบบธนาคารของสหรัฐฯ

แต่สิ่งนี้ทำให้เกิดคำถามสำคัญขึ้นมา: Stablecoin จะมีผลกระทบต่อสภาพคล่องในระบบอย่างไรเมื่อดูดซับพันธบัตรกระทรวงการคลังสหรัฐฯ เพียงพอ?

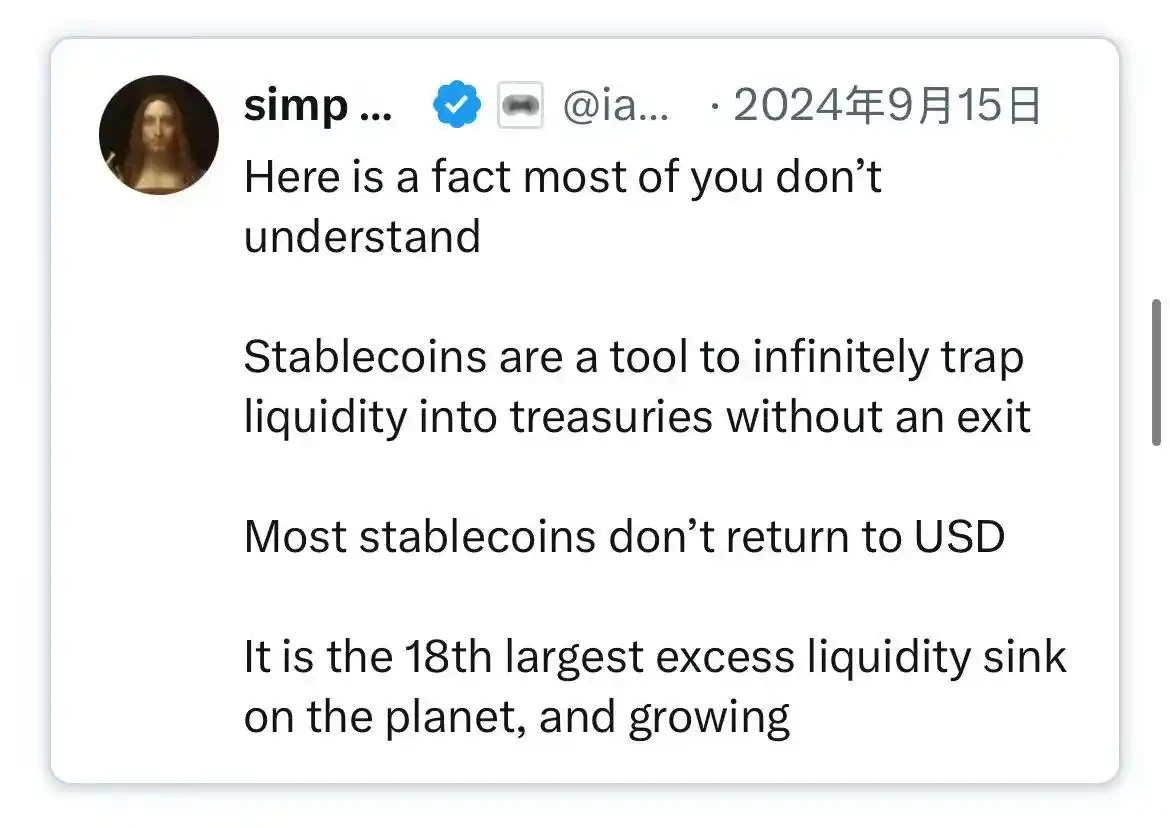

วิทยานิพนธ์หลุมดำสภาพคล่อง

เนื่องจาก Stablecoins มีขนาดใหญ่ขึ้น พวกมันจึงมีลักษณะคล้าย "เกาะ" สภาพคล่องระดับโลกมากขึ้น โดยดูดซับเงินดอลลาร์ที่ไหลเข้าในขณะที่ล็อคหลักประกันที่ปลอดภัยในวงจรปิดที่ไม่สามารถกลับเข้าสู่วงจรการเงินแบบดั้งเดิมได้อีก

สิ่งนี้อาจนำไปสู่ "หลุมดำสภาพคล่อง" ในตลาดพันธบัตรรัฐบาลสหรัฐฯ กล่าวคือ พันธบัตรรัฐบาลจำนวนมากถูกดูดซับโดยระบบ stablecoin แต่ไม่สามารถหมุนเวียนในตลาดระหว่างธนาคารแบบดั้งเดิมได้ จึงส่งผลกระทบต่ออุปทานสภาพคล่องโดยรวมของระบบการเงิน

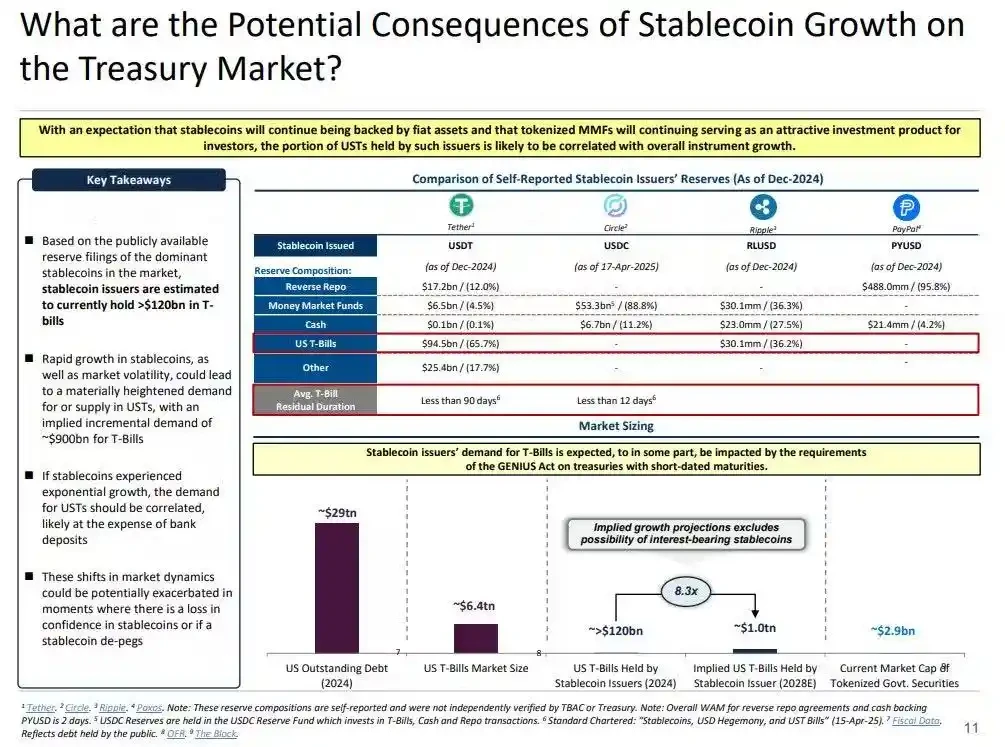

ผู้ออก Stablecoin คือผู้ซื้อสุทธิระยะยาวของตราสารหนี้ระยะสั้นของกระทรวงการคลังสหรัฐฯ ทุกๆ หนึ่งดอลลาร์ของ Stablecoin ที่ออก จะต้องมีสินทรัพย์จำนวนเทียบเท่ากันที่ได้รับการค้ำประกันในงบดุล ซึ่งโดยทั่วไปคือตั๋วเงินคลังหรือสัญญาซื้อคืนแบบย้อนกลับ อย่างไรก็ตาม ต่างจากธนาคารทั่วไป ผู้ออก Stablecoin จะไม่ขายตราสารหนี้เหล่านี้เพื่อการปล่อยกู้หรือลงทุนในสินทรัพย์ที่มีความเสี่ยงสูง

ตราบใดที่ stablecoin ยังคงหมุนเวียนอยู่ เงินสำรองจะต้องถูกเก็บไว้อย่างต่อเนื่อง การแลกคืนจะเกิดขึ้นก็ต่อเมื่อผู้ใช้ออกจากระบบ stablecoin ซึ่งพบได้ยากมาก เนื่องจากโดยทั่วไปแล้ว ผู้ใช้ที่อยู่บนเครือข่ายจะแลกเปลี่ยน stablecoin ระหว่างโทเค็นที่แตกต่างกัน หรือใช้เป็นเงินสดเทียบเท่าระยะยาวเท่านั้น

สิ่งนี้ทำให้ผู้ออก Stablecoin กลายเป็น "หลุมดำ" สภาพคล่องทางเดียว กล่าวคือ พวกเขาดูดซับพันธบัตรรัฐบาล แต่แทบจะไม่ปล่อยพันธบัตรเหล่านั้นออกมาเลย เมื่อพันธบัตรรัฐบาลเหล่านี้ถูกล็อกไว้ในบัญชีเงินสำรองที่เก็บรักษาไว้ พันธบัตรเหล่านี้จะถูกลบออกจากวงจรหลักประกันแบบดั้งเดิม ซึ่งไม่สามารถนำไปค้ำประกันใหม่หรือใช้ในตลาดซื้อคืนพันธบัตรได้ และจะถูกลบออกจากระบบหมุนเวียนเงินตราอย่างแท้จริง

สิ่งนี้ก่อให้เกิด "ปรากฏการณ์การฆ่าเชื้อทางการเงิน" ในลักษณะเดียวกับที่มาตรการควบคุมปริมาณเงิน (QT) ของธนาคารกลางสหรัฐฯ เข้มงวดสภาพคล่องโดยการนำหลักประกันคุณภาพสูงออก สกุลเงินดิจิทัลที่มีเสถียรภาพก็ทำแบบเดียวกัน แต่ไม่มีการประสานงานนโยบายหรือเป้าหมายทางเศรษฐกิจมหภาคใดๆ

สิ่งที่อาจก่อกวนยิ่งกว่านั้นคือแนวคิดที่เรียกว่า "การรัดเข็มขัดเชิงปริมาณแบบเงา" (Shadow QT) และวงจรป้อนกลับแบบต่อเนื่อง แนวคิดนี้ไม่ใช่วัฏจักร ไม่สามารถปรับตัวให้เข้ากับสภาวะเศรษฐกิจมหภาค และขยายตัวขึ้นตามความต้องการของ stablecoin ที่เพิ่มขึ้น ยิ่งไปกว่านั้น ความโปร่งใสและการประสานงานด้านกฎระเบียบยังถูกขัดขวางอีกด้วย เนื่องจากเงินสำรองของ stablecoin จำนวนมากถูกเก็บไว้นอกประเทศในเขตอำนาจศาลที่มีความโปร่งใสต่ำกว่านอกสหรัฐอเมริกา

ที่แย่กว่านั้นคือ กลไกนี้อาจกลายเป็นวงจรแบบโปรไซเคิลได้ในบางสถานการณ์ เมื่อตลาดเกิดการหลีกเลี่ยงความเสี่ยงมากขึ้น ความต้องการเงินดอลลาร์แบบออนเชนก็มีแนวโน้มที่จะเพิ่มขึ้น ส่งผลให้การออก stablecoin เพิ่มขึ้น และยิ่งทำให้พันธบัตรรัฐบาลสหรัฐฯ ถอนตัวออกจากตลาดมากขึ้น ซึ่งเป็นช่วงเวลาที่ตลาดต้องการสภาพคล่องมากที่สุด ผลกระทบจากหลุมดำก็จะยิ่งทวีความรุนแรงขึ้น

แม้ว่า Stablecoin จะมีขนาดเล็กกว่ามาตรการควบคุมเชิงปริมาณ (QT) ของธนาคารกลางสหรัฐฯ มาก แต่กลไกของ Stablecoin ก็มีความคล้ายคลึงกันมาก และผลกระทบต่อเศรษฐกิจมหภาคก็แทบจะเหมือนกัน นั่นคือ ปริมาณพันธบัตรรัฐบาลที่หมุนเวียนอยู่ในตลาดลดลง สภาพคล่องตึงตัว และอัตราดอกเบี้ยเผชิญกับแรงกดดันให้เพิ่มขึ้นเล็กน้อย

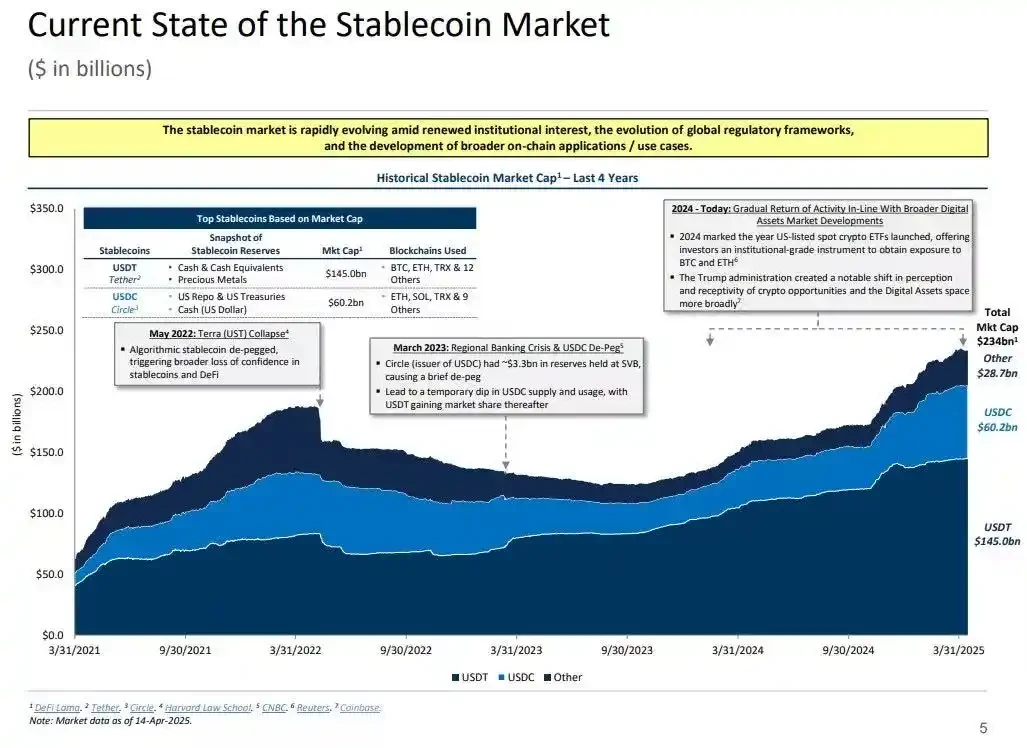

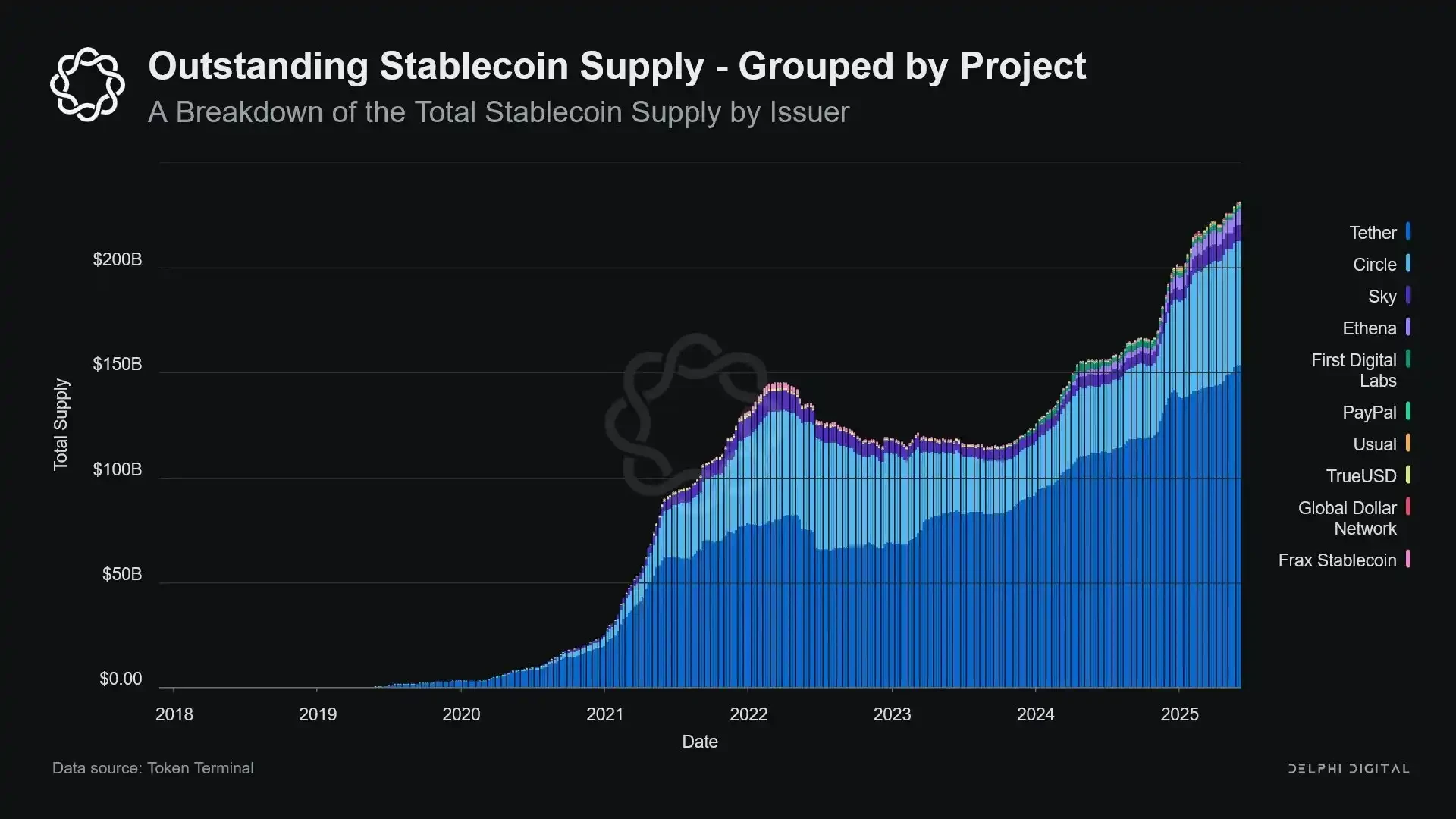

นอกจากนี้ แนวโน้มการเติบโตนี้ไม่ได้ชะลอตัวลง แต่กลับเร่งตัวขึ้นอย่างมีนัยสำคัญในช่วงไม่กี่ปีที่ผ่านมา

ความตึงเครียดด้านนโยบายและความเสี่ยงเชิงระบบ

Stablecoins ตั้งอยู่บนเส้นทางที่แยกตัวออกมาอย่างโดดเด่น พวกมันไม่ใช่ธนาคาร ไม่ใช่กองทุนตลาดเงิน หรือผู้ให้บริการชำระเงินแบบดั้งเดิม ความคลุมเครือนี้ก่อให้เกิดความตึงเครียดเชิงโครงสร้างแก่ผู้กำหนดนโยบาย พวกมันมีขนาดเล็กเกินกว่าจะถือว่าเป็นความเสี่ยงเชิงระบบและอยู่ภายใต้การกำกับดูแล มีความสำคัญเกินกว่าจะถูกแบน มีประโยชน์มากเกินไปแต่ก็อันตรายเกินกว่าจะเติบโตได้โดยไม่มีการควบคุม

หน้าที่หลักประการหนึ่งของธนาคารแบบดั้งเดิมคือการถ่ายทอดนโยบายการเงินไปสู่ระบบเศรษฐกิจที่แท้จริง เมื่อธนาคารกลางสหรัฐฯ (เฟด) ปรับขึ้นอัตราดอกเบี้ย การปล่อยกู้ของธนาคารจะตึงตัวขึ้น อัตราดอกเบี้ยเงินฝากจะปรับตัว และเงื่อนไขสินเชื่อจะเปลี่ยนแปลงไป อย่างไรก็ตาม ผู้ออก Stablecoin ไม่ได้ให้กู้ยืมเงิน ดังนั้นจึงไม่สามารถถ่ายทอดการเปลี่ยนแปลงอัตราดอกเบี้ยไปยังตลาดสินเชื่อในวงกว้างได้ พวกเขาดูดซับพันธบัตรรัฐบาลสหรัฐฯ ที่ให้ผลตอบแทนสูง ไม่ได้นำเสนอผลิตภัณฑ์สินเชื่อหรือการลงทุน และ Stablecoin หลายตัวไม่ได้จ่ายดอกเบี้ยให้กับผู้ถือด้วยซ้ำ

การที่ธนาคารกลางสหรัฐฯ ปฏิเสธไม่ให้ธนาคารแนโรว์แบงก์ (TNB) เข้าถึงบัญชีหลักของตนนั้น ไม่ได้เกิดจากความกังวลเกี่ยวกับความเสี่ยงด้านเครดิต แต่เกิดจากความกังวลเกี่ยวกับการถูกตัดขาดทางการเงิน ธนาคารกลางสหรัฐฯ กังวลว่าหากธนาคารที่ปราศจากความเสี่ยงเสนอบัญชีที่ให้ดอกเบี้ยและมีเงินสำรองค้ำประกัน อาจดึงดูดเงินทุนไหลออกจากธนาคารพาณิชย์จำนวนมาก ซึ่งอาจสร้างความเสียหายต่อระบบธนาคาร บีบพื้นที่สินเชื่อ และกระจุกตัวอำนาจทางการเงินไว้ใน "ห้องนิรภัยเพื่อขจัดสภาพคล่อง"

ความเสี่ยงเชิงระบบที่เกิดจาก Stablecoin นั้นมีความคล้ายคลึงกัน แต่ในครั้งนี้ ไม่จำเป็นต้องได้รับการอนุมัติจากธนาคารกลางด้วยซ้ำ

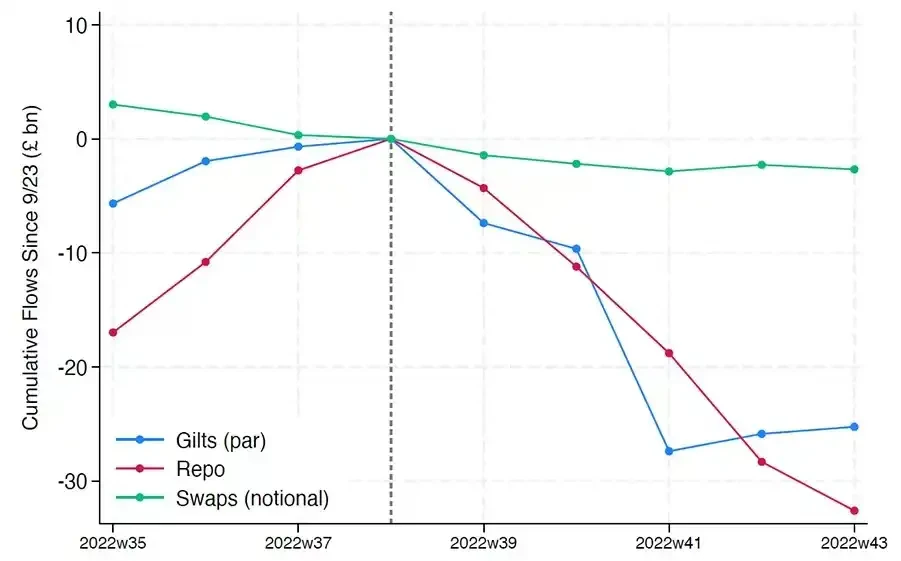

ยิ่งไปกว่านั้น การตัดตัวกลางทางการเงินไม่ใช่ความเสี่ยงเพียงอย่างเดียว แม้ว่า stablecoin จะไม่ให้ผลตอบแทน แต่ความเสี่ยงของการ "ขาย" ก็ยังคงมีอยู่ เมื่อตลาดสูญเสียความเชื่อมั่นในคุณภาพของเงินสำรองหรือทัศนคติของหน่วยงานกำกับดูแล ก็อาจก่อให้เกิดการไถ่ถอนครั้งใหญ่ ในสถานการณ์เช่นนี้ ผู้ออกพันธบัตรอาจถูกบังคับให้ขายพันธบัตรรัฐบาลภายใต้แรงกดดันของตลาด คล้ายกับวิกฤตกองทุนตลาดเงินในปี 2008 หรือวิกฤต UK LDI ในปี 2022

ต่างจากธนาคาร ผู้ให้บริการ stablecoin ไม่มี "ผู้ให้กู้รายสุดท้าย" ลักษณะการธนาคารเงาของพวกเขาหมายความว่าพวกเขาสามารถเติบโตเป็นผู้เล่นในระบบได้อย่างรวดเร็ว แต่พวกเขาก็สามารถล่มสลายได้อย่างรวดเร็วเช่นกัน

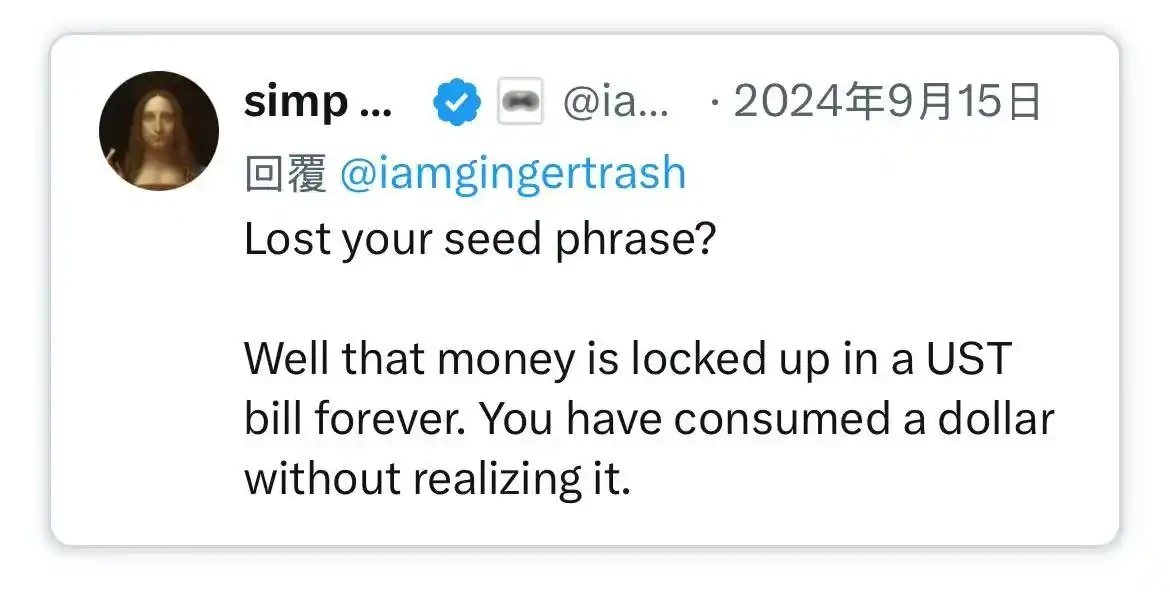

อย่างไรก็ตาม เช่นเดียวกับ Bitcoin มีบางกรณีที่ "วลีเมล็ดพันธุ์" สูญหายไป ในบริบทของ stablecoin นั่นหมายความว่ากองทุนบางส่วนถูกล็อคไว้ในพันธบัตรกระทรวงการคลังสหรัฐฯ อย่างถาวร และไม่สามารถไถ่ถอนได้ ส่งผลให้เกิดหลุมดำสภาพคล่องอย่างแท้จริง

Stablecoins ซึ่งเดิมทีเป็นผลิตภัณฑ์ทางการเงินเสริมในตลาดแลกเปลี่ยนคริปโทเคอร์เรนซี ปัจจุบันได้กลายเป็นช่องทางหลักสำหรับสภาพคล่องของเงินดอลลาร์ ครอบคลุมตลาดแลกเปลี่ยน โปรโตคอล DeFi และแม้กระทั่งขยายไปสู่การโอนเงินข้ามพรมแดนและการชำระเงินเชิงพาณิชย์ทั่วโลก Stablecoins ไม่ใช่โครงสร้างพื้นฐานเสริมอีกต่อไป แต่กำลังค่อยๆ กลายเป็นสถาปัตยกรรมพื้นฐานสำหรับธุรกรรมเงินดอลลาร์นอกระบบธนาคาร

การเติบโตดังกล่าวกำลัง "ทำให้ปลอดเชื้อ" หลักประกัน โดยล็อกสินทรัพย์ปลอดภัยไว้ในเงินสำรองแบบแช่เย็น นี่คือรูปแบบหนึ่งของการหดตัวของงบดุลที่เกิดขึ้นนอกเหนือการควบคุมของธนาคารกลาง หรือที่เรียกว่า "การรัดเข็มขัดเชิงปริมาณแบบแวดล้อม"

ในขณะที่ผู้กำหนดนโยบายและระบบธนาคารแบบดั้งเดิมยังคงดิ้นรนเพื่อรักษาระเบียบเก่าเอาไว้ สกุลเงินดิจิทัลที่มีเสถียรภาพก็ได้เริ่มปรับเปลี่ยนรูปแบบใหม่อย่างเงียบๆ