ภาวะตลาดกระทิงผันผวนอีกครั้ง และตลาดกระทิงที่รุนแรงอาจเกิดขึ้นภายในสิ้นปีนี้

- 核心观点:比特币受益于流动性扩张,将成新对冲工具。

- 关键要素:

- 比特币与流动性相关性达0.94。

- 央行多元化储备,美元走弱。

- 财政部补款短期抽流动性。

- 市场影响:比特币将获机构资金流入,表现优于传统资产。

- 时效性标注:中期影响。

ผู้แต่งต้นฉบับ: arndxt

คำแปลต้นฉบับ: AididiaoJP, Foresight News

แรงงานธรรมดาไม่เกี่ยวข้อง

ข้อโต้แย้งที่ว่า "แรงงานธรรมดาไม่มีความสำคัญ" คือ ภายใต้ระบบเศรษฐกิจมหภาคในปัจจุบัน ตลาดแรงงานที่อ่อนแอจะไม่สามารถหยุดยั้งการเติบโตทางเศรษฐกิจได้ มันเพียงแค่บังคับให้ธนาคารกลางสหรัฐฯ ลดอัตราดอกเบี้ยและเพิ่มสภาพคล่องในตลาด ผลผลิต การใช้จ่ายด้านทุน และการสนับสนุนนโยบายต่างๆ หมายความว่าทุนยังคงเติบโตอย่างต่อเนื่อง แม้ว่าแรงงานแต่ละคนจะได้รับผลกระทบก็ตาม

คนงานแต่ละคนมีความสำคัญต่อการผลิตน้อยลง เนื่องจากอำนาจในการต่อรองของพวกเขาลดลงเมื่อเผชิญกับระบบอัตโนมัติและการใช้จ่ายเงินทุนทั่วโลก

ระบบไม่จำเป็นต้องมีการบริโภคครัวเรือนที่แข็งแกร่งเพื่อขับเคลื่อนการเติบโตอีกต่อไป โดยการใช้จ่ายด้านทุนจะครอบงำการคำนวณ GDP

ความทุกข์ยากของแรงงานส่งผลโดยตรงต่อกำไรจากการลงทุน สำหรับผู้ถือสินทรัพย์ ความเจ็บปวดในตลาดแรงงานถือเป็นข่าวดี

การต่อสู้ของแรงงานจะไม่ส่งผลกระทบต่อวัฏจักรเศรษฐกิจ ตลาดไม่ได้กำหนดราคาให้กับ “คนธรรมดา” อีกต่อไป แต่กำหนดราคาให้กับสภาพคล่องและกระแสเงินทุน

ตลาดยังคงขับเคลื่อนโดยสภาพคล่องอีกครั้ง

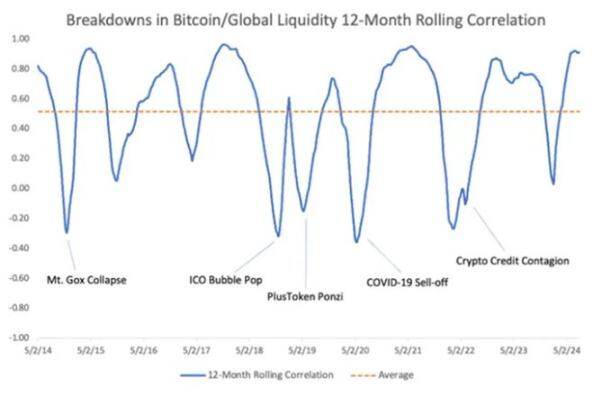

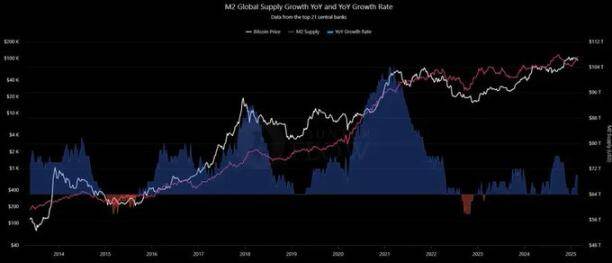

M2 ทั่วโลกพุ่งสูงสุดเป็นประวัติการณ์ที่ 112 ล้านล้านดอลลาร์สหรัฐ ตลอดระยะเวลากว่าทศวรรษของข้อมูล ความสัมพันธ์ระยะยาวของบิตคอยน์กับสภาพคล่องยังคงอยู่ที่ 0.94 ซึ่งใกล้เคียงกับหุ้นและทองคำ

เมื่อธนาคารกลางผ่อนคลายนโยบาย Bitcoin ก็พุ่งสูงขึ้น แต่เมื่อธนาคารกลางเข้มงวดสภาพคล่อง Bitcoin ก็ได้รับผลกระทบ

มาทบทวนประวัติศาสตร์กันดีกว่า

- 2014-15: สัญญา M2 และ Bitcoin ตกต่ำ

- 2559-2561: การขยายตัวอย่างมั่นคง การพุ่งขึ้นของ BTC ในระดับสถาบันครั้งแรก

- 2020-21: สภาพคล่องจาก COVID ไหลบ่าเข้ามา Bitcoin พุ่งสูงเป็นพาราโบลา

วันนี้ M2 กำลังพุ่งสูงขึ้นอีกครั้ง และ Bitcoin ก็ทำผลงานได้ดีกว่าการป้องกันความเสี่ยงแบบเดิม เรากำลังอยู่ในช่วงเริ่มต้นของวัฏจักรที่ขับเคลื่อนด้วยสภาพคล่องอีกครั้ง

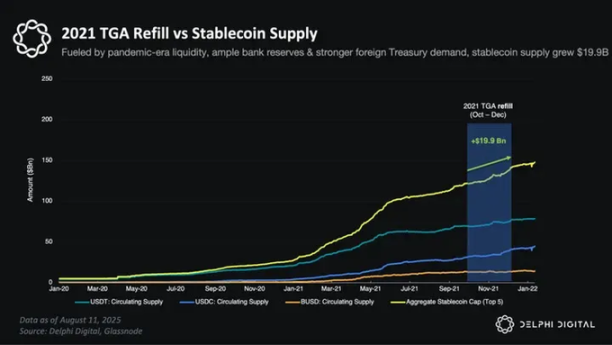

การเติมเงินเข้าบัญชี TGA (Treasury General Account) ปี 2025 มีความเสี่ยงสูงกว่าในรอบก่อนหน้า เนื่องจากบัฟเฟอร์ของ reverse repo ข้ามคืนหมดลงอย่างมีประสิทธิภาพ เงินทุกดอลลาร์ที่ระดมทุนได้ในขณะนี้จะดึงสภาพคล่องออกจากตลาดที่มีการเคลื่อนไหวโดยตรง

สกุลเงินดิจิทัลจะเป็นสัญญาณแรกที่ส่งสัญญาณถึงภาวะตึงเครียด การหดตัวของสกุลเงินดิจิทัลแบบ Stablecoin ในเดือนกันยายนจะเป็นตัวบ่งชี้สำคัญ ซึ่งส่งสัญญาณสีแดงก่อนที่หุ้นหรือพันธบัตรจะปรับตัวขึ้น

ระดับความยืดหยุ่นมีความชัดเจน:

- ในช่วงเวลาที่มีความเครียด: BTC > ETH > altcoins (Bitcoin เป็นสกุลเงินที่ดูดซับแรงกระแทกได้ดีที่สุด)

- ระยะเวลาการฟื้นตัว: ETH > BTC > altcoins (เนื่องจากกระแสเงินทุนและความต้องการ ETF กลับมาเร่งตัวอีกครั้ง)

กรณีฐาน: เดือนกันยายนถึงพฤศจิกายนมีความผันผวน โดยมีสภาพคล่องที่ตึงตัว ตามมาด้วยการเคลื่อนไหวที่แข็งแกร่งขึ้นในช่วงปลายปี เนื่องจากการออกเหรียญมีความล่าช้า และการเติบโตของสกุลเงินดิจิทัลที่มีเสถียรภาพเริ่มคงที่

เมื่อมองดูภาพรวม สถานการณ์จะชัดเจนขึ้น:

- สภาพคล่องกำลังขยายตัว

- ค่าเงินดอลลาร์สหรัฐฯ กำลังอ่อนค่าลง

- การใช้จ่ายด้านทุนกำลังเพิ่มสูงขึ้น

- สถาบันต่างๆ กำลังจัดสรรใหม่ไปยังสินทรัพย์ที่มีความเสี่ยง

แต่สิ่งที่ทำให้ช่วงเวลานี้พิเศษคือการรวมกันของพลังต่างๆ

เฟดติดอยู่ระหว่างหนี้และเงินเฟ้อ

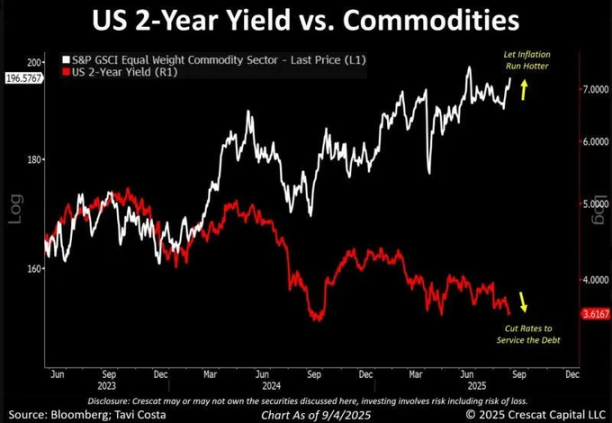

ธนาคารกลางสหรัฐฯ กำลังประสบปัญหา ต้นทุนการชำระหนี้ก็เพิ่มสูงขึ้นจนไม่อาจทนได้ แต่แรงกดดันด้านเงินเฟ้อก็ยังคงอยู่

อัตราผลตอบแทนลดลงฮวบฮาบ โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 2 ปี ร่วงลงมาอยู่ที่ 3.6% ขณะที่สินค้าโภคภัณฑ์ยังคงทรงตัวอยู่ใกล้ระดับสูงสุดเป็นประวัติการณ์

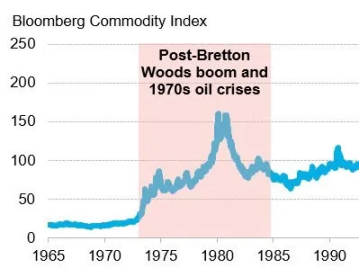

เราเคยเห็นสถานการณ์แบบนี้มาก่อนแล้ว ในช่วงปลายทศวรรษ 1970 เมื่ออัตราผลตอบแทนลดลง ขณะที่ราคาสินค้าโภคภัณฑ์พุ่งสูงขึ้น นำไปสู่ภาวะเงินเฟ้อสองหลัก ผู้กำหนดนโยบายไม่มีทางเลือกที่ดีในตอนนั้น และยิ่งมีทางเลือกน้อยลงไปอีกในปัจจุบัน

ความตึงเครียดนี้ส่งผลดีต่อบิตคอยน์ ตลอดประวัติศาสตร์ ในช่วงเวลาแห่งการเสื่อมถอยของความน่าเชื่อถือด้านนโยบาย ทุนมักจะมองหาสินทรัพย์ปลอดภัยที่ต้านทานเงินเฟ้อ ทองคำได้เข้ามายึดครองกระแสเหล่านี้ในช่วงทศวรรษ 1970 ปัจจุบัน บิตคอยน์ถูกวางตำแหน่งเป็นเครื่องมือป้องกันความเสี่ยงที่มีความนูนสูงขึ้น

แรงงานอ่อนแอ ผลผลิตแข็งแกร่ง

ตลาดแรงงานบอกเล่าเรื่องราวที่น่าตกใจ

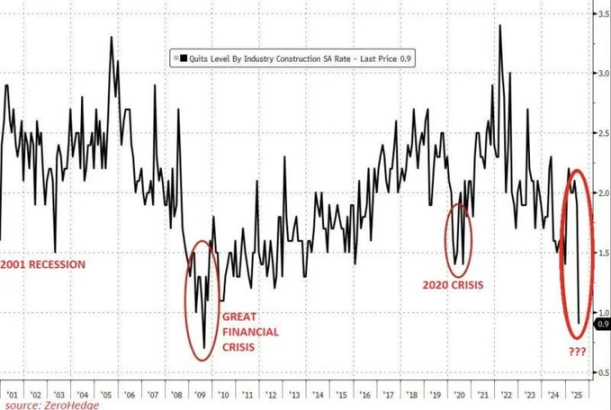

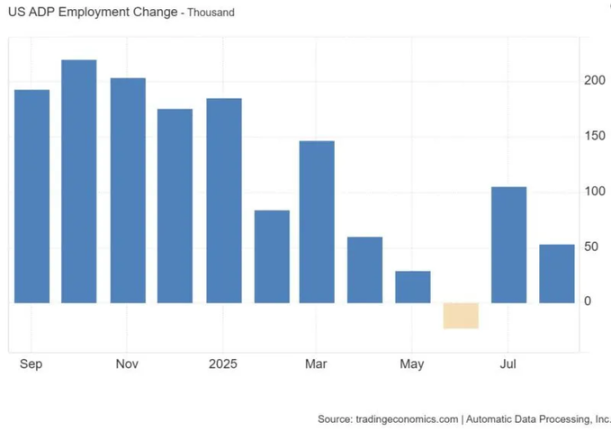

อัตราการลาออกลดลงเหลือ 0.9% การจ้างงานของ ADP ต่ำกว่าค่าเฉลี่ยระยะยาว และความเชื่อมั่นกำลังลดลง แต่ต่างจากปี 2008 ตรงที่ประสิทธิภาพการผลิตกลับเพิ่มขึ้น

แรงขับเคลื่อน: วงจรการใช้จ่ายเงินทุนขั้นสูงที่นำโดย AI

Meta เพียงรายเดียวได้ให้คำมั่นสัญญาที่จะลงทุน 6 แสนล้านดอลลาร์สหรัฐภายในปี 2028 โดยมีเงินหลายล้านล้านดอลลาร์ไหลเข้าสู่ศูนย์ข้อมูล การย้ายฐานการผลิตกลับประเทศ และการเปลี่ยนผ่านด้านพลังงาน แรงงานกำลังถูกแทนที่โดย AI แต่มูลค่าเงินทุนกลับเพิ่มขึ้น นี่คือความขัดแย้งของเศรษฐกิจในปัจจุบัน: เศรษฐกิจที่แท้จริงกำลังประสบปัญหา ขณะที่วอลล์สตรีทกำลังเฟื่องฟู ผลลัพธ์ที่คาดการณ์ได้คือ ธนาคารกลางสหรัฐฯ ลดอัตราดอกเบี้ยเพื่อบรรเทาตลาดแรงงาน ขณะที่ประสิทธิภาพการผลิตยังคงแข็งแกร่ง การผสมผสานนี้ช่วยอัดฉีดสภาพคล่องเข้าสู่สินทรัพย์เสี่ยง

การสะสมทองคำอันเงียบสงบ

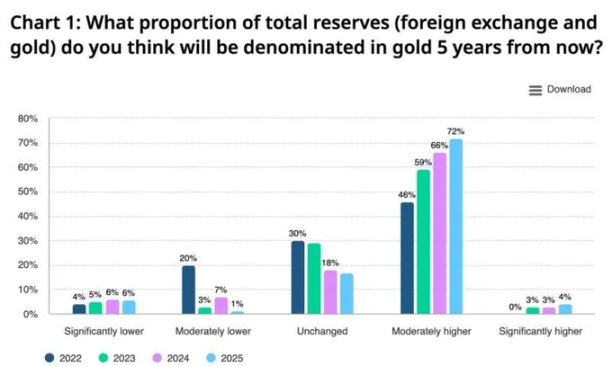

ขณะที่ตลาดหุ้นซบเซาและตลาดแรงงานมีสัญญาณบ่งชี้ถึงปัญหา ทองคำกลับฟื้นคืนมาอย่างเงียบๆ ในฐานะเครื่องมือป้องกันความเสี่ยงเชิงระบบ สัปดาห์ที่ผ่านมาเพียงสัปดาห์เดียว มีเงินไหลเข้ากองทุน GLD (SPDR Gold ETF) ถึง 3.3 พันล้านดอลลาร์สหรัฐ ธนาคารกลางเป็นผู้ซื้อหลัก โดย 76% ตั้งใจจะเพิ่มทุนสำรอง ซึ่งเพิ่มขึ้นจาก 50% ในปี 2565

เมื่อเทียบกับทองคำแล้ว ดัชนี S&P 500 อยู่ในภาวะตลาดหมีแอบแฝงอยู่แล้ว โดยลดลง 19% ในปีนี้และ 29% ตั้งแต่ปี 2022 ในอดีต หุ้นที่มีผลงานต่ำกว่าทองคำติดต่อกัน 3 ปี ถือเป็นสัญญาณของการหมุนเวียนโครงสร้างในระยะยาว (ทศวรรษ 1970 ต้นทศวรรษ 2000)

แต่นี่ไม่ใช่ความคลั่งไคล้ที่เกิดจากนักลงทุนรายย่อย หากแต่เป็นการสะสมเงินทุนจากสถาบันที่อดทนและทุนเชิงกลยุทธ์อย่างเงียบๆ ทองคำกำลังเข้ามามีบทบาทในการรักษาเสถียรภาพ ซึ่งครั้งหนึ่งเคยมีบทบาทเช่นเดียวกับพันธบัตรและดอลลาร์สหรัฐ อย่างไรก็ตาม บิตคอยน์ยังคงเป็นเครื่องมือป้องกันความเสี่ยงที่มีค่าเบต้าสูงกว่า

การอ่อนค่าของเงินดอลลาร์สหรัฐฯ และการค้นหาทางเลือกอื่น

ดอลลาร์สหรัฐกำลังเผชิญกับภาวะตกต่ำที่สุดในช่วงหกเดือนนับตั้งแต่การล่มสลายของระบบเบรตตันวูดส์ในปี 1973 ในอดีต เมื่อใดก็ตามที่บิตคอยน์เคลื่อนตัวออกจากดอลลาร์สหรัฐฯ ย่อมเกิดการเปลี่ยนแปลงระบบตามมา ดัชนีดอลลาร์สหรัฐฯ (DXY) ร่วงลงต่ำกว่า 100 ในเดือนเมษายน สะท้อนถึงการร่วงลงในเดือนพฤศจิกายน 2020 ซึ่งเป็นจุดเริ่มต้นของการพุ่งขึ้นของราคาคริปโทเคอร์เรนซีที่ขับเคลื่อนด้วยสภาพคล่อง

ในขณะเดียวกัน ธนาคารกลางต่างๆ กำลังกระจายการลงทุน สัดส่วนของเงินดอลลาร์ในทุนสำรองโลกลดลงเหลือประมาณ 58% และธนาคารกลาง 76% วางแผนที่จะเพิ่มการถือครองทองคำ ทองคำกำลังดูดซับการจัดสรรเงินทุนแบบเงียบๆ นี้ แต่บิตคอยน์ก็พร้อมที่จะดึงดูดกระแสเงินทุนที่ไหลเข้าเพียงเล็กน้อย โดยเฉพาะอย่างยิ่งจากสถาบันที่แสวงหาผลตอบแทนที่สูงกว่าการป้องกันความเสี่ยงแบบพาสซีฟ

แรงกดดันล่าสุด: การเติมเงินเข้าบัญชีกระทรวงการคลัง

หมายเหตุ: การเติมเงินในบัญชีเงินฝากของกระทรวงการคลัง หมายถึง การดำเนินการของกระทรวงการคลังสหรัฐฯ เพื่อเพิ่มยอดเงินคงเหลือในบัญชีเงินฝากของกระทรวงการคลัง (TGA) ที่ธนาคารกลางสหรัฐฯ ซึ่งเป็นกระบวนการในการถอนสภาพคล่องออกจากระบบการเงิน

บัญชีกระทรวงการคลังได้รับเงินเติมเงินเกือบ 500,000-600,000 ล้านเหรียญสหรัฐ

บัฟเฟอร์ที่เพียงพอ (RRP, อุปสงค์จากต่างประเทศ, งบดุลของธนาคาร) ช่วยบรรเทาผลกระทบในปี 2566 บัฟเฟอร์เหล่านี้ได้หายไปแล้ว

เงินทุกดอลลาร์ที่เติมเข้ามาจะถูกถอนออกจากตลาดโดยตรง ช่องทางการฝากเงินของ Stablecoin และคริปโทเคอร์เรนซีเป็นช่องทางแรกที่จะหดตัวลง และสภาพคล่องของ altcoin ก็เหือดแห้งไป

ซึ่งหมายความว่า 2-3 เดือนข้างหน้าจะมีความผันผวนสูง คาดว่า BTC จะมีผลงานดีกว่า ETH ซึ่งในทางกลับกันก็จะมีผลงานดีกว่า altcoin เช่นกัน แต่สกุลเงินทุกสกุลจะได้รับผลกระทบ และมีความเสี่ยงด้านสภาพคล่องอย่างแท้จริง

การเติมเงินเข้าบัญชีกระทรวงการคลังจะทำให้แนวโน้มอ่อนตัวลง แต่ก็เป็นเพียงพายุในกระแสน้ำขึ้น ภายในสิ้นปี 2568 เมื่อการออกพันธบัตรชะลอตัวลงและนโยบายของเฟดมีแนวโน้มผ่อนคลายลง คาดว่าราคา Bitcoin จะทดสอบระดับ 150,000-200,000 ดอลลาร์สหรัฐ ซึ่งไม่เพียงแต่ได้รับแรงหนุนจากสภาพคล่องเท่านั้น แต่ยังรวมถึงกระแสเงินทุนเชิงโครงสร้างจากกองทุน ETF บริษัท และรัฐบาลด้วย

การโต้แย้ง

นี่เป็นจุดเริ่มต้นของวงจรสภาพคล่องซึ่งทุนมีมูลค่าเพิ่มขึ้นในขณะที่แรงงานแตกต่างกัน ดอลลาร์อ่อนค่าลงในขณะที่ทางเลือกอื่น ๆ แข็งแกร่งขึ้น และ Bitcoin เปลี่ยนจากสินทรัพย์เก็งกำไรไปเป็นการป้องกันความเสี่ยงเชิงระบบ

ทองคำจะมีบทบาท แต่ Bitcoin ที่มีค่าเบต้าต่อสภาพคล่องสูง การเข้าถึงระดับสถาบัน และการเข้าถึงระดับโลก จะเป็นสินทรัพย์ชั้นนำของรอบนี้

สภาพคล่องกำหนดชะตากรรม และบทต่อไปของโชคชะตาเป็นของ Bitcoin