ก่อนยุคใหม่แห่ง “ยุครุ่งเรือง”: ถอดรหัสตรรกะของการจัดสรรสินทรัพย์เสี่ยงระหว่างรอบการลดอัตราดอกเบี้ย

- 核心观点:加密市场将经历情绪反转推动的终极顶部。

- 关键要素:

- 做市商利用散户FOMO情绪派发筹码。

- 美联储政策转向将催化风险偏好升温。

- 比特币周期高点预计达19万美元。

- 市场影响:短期看涨中期见顶,长期转入熊市。

- 时效性标注:中期影响。

ผู้แต่งต้นฉบับ: ลูคา

คำแปลต้นฉบับ: Tim, PANews

จุดสูงสุดของการเติบโต → ภาวะเศรษฐกิจถดถอย → ยุคเฟื่องฟูในช่วงทศวรรษที่ 1920

หมายเหตุ: ยุคคำราม (Roaring Twenties) หมายถึงพัฒนาการทางสังคมและวัฒนธรรมในยุโรปและสหรัฐอเมริกาในช่วงทศวรรษ 1920 โดยเฉพาะอย่างยิ่งในด้านดนตรีและวัฒนธรรมสมัยนิยม

แนวโน้มตลาดในอีกไม่กี่เดือนข้างหน้า

ก่อนอื่นผมขอเล่าประวัติในอดีตของผมก่อน

วันที่ 5 สิงหาคม 2567 กันยายน 2567 และเมษายน 2568 การร่วงลงเหล่านี้ล้วนทดสอบศรัทธาของฉัน แต่ฉันยังคงสะสมชิปต่อไปเพื่อคาดหวังว่าราคาจะสูงขึ้น

เพราะฉันรู้ว่าตลาดกระทิงจะจบลงด้วยการ "ปั้มจุดสูงสุด" ครั้งใหญ่ ที่จะสร้างความกลัวว่าจะพลาด (FOMO) ให้กับทุกคนก่อนที่จะถึงจุดสูงสุดจริงๆ

กรอบการวิเคราะห์ทั้งหมดของฉันถูกสร้างขึ้นโดยอาศัยการกลับตัวของอารมณ์ การเปลี่ยนแปลงอย่างรวดเร็วจากความไม่แน่นอนและความวิตกกังวลไปสู่ความตื่นเต้นสุดขีด

ผู้สร้างตลาด Crypto มีความเชี่ยวชาญในการใช้ประโยชน์จากความรู้สึกของนักลงทุนรายย่อย

ความผันผวนสูงที่เกิดจากการเพิ่มขึ้นนี้ ประกอบกับแนวโน้มขาขึ้น จะทำให้ตลาดมีความเชื่อมั่นมากขึ้น ขยายความต้องการเสี่ยง และท้ายที่สุดก็สร้างความคลั่งไคล้

ฉันเชื่อว่านี่เป็นวิธีที่ผู้สร้างตลาดจะกระจายหุ้นในอีกไม่กี่สัปดาห์หรือเดือนข้างหน้าเพื่อใช้ประโยชน์จากสภาพแวดล้อมของตลาดกระทิง

ตัวอย่างที่ชัดเจนของผู้สร้างตลาดที่ปฏิบัติต่อนักลงทุนรายย่อยในฐานะคู่สัญญาสามารถย้อนกลับไปได้ถึงต้นปี 2568

ในเวลานั้น เรากำลังติดตามกับดักสภาพคล่องผ่านข้อมูลบนเชนและการเคลื่อนไหวของราคา และมีสัญญาณหลายอย่างที่บ่งชี้ว่าผู้สร้างตลาดกำลังเตรียมการสำหรับการพุ่งขึ้นครั้งใหญ่

แม้ว่าคนส่วนใหญ่เชื่อว่าการชุมนุมครั้งนี้จบลงแล้ว แต่การวิเคราะห์ของเราชี้ให้เห็นว่านี่เป็นเพียงจุดเริ่มต้นเท่านั้น

ในเวลานั้น ฉันได้กล่าวต่อสาธารณะว่าสถานะเงินสดของฉันอยู่ในระดับต่ำสุดนับตั้งแต่ช่วงตลาดหมีในปี 2022 เนื่องจากฉันคิดว่านี่เป็นโอกาสที่ดีในการซื้อ และมันก็เป็นเช่นนั้นจริงๆ

จากนั้น BTC และตลาดทั้งหมดก็ตกลงสู่จุดต่ำสุด และคุณคิดว่ากับดักสภาพคล่องและการจัดการตลาดควรจะหายไปใช่หรือไม่?

อย่างไรก็ตาม ในครั้งนี้ การกลับตัวของแนวโน้มของ BTC ถือว่าผิดปกติอย่างยิ่ง ราคาไม่ได้ปรับตัวลดลงอย่างมีนัยสำคัญ แต่กลับปรับตัวสูงขึ้นเกือบเป็นเส้นตรงตั้งแต่ต้นเดือนเมษายนถึงปลายเดือนพฤษภาคม และมุ่งหน้าสู่จุดสูงสุดในประวัติศาสตร์

ตลอดทาง เราได้เห็นเพียงสัญญาณง่ายๆ ของการแกว่งของราคา ซึ่งเป็นการดำเนินการทางการตลาดที่มีจุดประสงค์เดียว คือ เพื่อสร้าง FOMO ให้กับผู้ที่ขายสินค้าในช่วงราคาต่ำสุด และมองหาโอกาสที่จะกลับเข้ามาอีกครั้ง

การหยุดชั่วคราวแต่ละครั้งบนเส้น K ถือเป็นการ "ทดสอบความต้านทาน"

เมื่อการแก้ไขเต็มรูปแบบครั้งแรกมาถึงในที่สุด ผู้เข้าร่วมตลาดส่วนใหญ่ยังคงอยู่ในความคิดเชิงลบและเริ่มมองหาหลักฐานอย่างแข็งขัน

แน่นอนว่าข่าวเรื่อง "ความแน่นอน" มาถึงแล้ว:

- ความตึงเครียดทางภูมิรัฐศาสตร์ที่เพิ่มสูงขึ้น

- รูปแบบที่อ่อนแอในไตรมาสที่ 3

- แนวโน้มที่คล้ายกับปี 2021

- แนวโน้มคล้ายคลึงกับปี 2023

สิ่งนี้ทำให้หลายคนเชื่อว่าตลาดกำลังจะเข้าสู่ช่วงการรวมตัวที่ยาวนาน ดังนั้นพวกเขาจึงเริ่มป้องกันความเสี่ยงก่อนที่จะถึงจุดสูงสุดรอบใหม่และราคาสูงสุดเป็นประวัติการณ์

“โอเค ลูคา แต่ทั้งหมดนี้มันเกี่ยวข้องกันยังไงล่ะ” คุณอาจถาม

ผมคิดว่าเราต้องเข้าใจก่อนว่าเรามาถึงจุดนี้ได้อย่างไร ก่อนที่จะเข้าใจว่าเรากำลังมุ่งหน้าไปทางไหน ตลาดมีพฤติกรรมมาเป็นเวลานาน และจุดที่เราเคยผ่านมาจนถึงจุดที่เราอยู่ทุกวันนี้คือพื้นฐานสำคัญในการคาดการณ์ว่าเราจะมุ่งหน้าไปทางไหนต่อไป

ฉันคิดว่ากับดักสภาพคล่อง ระยะการรวมตัว และความรู้สึกด้านลบทั้งหมดนี้ ล้วนมีบทบาทสำคัญและยังคงมีบทบาทสำคัญ โดยร่วมกันส่งผลและผลักดันให้เกิดการเปลี่ยนแปลงของความรู้สึกในที่สุด ซึ่งนำเราไปสู่จุดสูงสุดของรอบ

หากจะกลับทิศทางของความรู้สึกอย่างรวดเร็วจากความไม่แน่นอนไปสู่ความรู้สึกสบายใจอย่างเต็มตัว ผู้สร้างตลาดจะต้องสร้างเงื่อนไขตรงกันข้ามเสียก่อน

พวกเขาจำเป็นต้องทำให้คนส่วนใหญ่เป็นขาลงและตื่นตระหนกในสภาพแวดล้อมที่มีสภาพคล่องต่ำ ก่อนที่จะดันราคาให้สูงขึ้น ซึ่งท้ายที่สุดแล้วจะเป็นการปูทางไปสู่การแจกจ่ายชิป

แล้วต่อไปเราควรคาดหวังอะไร?

จากมุมมองทางเทคนิค ฉันเชื่อว่าสถานการณ์ที่น่าจะเป็นไปได้มากที่สุดสำหรับ BTC ในอีกไม่กี่วันข้างหน้านี้คือราคาอาจตกลงมาอยู่ระหว่างจุดสูงสุดในช่วงเดือนพฤศจิกายน-ธันวาคม 2567 ซึ่งเป็นช่วงที่ทำให้ระดับอัตราส่วนความเสี่ยงต่อผลตอบแทนเอียงไปในทางที่เอื้อต่อผู้ซื้อในระยะสั้นถึงระยะกลาง

ตามกลยุทธ์ของฉัน ฉันได้ค่อยๆ จัดสรรเงินใน Bitcoin และเงินใน altcoins ที่มีมูลค่าสูงเกินไปไปยัง altcoins ใหม่

จากมุมมองของเรื่องเล่าและอารมณ์ ซึ่งเป็นปัจจัยที่ฉันชอบพิจารณาเสมอ การวิเคราะห์นี้จึงสมเหตุสมผลอย่างยิ่ง

สิ่งนี้ทำให้ตลาดเชื่อว่าการปรับฐานอย่างรุนแรงกำลังจะเกิดขึ้นในไม่ช้านี้ และความคาดหวังนี้ได้รับการเสริมแรงด้วยรูปแบบ "เดือนกันยายนที่อ่อนแอ" ซึ่งฉันคาดว่าจะมีอิทธิพลเหนือความรู้สึกของตลาดในอีกไม่กี่วันข้างหน้า

สถานการณ์ดังกล่าวอาจกระตุ้นให้เทรดเดอร์จำนวนมากป้องกันความเสี่ยงหรือขายชอร์ตก่อนที่จะมีการขึ้นครั้งใหญ่ครั้งต่อไป ซึ่งเป็นสาเหตุที่โครงสร้างตลาดปัจจุบันจึงสมเหตุสมผลสำหรับฉันมาก และทำไมฉันจึงยังคงมองโลกในแง่ดีในระยะกลาง

“โอเค ลูคา ฉันเข้าใจแนวคิดเรื่อง ‘การกลับทิศทางของความรู้สึก’ แล้ว และโดยพื้นฐานแล้วหมายความว่าการเคลื่อนไหวของราคาจะกระตุ้นให้เกิดการกลับทิศทางของความรู้สึกที่กระตุ้นให้เกิดการกลับทิศทาง แต่สิ่งนี้ส่งผลต่อระยะการกระจายและจุดสูงสุดของวงจรอย่างไร” คุณอาจสงสัย

นี่คือที่มาของอคติความแน่นอน นักลงทุนมักมองหาเรื่องเล่าที่สนับสนุนวิทยานิพนธ์ของตนและละเลยหลักฐานที่ขัดแย้ง โดยเฉพาะในช่วงที่ตลาดผันผวน

นี่คือสิ่งที่เราเห็นจากฝ่ายหมีในช่วงปลายเดือนมิถุนายนของปีนี้ ซึ่งเชื่อมั่นว่าช่วงการรวมตัวระยะยาวกำลังจะเริ่มต้นขึ้น โดยละเลยความจริงที่สำคัญสองประการ: เราอยู่ในปีหลังการแบ่งครึ่งและโครงสร้างตลาดขาขึ้นโดยรวมยังคงอยู่เหมือนเดิม

นี่คือจุดที่นโยบายมหภาคเข้ามามีบทบาท: การสิ้นสุดของมาตรการควบคุมเชิงปริมาณ การเปลี่ยนไปสู่อัตราดอกเบี้ยที่ต่ำลง และความเป็นไปได้ของการลงจอดอย่างนุ่มนวลของเศรษฐกิจ

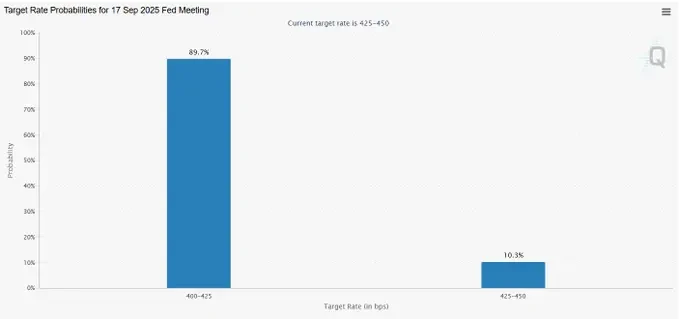

ประการแรก หากเราพิจารณาเครื่องมือ FedWatch บน CME ในปัจจุบันจะแสดงให้เห็นว่ามีความน่าจะเป็นประมาณ 90% ที่จะมีการปรับลดอัตราดอกเบี้ยในเดือนกันยายน

เมื่อมองย้อนกลับไปที่การเคลื่อนไหวของราคา S&P 500 ในช่วง 30 ปีที่ผ่านมา จะเห็นรูปแบบที่ชัดเจนขึ้น นั่นคือ ใน 3 ครั้งล่าสุดที่เฟดหยุดการรัดเข็มขัดเชิงปริมาณและเริ่มลดอัตราดอกเบี้ย ส่งผลให้เกิดภาวะเศรษฐกิจถดถอยและการพังทลายของตลาดครั้งใหญ่ตามมา

รูปแบบนี้เกิดขึ้น 100% ในช่วง 30 ปีที่ผ่านมา

เพราะเฟดไม่เคยเข้าแทรกแซงโดยปราศจากเหตุผล ไม่ว่าจะเป็นการขึ้นอัตราดอกเบี้ยเพื่อควบคุมเงินเฟ้อที่พุ่งสูง หรือการลดอัตราดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจที่อ่อนแอ การแทรกแซงของเฟดก็มีความหมายเหมือนกัน นั่นคือ แนวโน้มเศรษฐกิจในปัจจุบันไม่ยั่งยืนอีกต่อไปและจำเป็นต้องเปลี่ยนแปลง

แผนภูมิที่บอกเล่าได้ชัดเจนมากคืออัตราส่วน IWM/SPX

สิ่งนี้แสดงให้เห็นว่าหุ้นขนาดเล็กมีผลงานเหนือกว่าหุ้น S&P 500 แบบดั้งเดิมในช่วงไม่กี่ปีที่ผ่านมา ซึ่งโดยพื้นฐานแล้วสะท้อนให้เห็นว่าสินทรัพย์เสี่ยงมีผลงานเหนือกว่าสินทรัพย์ที่ปลอดภัยและมีการก่อตั้งมานานเพียงใด

นับตั้งแต่เฟดเริ่มยกเลิกนโยบายผ่อนคลายเชิงปริมาณในปี 2564 ดัชนี IWM (ดัชนี Russell 2000) ยังคงมีผลการดำเนินงานต่ำกว่าดัชนี SPX (ดัชนี S&P 500) อย่างต่อเนื่อง ผมเชื่อว่ามีเหตุผลที่สมเหตุสมผลสำหรับปรากฏการณ์นี้ ซึ่งส่วนใหญ่ได้รับอิทธิพลจากสองปัจจัย:

หุ้นขนาดเล็กต้องใช้เงินทุนต้นทุนต่ำ:

- รูปแบบธุรกิจของพวกเขาอาศัยการขยายตัวเชิงรุก ซึ่งต้องการเงินทุนที่ประหยัด ด้วยอัตราดอกเบี้ยที่ยังคงสูงและต้นทุนเงินทุนที่ยังคงสูง บริษัทหลายแห่งจึงถูกบังคับให้ลดสัดส่วนการถือหุ้นเพื่อประคับประคองธุรกิจ และราคาหุ้นของพวกเขาก็สะท้อนถึงแรงกดดันนี้

ความเสี่ยงลดลง:

- หุ้นขนาดเล็กส่วนใหญ่ยังอยู่ในช่วงเริ่มต้นหรือยังไม่สามารถสร้างผลกำไรได้อย่างยั่งยืน ท่ามกลางภาวะอัตราดอกเบี้ยที่สูงและความไม่แน่นอน นักลงทุนจึงลังเลที่จะรับความเสี่ยงนี้ แต่กลับเลือกหุ้นเทคโนโลยีขนาดใหญ่และเมกะแคปที่มีความปลอดภัยมากกว่า

- นี่คือสาเหตุที่หุ้นขนาดเล็กมีผลงานด้อยกว่า S&P 500 ในช่วงไม่กี่ปีที่ผ่านมา

แต่สิ่งที่น่าสนใจก็คือ ฉันคิดว่าเรากำลังเข้าใกล้จุดเปลี่ยน

- ธนาคารกลางสหรัฐฯ กำลังเตรียมที่จะออกจากมาตรการควบคุมปริมาณเงินและค่อยๆ เปลี่ยนไปกระตุ้นเศรษฐกิจอีกครั้ง

- หากการเปลี่ยนแปลงนี้เกิดขึ้นจริง ก็อาจเป็นตัวเร่งปฏิกิริยาในระดับมหภาคที่พลิกกลับแนวโน้มขาลงของหุ้นขนาดเล็ก และผลักดันเงินกลับเข้าสู่สินทรัพย์ที่มีความเสี่ยงอย่างแท้จริง

ข้อมูลเศรษฐกิจมหภาคล่าสุดยังสนับสนุนสภาพแวดล้อมนี้และมุมมองที่ว่าเศรษฐกิจจะประสบกับการลงจอดอย่างนุ่มนวลในอีกไม่กี่สัปดาห์หรือเดือนข้างหน้า

GDP เติบโต 3.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน แม้จะมีการปรับลดตัวเลขในไตรมาสแรก รายได้ส่วนบุคคลเพิ่มขึ้น 0.4% เมื่อเทียบกับไตรมาสก่อนหน้า ขณะที่การใช้จ่ายส่วนบุคคลเพิ่มขึ้น 0.5%

ฉันคิดว่าตัวเลขสองตัวนี้มีความสำคัญเนื่องจากบอกเราได้ว่าผู้บริโภคเหลือ "เชื้อเพลิง" ไว้เท่าใด

การเติบโตของรายได้แสดงให้เห็นว่าครัวเรือนมีรายได้เท่าใด ในขณะที่การเติบโตของการใช้จ่ายบอกเราได้ว่ามีเงินจำนวนเท่าใดที่ไหลเข้าสู่ระบบเศรษฐกิจ

ฉันคิดว่าภาวะสมดุลทางเศรษฐกิจดูดีในเวลานี้ รายได้กำลังเติบโต ผู้บริโภคยังคงใช้จ่าย และนั่นสนับสนุนการเติบโต

ผลกระทบนี้ส่งผลต่อตลาดหุ้นแบบดั้งเดิมและ S&P 500 อย่างไร?

เมื่อมองย้อนกลับไปในเดือนตุลาคม-ธันวาคม พ.ศ. 2567 เราได้เห็นการขายสินทรัพย์เสี่ยงในระดับสูงสุด โดยมีการแจกจ่ายตามมาซึ่งส่งผลให้การเทขายรุนแรงขึ้นในช่วงต้นปี พ.ศ. 2568

ผมคิดว่าตอนนี้เรากำลังเตรียมพร้อมรับมือกับสถานการณ์ที่คล้ายคลึงกัน เพียงแต่ในระดับที่ใหญ่ขึ้น การลดอัตราดอกเบี้ยที่กำลังจะมาถึง การยอมรับความเสี่ยงที่เพิ่มขึ้น และการพูดคุยถึงการยุติมาตรการควบคุมปริมาณเงิน (QE) และการเพิ่มสภาพคล่องใหม่ ล้วนเป็นปัจจัยผลักดันให้เกิดการซื้อขาย

ในความคิดของผม นี่ไม่ใช่จุดเริ่มต้นของแนวโน้มขาขึ้นที่ยั่งยืนแบบใหม่ แต่มันเหมือนเป็นช่วงการกระจายตัวอีกครั้ง ซึ่งผมคาดว่าในที่สุดจะนำไปสู่จุดสูงสุดสุดท้ายที่ใหญ่ขึ้น และหลังจากนั้นตลาดก็จะเข้าสู่วัฏจักรขาลง

เมื่อกล่าวเช่นนั้น ฉันคิดว่ายังมีช่องว่างสำหรับการเติบโตในระยะกลาง

ฉันเชื่อว่าเราจะเข้าสู่ตลาดที่มีความเสี่ยงอย่างเต็มรูปแบบในอีกไม่กี่สัปดาห์ข้างหน้า ซึ่งอาจส่งผลให้ FOMO พุ่งสูงขึ้น และสร้างโอกาสอันดีเยี่ยมให้ผู้สร้างตลาดสามารถกระจายการถือครองของตนได้

ควรจำไว้ว่าช่วงการกระจายความเสี่ยงมักเกิดขึ้นหลังจากช่วงที่ความต้องการความเสี่ยงเพิ่มขึ้น ซึ่งมักเกิดจากแนวโน้มขาขึ้น ในระยะกลาง พลวัตนี้จะยังคงสนับสนุนสินทรัพย์เสี่ยงต่อไป

ผมยังคงรักษาสถานะเงินสดไว้เป็นจำนวนมาก เนื่องจากคาดการณ์ความผันผวนของตลาดและความเป็นไปได้ที่สถานะซื้อ (Long Position) ที่ไหลเข้ามาในช่วงที่ผ่านมาจะหมดไป ในช่วงไม่กี่วันที่ผ่านมา ผมค่อยๆ สร้างสถานะความเสี่ยงขึ้นมาใหม่ เพื่อเตรียมพร้อมสำหรับขาขึ้นต่อไป

สำหรับผม การถือเงินสดหมายถึงอำนาจในการตัดสินใจ เมื่อมีสัญญาณขาลง ผมสามารถลดความเสี่ยงขาลงระยะสั้นผ่านการป้องกันความเสี่ยง เมื่อมีโอกาสในการกำหนดค่าความเสี่ยงที่ให้ผลตอบแทนต่อความเสี่ยงที่ดีกว่า ผมก็สามารถปรับพอร์ตการลงทุนได้อย่างทันท่วงที

ในขณะเดียวกัน ผมก็กำลังเตรียมตัวสำหรับอีกด้านหนึ่งของวัฏจักรนี้เช่นกัน ขณะที่เราก้าวเข้าสู่ระยะนี้มากขึ้น ผมวางแผนที่จะค่อยๆ ย้ายออกจากสินทรัพย์เสี่ยงและเข้าสู่กลุ่มสินทรัพย์ที่มีความเสี่ยงสูง เช่น สินค้าอุปโภคบริโภค การดูแลสุขภาพ และพันธบัตรรัฐบาล ซึ่งกลุ่มเหล่านี้มีความล่าช้า เนื่องจากตลาดกำลังไล่ตามการเติบโตและโมเมนตัม

เมื่อมองไปข้างหน้า เป้าหมายของฉันสำหรับ S&P 500 อยู่ที่ประมาณ 6,500 ถึง 6,700 หลังจากนั้น ตลาดจะเข้าสู่ช่วงการกระจายตัวอย่างยั่งยืน และเศรษฐกิจจะเข้าสู่ภาวะถดถอยในที่สุด

หลังจากนั้น ฉันวางแผนที่จะกระจายพอร์ตการลงทุนของฉันจนกว่าตลาดจะปรับตัวอย่างมีนัยสำคัญ และฉันสามารถต้านทานตลาดหมีได้

สิ่งนี้จะทำให้ฉันมีโอกาสกลับเข้ามาในระดับที่ต่ำกว่าและวางตำแหน่งตัวเองสำหรับรอบการผ่อนคลายเชิงปริมาณครั้งต่อไป ซึ่งเป็นสภาพแวดล้อมที่ฉันเชื่อว่าหุ้นและสินทรัพย์ที่มีความเสี่ยงจะทำผลงานดีกว่าอีกครั้ง

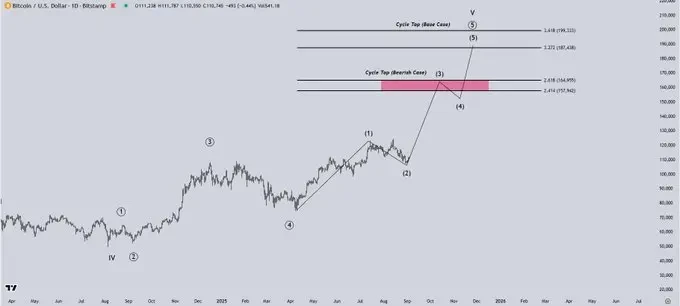

สำหรับ BTC กรณีฐานปัจจุบันของฉันก็คือจุดสูงสุดของรอบนี้จะอยู่ที่ประมาณ 190,000 ดอลลาร์ ก่อนที่ตลาดหมีจะเริ่มเกิดขึ้น

ฉันยังมองเห็นสถานการณ์ขาลงอีกกรณีหนึ่งซึ่งราคา Bitcoin พุ่งสูงถึงเกือบ 150,000 ดอลลาร์

ยังมีสถานการณ์ขาขึ้นที่เรียกว่า "ซูเปอร์ไซเคิล" แต่ฉันจะไม่พิจารณาเรื่องนั้นในตอนนี้

ในความคิดของฉัน คำกล่าวนี้มีแนวโน้มที่จะปรากฏขึ้นในช่วงที่ตลาดกำลังคึกคักมากกว่าที่จะอิงตามปัจจัยพื้นฐานที่สมจริงในปัจจุบัน

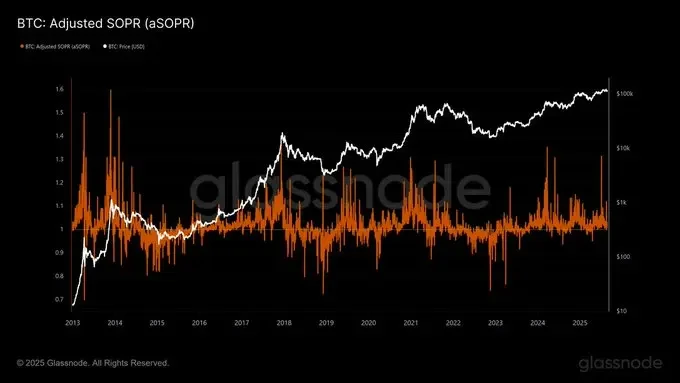

เมื่อดูที่ตัวชี้วัดหลักของ GlassNode ซึ่งก็คือ SOPR ที่ปรับแล้ว (aSOPR) ซึ่งใช้ในการวัดปริมาณ Bitcoin ที่ขายเพื่อทำกำไร ฉันคิดว่าจะให้ข้อมูลเชิงลึกที่มีค่าเกี่ยวกับขั้นตอนต่างๆ ของวงจร

โดยทั่วไปแล้วที่จุดสูงสุดของรอบก่อนหน้านี้ เราจะเห็นการเพิ่มขึ้นหลายครั้งในตัวบ่งชี้ตัวนี้ ซึ่งโดยปกติจะบ่งชี้ถึงการกระจายขนาดใหญ่ ในขณะที่จนถึงขณะนี้ เราเห็นการเพิ่มขึ้นอย่างมีนัยสำคัญเพียงครั้งเดียวเท่านั้น

เหตุผลหนึ่งที่ฉันคิดว่า altcoins มีประสิทธิภาพดีก็คือ โดยทั่วไปแล้ว สิ่งนี้จะเกิดขึ้นเมื่อ Bitcoin ยังไม่อยู่ในช่วงการกระจายตัวเต็มรูปแบบ

ครั้งสุดท้ายที่เราเห็นการแกว่งตัวอย่างรุนแรงหลายครั้งใน aSOPR คือในเดือนมีนาคม 2024 ในช่วงที่ altcoin กำลังได้รับความนิยม เมื่อ altcoin จำนวนมากแตะระดับสูงสุดของรอบ

ฉันคิดว่าเมื่อเราเห็นการพุ่งสูงขึ้นอีกสักสองสามครั้ง โครงสร้างความเสี่ยง-ผลตอบแทนจะเอียงไปทาง altcoin มากขึ้น และนี่จะบ่งชี้ว่า Bitcoin และตลาด crypto ทั้งหมดกำลังเข้าใกล้จุดสูงสุดของรอบแล้ว

นี่จะเป็นตัวชี้วัดสำคัญที่ฉันจะเฝ้าติดตามอย่างใกล้ชิด

แล้วแนวคิดเรื่อง Roaring Twenties เข้ากันได้อย่างไรกับทั้งหมดนี้?

ผมคิดว่าภาพรวมเศรษฐกิจมหภาคมีความสำคัญอย่างยิ่ง เรากำลังมุ่งหน้าสู่ภาวะเงินเฟ้อสูง และเฟดกำลังจะเปลี่ยนจากมาตรการคุมเข้มเชิงปริมาณ (QE) ไปสู่มาตรการผ่อนคลายเชิงปริมาณ

ฉากหลังมีความคล้ายคลึงกับทศวรรษปี 1920 อย่างมาก ซึ่งเป็นทศวรรษที่มีภาวะเงินเฟ้อสูงและผลผลิตพุ่งสูงซึ่งขับเคลื่อนโดยการปฏิวัติอุตสาหกรรม

ในปัจจุบันพลังขับเคลื่อนคือการปฏิวัติของปัญญาประดิษฐ์

ในฐานะผู้ประกอบการ ฉันสามารถพูดได้ว่า AI เปลี่ยนแปลงทุกสิ่งทุกอย่างจริงๆ

สิ่งที่เคยต้องใช้ทีมงานหลายสิบคนตอนนี้สามารถถูกแทนที่ด้วยกลุ่มคนเล็กๆ ที่รู้วิธีใช้ AI ให้เกิดประโยชน์สูงสุด

จากมุมมองทางประวัติศาสตร์ การเติบโตทางเศรษฐกิจที่รวดเร็วนั้นขับเคลื่อนด้วยผลผลิตที่เพิ่มสูงขึ้นอย่างก้าวกระโดด เมื่อรวมเงินเฟ้อที่สูง สินเชื่อราคาถูก และสภาพคล่องที่เพียงพอเข้าด้วยกัน คุณก็จะเห็นภาพรวมทั้งหมด

ในอีกไม่กี่ปีข้างหน้านี้จะเป็นช่วงที่น่าทึ่งสำหรับหุ้นและสินทรัพย์เสี่ยงอื่นๆ แต่ฉันคิดว่ามันจะนำไปสู่ความแตกต่างด้านความมั่งคั่งที่ยิ่งใหญ่ที่สุดในประวัติศาสตร์ด้วยเช่นกัน