การยกเลิกการสแตกของ Ethereum พุ่งแตะระดับสูงสุดใหม่ ความเสี่ยงจากแรงขายคืออะไร?

- 核心观点:以太坊质押解除规模创新高,市场担忧抛压风险。

- 关键要素:

- 8.7万枚ETH排队退出,创历史新高。

- 借贷利率飙升打破套利逻辑,加剧退出需求。

- 机构资金转向合规质押协议,Lido市占率下滑。

- 市场影响:短期抛压受限,机构增持或支撑市场。

- 时效性标注:短期影响。

ผู้เขียนต้นฉบับ: Nancy, PANews

ปัจจุบัน ความแตกต่างระหว่างขาขึ้นและขาลงของ Ethereum กำลังเด่นชัดขึ้นเรื่อยๆ เมื่อราคา ETH พุ่งแตะจุดสูงสุดใหม่ ความต้องการถอนเงินแบบ Staking ก็เพิ่มขึ้นอย่างมาก ทำให้เกิดความกังวลของตลาดเกี่ยวกับความเสี่ยงที่อาจเกิดขึ้นจากภาวะขาลง แล้วการเทขายครั้งใหญ่ที่คาดการณ์ไว้ของ Ethereum จะเกิดขึ้นจริงหรือไม่

ด้วยปัจจัยหลายประการ ขนาดของ Ethereum staking และ unstaking จึงได้เพิ่มขึ้นถึงระดับสูงสุดใหม่

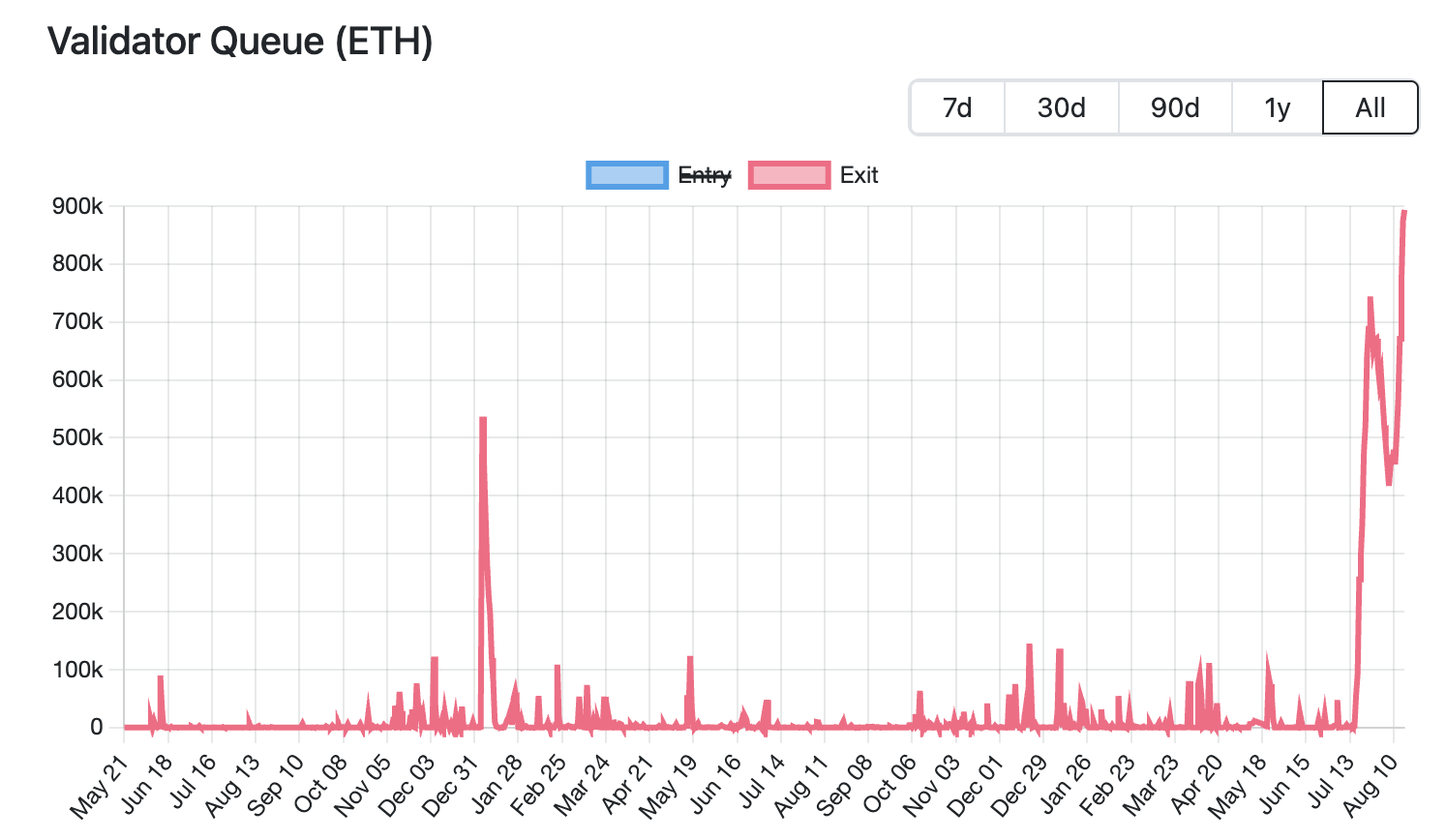

ปัจจุบัน ขนาดของ Ethereum unstaking ได้พุ่งสูงสุดเป็นประวัติการณ์ ข้อมูลจาก Validator Queue ระบุว่า ณ วันที่ 18 สิงหาคม มี ETH มากกว่า 87,000 ETH (มูลค่าประมาณ 3.76 พันล้านดอลลาร์สหรัฐ) รอการ destaking บนเครือข่าย Ethereum ซึ่งถือเป็นสถิติสูงสุดและเพิ่มขึ้นต่อเนื่องเป็นเวลาหกวัน คาดว่าระยะเวลาการรออยู่ที่ 15 วัน 4 ชั่วโมง ในทางตรงกันข้าม มี ETH ใหม่เพียงประมาณ 26,000 ETH (มูลค่าประมาณ 1.12 พันล้านดอลลาร์สหรัฐ) รอการ Staking โดยมีความล่าช้าในการเปิดใช้งานประมาณ 4 วัน 12 ชั่วโมง

ปัจจุบัน ขนาดของ Ethereum unstaking ได้พุ่งสูงสุดเป็นประวัติการณ์ ข้อมูลจาก Validator Queue ระบุว่า ณ วันที่ 18 สิงหาคม มี ETH มากกว่า 87,000 ETH (มูลค่าประมาณ 3.76 พันล้านดอลลาร์สหรัฐ) รอการ destaking บนเครือข่าย Ethereum ซึ่งถือเป็นสถิติสูงสุดและเพิ่มขึ้นต่อเนื่องเป็นเวลาหกวัน คาดว่าระยะเวลาการรออยู่ที่ 15 วัน 4 ชั่วโมง ในทางตรงกันข้าม มี ETH ใหม่เพียงประมาณ 26,000 ETH (มูลค่าประมาณ 1.12 พันล้านดอลลาร์สหรัฐ) รอการ Staking โดยมีความล่าช้าในการเปิดใช้งานประมาณ 4 วัน 12 ชั่วโมง

การถอนสินทรัพย์จำนำจำนวนมากในรอบนี้เกิดจากปัจจัยหลายประการ รวมถึงการปรับกลยุทธ์ทางการตลาด กระแสเงินทุนของสถาบัน และความต้องการในการทำกำไรที่เกิดจากความผันผวนของราคา

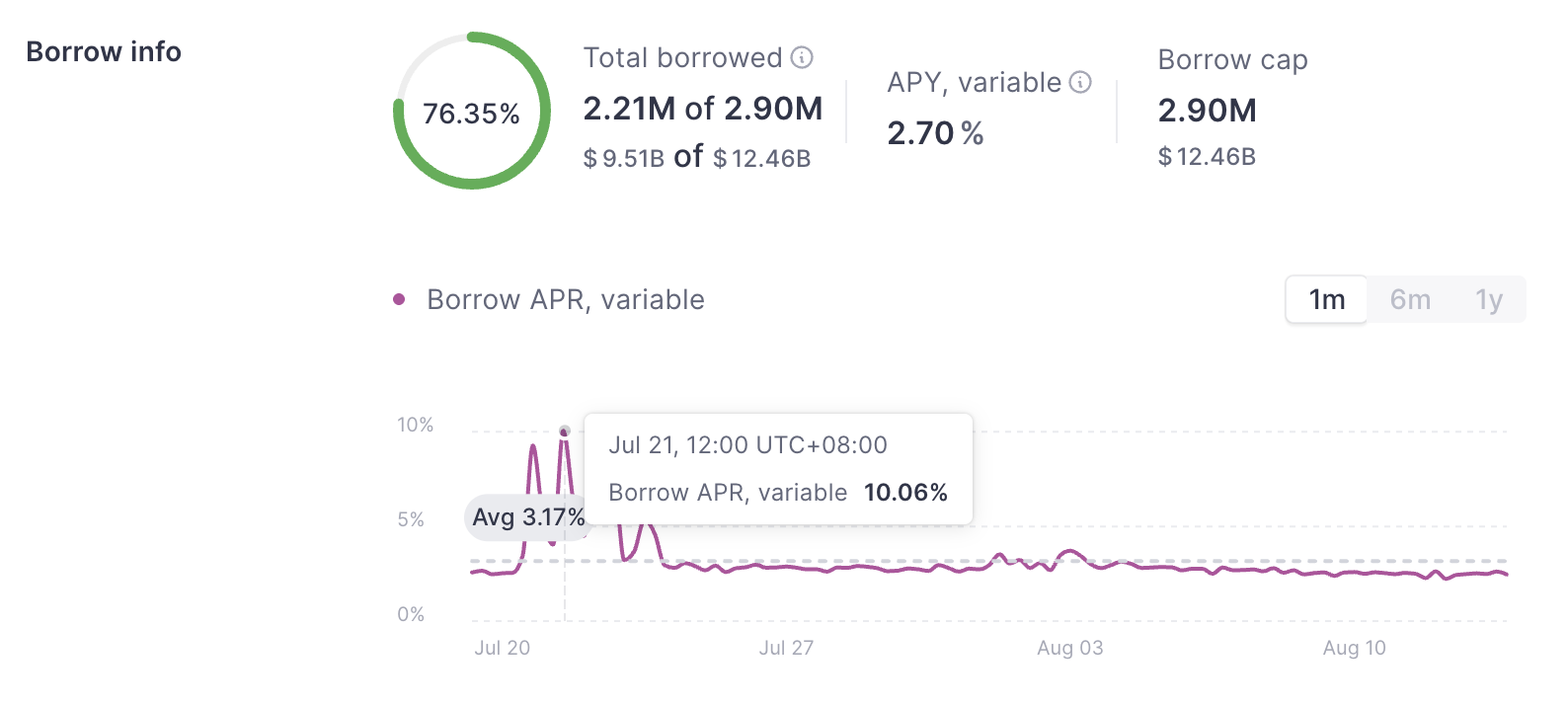

อัตราดอกเบี้ยเงินกู้ ETH ที่เพิ่มขึ้นอย่างรวดเร็วส่งผลกระทบต่อกลยุทธ์การกู้ยืมแบบเลเวอเรจ ส่งผลให้ผู้ตรวจสอบจำนวนมากถอนตัวออกจากกลุ่ม เดือนที่แล้ว มีการถอน ETH จำนวนมากออกจากกลุ่มเงินกู้ของ Aave ส่งผลให้อุปทาน ETH ของแพลตฟอร์มตึงตัวและส่งผลให้อัตราดอกเบี้ยเงินกู้พุ่งสูงขึ้นอย่างมาก ข้อมูลเว็บไซต์อย่างเป็นทางการแสดงให้เห็นว่าในเดือนกรกฎาคม อัตราดอกเบี้ยเงินกู้ ETH ประจำปีของ Aave เพิ่มขึ้นจากประมาณ 2.5% เป็น 10.6% ซึ่งสูงกว่าอัตราผลตอบแทนจากการ Staking ของ Ethereum ที่ประมาณ 3% ในขณะนั้นอย่างมาก

การปรับขึ้นอัตราดอกเบี้ยครั้งนี้ได้ส่งผลกระทบต่อตรรกะการซื้อขายแบบ Circular Arbitrage ก่อนหน้านี้นักลงทุนสามารถใช้ ETH ที่ถือครองเป็นหลักประกันในการกู้ยืม ETH เพิ่มเติมสำหรับการซื้อขายแบบเลเวอเรจ อย่างไรก็ตาม รูปแบบเลเวอเรจนี้กลับไม่ได้รับความนิยมอีกต่อไปหลังจากการปรับขึ้นอัตราดอกเบี้ยอย่างกะทันหัน ส่งผลให้เทรดเดอร์ต้องขายสินทรัพย์และปล่อยหลักประกันเพื่อชำระคืนเงินกู้หรือลดเลเวอเรจ ส่งผลให้ความจำเป็นในการถอนสินทรัพย์ออกมีมากขึ้น

อัตราดอกเบี้ยเงินกู้ที่สูงขึ้นยังทำให้การแยกตัวของ LST/LRT (เช่น stETH และ weETH) ออกจาก ETH รุนแรงขึ้น ยกตัวอย่างเช่น ข้อมูลของ Dune แสดงให้เห็นว่าส่วนลดระหว่าง stETH และ ETH สูงถึง 0.4% ในเดือนกรกฎาคม ส่งผลให้นักเก็งกำไร (arbitrageurs) ซื้อโทเค็น Staking ที่มีสภาพคล่อง (Liquid Staking) ในราคาต่ำในตลาดรอง และทำกำไรจากส่วนต่างราคาโดยการยกเลิกการ Staking และแลกเป็นมูลค่า ETH เต็มจำนวน ซึ่งทำให้คิว Staking ของ Ethereum แออัดยิ่งขึ้นไปอีก

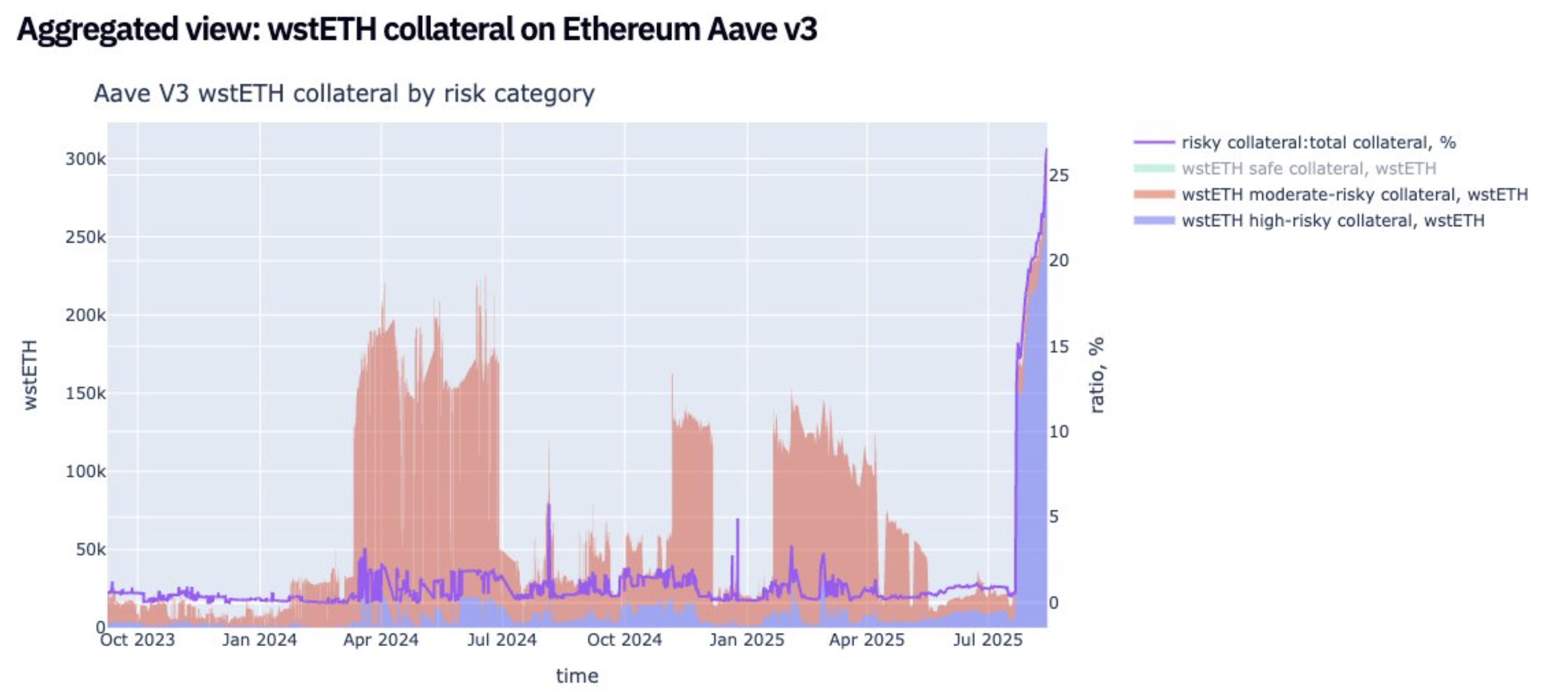

ขณะเดียวกัน แม้ว่าตลาดยังไม่เห็นการชำระบัญชีอย่างเป็นระบบเนื่องจากการแยกตัวของราคา แต่แรงกดดันที่อาจเกิดขึ้นยิ่งผลักดันให้นักลงทุนออกจากตลาดก่อนกำหนด จากการวิเคราะห์ล่าสุดของ Ben Lilly นักวิเคราะห์ของ Jlabs Digital พบว่า stETH กำลังถูกถอนออกจาก Lido โดย 32% ของ stETH (wstETH) ถูกใช้เป็นหลักประกันในโปรโตคอลการให้กู้ยืม การแยกตัวอาจหมายถึงการชำระบัญชีโปรโตคอลการให้กู้ยืมจำนวนมาก นอกจากนี้ wstETH จำนวน 278,000 รายการยังถือเป็น "ความเสี่ยงสูง" (ซึ่งกำหนดเป็นปัจจัยด้านสุขภาพระหว่าง 1 ถึง 1.1)

ฮวน เลออน นักกลยุทธ์การลงทุนอาวุโสของ Bitwise กล่าวว่าโทเคนที่ถือครองไว้อย่าง stETH สามารถซื้อขายได้ในราคาลด ซึ่งราคาลดนี้จะลดมูลค่าของหลักประกัน ซึ่งจะนำไปสู่การลดความเสี่ยง การป้องกันความเสี่ยง และแม้กระทั่งการชำระบัญชี ซึ่งท้ายที่สุดจะนำไปสู่การเทขาย ETH ออกไป การซื้อขายแบบวงกลม stETH ผ่านกลุ่มสภาพคล่องของโปรโตคอล DeFi จะไม่ทำกำไรอีกต่อไป และเทรดเดอร์จะสร้างแรงกดดันในการขายพร้อมกันโดยการปิดสถานะและขาย ETH เพื่อชำระคืนเงินกู้

ส่งผลให้นักลงทุนหลายรายเลือกที่จะออกจากตลาด โดยนักลงทุนรายใหญ่บางรายถึงกับเลือกที่จะถอนเงินออกอย่างรวดเร็ว ยกตัวอย่างเช่น เมื่อเร็วๆ นี้ Lookonchain ได้ติดตามนักลงทุนรายหนึ่งที่ละทิ้งคิวเพื่อถอนเงินเดิมพัน และแปลง 4,242.4 stETH เป็น 4,231 ETH (มูลค่า 18.74 ล้านดอลลาร์) โดยตรง และนำไปฝากขายใน Kraken ส่งผลให้ขาดทุนโดยตรง 11.4 ETH (ประมาณ 50,500 ดอลลาร์)

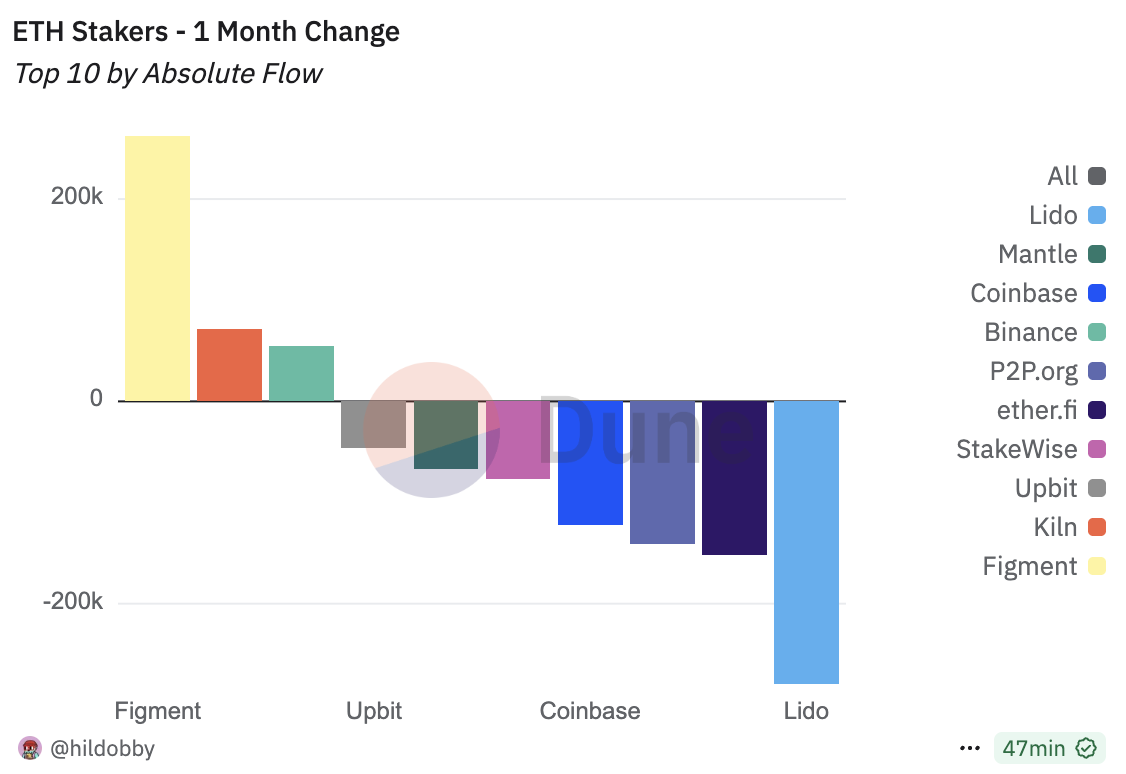

การถอน ETH ออกจากการ Staking จำนวนมากยังเกี่ยวข้องกับการเปลี่ยนแปลงของเงินทุนไปสู่โปรโตคอล Staking ใหม่ เนื่องจากฐานนักลงทุนหลักของ Ethereum เปลี่ยนจากนักลงทุนรายย่อยไปสู่นักลงทุนสถาบัน ภูมิทัศน์ตลาด Staking จึงกำลังเปลี่ยนแปลงไปอย่างมาก ข้อมูลจาก Dune แสดงให้เห็นว่า ณ วันที่ 18 สิงหาคม โปรโตคอล Staking ห้าอันดับแรกสามอันดับแรกเป็นของสถาบันแบบรวมศูนย์ ได้แก่ Binance, Coinbase และ Figment ในช่วงเดือนที่ผ่านมา Lido, ether.fi และ P2P.og มีเงินไหลออกจากบัญชี ETH มากที่สุด Lido มีเงินไหลออกจากบัญชีรายเดือนมากกว่า 279,000 ETH ทำให้ส่วนแบ่งตลาดลดลงเหลือ 24.4% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ ในทางตรงกันข้าม Figment มีเงินไหลเข้าบัญชีมากกว่า 262,000 ETH ทำให้เป็นผู้ชนะรายใหญ่ที่สุด

แนวโน้มการย้ายถิ่นฐานนี้ขับเคลื่อนด้วยความต้องการที่หลากหลายของสถาบันในด้านการปฏิบัติตามกฎระเบียบและเสถียรภาพ ตัวอย่างเช่น สถาบันต่างๆ ต้องการนิติบุคคลและกระบวนการปฏิบัติตามกฎระเบียบที่ชัดเจน ในขณะที่โปรโตคอลแบบกระจายศูนย์กลับประสบปัญหาในการปฏิบัติตามข้อกำหนด ลักษณะที่กระจัดกระจายของโหนดเครือข่ายแบบกระจายศูนย์ทำให้การตรวจสอบที่ครอบคลุมเป็นเรื่องยาก ทำให้การรู้จักลูกค้า (KYC) ทั่วโลกแทบจะเป็นไปไม่ได้ สถาบันแบบรวมศูนย์สามารถรับผิดชอบต่อความล้มเหลวของโหนดได้อย่างชัดเจน ในขณะที่โปรโตคอลแบบกระจายศูนย์มีความรับผิดชอบที่กระจัดกระจาย ซึ่งสอดคล้องกับความคาดหวังในการจัดการความเสี่ยง ความไม่แน่นอนที่มีอยู่ในกลไกการลงคะแนนเสียงของ DAO ทำให้การตัดสินใจของสถาบันมีความมั่นคงน้อยลง กล่าวโดยสรุป กองทุนสถาบันให้ความสำคัญกับการปฏิบัติตามกฎระเบียบ ความรับผิดชอบ และเสถียรภาพมากกว่าการกระจายศูนย์ ซึ่งหมายความว่าในตลาด ETH Staking โปรโตคอลแบบกระจายศูนย์กำลังค่อยๆ ปรับตัวรับสถานการณ์ ขณะที่สถาบัน Staking แบบรวมศูนย์กำลังขยายส่วนแบ่งตลาดโดยใช้ประโยชน์จากการปฏิบัติตามกฎระเบียบและเสถียรภาพ

จำนวน ETH ที่ไม่ได้ถูก Stake เพิ่มขึ้นนั้นเป็นผลมาจากการเทขายทำกำไรตามราคาที่สูงขึ้น ข้อมูลจาก Coingecko แสดงให้เห็นว่าตั้งแต่เดือนเมษายนปีนี้ ราคา ETH ได้ฟื้นตัวขึ้นประมาณ 223.7% จากจุดต่ำสุด การพุ่งขึ้นอย่างรวดเร็วนี้สร้างกำไรที่ยังไม่เกิดขึ้นจริงจำนวนมากให้กับผู้ที่เริ่ม Stake ทำให้นักลงทุนบางส่วนตัดสินใจถอนการ Stake และล็อกกำไรไว้ ส่งผลให้เกิดแรงกดดันต่อสภาพคล่องของ ETH ในระยะสั้น

แรงขายขนาดใหญ่ยากที่จะระบายออกโดยตรงในระยะสั้น และตลาดยังคงมีช่องว่างสำหรับการสนับสนุนอยู่บ้าง

แม้ว่าขนาดของการปล่อยคำมั่นสัญญา Ethereum จะสูงถึงระดับสูงสุดเป็นประวัติการณ์ ซึ่งทำให้ตลาดเกิดความกังวลเกี่ยวกับแรงขาย แต่เนื่องจากจังหวะการปล่อยมีจำกัดและการถือครองของสถาบันที่เพิ่มขึ้นอย่างต่อเนื่อง การปล่อยดังกล่าวอาจให้พื้นที่สนับสนุนบางส่วนสำหรับ ETH

ประการหนึ่ง ดังที่ได้กล่าวไปแล้วข้างต้น คลื่น ETH ที่ไม่ได้ถูกวางเดิมพันนี้ถูกขับเคลื่อนด้วยปัจจัยหลายประการ รวมถึงการชำระบัญชีกลยุทธ์การหมุนเวียน ความต้องการในการเก็งกำไร และการโอนเงินไปยังผู้วางเดิมพันรายอื่น ซึ่งหมายความว่า ETH ที่ไม่ได้ถูกวางเดิมพันทั้งหมดจะไม่ถูกขายออกสู่ตลาดโดยตรง

นอกจากนี้ กลไก PoS ของ Ethereum ยังกำหนดข้อจำกัดที่เข้มงวดเกี่ยวกับการออกจากระบบของตัวตรวจสอบ (Validator) โดยตัวตรวจสอบแต่ละรายต้อง Stake จำนวน 32 ETH เพื่อเข้าร่วมในข้อตกลงเครือข่าย (Network Consensus) เพื่อให้มั่นใจถึงความเสถียรของเครือข่าย จึงอนุญาตให้ตัวตรวจสอบออกได้เพียง 8-10 รายต่อ 1 Epoch (ประมาณ 6.4 นาที) เมื่อความต้องการออกจากระบบของตัวตรวจสอบเพิ่มขึ้น คิวรอจะยาวขึ้นอย่างมาก ปัจจุบัน คาดการณ์ว่า ETH ที่ไม่ได้ Stake นี้จะใช้เวลาประมาณ 15 วัน 4 ชั่วโมงจึงจะออกสู่ตลาดได้อย่างสมบูรณ์ ดังนั้นจึงไม่ส่งผลกระทบต่อสภาพคล่องในระยะสั้น

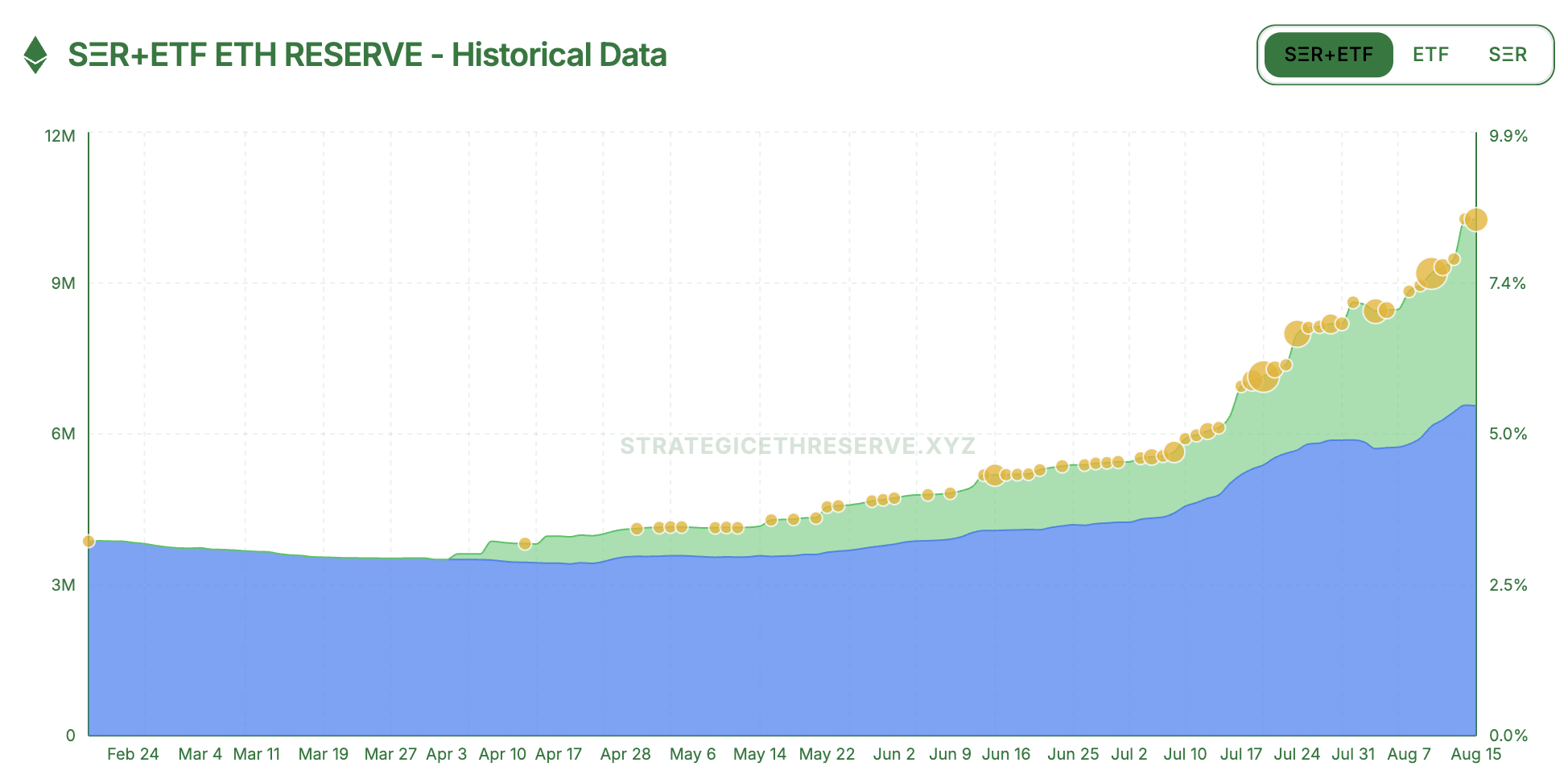

นอกจากนี้ ข้อมูลตลาดยังบ่งชี้ว่าปัจจุบัน Ethereum กำลังเผชิญกับความต้องการถอนการถือครอง ETH มากกว่า 61,000 ETH แต่การที่นักลงทุนสถาบันถือครองเพิ่มขึ้นอาจช่วยชดเชยแรงขายที่อาจเกิดขึ้นได้ ข้อมูลจาก strategythreserve.xyz ระบุว่า ณ วันที่ 18 สิงหาคม บริษัท Ethereum Reserve และ ETF ซื้อขายแบบ Spot ETH ต่างๆ ถือครอง ETH รวมกันทั้งหมด 10.26 ล้าน ETH คิดเป็นมากกว่า 8.4% ของอุปทานทั้งหมดของ Ethereum ในช่วงสองสัปดาห์ที่ผ่านมา สถาบันต่างๆ ได้เพิ่มการถือครอง ETH ขึ้นมากกว่า 1.83 ล้าน ETH ซึ่งสูงกว่าการถอนการถือครองในรอบปัจจุบันอย่างมาก หากแนวโน้มขาขึ้นนี้ยังคงดำเนินต่อไป อาจช่วยดูดซับแรงขายที่อาจเกิดขึ้นได้อย่างมีประสิทธิภาพ

โดยรวมแล้ว ความผันผวนที่สูงของราคา ETH เมื่อเร็ว ๆ นี้อาจเป็นปฏิกิริยาตามธรรมชาติต่อแรงขายทำกำไรและความเชื่อมั่นของตลาดที่ผันผวน แม้จะมีความไม่แน่นอนของตลาดและความผันผวนในระยะสั้น แต่ความเชื่อมั่นโดยรวมต่อ Ethereum ยังคงไม่สั่นคลอน โดยเฉพาะอย่างยิ่งกระแสเงินทุนจากสถาบันที่ไหลเข้ามาอย่างต่อเนื่อง ยิ่งช่วยเสริมสร้างความยืดหยุ่นของตลาดให้แข็งแกร่งยิ่งขึ้น