Restaking持续升温,七个维度解析九大协议特点与选择依据

ต้นฉบับ - โอเดลี่

ผู้เขียน - หนาน จื้อ

เมื่อสัปดาห์ที่แล้ว EigenLayer ผู้ให้บริการรับจำนำคริปโตอีกครั้งได้ประกาศเสร็จสิ้นแล้วเงินทุน 100 ล้านดอลลาร์a16z เข้าร่วมการลงทุน Binance Labs ยังประกาศการมีส่วนร่วมในสองโปรโตคอลการเรียกคืน Puffer Finance และ Renzo ในทางกลับกัน ในช่วงต้นเดือนกุมภาพันธ์ ตามการติดตามของนักวิเคราะห์ออนไลน์ ที่อยู่ทั้งสามของ Justin Sun ได้ลงทุน 271,328 stETH ใน ReStake โดยมีมูลค่าปัจจุบัน 880 ล้านดอลลาร์สหรัฐ

การพักฟื้นกำลังเป็นที่นิยมมากขึ้น

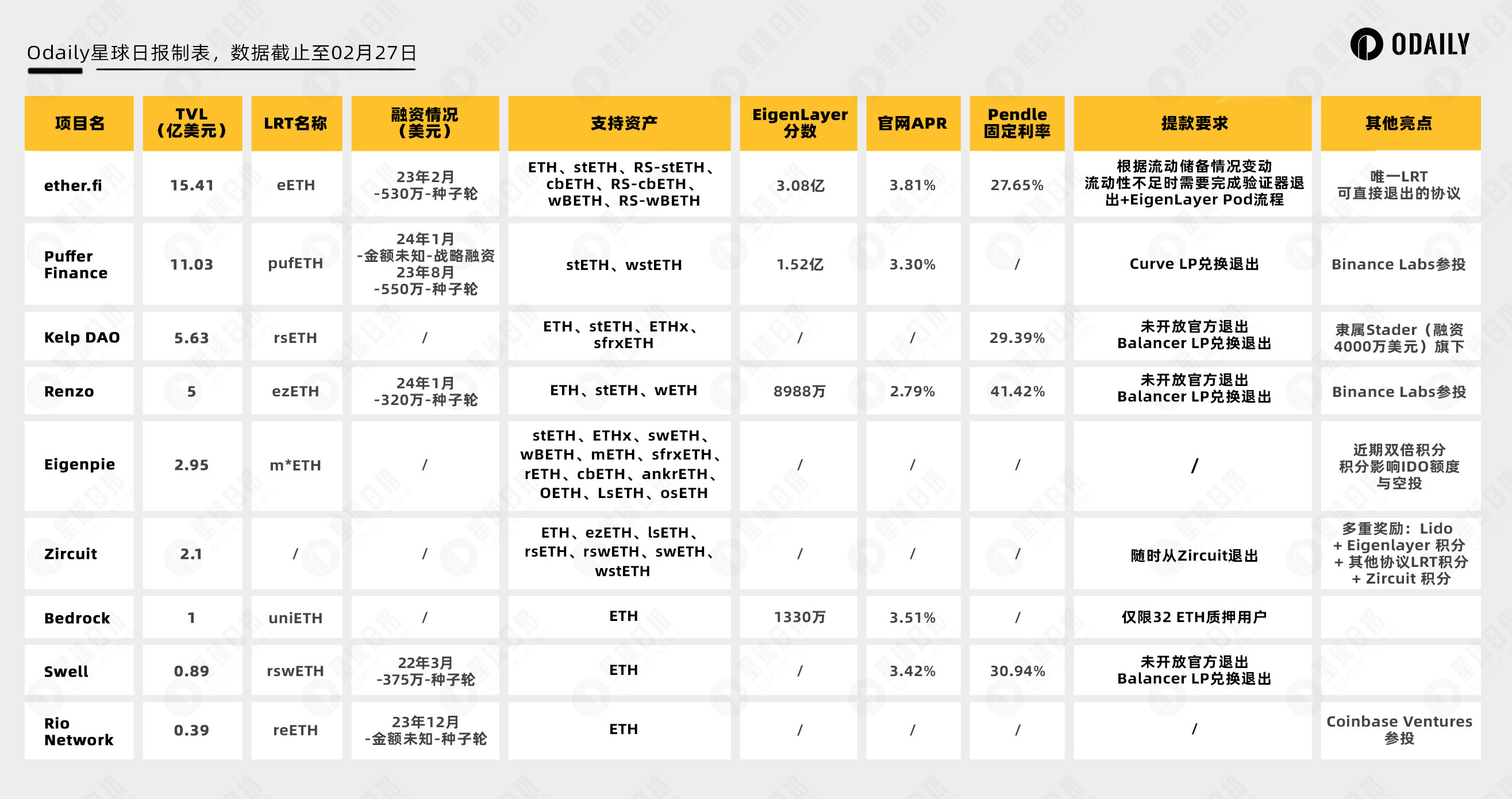

Odaily จะสรุปโปรโตคอล Resmaking กระแสหลักในบทความนี้และเปรียบเทียบความแตกต่างและจุดเด่นจากหลายมิติ รูปต่อไปนี้คือรายการโปรโตคอลโดยเรียงลำดับจากมากไปหาน้อยของ TVL

การเปรียบเทียบโปรโตคอล

การเงิน

ในด้านการจัดหาเงินทุนยังไม่มีข้อตกลงมากนักที่ได้ประกาศสถานการณ์การจัดหาเงินทุนต่อสาธารณะ โดยช่วงเวลาดังกล่าวกระจุกตัวในช่วงปลายปี 2566 และต้นปี 2567 (ในขณะนั้นการจัดหาเงินทุนของ Swell ส่วนใหญ่เป็นธุรกิจ LSD) และจำนวนเงินเป็น หนึ่งล้านเหรียญสหรัฐ

ในทางกลับกันสถาบันการลงทุนของแต่ละโปรโตคอลไม่มีการทับซ้อนกันมากนัก โดยนักลงทุนชั้นนำของ ether.fi ซึ่งเป็นรายแรกใน TVL คือNorth Island VenturesและChapter Oneนำโดย Puffer FinanceLemniscapและFactionรอ. กิจกรรมทางการเงินที่มีผลกระทบมากที่สุดคือการประกาศของ Binance Labs ที่จะลงทุนใน Puffer Finance และ Renzo ตลาดเชื่อว่าข่าวนี้เป็นการประกาศโทเค็นมีความเป็นไปได้สูงที่จะเข้าจดทะเบียนใน Binance Exchangeด้วยการเปิดเผยข่าวการลงทุน TVL ก็เพิ่มขึ้นอย่างรวดเร็ว

เพนเดิลอัตราดอกเบี้ยคงที่

Pendle สรุปโทเค็นที่มีดอกเบี้ยไว้ใน SY (โทเค็นรายได้มาตรฐาน) ซึ่งจากนั้นแบ่งออกเป็นสององค์ประกอบ: เงินต้นและรายได้ ตามลำดับ PT (โทเค็นหลัก) และ YT (โทเค็นรายได้) ผู้ใช้ที่ถือโทเค็น PT สามารถแลกเปลี่ยนเป็นจำนวนเงินต้นที่เท่ากันหลังจากครบกำหนด และอัตราดอกเบี้ยทั้งหมดในช่วงเวลานั้นเป็นของ YT ความแตกต่างระหว่างราคาปัจจุบันของ PT และราคาหมดอายุคือรายได้คงที่

Pendle ได้เปิดตัวอินเทอร์เฟซการนำทางที่เป็นกรรมสิทธิ์สำหรับ LRT ดังแสดงในรูปด้านล่าง รายได้คงที่ที่ครบกำหนดของแต่ละโปรโตคอลจะอยู่ที่ประมาณ 30% ~ 40% และวันที่ครบกำหนดคือ 120 วันและ 57 วันตามลำดับ เป็นที่น่าสังเกตว่าการถือครอง PT เท่านั้นหมายถึงการรับเฉพาะรายได้คงที่และการสละคะแนนและรายได้จากการปักหลัก

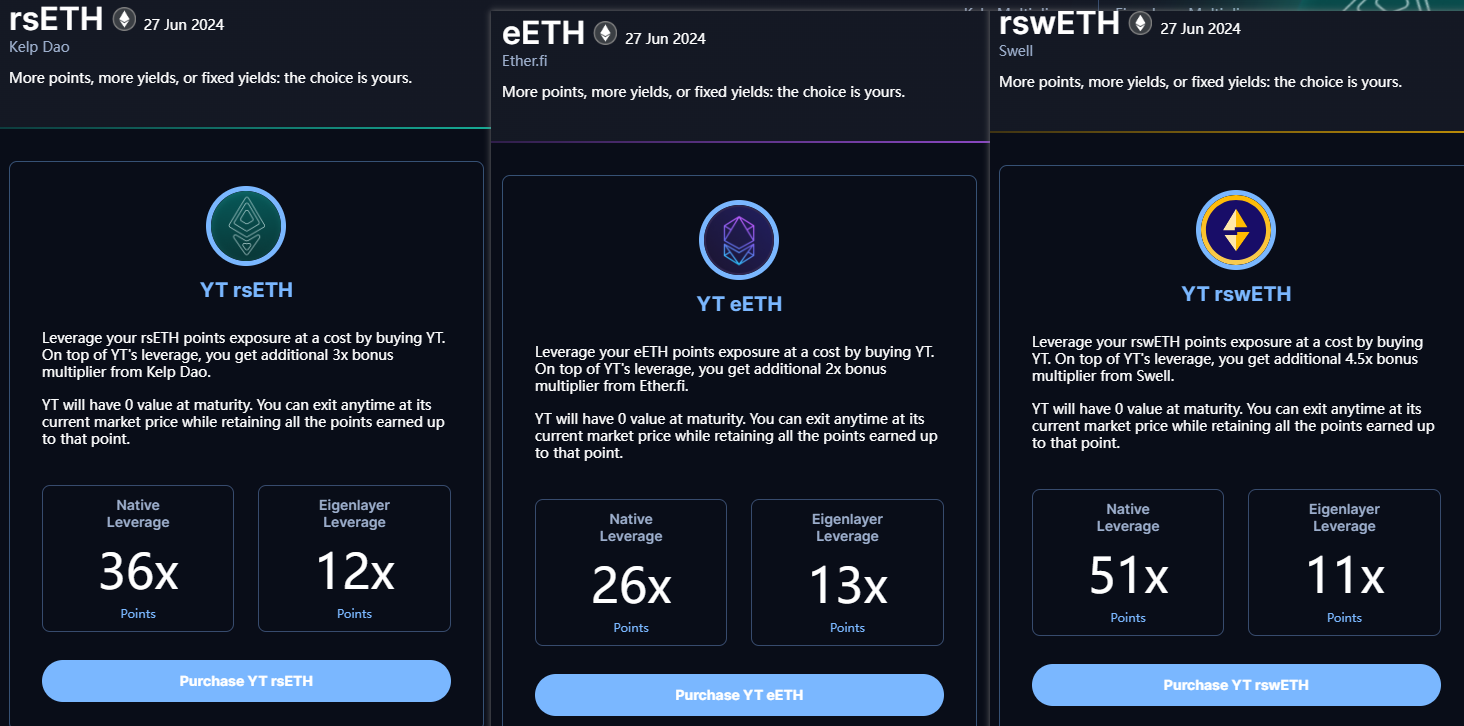

การซื้อ YT เทียบเท่ากับการใช้เลเวอเรจเพื่อรับคะแนน EigenLayer และคะแนนโปรเจ็กต์ ภาพหน้าจอของ Odaily ของผลิตภัณฑ์ YT บางรายการมีดังนี้ YT ของข้อตกลงหลายฉบับเทียบเท่ากับการได้รับคะแนน EigenLayer ด้วยเลเวอเรจสิบเท่า และมาพร้อมกับคะแนนเลเวอเรจทวีคูณที่แตกต่างกัน

คะแนน EigenLayer

ปัจจุบันมีเพียงสี่โปรโตคอลเท่านั้นที่เผยแพร่คะแนน EigenLayer โดยสูงสุดคือ 308 ล้านคะแนนของ ether.fi และต่ำสุดคือ 13.3 ล้านคะแนนของ Bedrock

นอกจากนี้ ตามข้อมูลจากตลาดซื้อขายแต้ม Whales Market ราคา point floor ปัจจุบันของ EigenLayer อยู่ที่ประมาณ 0.15 USDT/จุด ซึ่งเทียบเท่ากับจำนวนผู้ให้คำมั่นสัญญา ether.fi ที่ถืออยู่ทั้งหมดสินทรัพย์คะแนน 46.2 ล้านดอลลาร์คิดเป็นประมาณ 3% ของ TVL ผู้อ่านสามารถคำนวณค่าจุด EigenLayer ของโปรโตคอลที่เปิดเผยอื่นๆ ได้เช่นเดียวกัน หรือแปลงทรัพย์สินของจุดของโปรโตคอลอื่นๆ ตาม TVL

นอกจากนี้ Whales Market ยังได้เปิดตัวคะแนนโครงการ ether.fi อีกด้วย ความลึกของตลาดในปัจจุบันไม่ดี หากคำนวณจากราคาพื้น 0.00074/จุด คะแนนความภักดีของข้อตกลงปัจจุบันจะอยู่ที่ 22.1 พันล้านประมาณ 16.42 ล้านเหรียญสหรัฐ. ขณะนี้ไม่มีราคาสาธารณะสำหรับการอ้างอิงสำหรับประเด็นข้อตกลงอื่นๆ

การออกสินทรัพย์

ปัจจุบัน โปรโตคอลการพักส่วนใหญ่ยังไม่ได้ใช้ตรรกะการถอนสามารถออกได้เฉพาะในรูปแบบของการแลกเปลี่ยนสินทรัพย์ผ่าน DEX ต่างๆ เท่านั้น และจะมีการสึกหรอบ้าง. และether.fi เป็นโปรโตคอลเดียวที่สามารถออกได้โดยตรงและ ether.fi ยังได้เตรียมเงินทุนสำรองสภาพคล่องเพื่อตอบสนองความต้องการถอนออกทันทีของผู้ใช้

แต่ในขณะเดียวกัน ether.fi ยังพบข้อสงสัยเกี่ยวกับ การขโมยคะแนน ผู้ใช้ชุมชนชี้ให้เห็นว่าตามคะแนน TVL และ EigenLayer ของโปรโตคอลอื่น ๆ คะแนนจริงที่ได้รับจาก ether.fi นั้นน้อยกว่าคะแนนที่แปลงอย่างมีนัยสำคัญether.fi ตอบกลับสิ่งนี้สาเหตุที่คะแนนมีจำนวนค่อนข้างน้อยเนื่องมาจากความแตกต่างของเวลาระหว่างการฝากและกองทุนรวมที่เตรียมไว้ให้ผู้ใช้ถอนออกทันทีเพื่อโอนคะแนน EigenLayer ทั้งหมดให้กับผู้ใช้

สรุปแล้ว

โปรโตคอลการพักแต่ละโปรโตคอลมีลักษณะที่แตกต่างกัน และผู้ใช้สามารถเลือกได้ตามความต้องการของตนเอง:

สำหรับผู้ใช้ที่มีความต้องการสภาพคล่องสูง คุณสามารถเลือกเดิมพัน ether.fi เพื่อรับโอกาสในการถอนตัวจากการเข้าร่วมในโปรโตคอลอื่น ๆ ได้ตลอดเวลา

สำหรับผู้ใช้ที่ต้องการรายได้ที่มั่นคง สามารถเลือกซื้อ PT ของ Renzo ได้

สำหรับผู้ใช้ที่มีความเสี่ยงปานกลาง คุณสามารถเลือก Puffer ได้เนื่องจากมีความคาดหวังสูงที่จะเข้าจดทะเบียนใน Binance และมีนักลงทุนรายใหญ่จำนวนมาก ตัวอย่างเช่น Justin Sun เป็นผู้ให้คำมั่นอันดับหนึ่งของ Puffer

นอกจากนี้ยังมีโปรโตคอลที่มีประเภทรางวัลมากมาย เช่น Zircuit และ Eigenpie ซึ่งเหมาะสำหรับผู้ใช้ที่ต้องการปรับปรุงประสิทธิภาพของการใช้เงินทุนและสร้างสมดุลกับความคาดหวังรายได้