RWA: คลื่นที่ใหญ่กว่า ปลาที่ใหญ่กว่า

ชื่อระดับแรก

RWA คืออะไร

RWA, Real World Asset, ทรัพย์สินในโลกแห่งความจริง ในปัจจุบัน RWA ที่ได้รับความนิยมมากที่สุดประกอบด้วยประเภทต่อไปนี้: เงินสด (USD) โลหะ (ทองคำ เงิน ฯลฯ) อสังหาริมทรัพย์ พันธบัตร (ส่วนใหญ่เป็นพันธบัตรรัฐบาลสหรัฐฯ) ประกันภัย สินค้าอุปโภคบริโภค ใบลดหนี้ ค่าลิขสิทธิ์ ฯลฯ .

ขนาดสินทรัพย์ของ RWA เกินกว่าขนาดสินทรัพย์ Crypto Native ตัวอย่างเช่น ขนาดของตลาดตราสารหนี้ประมาณ 127 ล้านล้านดอลลาร์สหรัฐ มูลค่ารวมของอสังหาริมทรัพย์ทั่วโลกประมาณ 362 ล้านล้านดอลลาร์สหรัฐ มูลค่าตลาดของทองคำประมาณ 11 ล้านล้านดอลลาร์สหรัฐ และมูลค่าตลาดปัจจุบันของ Crypto Native Asset อยู่ที่ 1.1 ล้านล้าน ซึ่งเป็นเพียงมูลค่าตลาดของทองคำ 1/10 ของมูลค่านั้น

ชื่อระดับแรก

จะนำ RWA เข้าสู่ DeFi ได้อย่างไร

สัญญาอัจฉริยะมักใช้เพื่อสร้างโทเค็นที่เป็นตัวแทนของ RWA ในขณะที่ให้การรับประกันนอกเครือข่ายว่าโทเค็นที่ออกสามารถแลกเป็นสินทรัพย์อ้างอิงได้เสมอ

Stablecoins:

1、Stablecoins:ตัวอย่างเช่น เหรียญ Stablecoin อันดับต้น ๆ เช่น USDT, USDC และ BUSD ล้วนเป็นของ RWA ผู้ออกเช่น Tether, Circle และ Paxos รักษาการสงวนสินทรัพย์ดอลลาร์สหรัฐที่ผ่านการตรวจสอบแล้วและโทเค็นเหรียญ Stablecoin สำหรับโปรโตคอลบล็อกเชนและ DeFi

2、สินทรัพย์สังเคราะห์:สินทรัพย์สังเคราะห์ยังเป็นของ RWA อีกด้วย ตัวอย่างเช่น ในรูปแบบของสินทรัพย์สังเคราะห์ หุ้น สินค้าโภคภัณฑ์ ฯลฯ มีการซื้อขายบนห่วงโซ่ในรูปแบบของอนุพันธ์ที่เชื่อมโยงกัน ในปัจจุบัน การพัฒนาที่ดีที่สุดในด้านสินทรัพย์สังเคราะห์คือ Synthetix ซึ่งมีสินทรัพย์มูลค่ามากกว่า 3 พันล้านดอลลาร์ที่ถูกล็อคไว้ในข้อตกลงที่จุดสูงสุดของตลาดกระทิงในปี 2564

3、สัญญาเงินกู้:ชื่อระดับแรก

สถานะการพัฒนาและกรณีของแทร็ก RWA

ชื่อเรื่องรอง

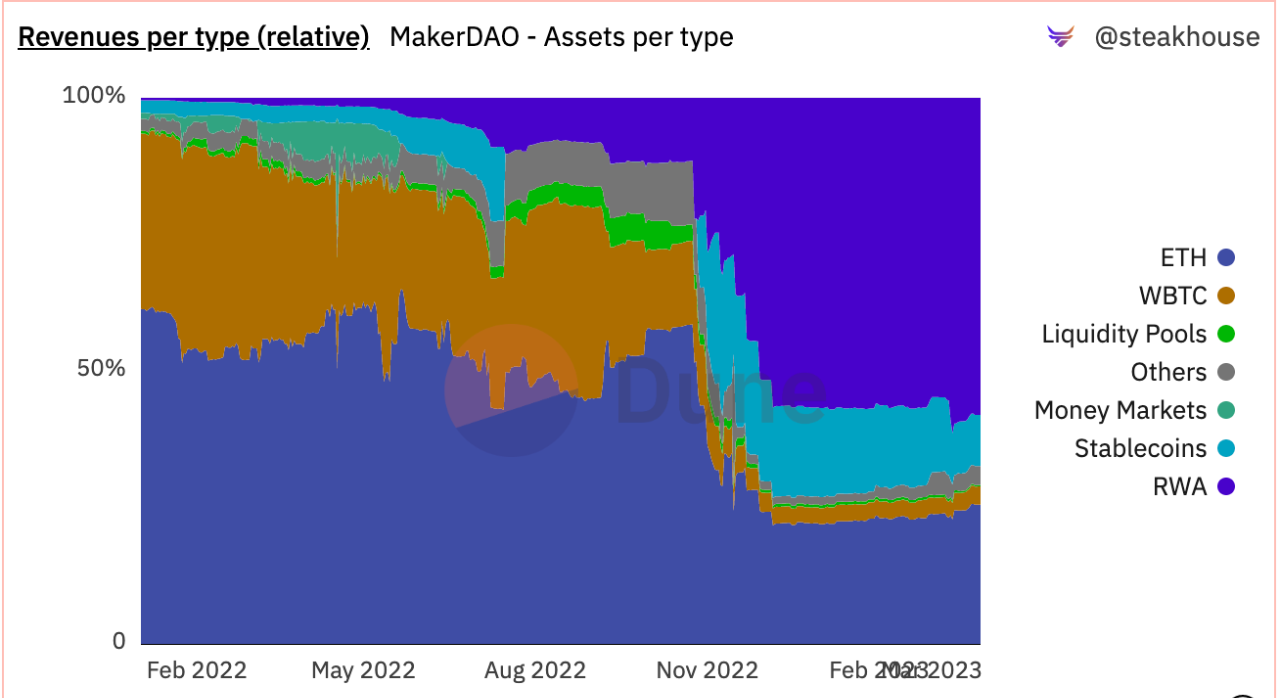

MakerDAO: ขนาดธุรกิจของ RWA มีมูลค่าเกิน 680 ล้านดอลลาร์สหรัฐ คิดเป็นสัดส่วนมากกว่า 58% ของรายได้

เนื่องจากอัตราผลตอบแทนของระบบการเงินแบบดั้งเดิมนั้นสูงกว่าอัตราผลตอบแทนของโปรโตคอล DeFi ตัวอย่างเช่น อัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐอยู่ที่ประมาณ 3.5% ในขณะที่อัตราผลตอบแทนของสัญญาสินเชื่อจำนอง DeFi อันดับต้น ๆ อยู่ที่ประมาณ 2% ซึ่งทำให้โปรโตคอล DeFi มีโอกาสสร้างรายได้ที่ยั่งยืน

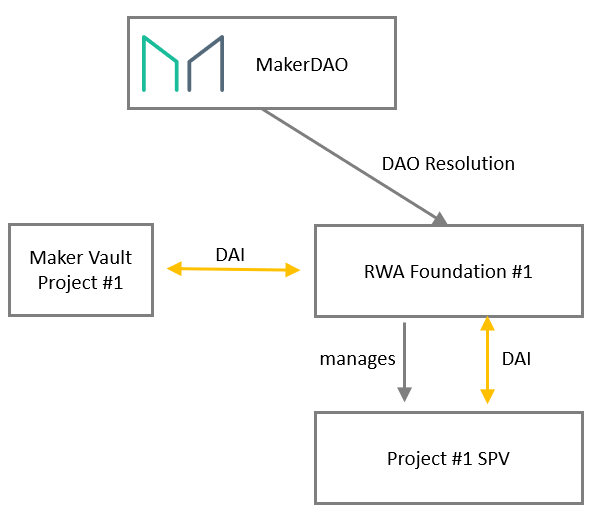

เพื่อจัดการธุรกิจ RWA MakerDAO ได้จัดตั้งมูลนิธิ RWA ขึ้นอยู่กับประเภทของหลักประกัน อาจมีการจัดตั้งฐานรากที่แตกต่างกัน และ SPV แต่ละแห่งยังสามารถเลือกเขตอำนาจศาล/โครงสร้างทางกฎหมายที่เหมาะสมที่สุดตามความต้องการทางธุรกิจ โครงสร้างพื้นฐานมีดังนี้:

MakerDAO ได้ทำการปรับเปลี่ยนบางอย่างในตรรกะทางธุรกิจของการให้กู้ยืมจำนองสำหรับสินทรัพย์นอกเครือข่ายของ RWA เหตุผลหลักคือส่วนการชำระบัญชีไม่ได้ดำเนินการผ่านการประมูลสาธารณะในห่วงโซ่ แต่ถูกบังคับโดยบุคคลที่สามนอกห่วงโซ่ สัญญาอัจฉริยะที่ใช้ฟังก์ชันใหม่ส่วนใหญ่ประกอบด้วย:

RwaLiquidationOracle: สัญญาณการชำระบัญชีที่ทำหน้าที่เป็นผู้ดำเนินการแบบออฟไลน์

RwaFlipper: ทำหน้าที่เป็นโมดูลการชำระบัญชีเสมือนในกรณีที่ออกจากระบบ

RwaUrn: สิ่งนี้ช่วยในการยืม DAI และส่งไปยังบัญชีที่กำหนด

RwaOutputConduit และ RwaInputConduit: ชำระและชำระ DAI;

RwaSpell: ปรับใช้และเปิดใช้งานประเภทหลักประกันใหม่

RwaToken: แสดงถึงหลักประกัน RWA ในระบบ

TellSpell: อนุญาตให้การกำกับดูแลของ MakerDAO เริ่มกระบวนการชำระบัญชี

CureSpell: อนุญาตให้การกำกับดูแลของ MakerDAO ยกเลิกขั้นตอนการชำระบัญชี

CullSpell: อนุญาตให้การกำกับดูแลของ MakerDAO ตัดเงินกู้ยืมที่กำลังชำระบัญชี

MakerDAO เรียก RwaLiquidationOracle ผ่าน tell() เมื่อเห็นว่าจำเป็น สิ่งนี้จะเริ่มนับถอยหลัง และหลังจากระยะเวลาการซ่อมแซมสิ้นสุดลง oracle จะเริ่มรายงานว่าตำแหน่งนั้นกำลังถูกชำระบัญชี หากสาเหตุของการชำระบัญชีได้รับการแก้ไขแล้ว การกำกับดูแลของ MakerDAO สามารถกลับสู่สถานะปกติได้โดยการเรียก Cure() หลังจากการแก้ไข ฯลฯ) สามารถรายงานว่าตำแหน่งนั้นถูกชำระบัญชีโดยการเรียก good() หากยังมีหนี้เหลืออยู่ในโพสิชันเมื่อสิ้นสุดกระบวนการชำระบัญชี และ MakerDAO เชื่อว่าหนี้จะยังไม่ได้รับการชำระ มันสามารถกระตุ้นการยกเลิกได้โดยการเรียก cull() การตัดจำหน่ายเกิดขึ้นโดยการตั้งค่าหลักประกันของระบบเป็นศูนย์ ซึ่งจะทำให้สถานะถูกชำระบัญชีบนเชนผ่าน bite() เป็นต้น RwaFlipper แตกต่างจากโมดูลการชำระบัญชีสำหรับประเภทหลักประกันที่มีอยู่ โมดูลการชำระบัญชีเฉพาะ RwaFlipper ไม่ได้พยายามขายหลักประกันที่อ้างอิง แต่เพียงแค่ทำเครื่องหมายการขาดทุนในงบดุลของระบบโดยอนุญาตให้สร้างหนี้ของระบบ

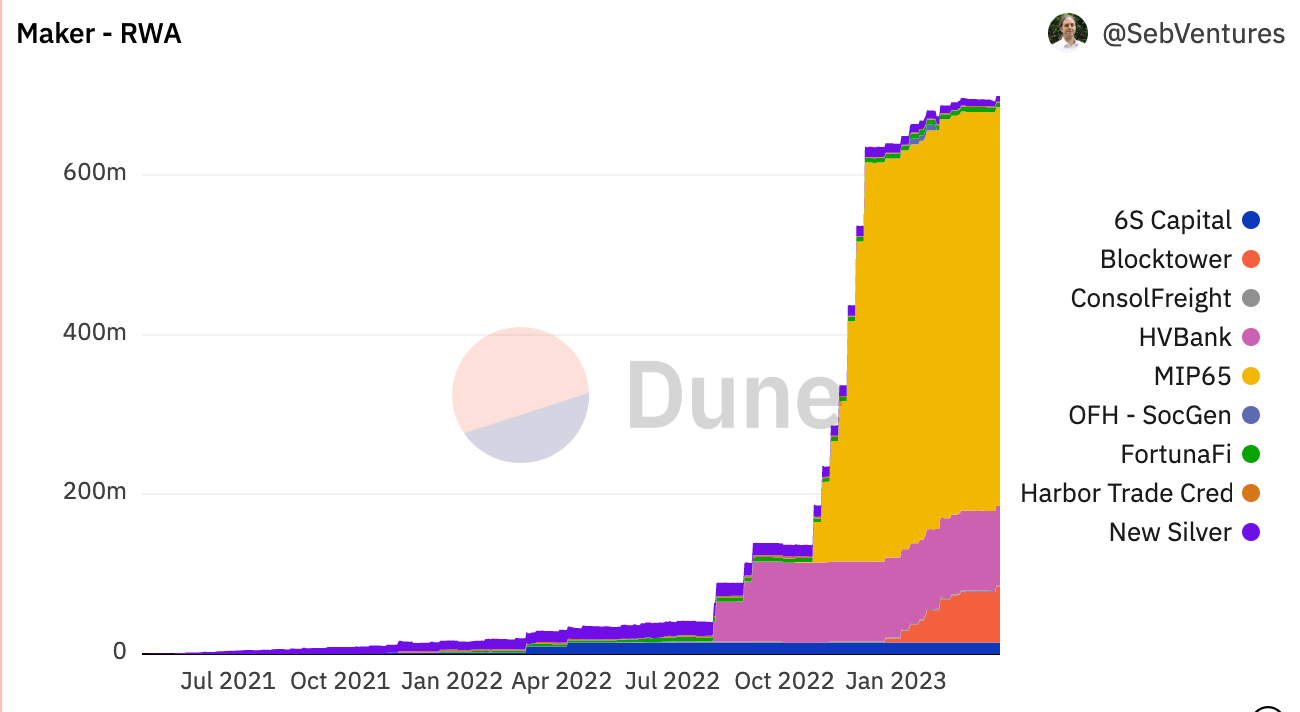

MakerDAO มีความก้าวหน้าอย่างมากในการนำ RWA มาใช้ ปัจจุบัน MakerDAO มี DAI เหรียญ Stablecoin แบบกระจายอำนาจที่ได้รับการสนับสนุนจาก RWA มากกว่า 680 ล้านดอลลาร์

ในแง่ของ RWA นั้น MakerDAO ได้แยกชิ้นส่วนและวิเคราะห์ RWA มูลค่า 680 ล้านดอลลาร์ มีสามกรณีเฉพาะ:

1. หลักประกัน RWA ของ MakerDAO ส่วนใหญ่ (ประมาณ 500 ล้านดอลลาร์) อยู่ในรูปแบบของพันธบัตรรัฐบาลสหรัฐฯ ที่จัดการโดย Monetalis (MIP 65) สินทรัพย์เหล่านี้จัดเตรียมโปรโตคอล MakerDAO พร้อมแหล่งที่มาของผลตอบแทนจากหลักประกัน USDC ที่ไม่ได้ใช้งาน

2. MakerDAO ยังเปิดตัวห้องนิรภัยที่ได้รับการสนับสนุนจากเงินกู้มูลค่า 100 ล้านดอลลาร์จากธนาคารพาณิชย์ในฟิลาเดลเฟียชื่อ Huntingdon Walley Bank (HVB) HVB ใช้ MakerDAO เพื่อสนับสนุนการเติบโตของธุรกิจที่มีอยู่และการลงทุนเกี่ยวกับอสังหาริมทรัพย์และธุรกิจประเภทอื่นๆ ที่เกี่ยวข้อง และกลายเป็นตัวอย่างแรกของสินเชื่อธุรกิจระหว่างสถาบันการเงินที่อยู่ภายใต้การกำกับดูแลของสหรัฐฯ และสกุลเงินดิจิทัลแบบกระจายศูนย์

3. ในห้องนิรภัยที่แยกต่างหาก Societe Generale ยืมเงิน 7 ล้านดอลลาร์จาก MakerDAO และสถานะของมันได้รับการสนับสนุนโดยพันธบัตรที่ได้รับการจัดอันดับ AAA มูลค่า 40 ล้านยูโรในรูปของโทเค็น OFH

ชื่อเรื่องรอง

Centrifuge: นำ RWA เข้าสู่ระบบนิเวศของ Crypto ในรูปแบบของ NFT โดยมีมูลค่า TVL เกิน 170 ล้านดอลลาร์

Centrifuge นำสินทรัพย์ในโลกแห่งความเป็นจริงมาสู่ระบบนิเวศของ Crypto ในรูปแบบของ NFT dApp ของโปรโตคอล Centrifuge เรียกว่า Tinlake และตรรกะของผลิตภัณฑ์ของ Tinlake มีดังนี้:

1. ผู้ส่งเสริมสินทรัพย์ใช้ Tinlake เพื่อเชื่อมโยงสินทรัพย์ในโลกแห่งความเป็นจริง สินทรัพย์จะถูกแปลงเป็น NFT ซึ่งรวมถึงเอกสารทางกฎหมายที่เกี่ยวข้อง

2. ผู้ส่งเสริมสินทรัพย์สามารถใช้ NFT สินทรัพย์ในโลกแห่งความจริงที่เป็นโทเค็นเป็นหลักประกันพื้นฐานเพื่อสร้างกลุ่มสินทรัพย์

3. เมื่อสร้างพูล โทเค็นสองรายการจะถูกสร้างขึ้น——โทเค็น DROP และโทเค็น TIN;

4 นักลงทุนสามารถตัดสินใจเลือกแหล่งเงินทุนและซื้อ DROP หรือ TIN Token ตามความเสี่ยงส่วนบุคคล

5. ผู้ถือโทเค็น DROP มีการรับประกันรายได้ซึ่งกำหนดโดยฟังก์ชันต้นทุน แต่ละกลุ่มมีดอกเบี้ยคงที่ ทบต้นทุกวินาที

6. ในทางกลับกัน ผู้ถือ TIN Token ไม่มีการรับประกันรายได้ พวกเขาได้รับอัตราผลตอบแทนผันแปรตามผลตอบแทนการลงทุนของกลุ่มซึ่งอาจสูงกว่าผลตอบแทนจากการถือ DROP Token

7. ผู้ถือ TIN Token มีความเสี่ยงสูง เพราะหากผู้ยืมผิดนัด พวกเขาจะแบกรับการสูญเสียครั้งแรก

ชื่อระดับแรก

โอกาสและความเสี่ยงของ RWA

สมมติฐานความน่าเชื่อถือของ RWA: เนื่องจาก RWA ของโทเค็นไนซ์เป็นแบบออฟไลน์ จึงไม่สามารถบังคับใช้การชำระบัญชีผ่านสัญญาอัจฉริยะได้ และยังอาศัยการรับรองจากสถาบันการเงินแบบดั้งเดิม คุณลักษณะความน่าเชื่อถือของ RWA เหล่านี้จึงอาจไม่สามารถไปถึงระดับเดียวกันได้ เป็น Crypto Native Asset เนื่องจากการมีอยู่ของสมมติฐานความน่าเชื่อถือของ RWA จึงเป็นเรื่องยากสำหรับโปรโตคอล DeFi ที่ไม่ได้รับอนุญาตอย่างสมบูรณ์เพื่อรองรับ RWA ดังนั้นโดยทั่วไปแล้วโครงการโทเค็น RWA ในปัจจุบันยังคงมีบทบาทและอิทธิพลของเอนทิตีส่วนกลางในการประมวลผลของ สินทรัพย์ RWA

โอกาสที่เป็นไปได้สำหรับ RWA: ในอดีต STO (Security Token Offers) ถูกมองว่าเป็นการนำ RWA ไปใช้งานอย่างจำกัด เนื่องจาก STO จำนวนมากมักเป็นหลักทรัพย์เฉพาะที่มีเฉพาะบนแพลตฟอร์มที่ได้รับอนุญาตเท่านั้น การนำไปใช้จึงยังไม่ถึงระดับเดียวกับ RWA บนบล็อกเชนสาธารณะ STO ปัจจุบันเป็นหนึ่งในแผนการโทเค็นสินทรัพย์ไม่กี่แห่งที่ได้รับอนุมัติจากกฎระเบียบในอุตสาหกรรมบล็อกเชน เส้นทางการพัฒนาของ STO ในการยอมรับกฎระเบียบอาจถูกสำรวจโดย RWA