RWA 내러티브 부활: 엄청난 규모의 ToB 사업, 누가 주목받고 있는가?

원작자: 잭

Dune Analytics 의 데이터에 따르면 RWA는 지난 3개월 동안 증가를 경험한 밈 외에 유일한 암호화폐 이야기가 되었습니다. 시장 전체가 정체된 상황에서 이번 성과가 눈길을 끌었습니다. 실제로 지난해 6월부터 블랙록이 BUIDL 온체인 펀드를 출시한 이후 RWA에 대한 목소리가 높아지고 있다.

암호화 분야에서 RWA는 이미 "잘못된 이야기"입니다. RWA는 새로운 개념이지만 실제 산업을 분산된 방식으로 연결하고 영향을 미치는 것은 항상 암호화폐 산업 기업가의 "직관적인 방향"인 것 같습니다. 인터넷과 마찬가지로 블록체인은 확실히 전통적인 비즈니스에 혁명을 일으킬 것입니다. 그러나 초창기 Paxos Gold의 온체인 골드부터 ICO 기간 동안 Power Ledger의 온체인 에너지 원장, 온체인 크레딧 메이플까지 모든 것을 체인에 가져오는 것은 모두가 상상하는 것처럼 간단하지 않습니다. 이전 사이클에서 고급스러운 배경을 가진 Finance와 Goldfinch, RWA가 계속 실패하는 것 같습니다.

그러나 흥미로운 점은 암호화폐 산업의 기본 사용자들이 이 이야기의 활력을 과소평가해 온 것 같다는 것입니다. 시간 단서의 상세한 조합을 통해 우리는 RWA 내러티브의 기본에 대한 지속적인 변화를 명확하게 볼 수 있습니다. 이러한 내러티브 르네상스 뒤에는 RWA의 제품 포지셔닝과 사용자 요구 사항의 일치와 전통적인 금융 기관이 주도하는 엄청난 증가가 있습니다. .

바람 앞에서는 누구나 좋은 후각을 갖고 있지만 실제로 '제자리에 발을 딛는' 사람은 많지 않습니다. 지난 6개월 동안 RWA를 변화시키기 위해 수많은 팀이 모였지만 소수의 프로젝트만이 성공적으로 기회를 포착하고 초기 결과를 달성했습니다. 변신이든 진입이든 기회를 명확하게 보는 것이 팀이 티켓을 얻는 열쇠입니다. 그 중에서 Jiritsu라는 프로젝트가 우리의 관심을 끌었습니다.

RWA는 항상 실패합니다.

2022년 12월 6일, 스마트 계약 감사 플랫폼인 Sherlock은 Mirror의 블로그 게시물을 업데이트하여 Maple Finance 차용인의 채무 불이행으로 인해 약 400만 달러의 손실을 입을 것이라고 커뮤니티 팀에 알렸습니다. 이전에 Sherlock은 M 11 Credit이 관리하는 메이플 대출 풀에 약 500만 USDC를 저장해 두었습니다. 그러나 이제 풀 스테이커의 전체 자금 손실은 30%를 초과하게 됩니다. 같은 날 DeFi 보험 플랫폼인 Nexus Mutual도 직교 거래 불이행 이벤트에서 약 300만 달러의 손실을 입을 것으로 예상했습니다.

전날 암호화폐 헤지펀드이자 신용투자회사인 Orthogonal Trading은 Maple Finance에서 3,600만 달러의 대출을 불이행했는데, 이는 Maple Finance의 활성 대출 중 약 30%에 해당합니다. 불과 6개월 전, Maple은 Babel Finance로부터 거의 천만 달러에 달하는 대출 불이행을 겪었고, 당시 큰 타격을 입은 것은 Orthogonal Trading의 대출 풀 내 1천만 USDC 포지션이었습니다.

1년 동안 일련의 채무 불이행으로 인해 이전 RWA 대출 스타는 비참해졌습니다. LUNA와 3AC의 붕괴 이후 암호화폐 시장의 연쇄 반응은 급격히 강화되었으며, 주류 생태계와 기관의 청산으로 인해 시장의 전반적인 신용 규모가 급격히 줄어들었고 FTX 붕괴 이후에도 디레버리징 현상이 계속 발생했습니다. 시장의 활발한 대출 총 가치는 2023년 초 15억 8천만 달러에서 2억 7천만 달러로 80% 감소했습니다. 메이플은 지난 10월 대출 기준 강화가 발표된 이후에도 채무 불이행이 계속 발생하는 등 시장이 급락하면서 힘든 시간을 보냈습니다.

관련 읽기: " 섭씨에서 세 개의 화살표로: 암호화폐 억만장자의 도미노와 엄청난 유동성의 고갈 "

많은 사람들은 메이플이 잘못된 시기에 탄생했다고 생각하면서 메이플의 실패를 시장 탓으로 돌립니다. 그러나 시장이 회복되더라도 많은 RWA 대출 계약에서 채무 불이행이 자주 발생합니다. 올해 4월, 스타트업 신용 회사인 Lend East는 이전에 RWA 대출 계약인 Goldfinch를 통해 얻은 약 1,000만 달러의 대출 중 약 400만 달러만 상환할 수 있으며 나머지 600만 달러는 불이행 상태라고 밝혔습니다. Goldfinch는 운영 시작부터 세 가지 주요 불이행을 겪었습니다. 황금 열쇠를 가지고 탄생한 이 프로젝트 역시 RWA에 마법을 불어넣는 데 실패했습니다.

a16z는 2021년 6월부터 2022년 1월까지 두 차례에 걸쳐 골드핀치에 3000만 달러 가까이 투자했지만, 다음 달 차입자의 '투자가 기대에 미치지 못했다'는 이유로 골드핀치는 2000만 달러에 달하는 부실채권을 입게 됐다. 지난해 10월 Goldfinch 거버넌스 플랫폼은 플랫폼의 대출 풀에 부실 부채가 있으며 700만 달러가 손실 위험에 처해 있다는 또 다른 보고서를 발표했습니다.

기존 DeFi의 초과 담보 대출과 달리 프라이빗 신용 프로토콜(예: RWA 대출 프로토콜)은 실제 기업이 신용 기록을 기반으로 무담보 대출을 얻을 수 있도록 설계되었으며, 온체인 자금은 오프체인 수익을 얻을 수 있도록 설계되었습니다. 규약. 이러한 프로토콜 제3자 기관은 차용자를 평가하고 자금 풀을 구축하여 잠재적인 차용자에게 유동성으로 빌려줍니다. "체인 위의 금" 및 "체인 위의 부동산"과 같은 개념과 비교할 때 온 체인 신용은 이미 산업 체인에서 상대적으로 성숙한 RWA 모델이지만 그럼에도 불구하고 이러한 계약은 여전히 플라이휠을 형성하기 어렵습니다.

직접적인 이유 중 하나는 사용자를 안내할 때 임계값이 매우 높기 때문입니다. 대부분의 경우 사용자는 프로토콜의 대출 풀에 참여하기 전에 KYC 절차를 거쳐야 합니다. 이는 대부분의 DeFi 사용자가 "무허가" 및 "코드가 법이다"를 추구하는 이미지에서 벗어나 어느 정도 프로토콜을 To로 만듭니다. B제품. 실제로 이것은 대부분의 RWA 프로젝트가 직면한 주요 문제, 즉 제품 포지셔닝과 사용자 초상화의 잘못된 정렬이기도 합니다. 매우 높은 ROI로 가득한 업계에서 대부분의 "Degens"는 이러한 오프체인 자산이 가져올 수 있는 소득 기회에 관심이 없는 것 같습니다. 금, 부동산, 예술품이든 성장률은 어렵습니다. 인기 있는 토큰과 일치합니다.

한편, 오프체인 수익원의 안정성과 보안 또한 RWA 대출 프로토콜이 직면한 주요 문제입니다. 2021년부터 2022년까지 Maple Finance의 활성 신용 거의 모두가 암호화폐 업계의 기본 기관에 손실되었으며 대부분은 약세장에서 천둥번개를 경험했습니다. 메이플은 2021년 말 FTX 뒤의 무역회사인 알라메다 리서치(Alameda Research)에 2,500만 달러를 제공했다. 앨러미다는 12개월 안에 차입 금액을 10억 달러로 늘리겠다고 약속했다. 온체인 신용 모델이 작동한다는 것을 증명하기 위해 메이플은 대출 대상을 선택할 때 수익률을 최우선으로 생각합니다. 최종 결과는 RWA가 가져오는 소위 오프체인 소득이 실제로 암호화폐의 미친 레버리지에서 비롯된다는 것입니다. 기구.

Goldfinch가 직면한 어려움은 훨씬 더 실망스러운 사실을 반영합니다. 즉, 기존 채널을 통해 자금을 조달할 수 있는 회사와 단체는 종종 온체인 자금 조달을 선택하지 않습니다. Goldfinch는 실제로 암호화폐 산업 외부의 대출 시나리오를 진지하게 찾고 있으며, 주로 개발도상국 및 지역의 신생 산업과 소규모 및 소액 대출에 중점을 두고 있습니다. 전자는 종종 상위 VC가 남겨둔 "낮은 말"입니다. 매우 높은 실패율을 가지고 있습니다. 한편으로는 더 높은 위험을 감수해야 하는 반면, 반품률은 통화 투기의 기대만큼 좋지 않습니다. 제품과 사용자의 이중 디버프는 항상 RWA의 발전을 어렵게 만들었습니다.

이번에는 기본이 바뀌었습니다.

흥미롭게도 RWA 내러티브는 지난 6월부터 다시 상승세를 타고 있었지만 이번에는 RWA의 기본이 중요한 변화를 겪었습니다.

체인의 거대 고래가 연간 5%에 관심을 가질 때

Sanjian Capital 위기 직전에 팀은 자신들이 관리하는 자산이 기대 수익을 창출할 수 있는 시나리오가 거의 없다는 사실을 발견했습니다. 연준이 금리 인상 절차를 시작하면서 유동성 위기로 인해 전 세계 다양한 시장, 특히 위험자산으로 분류되는 암호화폐 시장이 잠식되었습니다. 2021년 말부터 꾸준히 상승하고 있는 미국 국채 수익률에 맞춰 DeFi의 소득 수준도 점진적으로 감소하고 있으며, 중위소득은 2022년 초 6%에서 2023년 7월 2%로 하락해 대형주에 거의 불리한 수준입니다. 무위험 수익률이 5%에 도달했기 때문에 투자자들은 수익성이 있습니다.

온체인 수익이 충분히 낮을 때 실제 수익은 훨씬 더 좋습니다. 이는 RWA 프로토콜을 괴롭히는 주요 병목 현상이 변경되었음을 의미합니다. 즉, 암호화 업계가 오프체인 수익에 관심을 가지게 되었습니다. 업계의 지속적인 자금 유출에 대응하여 업계에서는 미국 부채의 무위험 수익을 체인에 가져오는 방법에 대해 생각하기 시작했으며 RWA는 다시 한번 사람들의 눈에 구세주가 되었습니다.

2023년 8월, 메이커다오(MakerDAO)의 대출 프로토콜인 스파크 프로토콜(Spark Protocol) 페이지에는 DAI 예금 금리(DSR)가 8%로 인상됐고, 오랫동안 휴면 상태였던 디파이(DeFi)가 다시 불붙은 것으로 나타났다. 일주일 만에 프로토콜의 DSR 수익은 거의 10억 달러 증가했으며 DAI의 순환 공급량은 8억 달러 증가하여 3개월 최고치를 기록했습니다.

깊은 하락세 속에서도 엄청난 수익을 내는 Maker의 비밀 성분은 RWA입니다. 총 TVL 기준으로 계산된 The Defiant 통계에 따르면 지난 해 MakerDAO 수수료 수입의 거의 80%가 RWA 자산에서 나왔습니다. 2023년 5월부터 MakerDAO는 RWA에 대한 위험 노출을 점진적으로 늘렸습니다. Coinbase Prime에 자금을 배치하는 것 외에도 Montalis Clydesdale과 BlockTower Credit이라는 두 기관을 통해 미국 재무부 채권을 대량으로 구매했습니다. 최대 2억 2천만 달러의 대출 자금이 RWA 대출 프로토콜 Centrifuge에 배치되었습니다. Dune Analytics의 데이터에 따르면 MakerDAO는 2023년 7월 현재 미국 재무부 채권 10억 달러 이상을 포함하여 거의 25억 달러에 달하는 RWA 투자 포트폴리오를 보유하고 있습니다.

갑작스러운 높은 수익으로 인해 RWA는 Maker 커뮤니티에서 가장 논란이 되는 주제가 되었습니다. 토네이도 캐시 사건 이후, 중앙화된 권력의 족쇄를 없애고자 하는 네이티브 암호화폐 사용자들의 욕구는 더욱 강해졌습니다. 한편으로는 DAI의 미국 부채에 대한 의존도가 높아져 DeFi의 규제에 저항하는 능력이 감소했습니다. 이는 또한 일단 연준이 역전하면 미국 부채에 의존하는 RWA 협정이 다시 실패할 것임을 의미합니다.

그러나 비전 수준의 우려는 암호화 산업의 수익 창출 동기를 방해할 수 없으며 RWA는 DeFi에 대한 사람들의 관심을 다시 불러일으켰습니다. 블루칩 스테이블코인의 초고수익률은 DeFi 생태계에서 연쇄 반응을 일으켰습니다. Aave 커뮤니티는 미국 부채에 대한 레버리지 노출을 간접적으로 얻기 위해 sDAI를 담보로 등록할 것을 신속하게 제안했습니다. DAI는 유동적 제품에서 DeFi 세계의 "수익률 레고"로 변모했습니다. RWA에 노출되기를 원하는 모든 프로토콜은 DAI를 기반으로 지속 가능한 수익을 창출할 수 있으며, MakerDAO 거버넌스 토큰 보유자도 대규모 자본 유입을 보기 시작했습니다. , MKR은 한 달 만에 35% 이상 증가하여 시장에서 가장 성과가 좋은 토큰 중 하나가 되었습니다.

RWA 분야에서 MakerDAO의 성공적인 탐구는 업계에서 또 다른 RWA 붐을 일으켰습니다. 또한 6월에 컴파운드의 창립자는 채권과 같은 자산을 체인으로 가져와 잠재 고객에게 실제 세계와 비슷한 수익을 제공하는 일을 담당하는 새로운 회사인 Superstate를 발표했습니다. 이 소식이 알려진 후 COMP 토큰 가격은 24시간 만에 23% 이상 상승했습니다. 그 이후로 Ondo Finance 및 Matrixdoc과 같은 프로토콜도 미국 부채 토큰화 분야에서 탐색을 시작했습니다.

'정규군'의 톱니바퀴가 돌아가고 있다

지난해 6월 세계 최대 자산운용그룹 블랙록이 자회사 아이셰어즈(iShares)를 통해 미국 SEC에 비트코인 현물 ETF에 대한 서류 신청서를 제출하면서 새로운 암호화폐 강세장이 시작됐다. IBIT는 올해 1월 출시 이후 지속적으로 새로운 BlackRock 펀드 기록을 경신해 왔습니다. 올해 4월 BlackRock의 1분기 재무 보고서에 따르면 IBIT는 총 순유입의 21%에 해당하는 약 139억 달러의 순유입을 유치한 것으로 나타났습니다. 이 수치는 6월에 26%에 달했으며 BlackRock CEO Larry Fink는 IBIT를 "역사상 가장 빠르게 성장하는 ETF"라고 부르기도 했습니다.

2023년 4월 홍콩 Web3.0 서밋 이후 기관 업체인 탐색의 기어가 바뀌기 시작했습니다. 같은 해 7월 홍콩 증권선물위원회(SFC) 금융기술그룹장 황렉신(Huang Lexin)은 인터뷰에서 SFC가 STO에 대한 기존 견해를 바꿀 것이며 시큐리티 토큰(Security Tokens)이 또는 RWA는 복잡한 상품으로 정의되지 않습니다. RWA는 기본 보증 자산 유형에 따라 감독되며 개인 투자자에게 공개될 수 있는 기회가 있습니다.

암호화폐 산업의 제도적 야망은 ETF 그 이상입니다. Blackrock CEO Larry Fink는 2022년 말 "차세대 시장, 차세대 증권은 증권의 토큰화가 될 것"이라고 말했습니다. JPMorgan Chase의 Onyx 블록체인 책임자인 Tyrone Loban은 "라는 생각을 가지고 있습니다." 수조 달러의 자산을 DeFi를 도입하여 기관 자산만큼 크게 만들어 이러한 새로운 메커니즘을 사용하여 거래, 대출 및 대출을 할 수 있습니다."

업계 내부 원동력 외에도 RWA 내러티브가 부활하는 주요 이유는 정부, 대형 금융기관 등 외부 세력의 탐구적 관심이다. 전통적인 기관의 적극적인 참여는 현실 세계의 관심을 쫓는 RWA 프로토콜의 상황이 바뀌었다는 것을 의미합니다. "자신의 금융 상품을 체인에 올리는 것"은 암호화 업계에 대한 외부 기관의 요구가 되었습니다.

올해 3월 BlackRock은 퍼블릭 블록체인에서 발행된 최초의 토큰화된 펀드인 BUIDL을 출시하여 공인 투자자에게 미국 달러 수익을 얻을 수 있는 기회를 제공했습니다. BlackRock은 발표에서 토큰화가 디지털 자산 전략의 초점으로 남아 있다고 밝혔습니다. 이는 투자자의 온체인 제품에 대한 접근을 확대하고 즉각적인 제공을 목표로 자금의 토큰화를 통해 블록체인에서 소유권 발행 및 거래를 실현할 것입니다. 투명한 결제와 플랫폼 간 전송이 가능합니다.

비트코인 현물 ETF 애플리케이션과 마찬가지로 BUIDL의 출현은 다시 한번 RWA의 개념을 촉발시켰습니다. 전통적인 금융 거대 기업들은 체인의 물을 테스트하기 시작했습니다. 많은 분석가들은 이를 이더리움과 같은 공공 스마트 계약 체인에 "합법성 부여"라고 부르기도 했습니다. 출시된 지 10일도 안 되어 BUIDL 펀드의 규모는 2억 7,400만 달러로 증가했으며, 이는 토큰화된 RWA(국채, 채권 및 현금 등가물 포함)의 시장 가치도 크게 증가했습니다. 4월 초 이후 약 35% 증가해 현재 15억 달러를 넘어섰다.

BUIDL의 주도적 역할은 분명합니다. 전체 체인의 미국 채권 시장은 BUIDL 출시 이후 뚜렷한 상승 추세를 보였습니다. 이전에 프랭클린 템플턴 체인의 상대적으로 조용한 미국 정부 통화 펀드 FOBXX는 거의 27% 빠르게 증가했습니다. 암호화폐 업계에서는 미국 부채 RWA 프로토콜을 변형한 Ondo Finance도 'BlackRock 컨셉'에 힘입어 TVL을 5억 달러로 빠르게 두 배로 늘렸습니다.

거대한 기계의 톱니바퀴가 돌아가기 시작했습니다. 홍콩의 Web3 뉴딜과 BlackRock이 토큰화를 주도한 이후 기관들이 "체인에 참여하려고"하는 과정이 점점 더 분명해질 것이라는 데는 거의 의심의 여지가 없습니다. 블록체인 인프라에 대한 기술 수요도 증가하고 더욱 풍부해질 것입니다. 더 나은 비즈니스 모델을 찾기 위해 고군분투하는 암호화폐 기반 프로젝트의 경우 이는 드물고 큰 To B 기회입니다.

Tianliu To B 사업에서 누가 주목받고 있나요?

이러한 추세가 나타난 후 올해 RWA 분야의 자금 조달 금액이 급증했습니다. 많은 팀이 이 기회를 잡으려고 하지만 대부분의 사람들의 동기는 여전히 이전 밈 통화 프로젝트인 TokenFi에서도 언급되었습니다. RWA 필드로 들어갑니다. 그러나 추세에 있어서 모든 사람이 시장의 기회를 정확하게 파악할 수 있는 것은 아닙니다.

RWA 퍼블릭 체인

토큰화된 미국 부채 중 TVL이 두 번째로 높은 Polygon을 제외하면 Avalanche는 RWA를 완전히 수용한 최초의 L1 퍼블릭 체인으로 간주될 수 있습니다. 지난 사이클의 새로운 퍼블릭 체인의 3대 거인 중 하나인 Avalanche는 약세장에 진입한 후 솔라나와 반대되는 개발 경로를 선택했습니다. Avalanche는 2022년 말부터 엔터프라이즈급 애플리케이션 방향으로 고주파 탐색을 시작했으며, 특수한 서브넷 구조 덕분에 팀은 이 분야에서 빠른 발전을 이룰 수 있었습니다. Avalanche 서브넷 아키텍처는 기관이 특정 사용 사례에 최적화된 맞춤형 블록체인을 배포하고 다양한 Avalanche 네트워크와 원활하게 상호 운용할 수 있도록 지원하여 무제한 확장성을 가능하게 합니다. 2022년 말부터 2023년 초까지 한국, 일본, 인도의 거대 엔터테인먼트 기업들이 Avalanche에 자체 서브넷을 구축했습니다.

기관에 대한 민감성으로 인해 Avalanche는 홍콩의 자산 토큰화 추세를 가장 먼저 관찰하게 되었습니다. 2023년 4월 홍콩 Web3.0 서밋에서 Avalanche는 특정 회사와 전체 업계의 금융 서비스 요구 사항을 충족하도록 설계된 Evergreen 서브넷을 출시했습니다. Evergreen은 금융 서비스를 위해 특별히 설계된 기관용 블록체인 배포 서비스 및 도구 세트입니다. 기관은 Evergreen 서브넷을 기반으로 하는 프라이빗 체인과 Avalanche 기본 통신 프로토콜(AWM)을 통해 라이센스가 있는 상대방과 블록체인 결제 전략을 배포하여 다른 사람과의 상호 운용성을 유지합니다. 서브넷.

Evergreen의 솔루션은 퍼블릭 블록체인과 프라이빗 블록체인을 결합하려는 기관의 요구를 직접적으로 충족시켰으며, 온라인에 접속한 후 즉시 WisdomTree 및 Cumberland와 같은 기관의 관심을 끌었으며 Evergreen 테스트 네트워크 출시 후 네트워크 개발 및 테스트에 참여했습니다. 스프루스. 같은 해 11월 Avalanche는 J.P. Morgan의 디지털 자산 플랫폼 Onyx와도 협력하여 전체 체인 상호 운용성 프로토콜 LayerZero를 사용하여 Onyx와 Evergreen을 연결하여 WisdomTree Prime이 제공하는 토큰화된 자산 구독 및 상환 기능을 홍보했습니다. 싱가포르에도 포함되어 있습니다. 싱가포르 통화청(MAS)이 금융 업계와 협력하여 시작한 "Guardian Scheme"에 포함되어 있습니다.

이후 Avalanche는 기관과의 다양한 RWA 협력을 연속적으로 발표했습니다. 11월에는 금융 서비스 회사인 Republic이 토큰화된 투자 펀드인 Republic Note를 출시하는 데 도움을 주었습니다. 2024년 2월에는 Citibank와 WisdomTree 및 기타 기관이 Spruce에서 사모펀드를 출시하는 데 도움을 주었습니다. 테스트 네트워크. 토큰화 개념을 실험하면서 3월 ANZ 및 Chainlink와 협력하여 CCIP를 사용하여 Avalanche와 Ethereum 블록체인의 토큰화된 자산 정산을 연결했으며 4월에는 결제 거대 기업 Stripe을 통합하는 데 도움을 주었습니다.

생태계 내의 재단들도 RWA의 방향으로 열심히 노력하고 있으며 Avalanche Vista 계획을 시작하고 채권, 부동산 등을 포함하여 생태계 내에서 발행된 토큰화된 자산을 구매하기 위해 미화 5천만 달러를 투자하고 있습니다. 또한, 생태펀드인 블리자드펀드도 발코니, Re 등 RWA 프로젝트에 적극적으로 투자하고 생태계로 유치하고 있다. Ava Labs의 CEO인 John Wu에 따르면 Avalanche의 사명은 "세계의 자산을 체인에 표시하는 것"입니다. 기존 금융 트랙과 달리 블록체인은 즉시 결제를 완료할 수 있습니다. 이제 기관에서는 현실 세계에 존재할 수 없는 이러한 종류의 즉시 결제 솔루션을 목격했습니다. RWA의 등장으로 강력한 감독 대상 개체를 온체인 공간으로 가져올 수 있습니다. 더 많은 가능성, 그리고 Avalanche는 그들의 와인딩을 위한 최선의 선택이 되도록 노력할 것입니다.

"블랙록 컨셉"

RWA에는 광범위한 자산이 포함되어 있지만, MakerDAO 및 BlackRock의 진입 이후 토큰화된 미국 채권은 의심할 여지 없이 가장 인기 있는 RWA 제품이 되었으며, 2023년부터 2023년까지 약 1년 동안 시장 가치가 거의 10배 증가했습니다. 약 1억 달러 연초에는 2024년 초까지 거의 10억 달러로 확대되었습니다.

금, 부동산 등 토큰화된 자산과 달리 토큰화된 미국 채권은 미국 재무부의 직접적인 지원을 받지 않지만 종종 머니마켓 펀드의 형태로 시장에 출시됩니다. 따라서 미국 채권 RWA 발행자는 머니마켓 펀드를 생성 및 관리하고 토큰화된 재무부로서 보유자에게 펀드 단위를 발행하는 일을 담당하는 허가받은 펀드 매니저이기도 합니다.

그러나 머니마켓 펀드는 규제된 자본시장 상품이며, 투자자의 투자 역시 관련 법규에 의해 제한됩니다. 즉, 투자자는 구매 전 KYC 인증 절차를 거쳐야 합니다. 또한, 펀드의 자산은 관리인에게 인계하여 보관하여야 하므로 자산의 매매 외에 펀드운용사는 관리인과 직접 협력하여 신규이용자 안내, 차액결제, 화해 등의 업무를 수행하여야 합니다. 운영 작업 및 관리인은 업데이트된 보유자 목록과 잔액 장부를 작성하게 됩니다.

올해 3월 BlackRock이 발행한 BUIDL 펀드는 바로 이러한 종류의 토큰화된 머니 마켓 펀드입니다. 모든 자산을 현금, 미국 부채, 환매 계약 및 기타 미국 달러 현금 등가물에 투자합니다. 배당금은 매일 발생합니다. 투자자의 지갑에 새로운 토큰으로 추가되어 투자자가 블록체인에 토큰을 보유하면서 수익을 얻을 수 있습니다. BlackRock의 빛나는 빛 아래, BUIDL 펀드의 발행자이자 운용사인 Securitize는 빠르게 사람들의 시야에 들어와 RWA 분야의 '뜨거운 감자'가 되었습니다.

이번에 블랙록과 협력하게 된 시큐리타이즈는 오랫동안 RWA 분야에 집중해 다수의 대형 자산증권사에 서비스를 제공해 왔다. Securitize는 2019년 SEC 명의개서 대리인 등록을 획득한 후 Blockchain Capital과 Morgan Stanley가 주도하는 2021년에 4,800만 달러의 자금 조달을 받았습니다. 2022년 9월, 팀은 미국 최대 투자 관리 회사 중 하나인 KKR이 Avalanche에서 사모 펀드 중 일부를 토큰화하도록 도왔습니다. 이듬해에도 여전히 눈사태가 발생하고 있는 Securitize는 스페인 부동산 투자 신탁 Mancipi Partners를 위해 지분 토큰을 발행하여 EU의 새로운 디지털 자산 파일럿 시스템에 따라 토큰화된 증권을 발행하고 거래하는 최초의 회사가 되었습니다.

Securitize는 올해 BlackRock을 수용한 이후 5월에 BlackRock이 주도하는 전략적 자금 조달로 다시 한번 4,700만 달러를 받았습니다. 자금 조달 자금은 금융 서비스 생태계에서 파트너십을 더욱 가속화하는 데 사용될 것이며 투자의 일환으로 Joseph Chalom은 BlackRock의 글로벌 전략적 생태계 파트너십 책임자가 Securitize의 이사회에 임명되었습니다. BlackRock이 출시한 RWA의 새로운 물결에서 Securitize는 의심할 여지 없이 가장 큰 승자입니다.

바람 냄새를 맡은 뒤 도약 기회를 정확히 파악한 일종의 암호화폐 RWA 프로토콜도 있는데, 온도파이낸스가 대표적이다.

2021년 8월, 온도 파이낸스는 판테라 캐피털(Pantera Capital), DCG 등의 참여로 400만 달러의 자금 조달을 완료했다고 발표했으며, 체인 투자자들에게 지속 가능한 수익을 제공할 준비를 하고 있습니다. 온도는 2023년 1월 OUSG(미국 정부 채권 펀드), OSTB(단기 투자 등급 채권 펀드), OHYG(고수익 회사채 펀드) 등 3개의 토큰화된 펀드를 공식 출시했으며, 이에 대해 온도는 연간 0.15%의 관리 수수료를 부과합니다. 수수료. 물론 위에서 언급한 상황과 유사하게 온도의 토큰화된 자금은 항상 PMF로 인해 어려움을 겪어왔습니다.

그러나 업계에서 RWA 붐이 다시 시작되자 온도는 즉각적으로 대응했습니다. 올해 1월, Ondo Finance는 BlackRock, Morgan Stanley 및 기타 금융 기관을 포함하여 RWA 비즈니스 유동성, 보관 및 자산 관리 회사 분야의 협력 제공자를 포함한 소셜 플랫폼에 "생태계 디렉토리"를 발표했습니다. 관계자들은 이 디렉토리가 계약이 "이러한 파트너들에게 노력을 집중"하는 데 도움을 주기 위해 설계되었다고 말했습니다. 예상치 못한 반전이 있었습니다: 우리는 BlackRock과 "긴밀히 협력"할 것입니다.

이어 BUIDL 펀드가 출시된 달에 온도는 미국 채권상품 OUSG에 대한 대규모 조정을 즉각 발표했으며, 이번 조정에서 가장 눈길을 끄는 점은 매입 및 환매 메커니즘 개선과 함께 대부분의 자금을 이전했다는 점이다. OUSG의 자산(약 9,500만 달러)을 BUIDL 펀드에 재할당합니다. 팀은 이러한 행동이 토큰 기반 자산을 "이상적이지 않은 거래 자금"에서 블록체인 기반 토큰화된 자금으로 이전하는 데 도움이 될 수 있다고 주장했습니다. Ondo는 즉시 RWA의 주요 과대광고 대상이 되었고 토큰 가격이 상승했습니다. 일주일 만에 110% 이상 증가했습니다.

규모 효과가 최종 승자입니다

"To RWA"의 퍼블릭 체인이든 Securitize와 같은 온체인 자산의 발행자 및 관리자이든 이들의 개발 및 출시는 대부분 BlackRock과 같은 금융 기관의 이해관계에 따라 결정됩니다. 즉, 현재 RWA 이야기의 기회는 전적으로 전통적인 금융 기관의 맞춤형 요구에서 비롯됩니다. 업계 입장에서는 거대 금융기업의 행보에 의존하는 것이 성장을 위한 최적의 해법이 아니다. 내부 인프라와 유동성의 파편화 문제를 해결하고 규모의 경제를 달성하는 것이 자립과 자립의 핵심이다.

유동성 단편화

실제 자산을 토큰화하는 것의 가장 큰 이점은 이러한 자산에 대해 더 빠르고 효율적인 거래 및 결제 프로세스를 제공할 수 있다는 것입니다. 이는 의심할 여지 없이 모든 기관이 RWA에 관심을 갖는 주된 이유입니다. 이 아이디어에는 논리적인 문제가 없지만 실제로 추진할 때 기술적인 수준에서 많은 어려움에 직면하게 됩니다. 자산이 체인에 배치된 후 유동성이 단편화되는 것도 그 중 하나입니다.

RWA의 온체인 및 거래는 복잡성으로 가득 차 있지만 분산형 시장은 이 문제를 더욱 악화시킵니다. Digital Asset Research는 작년 7월 보고서 에서 현재 RWA 기관 중 60% 이상이 자체 토큰화된 자산 시장을 통해 거래하고 있다고 강조했습니다. 소수의 고정 고객만 유치하세요.

더블록의 통계에 따르면 RWA 트랙의 총 자금조달 규모도 올해 하락세를 반전해 3억 달러로 반등했다. 현재 RWA의 추세 회복으로 인해 많은 기업가들이 새로운 "서사적 기회"를 볼 수 있게 되었으며, 시장에 나와 있는 RWA 컨셉 프로젝트의 수도 육안으로 볼 수 있는 속도로 증가하고 있습니다. 그러나 자금을 지원받는 대부분의 프로젝트는 천연자원, 특정 상품, 예술품 등 매우 작은 수직적 영역에 초점을 맞추는 경향이 있으며, 부동산 분야의 RWA 프로젝트는 이러한 점에서 특히 분명합니다.

이 수직 카테고리는 어느 정도까지 세분화될 수 있나요? 예를 들어 발코니(Balcony) 및 Mnzl과 같은 플랫폼은 지역 부동산 자원에 대한 토큰화 프로세스를 제공하며, 온체인 도구를 통해 거래하는 구매자와 판매자는 기본적으로 지역 기관이나 정부 부서인 경우가 많습니다. -폐쇄된 자산 시장.

RWA 프로젝트의 분류 및 지역화는 실제로 이해할 수 있습니다. 실제로 많은 실제 자산은 특정 작업을 수행하고 올바른 약을 처방하기 위해 전담 인력이 필요한 강력한 지역적 특성을 가지고 있습니다. 그러나 다양한 장소의 다양한 규제 제한으로 인해 각 RWA 프로젝트는 거의 처음부터 자체 온체인 프로세스 및 거래 플랫폼을 구축하고 있습니다. 동시에 기본 퍼블릭 체인 및 스마트와 같은 기술 스택을 선택할 때 다양한 선택이 있습니다. RWA 간의 상호 운용성을 다르게 만드는 계약 개발 도구는 심각한 문제를 야기합니다.

많은 기업가들이 이러한 유동성 단편화를 목격했기 때문에 같은 기간 동안 Midas 및 Plume과 같은 RWA 자산 집합 플랫폼 또는 RWA 출시 플랫폼이 시장에 등장하기 시작했습니다. 그러나 더 깊이 생각해 보면 여전히 딜레마에 직면해 있다는 것을 알게 될 것입니다. 상황: 통합 시장을 구축하려면 먼저 토큰 및 계약 표준 측면에서 특정 호환성을 확보해야 하며, 이는 플랫폼이 RWA 자산을 대규모 및 여러 범주로 집계하는 것을 방해합니다. 그리고 서로 다른 RWA 프로토콜을 통합하는 데 앞장서면 프로토콜 간 기술 스택의 차이로 인해 "런칭 플랫폼"의 역할로 제한됩니다. 소규모 프로젝트에 어느 정도 유동성을 제공하지만 여전히 많은 양이 필요합니다. 체인의 자산을 위한 노력은 시장 단편화 문제에 직면해 있습니다.

이는 가장 유동성이 높고 토큰화된 미국 채권 시장에서도 마찬가지입니다. BlackRock, Franklin Templeton 및 기타 기관의 추진으로 단일 범주를 확장하는 문제가 해결되었지만 여전히 미래의 잠재적 투자자를 확보하기 위해서는 이러한 문제가 발생할 수 있습니다. 협력 프로젝트에는 더 많은 선택권이 있으며 이러한 자산은 Ethereum, Stellar 및 Avalanche와 같은 다양한 퍼블릭 체인에도 분산되어 있습니다.

이는 또한 RWA를 아주 일찍 배치하기 시작한 Axelar와 같이 추진력을 얻기가 느린 크로스체인 상호 운용성 프로토콜에 대한 설명 창을 제공합니다. 작년에 Centrifuge Everywhere와 Ondo Bridge는 RWA 토큰화된 제품의 프로토콜과 체인 간 상호 운용성 및 유동성을 최적화하기 위해 각각 Centrifuge 및 Ondo와 협력하여 출시되었습니다. 명백한 단편화 문제가 있는 현재 시장 환경에서 크로스체인 상호 운용성은 보상 솔루션이 아닐 수도 있습니다.

당신의 가장 약한 고리에 자립하라

실제로 규모의 한계를 돌파한 RWA의 병목 현상은 DeFi 분야에서 AMM과 같은 자동화된 프로세스나 기술이 부족하기 때문이라고 보는 것은 어렵지 않습니다. RWA 제품의 경우 토큰화는 시작에 불과합니다. 제품이 체인에 배치된 후 지속적인 자산 업데이트와 투명성을 보장하는 것은 효율성과 비용 테스트의 핵심입니다. 일반적으로 여기에는 다음과 같은 측면이 포함됩니다.

1. 재무 보고서: 자산 관리자는 정기적으로 자산에 대한 재무 및 성과 보고서를 게시해야 합니다. 예를 들어, 부동산 관리자는 투자자에게 보다 명확한 그림을 제공하기 위해 지불 날짜와 임대 소득 금액, 연체금 및 공실 세부 정보를 정기적으로 제공해야 합니다. 부동산의 현금 흐름 역학을 이해합니다.

2. 부채 관리: RWA 신용과 같은 상품은 대출의 담보, 상환, 이자율 조정 및 재융자 활동에 대한 세부 사항을 정기적으로 업데이트하여 투자자가 그 상태를 이해할 수 있도록 해야 합니다. 이것이 바로 이러한 상품이 투자자의 신뢰 기반을 유지하는 방법입니다.

3. 소유권 변경: 기초 자산이나 해당 자산을 소유한 법인의 기본 소유권에 변경이 있는 경우 적시에 공지해야 합니다.

4. 시장 감독: 기본 자산이 위치한 시장 감독 환경이 변경되면 관리자는 제품 규정 준수를 보장하기 위해 보고하고 그에 따라 조정해야 합니다.

물론 이 외에도 자산 보험 및 위험 관리 전략, 자산 평가 및 검사, 발행 법인 등 복잡한 세부 사항도 있습니다. 실제 자산에는 토큰화부터 정보 업데이트 및 유지 관리까지 모든 것이 필요합니다. 전체 투자 수명주기 동안 세부 사항에 많은 에너지와 관심을 기울입니다. 요컨대, "중복 인프라"의 현재 시장 환경에서 체인에 자산을 배치하는 것은 더 이상 RWA 개발에서 가장 어려운 부분이 아닙니다. 체인의 자산 가치가 하락하는 주된 이유입니다. 이 모든 것은 오프체인 엔터티에 대한 중앙 집중식 감사의 위험을 제쳐두는 전제 하에서만 논의될 수 있습니다.

RWA 자산의 규모와 증가율은 전적으로 오프체인 발행 및 관리 기관의 역량에 달려 있습니다. 이는 BlackRock이 시장에 진출한 후 미국 채권 RWA 상품이 급격히 성장한 중요한 이유이기도 합니다. 부동산, 상품과 같은 자산은 프로세스 자동화가 향상되지 않아 규모의 경제를 달성하는 데 어려움을 겪습니다. 물론, 온체인 자산 가치의 마모는 엄청난 비즈니스 기회를 의미하며, 현재로서는 잠재적 수입의 이 부분이 기본적으로 Securitize와 같은 자산 발행자 및 관리자의 손에 흘러갑니다.

ChainLink가 DeFi에서 하는 것처럼 RWA 분야에서 자체 자동화된 "자산 오라클" 시스템을 구축하는 것이 가능합니까? 우리는 Jiritsu 프로젝트에서 몇 가지 답을 찾았습니다.

Jiritsu는 오프체인 자산 확인을 위해 특별히 설계된 Avalanche L1입니다. 이는 오프체인 자산 등록 및 확인을 자동화하고 신뢰를 해제하는 동시에 RWA 토큰화의 경제적 효율성과 투명성을 향상시키는 동시에 온체인 마모와 비용을 줄이는 것을 목표로 합니다. ZK 증명과 MPC 다자간 계산을 통합함으로써 Jiritsu는 규제 준수 및 자산 무결성을 토큰화된 제품에 내장하는 동시에 자산 세부 정보에 대한 안전하고 비공개적인 자동 검증을 보장할 수 있습니다. 흥미롭게도 "Jiritsu"라는 이름은 자립을 의미하는 일본어 "じりつ"에서 유래되었습니다. 핵심 링크가 중앙화된 인력에 크게 의존하는 현재 RWA 분야에서 이는 암호화의 기본 속성을 강화하고 규모의 경제를 달성하기 위해 가장 필요한 것입니다.

Jiritsu ZK-MPC 오라클은 여러 소스의 데이터를 집계하고 관련 계산을 검증하며 다양한 데이터 검색 메커니즘을 사용하여 다양한 유형의 자산에 대한 통합 깊이를 향상시킵니다. 오라클 머신에는 "푸시(Push)"와 "풀(Pull)"이라는 두 가지 주요 메커니즘이 포함되어 있습니다. 전자는 데이터 제공자(예: 자산 관리자)가 오라클 머신에 직접 정보를 보낼 수 있도록 하는 반면, 후자는 오라클 머신이 오라클로부터 직접 정보를 수집할 수 있도록 합니다. API를 통해 공급망 소프트웨어, 은행 정보 등 정보 제공자의 시스템을 통합하고 데이터를 얻습니다.

합의 메커니즘 측면에서 Jiritsu는 PoWF(작업 흐름 증명) 개념을 도입하여 검증 가능한 계산을 위한 합의 메커니즘을 보장하기 위해 생성된 ZK 증명을 사용하여 컴퓨팅 엔진과 작업 흐름 관리자에 의해 구동되는 운영 체제를 실행합니다. 그리고 스마트 계약 실행, 합의 메커니즘을 MPC 프레임워크에 직접 통합합니다. ChainLink나 Pyth 등 기존 오라클과 비교하여 Jiritsu는 정보 집계 시 정보 전송을 위해 크로스 체인 브리지를 사용할 필요가 없으며, 간단한 데이터 피드백 외에 정보 분석 및 검증 기능도 추가합니다.

사용자 또는 자산 관리자가 토큰화하려는 자산과 세부 정보를 Jiritsu에 등록한 후 ZK-MPC 검증자는 정보를 분석하고 자산의 가치 및 규정 준수 상태를 확인합니다. 분석 프로세스에는 두 가지 유형의 검증기가 포함됩니다. 하나는 비즈니스 정책 및 규정 준수를 검토하는 데 사용되며 다른 하나는 재무 데이터를 처리하고 현물 가격 검색 및 시장 가격 평가와 같은 작업을 수행하는 데 사용됩니다. 정보를 분석하고 확인한 후 ZK-MPC는 ZK 인증서를 생성하여 체인에 저장합니다. 그런 다음 사용자는 이러한 인증서를 요청하고 이를 자신의 스마트 계약에 포함할 수 있습니다. 이러한 방식으로 전체 자산 토큰화 프로세스가 완료됩니다.

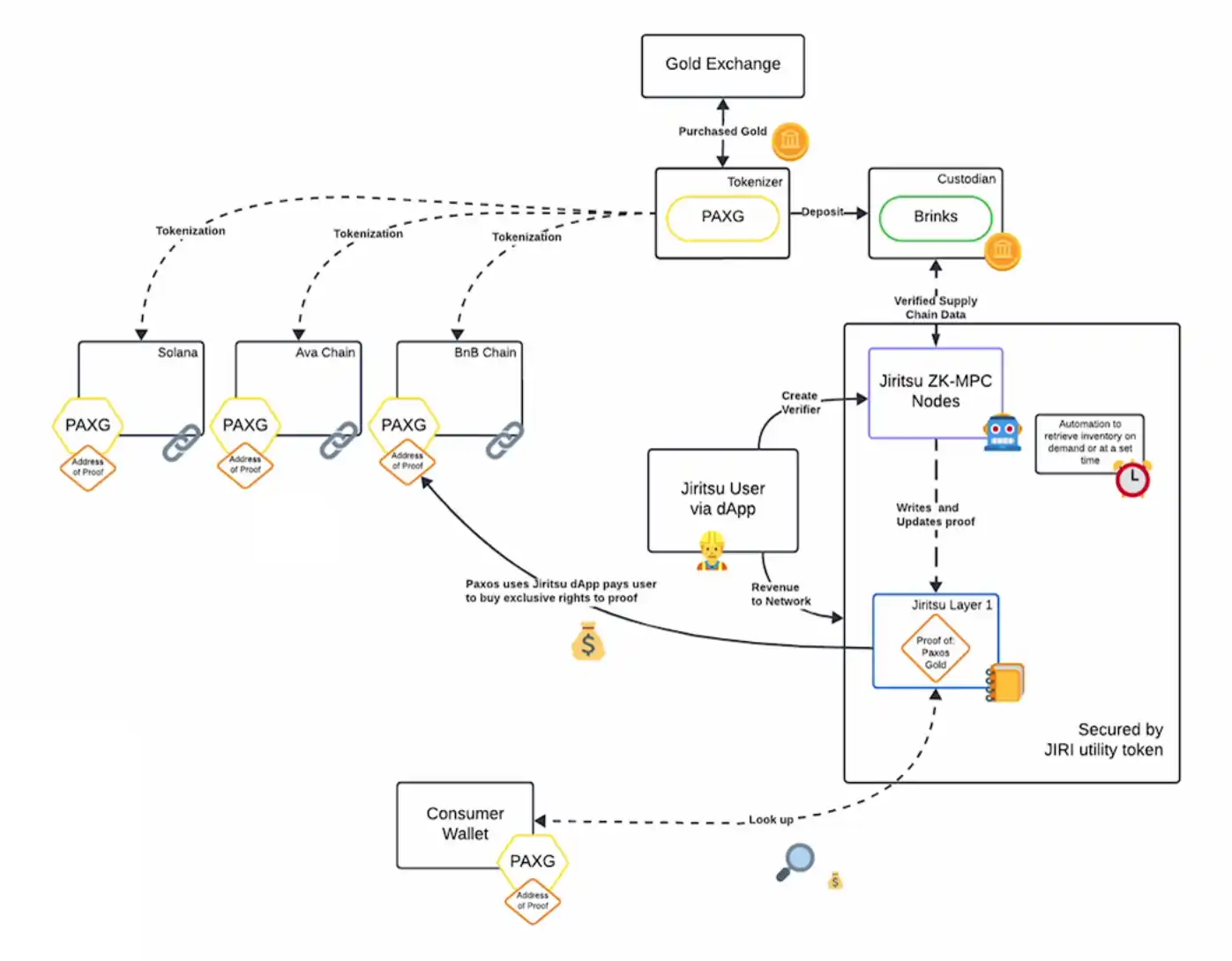

Jiritsu 관계자는 Paxos의 토큰화된 금 제품 PAXG를 예로 들어 제품 사용의 전체 프로세스를 보여주었습니다.

먼저, 팍소스는 믿을 수 있는 금 거래소를 통해 금을 구매하여 보관 서비스에 맡깁니다. 그런 다음 Jiritsu 사용자는 지원되는 공개 체인에서 Jiritsu dApp을 사용하여 Jiritsu 네트워크의 ZK-MPC 노드에 유효성 검사기를 생성할 수 있습니다. ZK-MPC 노드가 Paxos에 대한 금 보관 정보를 검색한 후 검증자는 관련 ZK 인증서를 생성합니다.

검증 과정에서 ZK-MPC 노드는 오프체인 검증 계산을 담당하며 생성된 ZK 인증서에는 다양한 수준의 액세스 및 기밀 유지 권한이 있습니다. 예를 들어 감사자는 모든 정보에 대한 전체 액세스 권한을 가질 수 있지만 자산 관리자는 해당 역할과 관련된 특정 정보만 참조하세요. 이 검증 프로세스는 미리 설정된 시간이나 요청 시 정보를 업데이트할 수 있으며, 이는 매 분기마다 수동으로 재고를 확인하는 Paxos의 현재 방법보다 훨씬 더 효율적이고 안정적입니다.

ZK 증명이 Jiritsu 네트워크에 업로드되면 Paxos는 관리용 금의 토큰화를 진행할 수 있습니다. 이 링크에서 Jiritsu는 "체인 추상화" 개념을 구현하여 Paxos와 같은 자산 발행자가 Solana, Avalanche 또는 BNB 체인과 같은 이상적인 대상 체인에 해당 토큰을 발행할 수 있도록 합니다.

토큰이 생성된 후 Paxos는 Jiritsu dApp을 통해 노드와 검증자에게 비용을 지불하며, 그 중 일부는 Jiritsu 네트워크에 배포됩니다. 투자자가 구매한 PAXG 토큰에는 기본 금 인증서가 포함되어 있으며 이 인증서를 사용하여 Jiritsu 네트워크의 금 보관 상태 정보에 액세스할 수 있으며 Paxos는 이 단계에서 수수료 비용을 투자자에게 전달할 수 있습니다.

Jiritsu 네트워크의 dApp은 특정 데이터 작성을 용이하게 하도록 특별히 설계되어 사용자가 모든 비즈니스 로직, 데이터 리더 및 스마트 계약 통합을 위한 유효성 검사기를 만들 수 있도록 합니다. 이러한 적응성은 Jiritsu가 광범위한 비즈니스 요구에 맞는 맞춤형 솔루션을 제공할 수 있도록 보장합니다. . 능력. 또한 ZK-MPC 클라우드 서비스의 Jiritsu Proof는 정보 확인을 위한 자산 범주를 크게 확장했으며 은행 정보, 기업 신용 등 전통적인 금융 확인 외에도 다양한 실제 상태 정보도 확인할 수 있습니다. 회사 공장의 장비, 재고, 거래 및 수익 정보 등과 같은 자산. Jiritsu는 최근 100,000개 이상의 SKU와 약 미화 2천만 달러에 달하는 Amazon 공급망 회사에 재고 인증서를 제공했습니다.

이를 기반으로 Jiritsu는 "검증된 총 자산" 및 "보안된 총 자산"이라는 두 가지 데이터 지표를 통해 체인의 실제 자산에 대한 영향력을 측정하고 이러한 데이터 지표를 사용하여 DeFi 프로토콜에 대한 보다 호환성 있고 상호 운용 가능한 기본 자산을 제공합니다. . 공식 Dune 대시보드 데이터 에 따르면 Jiritsu는 지금까지 180억 달러 이상의 자산을 검증했으며 언제든지 다양한 프로토콜에서 사용되기를 기다리는 자산이 6천만 달러가 넘습니다.

얼마 전 Jiritsu는 BlackRock의 RWA 생태계를 통합하여 비트코인 현물 ETF 및 BUIDL 펀드의 예비 자산 평가 및 검증, 규정 준수 및 KYC 플랫폼 정보에 대한 자동화된 온체인 인증을 제공하여 다른 프로토콜을 촉진했습니다. 이미 체인에 있는 이러한 자산을 보다 편리하고 빠르게 사용하십시오. . 반면, iBIT와 BUIDL은 암호화폐 시장과 RWA에 막대한 증분 자금을 제공하지만 자산 검증은 여전히 자체 보고에 의존하고 연간 감사만 제공하는 반면 Jiritsu는 이러한 제품에 더 많은 투명성과 비용을 제공하는 효율적인 솔루션입니다.

Jiritsu는 또한 RWA 분야에 깊이 관여하고 있는 Republic 플랫폼과 통합되어 자산 관리자가 유사한 솔루션을 직접 구현하고 사용하여 규정 준수 및 운영 효율성을 향상시키는 동시에 자산 관리자가 토큰화할 수 있는 다양한 제품을 제공할 수 있습니다. 컴플라이언스, 마케팅, 고객 서비스 등 리퍼블릭이 제공하는 검증된 인프라를 활용할 수 있습니다. 자동화된 무신뢰 검증 및 감사를 통해 Jiritsu는 과거에 Moody's, KPMG 및 기타 기관에서 수행한 작업을 체인으로 옮깁니다. 전통 시장의 이 부분의 수수료 수입은 10억 달러를 초과합니다. %, 이것은 매우 상상력이 풍부한 비즈니스 한도입니다.

좋은 돈이 나쁜 돈을 몰아낸다

DeFi, GameFi, NFT까지 암호화 업계의 과거 성공 사례는 새로운 사용자와 자금을 유치하기 위해 기본 온체인 자산과 대화형 형식의 혁신에 의존해 왔습니다. 그러나 RWA의 개념은 외부 세계의 가치를 가져오는 것입니다. 사슬. 따라서 많은 암호화폐 사용자는 실제 자산을 체인으로 가져오는 것이 첫째로 암호화폐 사용자의 "표적 수확"이고 두 번째로 암호화폐의 가치 성장 공간을 압박한다고 믿으며 RWA 이야기에 항상 저항해 왔습니다. 네이티브 자산. 또한, 극도로 높은 변동성에 익숙한 암호화폐 사용자는 실제 자산의 "낮은 수익률"에 관심이 없습니다. RWA는 과거 제품 포지셔닝과 사용자 요구 사항 간의 불일치로 인해 미온적이었습니다.

그러나 지난해 하반기부터 RWA 분야의 펀더멘털은 중요한 변화를 겪었다. 한편으로는 암호화폐 기반 프로토콜이 지속적이고 안정적인 수익성에 대한 수요를 창출하기 시작했고, 다른 한편으로는 전통적인 금융기관도 마찬가지다. BlackRock의 금융 상품이 체인에 미치는 영향을 받아 적극적으로 탐색하기 시작했습니다. 전통적인 기관의 경우 블록체인의 즉각적인 결제는 마모를 줄일 수 있을 뿐만 아니라 임계값이 높은 금융 상품에 대한 투자자 기반을 넓히고 금융 상품의 거래량과 수수료 수입을 늘릴 수 있습니다. 제품 포지셔닝과 사용자 요구 사항이 더 이상 일치하지 않으며 서사적 회복이 불가피해졌습니다.

암호화 산업의 경우 RWA는 네이티브 체인의 자산과 같은 개인 투자자에게 초고속 성장을 가져올 수는 없지만 블록체인을 "사용 사례 시대"로 가져오기 시작했습니다. 전통적인 금융 기관의 경우 RWA 자산은 저비용, 높은 거래량이라는 특성 외에도 개방성과 투명성이라는 특성도 가지고 있습니다. 단기적으로 이는 금융 산업에 큰 영향을 미치지 않을 것으로 보이지만 규모 효과가 달성되면 RWA 자산의 이러한 특성은 투자자가 의사 결정을 내릴 때 매우 중요한 참조 지표가 될 것이라고 상상해 볼 수 있습니다. 한편으로는 기존 기관의 '블랙박스 상품'과 실시간 결제, 개방성, 투명성을 갖춘 온체인 상품이 있는데, 기본 자산이 동일할 경우 어떻게 선택하시겠습니까? RWA가 전통적인 금융기관의 좋은 돈이 나쁜 돈을 몰아내는 게임임에는 의심의 여지가 없습니다.