Fluid の詳細な分析: 貸付の王者 + DEX の融合、非常に過小評価されている暗号インフラストラクチャ。

- 核心观点:Fluid集成DEX与货币市场,优势显著。

- 关键要素:

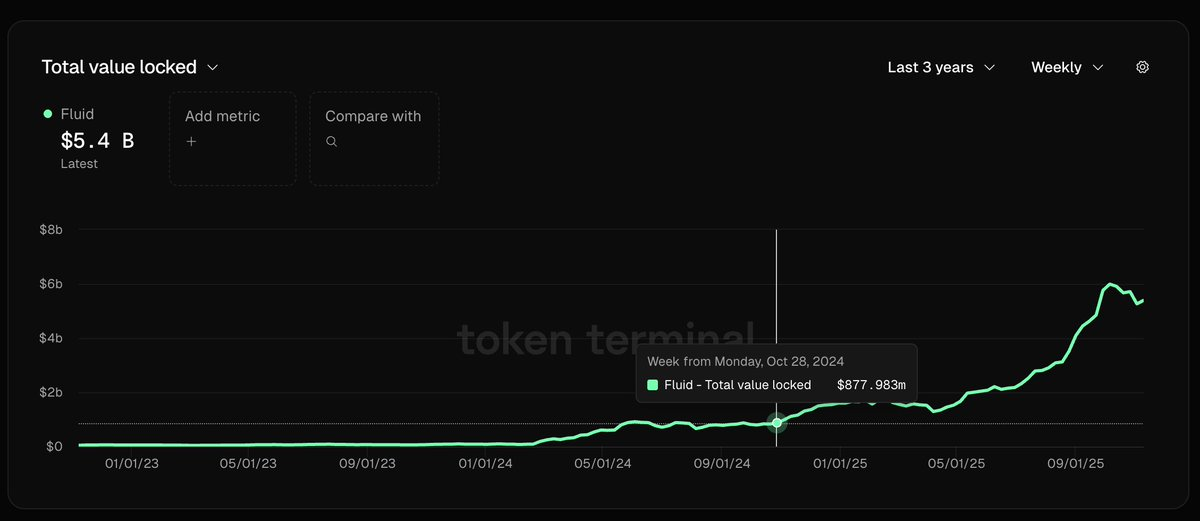

- TVL增长515%,收入超千万美元。

- 智能抵押与债务机制创造额外收益。

- DEX V2将支持波动性交易对。

- 市场影响:或成顶级DEX,推动DeFi创新。

- 时效性标注:中期影响

著者 | @litocoen

Odaily Planet Daily( @OdailyChina )がまとめました

翻訳者 |ディンダン ( @XiaMiPP )

1年半前、Fluidについての最初の記事を書きました。当時はInstadappと呼ばれ、トークン価格は1.74ドルでした。現在、Fluidは暗号資産市場における優良暗号資産市場の一つとして広く認知されており、暗号資産業界全体でもトップ3の分散型取引所(DEX)に数えられています。FLUIDトークンの価格は133%上昇(Instadappは130%上昇)し、ピーク時には450%も急騰しました。

最終的な開発軌道は私の当初のビジョンと完全には一致しませんでしたが、それでも同時期の多くのトークンを上回るパフォーマンスを示しました。

さらに重要なのは、Fluid の採用指標が引き続き力強い勢いを示していることです。

Fluid DEX が 1 年前に開始されて以来、Fluid の TVL (Total Value Locked) は 515% 増加しました。

この記事の目的は、プロジェクトの現在の段階と将来の開発方向を簡単にまとめることです。

主要な進捗状況のレビュー

- Fluid は、アクティブな貸出量では第 3 位の貸出プロトコルとなり、取引量では第 4 位の DEX となりました。

- Aave DAO は Fluid に投資し、GHO 流動性などの戦略的プロジェクトに協力しています。

- Fluid が Solana でローンチし、Jupiter と提携して「Jupiter Lend」をリリース。

- 流動資産保有者は年間1,000万ドル以上を稼いでいます。

- FLUID はすでに Upbit、Bybit、OKX に上場されており、まもなく Coinbase でも利用できるようになります。

- Fluid はトークン買い戻しプログラムを開始し、わずか 2 か月以内に総供給量の0.5%をすでに買い戻しました。

Fluid のユニークな点は何ですか?

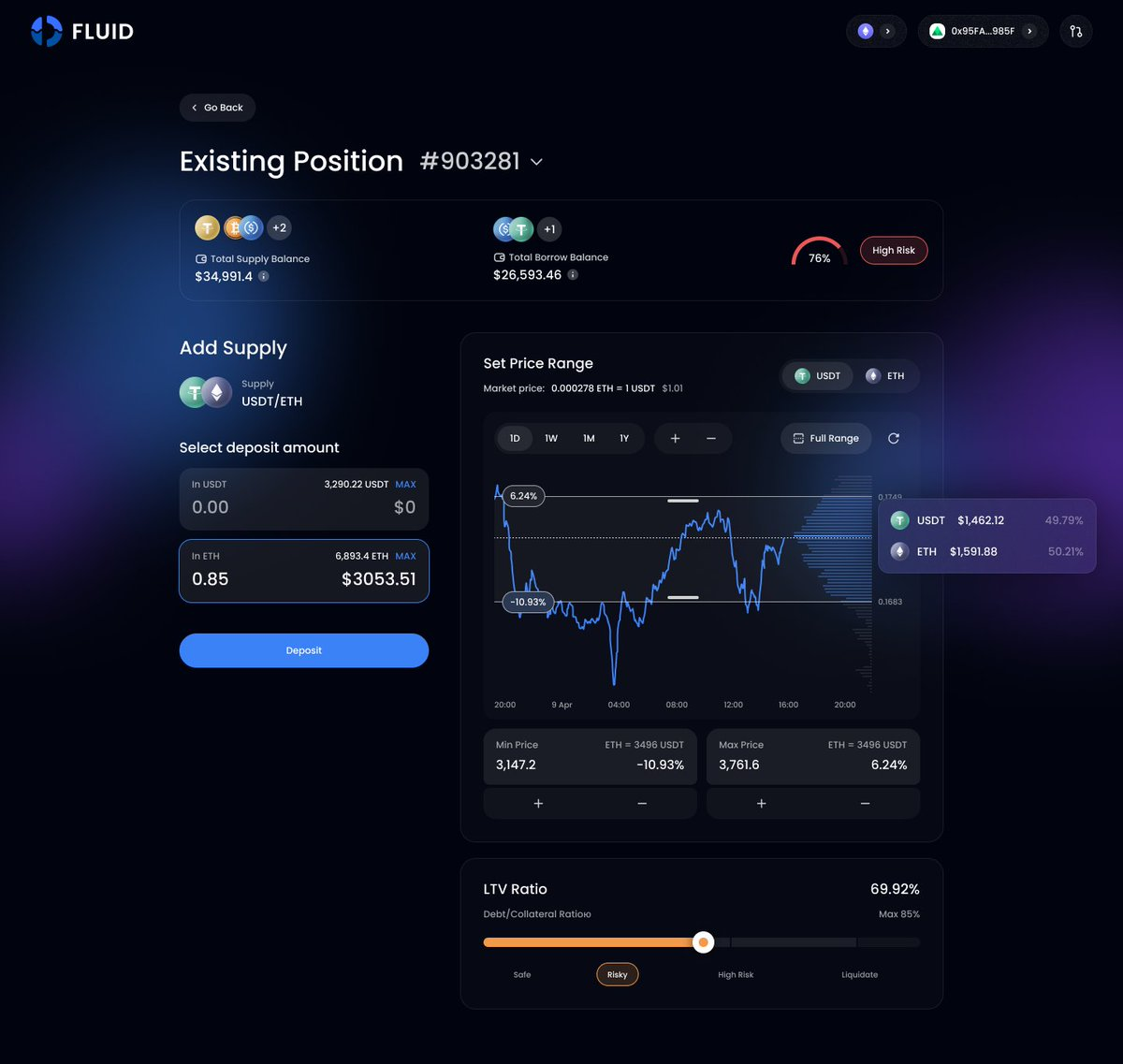

つまり、FluidはDEXを統合した最初のマネーマーケットです。このシステムでは、マネーマーケット内の資産を担保または負債として利用できるだけでなく、流動性供給にも参加することで取引手数料を獲得できます。

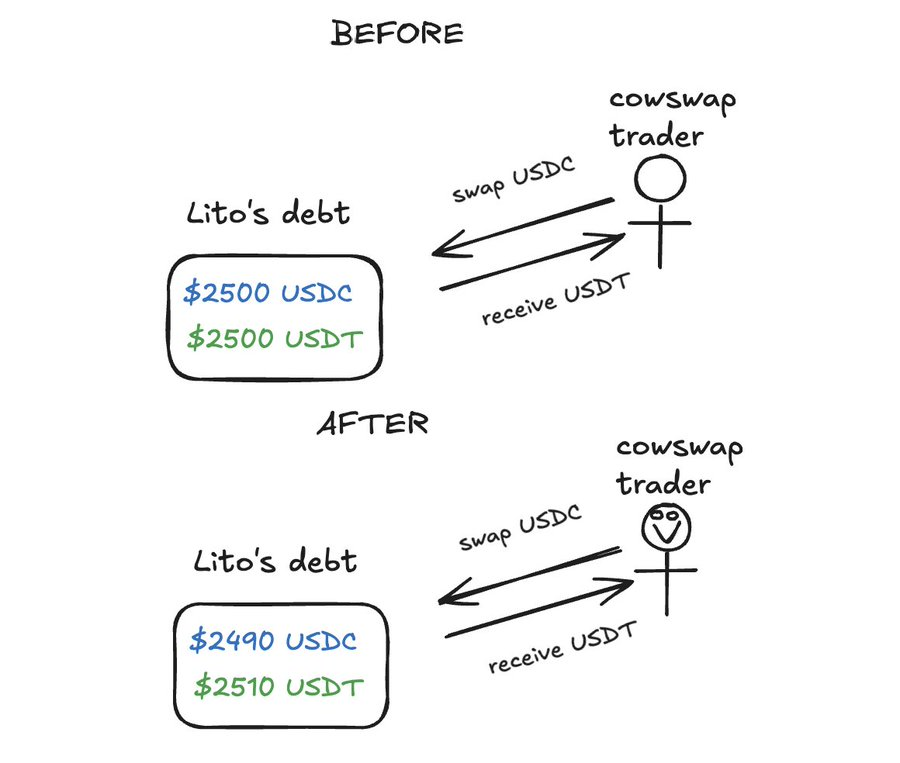

Fluidプラットフォームのローンチ以来、貸し手と借り手は、いわゆる「スマート担保」と「スマート債務」の仕組みを通じて、 2,500万ドルの追加収益を得ています。この仕組みを理解するのにロケット科学者である必要はありません。Fluidでは、手数料が加算される担保と、取引手数料の控除により低コストの債務を利用できます。下の画像に示すように、私のUSDC-USDT債務ポジションは、-0.4%の割引金利を享受しています。

債務ポジションは流動性を提供し、取引手数料を獲得します。

借金によって取引手数料がどうやって発生するのでしょうか?

この部分は、仕組みが全く新しく、他の貸借契約とはロジックが大きく異なるため、多くの人が混乱することがよくあります。お金を貸し、引き出し、そして(現実世界でも)使うという行為をしながら、取引手数料の割引を受けることができるのはなぜでしょうか?

言い換えれば、すでに「口座から出てしまった」資産(つまり負債)がどのようにして流動性の提供に参加できるのでしょうか?

他の借金と同様に、私の借金はFluidにとって負債です。FluidでUSDT-USDCスマートデットのポジションを開設したとき、私は本質的に次のような発言をしていました。「私はUSDTまたはUSDC、あるいはその両方の債務を保有する意思があり、債務の具体的な構成は気にしない。 」私はこれら2つの資産を同等のものとして扱っているので、最終的に5,000ドルのUSDTを返済するか、5,000ドルのUSDCを返済するかは私にとって何の違いもありません。

この設定に基づいて、Fluid は流動性レイヤー内の余剰流動性を活用して、資産を外部トレーダーが利用できるようにすることができます。取引が完了したら、負債の構成を調整するだけで済みます。

たとえば、私が 5,000 ドル相当の USDT-USDC を借りて、そのお金を引き出して現実世界で時計を購入したとします。そのお金はすでに使われています。

次に、Cowswapのトレーダーが10 USDCをUSDTに交換しようとしたところ、取引はFluidのUSDT-USDC債務プールにルーティングされました。トレーダーはUSDCをFluidの流動性レイヤーに預け、USDTを出金しました。トレーダーは満足のいく結果となりました。

Fluid DEX を通じて外部取引が私の負債構造をどのように変えるか

この時点では、負債はまだ存在しますが、その構成は変化しています。上の図に示すように、USDCの負債はわずかに減り、USDTの負債はわずかに増えています。実際、取引手数料も稼いでおり、借入コストを相殺、あるいは完全にカバーしています。ただし、説明を簡潔にするため、ここでは取引手数料は考慮しません。

Fluidは資産をより効率的に活用し、追加収入を生み出す能力を備えているため、担保の預入や借入に最適な場所です。これにより、Fluidはステーブルコインの取引ペアにおいてトップのDEXとなっています。

典型的な「スマート担保/スマート負債」プールの例(すべて完全にサブスクライブ済み)。

Curve と比較すると、Fluid の LP (流動性プロバイダー) は次のとおりです。

- 資産からローン利息と取引手数料の両方を同時に得ることができます。

- LP ポジションにレバレッジを適用して収益を増やすことができます。

- 負債自体でも取引手数料が発生する可能性があります。

このモデルの利点を説明するために、次のシナリオを考えてみましょう。Curveでは、USDC-USDTプールの取引手数料の年率収益率(APR)は0.6%です。通常、少しでも常識のある人なら、ステーブルコインをCurveプールに預け入れることはありません。なぜなら、Aaveに直接預け入れれば4%の収益が得られるからです。しかし、Fluidでは、この0.6%の債券利回りを借入コストの削減や担保の効率化に喜んで活用するでしょう。

言い換えれば、 Fluidを利用するLPの機会費用はゼロです。彼らはいずれにしても担保を差し入れるか借入を行うため、資本コストの限界削減は価値があり、結果としてプラスの純収益をもたらします。つまり、Fluidの「コスト構造」は競合他社よりも低く、より低コストでステーブルコインスワップを提供できるのです。

今後の主要触媒:DEX V2

早期プレビュー: カスタム範囲を備えた DEX V2

以前、FluidのDEXはUniswap V3と同様の中央集権型流動性メカニズムを採用していましたが、各プール内の流動性範囲はプール作成時にガバナンスによって設定されていたため、固定されていました。この設計は、積極的なポジション管理を必要としないステーブルコインの取引ペアには十分でしたが、ボラティリティの高い取引ペアには適していませんでした。

収益の観点から見ると、よりボラティリティの高い取引ペアの方がFluidにとって魅力的です。DeFiLlamaで保有者収益ランキングの上位プロトコルを見れば、このことがよく分かります。上位10位のうち3つはスポット取引所(Pancakeswap、Aerodrome、Uniswap。後者は手数料変換の実装後に有効になります)です。

したがって、DEX V2 のリリース後、Fluid は暗号通貨業界全体でナンバーワンの DEX になるチャンスがあると信じています。

なぜ?

つまり、Fluid DEX V2 はあらゆる面で競合製品を上回ります。

流動性プールの例をいくつか見てみましょう。

1) LINK/USDC(負債なし)などの典型的なボラティリティアルトコインプール:すべてはUniswapと同じですが、プール内のUSDCは流動性層から5%のネイティブ利回りを獲得することに注意してください。

結果: 体液は改善しました。

2) USDC を借りることができる ETH/USDC スマート担保プール。

結果: 体液は改善しました。

3) USDC/ETH スマート債務を通じてレバレッジされる ETH/USDC スマート担保プール (これは、レバレッジを好み、一時的な損失をヘッジできる経験豊富なマーケット メーカーにのみ適しています)。

結果: 体液は改善しました。

カスタム価格帯では、FLUIDのようなトークンに「stink bid」指値注文を設定するなど、興味深い操作も可能になります。これにより、10/10のような暴落から保護しつつ、指値注文に含まれるUSDCはFluidの流動性層から利回りを得ることができます。これはCEXでは不可能です。なぜなら、CEXに置かれた遊休資金は常に機会費用が発生するからです。

Fluid は数か月前のブログ投稿で、DEX V2 では動的手数料 (ボラティリティが急上昇したときに流動性の差別化された価格設定を可能にし、より多くの収益を生み出す)、マルチトークン担保バスケット (ETH、XAUT、ENA-ETH LP を担保として使用することを想像してください)、MEV キャプチャ用フックなどの機能が導入されると述べました。

最後に、DEX V2 は、永久契約プロトコル (Samyak 氏が Fluid TG グループで示唆した) や、ステーブルコイン ペア取引の効率化など、将来的には多数の新しいクールなプロトコルへの道を開くものと思われます。

目標価格

私の基本的な想定では、 DEX V2によってFluidの収益は現在の約1,200万ドルから10倍の1億ドル以上に増加するでしょう。突飛な話に聞こえるかもしれませんが、市場規模を考えると、この期待は実際には誇張ではありません。

例えば、昨日だけでもイーサリアム上のETH/USD取引ペアの取引量は8億ドルに達し、LP(リテールパートナー)には約40万ドルの手数料が支払われました。Fluidがこの市場シェアの50%しか保有しておらず、10%の手数料を課すと仮定すると、年間700万ドルの追加収益(現在の収益のほぼ2倍)を生み出すことになります。これはイーサリアム上のETHのみを対象としており、L2、Solana、BTC、SOL、優良アルトコインなどの他の資産は含まれていません。

私は、FLUID が以下の主要なトレンドにおいて、依然として最も賭ける価値のあるトークンの 1 つであると信じています。

- ステーブルコイン(ステーブルコイン取引にとって最も重要なインフラ)

- ブロックチェーン上の外国為替(Plasma、Arcなどとの連携のシグナルを参照)

- Solana DeFiの暴露

- DEXとマネーマーケット

私の「水晶玉」予測:FLUIDは今後6ヶ月以内に20ドルに到達するでしょう。もし本当の目標価格を聞かれたら、もっと高い価格になるでしょう(Uniswapとの比較では約70ドルになるでしょう)。しかし、過去の経験から、私の価格予測は過度に楽観的になりがちだと学びました。この過ちは繰り返したくありません。より信頼性の高いアプローチは、収益予測に基づき、その数字に基づいて各自が独自の仮定を立てることだと考えています。

よくある質問(FAQ)

FLUID のパフォーマンスは、著しい成長にもかかわらず、なぜ「悪い」ように見えるのでしょうか?

私が今思いつく最善の説明は、パンテラが過去14か月間に約3,000万ドルを売却したのは、2019年からの投資をLP(リミテッド・パートナー)に回収する必要があったためだということです。

FLUID の FDV とは何ですか?

Fluidの時価総額は約3億ドル、FDVは3億ドルです。DAOは依然としてトークン供給量の約25%を保有していますが、これらのトークンは近い将来に売却される予定がないため、現在の時価総額またはFDVには含めるべきではありません。

DEX v2 はすぐに成功するでしょうか?

上流アグリゲーターの統合と流動性の移行が完了し、DEX v2の潜在能力が最大限発揮されるまでには、少なくとも3ヶ月かかると考えています。しかし、このプロセスの中で、有望なデータや初期シグナルがいくつか見られることは間違いありません。

DEX v2はSolanaでリリースされますか?

はい。現在、FluidはSolana上でレンディングプロトコルのみをリリースしています。SolanaでDEX v1をリリースする予定はありませんが、DEX v2に直接移行する予定です。Solanaのスポット取引量を考えると、これは手数料の大きな要因となる可能性があります。