原作者:アッシュ

原文翻訳: TechFlow

@CurveFinanceの創設者である@newmichwillは、変動損失のないビットコイン AMM 流動性プラットフォームである@yieldbasis を立ち上げています。

一方、 @yearnfiの創設者であり DeFi の神様である@AndreCronjeTechは、統合された AMM+CLOB 取引所である@flyingtulip_ を構築しています。

同じ問題を解決するための 2 つの異なる試み: オンチェーン流動性を真に効果的にする方法:

- Yield Basis ($YB): CurveネイティブのAMM。BTC-crvUSDの2倍レバレッジ流動性プールを一定に維持することで、BTC流動性プロバイダーの変動損失を排除します(LPは取引手数料を獲得しながら、BTCと1:1の比率を維持します)。ユーザーはybBTC(利回りを生み出すBTC)を発行できます。

- Flying Tulip ($FT): ボラティリティを考慮したハイブリッド AMM+CLOB アーキテクチャに基づき、スリッページを考慮した貸付メカニズムと ftUSD (デルタ中立の USD 相当物) を中核インセンティブとする、オンチェーン統合取引所 (スポット、レンディング、永久契約、オプション、構造化リターンを含む)。

利回り基準

- 従来の AMM では、BTC 流動性プロバイダーは価格が上昇したときに売却し、価格が下落したときに購入することができます (√p エクスポージャー、DeepChao 注: 市場リスク エクスポージャーは価格の平方根で測定されます)。その結果、流動性の提供から得られる手数料を超える一時的な損失が発生することがよくあります。

- Yield Basis の具体的な仕組みについては後ほど詳しく説明しますが、その核となるのは、ユーザーがプラットフォームに BTC を預け入れ、プロトコルが同額の crvUSD を借り入れ、50/50 の BTC-crvUSD Curve 流動性プールを形成し、2 倍の複利レバレッジで運用するというものです。

- 再レバレッジされた AMM と仮想プールは、流動性プール値の約 50% に等しい負債を維持します。裁定取引業者はレバレッジを一定に維持することで利益を得ます。

- これにより、取引手数料を獲得しながら、流動性プールの価値を BTC に応じて直線的に変化させることができます。

- 流動性プロバイダーは、BTC 建ての取引手数料を自動的に複利化する、利回りを生成する BTC 受領トークンである ybBTC を保有しています。

- このプラットフォームはガバナンス トークン $YB も提供しており、これは veYB としてロックして投票に使用できます (たとえば、流動性プールの報酬配分の選択)。

- Yield Basis は主に、非永久損失の問題を解決し、手数料を獲得するプロトコルで生産性の高い BTC のロックを解除したい BTC 保有者を対象としています。

空飛ぶチューリップ

- 従来の分散型取引所(DEX)は、ユーザーエクスペリエンスやリスクプロファイルが静的であることが多いです。Flying Tulipは、ボラティリティに基づいてAMMカーブを調整し、実際の約定/スリッページに基づいてローン対価値比率(LTV)を調整することで、中央集権型取引所(CEX)レベルのツールをブロックチェーンに導入することを目指しています。

- AMM は測定されたボラティリティ (EWMA) に基づいて曲率を調整します。つまり、ボラティリティが小さい場合はスリッページと変動損失を圧縮するために平坦 (定数の合計に近い) になる傾向があり、ボラティリティが大きい場合は流動性の枯渇を避けるために乗法的な特性がより高くなります。

- ftUSD トークン化されたデルタ中立流動性プールのポジションが生成され、インセンティブ メカニズムと流動性プログラムに使用されます。

- プラットフォーム トークン $FT は、収益の買い戻し、インセンティブ、流動性プログラムに使用できます。

- Flying Tulip は DeFi スーパー アプリです。スポット取引、貸付、永久契約、オプションをサポートする取引所です。

- 実行品質は、正確なボラティリティ/インパクト信号と、ストレスのかかった環境における堅牢なリスク管理に依存します。

2つのプロジェクトの展望

Yield BasisはBTC流動性プラットフォームを目指しており、Flying Tulipはあらゆるオンチェーン・ネイティブ取引のプラットフォームを目指しています。パーペチュアル・コントラクト分散型取引所(Perp DEX)が主流の時代に、Flying Tulipのローンチはタイムリーと言えるでしょう。率直に言って、最良執行を実現できれば、Flying Tulipは将来のBTCトラフィックをYBのようなプールに振り向けることさえ可能でしょう。Yield Basisが成功すれば、ybBTCはビットコインの「stETH」プリミティブ、つまりBTCエクスポージャーと流動性プロバイダー(LP)の取引手数料を、変動損失なしで実現できる可能性があります。Flying Tulipは、統合スタックを立ち上げ、ユーザーに中央集権型取引所(CEX)レベルのツールを提供し、「あらゆるDeFiのワンストップショップ」となる可能性を秘めています。どちらのプロジェクトについても慎重ながらも楽観的である一方で、OG の創設者やトップレベルのチームが率いるこれらのプロジェクトは未テストのままであり、創設者は Curve や Sonic などの他のプロトコルの開発も考慮する必要があることに留意することが重要です。

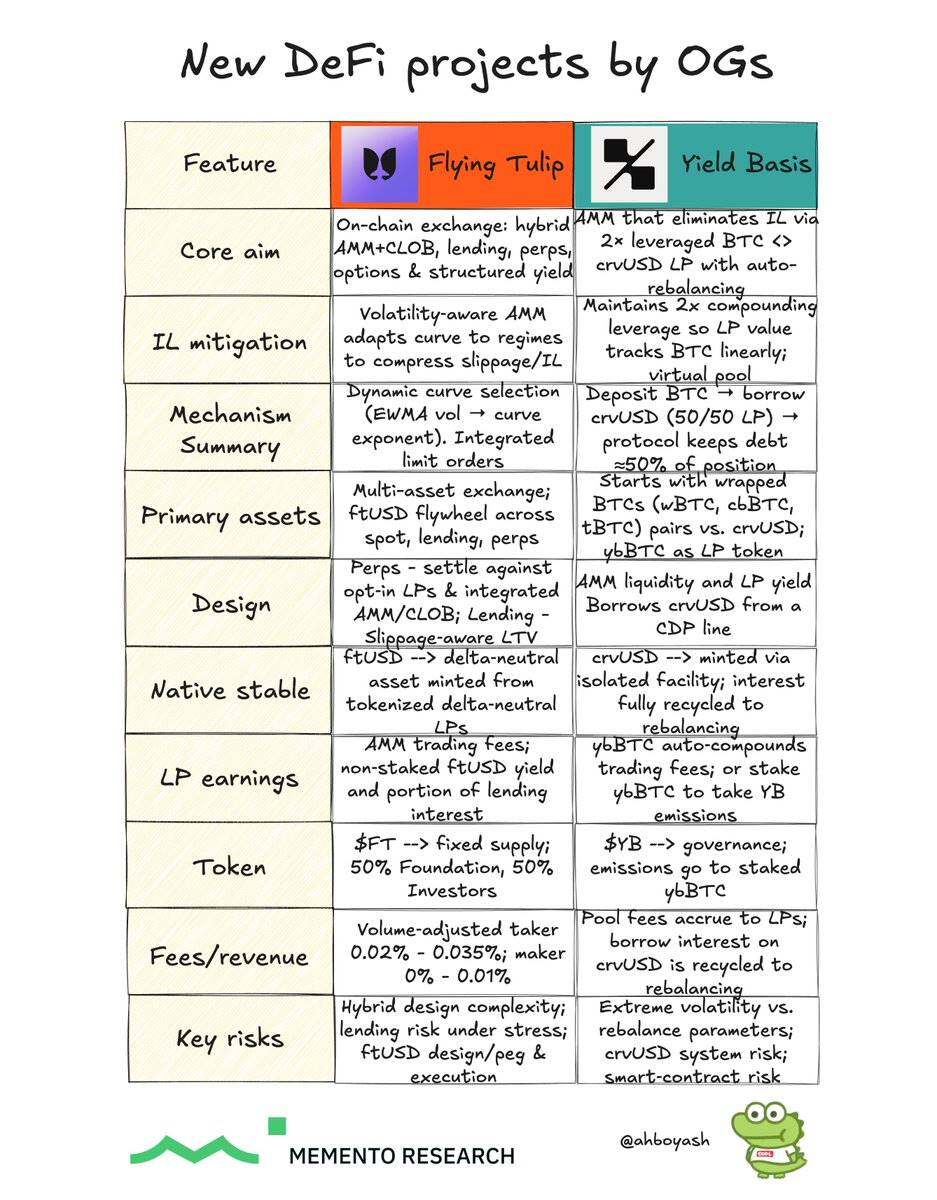

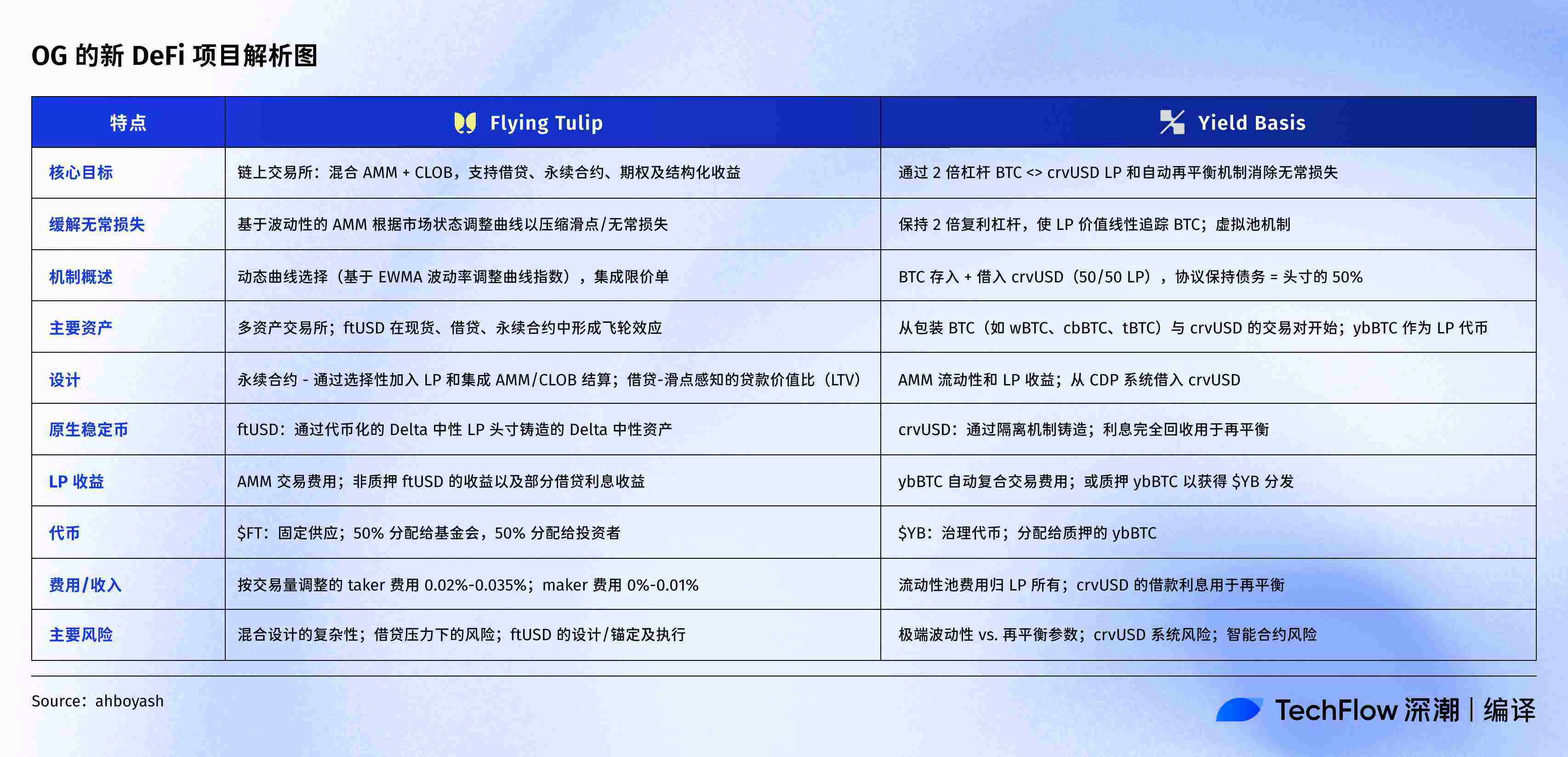

上記の画像は、TechFlow によって次のようにまとめられました。

- 核心观点:两大DeFi项目探索链上流动性新范式。

- 关键要素:

- Yield Basis通过杠杆池消除BTC无常损失。

- Flying Tulip集成AMM+CLOB提升交易效率。

- 两者均推出治理代币激励生态参与。

- 市场影响:可能重塑DeFi流动性供给模式。

- 时效性标注:中期影响