まだ下落?FOMC後、仮想通貨市場は大幅な売買と売りを経験

- 核心观点:比特币市场显露疲态,回调风险加剧。

- 关键要素:

- 长期持有者已实现340万BTC利润。

- ETF流入放缓,需求减弱。

- 短期持有者成本基础11.1万美元是关键支撑。

- 市场影响:市场波动性加剧,下行风险上升。

- 时效性标注:短期影响。

Chris Beamish、Antoine Colpaert、CryptoVizArt、Glassnodeによるオリジナル記事

原文翻訳:AididiaoJP、Foresight News

ビットコインは、FOMCによる上昇を受けて弱含みの兆候を見せている。長期保有者は340万BTCの利益を確定した一方、ETFへの流入は鈍化している。スポット市場と先物市場が圧迫される中、短期保有者のコストベースである11万1000ドルは重要なサポートレベルであり、これを下抜ければ市場はさらなる下落リスクにさらされる可能性がある。

まとめ

- FOMC主導の上昇を受けて、ビットコインは調整局面に入り、「噂で買って事実で売る」市場の兆候を示しており、より広範な市場構造は勢いの弱まりを示唆している。

- 8%の下落は現時点ではまだ比較的穏やかだが、実現した時価総額流入額6,780億ドルと長期保有者が実現した利益340万BTCは、今回の資本ローテーションと売却の規模が前例のない規模であることを浮き彫りにしている。

- FOMC会合前後にETFの流入が急激に鈍化する一方で、長期保有者による売却が加速し、資金フローのバランスが脆弱になった。

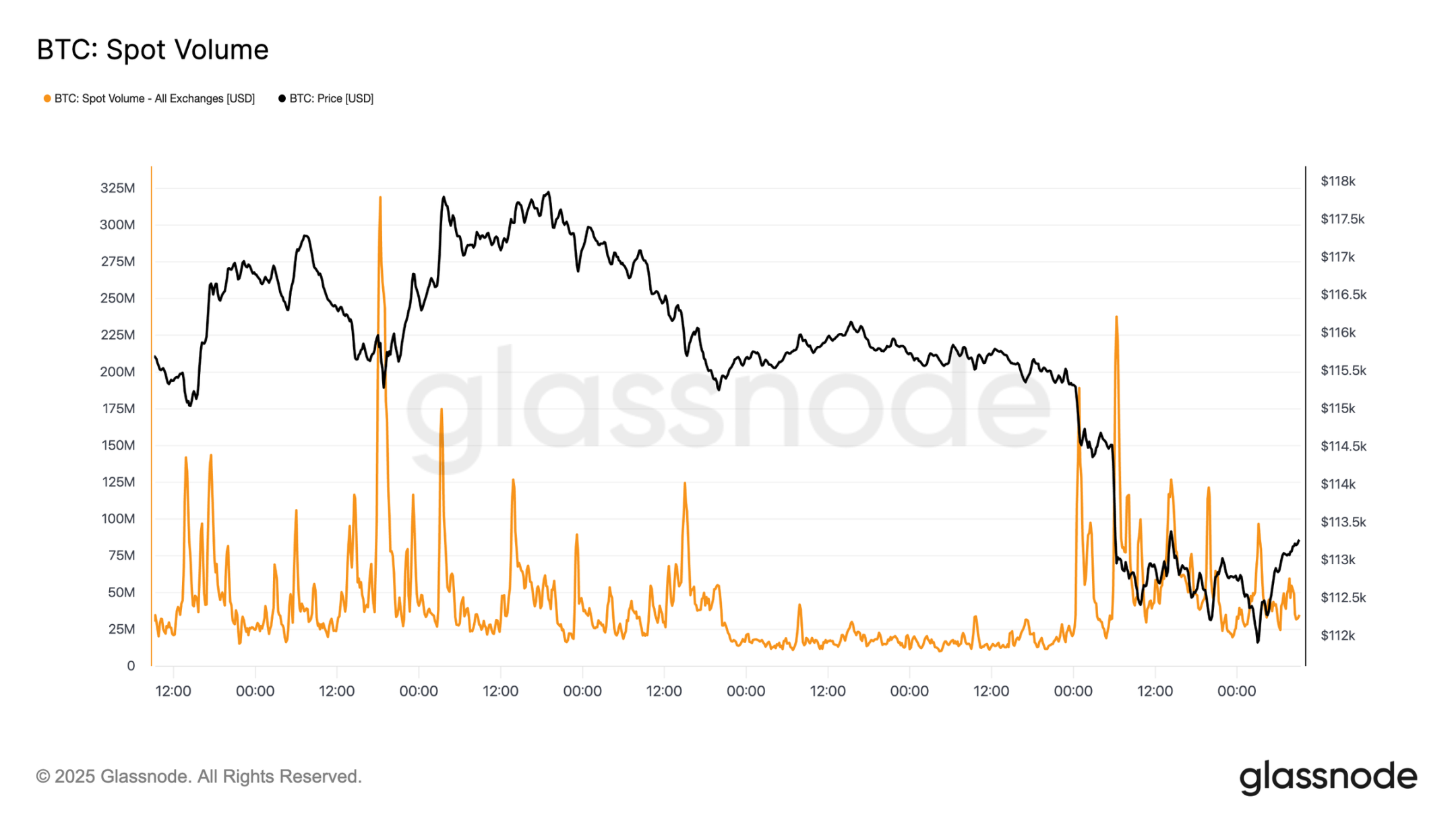

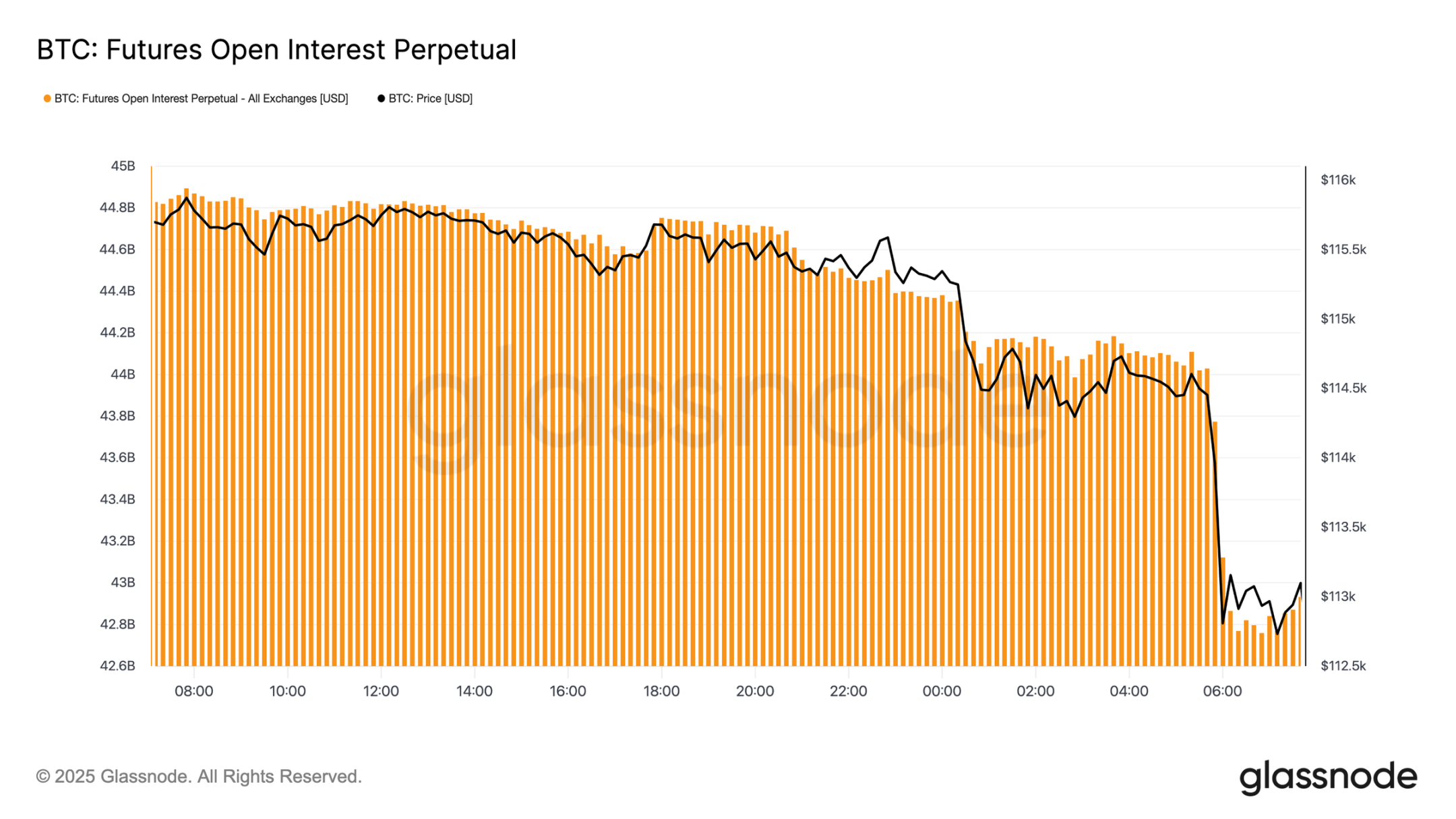

- 売り圧力のなかスポット取引量は急増し、先物市場ではレバレッジ解消の動きが急激に進み、清算クラスターの発生により、市場が流動性に起因する両方向の変動に対して脆弱であることが明らかになった。

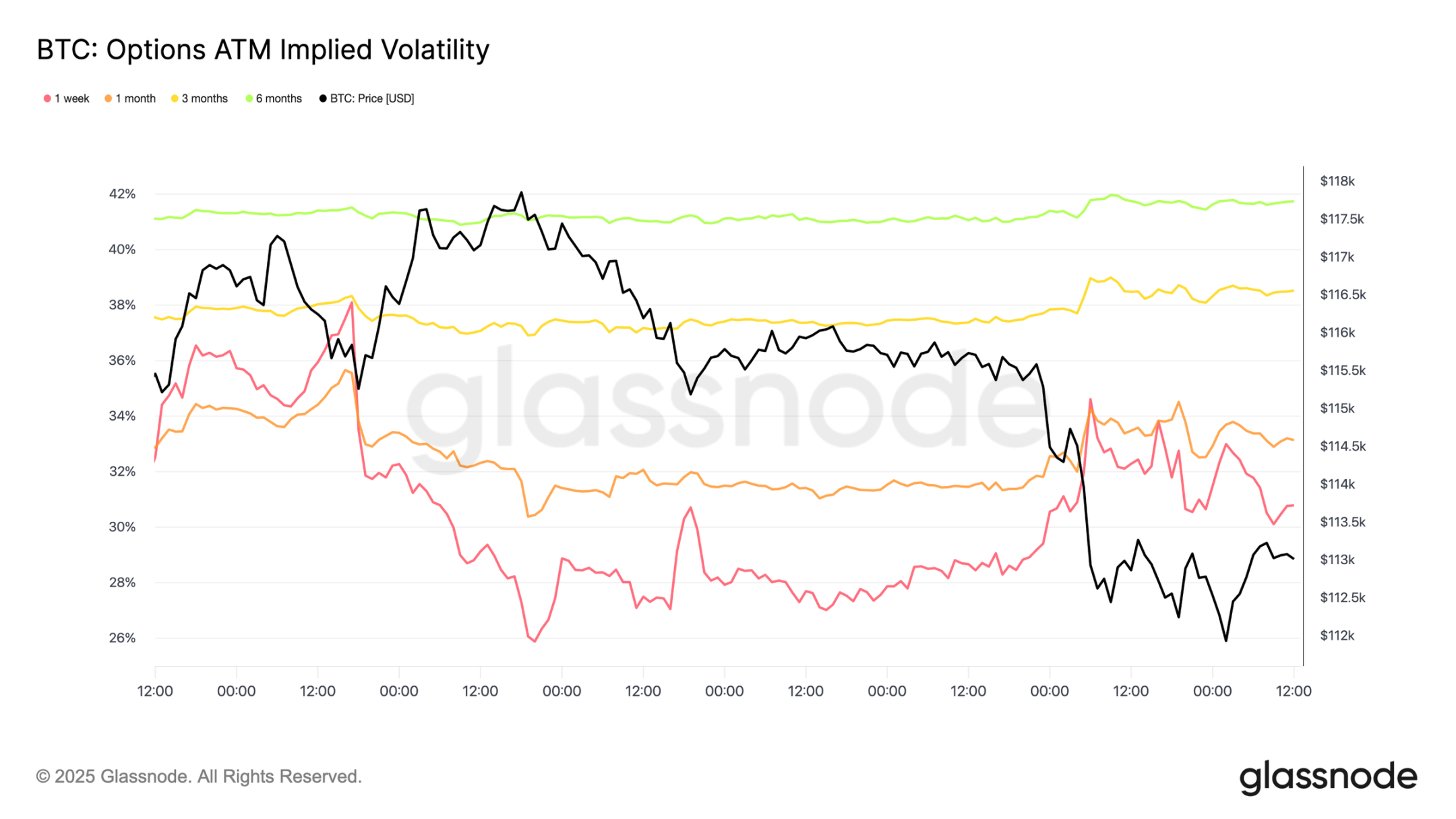

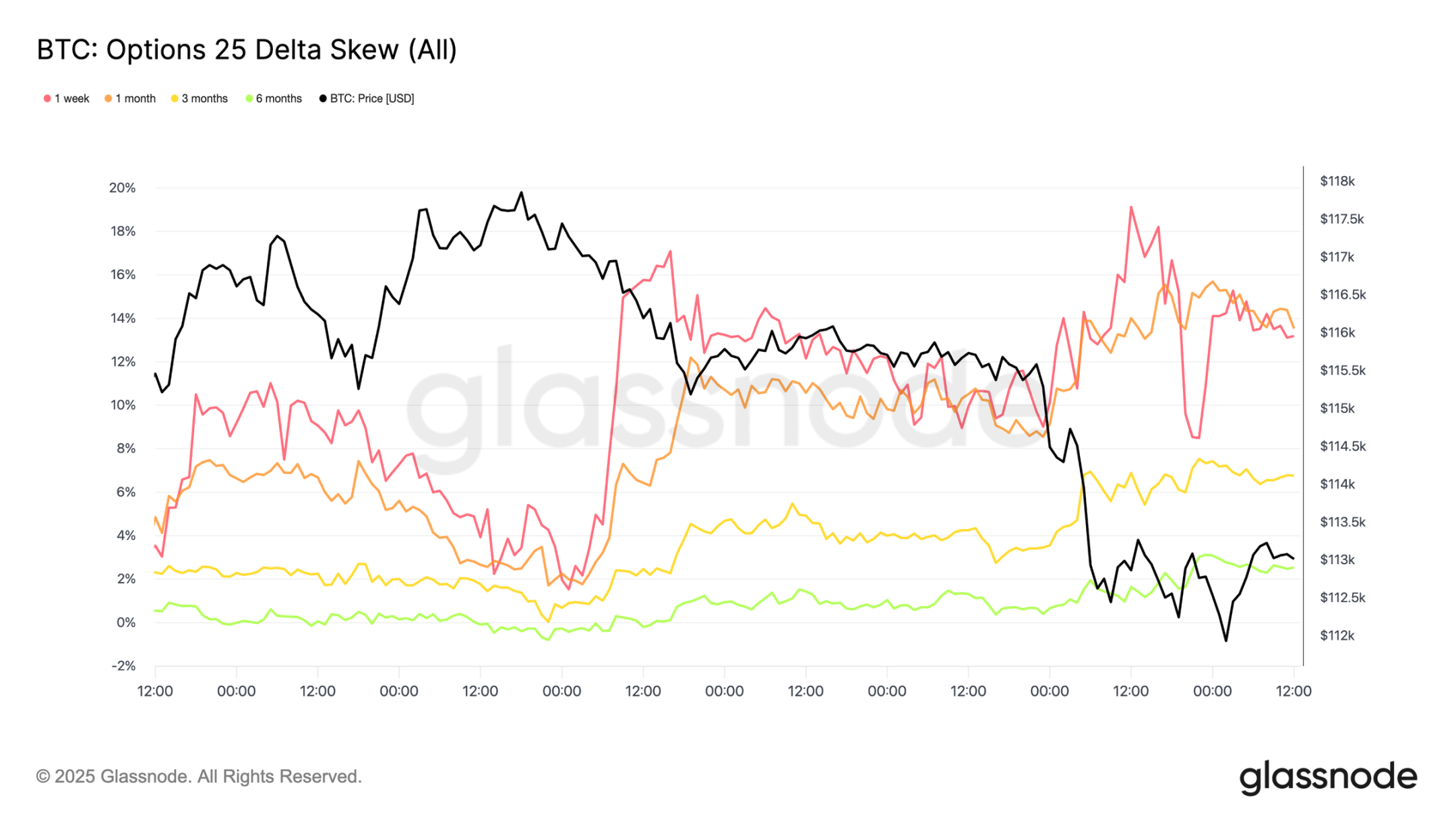

- オプション市場では、歪度の急上昇とプットオプションの強い需要を背景に、積極的な価格設定の見直しが進んでおり、防御的なポジション形成を示唆している一方、マクロ経済情勢は市場の疲労が高まっていることを示唆している。

上昇トレンドから反落へ

FOMC主導の上昇で11万7000ドル付近まで上昇した後、ビットコインは調整局面に入り、典型的な「噂で買い、事実で売る」というパターンを反映しています。本号では、短期的な変動にとどまらず、より広範な市場構造を評価します。長期的なオンチェーン指標、ETF需要、デリバティブのポジショニングを用いて、今回の下落が健全な調整局面なのか、それともより深刻な縮小の初期段階なのかを見極めます。

オンチェーン分析

ボラティリティの背景

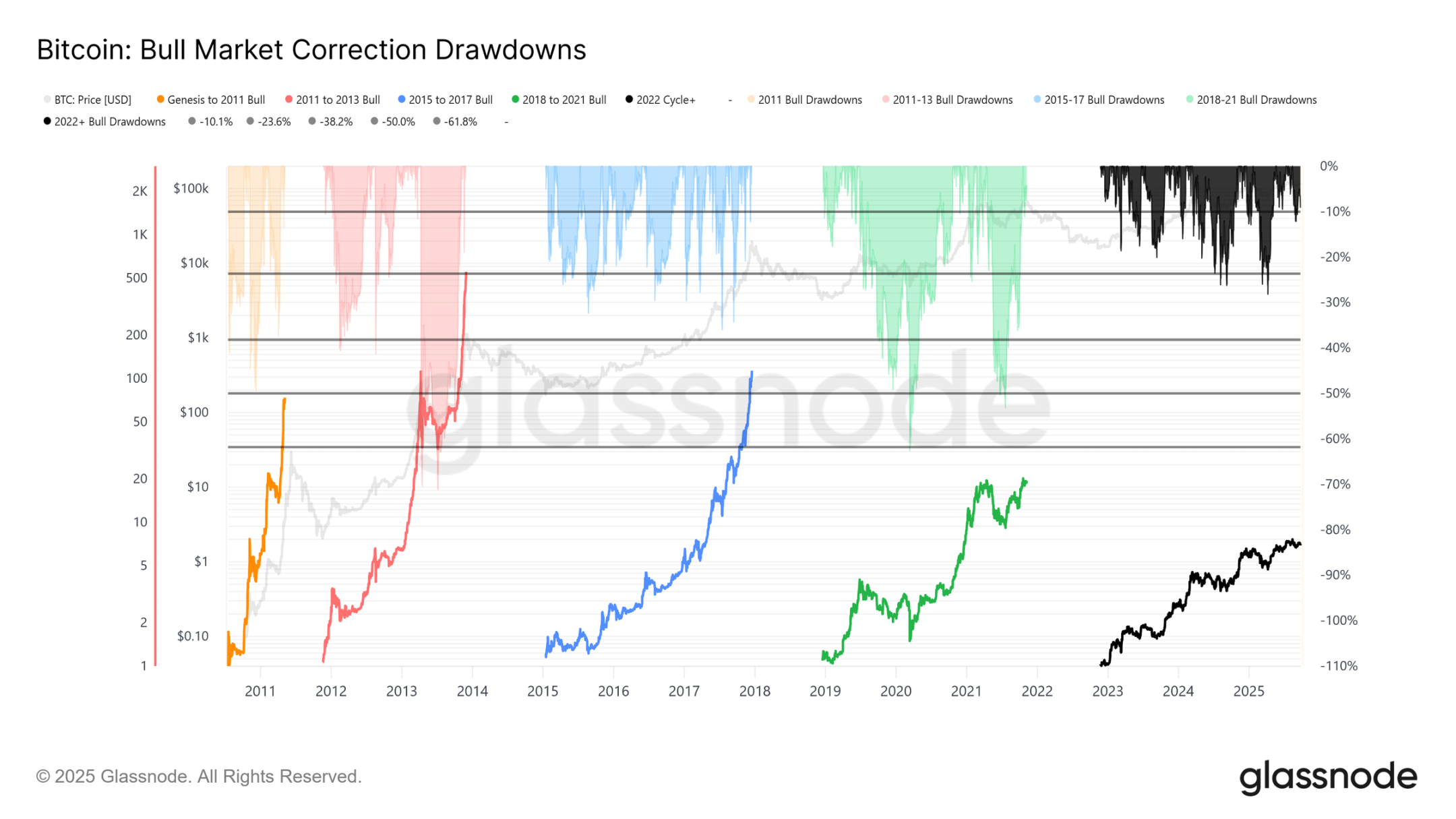

過去最高値(ATH)124,000ドルから113,700ドルへの現在の下落率はわずか8%(直近の下落率は12%)であり、今回のサイクルにおける28%の下落や前回のサイクルにおける60%の下落と比較すると緩やかなものです。これは、マクロサイクル間およびサイクル内におけるボラティリティの低下という長期的なトレンドと一致しており、2015年から2017年にかけての着実な推移に似ていますが、サイクル終盤の爆発的な上昇は見られません。

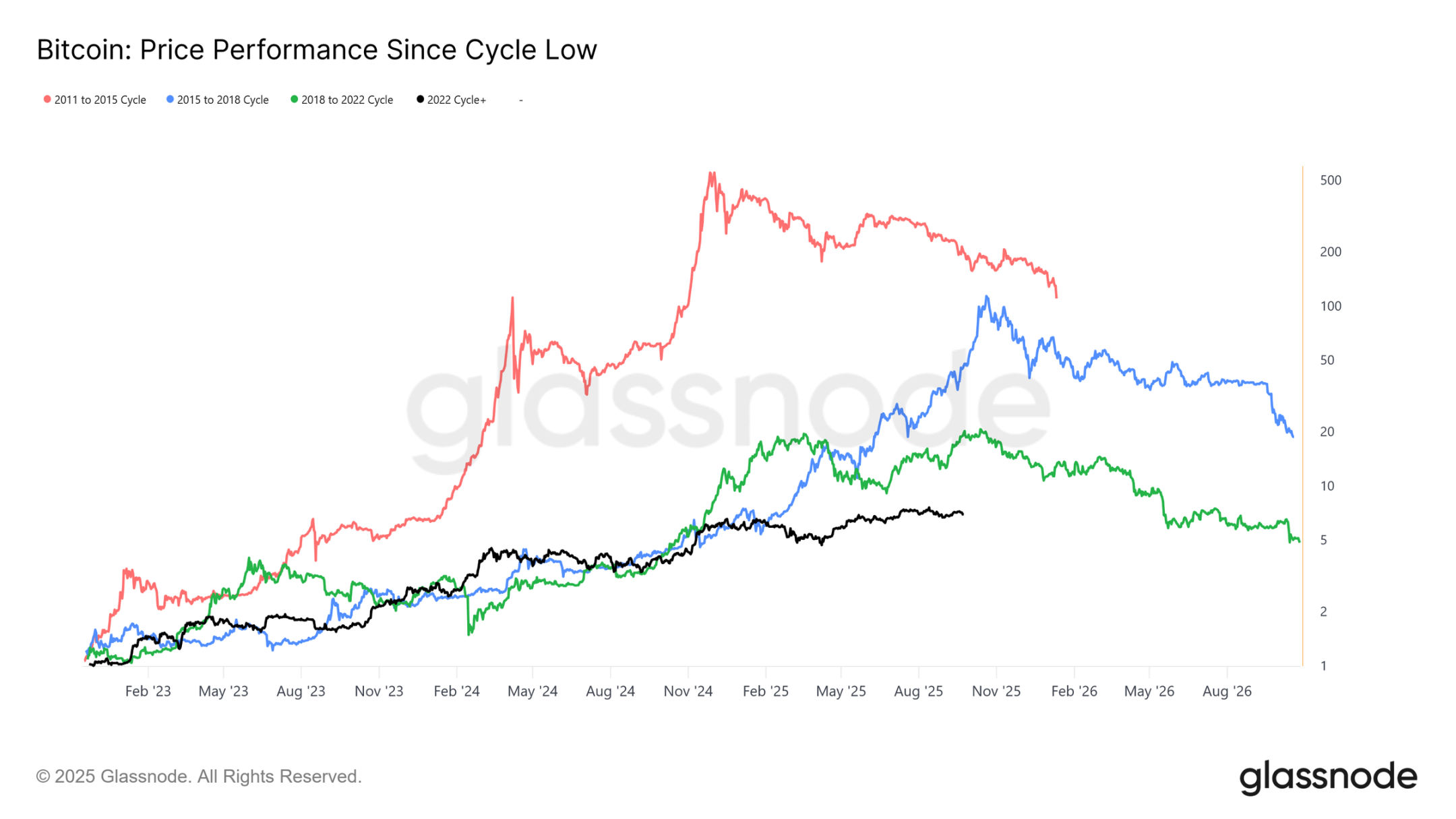

サイクル期間

過去4つのサイクルを重ね合わせると、現在の軌道は過去2つのサイクルとほぼ一致しているものの、ピークリターンは時間とともに減少していることがわかります。124,000ドルが世界的な高値であったと仮定すると、このサイクルは約1,030日間続き、過去2つのサイクルの約1,060日間に非常に近い値となります。

資本流入測定

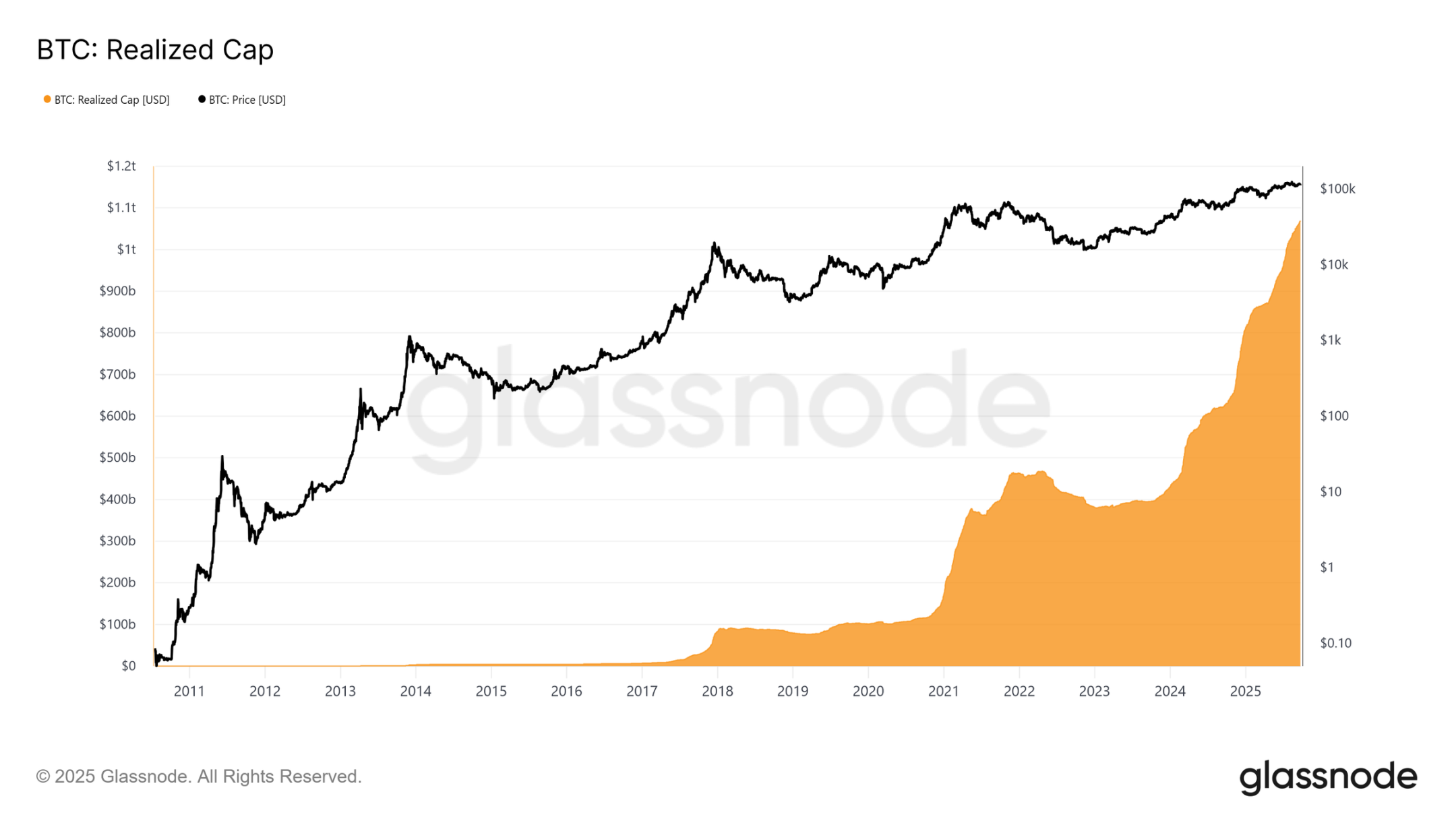

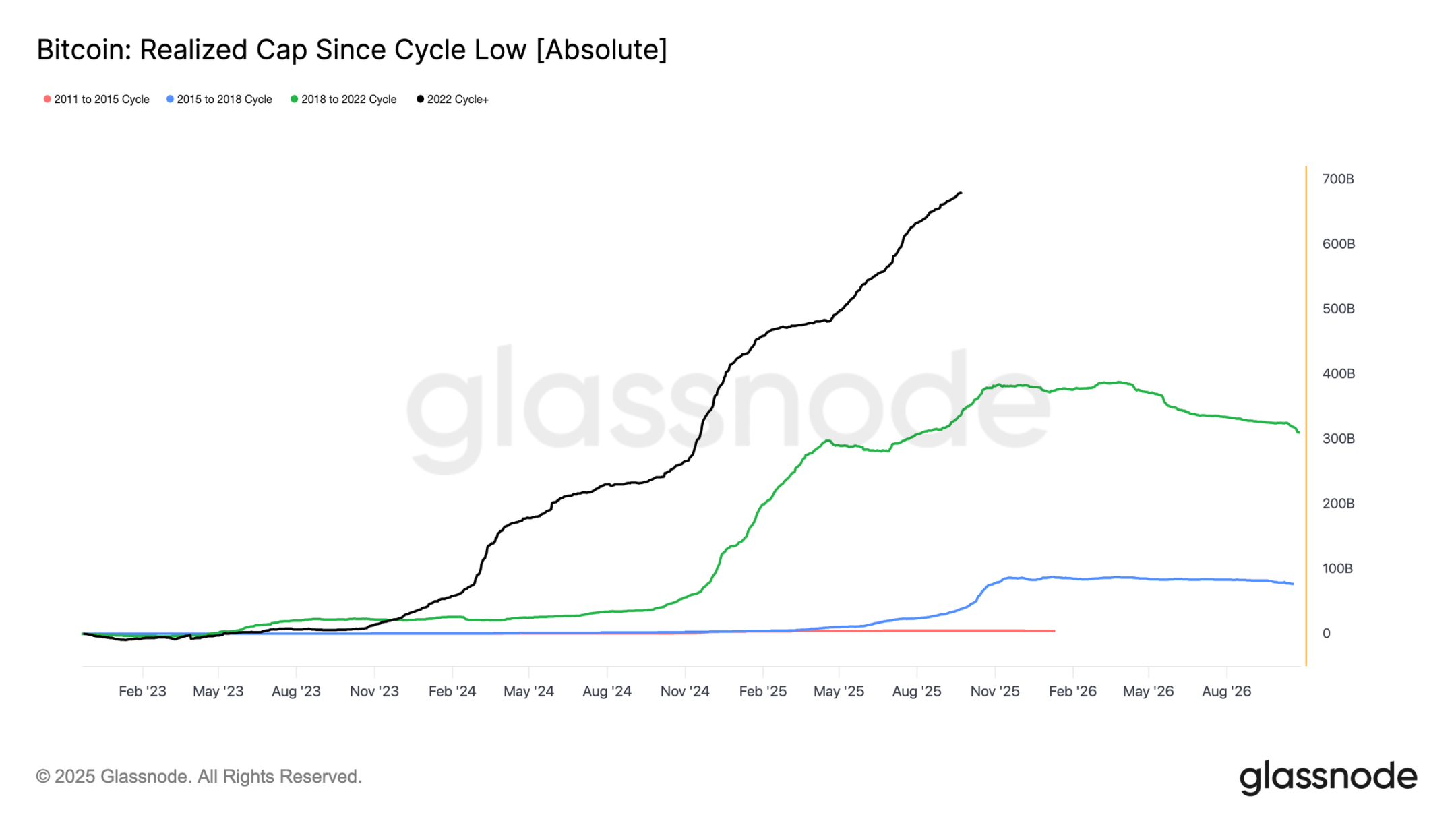

価格変動以外にも、資本配分はより信頼できる視点を提供します。

実現時価総額は2022年11月以降3度の増加の波があり、合計1兆600億ドルに達しており、このサイクルを支える流入規模を反映しています。

実現時価総額の成長

背景比較:

- 2011~2015年: 42億ドル

- 2015~2018年: 850億ドル

- 2018~2022年: 3,830億ドル

- 2022年~現在:6,780億ドル

このサイクルではすでに6,780億ドルの純流入があり、これは前回のサイクルの約1.8倍に相当し、前例のない規模の資本回転を浮き彫りにしている。

利益がピークに達する

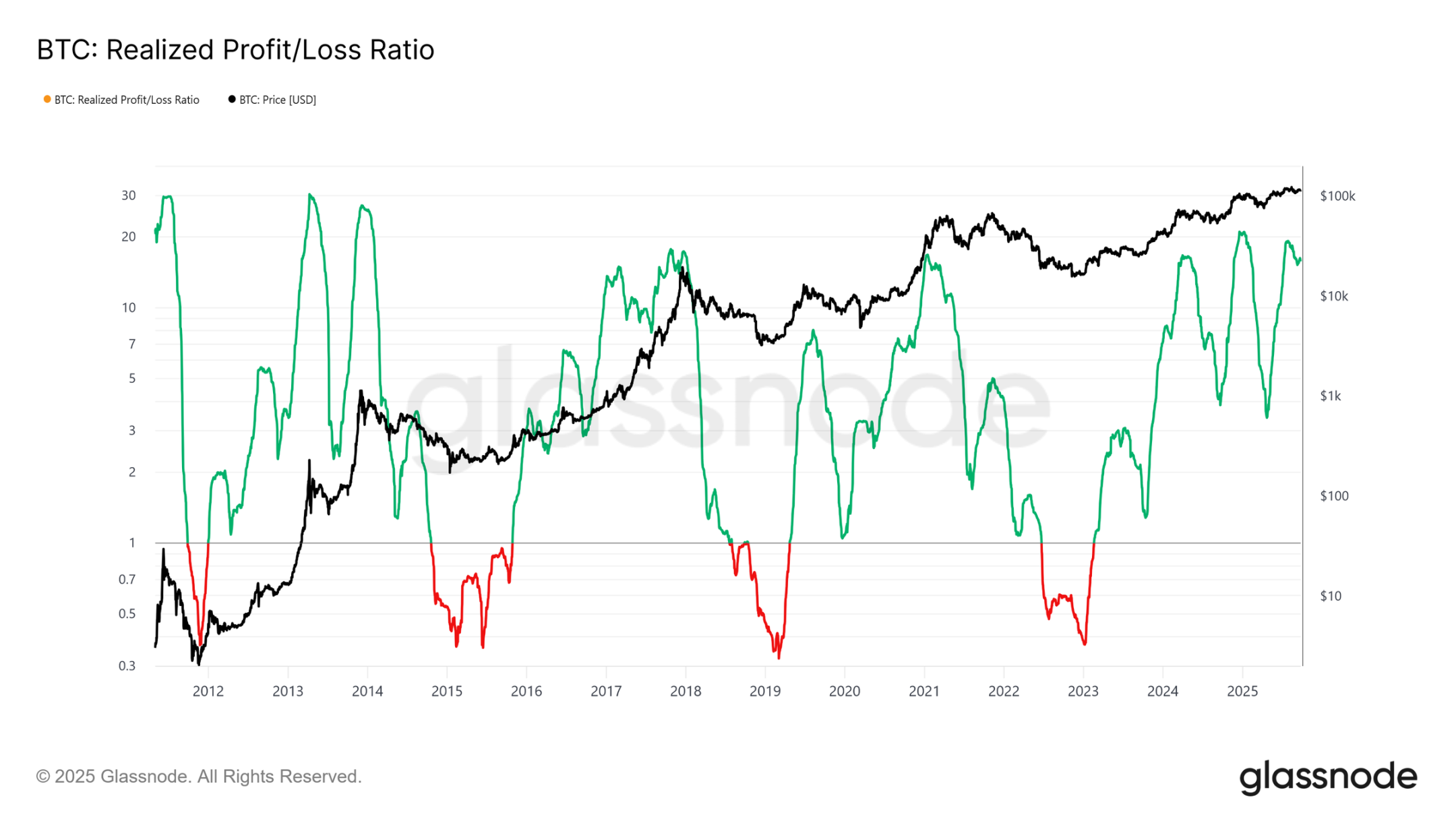

もう一つの違いは流入構造にあります。以前のサイクルにおける単発の急騰とは異なり、今回は3つの明確な、複数ヶ月にわたる急騰が見られました。実現損益比率を見ると、利益の実現が移動したトークンの90%を超えるたびに、それが周期的なピークであったことがわかります。そして、この3度目の極端な局面を脱したばかりであるため、冷え込み局面に入る可能性が高いと考えられます。

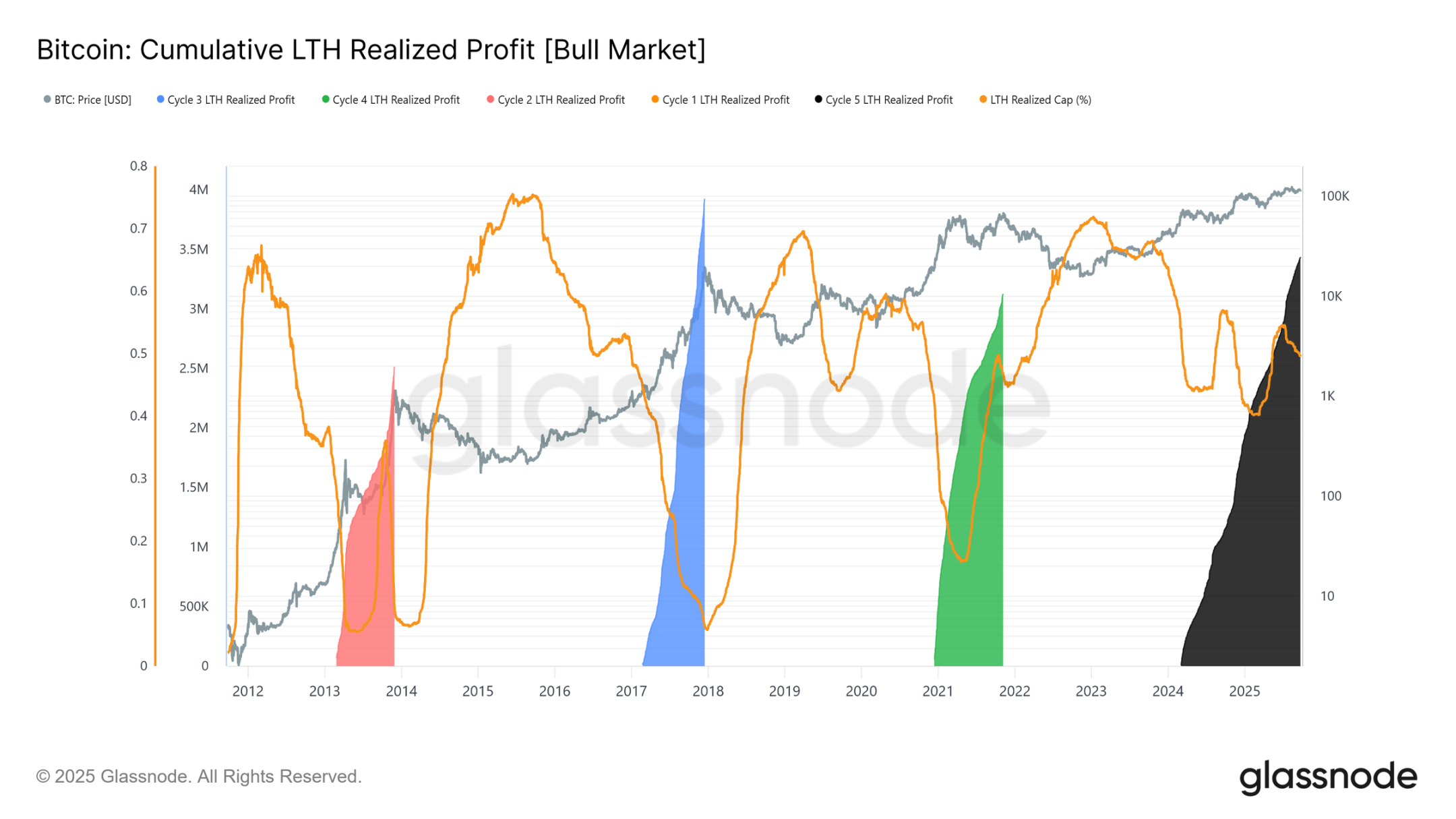

長期保有者の利益優位

長期保有者に焦点を当てると、そのスケールはさらに明確になります。この指標は、長期保有者の最高値(ATH)からサイクルのピークまでの累積利益を追跡します。歴史的に、彼らの大規模な売却がピークを示してきました。今回のサイクルでは、長期保有者は340万BTCの利益を実現しており、これは既に過去のサイクルを上回っており、このグループの成熟度と資本ローテーションの規模を浮き彫りにしています。

オフチェーン分析

ETFの需要と長期保有者

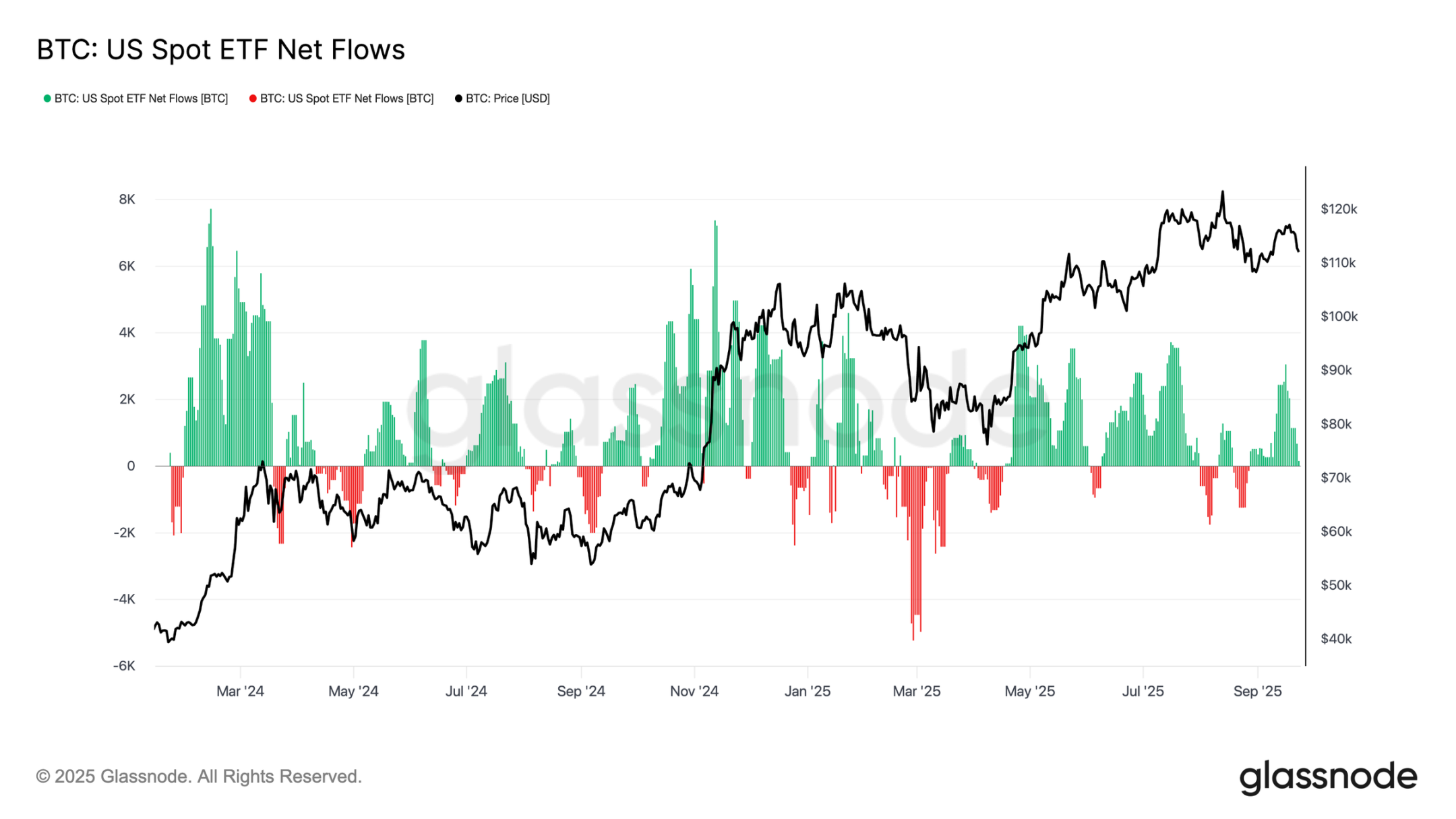

このサイクルは、長期保有者による供給売りと、米国スポットETFおよびDATを通じた機関投資家の需要との綱引きによっても推進されています。ETFが新たな構造的力として台頭するにつれ、価格は現在、この押し引き効果を反映しています。長期保有者による利益確定売りが上昇幅を抑制し、ETFへの流入が売りを吸収してサイクルの進行を支えています。

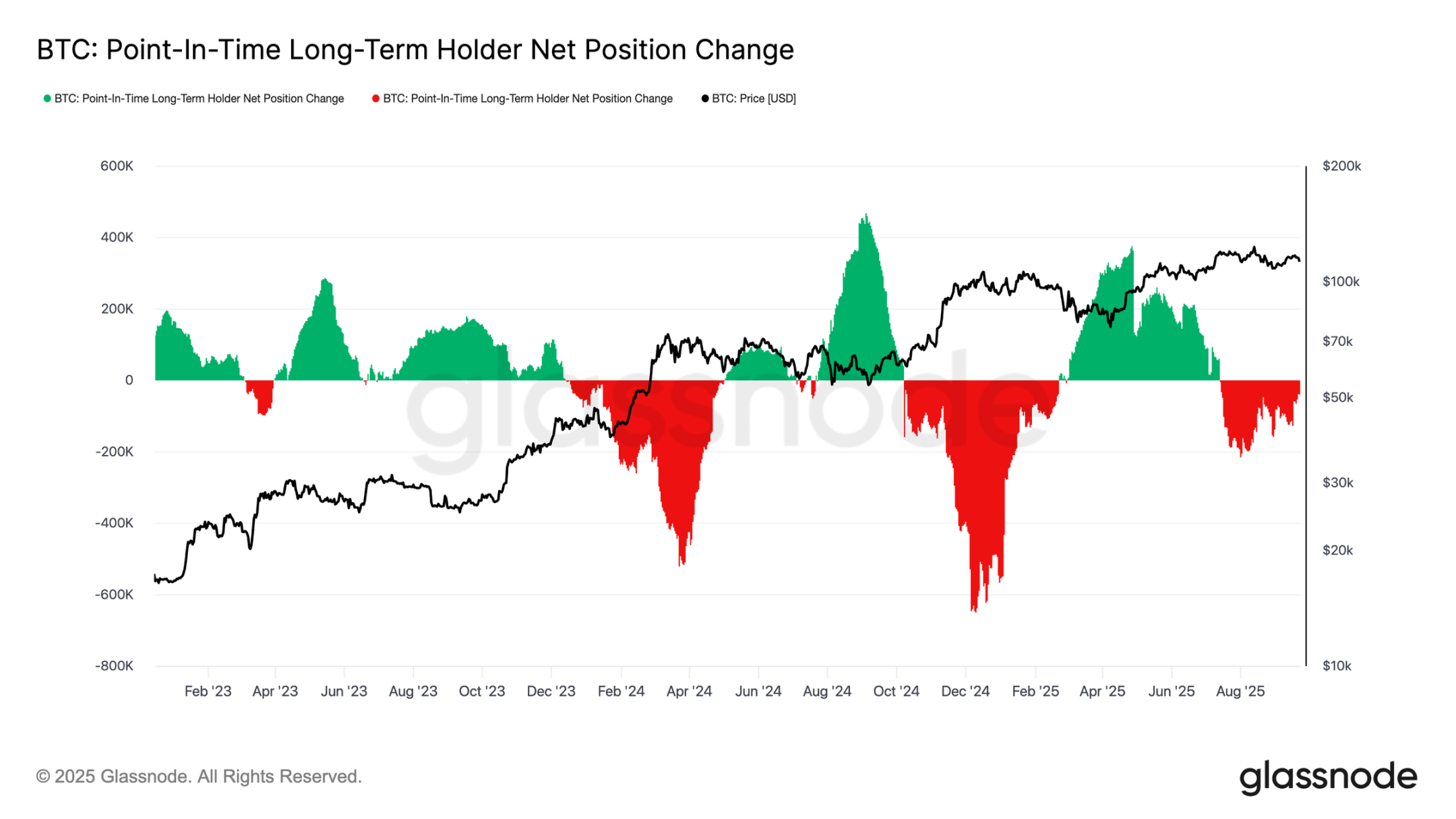

脆弱なバランス

ETFへの流入はこれまでのところ長期保有者の売却と均衡しているものの、その誤差はわずかです。FOMC開催前後には、長期保有者の売却額が月間12万2000BTCに急増した一方で、ETFへの純流入額は日量2600BTCからほぼゼロにまで急落しました。売り圧力の高まりと機関投資家の需要減退が相まって、脆弱な状況を作り出し、下落の土壌となっています。

スポット市場の圧力

この脆弱性はスポット市場で顕著でした。FOMC後の売り圧力により、強制決済と流動性の低さが下落を増幅させ、取引量は急増しました。痛みを伴うものではありましたが、短期保有者のコストベースである11万1800ドル付近で一時的な底値が形成されました。

先物レバレッジ解消

一方、ビットコインが11万3000ドルを下回ると、先物建玉は448億ドルから427億ドルに急落しました。このレバレッジ解消の動きにより、レバレッジのかかったロングポジションが解消され、下落圧力が強まりました。このリセットは、当面の不安定化を引き起こす一方で、過剰なレバレッジを解消し、デリバティブ市場のバランスを回復させるのに役立つでしょう。

清算クラスター

永久スワップ清算ヒートマップは、より詳細な情報を提供しています。価格が114,000ドルから112,000ドルのレンジを下回った際、レバレッジをかけたロングポジションの密集が解消され、大規模な清算が起こり、下落が加速しました。117,000ドルを超える水準でも依然としてリスクポケットが存在し、市場は流動性に起因する双方向のボラティリティに対して脆弱です。需要が強まらない状況では、これらの水準付近での脆弱性がさらなる急騰リスクを高めます。

オプション市場

ボラティリティ

オプション市場に目を向けると、インプライド・ボラティリティは、トレーダーが激動の週をどのように乗り切ったかを明確に示しています。市場を形作った2つの主要な要因、すなわち今年初の利下げと2021年以来最大の清算イベントが市場を形成しました。FOMCを前にヘッジ需要が高まりボラティリティは上昇しましたが、利下げが確定するとすぐに低下し、利下げはほぼ織り込み済みだったことを示しました。しかし、日曜日の夕方に先物市場で劇的な清算が行われたことで、保護を求める需要が再燃し、1週間物のインプライド・ボラティリティが反発を牽引し、すべての満期にわたって上昇が続きました。

市場は利下げを再評価している

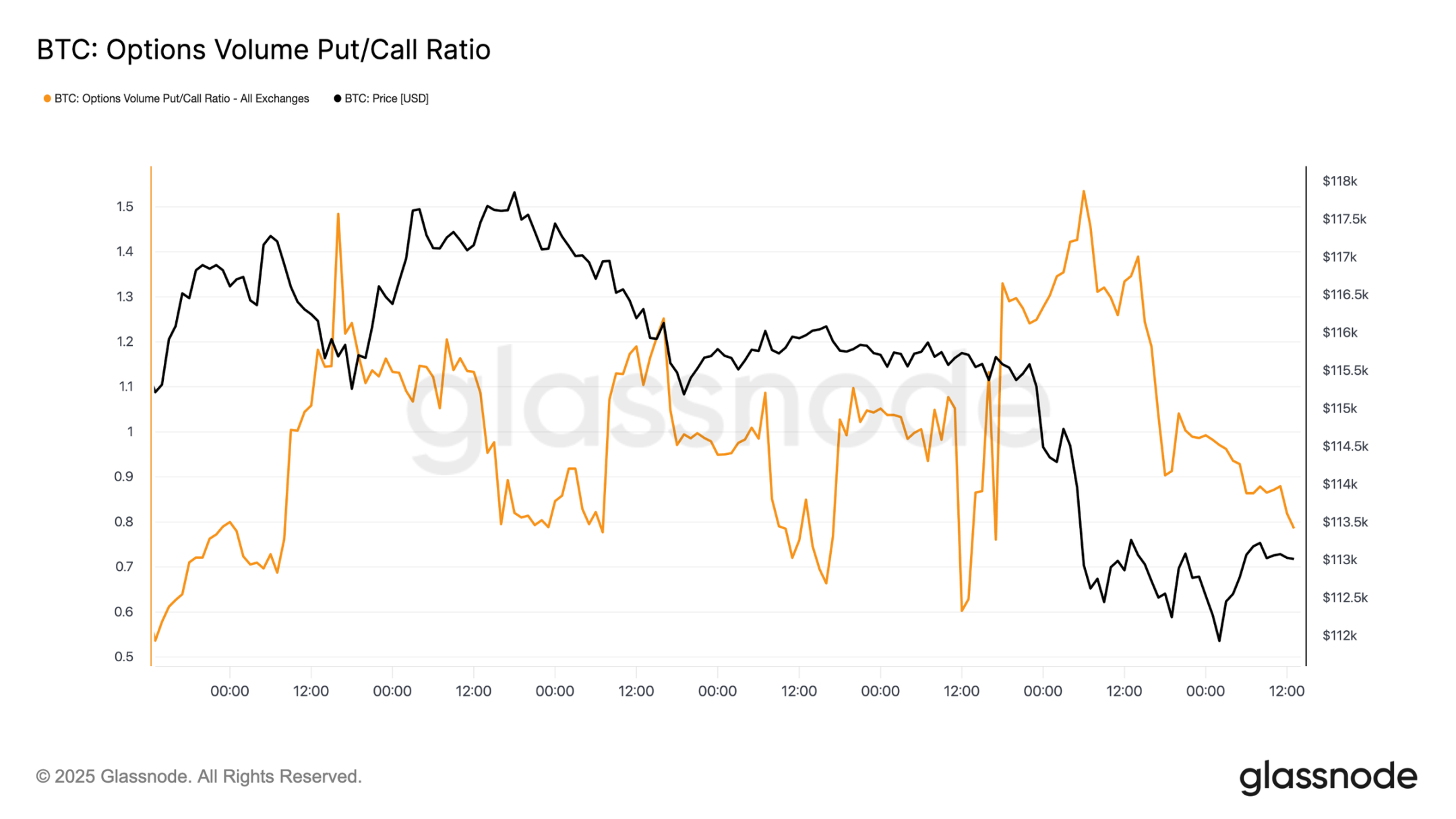

FOMC会合後、急落への備えとして、あるいはボラティリティから利益を得る手段として、プットオプションへの需要が急増しました。わずか2日後、市場はこのシグナルに反応し、2021年以来最大の清算イベントが発生しました。

プット/コールオプションの資金フロー

売り圧力を受けて、プット/コールの出来高比率は低下傾向にあります。これは、トレーダーがイン・ザ・マネーのプットで利益を確定する一方で、他のトレーダーが割安なコールにシフトしたためです。短期および中期オプションは依然としてプットに大きく偏重しており、下落リスクへの対応は上昇リスクに比べて割高になっています。この不均衡は、年末に向けて前向きな見通しを持つ参加者にとって、比較的低コストでコールオプションを積み増すか、あるいは割高な下落リスクを負うコールオプションを売却することで、その資金を調達する機会を生み出しています。

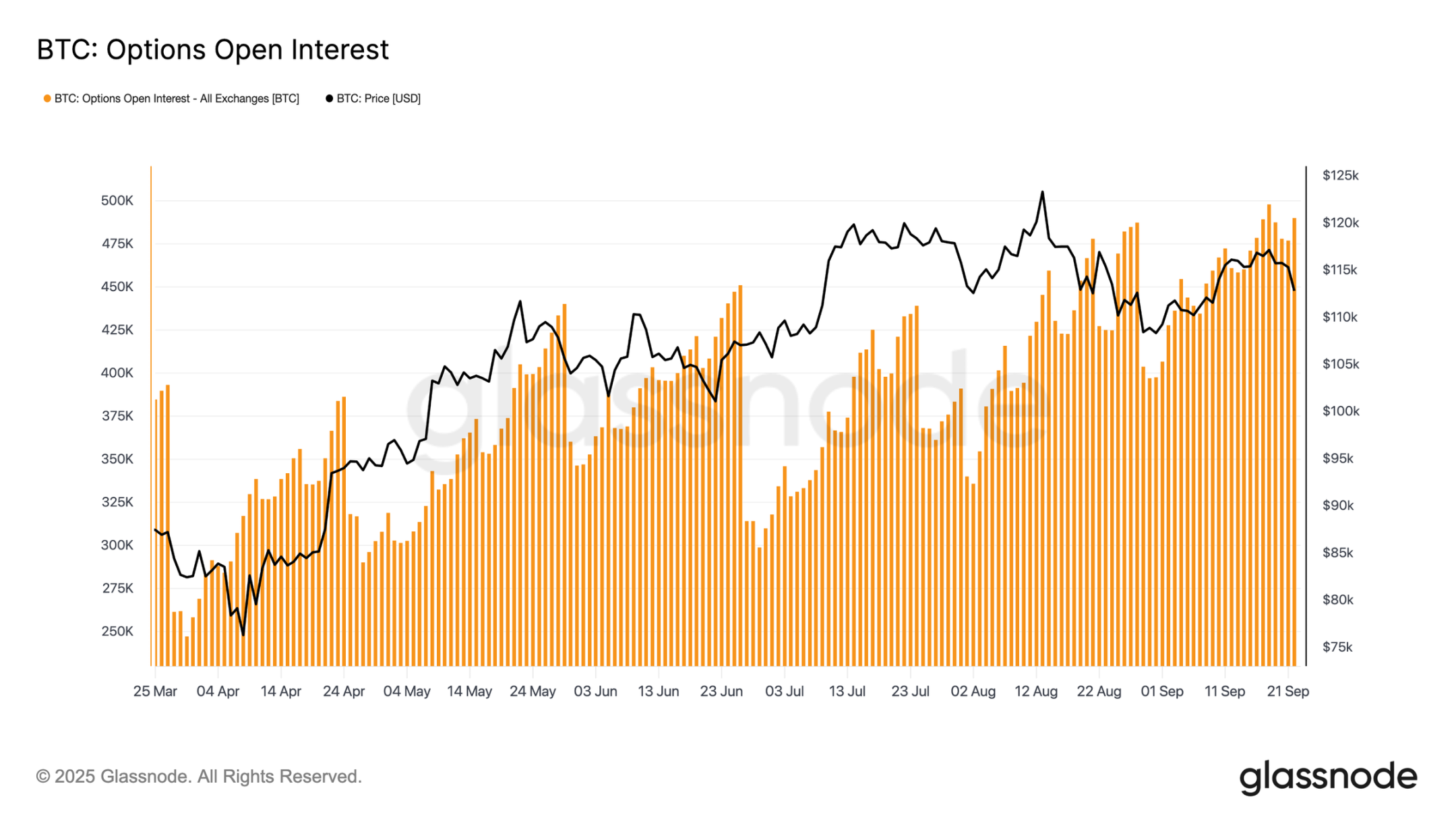

オプションの未決済残高

オプションの未決済建玉は過去最高値付近で推移しており、金曜日の朝の満期日を前に急減すると予想されますが、12月に向けて再び持ち直すでしょう。現在、市場はピークを迎えており、マーケットメーカーはわずかな価格変動に対しても積極的なヘッジを強いられています。マーケットメーカーは下落局面でショート、上昇局面でロングのポジションを保有しており、この構造は売りを増幅させる一方で上昇局面を限定しています。この力学は短期的なボラティリティリスクを下落方向に偏らせ、満期日が過ぎてポジションがリセットされるまで、市場の脆弱性を悪化させます。

結論は

FOMC後のビットコインの下落は、典型的な「噂で買って事実で売る」というパターンを反映しているが、より広い文脈は、疲弊感の高まりを示唆している。現在の12%の下落は過去のサイクルと比較すると緩やかだが、これは3つの主要な資本流入の波に続くもので、これにより実質時価総額は6,780億ドル増加し、前回のサイクルのほぼ2倍となった。長期保有者は既に340万BTCの利益を実現しており、今回の上昇の大幅な売りと成熟を浮き彫りにしている。

一方、これまで供給を吸収していたETFへの流入は減速し、不安定な均衡状態を生み出している。スポット取引量は強制売りによって急増し、先物は急激なレバレッジ解消を経験し、オプション市場は下落リスクを織り込みつつある。これらのシグナルは、市場のモメンタムが失速し、流動性に起因するボラティリティが定着しつつあることを示唆している。

機関投資家と保有者の需要が再び一致しない限り、深刻な冷え込みのリスクは依然として高いままです。