流動性の熱狂が再び始まり、年末までに激しい強気相場が到来する可能性がある

- 核心观点:比特币受益于流动性扩张,将成新对冲工具。

- 关键要素:

- 比特币与流动性相关性达0.94。

- 央行多元化储备,美元走弱。

- 财政部补款短期抽流动性。

- 市场影响:比特币将获机构资金流入,表现优于传统资产。

- 时效性标注:中期影响。

原作者: arndxt

原文翻訳:AididiaoJP、Foresight News

通常労働は無関係

「一般労働者は重要ではない」という主張は、今日のマクロ経済体制下では、労働市場の弱さが経済成長を阻害することはないというものです。単に連邦準備制度理事会(FRB)が金利を引き下げ、市場にさらなる流動性を供給せざるを得なくなるだけです。生産性、設備投資、そして政策支援によって、個々の労働者が苦しんでも資本は成長し続けるのです。

自動化と世界的な設備投資により労働者の交渉力が崩壊し、個々の労働者は生産において重要性を失いつつある。

このシステムでは、成長を促進するために強力な家計消費はもはや必要なく、設備投資がGDPの計算の中心となっている。

労働者の苦境はキャピタルゲインに直接影響する。資産保有者にとって、労働市場の痛みは朗報である。

労働者の闘争は経済サイクルを混乱させることはない。市場はもはや「庶民」の価格ではなく、流動性と資本の流れの価格を決定している。

もう一度言いますが、市場を動かすのは流動性です。

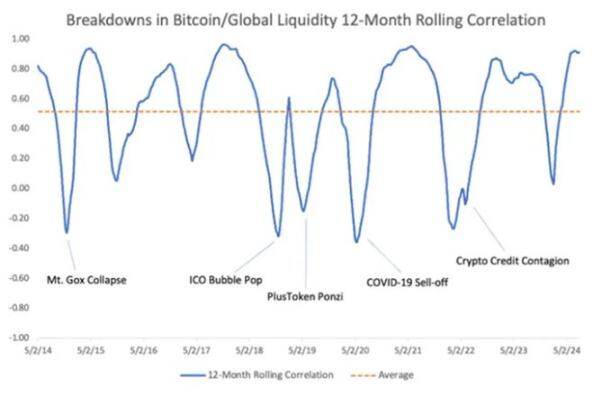

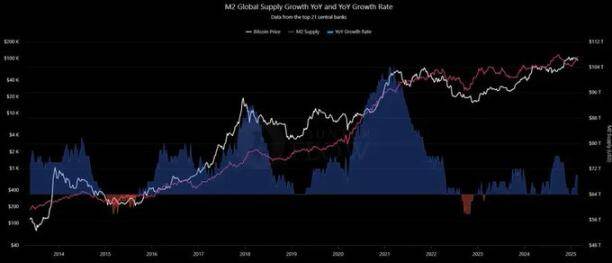

世界のM2は過去最高の112兆ドルに達しました。10年以上にわたるデータでは、ビットコインと流動性の長期相関は0.94を維持しており、これは株式や金よりも高い相関です。

中央銀行が政策を緩和するとビットコインは上昇し、流動性を引き締めるとビットコインは下落します。

歴史を振り返ってみましょう。

- 2014-15年: M2契約とビットコインの暴落。

- 2016-18年: 着実な拡大、BTC初の機関投資家による強気相場。

- 2020-21年: COVIDによる流動性が流入し、ビットコインは急騰。

現在、M2は再び上昇しており、ビットコインは従来のヘッジ手段をアウトパフォームしています。私たちは再び、流動性主導のサイクルの初期段階にあります。

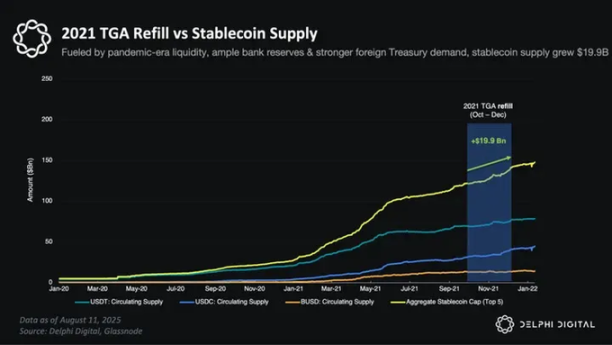

2025年のTGA(財務省一般会計)補充は、翌日物リバースレポのバッファーが実質的に枯渇しているため、以前のサイクルよりも大きなリスクをもたらします。現在、調達されたドルはすべて、活発な市場から流動性を直接引き出すことになります。

仮想通貨はストレスの兆候を最初に示すだろう。9月のステーブルコインの縮小は先行指標となり、株式や債券が反応するずっと前に警告を発するだろう。

回復力のレベルは明確です。

- ストレス期間中:BTC > ETH > アルトコイン(ビットコインはショックを吸収するのに最も優れています)。

- 回復期: ETH > BTC > アルトコイン (資金の流れと ETF の需要が再加速するため)。

基本シナリオ: 流動性が逼迫し不安定な9月から11月が続くが、その後、発行が減速し、ステーブルコインの成長が安定するにつれて、年末に向けて動きが強まる。

全体像を見ると、状況は明らかになります。

- 流動性が拡大しています。

- 米ドルは弱くなっている。

- 設備投資が急増している。

- 機関投資家はリスクの高い資産に再配分している。

しかし、この瞬間を特別なものにしているのは、さまざまな力が合流したことです。

連邦準備制度理事会は債務とインフレの板挟みになっている

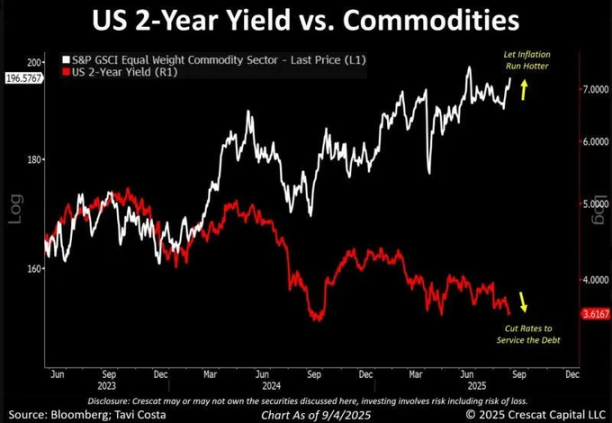

連邦準備制度は困難に直面しており、債務返済コストは耐えられないほど高くなっており、それでもインフレ圧力は依然として残っている。

利回りは急落し、米国2年国債の利回りは3.6%に低下した一方、商品は過去最高値近辺で推移している。

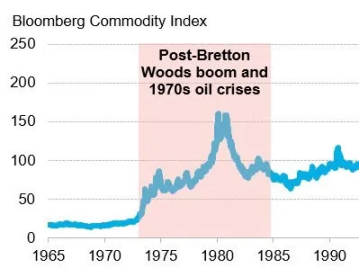

このシナリオは過去にも見られた。1970年代後半、利回りが低下する一方でコモディティ価格が急騰し、2桁のインフレにつながった時だ。当時、政策当局には有効な選択肢がなく、今日ではさらに選択肢は少ない。

この緊張はビットコインにとって強気材料となる。歴史を振り返ると、政策の信頼性が揺らいだ時期には必ず、資本はインフレ耐性のある資産に安全資産を求めてきた。1970年代には金がこうした資金の流れを捉えたが、今日ではビットコインはより高いコンベクシティを持つヘッジ手段として位置付けられている。

労働力は弱いが、生産性は高い

労働市場は厳しい現実を物語っている。

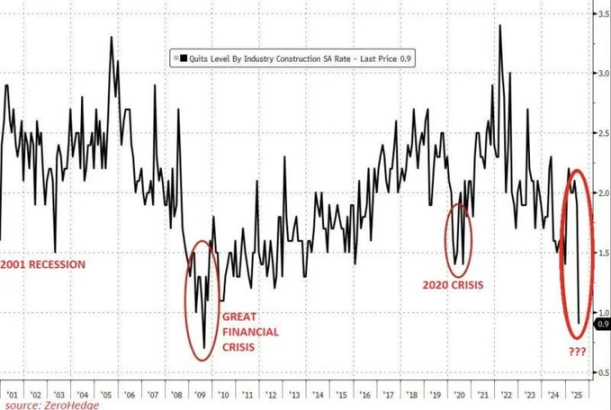

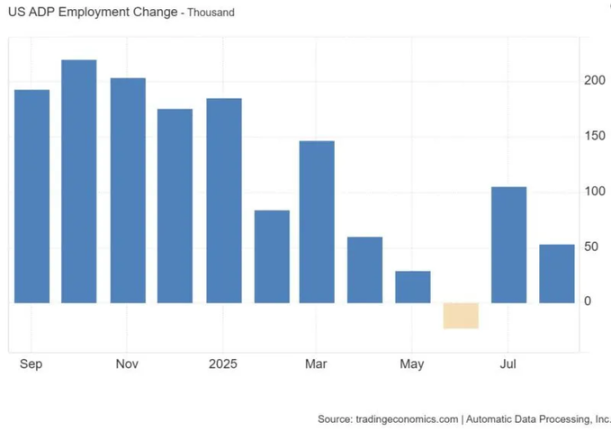

離職率は0.9%に急落し、ADP雇用者数は長期平均を下回り、信頼感は低下している。しかし、2008年とは異なり、生産性は上昇している。

推進要因: AI が主導する設備投資のスーパーサイクル。

Metaだけでも2028年までに6,000億ドルの投資を約束しており、そのうち数兆ドルがデータセンター、リショアリング、エネルギー転換に流れ込むと見られています。AIによって労働者は奪われている一方で、資本の価値は高まっています。これが現在の経済のパラドックスです。実体経済は苦境に立たされ、ウォール街は活況を呈しています。結果は予測可能です。連邦準備制度理事会(FRB)は労働市場への悪影響を和らげるために金利を引き下げますが、生産性は堅調に維持されます。この組み合わせにより、リスク資産に流動性が注入されます。

金の静かな蓄積

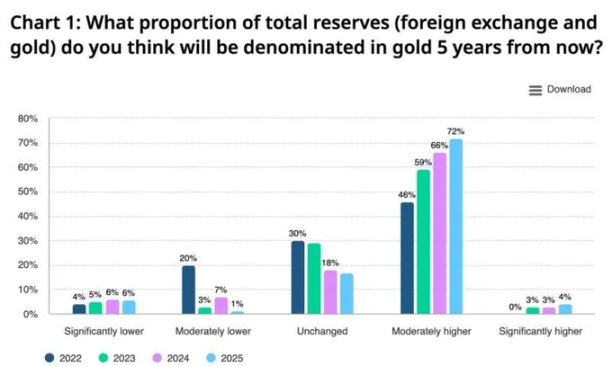

株式市場が低迷し、労働市場に亀裂が生じる中、金はシステムヘッジ手段として静かに再浮上している。先週だけでも、GLD(SPDRゴールドETF)には33億ドルが流入した。主要な買い手は中央銀行で、76%が準備金の増額を予定しており、2022年の50%から増加している。

金と比較すると、S&P 500は既に隠れた弱気相場に入っており、年初来で19%、2022年以降では29%下落している。歴史的に見ると、金に対する株価の3年連続のアンダーパフォーマンスは、長期的な構造的ローテーションを示している(1970年代、2000年代初頭)。

しかし、これは個人投資家が引き起こした熱狂的な動きではなく、忍耐強い機関投資家の資金と戦略的資本の静かな蓄積です。金はかつて債券と米ドルが担っていた安定的な役割を担いつつあります。しかし、ビットコインは依然として高ベータのヘッジ手段です。

米ドルの下落と代替手段の模索

米ドルは、1973年のブレトンウッズ体制崩壊以来、最悪の6ヶ月間を経験している。歴史的に、ビットコインが米ドルから乖離するたびに、体制転換が起こっている。米ドル指数(DXY)は4月に100を下回り、流動性主導の仮想通貨上昇の始まりとなった2020年11月の下落を彷彿とさせる。

一方、中央銀行は資金の分散化を進めています。世界の準備金に占めるドルの割合は約58%に低下し、76%の中央銀行が金保有量の増加を計画しています。金はこうした静かな資本配分を吸収していますが、ビットコインは、特にパッシブヘッジよりも高いリターンを求める機関投資家からの資金流入を吸収する態勢が整っています。

最近の圧力:財務省口座の補充

注: 財務省口座補充とは、米国財務省が連邦準備銀行の財務省口座 (TGA) の現金残高を増やすために行う措置を指し、その過程で金融システムから流動性が引き出されます。

財務省口座には約5,000億~6,000億ドルの補充金が入金された。

十分なバッファー(RRP、海外需要、銀行のバランスシート)により、2023 年の影響は緩和されました。これらのバッファーは現在では消滅しています。

補充されたすべてのドルは市場から直接引き出されます。ステーブルコインと暗号通貨の現金チャネルが最初に縮小し、アルトコインの流動性は枯渇します。

つまり、今後2~3ヶ月はボラティリティが高くなるということです。BTCはETHをアウトパフォームし、ETHはアルトコインをアウトパフォームすると予想されますが、すべての通貨が打撃を受け、流動性リスクは現実のものとなります。

財務省の口座への資金補充はトレンドを弱めるだろうが、これは上昇局面における一時的な嵐に過ぎない。2025年末までに、発行が減速し、FRBの政策がハト派的になるにつれ、ビットコインは流動性だけでなく、ETF、企業、政府からの構造的な資金流入にも支えられ、15万ドルから20万ドルを試すと予想される。

口論

これは、資本が増加する一方で労働力が分散し、ドルが下落する一方で代替資産が上昇し、ビットコインが投機資産からシステムヘッジに変化する流動性サイクルの始まりです。

金は役割を果たすだろうが、流動性、機関投資家のアクセス、世界的なアクセス性に対するベータ値が高いビットコインが、このサイクルの主導的な資産となるだろう。

流動性が運命を決定し、運命の次の章はビットコインに属します。