1,000億ドルの暗号通貨財務ブーム:舞台裏で儲けているのは誰か?

- 核心观点:企业加密财库热潮催生服务商巨额收益。

- 关键要素:

- 152家上市公司持超95万枚比特币。

- 托管机构年费率达0.15%-0.30%。

- 企业今年筹资超980亿美元投入。

- 市场影响:推动托管、投行、资管业务增长。

- 时效性标注:中期影响。

ジュリー・ゴールデンバーグ、フォーブス

原文翻訳:ルフィ、フォーサイトニュース

記録的な数の上場企業が、バランスシートに仮想通貨を追加しています。表向きは、ポートフォリオの多様化、インフレヘッジ、そして新規投資家の獲得が目的ですが、経営陣の株価上昇への意欲という、明らかにされていない理由もあります。ここ数ヶ月、いわゆる「仮想通貨トレジャリー」戦略を発表するだけで、企業の株価にプレミアムが付くケースが増えています。

しかし、この最新の「ゴールドラッシュ」では、本当の富の饗宴は「ツールベンダー」、つまりカストディアン、ブローカー、資産運用会社、投資銀行に流れており、彼らはあらゆる取引、送金、保管業務から手数料を徴収している。

サンフランシスコに拠点を置くアンカレッジ・デジタルの共同創業者兼CEO、ネイサン・マコーリー氏は、このトレンドは過去6か月で「最高潮に達し」、「伝染効果を生み出した」と述べた。この暗号資産銀行はすでに、トランプ・メディア・グループの20億ドル相当のビットコイン資産の保管や、ビットコインに特化しており、最近、特別買収会社(SPAC)を通じたKindlyMDとの合併を発表したナカモト・ホールディングスの7億6000万ドルの資産など、複数の取引を確保している。ソルトレイクシティの小規模で赤字のヘルスケア企業であるKindlyMDは、5月の合併発表前は長らく2ドルを下回る価格で取引されていた。現在、ビットコインの匿名の生みの親であるサトシ・ナカモトに敬意を表したナカモト・ホールディングスは、株価15ドル、時価総額1億1400万ドルでナスダック(ティッカー:NAKA)に上場している。

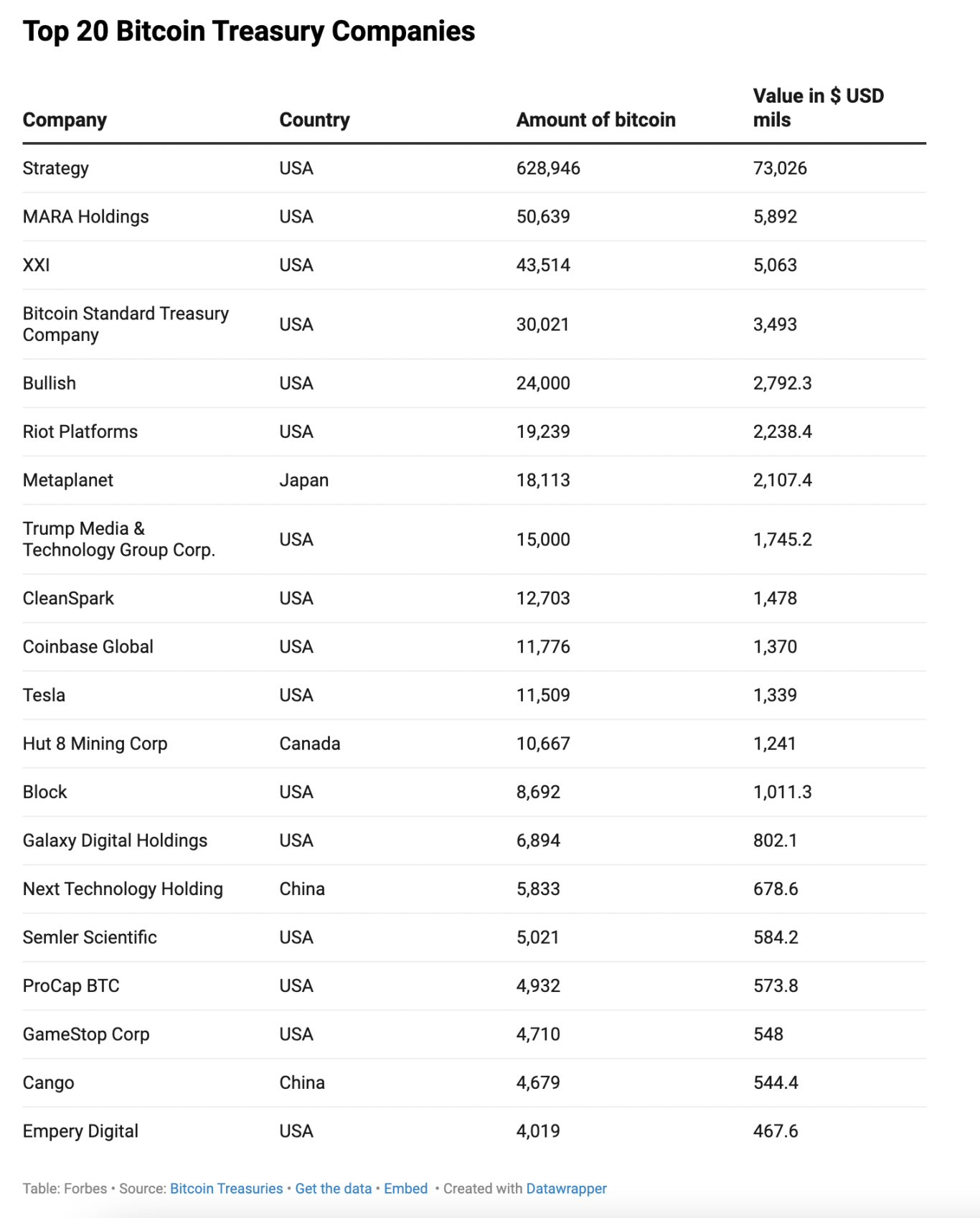

BitcoinTreasuries.netによると、1年前は少数の法人投資家が合計で41万6000ビットコイン強を保有していましたが、現在では少なくとも152社の上場企業が95万ビットコイン以上を保有しており、その価値は1100億ドルを超えています。紛れもなく「クジラ」と言えるのは、依然として億万長者のマイケル・セイラー氏が所有するStrategy Inc.です。同社は、転換社債や変動利付永久優先株といった革新的な資金調達手法を活用し、企業向け仮想通貨トレジャリーモデルの先駆者です。バージニア州タイソンズコーナーに拠点を置く小規模ソフトウェア企業Strategy Inc.(旧MicroStrategy)は、時価総額950億ドルにも関わらず、現在730億ドル相当のビットコインを保有しています。これは、同社の仮想通貨保有額に対して25%のプレミアムとなっています。

Strategyの先例に倣う企業は、ビットコインだけにターゲットを絞っているのではなく、イーサリアムやソラナなど、幅広い暗号資産に投資しています。パロアルトに拠点を置く暗号資産コンサルティング会社Architect Partnersのデータによると、企業は今年だけでこうした投資のために980億ドル以上を調達しており、6月以降、さらに139社が590億ドルの拠出を約束しています。最新の例としては、トランプ一族が経営する暗号資産企業World Liberty Financialが最近、独自のWLFIトークンを中心とした15億ドルの資金を発表しました。これには、トランプ・メディア・グループが保有する20億ドルのビットコイン資金は含まれていません。

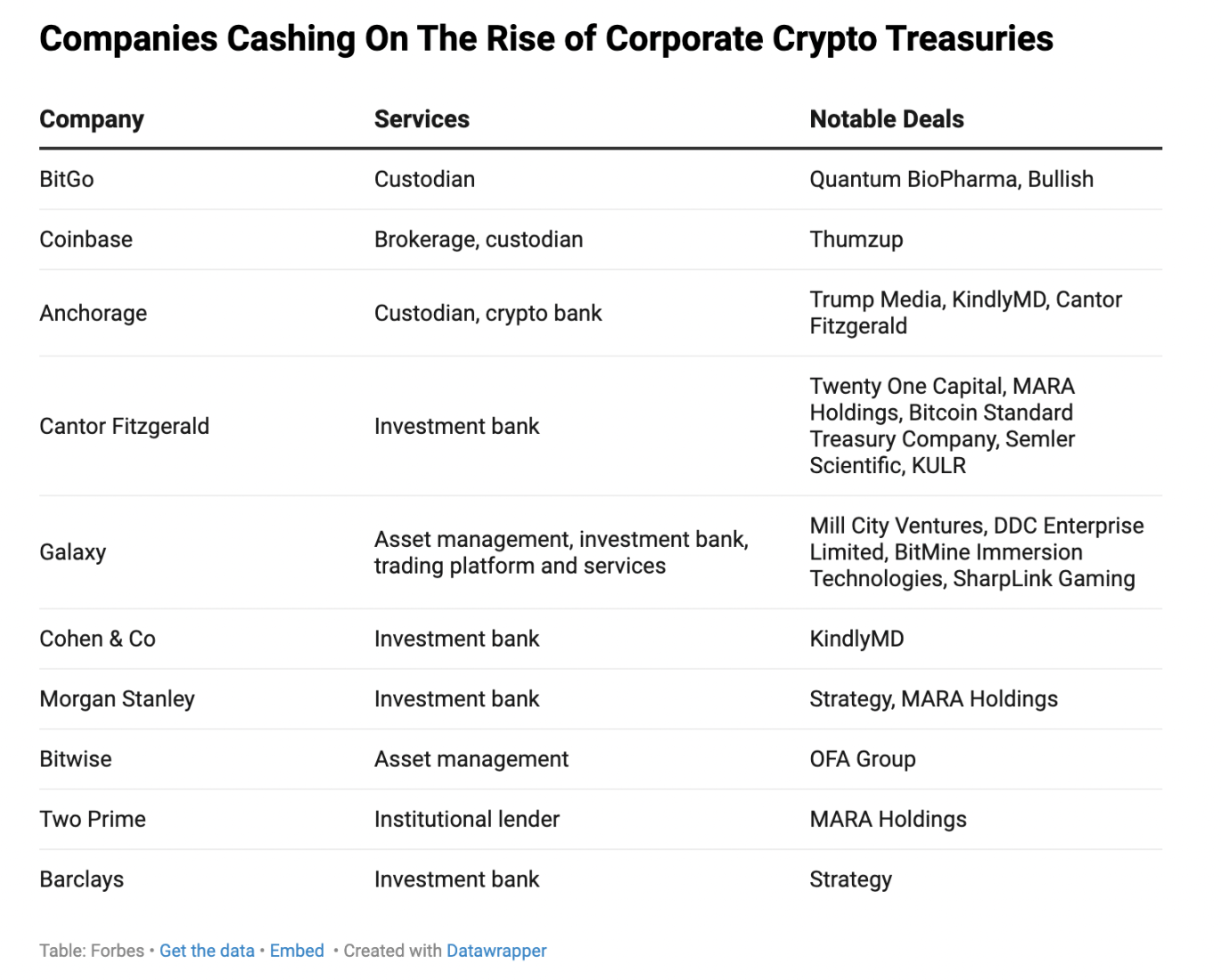

企業仮想通貨の台頭で利益を上げる企業

アーキテクト・パートナーズのエリオット・チュン氏は、このトレンドはまだ初期段階にあるため全体的な影響を定量化することは難しいものの、このブームはすでに「全般的にかなりの手数料収入を生み出している」と述べた。

モルガン・スタンレー、バークレイズ・キャピタル、モーリス・アンド・カンパニー、TDセキュリティーズなど、多くの伝統的な投資銀行や証券会社にとって、優先株や転換社債の発行による引受手数料やその他の手数料は利益の多いビジネスとなっている。

例えば、Strategyが3月に7億2,200万ドルで850万株の優先株を発行したケースを考えてみましょう。モルガン・スタンレーは他の約12の機関投資家と共に引受証券会社となり、推定1,000万ドルの手数料を得ました。フロリダ州フォートローダーデールに拠点を置く仮想通貨マイニング企業MARA Holdingsは7月に9億5,000万ドルの転換社債を発行し、モルガン・スタンレーと他の機関投資家はこの取引で1,000万ドルの利益を得たとみられます。

暗号資産トレジャリーのブームの恩恵を受けるもう一つのグループは、「適格カストディアン」、つまり顧客のデジタル資産を保管する人々です。例えば、パロアルトに拠点を置く老舗企業BitGoは、暗号資産市場のブームと企業のトレジャリーの拡大に後押しされ、2025年上半期に保管資産が1,000億ドルを超えました。

「(企業財務は)当社の事業において成長著しい部分です。6ヶ月前はそれほど大きな割合ではありませんでしたが、今では新規顧客の大きな部分を占めています」と、BitGo Primeの証券・米国機関投資家向けセールス責任者であるアダム・スポーン氏は述べています。彼の推計によると、ここ数ヶ月だけでも約24社の暗号資産関連企業がBitGoとのカストディ・パートナーシップを発表しています。この事業の急増が、BitGoが7月に非公開でIPOを申請する道筋となりました。

ビットコイントレジャリー企業トップ20

BitGoやCoinbaseといった大手カストディアンは、機関投資家に対し、初期手数料、年会費、そして追加料金を組み合わせて請求しています。これらの手数料は、暗号資産の保管に提供されるサービスに連動しており、顧客の収益獲得に貢献しています。FalconXのグローバル市場共同責任者であるラビ・ドシ氏は、最も一般的な手数料モデルは、保管資産の規模に基づいた年会費で、通常は0.15%から0.30%の範囲ですが、大口顧客は0.10%まで引き下げられる可能性があると述べています。

数百億ビットコインを管理するカストディアンにとって、これらの手数料は数億ドル規模の収益となるものの、カストディ取引のマージンは通常わずかです。みずほ証券のシニアフィンテックアナリスト、ダン・ドレフ氏は、これらの「エージェント」によって生み出される仮想通貨の需要は、Coinbase、FalconX、Cumberlandなどの取引所やブローカーにも追加収益をもたらしていると指摘しています。購入によって価格が上昇し、新たな投資家が集まり、それがさらにトークン取引を促進するというサイクルが生まれます。

取引やカストディに加え、ステーキング、レンディング、オプションオーバーレイといったサービスも収益性の高い分野です。ステーキングとは、ユーザーがトークンをロックすることでブロックチェーン取引の検証を支援し、報酬を得ることを意味します。オプション戦略は、金融デリバティブを通じてポートフォリオのリスク・リターン構造を調整しますが、原資産配分は変更しません。

「これらの企業が資金を調達し、それをバランスシートに計上すれば、すぐに『次に何をすべきか』という問題に直面することになるだろう」と、アーキテクト・パートナーズのチュン氏は述べた。「600億ドル以上の暗号資産はリターンを生み出す必要があり、これらの上場企業は自力でそれを実現することはできない」。メルボルンの暗号資産融資会社メープル・ファイナンスのCEO、シドニー・パウエル氏は、現在、企業はリターンを原資産の値上がりに依存しているものの、暗号資産トレジャリーの急速な普及により、企業は利益戦略を模索するか、低コストの資金でビットコインを購入するかといった差別化を迫られるだろうと指摘した。

暗号資産運用・アドバイザリー会社ビットワイズのシニア投資ストラテジスト、フアン・レオン氏は、競争優位性を築くために、これらの企業はツー・プライムやメープル・ファイナンスといった機関投資家や、ウェーブ・デジタル・アセッツ、アルカ、ギャラクシーといった資産運用会社に目を向けるようになるだろうと述べた。これらの企業は、通常、財務管理サービスに25~50ベーシスポイントの手数料を請求する。ギャラクシーは今月初め、暗号資産運用事業への1億7500万ドルの資金流入を報告した。これは、暗号資産を保有する約20社の顧客にソリューションを提供したことが一因となっている。

一方、ウォール街もこの熱狂を煽っている。トランプ政権のより友好的な政策環境と明確な規制枠組みに後押しされ、キャピタル・グループ、ヘッジファンドのD1キャピタル・パートナーズ、投資銀行のカンター・フィッツジェラルドは、企業が仮想通貨を保有するための資金を提供している。

仮想通貨にはまだ否定的な意見もあるものの、仮想通貨トレジャリーのブームは始まったばかりだ。「最終的にはすべての企業が何らかの形で仮想通貨トレジャリー企業になると考えています」とレオン氏は述べ、世界の企業の現金準備金が現在約31兆ドルに達していることを指摘した。「バランスシートの1%、10%、あるいは100%を仮想通貨に割り当てているかどうかに関わらず、必ずいくらかは残ります。つまり、成長の余地は大きいのです。」