Fraxを例として、分散型安定通貨のイノベーションの道筋について議論する

オリジナル編集者: Biteye コアコントリビューター Crush

オリジナル編集者: Biteye コアコントリビューター Crush

昨日のSVBの暴落により、USDステーブルコイン(USDC)の大規模なデペグが発生しました。一時0.8788米ドルまで下落した。

これは巨大な連鎖反応を引き起こし、理論的には影響を受けないはずの集中型ステーブルコインがこの暴落を生き延びることは困難です。

たとえば、Fraxの価格は0.87ドルまで下落した。

Fraxの急落の主な理由は、USDCを担保として使用していることです。今週のようなブラックスワンイベントは、分散型ステーブルコインにとって大きな試練と言えるでしょう。

それらを保持する意味は何ですか?それでもシステミックリスクにさらされるのでしょうか?

この記事では、次の質問に答えるためのケーススタディとして Frax を取り上げます。

最初のレベルのタイトル

分散型ステーブルコインは、リスクを最小限に抑えながら、完全に分散型担保の使用に移行できるでしょうか?

01 最高のものはない、ただより良いものがあるだけ

Frax は、最初のフラクショナル リザーブ ステーブルコイン プロトコルとして有名になりました。オープンソース、パーミッションレス、完全にオンチェーン。

Frax のビジョンは、DeFi のワンストップ ショップ、つまり一種の分散型中央銀行になることです。計画の一環として、同社は最近、担保比率を100%に引き上げると発表したが、これはTerraの破綻後の規制上の懸念によるものである。

しかし、現在のUSDCデペグが示すように、100%の担保はFraxにとって十分ではありません。本当の未解決の質問はどの資産を担保として使用する必要があるか。

これは Frax チームが取り組んでいることです。

今のところ、Frax は依然として「トークン化された法定通貨」に依存しています。Frax の担保はすべて USDC で構成されています。

Frax が活用できる資産の範囲は事実上制限されています。

Real World Assets (RWA): これは MakerDAO の $DAI の機能です

低リスク資産: USDC など

強気市場の大部分において、RWA はステーブルコインのスケーリングインフラストラクチャの物語を支配していました。進むべき方向に正しい方法も間違った方法もありません。それは合意の最終的なビジョンによって決まります。

FraxはDeFiの中央銀行になることを目指しているため、今後の最善の方法は「リスクの高い民間部門の融資を受ける」ことではなく、リスクを最小限に抑える資産に焦点を当てることだ。

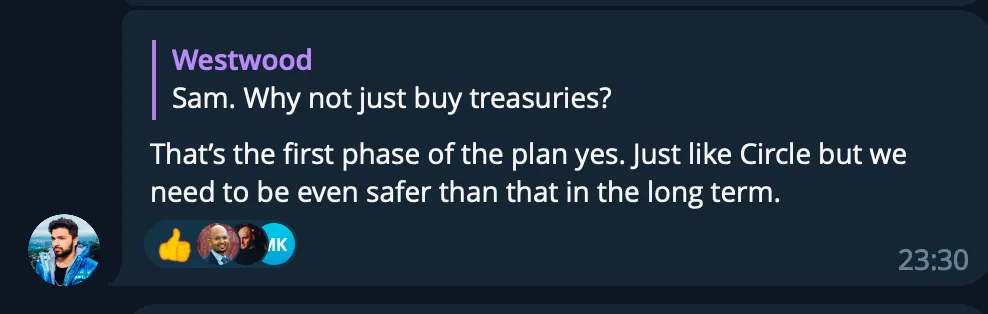

現在これに最も似ているステーブルコインはCircle USDCであり、これは短期の米国財務省短期証券と現金によって完全に裏付けられています。

その結果、フラックス氏は当初、USDCが米ドルの中で「リスクが最も低く、経済的責任が最も低い」金融商品だったため、USDCを担保として選択した。

たとえば、$DAIがテスラローンや民間企業ローンなどの現実世界の資産も引き受けた場合、それはステーブルコイン建ての米ドルローンよりもリスクが高くなります。

しかし、担保の大部分が USDC にあるため、Frax は中央集権型ステーブルコインと実際には相関関係がなく、市場の混乱時に追加の保護を提供することもありません。Frax の運命は Circle と USDC にのみ関係します。

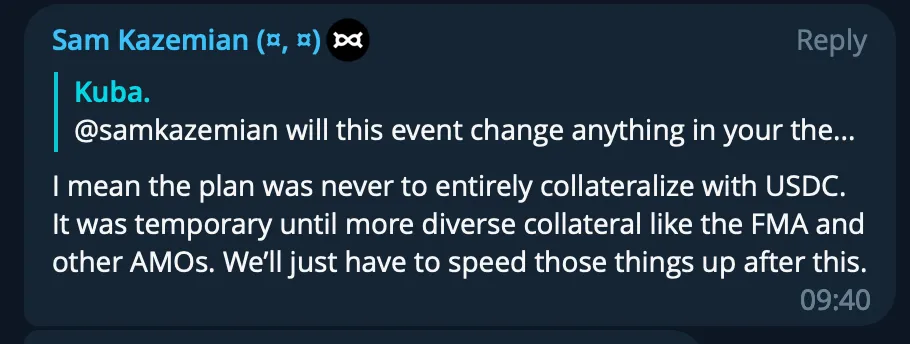

もちろん、Sam (Frax の創設者) は、中央集権的なサードパーティへの過度の依存にはある程度の外部リスクがあることを認めましたが、SVB の崩壊はまさにこれを裏付け、Circle に影響を与え、USDC のデカップリングにつながりました。

サムの言葉によれば、RWA は 1 つだけあるべきです。それは、連邦準備制度マスター口座 (FMA) の USD 預金です。すべての主要銀行はFRBにドルを直接預けることを申請できます。

担保ジレンマに対するフラックス氏の最終的な解決策は、FMAを開設することであり、これは連邦準備制度のメイン口座にドルを預けることである。そうすることで、Frax をリスクから最大限に保護することができます。これほどリスクの少ない手術はありません。

最初のレベルのタイトル

02 未来への道は険しく険しい

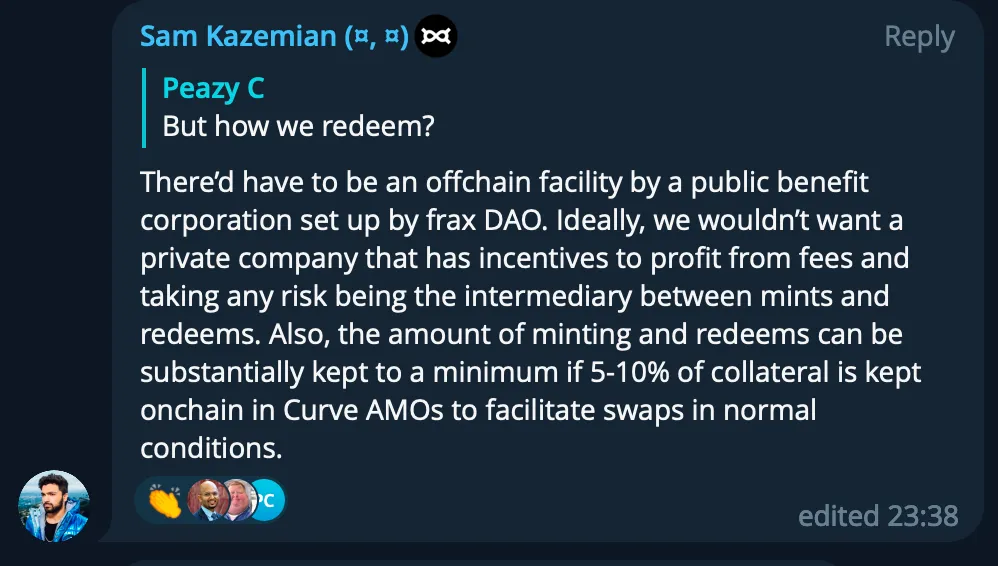

Frax は、暗号通貨業界における完全にオンチェーンのエンティティです。したがって、FMA を取得するプロセスは、従来の大手銀行と比較してより困難になります。

FRBには、企業がFMAを取得できるかどうかを評価するための6つの非常に厳格な基準と3つの異なる段階があります。 Frax がブロックチェーン プロトコルであることを考えると、よりリスクの高いカテゴリーに分類されるため、承認前にますます精査が必要になります。

連邦準備制度は、加盟銀行または預金取扱機関、指定された金融市場公益事業体、特定の政府支援企業、米国財務省、および特定の公的国際機関の法的定義を満たす適格な機関にのみマスター口座を付与することができます。適格な機関の場合、申請者は、支払い、マネーロンダリング防止、制裁、リスク管理の要件を含む関連する法規制要件を遵守し、良好な財務状態にあり、連邦準備制度や財務の安定にリスクを及ぼさない必要があります。

Sam はインタビューの中で、Frax は最近 a16z から 10 億ドル以上を調達した Yuga Labs の真似をしたくないと述べました。

サムの言葉を借りれば、これは利害関係者に報酬を与える「悪いインセンティブ」を導入し、プロトコルの価値提案を危険にさらし、Frax を中央集権的な企業にしてしまうことになる。

別の組織形態としては、イーサリアムと同様の非営利財団が考えられます。

FMAを取得することで、Fraxが分散化された状態を維持し、株式保有者ではなくFrax保有者に価値を提供できるようになります。

後者は、規模を拡大したいNFT企業(Yuga)にとってはうまくいくかもしれませんが、DeFiの中央銀行になることを目指す分散型企業にとっては、利害の一致を壊すことになります。

最初のレベルのタイトル

03 私の想い

1. SVB の崩壊は、暗号化エコシステム全体の実践的なテストです。 Frax はこのテストで十分な強さを証明し、その回復力と担保を改善する戦略を示しました。

2. これにより、代替担保を見つけるプロセスが加速され、米国債の直接購入が正しい方向への第一歩となる可能性があります。

3. Fraxswap と Fraxlend の開始により、Frax はステーブルコイン、流動性、融資サービスを提供するイーサリアム上の初のワンストップ DeFi プロトコルとなりました。スタック全体を制御することで、Frax はステーブルコインに有利な任意の金融政策を実施する能力をさらに拡大します。

4. 道は長く長く、フラックスは艱難辛苦を経験しながらずっと旅をしてきました。担保問題に加えて、今後数カ月間、米国におけるステーブルコイン規制の進捗状況を引き続き監視していきますが、これはFraxの成否を決定する重要な瞬間となるでしょう。

最初のレベルのタイトル

04 翻訳者による要約

この記事では、Frax をケーススタディとして使用して、分散型ステーブルコインが直面する課題とリスクについて説明します。 Frax は完全にオンチェーンのエンティティとして、担保として集中化されたステーブルコイン USDC に依存する必要があるため、市場の混乱時に追加の保護が不足し、システミック リスクに対して脆弱になります。

しかし、USDCを保有することは、リスクの高い民間部門のローン(つまり、Makerが実物資産を結びつけ、現実世界の事業体にステーブルコインDAIローンを提供するために行っていること)を利用するよりも安全であることに変わりはありません。

Frax チームはステーブルコインの安全性向上に熱心に取り組んでおり、最近、担保率を 100% に引き上げると発表し、担保として米国国債などのより低リスク資産を探しています。

さらに、中央集権的な企業になることを避けるため、非営利財団の組織化も検討している。

分散型ステーブルコインは、DeFi エコシステムの不可欠な部分です。これらは多くの課題やリスクに直面していますが、金融サービスを提供するためのより透明性が高く、分散化されたオープンな方法も提供します。

翻訳者は、技術と規制環境の継続的な発展により、分散型ステーブルコインはより成熟し、信頼性が高まり、将来的にはより重要な役割を果たすようになるだろうと信じています。この混乱の後、DeFi は従来の金融の影響を軽減するために、暗号化されたネイティブ資産に接続された分散型ステーブルコインを緊急に必要としています。

おそらく、将来の安定通貨は必ずしも米ドルに固定されるわけではなく、金融政策の影響をより適切に反映できるCPIのような固定通貨となるでしょう。