2008 年の金融危機の始まりと終わりを解体する: 三本の矢危機とリーマン ブラザーズの類似点と相違点は何ですか?

原題:「三本の矢危機とリーマン・ブラザーズの類似点と相違点は何ですか?」 」

オリジナル作成者: yikiiiii.eth

最近、中国や海外のメディアは3ac(スリーアローズキャピタル)の清算を「通貨圏におけるリーマン危機」に喩えることを好むが、両者の類似点と相違点については詳細な分析は行っていない。 . 話し合う。

2 つの金融危機のトリガーポイントと拡散ロジックは非常に似ています。しかし、金融生態学的立場の違い(銀行と不動産VSヘッジファンドとデジタル通貨)により、影響のレベルは同じではなく、救済と監督に対する政府の熱意も全く異なります。

見てわかるように、2 つの金融危機のトリガーポイントと拡散ロジックは非常に似ています。しかし、金融生態学的立場の違い(銀行と不動産VSヘッジファンドとデジタル通貨)により、影響のレベルは同じではなく、救済と監督に対する政府の熱意も全く異なります。

以下は 2008 年のリーマン危機の簡単な振り返りと 3ac との比較です。

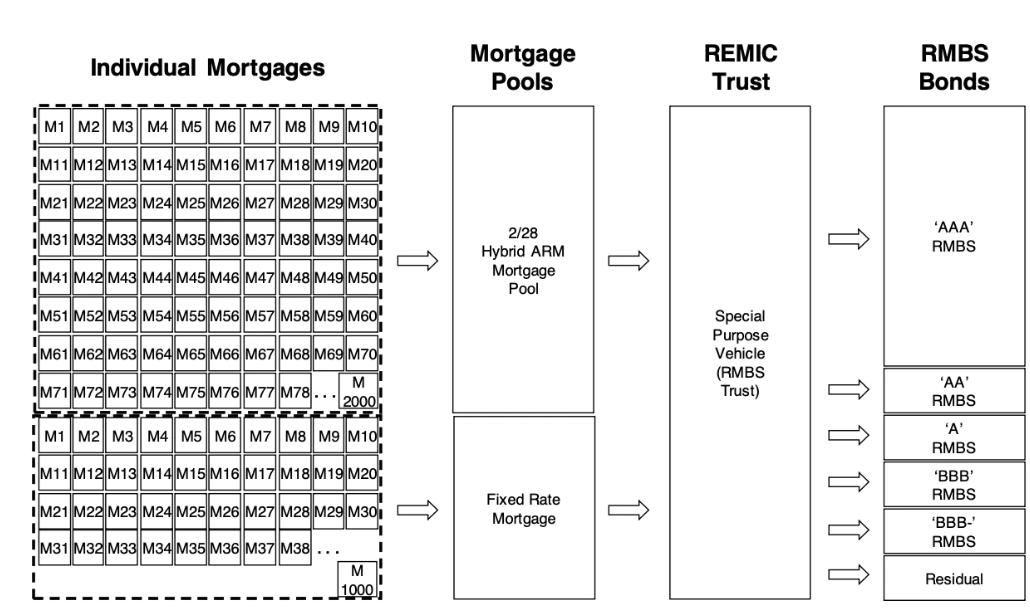

2008 年のサブプライム住宅ローン危機は、証券化銀行が不動産住宅ローンを販売用の債券にパッケージ化したときに発生しました。これらの住宅ローンにはさまざまなリスク格付けがあり、これらのローンの住民の多くは仕事や収入さえなく、破産しているため、雷雨の背後にある物語は誰もが知っています。

しかし、パッケージ販売により、サブプライムローン全体としては理論的にはリスク分散が実現し、格付けが高まり、スムーズな販売が可能となった。このようにして、非流動性の住宅ローン債券は、銀行にとってキャッシュフローを生み出すことができる不動産モーゲージ担保証券(MBS、MBS)となりました。

ここで債券を販売する証券化銀行の行動は、従来の銀行の単純な預金や融資の行動とは異なり、これも高いレバレッジリスクを生み出します。伝統的な銀行の預金準備率は中央銀行によって規制され、住宅ローンとローンの額は厳しく規制されており、中央銀行は最後の貸し手としても機能します。しかし、証券口座銀行が有価証券を販売する場合、有価証券の価格は市場によって決定されます。つまり、銀行の住宅ローン金利は実際には市場によって決定され、最後の貸し手としての中央銀行は存在しません。政府。

しかしMBSの話に戻りますが、なぜ浮浪者に貸し付けられた「ジャンク債」を買うほど愚かな人がいるでしょうか?

その理由は不動産上昇への期待。住宅価格が 1 ~ 2 年以内に上昇する限り、借金を返済できなくなった人々も、住宅の値上がり金の一部を借金の相殺に充てることができます。

経済的繁栄のお祭り騒ぎの中で、人々は差し迫った危険に気づかないことがよくあります。

MBS の脆弱性は次のとおりです。ひとたび住宅価格が減速あるいは下落し、コンセンサスが崩れると、ドミノ倒しのような死のスパイラルが引き起こされるだろう。不動産担保ローンのデフォルトが発生し始めると、MBSの担保品質が低下し、市場価格に基づくMBSの販売価格が低下し、不動産の信用が低下し、市場の返済能力に対する不安がさらに高まります。この自己実現・自己強化への期待から取り付け騒ぎが起こり、銀行はMBS住宅ローン資産の売却を余儀なくされ、短期的な流動性不足により住宅価格は急落、MBS価格は再び下落し、再び下落サイクルに入った。 。

偶然にも、2022年の三建資本の清算でも同様の論理が確認された。

Three Arrows Capital は、一次および二次暗号市場に投資するヘッジファンドで、ピーク時には 100 億米ドルを超える資産を有し、暗号通貨分野で最も活発な投資機関の 1 つでした。同時に、最大の借り手の一つとも考えられており、セルシウス、ブロックファイ、ジェネシスなどはすべてスリーアローズキャピタルに関連しています。証券化された銀行と同様に、これにより債務リスクへの道が開かれました。

公開情報によると、サンジアンの流動性危機は、LUNAのゼロ化、セルシウスの清算、BTC投資の失敗に関連した仮想通貨市場の下落から始まった。

マーケットの判断ミス、GBTCディスカウント。レバレッジを高めてBTCを購入するが、BTCは下落し続け、マージンコール(マージンコール)が発生する

同社は以前、Lunaへの投資に参加していた(数百億ドルが蒸発した)。Luna(現Lunc)プロジェクトへの投資では、3ACの数億ドルの投資損失は99.9%に達しました。

摂氏の雷雨が清算を引き起こし、サンジアンは借り手として借金の返済を余儀なくされる, 借金を返済するためにStETHが(ETHと引き換えに)売却され続け、StETHがアンカーを壊し、市場はパニックに陥りさらに下落しました。

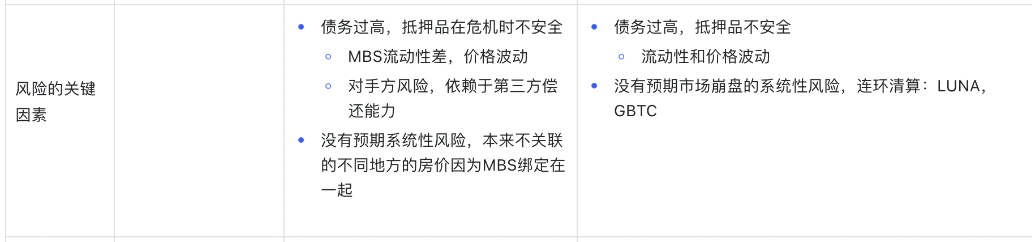

リーマンとスリーアローズのリスクの主な要因は非常に似ており、過剰債務、安全でない担保、システミックリスクの判断ミスが、リーマンとスリーアローズが相場下落に対して非常に脆弱である理由となっている。

まず、負債が多すぎて担保が安全ではありません。

リーマンのMBSやスリーアローズのstETHなどの担保は、清算時や極端な場合には短期的な非流動性を示し、大きな価格変動につながります。さらに、国債とは異なり、MBS は第三者の返済能力に依存しており、第三者の債務不履行のリスクにさらされています。

第二に、システミックリスクに対する期待が不十分である。

例えば、MBSのリスク評価では、各地域の不動産の相関性が低いと評価されており、例えばニューヨークとイリノイの住宅価格は同期していないため、パッケージ化することでリスクが分散されると考えられる。しかし実際には、パッケージングという行為自体がそれらを関連させ、実際にはシステミックなリスクをもたらします。 Three Arrows についても同様で、LUNA から摂氏、BTC に至るまで、仮想通貨と急落時のシステミック リスクとの相関関係はより明白です。

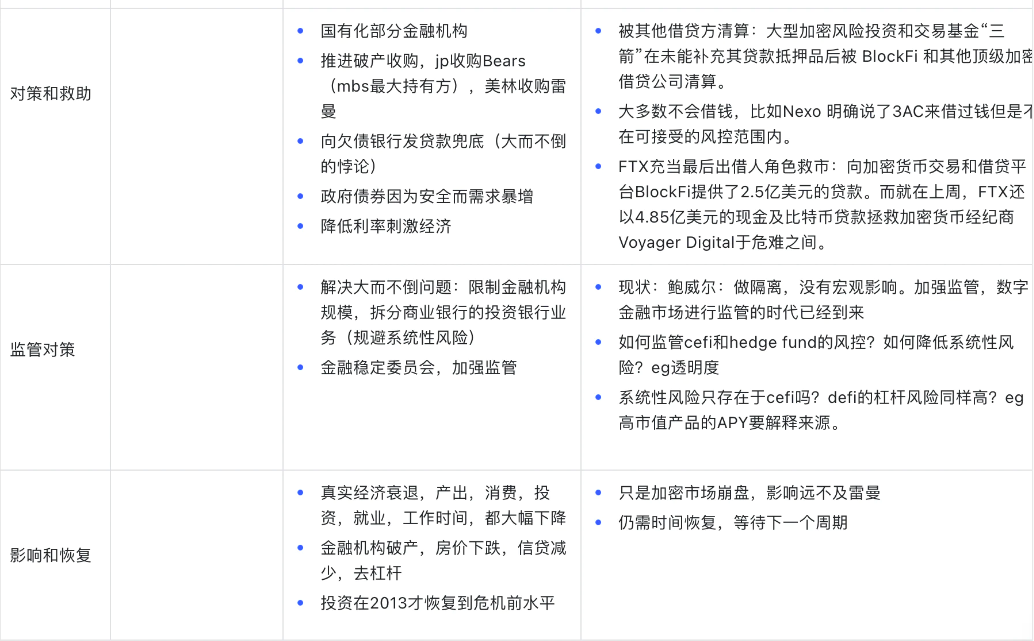

しかし、サブプライム住宅ローン危機による過度の金融システミックリスクのため、最終的に米国政府が最後の調停者であり、最終的な最終ラインとなることを名乗り出た。破産者の再生と買収の促進、一部の破産金融機関の国有化、破産銀行への融資発行、景気刺激のための金利引き下げなどが含まれる。

しかし、通貨圏には政府のバックストップは存在しない。

伝統的な金融界では政府が買収を推進していたが、三本の矢の嵐の後、大手金融機関間の相互清算が始まった。三建が他の金融機関からお金を借りる場合、破産した金融機関からの融資は金融機関のリスク管理の範囲をはるかに超えているため、拒否される可能性が高くなります。 FTXのようなより強力な取引所だけが中央銀行の役割を果たして市場を救おうとしているが、2008年の米国政府の精力的な介入と比べると、自らの力は実に弱いとも感じられる。

歴史は繰り返されており、2008 年以降の米国政府の新しい規制は、暗号化市場の将来の参考になる可能性があります。

2008年以降、米国政府は金融監督を精力的に強化した。システミックな金融リスクを軽減するために、金融機関の規模を制限し、商業銀行と投資銀行を分割する規制が導入されました。

対照的に、為替界の混乱は2008年の金融危機のリスクに比べればはるかに小さいため、規制当局から一定の注目を集めるだろうが、政府が市場救済のために辞任することはない。米連邦準備制度理事会(FRB)のパウエル議長は6月22日、仮想通貨にはより良い規制が必要だと述べたが、今のところ仮想通貨の急落はマクロに大きな影響を与えていない。

今後、暗号市場の規制が強化され、融資やレバレッジ比率が管理されるようになれば、cefiには透明性の向上と資金使途の報告が求められ、時価総額の高いdefiには債券の発行元やapyの説明が求められることになるだろう。どれも現時点で考えられる対策かもしれません。

暗号通貨の世界には何が待っているのでしょうか?

暗号通貨の世界には何が待っているのでしょうか?