為什麼銀行一定要封殺穩定幣收益?

- 核心觀點:美國銀行業激烈反對「生息型穩定幣」的根本原因,並非擔憂銀行存款總量流失,而是恐懼其將改變銀行的存款結構,侵蝕銀行基於近乎零成本的「交易型存款」所建立的巨額利差和手續費收入模式。

- 關鍵要素:

- 銀行業反對的表面理由是穩定幣可能導致存款外流,但資金通過穩定幣儲備最終仍回流銀行系統,該理由具有誤導性。

- 美國大型商業銀行(低利率銀行)的核心利潤來源是支付極低利息(約1-11個基點)吸收「交易型存款」,並利用其與美聯儲基準利率(3.5%-3.75%)間的巨大利差及支付手續費年獲利超3600億美元。

- 穩定幣的使用場景(支付、轉賬、結算)直接對標銀行最具價值的「交易型存款」,構成了對銀行核心陣地的潛在威脅。

- 生息功能將吸引對利率敏感的交易型資金從銀行流向穩定幣,迫使銀行將回流的儲備資金以更高成本的「非交易型存款」形式持有,大幅壓縮其利差空間。

- 銀行業真正的擔憂是利潤再分配:生息穩定幣將打破其「零成本負債+獨占手續費」的閉環,使部分利潤流向穩定幣發行方等加密生態參與者。

- 因此,圍繞是否全面禁止生息路徑的爭議,已成為加密貨幣市場結構法案(CLARITY)在參議院審議中最激烈的焦點。

Original | Odaily (@OdailyChina)

Author|Azuma (@azuma_eth)

隨著 Coinbase 的臨時「跳反」,以及參議院銀行委員會的審議推遲,加密貨幣市場結構法案(CLARITY)再次陷入了階段性的停滯。

- Odaily 註:前情可參閱《加密後市最大變數,CLARITY 法案能否跑通參議院?》、《CLARITY 審議突遭推遲,為何業界分歧如此嚴重?》。

綜合當下的市場爭論,圍繞著 CLARITY 的最大矛盾焦點已聚焦在了「生息型穩定幣」之上。具體而言,去年通過的 GENIUS 法案為了爭取銀行業的支持,曾明文禁止了生息型穩定幣,但該法案只規定了穩定幣發行方不得向持有者支付「任何形式的利息或收益」,但未限制第三方去提供收益或獎勵,銀行業對這一「繞路」行為非常不滿,試圖在 CLARITY 中推翻重來,將所有類型的生息路徑一併禁止,而這則招致了以 Coinbase 為代表的部分加密貨幣群體的極力反對。

為何銀行會如此抵觸生息型穩定幣,一定要封死各種收益路徑?本文的目標,便是通過拆解美國大型商業銀行的盈利模式,來詳細回答這一問題。

銀行存款外流?純屬扯淡

在反對生息型穩定幣的陳述中,銀行業代表最常用的理由是「擔心穩定幣會造成銀行存款外流」 —— 美國銀行(Bank of America)執行長 Brian Moynihan 在上週三的電話會中曾表示:「高達 6 兆美元的存款(約佔美國所有商業銀行存款的 30% 至 35%)可能會遷移至穩定幣,從而限制銀行對美國整體經濟貸款的能力……而生息型穩定幣可能會加速存款的外流。」

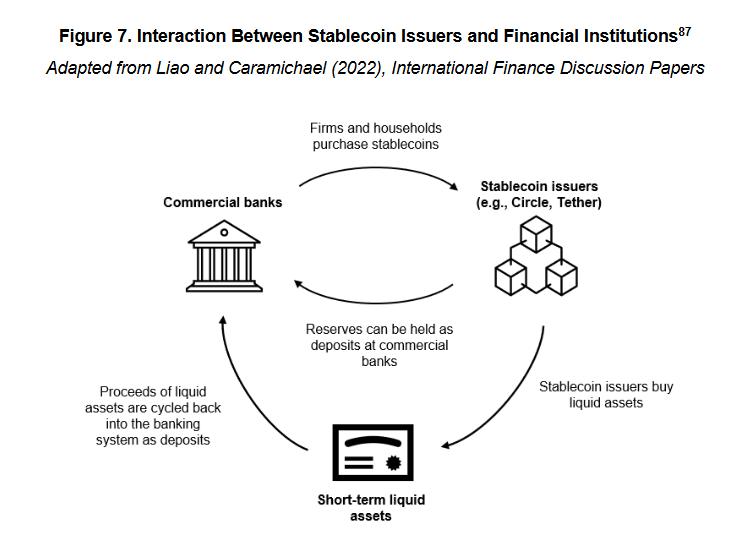

但稍微對穩定幣運行邏輯有一定了解的話,都能看出這一表述存在著很大的迷惑性與誤導性。因為當 1 美元流入 USDC 等穩定幣系統時,這 1 美元並不會憑空消失,而是會被至於 Circle 等穩定幣發行方的儲備財庫中,最終再次以現金存款或其他短期流動資產(如國債)的形式回流至銀行系統。

- Odaily 註:這裡不考慮加密資產抵押、期現對沖、演算法等其他機制的穩定幣。一是因為此類穩定幣佔比本就較小;二是因為這些穩定幣不屬於本文對美國監管體系下合規穩定幣的討論場景 —— 去年的 GENIUS 法案已明確了對合規穩定幣的儲備要求,儲備資產限現金、短期國債或央行存款,且須與營運資金隔離。

所以事實很清晰,穩定幣並不會造成銀行存款的外流,因為資金最終總是會回流至銀行,且可用於信貸中介。這一點取決於穩定幣的業務模式,與生不生息沒什麼關係。

真正的問題關鍵,在於資金回流之後的存款結構變化。

美利堅大行的搖錢樹

在解析這一變化之前,我們需要簡單介紹一下美國大行的生息經。

Van Buren Capital 普通合夥人 Scott Johnsson 援引了加州大學洛杉磯分校的一篇論文表示,自 2008 年金融危機致使銀行業信譽受損以來,美國的商業銀行在吸儲業務方面已分化為兩類截然不同的形態 —— 高利率銀行和低利率銀行。

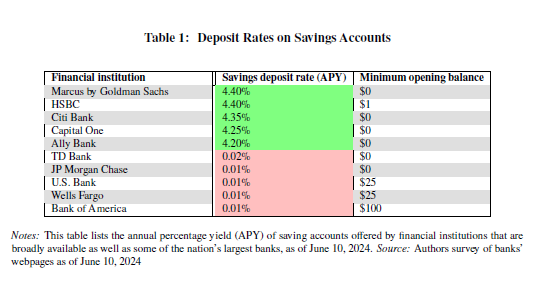

高利率銀行與低利率銀行並非監管意義上的正式分類,而是市場語境中的慣用稱呼 —— 體現在表象上,是高利率銀行與低利率銀行之間的存款利息差額已達到了 350 個基點(3.5%)以上。

為什麼同樣是一筆存款,會出現如此明顯的利息差額?原因在於,高利率銀行多為數位銀行或業務結構偏重財富管理、資本市場業務的銀行(如 Capital One),它們依賴著高息吸引存款,以支持其信貸或投資業務;反過來,低利率銀行則主要為美國銀行、大通銀行、富國銀行等掌握著銀行業實際話語權的全國性大型商業銀行,他們擁有著龐大散戶客群和支付網絡,可利用客戶粘性、品牌效應和網點便利性維持極低存款成本,無需透過高息爭奪存款。

從存款結構來看,高利率銀行一般以非交易型存款為主,即主要用於儲蓄或獲取利息回報的存款 —— 此類資金對利率更為敏感,對銀行而言成本也會更高;低利率銀行則一般以交易型存款為主,即主要用於支付、轉帳、結算的存款 —— 此類資金的特點為粘性較高、流動頻繁、利率極低,是銀行最具價值的負債。

美國聯邦存款保險公司(FDIC)最新數據顯示,截至 2025 年 12 月中旬,美國儲蓄帳戶的平均年利率僅為 0.39%。

注意,這是已計入了高利率銀行影響後的數據,由於美國主流大行均為低利率模式,所以其實際支付給儲戶的利息還要遠低於這一水平 —— Galaxy 創始人兼執行長 Mike Novogratz 在接受 CNBC 採訪時直言表示,大型銀行支付給儲戶的利息幾乎為零(約 1 - 11 個基點),而同期的聯準會基準利率則在 3.50% 至 3.75% 之間,這一利差為銀行帶來了巨額的收益。

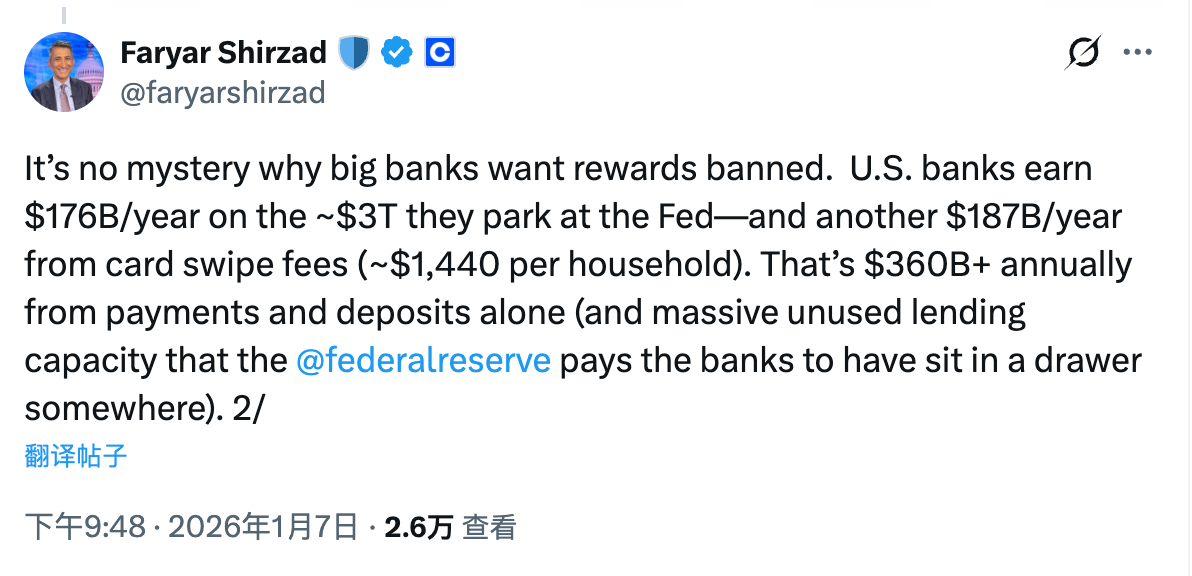

Coinbase 首席合規官 Faryar Shirzad 就此算了一筆更清晰的帳 —— 美國各大銀行每年可從存放在聯準會的約 3 兆美元資金中獲利 1760 億美元,此外每年還能從儲戶的交易手續費中獲利 1870 億美元。僅是存款利差和支付交易環節,每年就能帶來超過 3600 億美元的收入。

真正的改變:存款結構及利益分配

回歸正題,穩定幣系統對於銀行存款結構會帶來哪些改變?生息型穩定幣又會如何助推這一趨勢呢?邏輯其實很簡單,穩定幣的使用場景是什麼?答案無非是支付、轉帳、結算……等等,這是不是很眼熟!

前文提到過,上述功能正是交易型存款的核心效用,而這既是大行主要的存款類型,也是銀行最具價值的負債。所以,銀行業對穩定幣的真正擔憂在於 —— 穩定幣作為一種全新的交易媒介,在使用場景可直接對標交易型存款。

倘若穩定幣不具備生息功能倒也罷了,考慮到使用門檻的存在和銀行存款的微薄利息優勢(蚊子腿再小也是肉),穩定幣在大型銀行的這一核心陣地造成實際威脅的可能性並不大。可一旦穩定幣被賦予了生息的可行性,在利差的驅使之下則可能會有越來越多的資金從交易型存款轉向穩定幣。雖然這些資金最終仍會回流至銀行系統,但穩定幣發行方出於利潤考慮必然會將大部分儲備資金投入非交易型存款,僅需保留一定比例的現金儲備用於應對日常贖回。這就是所謂的存款結構變化 —— 資金雖然仍留在銀行系統,但銀行成本將會大幅抬升(利差空間被壓縮),同時源自交易手續費的收入也會大幅縮減。

至此,問題的本質已經非常清晰了。銀行業瘋狂反對生息型穩定幣的原因,從來都不在於「銀行系統內的存款總量是否會減少」,而在於可能出現的存款結構變化,以及由此引發的利潤再分配問題。

在沒有穩定幣、尤其是沒有生息型穩定幣的時代,美國大型商業銀行牢牢掌控著交易型存款這一「零成本甚至負成本」的資金來源。它們既可透過存款利率與基準利率之間的利差賺無風險收益,也可以透過支付、結算、清算等基礎金融服務持續收取手續費,從而構建起一個極其穩固、且幾乎不需要與儲戶分享收益的閉環。

穩定幣的出現,本質上則是在拆解這一閉環。一方面,穩定幣在功能層面高度對標交易型存款,覆蓋支付、轉帳、結算等核心場景;另一方面,生息型穩定幣則進一步引入了收益這一變數,使得原本對利率並不敏感的交易型資金,開始具備了重新定價的可能。

在這一過程中,資金並不會離開銀行體系,但銀行卻可能失去對這部分資利的利潤掌控 —— 原本幾乎零成本的負債,被迫轉化為需要支付市場化收益的負債;原本由銀行獨佔的支付手續費,也開始被穩定幣發行方、錢包、協議層分流。

這才是銀行業真正無法接受的變化。理解了這一點,也就不難理解,為何生息型穩定幣會成為 CLARITY 闖關過程中最激烈、也最難妥協的爭議焦點。