2026年加密市場的謊言與真相:散戶會來接我盤,預測市場剛開始

- 核心觀點:文章認為,當前的加密市場正被美股宏觀泡沫所「綁架」,比特幣的敘事正從風險資產轉向避險資產,傳統的四年週期可能失效。文章基於Peter Thiel的思維框架,重點分析了RWA、隱私、監管、DAT等將在2026年塑造市場的核心趨勢。

- 關鍵要素:

- 宏觀泡沫與BTC敘事切換:美股估值處於歷史高位,加密市場受其影響。BTC正從風險資產向對沖宏觀不確定性和法幣貶值的避險資產轉變,但這一敘事切換尚未完成。

- RWA/代幣化是增長主線:RWA(真實世界資產)被視為由機構資本驅動的長期增長趨勢,預測到2030年市場規模可達數萬億至數十萬億美元,遠超當前加密總市值。

- 機構資本將主導:下一波市場資金將主要來自機構,而非散戶。機構偏好有明確產品市場契合點、能產生現金流或提供「類分紅」屬性的代幣。

- 隱私需求轉向基礎設施:面向散戶的隱私幣(如門羅幣)因監管而受限,真正的機會在於為機構交易提供隱私保護的區塊鏈基礎設施(如Canton網絡)。

- 以太坊L1正在直接擴容:透過ZK-EVM和PeerDAS等技術,以太坊L1在保持去中心化的同時正實現數千TPS的擴容,可能改變「一切遷移到L2」的敘事。

- 監管的複雜性:監管明確不全是利好。例如,禁止穩定幣生息可能推動資金流向DeFi協議,但MiCA等法規也增加了合規成本,可能抑制創新並導致市場集中化。

- DAT的淨正面影響:數字資產國庫(DAT)可能成為山寨幣的「IPO時刻」,為機構提供合規敞口。如果管理得當,DAT在2026年對加密市場可能是淨正面因素。

原文作者: Ignas | DeFi Research

原文編譯:深潮 TechFlow

導讀: DeFi 研究員 Ignas 延續去年的「真相與謊言」系列,用 Peter Thiel 的思維框架剖析 2026 年加密市場。

核心觀點:美股泡沫綁架了加密資產,BTC 正在完成從風險資產到避險資產的敘事切換,4 年週期可能已經失效。文章覆蓋 RWA、隱私、監管、DAT 等多條主線,資訊密度極高。

正文如下:

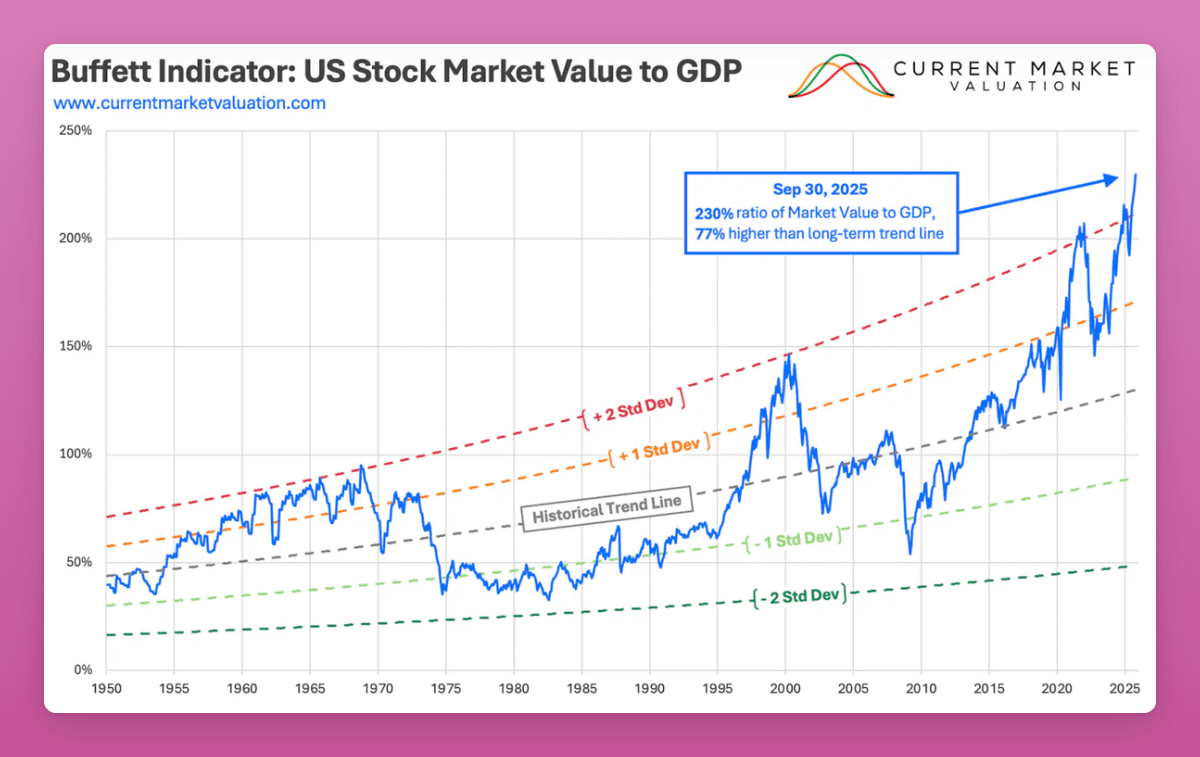

美股正處於「泡沫」區間,估值水平堪比 1999 年互聯網泡沫頂峰。

圖注:來源 Gemini,數據僅供參考

目前市盈率達到 40.5 倍,高於 1929 年大崩盤前的 32 倍。

而巴菲特口中「衡量估值最好的單一指標」——總市值與 GDP 之比——現在是 230%,比長期趨勢高出 77%。1929 年崩盤前這個比率是 130%。

圖注:來源連結

當然,這次可能不一樣。你可以說這是「貨幣貶值交易」——美元購買力下降,全球需要通過通脹來消化債務。

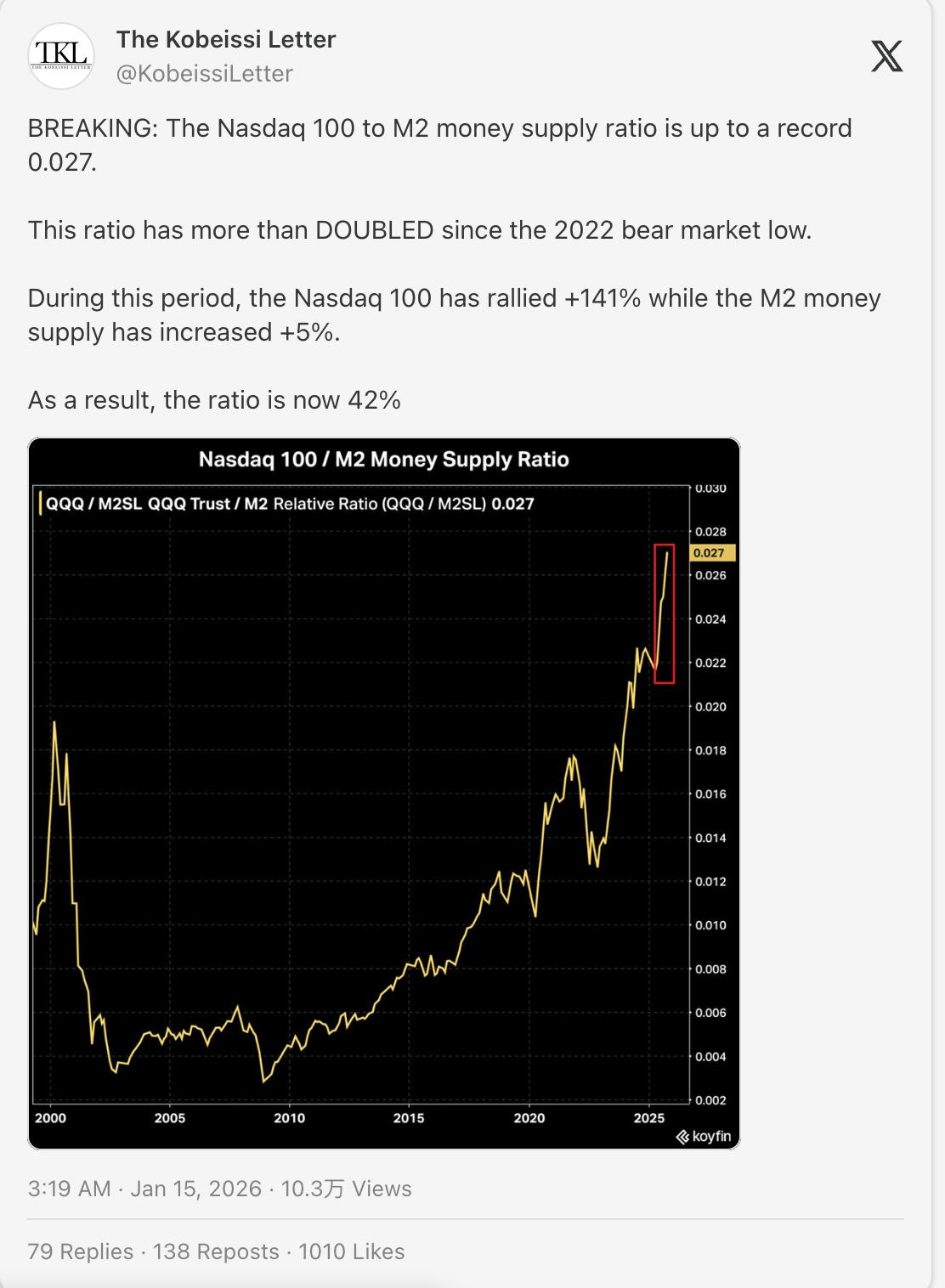

但「貨幣貶值交易是真實的」這個說法,可能是一個「非顯而易見的謊言」。

如果真是這樣,下面這張圖裡的線應該是平的。

如果貨幣供應量翻倍 → 股票翻倍 → 比率保持不變。

但實際上,這條線是垂直向上的。

這說明股價上漲速度是貨幣創造速度的 28 倍。

或者,也許 AI 確實具有變革性,傳統指標不再適用。

再加上宏觀不確定性、通脹、戰爭升級,人們自然會擔憂。

正如 Ollie 所寫,人們生活在「普遍的經濟焦慮」中。

「你不需要是個先知也能知道,對大多數人來說,這個時代的渴望就是穩定、所有權和上漲敞口。我們仍然是資本主義的孩子,我們的慾望天生就是資本主義的。」

「所以對大多數人來說,最清晰的答案就是持有股票和權益,然後可預見地再忍受 12 個月特朗普揮舞拳頭、自吹天才的表演。」

自然地,現在願意拿 100% 倉位去賭山寨幣的人越來越少了。

但 BTC 的前景可能不同。

我把 BTC 當作避險資產:對沖宏觀不確定性、國際秩序崩塌和法幣貶值(雖然貶值可能並沒有發生)。

太多人仍然把 BTC 當成風險資產,認為它只有在宏觀穩定、納斯達克暴漲時才會漲。

正是這種敘事衝突在壓制價格。恐懼的持有者需要向那些視 BTC 為數位黃金的買家投降。

我希望「大輪動」能在今年完成,BTC 鞏固其避險資產的地位。

但有一個巨大的風險:股市連同所有資產一起跳崖……加密也跟著一起。

因此,考慮到這個宏觀泡沫背景,我想聚焦於那些我認為會塑造 2026 年加密市場的中期趨勢。

沒有比提煉 2026 年的真相與謊言更好的切入點了。

首先,加密是這個宏觀泡沫的囚徒。

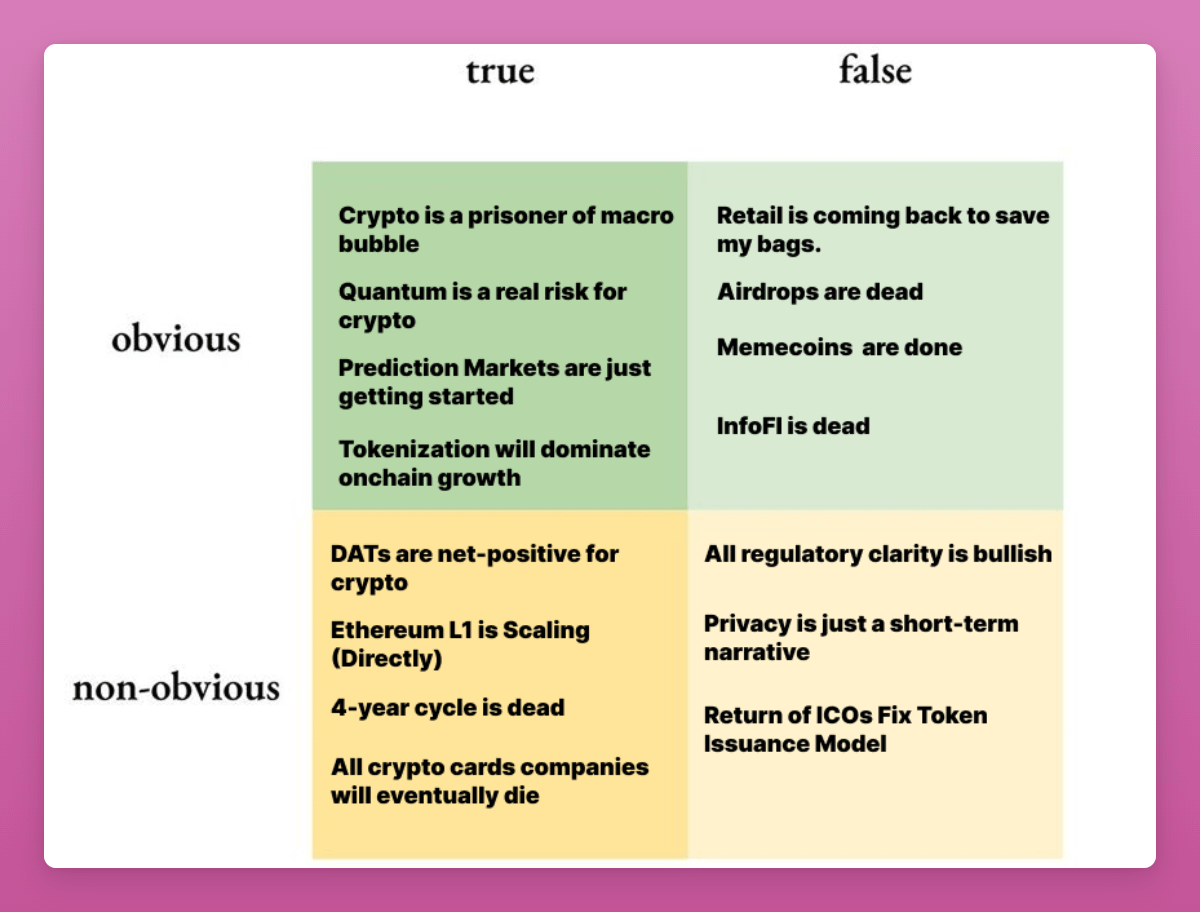

和去年一樣,我沿用 Peter Thiel 最初提出、後被 Zee Prime Capital 的 Matti 改編用於加密領域的思維框架。

「如果你聽現在的討論和敘事,你認為什麼是顯而易見的真相,什麼是顯而易見的謊言?什麼是非顯而易見的真相,什麼是非顯而易見的謊言?」—— Matti

非顯而易見的真相和謊言更難發現,但它們揭示了即將被所有人看清的東西。這些才是最好的交易機會。

這是個難題。我挑戰你自己想出你的非顯而易見的真相/謊言。我敢打賭這比你想的要難。正如 Matti 所寫:

「如果你的洞察只在顯而易見的領域——你可能沒有什麼獨特的東西可以提供,只會和很多人競爭。」=

顯而易見的真相與謊言

謊言:散戶會回來接盤

CT 似乎還在等「小白」回歸。

但散戶已經被打殘了,在當前宏觀環境下他們比以往任何時候都更擔憂。他們被 ICO(2017)、NFT(2021)、Memecoin(2024)輪番收割。每一波趨勢都是價值榨取,散戶充當退出流動性。

因此,下一波資金很可能來自機構。

這是 Chainlink 的 Zach 的觀點,我認為很有道理。

和散戶不同,機構不會買空氣幣。他們不買那些協議收入為零的「治理權」。

他們會買具有「類分紅」屬性的代幣(費用開關、真實收益)、有明確 PMF 的項目(穩定幣發行商、預測市場),以及監管清晰的標的。

事實上,Tiger Research 預測「效用導向的代幣經濟學已經失敗。治理投票權沒有吸引到投資者。」他們預測無法產生可持續收入的項目將退出行業。

但我對 2026 年有一個擔憂。

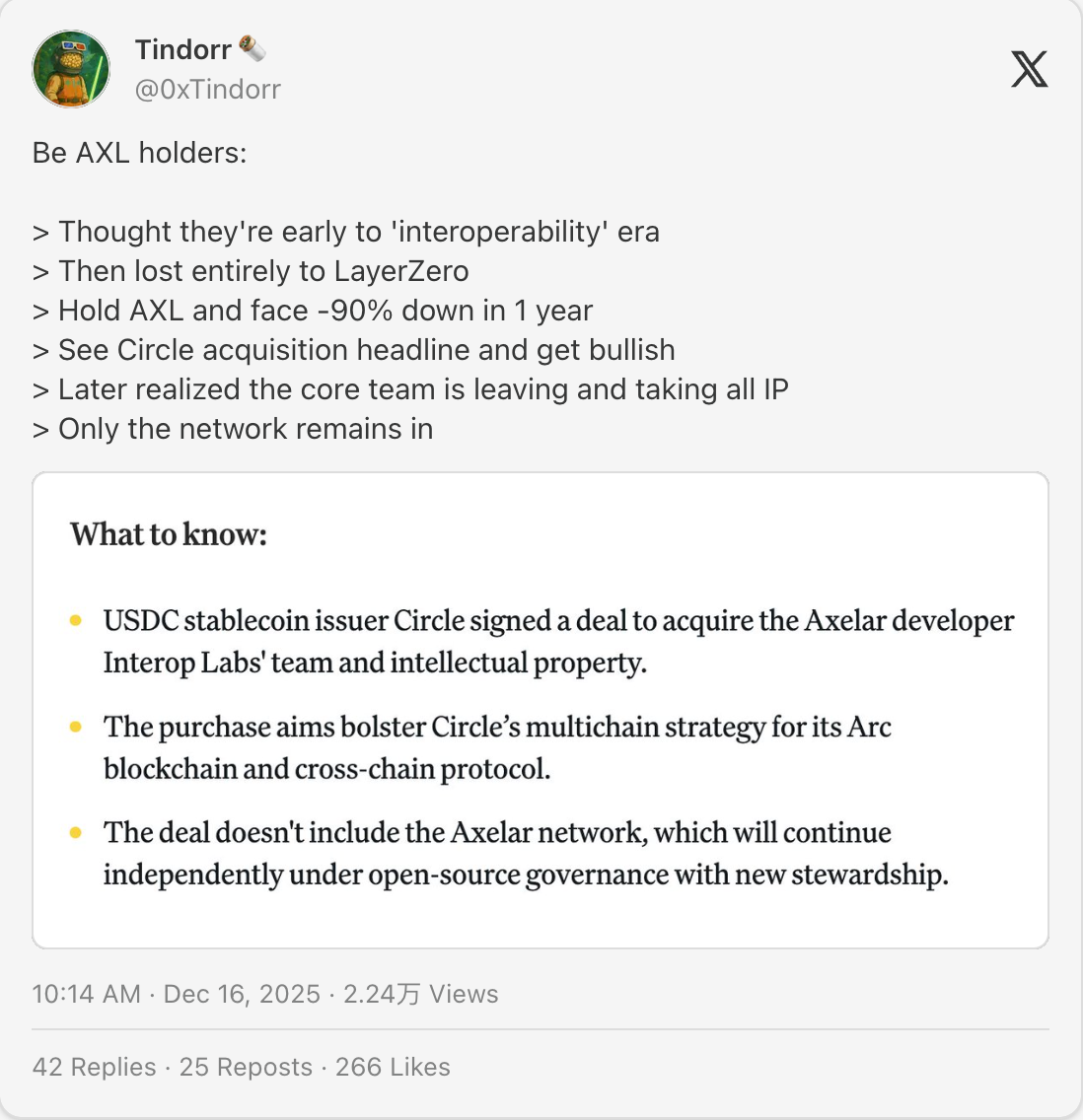

如果代幣無法提供這種價值,機構會繞過代幣,直接購買開發公司的股權(就像 Coinbase 收購 Axelar 團隊但不要代幣那樣)。

我們已經看到代幣持有者和股權持有者之間的利益衝突(Aave Labs vs DAO)。

如果我們不解決這個問題,最終聰明錢擁有股權(真正的價值),散戶擁有代幣(退出流動性)。

加密要成功,價值必須流向代幣,而不是 Labs 公司。否則我們只是在重建同樣的傳統金融系統。

這將是未來一年需要密切關注的大問題。

真相:量子風險是真實的

這裡的風險有兩個層面:

- 量子電腦「破解區塊鏈」或依賴非抗量子技術的錢包的真實風險

- 投資者認為量子風險是真實的這種感知風險

因為 1)真正理解量子技術的人很少,2)加密市場由敘事、情緒和動量主導,這使得加密容易受到 FUD 攻擊。

我的意思是,在這些風險被完全解決之前,量子風險會持續壓制加密價格。

我們不需要量子電腦真的掏空中本聰的錢包才能看到 BTC 暴跌 50%。我們只需要 Google 或 IBM 發一個「量子突破」的新聞標題就能引發大規模恐慌。

在這種情況下,我預見可能會出現向抗量子鏈的輪動,尤其是以太坊。

- 以太坊已經在路線圖中準備抗量子能力(The Splurge)。Vitalik 也明確表達了這一需求。

- 比特幣可能因為硬分叉升級簽名演算法(從 ECDSA 到抗量子方案)而爆發內戰。

- 新 L1 可能以「後量子密碼學」(PQC)作為主要賣點來發布(不要上當)。

但如果 BTC 未能做好準備並爆發內戰,將拖累所有加密資產,因為做市商、對沖基金等會重新調整投資組合。

真相:預測市場才剛剛開始

加密領域很少有機會像預測市場這樣顯而易見。

這個觀點來自 a16z crypto 的研究顧問 Andy Hall,準確得無法忽視。

預測市場在 2024 年已經進入主流。但在 2026 年,它們會變得更大、更廣、更智能。

Andy 說預測市場正在超越「誰贏得美國大選」這種問題,轉向超具體的結果。

- 更多合約: 一切事物的即時賠率。地緣政治、供應鏈,也許甚至「Ignas 會不會發幣?」

- AI 整合: AI 代理將掃描互聯網尋找信號來交易這些市場,使它們比任何人類分析師都更高效。

最大的交易機會是:誰來決定真相?隨著市場規模擴大,裁決賭注成為問題。我們在委內瑞拉入侵(?)和澤連斯基市場上看到了這一點。現有解決方案(UMA)未能捕捉細微差別,導致爭議和「騙局」指控。

因此我們需要去中心化的真相。Andy 預測會轉向去中心化治理和 LLM(AI)預言機來解決爭議。

也許 POLY 代幣會在其中發揮作用?你的交易機會在哪裡?

謊言:空投已死

我必須加上這一條。

空投過去是、現在仍然是加密領域最容易賺錢的方式。很多人認為空投已死,因為 1)更難獲得大額獎勵,2)女巫檢測改進了。

但如果你是真實用戶,每天嘗試新應用並使用它們,我相信回報是值得的。

Neofinance 空投應該在 2025 年開始,但真正的印鈔機會是 Polymarket、Base、Opensea、Metamask……

如果 CT 認為空投已死反而更好。更少的農民,更少的競爭。

謊言:Memecoin 完了

說實話,我不喜歡 memecoin。但有時我還是會交易它們。

在 memecoin 上贏錢在智識上很有趣😉,感知情緒會往哪裡轉移。波動性很刺激,不需要研究代幣經濟學、收入流等,這就是 memecoin 的吸引力。

機構級 L1、收入分成或治理代幣給不了那種刺激。4 年解鎖很無聊。按收入計算,效用代幣反而比純靠情緒的 memecoin 更沒吸引力。

而且金融虛無主義不會在 1 月 1 日消失。監管也不會禁止它們。

當加密市場轉牛時,memecoin 會重新出現。KOL 喊單的激勵太高了。散戶太渴望 1000 倍的勝利了。

如果 degen 交易是你的菜,保持開放的心態(和錢包)。

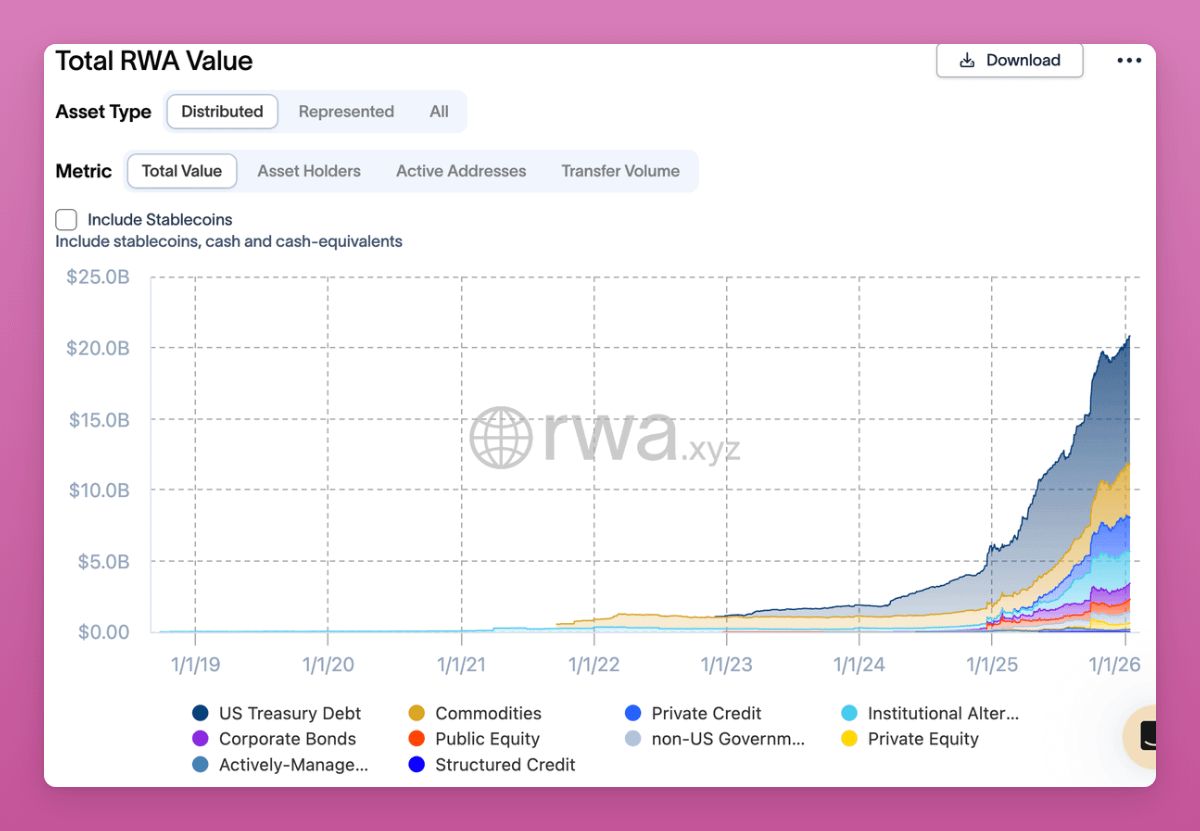

真相:代幣化/RWA 將主導加密增長

2025 年很少有圖表是一路向上的。

但 RWA 和代幣化資產的增長是其中之一。

RWA 與循環 DeFi、NFT、預測市場或永續合約非常不同。RWA 不是投機炒作。這是一個由機構資本找到產品市場契合點驅動的長期轉變。

他們對 2030 年的預測差異巨大:

- 麥肯錫(保守): 2-4 萬億美元

- 花旗: 4-5 萬億美元

- BCG + ADDX: