加密成年禮:2025,機構、資產與監管的重構

- 核心观点:加密领域从投机周期转向机构级基础结构。

- 关键要素:

- 机构成为加密资产边际买家,主导资金流动。

- RWA市值超230亿美元,从概念发展为真实资产类别。

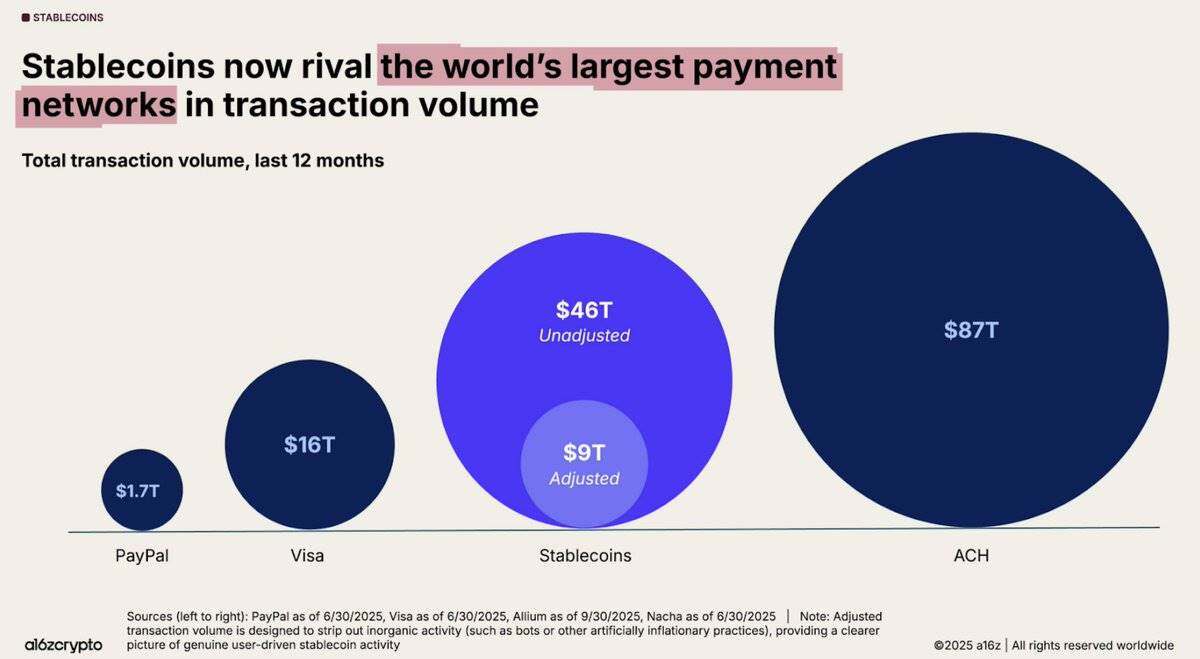

- 稳定币交易量达46万亿美元,成为系统核心与脆弱点。

- 市场影响:推动市场成熟,但加剧系统性风险与整合。

- 时效性标注:长期影响。

原文作者: Stacy Muur

原文編譯:深潮TechFlow

摘要:

- 機構成為加密資產的邊際買家。

- 實體資產(RWAs)從敘事概念昇華為資產類別。

- 穩定幣成為既是「殺手級應用」又是系統性薄弱環節的存在。

- 第二層網路(L2)整合為「贏家通吃」的格局。

- 預測市場從玩具式應用進化為金融基礎設施。

- 人工智慧與加密(AI × Crypto)從炒作敘事轉變為實際基礎設施。

- 啟動平台(Launchpads)工業化,成為網路資本市場。

- 高完全稀釋估值(FDV)、低流通量的代幣被證明結構性不可投資。

- 資訊金融(InfoFi)經歷繁榮、膨脹後崩潰。

- 消費級加密重回大眾視野,但透過新型數位銀行(Neobanks)而非Web3 應用實現。

- 全球範圍內的監管逐漸趨於正常化。

在我看來,2025年是加密領域的一個轉捩點:它從投機性週期過渡到基礎性、機構級規模的結構。

我們見證了資本流動的重新定位、基礎設施的重組,以及新興領域的成熟或崩潰。圍繞ETF資金流入或代幣價格的頭條新聞僅僅是表象。我的分析揭示了支撐2026年新典範的深層結構趨勢。

以下,我將逐一解析這轉變的11大支柱,每一項都由2025年的具體數據和事件所支持。

1.機構成為加密資金流動的主導力量

我認為,2025年見證了機構對加密市場流動性的全面掌控。在多年觀望之後,機構資本終於超越了散戶,成為市場的主導力量。

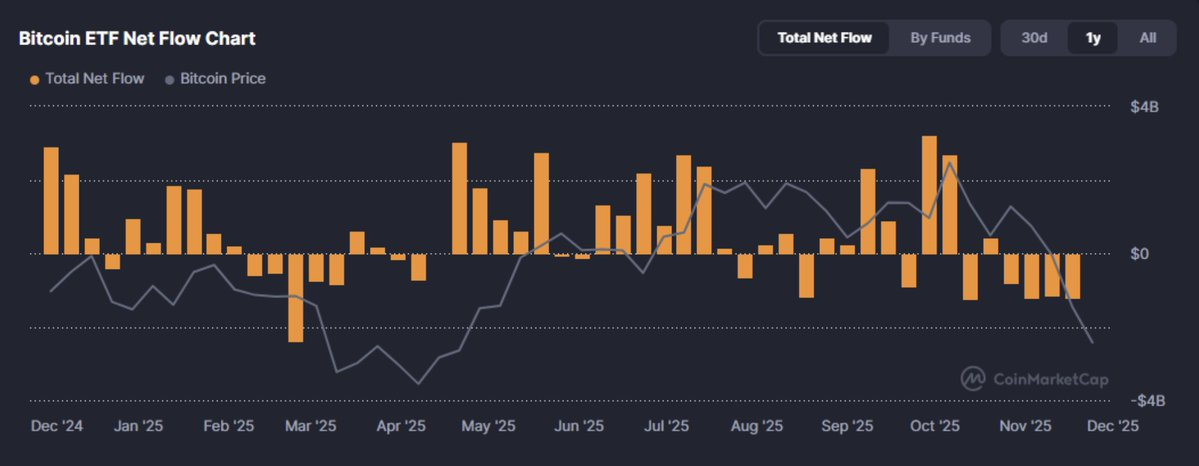

2025年,機構資本不僅是「進入」了加密市場,而是跨越了一個重要的門檻。加密資產的邊際買家首次從散戶變成了資產配置者。光是在第四季度,美國現貨比特幣ETF的每週資金流入就超過了35億美元,領頭的是像貝萊德(BlackRock)的IBIT 這樣的產品。

這些資金流動並非隨機,而是經過結構性授權的風險資本重新分配。比特幣不再被視為一種好奇心驅動的資產,而是被當作具有投資組合效用的宏觀工具:數位黃金、凸性的通膨對沖工具,或是單純的不相關資產曝險。

然而,這一轉變也帶來了雙重影響。

機構資金流動的反應性較低,但對利率較敏感。它們壓縮了市場波動性,同時也將加密市場與宏觀經濟週期綁定在一起。正如一位首席投資官所言:「比特幣如今是一個帶著合規外殼的流動性海綿。」作為全球公認的價值儲藏資產,其敘事風險顯著降低;但另一方面,利率風險卻依然存在。

這種資金流向的轉變影響深遠:從交易所的手續費壓縮,到對收益型穩定幣和實體資產代幣化(RWAs)需求曲線的重塑。

下一個問題不再是機構是否會進入,而是協議、代幣和產品如何適應那些以夏普比率(Sharpe Ratio)而非市場炒作為導向的資本需求。

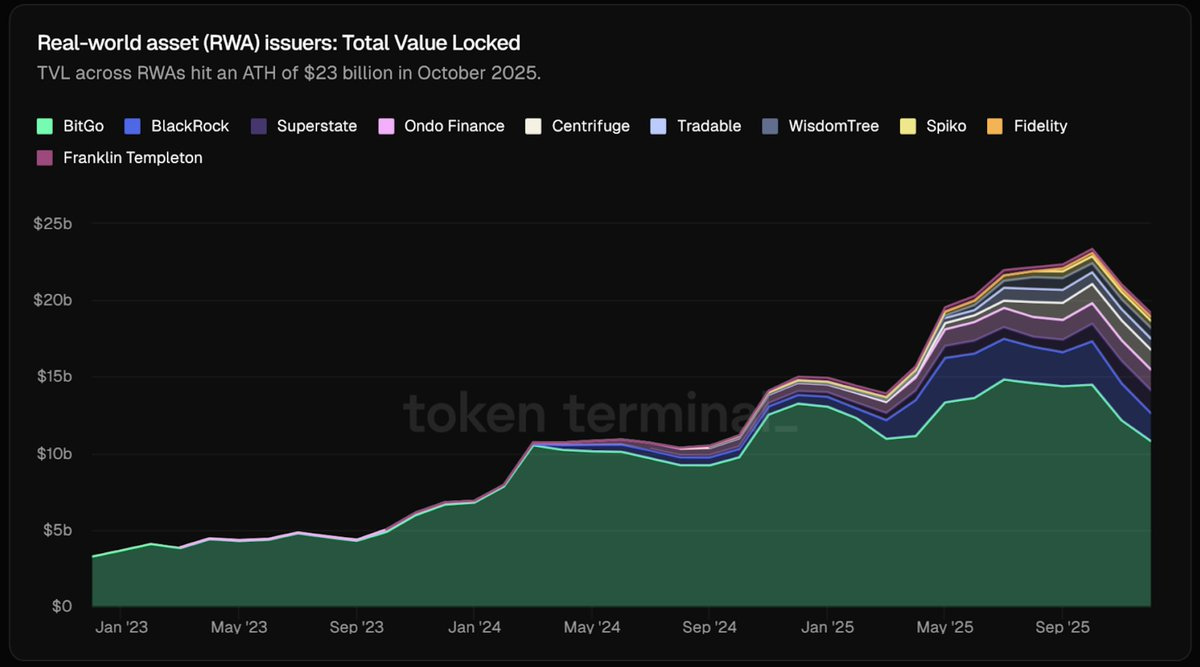

2.實物資產(RWAs)從概念走向真實資產類別

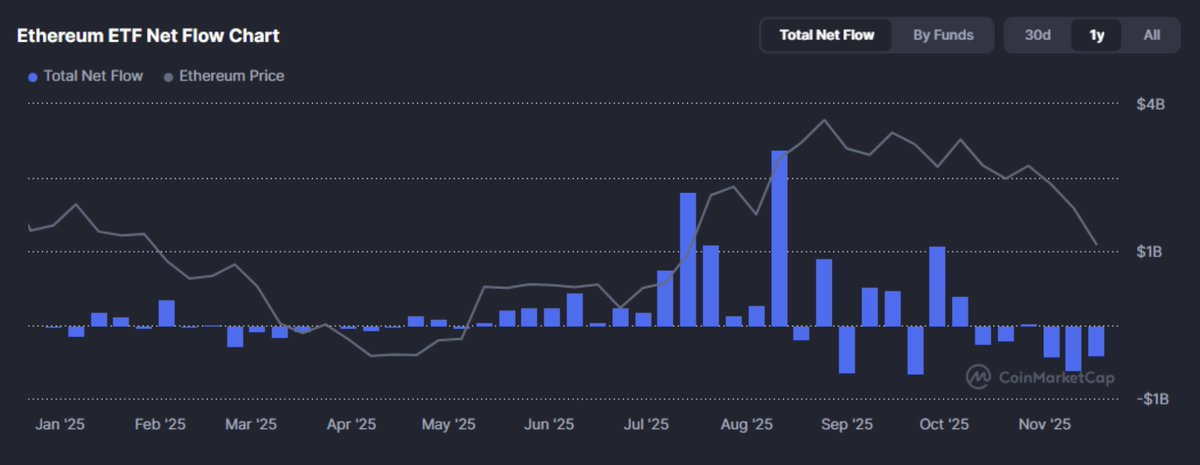

2025年,代幣化的實體資產(RWAs)從概念轉變為資本市場的基礎設施。

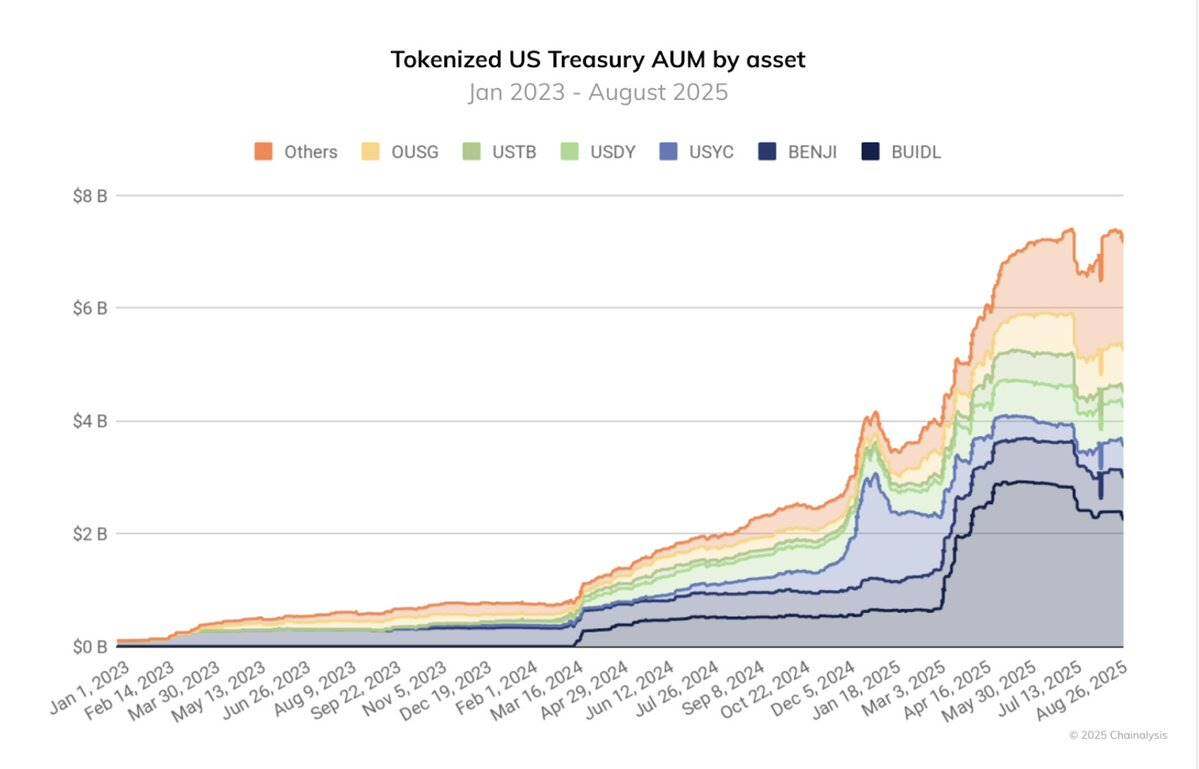

我們如今已經見證了實質的供應:截至2025年10月,RWA代幣的總市值超過230億美元,較去年同期激增近4倍。其中約有一半是代幣化的美國國債和貨幣市場策略。隨著像貝萊德(BlackRock)這樣的機構透過500百萬美元的國債發行BUIDL,這已不再是行銷噱頭,而是以鏈上保險債務為抵押的金庫,而非無抵押的代碼。

同時,穩定幣發行者開始用短期票據支援儲備,而諸如Sky(前身為Maker DAO)這樣的協議也將鏈上的商業票據整合到其抵押資產池中。

由國債支持的穩定幣不再是邊緣化的存在,而是加密生態的基礎。代幣化基金的管理資產規模(AUM)在12個月內幾乎翻了四倍,從2024年8月的約20億美元增長到2025年8月的超過70億美元。同時,像摩根大通(JPMorgan)和高盛(Goldman Sachs)等機構的實體資產代幣化(RWA)基礎設施從測試網正式轉向生產環境。

換句話說,鏈上流動性與鏈下資產類別之間的界線正在逐漸崩塌。傳統金融的資產配置者不再需要購買與實體資產相關的代幣,他們現在直接持有以鏈上原生形式發行的資產。這種從合成資產表徵到實際資產代幣化的轉變,是2025年最具影響力的結構性進步之一。

3.穩定幣:既是“殺手級應用”,也是系統性薄弱環節

穩定幣兌現了其核心承諾:大規模可程式化的美元。在過去12個月裡,鏈上穩定幣交易量達到了46兆美元,年增106%,平均每月接近4兆美元。

從跨境結算到ETF基礎設施,再到DeFi流動性,這些代幣成為加密領域的資金中樞,使區塊鏈真正成為功能性美元網路。然而,穩定幣的成功也伴隨著系統性脆弱性的顯現。

2025年暴露了收益型和演算法穩定幣的隱患,尤其是那些依賴內生槓桿支持的穩定幣。 Stream Finance 的XUSD 崩盤至0.18 美元,蒸發了用戶9,300萬美元的資金,並留下了2.85億美元的協議級債務。

Elixir 的deUSD 因一筆大額貸款違約而崩潰。 AVAX 上的USDx 則因涉嫌操縱而倒下。這些案例無一例外地揭示了不透明的抵押品、遞歸性再質押(rehypothecation)以及集中風險如何導致穩定幣脫錨。

2025年的逐利熱潮進一步放大了這種脆弱性。資本大量湧入收益型穩定幣,其中一些透過複雜的金庫策略提供高達20%至60%的年化收益率。 @ethena_labs 、 @sparkdotfi和@pendle_fi等平台吸收了數十億資金,交易者紛紛追逐以合成美元為基礎的結構性收益。然而,隨著deUSD、XUSD 等的崩潰,事實證明,DeFi 並未真正成熟,而是趨於集中化。在以太坊上的總鎖倉量(TVL)中,近一半集中在@aave 和@LidoFinance,而其他資金則聚集在少數與收益型穩定幣(YBS)相關的策略中。這導致了一個脆弱的生態系統,其基礎是過度槓桿、遞歸性資金流動以及淺層多樣化。

因此,儘管穩定幣為系統提供了動力,但它們也加劇了系統的壓力。我們並不是說穩定幣已經「破產」;它們對產業至關重要。然而,2025年證明了穩定幣的設計與其功能性同等重要。隨著我們邁入2026年,美元計價資產的完整性已成為首要關注點,這不僅關乎DeFi協議,也關乎所有分配資本或建構鏈上金融基礎設施的參與者。

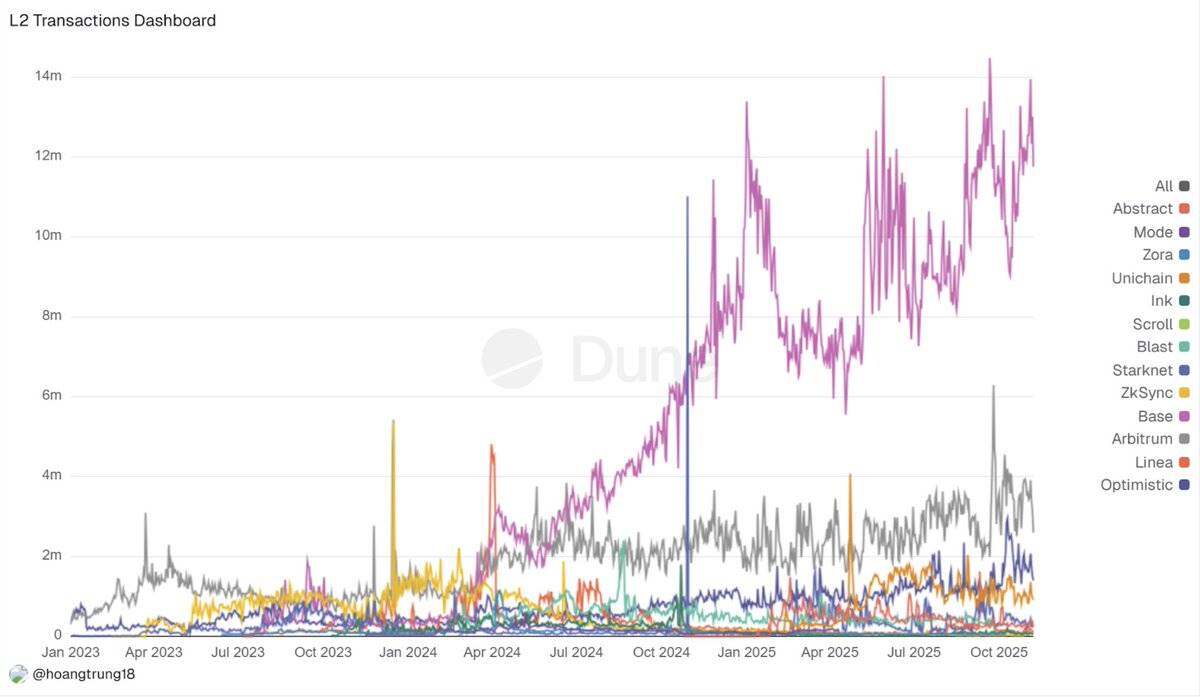

4.L2整合與鏈堆幻滅

2025年,以太坊「以Rollup 為中心」的路線圖與市場現實發生了碰撞。 L2Beat上曾經有數十個L2 項目,如今演變為「贏家通吃」的局面:@arbitrum、@base 和@Optimism 吸引了大部分新增鎖倉量(TVL)和資金流動,而規模較小的Rollup 項目在激勵措施結束後,其收入和活動量下降了70%至90%。流動性、MEV 機器人和套利者追隨深度和緊密的價差,強化了這一飛輪效應,使邊緣鏈的訂單流枯竭。

同時,跨鏈橋的交易量激增,僅2025年7月就達到了561億美元,這清楚地表明,「一切都是Rollup」實際上仍意味著「一切都是碎片化的」。使用者仍需應付孤立的餘額、L2原生資產以及重複的流動性。

需要明確的是,這並不是失敗,而是整合的過程。 Fusaka 實現了5–8 倍的Blob 吞吐量,像@Lighter_xyz 這樣的zk 應用鏈達到了24,000 TPS,以及一些新興的專用解決方案(如Aztec/Ten 提供隱私功能,MegaETH 提供超高效能),所有這些都表明:少數執行環境正在脫穎而出。

而其他項目則進入了“休眠模式”,直到它們能夠證明自身的護城河足夠深,以至於領先者無法簡單地通過分叉複製其優勢。

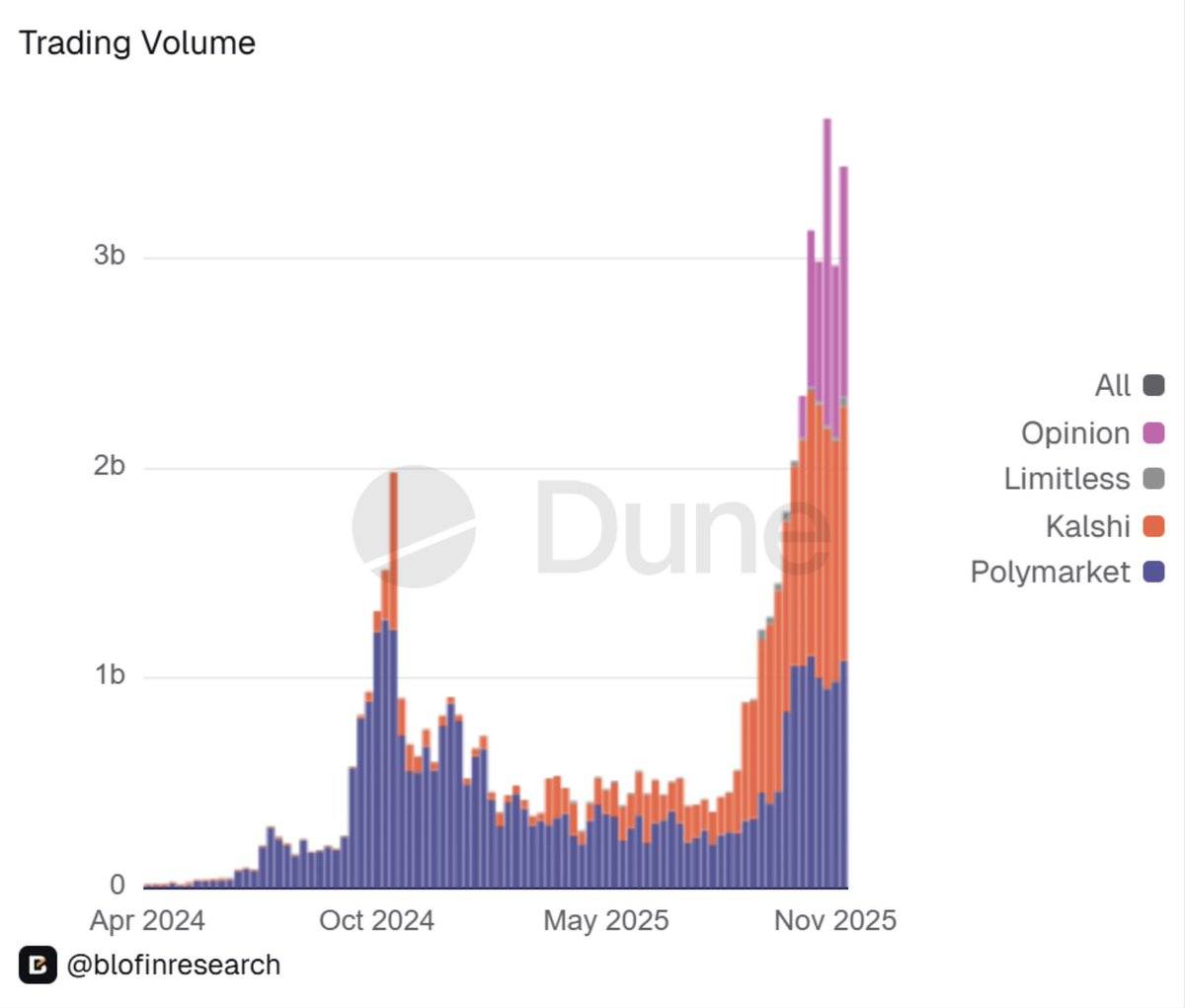

5.預測市場崛起:從邊緣工具到金融基礎設施

2025年的另一個大驚喜是預測市場的正式合法化。

曾經被視為邊緣化的奇特存在,如今預測市場正逐漸融入金融基礎設施。長期以來的行業領跑者@Polymarket ,以受監管的形式重新回歸美國市場:其美國分部獲得了美國商品期貨交易委員會(CFTC)的批准,成為指定合約市場(Designated Contract Market)。此外,據報道,洲際交易所(ICE)投入了數十億美元的資本,估值接近百億美元。資金流隨之而來。

預測市場從「有趣的小眾市場」躍升至每週數十億美元的交易量,僅@Kalshi 一家平台在2025年就處理了數百億規模的事件合約。

我認為,這標誌著區塊鏈上的市場從「玩具」轉變為真正的金融基礎設施。

主流運動博彩平台、對沖基金以及原生於DeFi 的管理者如今已經將Polymarket 和Kalshi 視為預測工具,而非娛樂產品。加密項目和DAO 也開始將這些訂單簿視為即時治理和風險訊號的來源。

然而,這種DeFi 的「武器化」也有兩面性。監管審查將更加嚴格,流動性仍然高度集中於特定事件,且「預測市場作為訊號」與現實世界結果之間的相關性在壓力情境下尚未得到驗證。

展望2026年,我們可以明確的是:事件市場如今已與選擇權和永續合約一起進入機構的關注範圍。投資組合將需要對是否——以及如何——配置這類敞口形成明確的觀點。

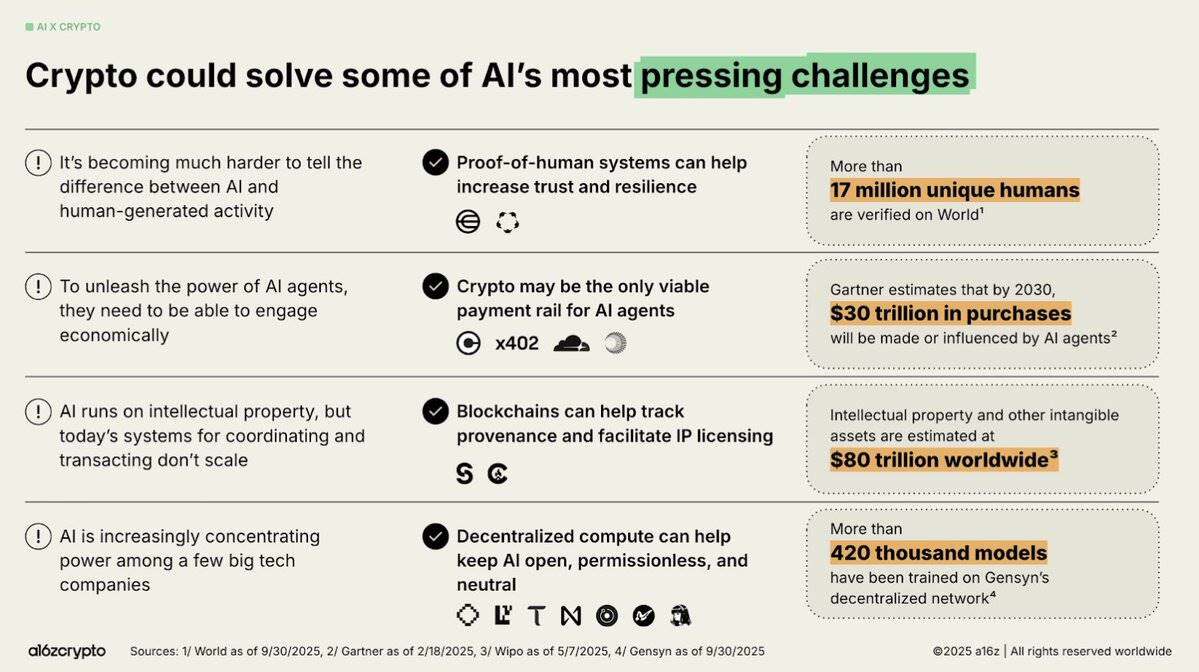

6.AI與加密的融合:從熱議概念到實際基礎設施的蛻變

2025年,AI與加密的結合從喧囂的敘事走向了結構化的實際應用。

我認為,有三個主題定義了這一年的發展:

首先,代理經濟(Agentic Economy)從一個投機性的概念轉變為可操作的現實。協議如x402 使得AI 代理人能夠以穩定幣進行自主交易。 Circle 的USDC 集成,以及編排框架、信譽層和可驗證系統(如EigenAI 和Virtuals)的崛起,凸顯了有用的AI 代理需要協作,而不僅僅是推理能力。

其次,去中心化的AI 基礎設施成為該領域的核心支柱。 Bittensor 的動態TAO 升級和12月的減半事件將其重新定義為「AI界的比特幣」;NEAR 的鏈抽象(Chain Abstraction)帶來了實際的意圖交易量;而@rendernetwork、ICP 和@SentientAGI 則驗證了去中心化計算、模型溯源以及混合AI 網路的可行性。可以明確的是,基礎設施獲得了溢價,而「AI包裝」的價值則逐漸衰減。

第三,實用性的垂直整合加速推進。

@almanak的AI 群體部署了量化級別的DeFi 策略,@virtuals_io 在Base 上創造了260 萬美元的費用收入,機器人、預測市場和地理空間網路成為了可信的代理環境。

從「AI包裝」轉向可驗證的代理和機器人集成,表明產品與市場的匹配度正在不斷成熟。然而,信任基礎設施仍是關鍵的缺失環節,幻覺(hallucination)的風險依舊是懸掛在自主交易頭頂的一片陰雲。

整體來看,2025年末的市場情緒對基礎設施持樂觀態度,對代理的實用性則保持謹慎,並普遍認為2026年可能是可驗證且具有經濟價值的鏈上AI 突破性發展的一年。

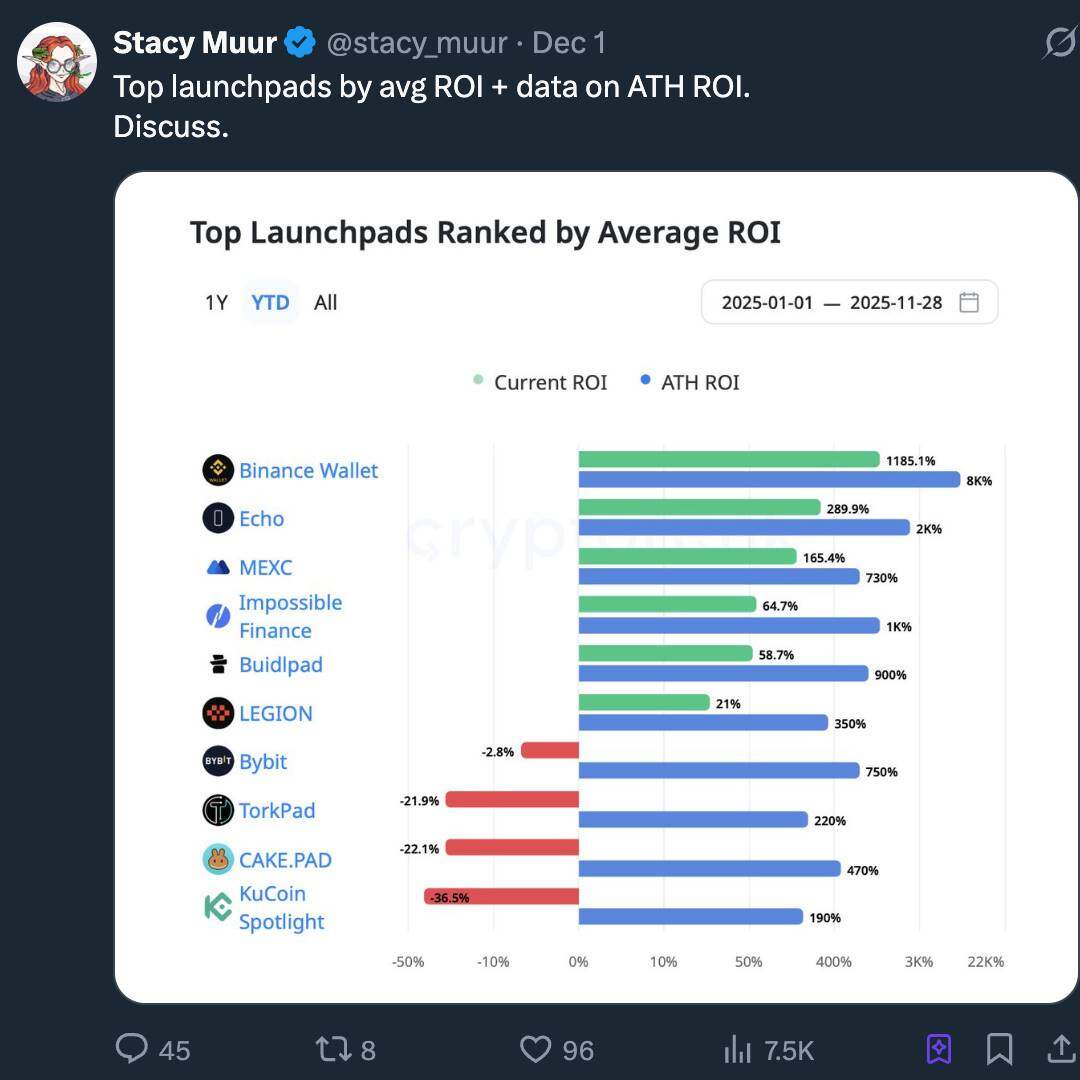

7.啟動平台的回歸:零售資本的新時代

我們認為,2025年的啟動平台熱潮並不是“ICO的回歸”,而是ICO的工業化。市場所謂的“ICO 2.0”,實際上是加密資本形成堆疊(capital formation stack)的成熟,逐步演變為互聯網資本市場(Internet Capital Markets, ICM):一種可編程、受監管、全天候的承銷軌道,而非僅僅是“彩票式”的代幣銷售。

由於SAB 121 的撤銷,加速了監管的明確性,令代幣轉變為具有歸屬期、資訊揭露和追索權的金融工具,而不僅僅是簡單的發行物。像Alignerz 這樣的平台將公平性嵌入到機制層:哈希化競價、退款窗口、基於鎖倉期限而非內部管道分配的代幣歸屬時間表。 「沒有VC拋售,沒有內部人獲利」不再是口號,而成為了一種架構選擇。

同時,我們注意到啟動平台正在向交易所整合,這是結構性轉變的一個跡象:Coinbase、Binance、OKX 和Kraken 相關平台提供了KYC/AML(了解你的客戶/反洗錢)合規、流動性保障,以及機構可接觸的精心策劃的發行管道。而獨立的啟動平台則被迫集中到垂直領域(如遊戲、迷因以及早期基礎設施)。

從敘事層面來看,AI、RWA(現實世界資產)和DePIN(去中心化物聯網)佔據了主要的發行通道,啟動平台更像是敘事的路由器,而非炒作機器。真正的故事在於,加密領域正在悄悄建構一個支持機構級發行和長期利益一致的ICM 層,而非重演2017年的懷舊風潮。

8.高FDV專案的不可投資是結構性的

在2025年的大部分時間裡,我們目睹了一個簡單規則的反覆驗證:高FDV(完全稀釋估值,Fully Diluted Valuation)、低流通量的項目在結構上是不可投資的。

許多項目——尤其是新的L1(第一層區塊鏈)、側鏈以及「真實收益」代幣——以十億美元以上的FDV和個位數的流通供應進入市場。

正如一家研究機構所言,「高FDV、低流通量是一顆流動性定時炸彈」;任何早期買家的大規模拋售都會直接摧毀訂單簿。

結果不出所料。這些代幣在上線時價格飆升,但隨著解鎖期的到來和內部人士的退出,價格迅速下跌。 Cobie 的名言—— “拒絕購買虛高的FDV(完全稀釋估值)代幣”——從一個網絡梗變成了風險評估的框架。做市商拉大了買賣價差,散戶乾脆不再參與,許多這類代幣的行情在接下來的一年中幾乎沒有任何起色。

相較之下,那些具有實際用途、通縮機製或與現金流掛鉤的代幣,在結構上遠遠跑贏了那些唯一賣點只是「高FDV」的同類代幣。

我相信,2025 年已經永久性地重塑了買方對「代幣經濟戲劇化」的容忍度。 FDV 和流通量現在被視為硬性約束,而非無關緊要的附註。展望2026 年,如果一個項目的代幣供應無法透過交易所的訂單簿消化而不破壞價格走勢,那麼這個項目實際上是無法投資的。

9.InfoFi:崛起、狂熱與崩塌

我認為,2025 年InfoFi 的繁榮與衰退成為「代幣化注意力」最清晰的一次週期性壓力測試。

InfoFi 平台如@KaitoAI 、 @cookiedotfun 、 @stayloudio等承諾透過積分和代幣支付分析師、創作者以及社群管理員的「知識工作」報酬。在短暫的時間窗口內,這個概念成為了炙手可熱的創投主題,Sequoia(紅杉資本)、Pantera(泛城資本)、Spartan(斯巴達資本)等機構紛紛投入巨資。

加密產業的資訊過載以及AI 與DeFi 的結合這一流行趨勢,讓鏈上內容的策展看起來像是顯而易見的缺失基礎模組。

然而,這種將注意力作為計量單位的設計選擇是一把雙面刃:當注意力成為核心衡量標準時,內容品質隨之崩塌。 Loud等平台及其同類被AI生成的劣質內容、機器人農場和互動聯盟淹沒;少數帳戶攫取了大部分獎勵,而長尾用戶則意識到遊戲規則對他們不利。

多個代幣的價格經歷了80–90%的回撤,甚至出現了徹底崩盤的情況(例如,WAGMI Hub籌集了九位數資金後遭遇重大漏洞攻擊),進一步損害了該領域的信譽。

最終結論表明,InfoFi(資訊金融)的第一代嘗試在結構上是不穩定的。儘管核心理念——將有價值的加密訊號貨幣化——仍然具有吸引力,但激勵機制需要重新設計,應以驗證的貢獻為定價基礎,而非單純依賴點擊量。

我相信,到2026年,下一代計畫將汲取這些教訓並做出改進。

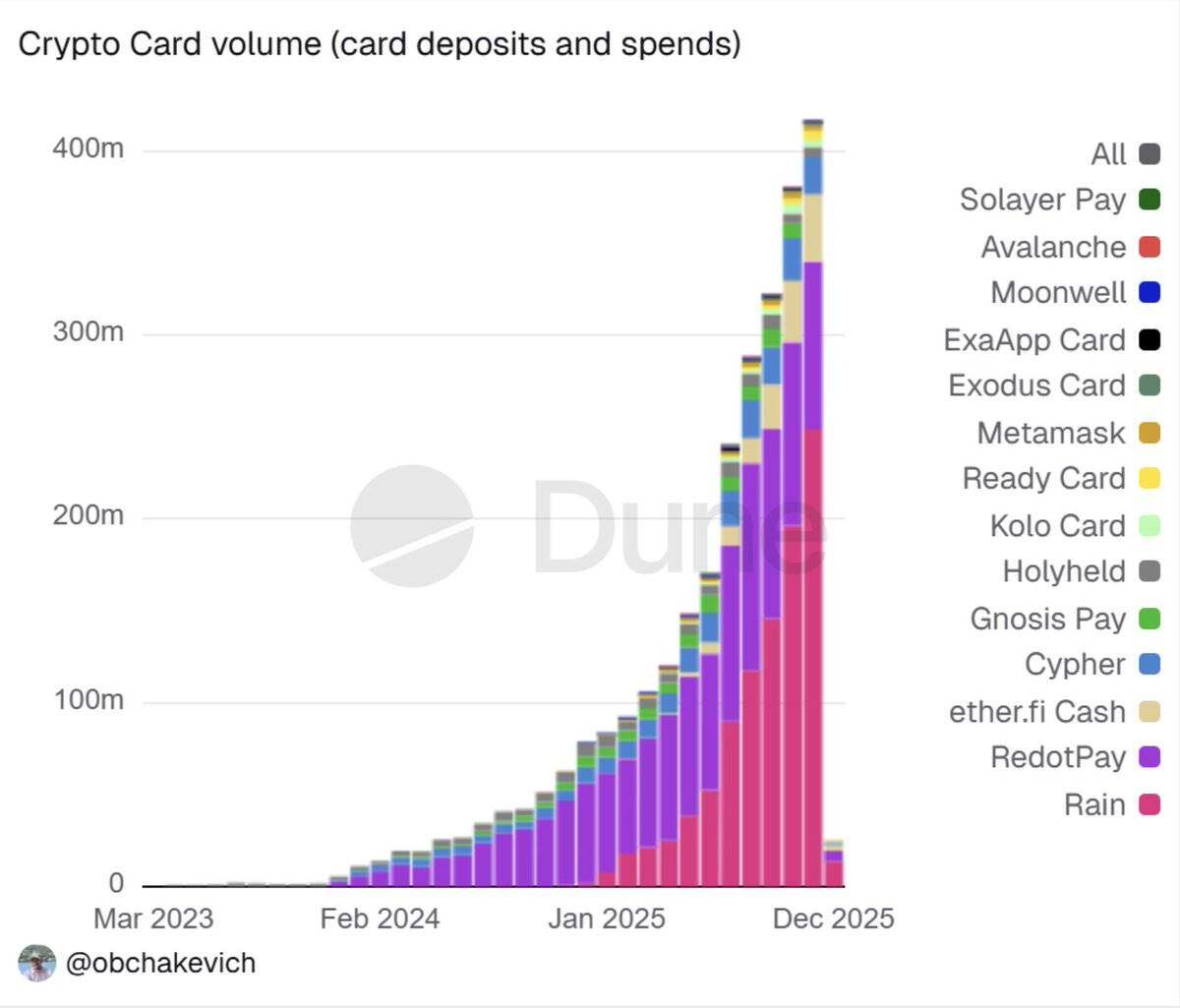

10.消費者加密的回歸:由新型銀行引領的新範式

2025年,消費者加密的回歸日益被視為一種由新型銀行(Neobanks)驅動的結構性轉變,而非由本地Web2 應用推動的結果。

我認為,這種轉向反映了一種更深層的認知:當使用者透過他們已經熟悉的金融原語(如存款、收益)進行入門時,採用率會加速,而底層的結算、收益和流動性軌道則悄然遷移到鏈上。

最終呈現的是一種混合型銀行堆疊(Hybrid Banking Stack),新型銀行屏蔽了Gas費、託管和跨鏈橋的複雜性,同時為用戶提供直接存取穩定幣收益、代幣化國債和全球支付軌道的途徑。結果是,一個能夠吸引數百萬用戶「更深入鏈上」的消費者漏斗,但無需讓他們像資深用戶一樣思考複雜的技術細節。

整個行業的主流觀點表明,新型銀行(Neobanks)正逐漸成為主流加密需求的事實標準介面。

@ether_fi 、 @Plasma 、 @UR_global 、 @SolidYield 、 @raincards以及Metamask Card 等平台正是這一轉變的典型代表:它們提供即時入金通道、3–4% 返現卡、透過代幣化國債實現的5–16%年化收益率(APY),以及自託管環境中所支援的智慧

這些應用受益於2025年的監管重置,包括SAB 121 的撤銷、穩定幣框架的確立以及針對代幣化基金的更明確指導。這些變化降低了營運摩擦,並擴大了它們在新興經濟體中的潛在市場規模,尤其是在收益率、外匯儲蓄和匯款等實際痛點突出的地區。

11.全球加密監管的常態化

我認為,2025年是加密監管最終實現常態化的一年。

衝突的監管指令逐漸形成了三種可識別的監管模式:

- 歐洲式框架:包括《市場加密資產法案》(MiCA)與《數位營運韌性法案》(DORA),已有超過50張MiCA 授權發放,穩定幣發行者被視為電子貨幣機構。

- 美國式框架:包括類似GENIUS Act 的穩定幣法律、SEC/CFTC 的指導意見以及現貨比特幣ETF 的推出。

- 亞太地區的拼接式模式:如香港的全儲備穩定幣條例、新加坡的牌照優化,以及更廣泛的FATF(金融行動特別工作組)旅行規則的採用。

這並非表面功夫,而是徹底重塑了風險模型。

穩定幣從「影子銀行」轉變為受監管的現金等價物;像花旗銀行(Citi)和美國銀行(BoA)這樣的銀行現在可以在明確規則下運行代幣化現金試點;類似Polymarket 這樣的平台可以在商品期貨交易委員會(CFTC)的監管下重新上線;美國現貨率

合規性從一種拖累變成了一道護城河:那些擁有強大監管科技(Regtech)架構、清晰股權表(Cap Table)以及可審計儲備的機構,突然間能夠享受更低的資本成本和更快的機構接入速度。

2025年,加密資產從灰色地帶的好奇產物變成了受監管的對象。展望2026年,爭論的焦點已從「這個產業是否被允許存在」轉向「如何實施具體的結構、揭露和風險控制」。