「無限子彈」只是幻象,加密財庫公司正失去抄底能力

- 核心观点:加密财库公司因股价折价导致融资机制瘫痪,无法抄底。

- 关键要素:

- 核心融资机制(如ATM增发)依赖股价高于持币价值。

- 股价下跌致mNAV低于1,增发股票等于折价出售,机制锁死。

- 名义融资额度巨大,但实际有效购买力严重受限。

- 市场影响:削弱市场关键买方力量,延缓或减弱底部支撑。

- 时效性标注:短期影响

在4 月開啟的短暫上漲行情當中,加密財庫公司作為市場的增持主力,為市場提供了源源不絕的彈藥。但當加密市場與股價雙殺的情況發生時,這些加密財庫公司似乎都集體啞火。

當價格觸及一個階段性的底部,照理說正是這些財庫公司抄底的時刻。但現實是買入行為放緩甚至停滯。這種集體啞火的背後,並非單純是因為「彈藥」在高點耗盡或陷入恐慌情緒,而是高度依賴溢價的融資機制在下跌週期中出現了「有錢無法用」的機制性癱瘓。

數百億「彈藥」上鎖

為了搞清楚這些DAT 公司為什麼會遭遇「有錢無法用」的困境,我們需要先對加密財庫公司的彈藥來源進行一次深入分析。

以當前加密財庫第一股的Strategy 為例,其一直以來的資金來源主要來自兩個方向,一個是“可轉換票據”,即通過極低的利息發行債券借錢買幣。另一個則是ATM 增發(At-The-Market)機制,也就是Strategy 的股價相對所持有的加密資產有溢價的時候,公司可以增發股票獲得資金來增持比特幣。

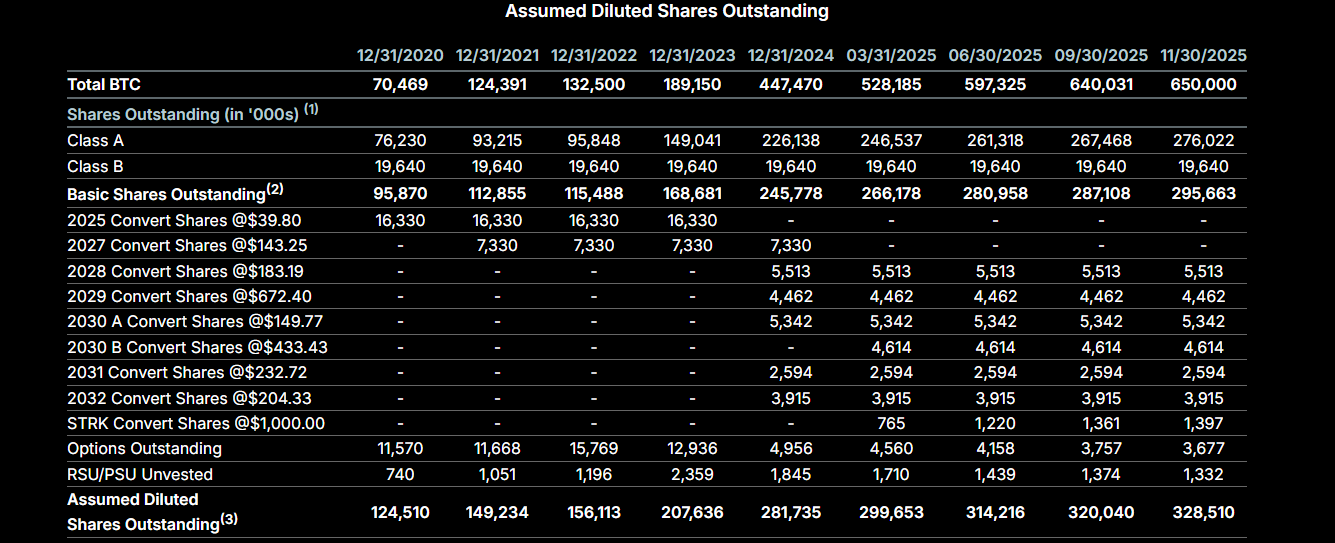

在2025 年之前,Strategy 的資金主要來源是“可轉換票據”,截至2025 年2 月,Strategy 以“可轉換票據”的方式融資82 億美元以增購比特幣。 2024 年開始,Strategy 開始大規模採用以市價發行(At-The-Market, ATM)股權計劃,這種發行方式相比較而言更加靈活,即當股價高於加密資產持有市值時,可以以市價增發股票來購買加密資產。 2024 年第三季度,Strategy 宣布了一項額度210 億美元的ATM 股權發行計劃,在2025 年5 月又建立了第二個210 億美元的ATM 計劃。截至目前,該計劃總計剩餘的額度仍有302 億美元。

不過,這些額度並不是現金,而是待出售的A 類優先股和普通股的額度。對Strategy 來說,想把這些額度轉化為現金,就需要到市場上賣出這些股票。在股價有溢價的時候(例如股價為200 美元,每股含有100 美元比特幣),Strategy 賣出股票相當於用增發的股票變換為200 美元現金,然後再買進200 美元的比特幣,每股的比特幣含量也隨之增加,這也是此前Strategy 無限子彈的輪飛邏輯。然而,當Strategy 的股價mNAV(mNAV = 流通市值/ 持幣價值)數據低於1 的時候,這件事就反過來了,再賣股票就是折價出售了。在11 月之後,Strategy 的mNAV 數據就長期低於1。因此,這段時間Strategy 手上雖然有著大把可賣出的股票,但卻無法購買比特幣的原因。

而且,Strategy 不僅在近期沒能抽出資金抄底,還選擇在折價出售股票的方式籌集了14.4 億美元,設立了一個股息準備金池,用於支持優先股股息支付及現有債務利息償付。

而作為加密財庫的標準模版,Strategy 的這套機制也被大多數財庫公司所學習。因此,我們能夠看到當加密資產下跌的時候,這些財庫公司未能入場抄底的原因並費不願,實則是由於股價跌的太多,「彈藥庫」被上了鎖。

名義火力充足,實際“有槍無彈”

那麼,除了Strategy 之外,其他公司的購買力還有多少?畢竟這個市場當中現在的加密財庫公司已經達到數百家。

從目前的市場來看,雖然加密財庫公司數量眾多,但後續的購買潛力並不算大。這裡主要有兩種情況,一類是公司主體原本屬於加密資產持有企業,其加密資產的數量主要來自於本身持有數量而非發債新購,其融資發債的能力與動力都不算強,如Cantor Equity Partners(CEP),比特幣持有數量排名第三,mNAV 為1.28。其比特幣數量主要來自於和Twenty One Capital 合併產生,自7 月以來再無購買記錄。

另一類則是採取類似Strategy 的策略公司,但由於股價近期下跌嚴重,普遍的mNAV 數值都已跌破1。這類企業的ATM 額度也同樣被鎖死,除非股價回升至1 以上才能再次轉動飛輪。

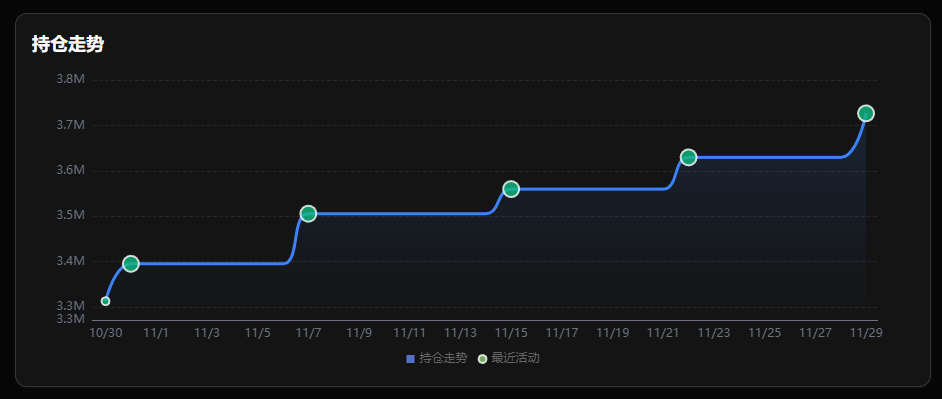

而在發債和賣股票之外,還有一種最直接的“彈藥庫”,那就是現金儲備。以以太坊最大的DAT 公司BitMine 為例,雖然mNAV 同樣低於1,但該公司仍在近期維持了買入計畫。根據12 月1 日的數據顯示,BitMine 表示帳上仍有8.82 億美元的無抵押現金。 BitMine 董事長Tom Lee 在近期表示,「相信以太坊的價格已經觸底,BitMine 已重新開始增持,上週購買了近10 萬枚ETH,是前兩週的兩倍。」而BitMine 的ATM 額度同樣誇張,2025 年7 月,該計劃的總金額被提升至245 億美元,目前仍有接近200 億美元左右的額度。

BitMine 持倉變化

另外,CleanSpark 在11 月底提出將在年內發行價值11.5 億美元的可轉債,用於購入比特幣。日本上市公司Metaplanet 則是最近比較活躍的比特幣財庫公司,11 月以來透過抵押比特幣借款或增發股票的形式融資超過4 億美元用於購買比特幣。

從總量來看,各家公司帳面上的「名義彈藥」(現金+ATM 額度)高達數百億美元,遠超過一輪牛市。但從「有效火力」看,實際上能打出來的子彈變少了。

從“槓桿擴張”轉向“生息求存”

除了彈藥被鎖之外,這些加密財庫公司當下也正在開啟新的投資想法。在市場上漲的階段,多數公司的策略十分簡單,就是無腦買入,隨著幣股上漲獲得更多融資,然後繼續買進。而隨著情勢轉向,許多公司不僅融資難度變大,需要面對先前發行的債券利息支付和公司營運成本的考驗。

因此,不少公司開始將目光轉向“加密收益”,即透過參與加密資產的網路質押活動,獲得相對穩定的質押收益,並利用這種收益來支付融資所需支付的利息和營運成本。

其中,BitMine 計劃在2026 年第一季推出MAVAN(美國本土驗證者網路)以啟動ETH 質押。預計這部分可以為BitMine 帶來3.4 億美元的年化收益。類似的還有Upexi、Sol Strategies 等Solana 網路的財庫公司,能夠實現約8%的年化收益。

可以預見的是,只要mNAV 無法回到1.0 以上,囤積現金以應對債務到期將成為財庫公司的主旋律。這種趨勢也直接影響了資產選擇。由於比特幣缺乏原生高收益率,純比特幣財庫的增持正在放緩,而能夠透過質押產生現金流以覆蓋利息成本的以太坊,其財庫增持速度反而保持了韌性。

這種資產偏好的轉移,本質上是財庫公司對流動性困境的一種妥協。當依靠股價溢價獲取廉價資金的通道被關閉,尋找生息資產便成了它們維持資產負債表健康的唯一救命稻草。

歸根究底,「無限子彈」不過是建立在股價溢價之上的順週期幻象。當飛輪因折價而鎖死,市場必須直面一個冷峻的現實:這些財庫公司從來都是趨勢的放大器,而非逆勢的救世主。只有行情先行回暖,資金的閥門才能重新打開。