首度表態可能「賣幣」,「比特幣概念股龍頭」MSTR 盤中一度暴跌12%

- 核心观点:MicroStrategy首次暗示可能出售比特币。

- 关键要素:

- 设立14.4亿美元储备金应对市场波动。

- 若mNAV指标跌破1且融资无门,将出售BTC。

- 此举打破其长期“只买不卖”的持有策略。

- 市场影响:引发市场对其商业模式及抛售BTC的担忧。

- 时效性标注:短期影响。

原文作者:龍玥

原文來源:華爾街見聞

作為全球持有比特幣最多的上市公司,MicroStrategy 12 月1 日週一宣布,已透過出售股票籌集資金,設立了一個價值14.4 億美元的「美元儲備金」。

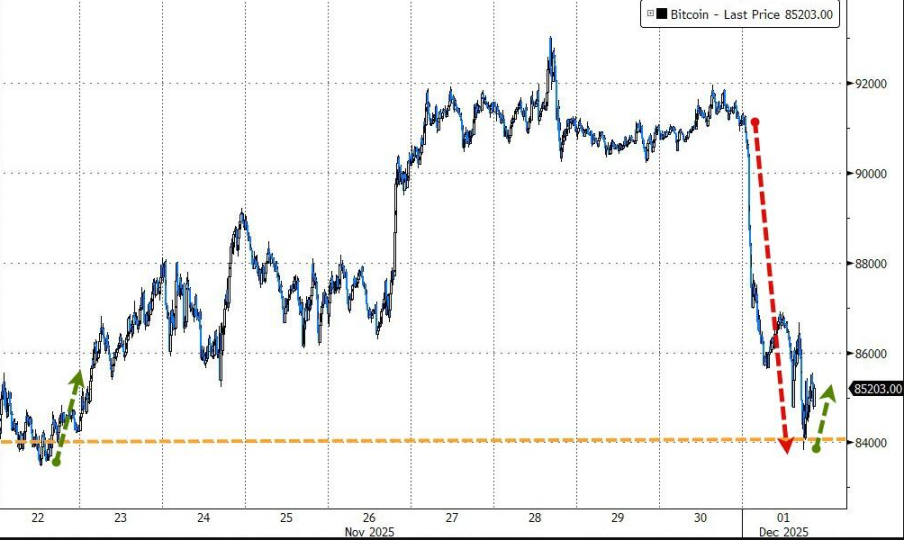

此舉旨在應對加密貨幣市場的劇烈波動,並為其股息和債務利息的支付提供保障。此前,比特幣價格已從10 月初超過12.6 萬美元的高點,在一個多月內跌至約8.5 萬美元。

該公司高層表示,如果其衡量企業價值與加密貨幣持有量之間關係的指標「mNAV」跌破1,且公司無法透過其他方式融資,那麼將出售比特幣以補充美元儲備。這一表態被視為公司策略的重大轉折點,打破了其創始人Michael Saylor 長期以來倡導的“永遠買入並持有”的理念。

由於該公司首次暗示了出售比特幣的可能性,其股價在周一盤中一度暴跌12.2%,最終收跌3.3%。投資者的拋售反映了對其商業模式在「比特幣寒冬」中可持續性的深切疑慮。

美元儲備金:應對「比特幣寒冬」的保險

面對加密市場的逆風,MicroStrategy 正在採取措施加強其財務狀況。根據《金融時報》等媒體報道,這筆14.4 億美元的儲備金由公司出售股票的收益提供資金。公司目標是維持足以支付「至少12 個月股息」的美元儲備,並最終擴大到能涵蓋「24 個月或更長時間」的規模。

據報道,這筆資金是透過上週發行820 萬股股票籌集的,足以涵蓋公司未來21 個月的全部利息支出。目前,MicroStrategy 每年的利息和優先股股息支出約為8 億美元。此舉旨在確保即使資本市場對其股票和債券失去興趣,公司在短期內也不需要被迫出售比特幣。

該公司執行長Phong Le 在近期的播客節目「What Bitcoin Did」中坦言,此舉是為「比特幣寒冬」做準備。而公司創辦人Michael Saylor 則表示,該儲備金將「讓我們更能駕馭短期市場波動」。

「永不賣出」神話破滅?

這次策略調整最核心的變化,在於MicroStrategy 首次承認了出售比特幣的可能性。這一潛在的賣出條件與公司自創的「mNAV」指標掛鉤,該指標用於比較公司的企業價值(市值加債務減現金)與其持有的加密貨幣資產的價值。

CEO Phong Le 明確表示:「我希望我們的mNAV 不會低於1。但如果我們真的到了那一步,並且沒有其他融資管道,我們就會賣出比特幣。」

這表態意義重大。長期以來,Michael Saylor 一直以比特幣的堅定佈道者形象示人,將MicroStrategy 從一家小型軟體公司轉型為全球最大的比特幣企業持有者,其核心策略就是不斷買入並長期持有。

目前,該公司持有約65 萬枚比特幣,價值約560 億美元,佔全球比特幣總供應量的3.1%。其企業價值約670 億美元。一旦mNAV 跌破1,意味著公司的市場估值(剔除債務後)低於其持有的比特幣價值,這將嚴重動搖其商業模式的根基。

迫在眉睫的債務壓力

設立美元儲備金的背後,是MicroStrategy 面臨的巨大債務壓力。公司透過發行股票、可轉換債券和優先股等多種方式為購買比特幣融資,目前背負著價值82 億美元的可轉換債券。

如果公司股價持續低迷,這些債券的持有者將選擇要求公司以現金償還本金,而不是將其轉換為股票,這將給公司帶來巨大的現金流壓力。評級機構標普全球在10 月27 日給予MicroStrategy「B-」的信用評等時,就特別指出了其可轉換債券帶來的「流動性風險」。

標普警告:「我們認為存在這樣一種風險,即在比特幣價格面臨嚴重壓力時,公司的可轉換債券同時到期,這可能導致公司在價格低迷時清算其比特幣,或者進行我們可能視為違約的債務重組。」

具體的壓力已近在眼前。資料顯示,一筆價值10.1 億美元的債券持有人可在2027 年9 月15 日要求公司償還本金。此外,還有超過56 億美元的「價外」可轉債可能需要在2028 年用現金贖回,這為該公司的長期財務穩定埋下了隱患。

交易者解讀:是謹慎避險還是「拋售前奏」?

MicroStrategy 執行長的這番言論雖然強調了只有在極端條件下才會出售比特幣,但在敏感的市場環境下,交易員們顯然已經開始「過度解讀」。

儘管該公司堅稱其長期的累積策略保持不變,但交易員擔心最新的評論引入了一條潛在的拋售路徑。這種擔憂迅速轉化為行動,導致避險情緒升溫。

對於CEO Phong Le 提到的「當股價低於標的資產價值且融資受限時,出售比特幣在數學上是合理的」,市場反應兩極分化:

悲觀者讀出了「弦外之音」:許多加密貨幣交易員推測,這些看似輕描淡寫的評論可能是這家全球最大的企業持有者準備拋售部分比特幣的訊號。一位用戶在社交媒體X 上諷刺道:「等不及看他們在底部拋售了。」另一位評論者則表示:「聽起來像是典型的企業公關話術,但他們最好別在錯誤的時間賣出。」

理性派認為這是必然之舉:也有觀點認為,公司CEO Phong Le 只是坦誠地承認了任何上市公司在市值低於資產價值時都面臨的約束。一位投資者指出:「重點不在於他們可能會賣,而在於在該選項成為現實之前,他們有多堅定的承諾。」

為了安撫市場,MicroStrategy 隨後在X 平台上稱即使比特幣價格回落至約74,000 美元的平均購買價格,其持有的資產仍能數倍覆蓋未償還的可轉換債務;甚至宣稱即便跌至25,000 美元,其資產覆蓋率仍將在負債的兩倍以上。創辦人Michael Saylor 也繼續展現信心,週一宣佈公司又以1,170 萬美元購入了130 枚BTC。

市場反應與績效預警

MicroStrategy 的最新動向及其引發的策略轉變擔憂,迅速在市場引發負面反應。週一,其股價盤中最低觸及156 美元,儘管收盤時有所回升,但仍較7 月中旬的52 週高點下跌了64%。今年以來,該股已累計下跌近41%。同時,比特幣價格也未能倖免,下跌超4% 至約86,370 美元。

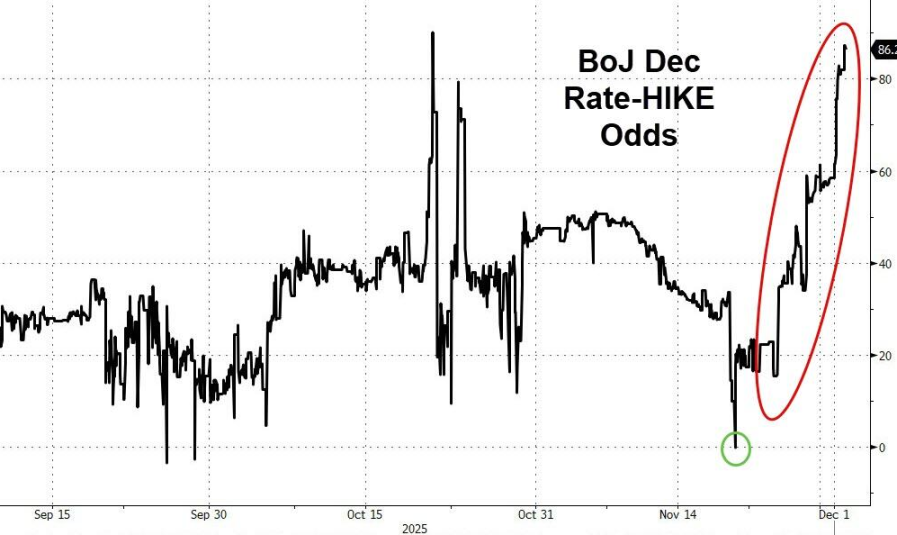

除了公司本身的策略調整,宏觀市場的劇烈波動也成為了壓垮股價的「最後一根稻草」。週一市場呈現明顯的避險基調,一方面源自於日本央行鷹派立場引發的日圓融資擠壓,另一方面則是加密貨幣領域本身的動盪。

相關圖表數據顯示了當前市場的極端情緒:

比特幣購買力縮水:在一年前,一枚比特幣可以購買3500 盎司白銀;而如今,同一單位的比特幣僅能購買1450 盎司白銀,創下自2023 年10 月以來的最低點。這一比率的大跌直觀地反映了加密資產相對於傳統避險資產(如白銀)的疲軟。

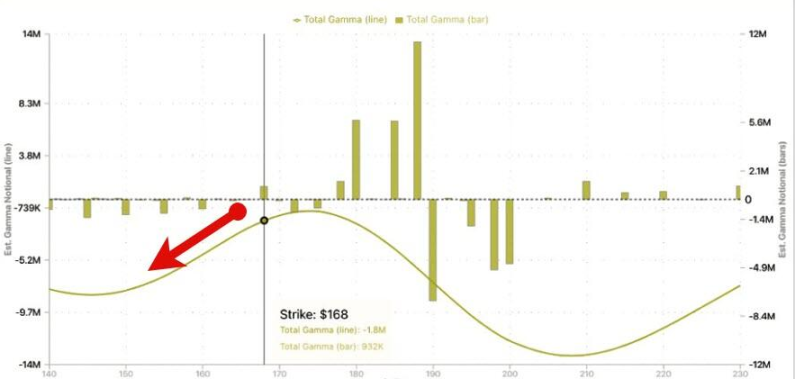

選擇權市場的狙擊:SpotGamma 的數據指出,MicroStrategy(MSTR)面臨典型的「過度槓桿化目標遭受攻擊」的局面。大量看跌期權(Long Puts)聚集在170 美元下方。這種負Gamma 效應意味著,如果比特幣價格進一步下跌,做市商的對沖行為可能會加速MSTR、Coinbase 等加密概念股的下跌,甚至拖累主要股指。

宏觀逆風:隨著日本央行升息預期的升溫,套利交易(Carry Trade)面臨平倉壓力,作為投機性最強的資產類別,加密貨幣首當其衝。比特幣日內一度在84,000 美元附近尋找支撐,遭遇了自3 月3 日以來最糟糕的單日表現;以太坊更是跌破3000 美元大關。

除了股價承壓,公司的業績預期也亮起了紅燈。 MicroStrategy 預計,如果今年底比特幣價格收在8.5 萬美元至11 萬美元之間,公司全年的業績可能在淨虧損55 億美元到淨利潤63 億美元之間。這與該公司在10 月30 日發布的財報中預測的「2025 年實現240 億美元淨利」形成了鮮明對比。