Gate研究院:BTC與ETH延續弱勢盤整,均線策略捕捉趨勢突破行情

- 核心观点:加密货币市场持续弱势震荡,情绪偏谨慎。

- 关键要素:

- BTC与ETH价格持续下行,反弹乏力。

- 多空比围绕1波动,资金方向摇摆。

- 合约持仓低位,杠杆资金观望。

- 市场影响:短期需警惕下行与清算风险。

- 时效性标注:短期影响

市場概況

為了係統呈現當前加密貨幣市場的資金行為與交易結構變化,本報告從五個關鍵維度切入:比特幣和以太坊的價格波動率、多空交易比率(LSR)、合約持倉金額、資金費率與市場爆倉數據。這五項指標涵蓋了價格走勢、資金情緒與風險狀況,能較為全面反映目前市場的交易強度與結構性特徵。以下將依序分析各項指標在11 月4 日以來的最新變化:

1.比特幣與以太坊的價格波動率分析

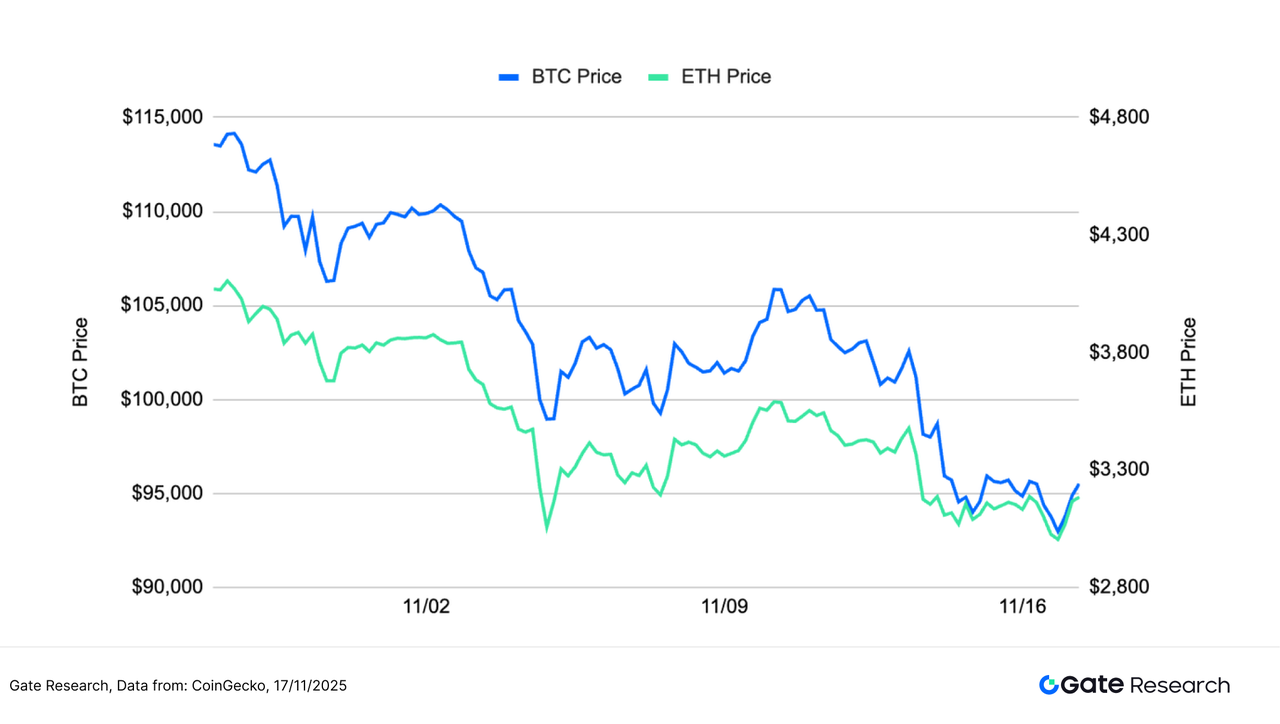

根據CoinGecko 數據,11 月4 日至11 月17 日期間,BTC 與ETH 整體維持弱勢震盪格局,價格自10 月以來持續走低,市場情緒偏向謹慎。 BTC 自125,000 美元上方高點回落後一路走弱,期間雖數度嘗試短線反彈,但均未突破前高,整體趨勢仍向下;ETH 走勢與BTC 大致同步,從4,000 美元上方持續下滑,反彈力度更顯溫和。 【1】【2】【3】在此期間,BTC 一度跌破95,000 美元後嘗試止跌橫盤,但買盤動能有限;ETH 則在3,000 美元附近獲得短暫支撐,但反彈幅度明顯弱於BTC。整體而言,兩者皆未脫離下行結構,短線反彈多為空頭回補所致,尚未形成趨勢反轉訊號號。

宏觀與鏈上因素交織加劇下行壓力。儘管上周政府結束停擺,但流動性並未回流,加密市場反而承壓走弱。 12 月降息預期從約67% 明顯降至46%,ETF 連續兩週淨流出36 億美元;鏈上長期持有者過去30 日減持約81.5 萬枚BTC,為近一年最大規模拋售,進一步拖累市場。高槓桿清算放大波動,使市場情緒持續偏謹慎。中期來看,隨著去槓桿推進,結構性機會正逐步累積,值得投資人關注。

整體而言,BTC 與ETH 仍處於中期下行後的弱勢整理階段。若BTC 無法有效收復115,000 美元區間,或ETH 未能重新站上3,800–4,000 美元並伴隨放量,短期行情大概率維持震盪偏弱的基調。

圖一:BTC 與ETH 自高點持續回落,全期間反彈結構偏弱,整體走勢延續震盪下行

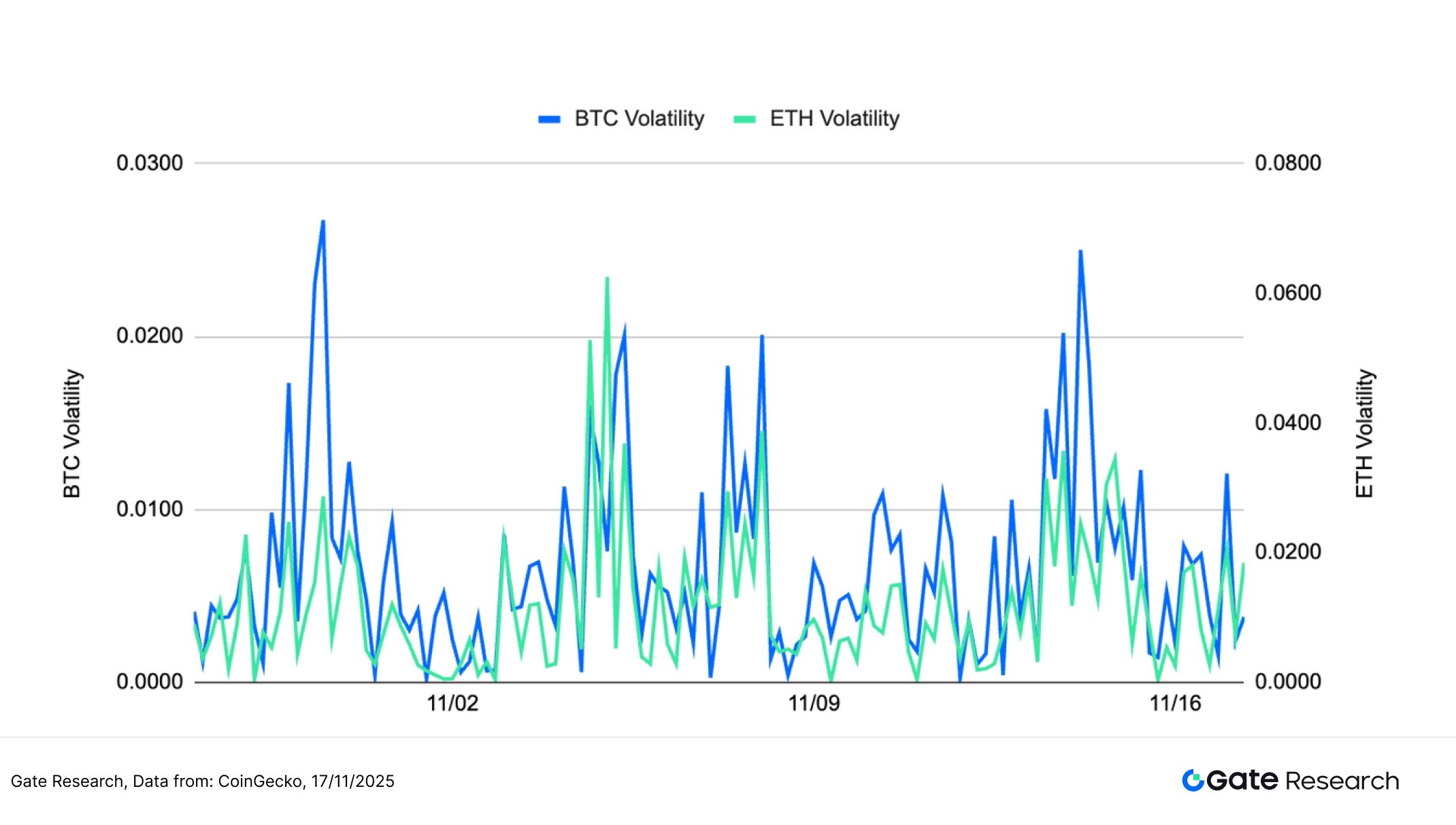

BTC 與ETH 的短期波動率整體呈現高頻震盪格局,期間多次出現快速拉升的尖峰。圖中可見,BTC 波動率在多次關鍵交易日顯著衝高,強度甚至高於ETH,顯示市場在下跌過程中的情緒反應更為劇烈;ETH 的波動率同樣保持活躍,但峰值幅度普遍略低於BTC,反映短線上下波動雖頻繁,但力量相對溫和。

整體而言,市場波動仍處於易變階段,BTC 的高幅度尖峰顯示空頭與多頭在關鍵價位的博弈加劇,而ETH 的連續波動升溫則代表短線資金持續進出、情緒敏感度提高。若後續兩者的波動率進一步同步放大並伴隨成交量增加,可能預示市場將進入新一輪方向性行情,建議持續觀察波動性—成交量之間的連動結構。

圖二:BTC 波動率多次沖高,反映情緒反應強烈;ETH 波動率保持活躍但峰值相對溫和

近期BTC 與ETH 的價格延續弱勢,下行過程中伴隨波動率多次快速抬升,顯示情緒脆弱、市場對關鍵價位反應較為敏感。若後續波動率持續升溫並與成交量形成共振,短期行情或將迎來方向選擇。

2.比特幣與以太坊多空交易規模比率(LSR)分析

多空交易規模比率(LSR, Long/Short Taker Size Ratio)是衡量市場主動做多與做空資金比重的指標,LSR 大於1 代表市場偏多、做多吃單主導,反之則偏空。此指標可反映交易情緒強弱與動能變化。

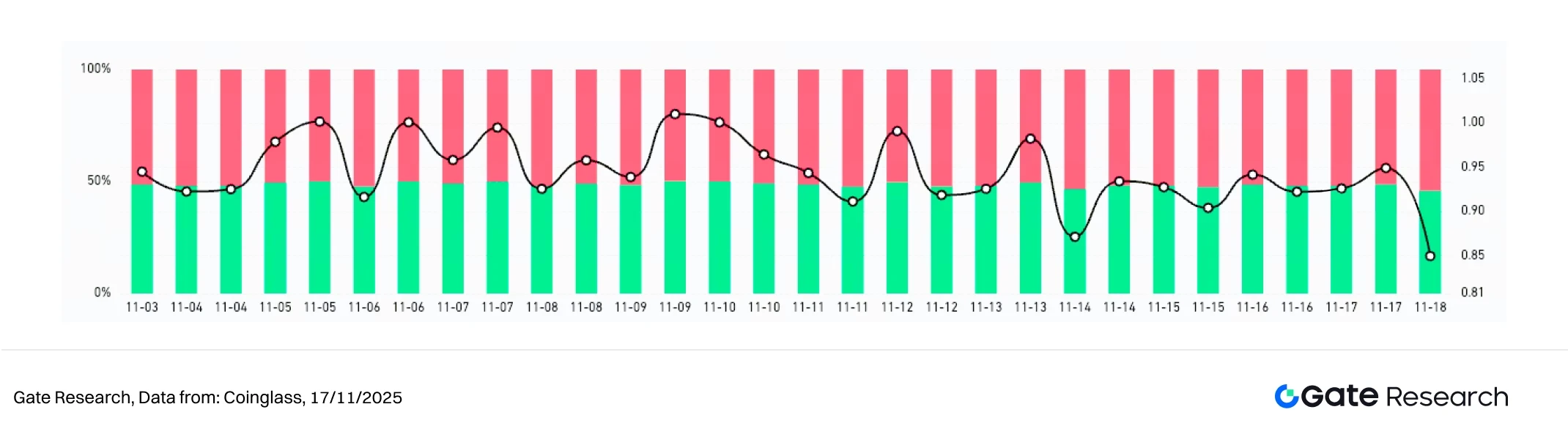

根據Coinglass 數據,11 月4 日至11 月17 日期間,BTC 與ETH 的多空交易規模比率(LSR)整體圍繞1 附近窄幅震盪,顯示市場情緒在弱勢行情中持續博弈,資金並未形成一致方向。 【5】

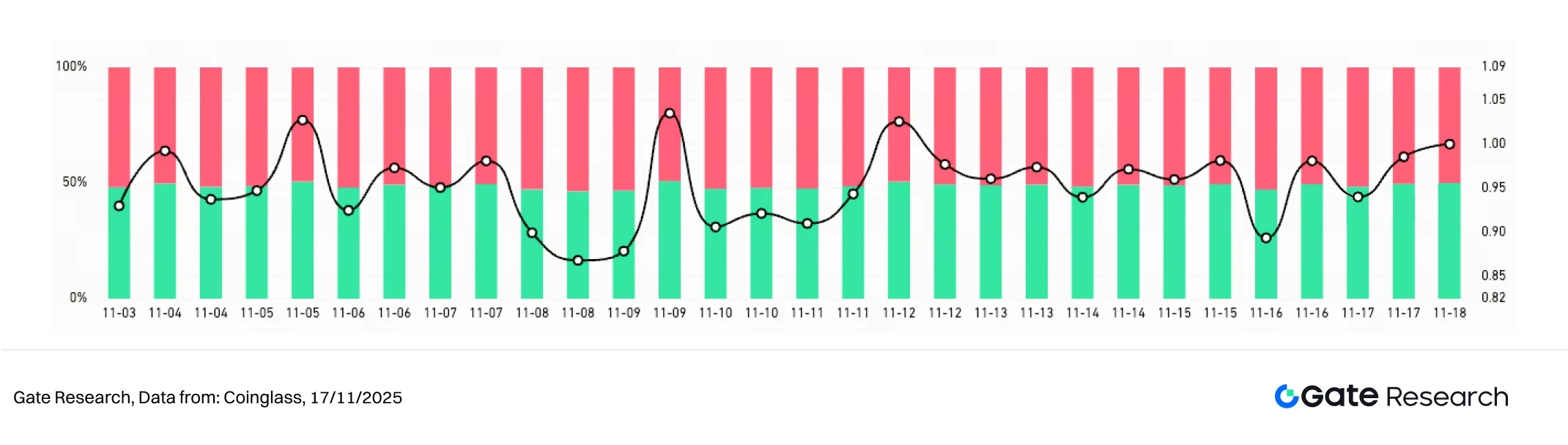

BTC 的LSR 多次在0.9~1.0 區間反覆切換,短線買盤與賣盤交替主導,僅在少數時點短暫升至1 上方,反映追多動能仍偏弱,市場整體以觀望和反彈試探為主。 ETH 的LSR 波動幅度相對較高,多次下探至0.9 附近後迅速反彈至1.0–1.05 區間,代表短線資金進出更為頻繁,做多與做空情緒的轉換速度更快,尤其在低位區間顯得更為敏感。

整體而言,BTC 與ETH 的多空比均呈現區間擺動格局,情緒雖未全面轉強,但中旬後的多空比有小幅抬升跡象,顯示空頭情緒已有所緩解。若後續LSR 能穩定維持在1 上方,並伴隨成交量回升,將可能成為行情企穩甚至反彈的前置訊號。

圖三:BTC 的LSR 在0.9~1.0 區間反覆擺動,追多動能仍偏弱

圖四:ETH 的LSR 波動更顯活躍,短線資金情緒轉換更快

3.合約持倉金額分析

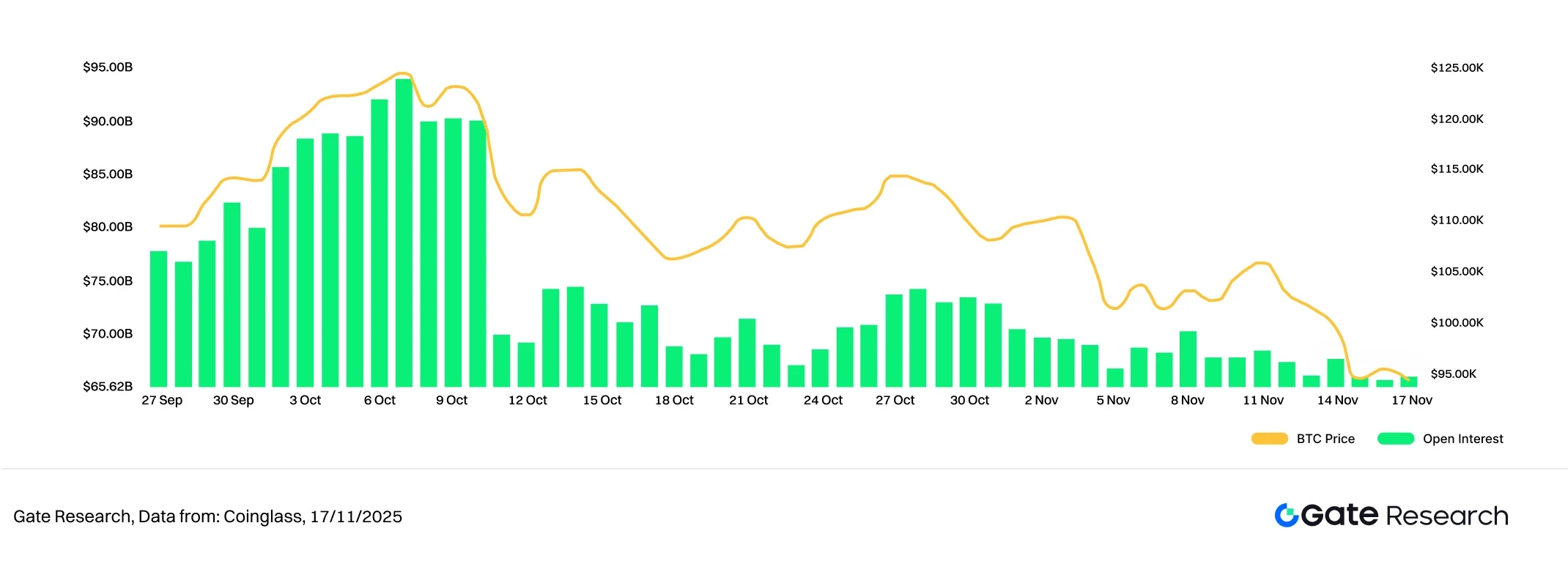

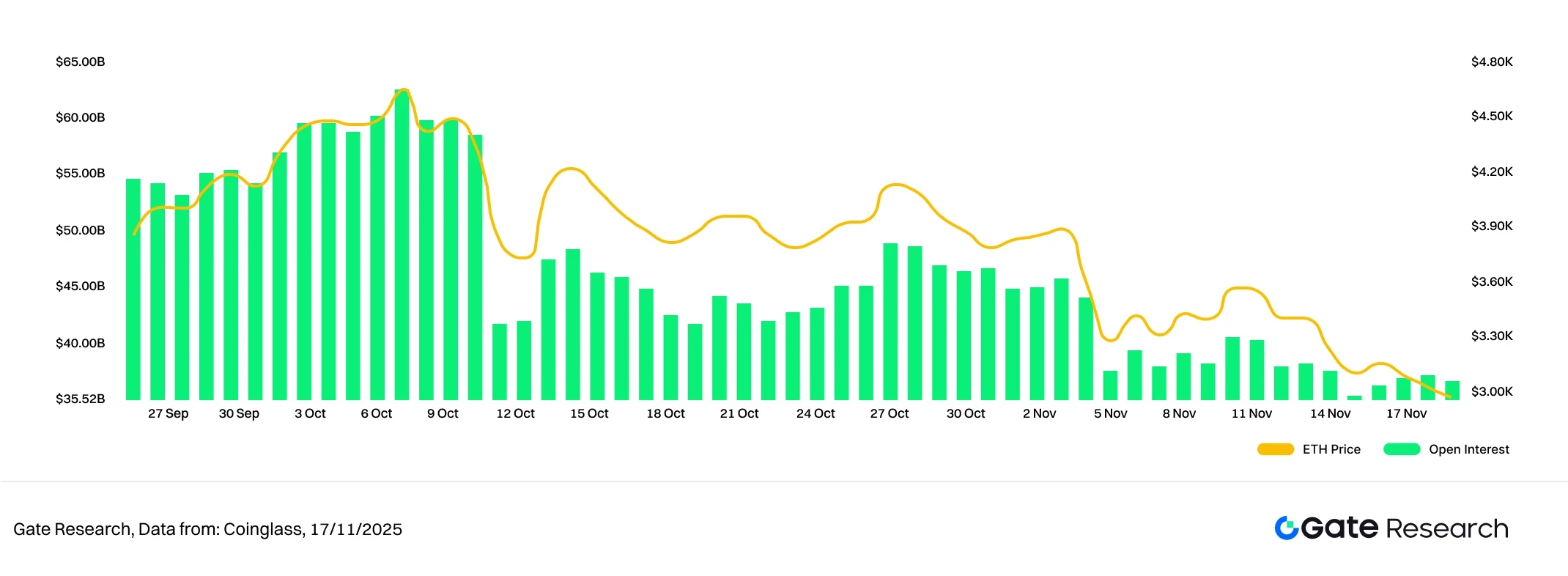

根據Coinglass 數據,近兩週BTC 與ETH 的合約持股金額持續走弱,在10 月底遭遇大幅去槓桿後並未出現明顯恢復,整體維持在低位震盪。目前OI 結構顯示,市場槓桿情緒偏向保守,資金並未重新大規模進場。 【6】

BTC 的持股金額自10 月初高點快速下滑後,一直在相對低位區間徘徊,未出現顯著加倉跡象,反映多頭在弱勢行情下保持謹慎,機構與主力資金觀望情緒濃厚。 ETH 的OI 同樣呈現階梯式下滑格局,在11 月初出現明顯的持倉斷層,隨後維持在低檔水平小幅波動。相較於BTC,ETH 的持股回補並未更強,顯示資金對中期走勢仍趨保守。

整體而言,當前市場的槓桿結構仍處於“去槓桿後的觀望階段”,資金回流有限,市場缺乏趨勢推動力。若後續價格止跌反彈並伴隨成交量放大,可望帶動持倉重新增長;反之,一旦行情再度走弱,低位持倉結構可能加劇短線波動風險。

圖五:BTC 持股金額自高點大幅回落後維持低位震盪,資金進場意願偏弱

圖六:ETH 持倉金額持續下滑後進入低位區間,槓桿資金仍觀望狀態

4.資金費率

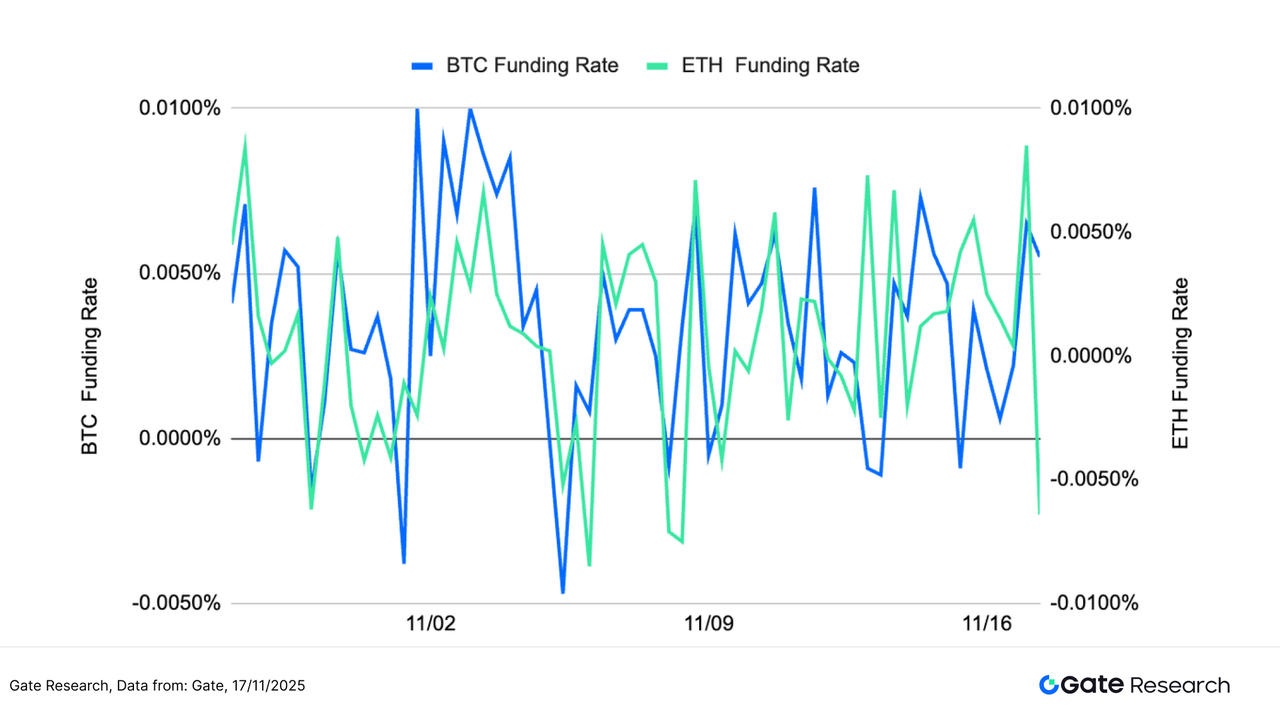

BTC 與ETH 的資金費率均呈現高頻震盪格局,整體圍繞0 附近快速正負切換,反映市場情緒多空反覆、方向共識不足。圖中可見,BTC 的資金費率波動幅度明顯加大,多次由正轉負後又迅速拉回,顯示槓桿資金在弱勢行情中不斷調整部位,短線情緒偏向謹慎。 【7】【8】

ETH 的資金費率同步呈現劇烈波動,在多次回檔階段快速轉負,隨後又迅速回到0 上方,代表短線資金進出較為敏感,對價格變化反應較快。整體來看,ETH 的波動幅度略高於BTC,短線交易驅動更強。

整體而言,市場資金費率處於「無方向、快節奏」的震盪狀態,持倉金額持續下滑,進入低位區間。若資金費率能穩定站上正區間並伴隨成交量回升,將可望成為行情企穩甚至反彈的訊號;反之,若連續維持負值,需警惕空頭動能增強與價格進一步承壓。

圖七:BTC、ETH 資金費率圍繞0 高頻震盪,市場情緒多空反覆、方向不明

5.加密貨幣合約爆倉圖表

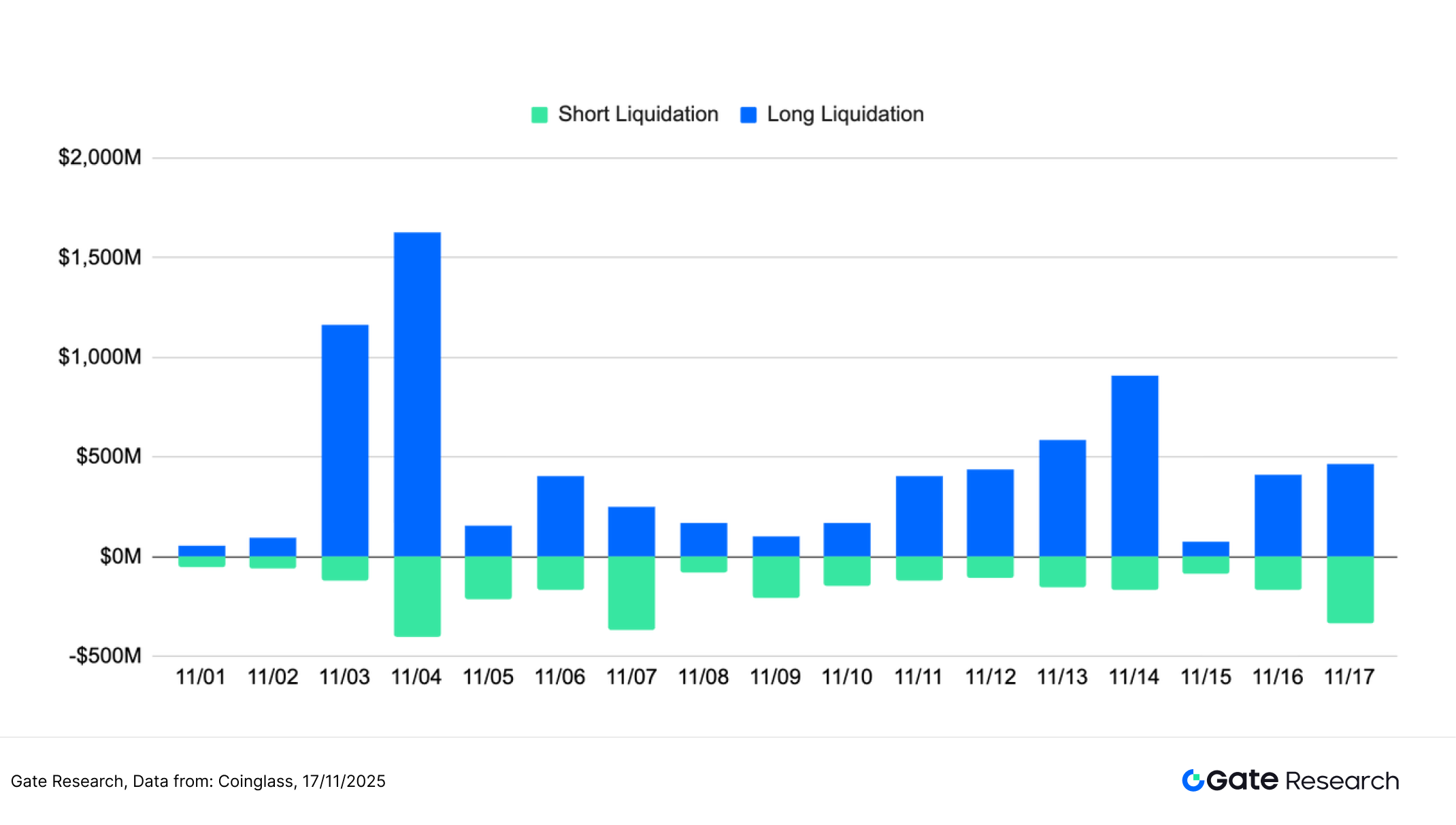

根據Coinglass 數據,近兩週加密市場多頭爆倉規模顯著高於空頭,顯示行情持續走弱下,高槓桿多單承壓最重。 11 月3 日與11 月4 日出現本月最大規模爆倉潮,單日多頭爆倉迅速放大至逾10–15 億美元區間,反映市場在下破關鍵支撐位後,多單集中被動平倉。 【9】

隨後的兩個交易週,多頭爆倉雖較高峰迴落,但仍頻繁出現數億美元規模的清算,顯示追多資金持續在反彈失敗中遭遇止損。空頭爆倉則整體規模較小,僅在價格短暫反彈時偶有放大,但整體不具主導性。

整體而言,目前爆倉結構呈現「多頭脆弱、空頭穩健」特徵,槓桿下行壓力仍未完全釋放。若後續價格無法企穩或波動率持續放大,短線市場可能再度出現集中清算風險;反之,若清算規模持續收斂,將有助於市場完成去槓桿與情緒穩定的過程。

圖八:11 月初多頭爆倉集中放大,其後多單清算仍高於空單,顯示市場下行壓力未完全釋放

在當前弱勢震盪、價格持續下行的背景下,加密市場整體資金行為偏向謹慎,中性偏弱格局愈發明顯。價格方面,BTC 與ETH 連續走低、反彈力道有限,市場尚未形成趨勢反轉;波動率則頻繁衝高,顯示情緒脆弱、對關鍵價位反應敏感。多空交易規模比持續圍繞1 附近反覆切換,資金方向搖擺不定;合約持倉金額在10 月底大幅去槓桿後持續維持低位,代表槓桿資金未重新進場;資金費率亦圍繞0 附近劇烈震盪,多次正負切換,反映市場缺乏一致方向。同時,爆倉結構以多頭清算為主,顯示下行壓力尚未完全釋放。

在上述結構下,市場情緒雖未出現系統性惡化,但短線支撐明顯減弱,行情持續受限。價格缺乏趨勢推動力、槓桿結構偏弱、情緒面反复,使當前階段更接近「無趨勢、弱反彈」的盤整區間。在這種多空情緒分化、槓桿邊際收斂的環境中,交易關鍵轉向對趨勢與波動的精確辨識。接下來的內容將聚焦於「均線趨勢突破策略」在弱勢震盪與趨勢切換階段的實測表現,評估其在捕捉結構性突破、過濾短噪音、提升風險控制效率、並減少情緒化追漲殺跌行為方面的有效性,以及其在不同市場節奏下的穩定性與適用性。

量化分析-均線趨勢突破策略

(免責聲明:本文所有預測是基於歷史數據及市場趨勢得出的分析結果,僅供參考,不應被視為投資建議或未來市場走勢的保證。投資者在進行相關投資時,應充分考慮風險並謹慎決策。)

1.策略概述

均線趨勢突破策略是一種基於均線交叉與價格波動判斷趨勢的中短線交易策略。透過結合簡單移動平均(SMA)與指數移動平均(EMA),監控價格走勢的方向變化,並以短期均線上穿或下穿長期均線作為買賣訊號。同時,策略引入動態停損與止盈機制,用於鎖定利潤或限制虧損,適合應用於震盪中帶有趨勢的行情環境。

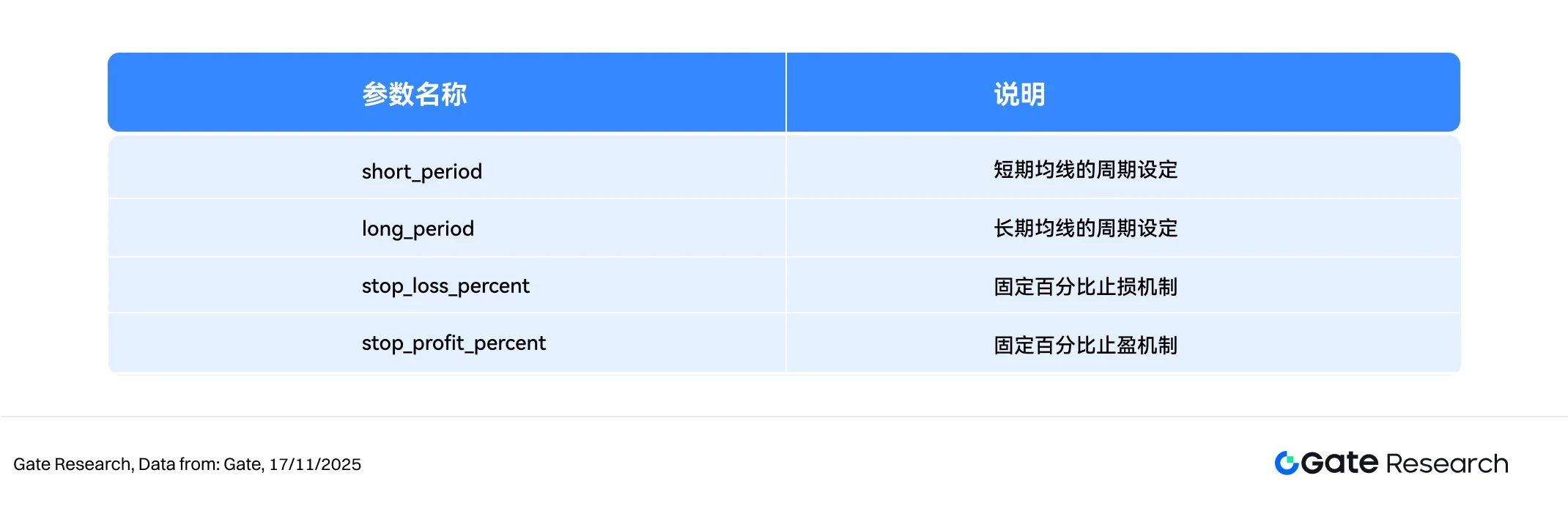

2.核心參數設定

3.策略邏輯與運作機制

- 進場條件

無持倉狀態下,短期均線上穿長期均線時,策略觸發買進操作。

- 出場條件:

短期均線下穿長期均線:當短期均線跌破長期均線時,視為行情轉弱,觸發平倉訊號。

停損平倉:若價格回落至買價* (1 - stop_loss_percent),觸發強制停損。

停利平倉:若價格上升至買價* (1 + take_profit_percent),觸發止盈平倉。

- 實戰範例圖

交易訊號觸發

下圖為策略在2025 年6 月3 日最近一次觸發進場時的XRP/USDT 4 小時K 線圖。價格在先前經歷短暫回檔後,於6 月3 日凌晨出現技術反轉訊號:短期均線MA5 開始上穿中長期均線MA10,MACD 快線與慢線形成金叉,成交量同步放大,顯示多頭動能增強。策略在該位置觸發買入,成功捕捉到隨後一波明顯反彈行情,整體符合趨勢型多頭策略的建倉邏輯。

圖九:XRP/USDT 策略條件觸發時的實際進場位置示意圖(2025 年6 月3 日)

交易行動與結果

XRP 在連續上行後出現短線疲軟跡象,MACD 死叉形成,短期均線開始下壓,策略於該位置執行賣出操作,成功鎖定前一波反彈利潤。儘管價格後續僅小幅回落,但本次出場符合趨勢策略中「動能轉弱即退出」的風控邏輯,展現出在波段交易中良好的紀律性。未來若能結合動態止盈或趨勢追蹤機制,可望進一步提升整體持盈效率與利潤空間。

圖十:XRP/USDT 策略出場位置示意圖(2025 年6 月5 日)

透過上述實戰範例,我們直觀地展示了趨勢策略在價格動能變化過程中的進出場邏輯與動態風控機制。策略基於短期均線與長期均線的交叉判斷趨勢方向,並在短期均線上穿時擇機進場,捕捉上升動能;當短期均線下穿或動能指標轉弱時及時出場,有效規避回撤風險。在控制損益波動的同時,策略成功實現了對主要波段利潤的鎖定。本案例不僅驗證了趨勢策略在實際行情中的可操作性與紀律執行力,也體現在波動性較強的市場環境中具備良好的持盈能力與防守性,為後續參數優化與跨品種應用提供了可靠的實證基礎。

4.實戰應用範例

- 參數回測設定

為尋找最佳參數組合,我們針對以下範圍進行系統性網格搜尋:

• short_period:2 至10(步長為1)

• 長_period:10 至20(步長為1)

• stop_loss_percent :1% 至2%(步長為0.5%)

• take_profit_percent :10% 至16%(步長為5%)

以加密市值前十項目(排除穩定幣)為例,本文回測了2024 年10 月至2025 年10 月期間的2 小時K 線數據,系統共測試891 組參數組合,並篩選出年化報酬率表現最優的十組。評估標準包括年化報酬率、夏普值、最大回撤與ROMAD(報酬與最大回撤比),以全面衡量策略在不同市場環境下的穩定性與風險調整後績效。

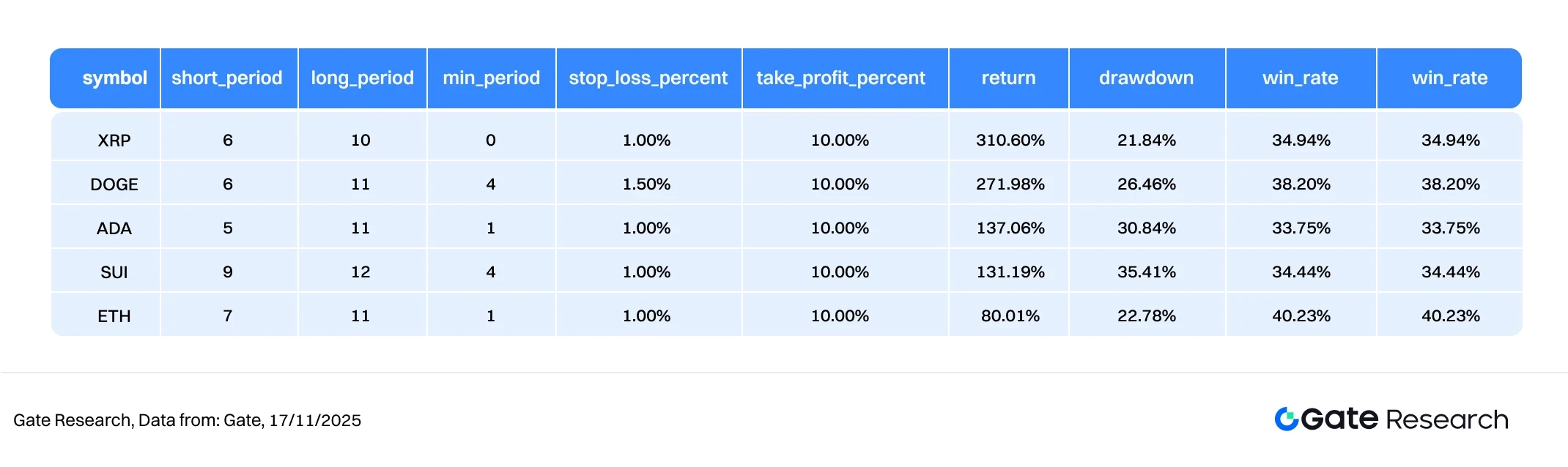

圖十一:五組最優策略績效比較表

- 策略邏輯說明

當程式偵測到短期均線上穿長期均線時,視為趨勢啟動訊號,策略將立即觸發買進操作。該結構旨在捕捉行情初步轉強的階段,透過均線交叉識別價格趨勢方向,並結合動態停損機制進行風險控制。若後續短期均線下穿長期均線,或價格達到預設的停損或停盈比例,系統將自動執行出場操作,以達到穩健的利潤鎖定與風險防控。

以XRP 為例,本策略使用的設定如下:

• short_period= 6(短期均線週期,用於追蹤價格變化)

• long_period = 10(長期均線週期,用於判斷趨勢方向)

• stop_loss_percent = 1%

• take_profit_percent = 10%

此邏輯結合趨勢突破訊號與固定比例風控規則,適用於行情方向明確、波段結構清晰的交易環境,在跟隨趨勢的同時有效控制回撤,提升交易穩定性與整體收益品質。

- 績效與結果分析

回測區間為2024 年10 月至2025 年11 月,根據近一年累積報酬率走勢可見,均線趨勢突破策略在不同主流與次主流資產上的表現呈現明顯分化,但整體維持穩健向上的結構。圖中五種資產的收益曲線大多在策略觸發多頭突破訊號後出現階梯式累積成長,其中XRP、DOGE 與ADA 的表現最為突出,報酬率最高區間一度突破250%–330% 左右,顯示策略在強勢板塊具有顯著的抓漲能力。

相較之下,SUI 與ETH 雖然漲幅相對溫和,但整體同樣維持穩健上行,期間數度在行情回調後重新企穩並再度累積收益,顯示均線趨勢突破策略在不同波動特性的資產上均能維持一定的趨勢跟隨能力。從曲線變化可觀察到,多數資產在突破關鍵均線排列後,會出現一段加速上漲區間,而策略透過動態停損機制,也能在波動加劇時有效守住部分已實現利潤,使得收益線整體呈現平滑爬升。

整體而言,該策略在2024 年底至2025 年期間的表現顯示出良好的趨勢捕捉能力與風險控制水準:強勢資產能夠放大趨勢收益,波動較大的資產則能維持溫和累積,使整體策略組合不易因單一標的波動而出現明顯回撤。這種特性也與中性對沖型量化策略(如Gate 量化基金)形成互補;後者以穩健、低波動回報為核心,而均線趨勢突破策略則更適合在趨勢或結構性輪動加劇的階段提升組合的超額收益來源。

5.交易策略總結

均線趨勢突破策略以短中期均線的排列變化作為趨勢判斷基礎,並結合動態停損與停盈機制,在多種主流加密資產上展現出穩健且具擴散性的收益表現。從近一年績效結果可見,XRP、DOGE 與ADA 在趨勢突破後呈現顯著的階梯式累計報酬,最高漲幅曾突破250%–330%,顯示策略具備良好的趨勢捕捉能力;而SUI 與ETH 雖漲幅較溫和,但整體同樣保持穩健上行,反映策略在不同波動特性資產上均能維持穩定特性資產。

回測結果顯示,均線突破策略在趨勢結構明朗與資金輪動明顯的市場中表現尤為突出,能夠在多次行情回調中守住收益,使累計報酬曲線整體呈現平滑爬升特徵。然而,在強勢單邊行情中,由於策略以均線確認為主,可能出現入場稍緩或部分漲幅未完全捕捉的情況,使整體收益表現較強貝塔資產稍顯延後。

基於風險收益的長期穩健性考量,真正的量化資產配置不僅需要趨勢策略的超額收益來源,還必須結合更低波動、更強調風險控制的資產管理方式。例如Gate 量化基金以中性套利與避險策略為核心,強化組合在各種市場週期中的穩定性,透過嚴格風控系統在控制回檔的前提下追求長期複利。相較於趨勢策略的波動性較高、回撤再平衡頻率較快,中性策略提供更平滑的收益結構,更適合作為投資組合的穩健底層配置。

總結

2025 年11 月4 日至11 月17 日期間,加密市場延續弱勢震盪格局,資金與情緒同步走弱。 BTC 與ETH 價格持續下探、反彈有限,波動率多次快速升溫,顯示市場對關鍵價位反應敏感且脆弱。多空比在1 附近反覆切換、資金費率圍繞0 快速正負震盪,顯示做多意願偏弱、短線情緒缺乏一致方向。

合約架構方面,BTC 與ETH 的持倉金額在10 月底大幅去槓桿後持續處於低位,資金並未重新明顯加倉;槓桿生態整體呈現「去槓桿後的觀望」狀態。爆倉結構以多頭清算為主,空頭爆倉規模有限,反映下行壓力尚未完全釋放。整體而言,市場處於弱勢盤整的後段階段,結構性籌碼清洗與情緒反覆交替出現。若無資金回流或波動率與成交量的同步放大,短期仍需警惕行情繼續下行或形成新一輪清算壓力。

在當前市場環境下,均線趨勢突破策略展現出良好的實盤潛力。回測顯示,XRP、DOGE、ADA 等強勢資產在突破趨勢後收益顯著放大,累計漲幅一度超過250%–330%;ETH 與SUI 雖相對穩健,但整體同樣維持平滑上行,反映策略在不同波動水平的資產上均能穩定捕捉趨勢。策略在強單邊行情中可能因訊號延遲或回調停損而未能完全吃到漲幅,未來若結合波動率過濾、斜率因子與量能指標,可進一步提升入場精準度與週期適應性。

相較之下,Gate 量化基金以中性套利與對沖策略為核心,透過分散配置與嚴格風控實現低迴撤與穩定複利,為追求穩健回報的投資者提供更平衡的量化選擇,並與趨勢類策略形成良好互補。

參考資料:

1. CoinGecko, https://www.coingecko.com/

2. Gate, https://www.gate.com/trade/BTC_USDT

3. Gate, https://www.gate.com/trade/ETH_USDT

4. Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

5. Coinglass, https://www.coinglass.com/LongShortRatio

6. Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

7. Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

8. Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

9. Coinglass, https://www.coinglass.com/pro/futures/Liquidations

10. Gate, https://www.gate.com/institution/quant-fund

Gate 研究院是一個全面的區塊鏈和加密貨幣研究平台,為讀者提供深度內容,包括技術分析、熱點洞察、市場回顧、產業研究、趨勢預測和宏觀經濟政策分析。

免責聲明

加密貨幣市場投資涉及高風險,建議用戶在做出任何投資決定之前進行獨立研究並充分了解所購買資產和產品的性質。 Gate不對此類投資決策造成的任何損失或損害承擔責任。